DEUXIÈME PARTIE

ANATOMIE D'UNE CHUTE

I. DEPUIS 2021, LE GROUPE FAIT FACE À UNE DÉGRADATION CONTINUE DE SA SITUATION ÉCONOMIQUE

1. L'irrésistible progression de la dette

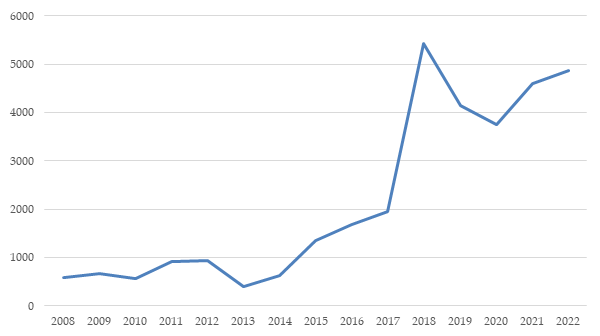

Entre 2008 et 2022, la dette brute (total des passifs financiers) du groupe a été multipliée par plus de 8, passant de 590 M€ à 4,9 Mds€.

Évolution de la dette brute entre 2008 et 2022

Source : rapports annuels, documents de

référence, documents d'enregistrement universel

et

états financiers consolidés

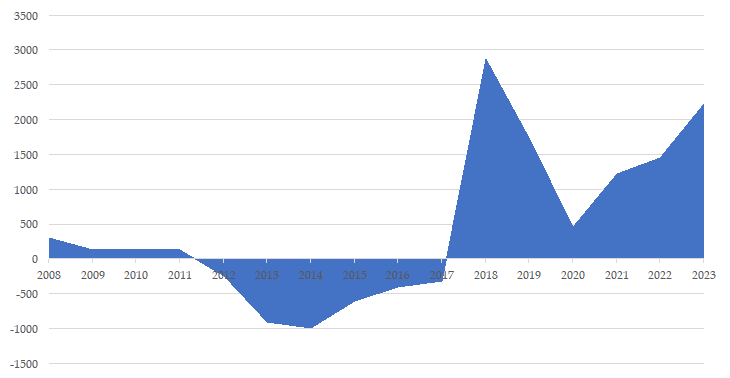

Sa dette nette (dette brute - trésorerie brute - actifs financiers de court terme) a quant à elle été multipliée par plus de 7 entre 2008 et 2023, passant de 304 M€ à 2,2 Mds€.

Évolution de la dette nette entre 2008 et 2023

Source : mission d'information, d'après des données communiquées par Atos

La question du niveau d'endettement net du groupe en 2018, 2019 et 2020 a été soulevée à plusieurs reprises lors des auditions ainsi que dans certains médias. Au regard des éléments qui ont été portés à la connaissance des rapporteurs, ceux-ci constatent que le groupe affichait bien une dette nette de 2,9 Mds€ au 31 décembre 2018 (correspondant pour l'essentiel au prix d'acquisition de la société Syntel). Ils relèvent cependant que plusieurs cessions d'actions de la société Atos Worldline sont intervenues en octobre 201931(*) (pour un montant de 1,2 Md€) puis en février 202032(*) (pour un montant de 1,5 Md€), permettant une diminution significative du niveau d'endettement net au cours de ces deux années. Sur la même période, la dette brute de l'entreprise a connu une évolution similaire même si cette dernière s'est maintenue à un niveau élevé, passant d'un niveau moyen s'élevant à près de 970 M€ entre 2008 et 2018 à un niveau moyen se situant à plus de 4,5 Mds€ entre 2018 et 2022.

Corollaire de l'accroissement de son niveau d'endettement au cours des dernières années, le groupe doit désormais faire face à d'importantes échéances de remboursement à court et moyen termes, de l'ordre de 4,9 Mds€ d'ici la fin de l'année 2029.

Signe de la dégradation des perspectives de l'entreprise, l'agence S&P dégradé à plusieurs reprises sa note de crédit, qui est passée de BBB+ en 2021 à CCC- en avril 2024. Cette agence envisage une restructuration de la dette comme probable dans les six prochains mois.

2. Une performance économique en berne

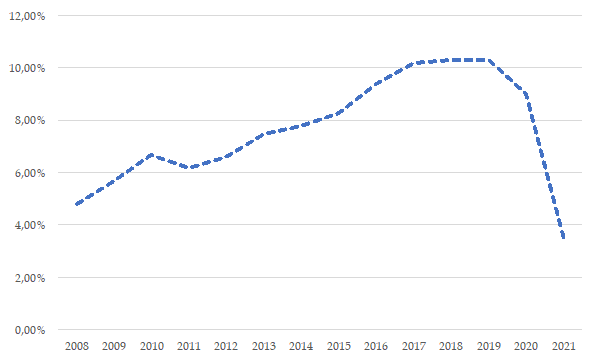

Au cours des cinq dernières années, la marge opérationnelle - qui mesure la rentabilité intrinsèque de l'activité de l'entreprise - a connu une forte dégradation, passant de 10,3 % du chiffre d'affaires en 2019 à 4,4 % du chiffre d'affaires en 2023.

Évolution de la marge opérationnelle

Source : mission d'information, d'après des données communiquées par Atos

Ces niveaux sont nettement inférieurs à ceux de ses concurrents, dont les marges opérationnelles atteignent 9,4 % pour Sopra Steria et 13,3 % pour Capgemini, par exemple.

Les résultats de l'année 2023, présentés le 26 mars 2024, permettent d'établir un bilan plus précis de la santé financière du groupe33(*).

Il apparaît ainsi que si l'entité Eviden a enregistré une croissance organique de + 2,9 %, ni les activités de BDS ni les activités digitales n'ont surperformé, les premières ayant réalisé une croissance « milieu de fourchette » et les secondes une croissance « bas de fourchette ». De même, son taux de marge opérationnelle, bien qu'en progression (5,2 % du chiffre d'affaires en 2022), demeure modeste (5,8 % du chiffre d'affaires).

L'entité Tech Foundations a quant à elle enregistré un recul organique de - 1,7 % et sa marge opérationnelle, en croissance par rapport à 2022 (1,3 % du chiffre d'affaires), s'est établie à 3,1 % du chiffre d'affaires.

Le résultat opérationnel du groupe a pour sa part connu une baisse significative, passant de - 795 M€ en 2022 à - 3,1 Mds€ en 2023.

Enfin, l'entreprise relève que son flux de trésorerie disponible « est ressorti à - 1 078 millions d'euros pour l'ensemble de l'année, reflétant des coûts de restructuration et de séparation en hausse de 377 millions d'euros par rapport à 2022 et une baisse des actions sur le fonds de roulement de 502 millions d'euros comparés à l'année précédente ». En d'autres termes, en 2023, les activités du groupe ont consommé plus de trésorerie qu'elles n'en ont générée.

3. Un effondrement du cours de bourse

Au cours des quatre dernières années, le cours de l'action Atos a chuté de plus de 97 %, passant de 81 € en février 2020 à moins de 2 € en avril 2024.

Par ailleurs, la volatilité du titre s'est accentuée depuis le mois de juin 2022, entraînant le déclenchement de mécanismes de protection des marchés d'Euronext à plus de 70 reprises, lors des 44 journées de fortes variations du cours de bourse d'Atos.

Évolution du cours de l'action Atos entre février 2020 et avril 2024

Source : mission d'information, d'après des données Boursorama

Au total, la capitalisation boursière de l'entreprise a chuté, passant d'un peu plus de 8 Mds€ fin 201934(*) à un peu plus de 200 M€ en avril 2024, soit une division par 40 de sa valorisation.

Différentes raisons peuvent expliquer cette évolution (voir en particulier les conséquences de certains choix stratégiques rappelés infra). Lors des auditions, plusieurs intervenants ont souligné qu'Atos pourrait être actuellement l'une des entreprises européennes les plus exposées au phénomène de vente à découvert, pratique consistant à vendre des titres que l'on ne détient pas en anticipant une baisse de leur valeur. Les fonds vendeurs à découvert représentent ainsi de l'ordre de 20 % du capital de l'entreprise, mais ce pourcentage pourrait être en réalité bien supérieur35(*).

Liste des fonds en position de vente à découvert sur Atos au 30 avril 2024

|

Fonds |

Début de position |

% du capital |

Nombre d'actions |

Position en valeur (M€) |

|

ASTARIS CAPITAL MANAGEMENT LLP |

08/08/2023 |

4,19 % |

4 666 068 |

9,55 |

|

MILLENNIUM CAPITAL PARTNERS LLP |

22/08/2023 |

3,91 % |

4 354 254 |

8,91 |

|

MELQART ASSET MANAGEMENT (UK) LTD |

10/10/2023 |

2,51 % |

2 795 186 |

5,72 |

|

QUBE RESEARCH & TECHNOLOGIES LIMITED |

31/08/2023 |

1,80 % |

2 004 516 |

4,1 |

|

TFG ASSET MANAGEMENT UK LLP |

12/01/2024 |

1,62 % |

1 804 064 |

3,69 |

|

WHITEBOX ADVISORS LLC |

15/02/2024 |

1,31 % |

1 458 842 |

2,99 |

|

BG MASTER FUND ICAV |

11/04/2024 |

1,30 % |

1 447 706 |

2,96 |

|

B&G MASTER FUND PLC |

06/12/2023 |

1,21 % |

1 347 480 |

2,76 |

|

JANE STREET GROUP, LLC |

22/08/2023 |

1,20 % |

1 336 344 |

2,74 |

|

KITE LAKE CAPITAL MANAGEMENT (UK) LLP |

30/11/2023 |

0,73 % |

812 943 |

1,66 |

|

SIH PARTNERS LLLP |

19/03/2024 |

0,52 % |

579 082 |

1,19 |

|

TOTAL |

|

20,30 % |

22 606 486 |

46,28 M€ |

Source : https://www.abcbourse.com/marches/vadposition/FR0000 051 732

Un tel phénomène est par nature fortement déstabilisateur pour une entreprise dans la mesure où, d'une part, il nourrit un climat spéculatif à la baisse et, d'autre part, il peut être à l'origine d'une forme de « prophétie autoréalisatrice » du fait de l'activisme de certains acteurs sur des blogs ou dans des médias par exemple.

* 31 Communiqué de presse d'Atos du 30 octobre 2019.

* 32 Communiqué de presse d'Atos du 4 février 2020.

* 33 Communiqué de presse d'Atos du 26 mars 2024.

* 34 https://Atos.net/content/investors-documents/ir-2019/Atos-integrated-report-2019-fr.pdf

* 35 L'Autorité des marchés Financiers (AMF) ne rend publique l'information d'une vente à découvert que lorsque la position de l'intervenant atteint 0,5 % du capital de la société concernée.