II. UNE CONTRACTION DES CRÉDITS D'IMPÔT AUX MÉNAGES ET AUX ENTREPRISES, CONSÉQUENCE D'UNE MONTÉE EN CHARGE DU CRÉDIT CONTEMPORAIN MOINS RAPIDE QUE PRÉVUE ET DE L'EXTINCTION DU CICE

En PLF 2024, les crédits de l'action 2 « remboursements et dégrèvements liés à des politiques publiques» enregistrent une baisse de 4,31 % soit 806,3 millions d'euros par rapport à la LFI 2023 après une baisse de 21,2 % (5 milliards d'euros) entre la LFI 2022 et la LFI 2023 essentiellement en raison de la baisse des remboursements et dégrèvements d'impôt sur les sociétés (sous action 12-03) et des versements de crédits d'impôt contemporain.

Les autres sous actions sont relativement stables.

A. UNE BAISSE DES CRÉDITS D'IMPÔT AUX ENTREPRISES QUI SE POURSUIT SOUS L'EFFET DE LA SUPPRESSION DU CICE MAIS COMPENSÉE PAR LA HAUSSE DU CIR

La baisse de 3,5 % des remboursements d'impôt sur les sociétés (sous action 12-03), qui passent de 6,6 milliards d'euros en LFI 2023 à 6,3 milliards d'euros en PLF 2024, est principalement due à la suppression du crédit d'impôt pour la compétitivité et l'emploi (CICE) et à l'extinction progressive des créances relatives à ce crédit d'impôt.

Les dépenses de CICE sont désormais résiduelles et sont estimées, pour 2024, à 309 millions d'euros.

Cette suppression avait largement contribué à la baisse des crédits de cette sous action entre 2022 et 2023, ces derniers passant de 12,4 milliards d'euros en LFI 2022 à 6,6 milliards d'euros en LFI 2023 soit une diminution de 47 % des remboursements d'impôt sur les sociétés.

1. La suppression du CICE en 2019 se caractérise par l'extinction des remboursements et dégrèvements à ce titre en 2023

En effet, le CICE a été abrogé par la loi de finances pour 201813(*) avec effet au 1er janvier 2019. Mis en place en 201314(*), il permettait à une entreprise d'obtenir un crédit d'IS équivalent à un pourcentage de sa masse salariale, hors rémunérations supérieures à 2,5 fois le salaire minimum interprofessionnel de croissance (SMIC).

Depuis le 1er janvier 2019, il a été transformé en un allègement pérenne de cotisations sociales, excepté à Mayotte où il est toujours en vigueur. Cependant, les entreprises qui détiennent une créance au titre du CICE peuvent continuer à s'en servir pour le paiement de leur IS pendant cinq ans.

En conséquence, l'année 2023 est la dernière année au cours de laquelle des restitutions d'IS en lien avec le CICE, au titre de l'année 2019, étaient susceptibles d'être inscrites sur les crédits du programme 200 (sauf pour les entreprises domiciliées à Mayotte). Les effets budgétaires du CICE sur l'impôt sur les sociétés sont estimés, pour 2023, à 900 millions d'euros et sont nuls pour 2024.

2. Une tendance à la hausse du CIR qui se poursuit malgré la suppression de la règle du doublement des dépenses sous-traitées à des organismes publics

Le coût du crédit d'impôt recherche (CIR), en dépit de variations conjoncturelles, est en forte hausse depuis la réforme de 2008. Alors qu'en 2009, il s'établissait à 4,5 milliards d'euros pour un peu plus de 14 000 dossiers, il devrait représenter, en 2024, 7,6 milliards d'euros pour près de 15 700 entreprises.

Sur ce point, le rapporteur spécial s'étonne que le nombre d'entreprises bénéficiaires soit passé de 21 695 en 2023 à 15 693 en 2024 (données des PLF 2023 et 2024 - voies et moyens tome 2).

En 2022, l'exécution s'est établie à 7,2 milliards d'euros.

Comme l'illustre le graphique ci-dessous, l'augmentation du coût du dispositif (crédits prévus en LFI) est de 31 % entre 2014 et 2024.

Évolution du coût du crédit d'impôt pour la recherche depuis 2014

(en millions d'euros)

Source : commission des finances du Sénat, d'après les réponses au questionnaire du rapporteur spécial

Les remboursements au titre du crédit d'impôt recherche

En application de l'article 199 ter B du code général des impôts, les entreprises imputent leurs créances de CIR sur leur impôt sur les sociétés de l'année N+ 1.

Si, après prise en compte de cette créance, elles sont toujours déficitaires, elles pourront mobiliser à nouveau cette créance pour payer leur impôt en année N+ 2 et N+ 3, sans donner lieu à une restitution de la part de l'administration fiscale. Le reliquat de créance qui n'aura pas été utilisé en N+ 4 pourra ainsi donner lieu à une restitution.

Plusieurs types d'entreprises peuvent demander le remboursement immédiat des dépenses éligibles au CIR :

- les petites et moyennes entreprises au sens du droit européen15(*) ;

- les entreprises nouvelles durant les cinq années suivant leur création ;

- les entreprises ayant fait l'objet d'une procédure de conciliation ou de sauvegarde, d'un redressement ou d'une liquidation judiciaires ;

- les jeunes entreprises innovantes.

Source : article 199 ter B du code général des impôts

Cette tendance haussière continue malgré la suppression par la loi de finances pour 2021 du doublement des dépenses sous-traitées à des organismes publics16(*) en matière de CIR à compter du 1er janvier 2022.

En remplacement de cette règle, la loi de finances pour 2022 crée un nouveau crédit d'impôt en faveur de la recherche collaborative, codifié à l'article 244 quater B bis du CGI. Ce crédit d'impôt s'applique aux dépenses facturées par des organismes de recherche et de diffusion des connaissances (ORDC) dans le cadre d'un contrat de collaboration conclu entre le 1er janvier 2022 et le 31 décembre 2025. Ces dépenses sont retenues dans la limite globale de 6 millions d'euros par an et le taux du crédit d'impôt est de 40 % (ou 50 % pour les PME). En 2024, ce crédit d'impôt est estimé à 146 millions d'euros, stable par rapport à 2023.

À cet égard, il est important de souligner que les entreprises ne peuvent pas, au titre des mêmes dépenses, bénéficier à la fois du crédit d'impôt en faveur de la recherche collaborative et du CIR.

3. Un dispositif couteux qui doit faire l'objet d'une évaluation sur la base des données les plus récentes

a) La réforme de 2008 a considérablement renforcé le CIR

Créé en 1983, le CIR avait initialement pour objet d'apporter un soutien proportionnel à la croissance de la recherche et développement des entreprises. Depuis la réforme de 2004, le montant du CIR est calculé proportionnellement au montant de l'ensemble des dépenses de recherche et développement éligibles engagées et non plus sur la base des dépenses nouvelles réalisées par les entreprises.

La principale réforme du CIR a été portée par la loi de finances initiale pour 2008 et a consisté à porter le crédit d'impôt à 30 % des dépenses de recherche et développement en deçà de 100 millions d'euros et à 5 % au-delà. Entre 2007 et 2008, l'effort financier en faveur de la recherche privée est ainsi passé de 1,7 milliard d'euros à 4,1 milliards d'euros. Le taux était, de surcroit, doublé lorsque la recherche était confiée par l'entreprise à un organisme public de recherche ou qu'elle correspondait à l'embauche d'un jeune docteur17(*).

b) Le CIR bénéficie en premier lieu aux grandes entreprises

Le bénéfice du CIR est aujourd'hui particulièrement concentré sur les grandes entreprises. En particulier, les cinquante premières entreprises bénéficiaires du CIR concentrent à elles seules près de 45 % du bénéfice du dispositif, tandis que les 200 premières entreprises représentent près des deux tiers du coût total. La concentration des montants du CIR s'explique par le volume de dépense de R&D engagé par certaines entreprises. Aussi, 28 groupes déclarent le tiers des dépenses de R&D et bénéficient de 27 % de créances de CIR.

Les petites et moyennes entreprises (PME), représentent 80 % des bénéficiaires mais seulement 27 % des montants de CIR.

c) Un effet limité en termes d'impact sur l'effort supplémentaire des entreprises

D'après les différentes études passées en revue par la Cnepi, l'effet d'additionnalité du CIR sur les PME se situerait entre 0,90 et 1,5 euro de dépenses de recherche et développement par euro de CIR dépensé, soit une dépense de R&D des entreprises qui n'augmenterait qu'à due concurrence du bénéfice que celles-ci tirent du dispositif. La question de l'efficience de l'argent public mis dans cette politique doit donc être posée.

Autrement dit, l'effet du CIR sur l'effort supplémentaire de recherche fourni par les entreprises se limite à un réinvestissement égal au bénéfice du dispositif. L'indicateur 2.2 du programme 172 « Recherche scientifique et technologies pluridisciplinaires » arrive d'ailleurs à la même conclusion puisque la réalisation 2022 (égale à la cible), comme celle des années précédentes, atteint le ratio de 1 concernant les dépenses de recherche et développement privées supplémentaires par euro de CIR. La cible pour 2024 est indiquée comme devant être supérieure à 1.

Enfin, le CIR est un crédit d'impôt particulièrement difficile à contrôler qui nécessite une coordination entre les services de la DGFIP et ceux du ministère de l'enseignement supérieur et de la recherche. Il est, par ailleurs, générateur de nombreux contentieux relatifs au caractère éligible ou non des dépenses d'innovation.

d) Un dispositif qui nécessite une évaluation poussée permettant d'envisager des réformes

Les dernières évaluations sur le CIR et son impact en termes d'investissement, d'emploi et d'attractivité des entreprises innovantes, en sus de présenter des difficultés de méthode, datent de 2021 et se basent sur des données allant jusqu'en 2018.

Or, depuis 2018, la dépense fiscale afférente au CIR a augmenté de 1,8 milliard d'euros.

Il apparait donc nécessaire au rapporteur spécial de mener une nouvelle évaluation qui viserait à mesurer l'impact du dispositif en établissant une différenciation par type d'entreprise et par secteur d'activité à partir des données les plus récentes.

Cette évaluation parait d'autant plus nécessaire que l'une des justifications du CIR était, notamment, le taux nominal particulièrement élevé de l'impôt sur les sociétés. Or, depuis plusieurs années les entreprises bénéficient de la trajectoire de baisse de l'impôt sur les sociétés décidée par le Gouvernement et votée en 2019 par le Parlement. Le taux normal d'imposition est ainsi passé de 33,3 % en 2018 à 25 % en 2022.

Cette baisse de l'impôt sur les sociétés a, par ailleurs, été accompagnée par une baisse des impôts de production, mouvement qui devrait encore s'accentuer du fait de la suppression totale, sur plusieurs années, de la CVAE.

Sur la base de cette évaluation, des réformes pourraient être envisagées permettant d'alléger le coût total de cette mesure en la recentrant, au besoin, sur les petites et moyennes entreprises.

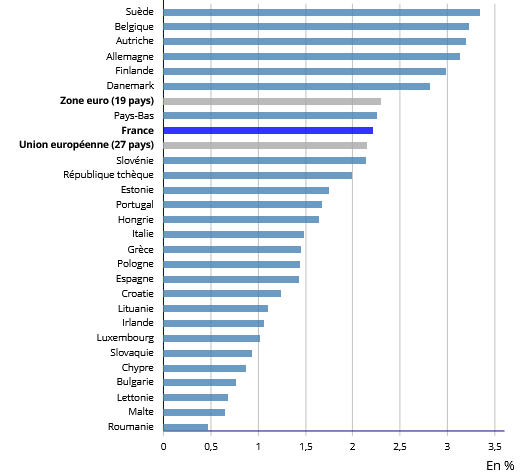

Les moyens dégagés pourraient, par ailleurs, abonder le budget de la recherche, alors que la France est encore très en-deçà de l'objectif de Lisbonne18(*) de 3 % du PIB pour les dépenses de recherche. En effet, en 2020, la dépense intérieure de recherche et développement (DIRD) de notre pays s'est élevée à 53,2 milliards d'euros, soit 2,3 % du produit intérieur brut (PIB), dans un contexte où le PIB a fortement baissé cette année-là en raison de la crise sanitaire. À titre de comparaison, la DIRD atteignait alors 3,21 % du PIB au Japon, 4,55 % en Corée du Sud, 2,79 % aux États-Unis et 3,04 % en Allemagne.

Au niveau européen, la France se situe en 8ème position.

Part des dépenses de R&D dans le PIB en 2021 dans les pays de l'Union européenne

Source : INSEE à partir des données OCDE

* 13 Article 86 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018.

* 14 Article 66 de la loi n° 2012-1510 du 29 décembre 2012 de finances rectificative pour 2012.

* 15 Entrant dans la définition des micro, petites et moyennes entreprises donnée à l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité.

* 16 La règle dite du « doublement de l'assiette » du Crédit d'impôt recherche (CIR) qui permet à un donneur d'ordre privé, externalisant une activité de R&D à une entité publique de recherche, de déclarer à l'administration fiscale le double des dépenses facturées par l'entité.

* 17 Règle remplacée en 2022 par la création d'un crédit d'impôt en faveur de la recherche collaborative.

* 18 Mars 2000.