- L'ESSENTIEL

- PREMIÈRE PARTIE

UNE MISSION PARTICULIÈRE DANS LE PAYSAGE BUDGÉTAIRE, REFLET DE LA POLITIQUE FISCALE DE L'ÉTAT

- DEUXIÈME PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS D'ÉTAT

- I. DES RESTITUTIONS LIÉES À LA

MÉCANIQUE DE L'IMPÔT QUI CONTINUENT D'AUGMENTER FORTEMENT DANS UN

CONTEXTE INFLATIONNISTE ET DE CRISE ÉCONOMIQUE

- A. UNE AUGMENTATION DES REMBOURSEMENTS DE TAXE SUR

LA VALEUR AJOUTÉE LIÉE À L'INFLATION MAIS QUI DOIT

CONDUIRE À S'INTERROGER SUR LA PART QUI POURRAIT RÉSULTER DE LA

FRAUDE À LA TVA

- B. DES REMBOURSEMENTS D'IMPÔT SUR LES

SOCIÉTÉS EN BAISSE DANS UNE PERSPECTIVE DE REPRISE

ÉCONOMIQUE EN 2023 MAIS QUI NÉCESSITE LA PLUS GRANDE

PRUDENCE AU REGARD DU MAINTIEN DE L'INFLATION À UN NIVEAU

ÉLEVÉ

- C. LE PRÉLÈVEMENT À LA SOURCE

DE L'IMPÔT SUR LE REVENU CONTINUE À DONNER LIEU À

D'IMPORTANTS REMBOURSEMENTS AU PROFIT DES MÉNAGES

- A. UNE AUGMENTATION DES REMBOURSEMENTS DE TAXE SUR

LA VALEUR AJOUTÉE LIÉE À L'INFLATION MAIS QUI DOIT

CONDUIRE À S'INTERROGER SUR LA PART QUI POURRAIT RÉSULTER DE LA

FRAUDE À LA TVA

- II. UNE CONTRACTION DES CRÉDITS

D'IMPÔT AUX MÉNAGES ET AUX ENTREPRISES, CONSÉQUENCE D'UNE

MONTÉE EN CHARGE DU CRÉDIT CONTEMPORAIN MOINS RAPIDE QUE

PRÉVUE ET DE L'EXTINCTION DU CICE

- A. UNE BAISSE DES CRÉDITS D'IMPÔT AUX

ENTREPRISES QUI SE POURSUIT SOUS L'EFFET DE LA SUPPRESSION DU CICE MAIS

COMPENSÉE PAR LA HAUSSE DU CIR

- 1. La suppression du CICE en 2019 se

caractérise par l'extinction des remboursements et

dégrèvements à ce titre en 2023

- 2. Une tendance à la hausse du CIR qui

se poursuit malgré la suppression de la règle du doublement des

dépenses sous-traitées à des organismes publics

- 3. Un dispositif couteux qui doit faire l'objet

d'une évaluation sur la base des données les plus récentes

- 1. La suppression du CICE en 2019 se

caractérise par l'extinction des remboursements et

dégrèvements à ce titre en 2023

- B. UNE MONTÉE EN CHARGE DU CRÉDIT

D'IMPÔT CONTEMPORAIN MOINS RAPIDE QUE PRÉVUE

- C. LA SUPPRESSION DE LA CONTRIBUTION À

L'AUDIOVISUEL PUBLIC (CAP)

- A. UNE BAISSE DES CRÉDITS D'IMPÔT AUX

ENTREPRISES QUI SE POURSUIT SOUS L'EFFET DE LA SUPPRESSION DU CICE MAIS

COMPENSÉE PAR LA HAUSSE DU CIR

- III. DES DÉGRÈVEMENTS LIÉES

À LA GESTION DES PRODUITS DE L'ÉTAT QUI AUGMENTENT SOUS L'EFFET

DES CONTENTIEUX DE SÉRIE ET DES DÉGRÈVEMENTS DE TVA

- A. UNE HAUSSE NOTABLE DES CRÉDITS

PRÉVUS POUR LES CONTENTIEUX DE SÉRIE EN RAISON D'UN REPORT DANS

L'ATTENTE D'UNE DÉCISION DE JUSTICE

- 1. Des contentieux en baisse mais une

budgétisation en hausse en raison du report, sur 2024, de

1,1 milliard d'euros dans l'attente d'une décision de justice

concernant le contentieux « précompte

mobilier »

- 2. Les difficiles prévisions en

matière de contentieux de série

- 3. La nécessité de s'interroger sur

les règles européennes applicables en matière de

fiscalité des entreprises

- 1. Des contentieux en baisse mais une

budgétisation en hausse en raison du report, sur 2024, de

1,1 milliard d'euros dans l'attente d'une décision de justice

concernant le contentieux « précompte

mobilier »

- B. UNE HAUSSE DES DÉGRÈVEMENTS ET

RESTITUTIONS DE TVA EN RAISON DE L'AMÉLIORATION DU RYTHME DE TRAITEMENT

DES DOSSIERS ET DE LA REPRISE DE L'ACTIVITÉ ÉCONOMIQUE

- C. UN RETOUR À LA NORMALE DU NIVEAU DES

ADMISSIONS EN NON VALEUR

- A. UNE HAUSSE NOTABLE DES CRÉDITS

PRÉVUS POUR LES CONTENTIEUX DE SÉRIE EN RAISON D'UN REPORT DANS

L'ATTENTE D'UNE DÉCISION DE JUSTICE

- I. DES RESTITUTIONS LIÉES À LA

MÉCANIQUE DE L'IMPÔT QUI CONTINUENT D'AUGMENTER FORTEMENT DANS UN

CONTEXTE INFLATIONNISTE ET DE CRISE ÉCONOMIQUE

- TROISIÈME PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS LOCAUX

- I. LA DIMINUTION DES DÉGRÈVEMENTS

D'IMPÔTS LOCAUX ÉCONOMIQUES EN LIEN AVEC LA SUPPRESSION

PROGRESSIVE DE LA CVAE SE POURSUIT MAIS EST DE MOINS EN MOINS

MARQUÉE

- II. UNE STABILISATION DES REMBOURSEMENTS ET

DÉGRÈVEMENTS DE TAXES FONCIÈRES EN L'ABSENCE DE CHANGEMENT

DE LA RÈGLEMENTATION FISCALE

- A. UNE STABILITÉ ENTRE 2023 ET

2024...

- B. ...QUI NE DOIT PAS MASQUER UNE FORTE HAUSSE

DEPUIS 2018

- 1. Un nombre important de dispositifs

d'exonérations et de dégrèvements avec un reste à

charge des collectivités de plus en plus élevé

- 2. Des montants d'exonérations et de

dégrèvements qui pourraient encore augmenter dans un contexte

où les taxes foncières sont le dernier levier fiscal du bloc

communal

- 3. Focus sur la hausse de la taxe

d'enlèvement des ordures ménagères (TEOM)

- 1. Un nombre important de dispositifs

d'exonérations et de dégrèvements avec un reste à

charge des collectivités de plus en plus élevé

- A. UNE STABILITÉ ENTRE 2023 ET

2024...

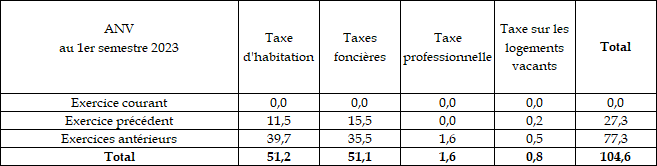

- III. UN RYTHME DE CROISIÈRE POUR LES

DÉGRÈVEMENTS D'IMPÔTS CONCERNANT DÉSORMAIS LES

SEULES TAXES D'HABITATION SUR LES RÉSIDENCES SECONDAIRES ET SUR LES

LOGEMENT VACANTS

- IV. L'ÉVOLUTION DES ADMISSIONS EN NON

VALEUR

- I. LA DIMINUTION DES DÉGRÈVEMENTS

D'IMPÔTS LOCAUX ÉCONOMIQUES EN LIEN AVEC LA SUPPRESSION

PROGRESSIVE DE LA CVAE SE POURSUIT MAIS EST DE MOINS EN MOINS

MARQUÉE

- LES MODIFICATIONS CONSIDÉRÉES COMME

ADOPTÉES

PAR L'ASSEMBLÉE NATIONALE EN APPLICATION DE L'ARTICLE 49, ALINÉA 3 DE LA CONSTITUTION

- EXAMEN EN COMMISSION

- LISTE DES PERSONNES ENTENDUES

- LA LOI EN CONSTRUCTION

|

N° 128 SÉNAT SESSION ORDINAIRE DE 2023-2024 |

|

Enregistré à la Présidence du Sénat le 23 novembre 2023 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances, considéré comme adopté par l'Assemblée nationale en application de l'article 49, alinéa 3, de la Constitution, pour 2024, |

|

Par M. Jean-François HUSSON, Rapporteur général, Sénateur LES MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES (seconde partie de la loi de

finances) REMBOURSEMENTS ET DÉGRÈVEMENTS |

|

Rapporteur spécial : M. Pascal SAVOLDELLI |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mmes Marie-Claire Carrère-Gée, Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Teva Rohfritsch, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel. |

|

Voir les numéros : Assemblée nationale (16ème législ.) : 1680, 1715, 1719, 1723, 1745, 1778, 1781, 1805, 1808, 1820 et T.A. 178 Sénat : 127 et 128 à 134 (2023-2024) |

L'ESSENTIEL

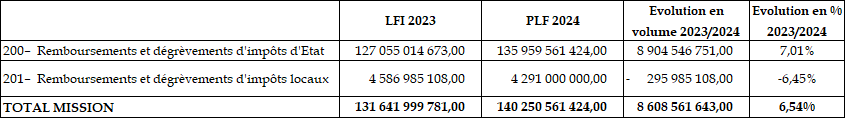

En PLF 2024, les crédits évalués de la mission « Remboursements et dégrèvements » s'élèvent à 140,2 milliards d'euros soit une hausse de 6,5 % par rapport à la loi de finances pour 2023. Il résulte du caractère mécanique des dépenses que les crédits de la présente mission sont évaluatifs en ce qu'ils ne constituent pas un plafond pour l'année à venir.

I. UNE HAUSSE NOTABLE DES DÉPENSES DU PROGRAMME « REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔTS D'ÉTAT » LARGEMENT DUE À LA HAUSSE DES REMBOURSEMENTS DE TVA

Les prévisions de remboursements et dégrèvements d'impôts d'État inscrites dans le projet de loi de finances (PLF) pour 2024 sont évaluées à 135,9 milliards d'euros, soit une augmentation de près de 9 milliards d'euros par rapport à la loi de finances initiale (LFI) pour 2023 (127,1 milliards d'euros).

Évolution des crédits des actions du programme 200 entre 2018 et 2024

(en euros)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performances)

A. DES RESTITUTIONS LIÉES À LA MÉCANIQUE DE L'IMPÔT QUI CONTINUENT D'AUGMENTER FORTEMENT DANS UN CONTEXTE INFLATIONNISTE ET DE CRISE ÉCONOMIQUE

En PLF 2024, les restitutions de TVA sont estimées à 79,3 milliards d'euros soit une augmentation de 15,4 % par rapport à la LFI 2023 après déjà une hausse de 8,3 % entre 2022 et 2023 et de 10,2 % entre 2021 et 2022. Sur une période plus longue, entre 2014 et 2024, la hausse des remboursements de TVA s'élève à 66,6 % représentant 31,7 milliards d'euros.

Ce niveau élevé des remboursements nécessite une vigilance accrue sur les risques de montages frauduleux. Aussi, dans ce contexte, l'administration fiscale a enrichi, au cours des dernières années, ses outils de lutte contre la fraude. Le rapporteur spécial salue ces avancées et invite le Gouvernement à les poursuivre alors même que la TVA devient un impôt de plus en plus partagé, participant largement au financement des collectivités.

À l'inverse, en 2024, le niveau des remboursements d'impôts sur les sociétés est évalué à 11,4 milliards d'euros soit une baisse de 20 % par rapport à la LFI 2023 en raison d'une prévision d'accélération du bénéfice fiscal en 2023 (+ 14 % contre + 2 % en 2022). Toutefois, dans un contexte inflationniste demeurant important en 2023, le rapporteur spécial reste, une fois encore, prudent concernant ces prévisions.

B. UNE CONTRACTION DES CRÉDITS D'IMPÔTS AUX MÉNAGES ET AUX ENTREPRISES, CONSÉQUENCE D'UNE MONTÉE EN CHARGE DU CRÉDIT CONTEMPORAIN POUR L'EMPLOI D'UN SALARIÉ À DOMICILE MOINS RAPIDE QUE PRÉVUE ET DE L'EXTINCTION DU CICE

La baisse de 3,5 % des remboursements d'impôt sur les sociétés, qui passent de 6,6 milliards d'euros en LFI 2023 à 6,3 milliards d'euros en PLF 2024, est principalement due à la suppression du crédit d'impôt pour la compétitivité et l'emploi (CICE) et à l'extinction progressive des créances relatives à ce crédit d'impôt qui sont désormais résiduelles. En revanche, le crédit impôt recherche (CIR) continue à croître pour atteindre en 2024 7,6 milliards d'euros.

Pour autant, les dernières évaluations sur le CIR et son impact en termes d'investissement, d'emploi et d'attractivité des entreprises innovantes datent de 2021 et se basent sur des données allant jusqu'en 2018. Or, depuis cette date, la dépense fiscale afférente au CIR a augmenté de 1,8 milliard d'euros. Il apparait donc nécessaire au rapporteur spécial de mener une nouvelle évaluation qui viserait à mesurer l'impact du dispositif en établissant une différenciation par type d'entreprise et par secteur d'activité à partir des données les plus récentes.

Enfin, la généralisation de la contemporanéisation du crédit d'impôt pour l'emploi d'un salarié à domicile a été évaluée, en LFI 2023, à 2,5 milliards d'euros. Cependant, l'exécution prévisionnelle, à date, est estimée à 1 milliard d'euros. Dans ce contexte, les crédits inscrits en PLF 2024 s'élèvent à 1,9 milliard d'euros pour tenir compte du niveau d'exécution 2023 et d'une montée en charge qui apparait moins rapide qu'attendue.

C. DES DÉGRÈVEMENTS LIÉS À LA GESTION DES PRODUITS DE L'ÉTAT QUI AUGMENTENT SOUS L'EFFET DES CONTENTIEUX DE SÉRIE ET DES DÉGRÈVEMENTS DE TVA

Les restitutions liées à la gestion des produits de l'État enregistrent une hausse de 13,5 % entre la LFI 2023 et le PLF 2024 soit 1,8 milliard d'euros essentiellement en raison de la hausse des contentieux de série et de dégrèvements et restitutions de TVA.

En effet, fin juillet 2023, près de 142 000 affaires contentieuses sont en cours de traitement (soit une baisse de 0,7 % par rapport à l'année précédente). Pour l'ensemble des contentieux de série, les montants des réclamations pourraient atteindre un total de 3,4 milliards d'euros en 2023 contre 4,3 milliards d'euros en 2022. Malgré cette diminution, les crédits inscrits à ce titre au PLF 2024 s'élèvent à 2,1 milliards d'euros soit 1 milliard d'euros de plus qu'en LFI 2023 en raison du report, en 2024, de 1,1 milliard d'euros prévu en 2023 mais toujours dans l'attente d'une décision de justice.

Cependant, ce montant demeure très inférieur aux montants totaux des droits en raison des moyens de traitement limités au sein des services de la DGFIP qui priorisent, dès lors, les remboursements des contentieux les plus importants afin de limiter les intérêts moratoires. Le rapporteur spécial plaide pour un renforcement des moyens de la DGFIP afin d'accroitre significativement la capacité de traitement des tous les contentieux, sans se focaliser sur ceux dont l'ampleur financier est la plus conséquente. Il en va, selon le rapporteur spécial, de l'égalité devant l'impôt.

Par ailleurs, les dégrèvements de TVA et restitutions de TVA indument perçus atteignent un niveau historique. En effet, d'un montant annuel moyen de 2,5 milliards d'euros depuis 2014, avec peu d'évolution d'une année sur l'autre, les montants inscrits en PLF 2024 s'élèvent à 4,1 milliards d'euros soit une hausse de 70,3 % par rapport à la LFI 2023 représentant 1,7 milliard d'euros. Cela s'explique essentiellement par une accélération du rythme de traitement des dossiers.

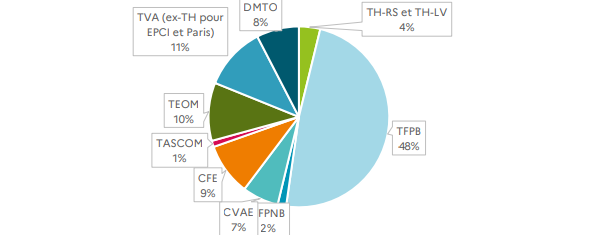

II. UNE NOUVELLE DIMINUTION DES DÉPENSES DU PROGRAMME « REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔTS LOCAUX »

En PLF 2024, les crédits évalués au titre du programme 201 s'élèvent à 4,3 milliards d'euros en AE comme en CP soit une baisse de 6,45 % par rapport à la LFI 2023. Cette diminution poursuit la tendance entamée depuis 2021 en raison de la suppression de la taxe d'habitation, de la réforme des impôts de production et de la suppression de la CVAE sur une période étalée entre 2024 et 2027.

Évolution des crédits des actions du programme 201 entre 2018 et 2024

(en euros)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performances)

A. LA DIMINUTION DES DÉGRÈVEMENTS D'IMPÔTS LOCAUX ÉCONOMIQUES EN LIEN AVEC LA SUPPRESSION PROGRESSIVE DE LA CVAE SE POURSUIT MAIS EST DE MOINS EN MOINS MARQUÉE

Après le premier volet de la réforme des impôts de production intervenu en loi de finances 2021 et correspondant, notamment à la suppression de la part de CVAE affectée aux régions, la loi de finances pour 2023 a prévu la suppression totale de la CVAE sur deux ans (2023 et 2024). Le PLF 2024 revient cependant sur ce calendrier et propose un étalement jusqu'en 2027.

Dans ce contexte, les crédits évalués au titre de l'action « Contribution économique territoriale et autres impôts économiques» enregistrent une baisse de 19,1 % soit 380 millions d'euros et s'établissent à 1,6 milliard d'euros en PLF 2024.

Cette suppression, compensée à l'euro près par une fraction de TVA, interroge le rapporteur spécial. En effet, les modalités de compensation de cette réforme génèrent une nouvelle perte d'autonomie fiscale pour les collectivités territoriales. Ainsi, en 2022, la part de TVA était la première recette des départements (31 %) et des régions (66 %). Après la suppression de la CVAE, elle pèsera pour 40 % dans les recettes des départements et 18 % dans celles du bloc communal.

Le montant des fractions transférées ne cesse d'augmenter. Il est ainsi passé de 101,9 milliards d'euros en 2022 à une prévision de 111,3 milliards d'euros en 2024 soit une hausse de 9 %. Dès lors, le rapporteur spécial s'interroge sur la soutenabilité de ce système en cas de contraction de l'inflation à des niveaux inférieurs à 2 %. Le transfert d'imposition sur la consommation porte un risque de volatilité des recettes qui inquiète le rapporteur spécial.

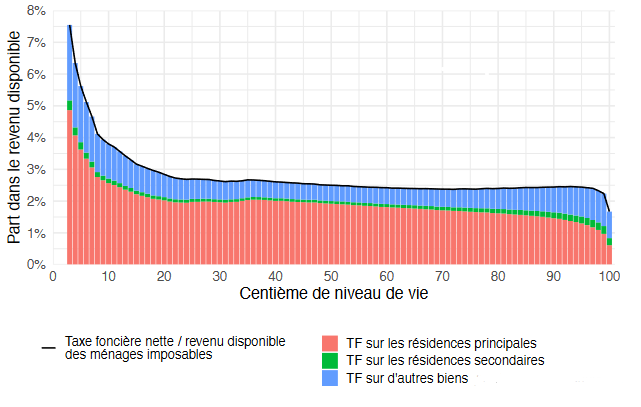

B. UNE STABILISATION DES REMBOURSEMENTS ET DÉGRÈVEMENTS DE TAXES FONCIÈRES ET DE TAXE D'HABITATION

En l'absence de nouvelles mesures législatives susceptibles d'avoir un impact significatif sur le niveau des dépenses, la prévision de remboursements et dégrèvements de taxes foncières en PLF 2024 est relativement stable. Elle s'établit à 1,9 milliard d'euros soit une hausse de 57 millions d'euros par rapport à la LFI 2023. Cependant, le rapporteur spécial souligne que depuis 2018, les remboursements et dégrèvements relatifs à ces taxes ont augmenté de plus de 65 %. En effet, dernier levier fiscal des communes, les taux de taxes foncières et des taxes annexes comme la TEOM enregistrent des hausses notables sur les dernières années.

Par ailleurs, le niveau de crédits prévu au titre des remboursements et dégrèvements de taxe d'habitation correspond désormais aux seules réclamations contentieuses et gracieuses résiduelles ainsi qu'à celles relatives à la taxe d'habitation sur les résidences secondaires et à la taxe sur les logements vacants. En PLF 2024, les crédits s'élèvent à 311 millions d'euros soit une hausse de 34,6 % (80 millions d'euros par rapport à la LFI 2023) pour tenir compte de l'exécution réelle prévue en 2023.

Réunie le mercredi 25 octobre 2023, sous la présidence de M. Claude Raynal, président, la commission a décidé de proposer au Sénat d'adopter, sans modification, les crédits de la mission « Remboursements et dégrèvements ».

Réunie à nouveau le jeudi 23 novembre 2023, sous la présidence de M. Claude Raynal, président, la commission a confirmé sa décision de proposer au Sénat d'adopter, sans modification, les crédits de la mission « Remboursements et dégrèvements ».

L'article 49 de la loi organique relative aux lois de finances (LOLF) fixe au 10 octobre la date limite pour le retour des réponses aux questionnaires budgétaires.

À cette date, 100 % des réponses étaient parvenues au rapporteur spécial en ce qui concerne la mission « Remboursements et dégrèvements ».

PREMIÈRE PARTIE

UNE MISSION PARTICULIÈRE

DANS LE PAYSAGE BUDGÉTAIRE, REFLET DE LA POLITIQUE FISCALE DE

L'ÉTAT

La mission « Remboursements et dégrèvements » retrace les dépenses budgétaires résultant de l'application des dispositions fiscales prévoyant des dégrèvements1(*) ou des remboursements d'impôts, des restitutions de crédits d'impôt ou des compensations prévues par des conventions fiscales internationales. Elle se compose de deux programmes :

- le programme 200 « Remboursements et dégrèvements d'impôts d'État » identifie les dépenses en atténuation de recettes ayant trait aux impôts d'État. Il retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt, de compensations prévues par des conventions fiscales internationales. Il enregistre en outre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes ou aux remises de débets ;

- le programme 201 « Remboursements et dégrèvements d'impôts locaux » recense les dépenses correspondant aux dégrèvements d'impôts locaux, ainsi que celles liées à des opérations comptables (remises gracieuses, annulations, admissions en non-valeur de recettes).

I. UN CARACTÈRE MÉCANIQUE DES DÉPENSES QUI S'AJUSTENT AUX ÉVOLUTIONS FISCALES

A. UNE MISSION QUI REFLÈTE LA POLITIQUE FISCALE DE L'ÉTAT...

La mission « Remboursements et dégrèvements » découle, pour une large partie de ses crédits, des conséquences directes des politiques fiscales des Gouvernements qui se sont succédé.

Elle permet donc d'avoir une vision d'ensemble des mesures fiscales mises en oeuvre et de leurs évolutions et peut, à ce titre, connaître des variations de crédits importantes.

La mission a ainsi été marquée sur les 10 dernières années par les modifications apportées à d'importants dispositifs.

Ainsi, le programme 200 a été marqué par les réformes suivantes :

- la baisse du taux de l'impôt sur les sociétés de 33,3 % (en 2017) à 25,0 %. Le coût budgétaire de cette mesure est de 11 milliards d'euros en 2022 selon le rapport économique, social et financier (RESF) annexé au projet de loi de finances pour 2022 ;

- la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en allègements de cotisations patronales : la loi de finances initiale pour 2018 a acté la suppression du CICE sur les salaires versés à partir du 1er janvier 2019 et la loi de financement de la sécurité sociale pour 2018 a prévu à compter de la même date : une baisse de 6 points des cotisations sociales patronales à l'assurance maladie jusqu'à un salaire de 2,5 SMIC ; un allègement supplémentaire de 4 points au niveau du SMIC, diminuant progressivement jusqu'à 1,6 SMIC, portant sur les cotisations à l'assurance chômage et aux régimes de retraite complémentaire. Le surcoût des allégements de cotisations par rapport au CICE représente environ 3 milliards d'euros ;

- les relèvements des taux de TVA par la troisième loi de finances rectificative pour 2012 qui a relevé le taux normal de 19,6 % à 20 % et le taux intermédiaire de 7 à 10 % à compter du 1er janvier 2014. Les dépenses en matière de TVA étant directement liées au niveau de la TVA collectée et de la TVA déductible, l'augmentation des taux a contribué à la croissance de ces deux composantes ;

- le prélèvement à la source (PAS) mis en oeuvre en 2019 a entrainé la création de la sous-action 200.11.05 afin d'y comptabiliser les restitutions de trop-perçus de PAS. La sous-action 11.06 a ensuite été créée en 2023 pour pouvoir suivre spécifiquement les restitutions de trop-perçus de PAS de prélèvement de solidarité ;

- l'avance de réductions et crédits d'impôt (RI-CI) mise en place en 2019. Certains crédits et réductions d'impôt réguliers permettent de bénéficier en début d'année d'une avance correspondant à 60 % du montant de ces réductions et crédits d'impôt déclarés l'année précédente. La sous-action 12.08 a été créée afin de suivre les montants de cette avance ;

- l'avance immédiate de crédit d'impôt pour les services à la personne (CI SAP) mise en place progressivement à partir de 2022 qui permet aux contribuables de bénéficier du CI SAP en même temps que le paiement des dépenses éligibles à ce crédit d'impôt ;

- la suppression de la contribution à l'audiovisuel public (CAP) qui a, de fait, généré la fin des remboursements et dégrèvements de CAP.

D'autres réformes ont eu un impact sur le programme 201 :

- la baisse des impôts de production : la loi de finances pour 2021 a supprimé la part de la cotisation sur la valeur ajoutée des entreprises (CVAE) qui était affectée aux régions (deux autres parts sont affectées aux départements et au secteur communal). De surcroit, la loi de finances pour 2021 a divisé par deux les taux de la CVAE, abaissé le plafond commun à la CVAE et à la CFE de 3 à 2 % de la valeur ajoutée et réduit de moitié les impôts fonciers des établissements industriels (taxes foncières et CFE). Enfin, la loi de finances pour 2023 supprime les parts communales et départementales de la CVAE sur une durée échelonnée entre 2023 et 2027 et prévoit un nouvel abaissement du plafonnement barémique de la contribution économique territoriale (CET) de 2 % à 1,625 % en 2023, puis 1,25 % en 2024 ;

- la suppression de la taxe d'habitation (TH) sur les résidences principales : la loi de finances initiale pour 2018 a prévu que les ménages dont le revenu fiscal de référence est inférieur à un certain seuil, soit 80 % des foyers fiscaux, ne paient plus de TH sur leur résidence principale en 2020. La loi de finances initiale pour 2020 a ensuite supprimé la TH sur toutes les résidences principales en 2023, après deux étapes intermédiaires en 2021 et 2022 pour les 20 % de ménages les plus aisés.

B. ...CARACTÉRISÉE PAR DES CRÉDITS ÉVALUATIFS

La mission « Remboursements et dégrèvements » retrace donc l'ensemble des dépenses liées à des situations dans lesquelles l'administration fiscale est conduite à restituer aux contribuables des impôts, taxes ou contributions ou dans lesquelles l'État ne recouvre pas certaines créances sur les contribuables. Il est donc difficile ex ante de connaitre les besoins en termes d'ouverture de crédits.

Ces remboursements, dégrèvements et restitutions peuvent trouver leur origine dans le fonctionnement même de certaines impositions (remboursements de trop-versés), dans l'application de politiques publiques (crédits d'impôt) ou bien dans la rectification du montant d'un impôt (correction d'une erreur matérielle, conséquences d'un contentieux, application d'une convention internationale...).

Il résulte du caractère mécanique de ces dépenses que les crédits de la présente mission sont évaluatifs en ce qu'ils ne constituent pas un plafond pour l'année à venir, contrairement à ceux des autres missions budgétaires2(*). Les dépenses correspondantes peuvent ainsi s'imputer au-delà des crédits ouverts. Ils viennent en atténuation des recettes fiscales brutes de l'État mais figurent en dépenses du budget général.

Par convention, les autorisations d'engagement (AE) et les crédits de paiement (CP) sont du même montant.

II. POIDS ET ÉVOLUTION DE LA MISSION DANS LE BUDGET DE L'ÉTAT

A. LA PREMIÈRE MISSION DU BUDGET DE L'ÉTAT

Historiquement, la mission « Remboursements et dégrèvements » se présente comme la plus importante des missions budgétaires de l'État en termes de volume de crédits avant les missions « Avances aux collectivités territoriales » et « Enseignement scolaire ».

En 2022, elle se positionne après la mission « Engagements financiers de l'État » dont le montant total intègre les crédits du programme 369 relatif à l'amortissement de la dette de l'État liée au Covid 19 à hauteur de 165 milliards d'euros.

En 2023 et en PLF 2024, la mission « Remboursements et dégrèvements » est de nouveau la première mission en termes de volume de crédits tout budget confondu (budget général, budgets annexes, comptes d'affectation spéciale et comptes de concours financiers).

Le rapporteur spécial estime que le volume de crédits, au regard des autres missions, invite à considérer que les réformes fiscales coûtent davantage que certaines missions publiques y compris régaliennes. Même si certaines disparitions d'impôts alimentent une baisse des crédits de la mission, il peut être constaté que certaines pertes de recettes coûtent plus que des dépenses stricto sensu.

Poids de la mission « Remboursements et dégrèvements » en 2023

Source : direction du budget

Depuis 2004, les crédits de la mission ont enregistré une hausse de 117,5 % avec une tendance inverse entre les crédits du programme 200 qui augmentent de 150,3 % et les crédits du programme 201 qui enregistrent une baisse de 57,7 % du fait de la suppression progressive de la taxe d'habitation sur les résidences principales et des réformes successives des impôts de production.

Évolution des remboursements et dégrèvements (exécution) entre 2004 et 2024

(en millions d'euros)

Source : commission des finances du Sénat à partir des documents budgétaires

Cette tendance se justifie partiellement par la hausse des recettes fiscales brutes générant, mécaniquement, plus de remboursements et dégrèvements. Ces dernières ont, en effet, augmenté de 45,2 % entre 2004 et 2024, passant de 334,4 milliards d'euros à 485,4 milliards d'euros.

Cependant, la hausse des remboursements et dégrèvements s'est faite à un rythme plus élevé que celui des recettes fiscales ( + 117,5 % contre 45,2 % et + 150,3 % pour les seuls remboursements et dégrèvements d'impôts d'État) ce qui atteste également de modifications dans les politiques fiscales générant plus de remboursements et dégrèvements et notamment de crédits d'impôts. Il en résulte que la part des remboursements et dégrèvements dans les recettes fiscales brutes totales a augmenté, sur cette même période, passant de 19,3 % en 2004 à 28,9 % en 2024.

Part des remboursements et

dégrèvements (exécution)

dans les recettes fiscales

brutes entre 2004 et 2024

(en pourcentage)

Source : commission des finances du Sénat à partir des documents budgétaires

B. LES PRINCIPALES ÉVOLUTIONS EN 2024

En PLF 2024, les crédits évalués pour la mission « Remboursements et dégrèvements » s'élèvent à 140,3 milliards d'euros soit une hausse de 6,5 % par rapport à la loi de finances pour 2023.

Cette hausse concerne uniquement les crédits du programme 200 puisque les crédits évalués au titre du programme 201 sont en recul de 6,45 %, soit une baisse de près de 296 millions d'euros.

Évolution des crédits de la mission

« Remboursements et dégrèvements »

entre la LFI 2023 et le PLF 2024

(en euros et en pourcentage)

Source : commission des finances du Sénat à partir des documents budgétaires

Cette hausse marque une rupture après une baisse notable entre 2020 et 2021 et une stagnation en 2022 et 2023.

Évolution des crédits de la mission

« Remboursements et dégrèvements »

entre 2004 et 2024

(en millions d'euros)

Source : commission des finances du Sénat à partir des documents budgétaires

S'agissant des impôts d'État, la hausse notable des crédits du programme (+ 7 %) ne doit pas masquer des variations entre les trois actions qui composent le programme.

Ainsi, les remboursements et restitutions liés à la mécanique de l'impôt sont en nette hausse en 2024 (+ 7,9 milliards d'euros par rapport à la loi de finances pour 2023, après une hausse de 6,6 milliards d'euros entre 2022 et 2023). Cette évolution s'explique notamment par le contexte inflationniste qui génère une prévision des remboursements de TVA en augmentation de 10,5 milliards d'euros alors que parallèlement, les remboursements et dégrèvements d'impôt sur les sociétés enregistrent une baisse de 2,8 milliards d'euros en raison d'une accélération prévue du bénéfice fiscal en 2023.

Les remboursements et dégrèvements liés à la gestion des produits de l'État enregistrent également une hausse de 1,8 milliard d'euros, essentiellement du fait d'une augmentation des dégrèvements et remboursements d'indus de TVA, mais aussi en raison d'une dépense estimée à 2,1 milliards d'euros pour les contentieux de série contre 1,1 milliard d'euros l'année précédente.

Enfin, les remboursements et dégrèvements liés à des politiques publiques diminuent de 806 millions d'euros compte tenu d'une baisse des crédits ouverts au titre du crédit d'impôt contemporain qui avaient été largement surestimés en LFI 2023.

S'agissant des impôts locaux, la nouvelle contraction des crédits entre la LFI 2023 et le PLF 2024 (- 6,45 %) résulte de la suppression progressive des parts communale et départementale de la CVAE à hauteur de 50 % en 2023, le delta étant supprimé entre 2024 et 2027 au regard des dispositions de l'article 8 du PLF 2024. Les crédits de l'action 1 du programme 201 ont donc vocation à poursuivre leur tendance baissière durant les 4 prochaines années.

Cette nouvelle diminution s'inscrit dans la continuité de l'évolution constatée depuis la LFI 2021 avec :

- la mise en oeuvre du dégrèvement général de taxe d'habitation sur les résidences principales, puis sa transformation en exonération et enfin la suppression progressive de la taxe d'habitation sur les résidences principales ;

- les effets de la réforme des impôts de production de la loi de finances pour 2021 et la suppression actée de la CVAE entre 2023 et 2027.

DEUXIÈME

PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS

D'ÉTAT

Le programme 200 « Remboursements et dégrèvements d'impôts d'État » retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt, de compensations prévues par des conventions fiscales internationales. De surcroit, il enregistre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes ou aux remises de débets.

Il se compose de trois actions :

- l'action 11 « Remboursements et restitutions liés à la mécanique de l'impôt » regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit essentiellement des excédents de versements d'impôt sur les sociétés et des remboursements de crédits de TVA ;

- l'action 12 « Remboursements et dégrèvements liés aux politiques publiques » regroupe les dépenses relevant des politiques publiques. Les plus importantes en volumes sont celles correspondant aux crédits d'impôt sur le revenu et aux crédits d'impôt sur les sociétés ;

- l'action 13 « Remboursements et dégrèvements liés à la gestion des produits de l'État » retrace notamment les dégrèvements et annulations prononcés après le calcul de l'impôt sur le revenu, afin de rétablir la réalité de l'impôt dû par les contribuables, sur initiative de l'administration ou à la suite de réclamations des contribuables, les dégrèvements au titre de l'impôt sur les sociétés (IS), les dégrèvements recensés au titre des autres impôts directs (les droits dégrevés dans le cadre des contentieux précompte et OPCVM y sont notamment comptabilisés) les dégrèvements liés à la TVA, les admissions en non-valeur.

En PLF 2024, les dépenses du programme 200 sont évaluées à 135,9 milliards d'euros, soit une augmentation de 7 % représentant 8,9 milliards d'euros par rapport à la loi de finances initiale (LFI) pour 2023 (127,1 milliards d'euros).

À noter que le projet annuel de performances (PAP) 2023 établissait, par ailleurs, une prévision pour les exercices 2024 et 2025 au niveau du programme sans détail par action. Cette projection prévoyait un niveau de crédits à hauteur de 128,8 milliards d'euros en 2024 (et 133,3 milliards d'euros en 2025) soit 7,1 milliards de moins que les crédits effectivement inscrits dans le PLF 2024.

Évolution des crédits du programme 200 entre la LFI 2023 et le PLF 2024

(en euros, AE=CP)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performances)

Cette hausse résulte de tendances contraires entre les différentes actions du programme :

- les remboursements liés à la mécanique de l'impôt enregistrent une hausse notable de 7,9 milliards d'euros soit 8,34 % ;

- les remboursements liés à des politiques publiques diminuent de 806 millions d'euros soit 4,31 % ;

- les remboursements liés à la gestion des produits de l'État enregistrent une hausse de 1,8 milliard d'euros soit 13,46 %.

Évolution des crédits des actions du programme 200 entre 2018 et 2024

(en euros)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performances)

Cette hausse de l'action 11 est d'autant plus notable que les remboursements liés à la mécanique de l'impôt représentent près de 76 % des crédits du programme 200.

Poids des actions du programme 200 en 2024

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performances)

I. DES RESTITUTIONS LIÉES À LA MÉCANIQUE DE L'IMPÔT QUI CONTINUENT D'AUGMENTER FORTEMENT DANS UN CONTEXTE INFLATIONNISTE ET DE CRISE ÉCONOMIQUE

Les crédits de l'action 11 « remboursements et restitutions liés à la mécanique de l'impôt » enregistrent une hausse de 8,34 % entre la LFI 2023 et le PLF 2024 soit 7,9 milliards d'euros quasi exclusivement en raison de la hausse des restitutions de taxe sur la valeur ajoutée. Les restitutions d'impôt sur les sociétés enregistrent, en revanche, une diminution de 2,8 milliards d'euros.

A. UNE AUGMENTATION DES REMBOURSEMENTS DE TAXE SUR LA VALEUR AJOUTÉE LIÉE À L'INFLATION MAIS QUI DOIT CONDUIRE À S'INTERROGER SUR LA PART QUI POURRAIT RÉSULTER DE LA FRAUDE À LA TVA

1. Une hausse continue des remboursements de TVA depuis 2014 en lien avec le niveau d'activité économique...

Les entreprises sont redevables de la TVA au titre de la TVA qu'elles facturent auprès de leurs clients. Elles peuvent ensuite déduire des montants à payer celui de la TVA supportée sur les achats nécessaires à leur activité. La TVA à reverser est ainsi calculée par différence entre la TVA collectée sur les opérations imposables (ventes, prestations de services, etc.) et celle déductible sur les achats, charges et immobilisations. Lorsque la TVA à déduire est supérieure à celle perçue, l'entreprise bénéficie d'un crédit de TVA.

L'utilisation du crédit de TVA est laissée à l'appréciation des entreprises qui peuvent opter pour :

- l'imputation : il s'agit de reporter un crédit de TVA sur les périodes d'imposition suivantes. Le crédit est alors imputé dès que possible sur un solde de TVA à reverser, constaté sur les déclarations déposées ultérieurement ;

- le remboursement : dans ce cas, la demande doit être formulée lors du dépôt d'une déclaration mentionnant le crédit.

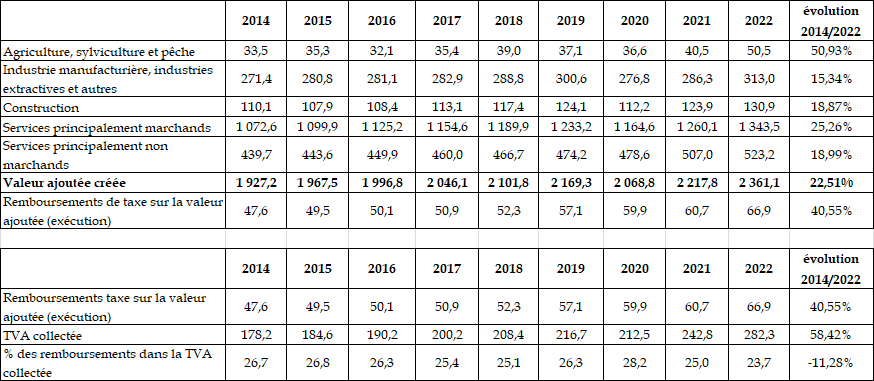

En PLF 2024, les restitutions de TVA sont estimées à 79,3 milliards d'euros soit une augmentation de 15,36 % par rapport à la LFI 2023 après une hausse déjà de 8,3 % entre 2022 et 2023. Sur une période plus longue, de 2014 (exécution) à 2024 (prévisions PLF), la progression des remboursements de TVA s'élève à 66,6 %, représentant 31,7 milliards d'euros.

Si l'évolution des demandes de remboursements de TVA varie en fonction d'agrégats économiques (niveau d'investissement des entreprises ou niveau de consommation intermédiaire...) mais également de facteurs d'ordre comportemental poussant les entreprises à s'orienter vers le remboursement plutôt que vers le report du crédit de TVA, la hausse continue constatée depuis 2014 interroge cependant.

En effet, entre 2014 et 2022, les remboursements de TVA effectués ont évolué à un rythme supérieur à celui de la valeur ajoutée créée elle-même (40,5 % contre 22,5 %). Cependant, ils ont augmenté moins rapidement que la TVA collectée sur la même période (58,4 %), notamment en raison de facteurs comportementaux poussant les entreprises à avoir recours, en fonction du contexte économique, au remboursement plutôt qu'au report de crédit ou inversement.

À cet égard, il est intéressant de noter qu'en 2020, période de crise sanitaire et d'arrêt d'activité des entreprises, les remboursements ont augmenté plus rapidement que la TVA collectée (5 % contre - 1,9 %). À l'inverse, en 2021 et 2022, années de reprise économique, les remboursements ont augmenté de respectivement 1,3 % et 10,2 % alors que parallèlement la TVA collectée augmentait de 14,3 % et 16,3 %.

Le contexte inflationniste, en augmentant le volume de TVA, continue de produire ses effets et de générer une hausse des remboursements (effet volume) notamment au regard de l'incertitude économique (effet comportement).

En effet, le niveau de remboursement de TVA établi dans le PLF 2024 résulte de la prévision par la DGFIP de deux effets combinés :

- une augmentation des demandes de remboursements de crédits de TVA de l'ordre de 4 % ;

- un rythme de traitement de demande par les services fiscaux qui se maintient.

Évolution de la valeur ajoutée en France entre 2014 et 2022

(en milliards d'euros)

Source : commission des finances du Sénat à partir des données INSEE

2. ...mais qui doit également interroger sur la part des remboursements liés à la fraude...

Les restitutions de TVA participent de la mécanique classique de fonctionnement de cette imposition. Cependant, le niveau élevé des remboursements ainsi que la hausse continue, dans des proportions plus élevées que l'évolution de la valeur ajoutée elle-même impose une vigilance accrue sur les risques de montages frauduleux.

En effet, la fraude à la TVA constitue chaque année une perte de recettes particulièrement importante pour les finances de l'État mais dont l'estimation reste délicate.

Les difficultés liées à l'estimation de la fraude à la TVA

L'estimation du niveau de la fraude à la TVA s'avère complexe à établir dans la mesure où elle relève de données dont l'administration fiscale, par définition, ne dispose pas. Surtout, la notion d'écart de TVA ne constitue pas une mesure suffisamment précise du niveau de la fraude. En effet, son calcul implique l'estimation du montant de TVA théorique. Celui-ci ne peut être fait que sur la base des données disponibles, ce qui ne permet pas de prendre en compte la fraude aux liasses fiscales. De plus, l'application des différents taux de TVA en fonction des produits et les fluctuations dans les délais de paiement constituent une difficulté importante pour le calcul.

Des estimations ont pu être réalisées par les comptables nationaux sur la base de l'extrapolation des contrôles fiscaux effectués par la direction générale des finances publiques (DGFiP) sur un certain nombre de domaines affectant la TVA. Ces estimations ne sont cependant pas publiques et ne semblent pas avoir été actualisées.

Source : rapport remis par le Gouvernement au Parlement - 2020

Entre 2012 et 2022, le nombre d'assujettis à la TVA est passé de 5,3 millions à près de 8,5 millions.

Cette hausse du nombre d'assujettis pourrait faire peser davantage de risques de fraudes et notamment, des fraudes carrousel qui impliquent des transactions financières transfrontalières entre différentes sociétés et consistent à faire déduire par un acheteur final la TVA facturée mais non reversée par une société dite « taxi ».

Schéma de carrousel TVA

Source : DGFIP

Les montages auxquels ont recours les fraudeurs se sont peu à peu complexifiés avec une multiplication de sociétés écrans dont la durée de vie est parfois très courte. Les modèles les plus communs visent à dissimuler des recettes encaissées ou à les effacer de la comptabilité tandis que d'autres consistent à minorer le coût de certaines ventes à distance3(*) ou à faire appel à des schémas plus complexes, comme la fraude au « régime 42 » 4(*) ou l'usage abusif du régime de la marge5(*).

Les fraudes peuvent ainsi générer une absence ou une minoration de TVA versée par les entreprises redevables ou un remboursement de TVA indu basé sur des achats et ventes fictifs.

Dans ce contexte, un rapport de l'INSEE publié en juillet 20226(*) indique que, « quel que soit l'estimateur retenu, le montant total de TVA non recouvré serait compris entre 20 et 25 milliards d'euros sur l'année 20127(*), avec des intervalles de confiance (à 95 %) compris entre 19 et 26 milliards d'euros ». Ramenée au montant total de TVA collectée en 2012 (173,4 milliards d'euros), la part non recouvrée représenterait entre 11,5 et 14,4 %.

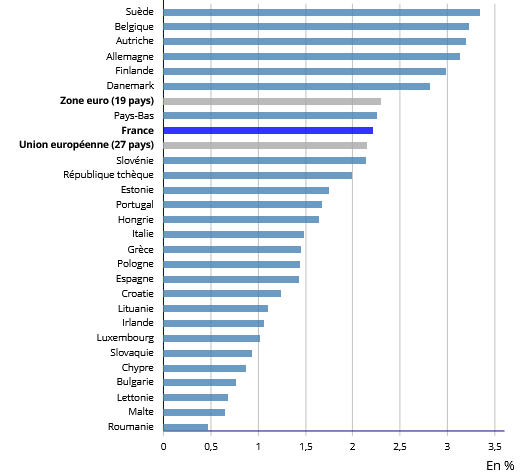

Cependant, le rapporteur spécial souligne que, la dernière étude de la commission européenne, publiée en 2022, sur l'écart entre la TVA attendue et la TVA perçue (« VAT Gap ») évalue cet écart TVA à 14 milliards d'euros pour la France pour l'année 2020, ce qui représente un pourcentage de 8 % des recettes de TVA, en légère diminution par rapport à l'étude précédente sur l'année 2019 (écart évalué à 16,4 milliards d'euros soit 8,6 % du produit de TVA). Cet « écart TVA » reste, de surcroit, inférieur à la moyenne européenne (10,5 %).

Il note également que les outils pour lutter contre la fraude se sont considérablement enrichis au cours des dernières années.

Ainsi, depuis la loi de lutte contre la fraude de 20188(*), il existe une obligation pour les commerçants d'utiliser des caisses certifiées par un organisme accrédité ou par une attestation individuelle fournie par le distributeur du logiciel de caisse9(*). D'autre part, sur l'initiative notamment du Sénat, des obligations fiscales ont été créées pour les plateformes internet en renforçant notamment leur responsabilité.

Par ailleurs, la DGFiP est engagée dans une démarche préventive visant à suspendre le numéro de TVA intracommunautaire (TVAI) de sociétés frauduleuses, en application de l'article 23 du règlement communautaire n° 904/2010 du 7 octobre 2010. Les sociétés identifiées présentant des niveaux de risque majeur font ainsi l'objet de demandes de suspension de leur numéro de TVAI. Il s'agit le plus souvent de sociétés défaillantes ou cessées (opérateurs « éphémères »), susceptibles de réaliser des opérations frauduleuses. Ces suspensions de numéros de TVAI ont ainsi fortement augmenté ces dernières années.

De surcroit, le développement de méthodes d'analyse de données mettant en oeuvre des techniques statistiques ou d'apprentissage automatique devrait faciliter la lutte contre les fraudes à la TVA. Ainsi, les travaux réalisés en 2022 ont permis d'adresser aux services locaux de contrôle plus de 113 000 propositions de contrôle concernant des professionnels, dont plus de 62 600 comportent au moins un risque TVA (soit plus de 55 % des dossiers professionnels). À l'issue de ces propositions, plus de 49 300 contrôles sur pièces ont d'ores et déjà été réalisés. Grâce aux « alertes » provenant de travaux de datamining ou d'informations transmises par les services, au 31/12/2022, plus de 24 800 entreprises ont été identifiées comme présentant des risques en matière de remboursements de crédits de TVA et sont, dès lors, automatiquement soumises à un examen approfondi (circuit long) en cas de dépôt d'une demande de remboursement.

Enfin, en 2023, la compétence des officiers fiscaux judiciaires (OFJ) du service d'enquête judiciaire des finances (SEJF) a été étendue aux escroqueries liées à la TVA, ainsi qu'aux infractions connexes. Cette extension reprend la recommandation n°6 de la mission d'information de la commission des finances du Sénat visant à lutter contre la fraude et l'évasion fiscale.

Le rapporteur spécial salue ces avancées et invite le Gouvernement à les poursuivre, d'une part, et à développer les estimations de fraudes, d'autre part, notamment en corrigeant les biais de sélection et de détection (les contrôles portant sur des situations où une fraude est pressentie). Cette connaissance ainsi que le renforcement de la lutte contre les fraudes TVA sont d'autant plus importants, qu'aujourd'hui, la TVA est un impôt de plus en plus partagé qui vise largement à financer les collectivités territoriales.

3. ...dans une période où la TVA doit être gérée au mieux pour financer les collectivités

À la suite des différentes réformes de la fiscalité locale relatives à la suppression de la taxe d'habitation sur les résidences principales et à la baisse des impôts de production (cf. infra partie III), les collectivités locales bénéficient désormais de fractions de TVA, pour un montant total de près de 52,5 milliards d'euros, en 2023, et estimé à 54,9 milliards d'euros en 2024 afin d'assurer leur financement.

C'est le cas notamment :

- des régions qui ont perçu, en 2023, 5,2 milliards d'euros de TVA en substitution de leur ancienne DGF (depuis 2018) et 11 milliards d'euros de TVA en compensation de la suppression de la part régionale de la CVAE (depuis 2021) ;

- du fonds de sauvegarde des départements, Mayotte, des collectivités de Guyane, Martinique, corse et de la métropole de Lyon pour soutenir les territoires les plus fragiles : la fraction de TVA était de 250 millions d'euros en 2021, de 264 millions d'euros en 2022 et de 278 millions d'euros en 2023 en raison de la dynamique de la TVA. Elle est estimée à 293 millions d'euros en PLF 2024 ;

- des départements (16,8 milliards), des EPCI (8,1 milliards) et de la Ville de Paris (800 millions) dans le cadre de la réforme supprimant la taxe d'habitation ;

- des départements (4,9 milliards d'euros) et du bloc communal (5,5 milliards d'euros) afin de compenser la suppression des parts communales et départementales de la CVAE.

Ce partage de la TVA entre budget de l'État et collectivités dont le taux de dépendance à cet impôt augmente, rend indispensable une gestion optimisée de sa collecte et nécessite de poursuivre le développement des moyens alloués à la lutte contre la fraude à la TVA.

À ce jour, plus de 2 milliards d'euros de remboursement de TVA sont refusés chaque année au titre de demandes indues. Ce chiffre est en constante augmentation depuis 2019.

B. DES REMBOURSEMENTS D'IMPÔT SUR LES SOCIÉTÉS EN BAISSE DANS UNE PERSPECTIVE DE REPRISE ÉCONOMIQUE EN 2023 MAIS QUI NÉCESSITE LA PLUS GRANDE PRUDENCE AU REGARD DU MAINTIEN DE L'INFLATION À UN NIVEAU ÉLEVÉ

1. Des remboursements liés aux bénéfices fiscaux des entreprises et, de fait, au contexte économique

Si la liquidation de l'impôt fait apparaître un impôt dû inférieur au montant des acomptes déjà versés, cet excédent est restitué aux entreprises concernées. En effet, malgré la possibilité offerte aux entreprises de moduler à la baisse le versement de leurs acomptes lorsqu'elles estiment que les sommes déjà acquittées dépassent l'impôt final calculé sur la base estimée de leur résultat (autolimitation), des situations d'excédent apparaissent fréquemment, notamment en période de diminution des résultats fiscaux.

Ainsi, du fait du mécanisme d'acomptes et de solde, ces restitutions augmentent fortement en cas de baisse des bénéfices taxés ou en cas d'évolution non uniforme des bénéfices fiscaux, certaines sociétés versant un solde important en mai, et d'autres se trouvant en situation d'excédent de versements. Les crises économiques ayant un impact sur les bénéfices des sociétés vont donc générer des hausses de remboursements. À l'inverse, les périodes de rebond et de reprise économique vont se caractériser par une hausse des bénéfices et, partant, par une diminution des remboursements d'impôts sur les sociétés.

Il en résulte que ces remboursements sont volatiles car très sensibles à des conditions économiques exogènes. Les remboursements se faisant en année N+ 1, le système permet cependant des prévisions relativement fiables, à tout le moins sur le sens de variation des crédits de cette action, même si les volumes sont plus difficiles à estimer avec précision.

2. L'impact de la crise économique et de l'inflation sur les résultats des entreprises

En PLF 2024, le niveau des remboursements d'impôts sur les sociétés est évalué à 11,4 milliards d'euros soit une baisse de 19,9 % par rapport à la LFI 2023 (14,2 milliards d'euros) mais également par rapport au niveau exécuté en 2022 (11,8 milliards d'euros).

La baisse constatée entre l'exécution 2021 et l'exécution 2022 s'expliquait par le rebond des bénéfices fiscaux des entreprises entre 2020 et 2021 (- 14,0 % en 2020 contre + 11,5 % en 2021) en lien avec la reprise de la croissance en 2021 après les confinements stricts et l'arrêt de l'activité de nombre d'entreprises en 2020.

À l'inverse, la hausse attendue des remboursements en 2023 par rapport à l'exécution 2022 s'expliquait par une faible évolution des bénéfices fiscaux entre 2021 et 2022 (+ 2 %) ainsi que par sa forte dispersion sur un nombre important d'entreprises de sorte que les acomptes versés, basés sur l'année N- 1, année de rebond de l'activité et donc de bénéfices élevés, ont été trop élevés.

En 2023, le niveau attendu d'exécution s'élève à 17,4 milliards soit 3,2 milliards de plus que la prévision initiale et 5,6 milliards de plus que l'exécution 2022.

La LFI 2023 prévoyait pourtant une hausse des remboursements d'impôts sur les sociétés résultant d'une diminution attendue du bénéfice fiscal des entreprises en 2022 dans un contexte de crise inflationniste. En effet, l'inflation engendre de nombreuses perturbations pour les entreprises et notamment :

- une incertitude au niveau des coûts d'approvisionnement et des prix de vente praticables à terme ;

- une difficulté à maintenir leurs marges et donc leurs bénéfices face à l'augmentation du coût des matières premières ou celles des salaires sur les prix de vente dans la mesure où le SMIC est indexé sur l'inflation ;

- un risque de réduction de la demande lié à la perte de confiance et de pouvoir d'achat des ménages à la suite de l'augmentation des prix ;

- un risque de défaillance accru de fournisseurs ou d'entreprises clientes. Ce risque est, par ailleurs, accru en raison des premiers remboursements de prêts garantis par l'État (PGE).

À cet égard, le rapporteur spécial avait averti, et les chiffres 2023 lui donnent raison, que « le niveau des remboursements d'impôts sur les sociétés en 2023 pourraient s'avérer supérieurs à la prévision ».

En PLF 2024, la prévision de baisse de 2,8 milliards d'euros des remboursements d'impôt sur les sociétés par rapport à la LFI 2023 et de 6 milliards d'euros par rapport à l'exécution prévisionnelle 2023 s'explique par une accélération attendue du bénéfice fiscal en 2023 (+ 14 % contre + 2 % en 2022).

Le rapporteur spécial considère que la mission « Remboursements et dégrèvements » est un poste d'observation privilégié pour percevoir l'envolée des bénéfices. Il note, conformément aux travaux du fonds monétaire international (FMI), que l'accroissement massif des profits est un des facteurs principaux de l'inflation générée depuis la crise sanitaire de sorte qu'il estime être en présence d'une boucle « prix profits » causée par les plus grandes entreprises.

Évolution des facteurs d'inflation entre 2015 et 2023

Source : Eurostat, OCDE, FMI

Toutefois, dans un contexte inflationniste demeurant important en 2023, le rapporteur spécial reste, une fois encore, prudent concernant ces prévisions qui pourraient s'avérer inférieures à la réalisation en raison d'une potentielle baisse des bénéfices des petites et moyennes entreprises. En effet, depuis janvier 2023, l'inflation est supérieure à 5 %.

Évolution de l'inflation entre janvier 2022 et aout 2023

(en pourcentage)

Source : commission des finances du Sénat à partir des données INSEE

3. Une situation différenciée entre les entreprises du CAC 40 et les TPE-PME

Les entreprises du CAC 40 sont, à ce stade et de manière générale, épargnées par cette inflation et ont même pu, dans certains cas, voir leurs bénéfices augmenter. Elles ont réalisé 142 milliards d'euros de bénéfice en 2022 et cumulent près de 81 milliards d'euros de bénéfices au premier semestre 2023, soit une hausse de 7 % par rapport au premier semestre 2022. Ce chiffre pourrait encore être revu à la hausse puisque seules 38 entreprises ont publié leurs chiffres, le constructeur ferroviaire Alstom et le spécialiste des spiritueux Pernod Ricard ayant un exercice financier décalé. Cette hausse est cependant moindre par rapport à celle constatée en 2021 (33 %) et en 2022 (25 %).

Cette situation s'explique de différentes manières en fonction du secteur des entreprises concernées. La hausse des prix de l'énergie et des produits pétroliers a eu un impact positif sur les résultats des entreprises du secteur. Ainsi, Total Énergies a réalisé un bénéfice de 9 milliards d'euros sur le premier semestre 2023, juste après le constructeur automobile Stellantis (11 milliards d'euros) et devant LVMH avec 8,5 milliards d'euros.

À noter également que ces grands groupes français ont réduit leurs coûts et sont montés en gamme afin de préserver leur croissance.

Par ailleurs, 31 d'entre elles affichent un chiffre d'affaires en hausse entre le premier semestre 2022 et le premier semestre 2023, pour une augmentation moyenne de 8 %. L'année précédente, elles étaient 36 sur 38 à enregistrer une hausse du chiffre d'affaire de près de 20 %.

À l'inverse, au 1er trimestre 2023, le chiffre d'affaires des 585 000 TPE-PME (très petites, petites et moyennes entreprises) françaises n'a enregistré qu'une augmentation de 3 % par rapport au 1er trimestre 2022. Leur trésorerie se dégrade ainsi que leur marge nette.

De surcroit, les défaillances d'entreprises ont poursuivi en août leur mouvement de hausse et avoisinent, toutes catégories confondues, leur niveau de 2019, avant la pandémie de Covid- 19, selon les chiffres publiés en septembre par la Banque de France. Ces défaillances ont concerné au total, sur les douze mois jusqu'à fin août, 50 441 entreprises, en hausse de 41,5 % par rapport à août 2022, contre 51 145 en 201910(*).

Les défaillances dépassent de 61,9 % leur niveau de 2019 pour les très petites entreprises (TPE, moins de 10 salariés), de 79,1 % pour les petites entreprises (10 à 49 salariés), de 55 % pour les moyennes entreprises (50 à 249 salariés) et de 92,6 % pour les entreprises de taille intermédiaire (ETI).

C. LE PRÉLÈVEMENT À LA SOURCE DE L'IMPÔT SUR LE REVENU CONTINUE À DONNER LIEU À D'IMPORTANTS REMBOURSEMENTS AU PROFIT DES MÉNAGES

1. Une légère hausse à laquelle s'ajoutent les restitutions de trop-perçus de prélèvement de solidarité

Le prélèvement à la source (PAS), institué par l'article 60 de la loi de finances pour 201711(*), puis modifié par la loi de finances rectificative pour 201712(*), est entré en vigueur au 1er janvier 2019. Le dispositif s'applique aux revenus perçus ou réalisés à compter du 1er janvier 2019.

La mise en oeuvre du PAS a entraîné des restitutions de trop versé d'impôt sur le revenu (IR) et de prélèvement de solidarité (PS) en année N+ 1.

Cette sous-action est évaluée à 11,6 milliards d'euros en PLF 2024 contre 11,4 milliards d'euros pour LFI 2023, soit une hausse de 2,1 % (237 millions d'euros).

À ce montant doivent également être ajoutés les restitutions de trop-perçus de prélèvement de solidarité constatés lors de l'émission des rôles d'IR/PS, qui sont, depuis le 1er janvier 2023, comptabilisés au sein d'une nouvelle sous-action (11-06 : restitution de prélèvement de solidarité) pour un montant stable depuis l'année dernière, évalué à 500 millions d'euros.

Évolution des restitutions d'impôts sur le revenu

(en millions d'euros)

Source : commission des finances du Sénat à partir des documents budgétaires

2. Une dépense particulièrement difficile à estimer

Cette somme prévisionnelle correspond au montant qui devra être reversé aux contribuables en 2024, avec un décalage d'un an par rapport à la perception de l'impôt à la source. Ces régularisations sont indissociables de la mécanique de l'impôt, le PAS supposant l'application dès le mois de janvier de l'année N d'un taux d'imposition dont le niveau ne sera définitivement fixé qu'en N+ 1. Il est donc normal que des régularisations aient lieu lorsque sont pris en compte l'ensemble des revenus perçus et les changements de situations intervenus pendant l'année.

Toutefois, la dépense de cette sous-action est particulièrement difficile à estimer dans la mesure où son montant est déterminé par un nombre élevé de facteurs (évolution macro-économique, modifications législatives, évolution du comportement des usagers via la progression des modulations...).

II. UNE CONTRACTION DES CRÉDITS D'IMPÔT AUX MÉNAGES ET AUX ENTREPRISES, CONSÉQUENCE D'UNE MONTÉE EN CHARGE DU CRÉDIT CONTEMPORAIN MOINS RAPIDE QUE PRÉVUE ET DE L'EXTINCTION DU CICE

En PLF 2024, les crédits de l'action 2 « remboursements et dégrèvements liés à des politiques publiques» enregistrent une baisse de 4,31 % soit 806,3 millions d'euros par rapport à la LFI 2023 après une baisse de 21,2 % (5 milliards d'euros) entre la LFI 2022 et la LFI 2023 essentiellement en raison de la baisse des remboursements et dégrèvements d'impôt sur les sociétés (sous action 12-03) et des versements de crédits d'impôt contemporain.

Les autres sous actions sont relativement stables.

A. UNE BAISSE DES CRÉDITS D'IMPÔT AUX ENTREPRISES QUI SE POURSUIT SOUS L'EFFET DE LA SUPPRESSION DU CICE MAIS COMPENSÉE PAR LA HAUSSE DU CIR

La baisse de 3,5 % des remboursements d'impôt sur les sociétés (sous action 12-03), qui passent de 6,6 milliards d'euros en LFI 2023 à 6,3 milliards d'euros en PLF 2024, est principalement due à la suppression du crédit d'impôt pour la compétitivité et l'emploi (CICE) et à l'extinction progressive des créances relatives à ce crédit d'impôt.

Les dépenses de CICE sont désormais résiduelles et sont estimées, pour 2024, à 309 millions d'euros.

Cette suppression avait largement contribué à la baisse des crédits de cette sous action entre 2022 et 2023, ces derniers passant de 12,4 milliards d'euros en LFI 2022 à 6,6 milliards d'euros en LFI 2023 soit une diminution de 47 % des remboursements d'impôt sur les sociétés.

1. La suppression du CICE en 2019 se caractérise par l'extinction des remboursements et dégrèvements à ce titre en 2023

En effet, le CICE a été abrogé par la loi de finances pour 201813(*) avec effet au 1er janvier 2019. Mis en place en 201314(*), il permettait à une entreprise d'obtenir un crédit d'IS équivalent à un pourcentage de sa masse salariale, hors rémunérations supérieures à 2,5 fois le salaire minimum interprofessionnel de croissance (SMIC).

Depuis le 1er janvier 2019, il a été transformé en un allègement pérenne de cotisations sociales, excepté à Mayotte où il est toujours en vigueur. Cependant, les entreprises qui détiennent une créance au titre du CICE peuvent continuer à s'en servir pour le paiement de leur IS pendant cinq ans.

En conséquence, l'année 2023 est la dernière année au cours de laquelle des restitutions d'IS en lien avec le CICE, au titre de l'année 2019, étaient susceptibles d'être inscrites sur les crédits du programme 200 (sauf pour les entreprises domiciliées à Mayotte). Les effets budgétaires du CICE sur l'impôt sur les sociétés sont estimés, pour 2023, à 900 millions d'euros et sont nuls pour 2024.

2. Une tendance à la hausse du CIR qui se poursuit malgré la suppression de la règle du doublement des dépenses sous-traitées à des organismes publics

Le coût du crédit d'impôt recherche (CIR), en dépit de variations conjoncturelles, est en forte hausse depuis la réforme de 2008. Alors qu'en 2009, il s'établissait à 4,5 milliards d'euros pour un peu plus de 14 000 dossiers, il devrait représenter, en 2024, 7,6 milliards d'euros pour près de 15 700 entreprises.

Sur ce point, le rapporteur spécial s'étonne que le nombre d'entreprises bénéficiaires soit passé de 21 695 en 2023 à 15 693 en 2024 (données des PLF 2023 et 2024 - voies et moyens tome 2).

En 2022, l'exécution s'est établie à 7,2 milliards d'euros.

Comme l'illustre le graphique ci-dessous, l'augmentation du coût du dispositif (crédits prévus en LFI) est de 31 % entre 2014 et 2024.

Évolution du coût du crédit d'impôt pour la recherche depuis 2014

(en millions d'euros)

Source : commission des finances du Sénat, d'après les réponses au questionnaire du rapporteur spécial

Les remboursements au titre du crédit d'impôt recherche

En application de l'article 199 ter B du code général des impôts, les entreprises imputent leurs créances de CIR sur leur impôt sur les sociétés de l'année N+ 1.

Si, après prise en compte de cette créance, elles sont toujours déficitaires, elles pourront mobiliser à nouveau cette créance pour payer leur impôt en année N+ 2 et N+ 3, sans donner lieu à une restitution de la part de l'administration fiscale. Le reliquat de créance qui n'aura pas été utilisé en N+ 4 pourra ainsi donner lieu à une restitution.

Plusieurs types d'entreprises peuvent demander le remboursement immédiat des dépenses éligibles au CIR :

- les petites et moyennes entreprises au sens du droit européen15(*) ;

- les entreprises nouvelles durant les cinq années suivant leur création ;

- les entreprises ayant fait l'objet d'une procédure de conciliation ou de sauvegarde, d'un redressement ou d'une liquidation judiciaires ;

- les jeunes entreprises innovantes.

Source : article 199 ter B du code général des impôts

Cette tendance haussière continue malgré la suppression par la loi de finances pour 2021 du doublement des dépenses sous-traitées à des organismes publics16(*) en matière de CIR à compter du 1er janvier 2022.

En remplacement de cette règle, la loi de finances pour 2022 crée un nouveau crédit d'impôt en faveur de la recherche collaborative, codifié à l'article 244 quater B bis du CGI. Ce crédit d'impôt s'applique aux dépenses facturées par des organismes de recherche et de diffusion des connaissances (ORDC) dans le cadre d'un contrat de collaboration conclu entre le 1er janvier 2022 et le 31 décembre 2025. Ces dépenses sont retenues dans la limite globale de 6 millions d'euros par an et le taux du crédit d'impôt est de 40 % (ou 50 % pour les PME). En 2024, ce crédit d'impôt est estimé à 146 millions d'euros, stable par rapport à 2023.

À cet égard, il est important de souligner que les entreprises ne peuvent pas, au titre des mêmes dépenses, bénéficier à la fois du crédit d'impôt en faveur de la recherche collaborative et du CIR.

3. Un dispositif couteux qui doit faire l'objet d'une évaluation sur la base des données les plus récentes

a) La réforme de 2008 a considérablement renforcé le CIR

Créé en 1983, le CIR avait initialement pour objet d'apporter un soutien proportionnel à la croissance de la recherche et développement des entreprises. Depuis la réforme de 2004, le montant du CIR est calculé proportionnellement au montant de l'ensemble des dépenses de recherche et développement éligibles engagées et non plus sur la base des dépenses nouvelles réalisées par les entreprises.

La principale réforme du CIR a été portée par la loi de finances initiale pour 2008 et a consisté à porter le crédit d'impôt à 30 % des dépenses de recherche et développement en deçà de 100 millions d'euros et à 5 % au-delà. Entre 2007 et 2008, l'effort financier en faveur de la recherche privée est ainsi passé de 1,7 milliard d'euros à 4,1 milliards d'euros. Le taux était, de surcroit, doublé lorsque la recherche était confiée par l'entreprise à un organisme public de recherche ou qu'elle correspondait à l'embauche d'un jeune docteur17(*).

b) Le CIR bénéficie en premier lieu aux grandes entreprises

Le bénéfice du CIR est aujourd'hui particulièrement concentré sur les grandes entreprises. En particulier, les cinquante premières entreprises bénéficiaires du CIR concentrent à elles seules près de 45 % du bénéfice du dispositif, tandis que les 200 premières entreprises représentent près des deux tiers du coût total. La concentration des montants du CIR s'explique par le volume de dépense de R&D engagé par certaines entreprises. Aussi, 28 groupes déclarent le tiers des dépenses de R&D et bénéficient de 27 % de créances de CIR.

Les petites et moyennes entreprises (PME), représentent 80 % des bénéficiaires mais seulement 27 % des montants de CIR.

c) Un effet limité en termes d'impact sur l'effort supplémentaire des entreprises

D'après les différentes études passées en revue par la Cnepi, l'effet d'additionnalité du CIR sur les PME se situerait entre 0,90 et 1,5 euro de dépenses de recherche et développement par euro de CIR dépensé, soit une dépense de R&D des entreprises qui n'augmenterait qu'à due concurrence du bénéfice que celles-ci tirent du dispositif. La question de l'efficience de l'argent public mis dans cette politique doit donc être posée.

Autrement dit, l'effet du CIR sur l'effort supplémentaire de recherche fourni par les entreprises se limite à un réinvestissement égal au bénéfice du dispositif. L'indicateur 2.2 du programme 172 « Recherche scientifique et technologies pluridisciplinaires » arrive d'ailleurs à la même conclusion puisque la réalisation 2022 (égale à la cible), comme celle des années précédentes, atteint le ratio de 1 concernant les dépenses de recherche et développement privées supplémentaires par euro de CIR. La cible pour 2024 est indiquée comme devant être supérieure à 1.

Enfin, le CIR est un crédit d'impôt particulièrement difficile à contrôler qui nécessite une coordination entre les services de la DGFIP et ceux du ministère de l'enseignement supérieur et de la recherche. Il est, par ailleurs, générateur de nombreux contentieux relatifs au caractère éligible ou non des dépenses d'innovation.

d) Un dispositif qui nécessite une évaluation poussée permettant d'envisager des réformes

Les dernières évaluations sur le CIR et son impact en termes d'investissement, d'emploi et d'attractivité des entreprises innovantes, en sus de présenter des difficultés de méthode, datent de 2021 et se basent sur des données allant jusqu'en 2018.

Or, depuis 2018, la dépense fiscale afférente au CIR a augmenté de 1,8 milliard d'euros.

Il apparait donc nécessaire au rapporteur spécial de mener une nouvelle évaluation qui viserait à mesurer l'impact du dispositif en établissant une différenciation par type d'entreprise et par secteur d'activité à partir des données les plus récentes.

Cette évaluation parait d'autant plus nécessaire que l'une des justifications du CIR était, notamment, le taux nominal particulièrement élevé de l'impôt sur les sociétés. Or, depuis plusieurs années les entreprises bénéficient de la trajectoire de baisse de l'impôt sur les sociétés décidée par le Gouvernement et votée en 2019 par le Parlement. Le taux normal d'imposition est ainsi passé de 33,3 % en 2018 à 25 % en 2022.

Cette baisse de l'impôt sur les sociétés a, par ailleurs, été accompagnée par une baisse des impôts de production, mouvement qui devrait encore s'accentuer du fait de la suppression totale, sur plusieurs années, de la CVAE.

Sur la base de cette évaluation, des réformes pourraient être envisagées permettant d'alléger le coût total de cette mesure en la recentrant, au besoin, sur les petites et moyennes entreprises.

Les moyens dégagés pourraient, par ailleurs, abonder le budget de la recherche, alors que la France est encore très en-deçà de l'objectif de Lisbonne18(*) de 3 % du PIB pour les dépenses de recherche. En effet, en 2020, la dépense intérieure de recherche et développement (DIRD) de notre pays s'est élevée à 53,2 milliards d'euros, soit 2,3 % du produit intérieur brut (PIB), dans un contexte où le PIB a fortement baissé cette année-là en raison de la crise sanitaire. À titre de comparaison, la DIRD atteignait alors 3,21 % du PIB au Japon, 4,55 % en Corée du Sud, 2,79 % aux États-Unis et 3,04 % en Allemagne.

Au niveau européen, la France se situe en 8ème position.

Part des dépenses de R&D dans le PIB en 2021 dans les pays de l'Union européenne

Source : INSEE à partir des données OCDE

B. UNE MONTÉE EN CHARGE DU CRÉDIT D'IMPÔT CONTEMPORAIN MOINS RAPIDE QUE PRÉVUE

1. Le prélèvement à la source a nécessité la création d'un crédit d'impôt pour les contribuables

Avec la mise en place du prélèvement à la source, les réductions et crédits d'impôt continuent d'être pris en compte dans le calcul de l'impôt sur le revenu. Ils sont calculés sur la base des dépenses indiquées dans la déclaration annuelle de revenus et versés avec une année de décalage. Ainsi en 2023, les foyers perçoivent leurs réductions/crédits d'impôt relatifs à l'année 2022.

Pour limiter les décalages de trésorerie, un acompte correspondant à 60 % du montant total des réductions et crédits d'impôt est versé en janvier de chaque année et retracé au sein de la sous action 12-08. Les crédits ouverts à ce titre en PLF 2024 sont de 5,4 milliards d'euros et sont très stables depuis 2019, année de création de cet acompte. Une légère diminution de 117 millions d'euros entre la LFI 2023 et le PLF 2024 est cependant constatée en raison de la montée en charge prévue du dispositif d'avance immédiate du crédit d'impôt services à la personne.

Le solde de ces crédits d'impôt est ensuite versé en juillet ou août de chaque année.

Ouvrent droit à ce crédit d'impôt et à l'acompte y afférent les situations suivantes :

- dons aux oeuvres et associations ;

- cotisations syndicales ;

- emploi à domicile ;

- frais de garde des jeunes enfants ;

- dépenses pour frais d'hébergement en Ehpad ;

- investissements locatifs...

En 2023, plus de 9 millions de contribuables sont concernés par le versement de ce crédit d'impôt contre 8,5 millions en 2021 et 2022.

2. L'avance directe, une nouveauté à compter de 2022 et dont la montée en charge s'avère moins rapide que prévue

Depuis janvier 2022, les particuliers employeurs peuvent bénéficier d'un nouveau service d'avance immédiate de crédit d'impôt s'ils ont recours à l'emploi direct d'un salarié à domicile.

L'avance immédiate pour les services à la personne (hors garde d'enfants) permet ainsi de déduire automatiquement, chaque mois, le crédit d'impôt des dépenses effectuées pour l'emploi d'un salarié à domicile.

Depuis avril 2022, cette option est accessible aux particuliers employeurs faisant appel à un prestataire (société, association) du secteur du service à la personne. Après une expérimentation dans les départements du Nord et de Paris, ce service est désormais étendu à l'ensemble du territoire.

La généralisation de la contemporanéisation du crédit d'impôt pour l'emploi d'un salarié à domicile a été évaluée à 1,1 milliard d'euros en LFI 2022. L'exécution 2022 a cependant été très nettement inférieure (255 millions d'euros).

La LFI 2023 prévoyait des crédits à hauteur de 2,5 milliards d'euros soit une hausse de 129,6 % en raison de la généralisation du dispositif. Cependant, l'exécution prévisionnelle pour 2023, à date, est estimée à 1 milliard d'euros.

Dans ce contexte, les crédits inscrits en PLF 2024 s'élèvent à 1,9 milliard d'euros pour tenir compte du niveau d'exécution 2023, inférieur aux prévisions initiales, et d'une montée en charge qui apparait moins rapide qu'attendue.

C. LA SUPPRESSION DE LA CONTRIBUTION À L'AUDIOVISUEL PUBLIC (CAP)

L'article 6 de la loi n° 2022-1157 du 16 aout 2022 de finances rectificative pour 2022 prévoit la suppression de la CAP à compter de 2023. La CAP a été remplacée, dès 2023, par un financement par l'affectation d'une fraction du produit de la taxe sur la valeur ajoutée (TVA), déterminée chaque année en loi de finances.

Mécaniquement, la suppression de la CAP génère la suppression des dégrèvements liés à cette contribution.

Pour autant, la sous action apparait encore dans certains tableaux du PAP 2024 ainsi que dans la description des sous-actions, tout en précisant qu'elle doit être considérée comme inactive.

Le rapporteur spécial incite donc l'administration à mettre à jour les documents budgétaires et à formaliser cette suppression dans les prochaines maquettes budgétaires.

III. DES DÉGRÈVEMENTS LIÉES À LA GESTION DES PRODUITS DE L'ÉTAT QUI AUGMENTENT SOUS L'EFFET DES CONTENTIEUX DE SÉRIE ET DES DÉGRÈVEMENTS DE TVA

Les crédits de l'action 13 « remboursements et restitutions liés à la gestion des produits de l'État » retracent l'ensemble des restitutions consécutives à une correction du calcul de l'impôt en raison d'une erreur matérielle, de l'application d'une convention internationale en matière fiscale ou d'une réclamation gracieuse ou contentieuse.

Ils enregistrent une hausse de 13,5 % entre la LFI 2023 et le PLF 2024 soit 1,8 milliard d'euros. Cette hausse notable fait suite à une baisse des crédits de cette action du même montant en 2023.

Cette augmentation s'explique par le solde entre la hausse des contentieux de série (suivis au sein des sous actions 13-01, 13-02 et 13-03) et de dégrèvements et restitutions de TVA (suivis au sein de la sous action 13-04) d'une part, et la baisse des admissions en non-valeur, d'autre part.

Les autres sous actions sont stables et n'appellent pas de remarques particulières.

A. UNE HAUSSE NOTABLE DES CRÉDITS PRÉVUS POUR LES CONTENTIEUX DE SÉRIE EN RAISON D'UN REPORT DANS L'ATTENTE D'UNE DÉCISION DE JUSTICE

1. Des contentieux en baisse mais une budgétisation en hausse en raison du report, sur 2024, de 1,1 milliard d'euros dans l'attente d'une décision de justice concernant le contentieux « précompte mobilier »

Fin juillet 2022, près de 143 000 affaires contentieuses sont en cours de traitement (soit une baisse de 5,3 % par rapport à l'année précédente), dont 114 000 sont au stade de la réclamation pré-juridictionnelle et 29 000 font l'objet d'une instance juridictionnelle.

Fin juillet 2023, près de 142 000 affaires contentieuses sont en cours de traitement (soit une baisse de 0,7 % par rapport à l'année précédente), dont 116 000 sont au stade de la réclamation pré-juridictionnelle et 26 000 font l'objet d'une instance juridictionnelle.

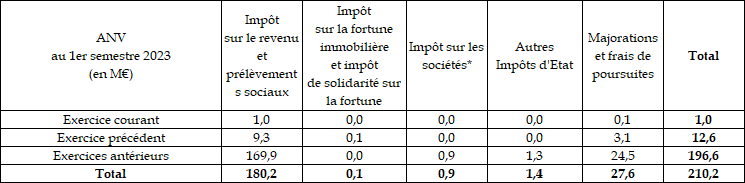

Pour l'ensemble des contentieux de série (hors contentieux Messer19(*)), les montants des réclamations pré-juridictionnelles restant à traiter et des instances juridictionnelles non traitées pourraient atteindre un total, hors intérêts moratoires, de 3,4 milliards d'euros en 2023 contre 4,3 milliards d'euros en 2022 (soit une baisse de 21 %).

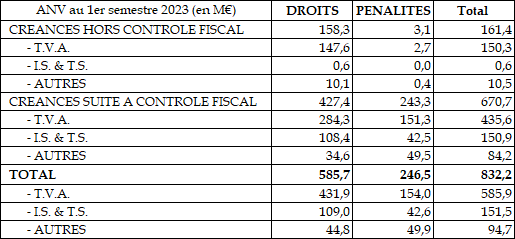

Situation des contentieux de série en cours du programme 200 à fin juillet 2023

Source : commission des finances du Sénat à partir des réponses au questionnaire budgétaire

Les crédits inscrits à ce titre au PLF 2024 s'élèvent à 2,1 milliards d'euros (y compris intérêt moratoires), soit 1 milliard d'euros de plus qu'en LFI 2023 en raison du report, en 2024, de 1,1 milliard d'euros prévu en 2023 mais toujours dans l'attente d'une décision de justice concernant des recours indemnitaires mettant en cause la responsabilité de l'État (pour défaut de saisine de la CJUE d'une question préjudicielle), dans le cadre du volet indemnitaire du contentieux Précompte mobilier.

Cependant, ce montant demeure très inférieur aux montants totaux des droits (4,3 milliards d'euros avec intérêts moratoires).

Cet écart, entre prévisions des droits et intérêts moratoires sur les contentieux de série, et les montants inscrits en PLF est en partie dû à des moyens de traitement limités au sein des services de la DGFIP qui priorisent, dès lors, les remboursements des contentieux les plus importants en termes de montants et ce afin de limiter les intérêts moratoires y afférents. Le rapporteur spécial plaide pour un renforcement des moyens de la DGFIP afin d'accroitre significativement la capacité de traitement de tous les contentieux, sans se focaliser sur ceux dont l'ampleur financier est la plus conséquente. Il en va, selon le rapporteur spécial, de l'égalité devant l'impôt.

Si les crédits de la mission « Remboursements et dégrèvements » ne présentent qu'un caractère évaluatif et ne constituent pas un plafond pour leur exécution, le rapporteur spécial a rappelé à plusieurs reprises la nécessité d'une évaluation sincère du niveau des crédits affectés à ces différents contentieux.