C. LES MARCHÉS DE DÉTAIL N'OFFRENT PAS DE GARANTIE DE PROTECTION ET DE STABILITÉ DES PRIX AUX CONSOMMATEURS

1. Une ouverture à la concurrence dont les apports sont discutables

La réalisation du marché intérieur a contribué, à partir de 1996, à la libéralisation progressive du marché de l'énergie afin de supprimer les entraves aux échanges d'électricité et de gaz entre les États membres. L'ouverture à la concurrence devait permettre, pour la Commission européenne, d'assurer la sécurité d'approvisionnement à un prix abordable pour l'ensemble des consommateurs européens.

Cette libéralisation a ouvert le marché de détail de l'électricité à des fournisseurs alternatifs et a mis fin au monopole des acteurs historiques que sont EDF et les entreprises locales de distribution (ELD). Depuis, les consommateurs français, particuliers et entreprises, peuvent se procurer de l'électricité auprès de différents types de fournisseurs.

a) L'émergence de la concurrence sur le marché de détail de l'électricité : une réalité en demi-teinte

(1) L'ouverture à la concurrence du marché de détail de l'électricité

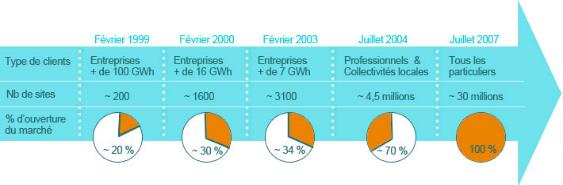

La libéralisation du marché européen de l'électricité et du gaz s'inscrit dans le mouvement général d'ouverture à la concurrence des différents secteurs de l'économie dans l'UE. La directive du 19 décembre 1996 concernant les règles communes pour le marché intérieur de l'électricité110(*) prévoyait une ouverture à la concurrence des marchés nationaux, en plusieurs étapes : 1997, 2000 et 2003. Le deuxième paquet « énergie »111(*) a généralisé la concurrence dans le secteur de l'électricité, en établissant le libre choix du fournisseur d'électricité pour les clients professionnels, entreprises et collectivités, à partir du 1er juillet 2004, et pour les particuliers, à partir du 1er juillet 2007. De nouveaux textes européens sont venus renforcer la libéralisation de ce secteur ainsi que la protection des consommateurs.

Ce processus impliquait de mettre fin aux monopoles pouvant régir les marchés nationaux. En France, il s'est notamment traduit par une privatisation partielle d'EDF, pour l'électricité, et GDF (devenu Engie suite à sa fusion avec Suez), pour le gaz. Il s'agissait, d'une part, de donner aux consommateurs le libre choix de leur fournisseur et, d'autre part, de garantir la liberté d'établissement pour les producteurs. Cette libéralisation du secteur induisait aussi pour les producteurs et fournisseurs, un droit d'accès aux réseaux de transport et de distribution d'énergie, dans des conditions non discriminatoires et transparentes.

À partir du 1er juillet 2007, le marché français de l'électricité est devenu totalement ouvert à la concurrence ; de nouveaux fournisseurs112(*) d'électricité, dits « alternatifs », sont alors entrés sur le marché de détail proposant leurs offres aux particuliers et aux professionnels, lesquels disposaient de la liberté de choisir librement leur fournisseur. Les consommateurs dont la puissance souscrite est inférieure ou égale à 36 kVA peuvent désormais résilier leur contrat et changer d'offre ou de fournisseur à tout moment, sans frais, et sans coupure de fourniture.

La loi du 7 décembre 2010 portant nouvelle organisation du marché de l'électricité (loi Nome) a introduit plusieurs mesures visant à favoriser la concurrence sur le marché de l'électricité en France et à permettre l'entrée effective de fournisseurs alternatifs à EDF. La création de l'Arenh (Accès régulé à l'énergie nucléaire historique) leur a ainsi permis d'accéder à une partie de la production électrique nucléaire d'EDF à un prix régulé afin de pouvoir proposer à leurs clients des prix compétitifs. Chaque fournisseur d'électricité était également tenu de disposer de capacités de production ou d' effacement suffisantes pour approvisionner à tout moment ses clients.

Source : Ministère de la transition écologique et de la cohésion des territoires

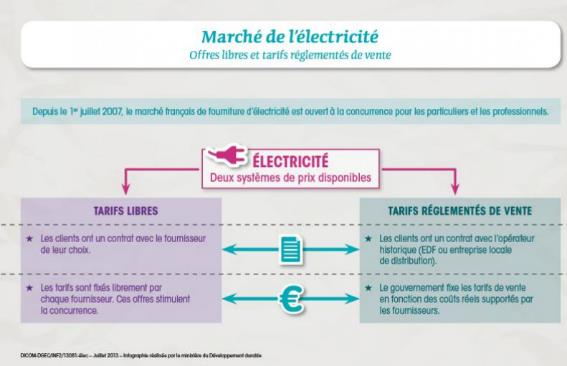

Les consommateurs, particuliers et professionnels, ont donc eu la possibilité de choisir entre deux types d'offres : les offres de marché dont les prix sont fixés librement par les fournisseurs et proposés par les fournisseurs alternatifs et historiques, ou les tarifs réglementés de vente (TRVe), fixés par les pouvoirs publics et proposés par les fournisseurs historiques, EDF et les entreprises locales de distribution.

À la fin de l'année 2015, les tarifs réglementés de vente ont été supprimés pour les gros et moyens consommateurs (puissance souscrite supérieure à 36 kVA) en France métropolitaine continentale, ceux-ci étaient alors tenus de souscrire une offre de marché au 1er janvier 2016 et à défaut, ceux qui n'avaient pas basculé vers une offre de marché à cette date, ont été affectés à des fournisseurs retenus selon une procédure concurrentielle, organisée par la Commission de régulation de l'énergie. Les TRVe ont été maintenus pour les particuliers, et pour les très petites entreprises, sous certaines conditions. Dans les zones non-interconnectées (ZNI) en revanche, les tarifs réglementés s'appliquent encore à l'ensemble des consommateurs.

(2) Une dynamique concurrentielle sans remise en cause de la position de leader d'EDF

L'arrivée sur le marché aval de l'électricité de nouveaux fournisseurs, à partir de la fin des années 2000, qui viennent défier la position dominante d'EDF, était censée créer une dynamique concurrentielle.

(a) Un marché concentré autour d'un nombre limité de fournisseurs

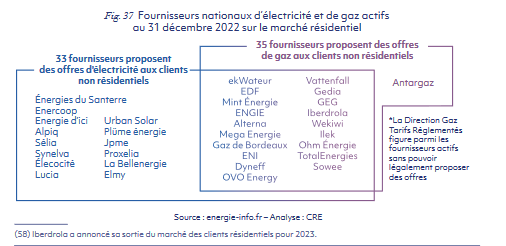

La France connaît alors une augmentation progressive du nombre de fournisseurs alternatifs qui proposent des offres visant à concurrencer celles de l'opérateur historique. Cette tendance tend à se stabiliser au début des années 2020 avant de se contracter lors de la crise des prix de l'énergie. Le marché reste toutefois concentré autour d'un nombre relativement limité de fournisseurs d'électricité, comme le notait la Cour des comptes dans son rapport sur l'organisation des marchés électriques113(*), « la France fait ainsi partie des 30 % de pays européens aux indices de concentration les plus élevés sur le marché de détail ».

Évolution du nombre de fournisseurs alternatifs depuis 2012

Source : Commission d'enquête d'après observatoire des prix de détail de la CRE

Au 31 décembre 2022, on comptait 31 fournisseurs alternatifs sur le marché résidentiel de l'électricité, contre 32 au 31 mars 2021 et 29 au 31 décembre 2019. Ils n'étaient que 6 en 2012. S'agissant du marché des grands et moyens sites résidentiels, leur nombre a augmenté à partir du milieu des années 2010, pour s'établir à 36 à la fin de l'année 2022, après un pic à 38 en 2021. La crise a eu tendance à renforcer la concentration du marché français de fourniture d'électricité.

Progressivement, le profil des nouveaux entrants sur ce marché s'est diversifié avec l'arrivée notamment d'acteurs de la grande distribution.

(b) Des fournisseurs alternatifs très présents sur le marché des professionnels

À partir du début des années 2010, la concurrence s'est progressivement développée avec l'émergence sur le marché de l'électricité tant pour les particuliers que pour les professionnels de nouvelles offres proposées par les fournisseurs alternatifs.

Malgré la multiplication des offres commerciales des fournisseurs alternatifs, les consommateurs, particuliers comme professionnels, ont été relativement attentistes et ne se sont que progressivement tournés vers ces offres de marché. Une large majorité des particuliers est ainsi restée fidèle aux TRVe proposés par les fournisseurs historiques.

Après avoir été peu présents sur le marché de détail, les fournisseurs alternatifs ont commencé à gagner des parts de marché significatives à partir du milieu des années 2010, en particulier auprès des moyennes et grandes entreprises. La part de marché en nombre de sites des fournisseurs alternatifs a ainsi doublé sur la période 2012 à 2016, passant de 7 % à respectivement, 14 % pour les résidentiels et 17 % pour les non résidentiels. Ce dynamisme s'est accéléré à la fin des années 2010, puisque ces fournisseurs représentaient, en 2020, environ 28 % de parts de marché. Elle s'est légérement contractée pour la première fois, en 2022, sous l'effet de la crise énergétique.

Évolution des parts de marché des fournisseurs alternatifs en nombre de sites et en consommation (en %)

Clients résidentiels

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

sites |

6,9 |

7,9 |

9,6 |

11,6 |

14,2 |

17,9 |

21,9 |

25,7 |

28,3 |

30,6 |

29,1 |

29,2 |

|

consommation |

7,2 |

8,9 |

7,4 |

9,2 |

11,9 |

15,5 |

19,5 |

23,4 |

26,2 |

28 |

26,7 |

27 |

Clients non résidentiels

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

sites |

7,6 |

8 |

8,8 |

11,7 |

17,4 |

20,1 |

23,3 |

26 |

28,9 |

36,5 |

35,2 |

34,2 |

|

consommation |

20,8 |

22,2 |

21,5 |

29 |

37,4 |

38,7 |

43 |

46,1 |

50 |

54 |

51,9 |

49,3 |

Source : Commission de régulation de l'énergie

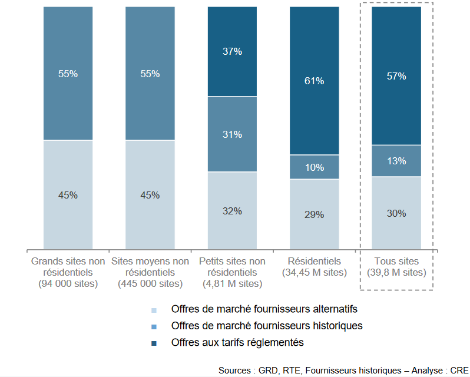

À partir de 2020, la part de marché en sites et en consommation des fournisseurs alternatifs se stabilise pour les sites résidentiels et non résidentiels. Les offres alternatives pour les entreprises ont progressivement pénétré le marché : en 2023, plus d'un tiers des sites non résidentiels, représentant près de 50 % de la consommation en électricité, ont recours aux offres des fournisseurs alternatifs. L'ouverture à la concurrence a été d'abord une réalité pour les industriels électro-intensifs.

Le bilan de l'ouverture à la concurrence des marchés de l'électricité est toutefois en demi-teinte. Les tarifs réglementés de vente ne sont pas concurrencés par les offres de marché proposées par les fournisseurs alternatifs. Les offres aux tarifs réglementés représentent encore, au 31 décembre 2023, 57 % des sites, dont 61 % des sites résidentiels. En temps de crise, elles deviennent même une « valeur refuge » pour les consommateurs qui ont eu tendance à se détourner des offres de marché. D'après l'observatoire des marchés de détail de la CRE114(*), les fournisseurs alternatifs ont perdu 423 400 clients (374 000 résidentiels et 49 400 non résidentiels) en 2022, après une forte croissance en 2021. En 2023, ils ont continué à perdre des clients professionnels (49 000 non résidentiels), en raison du passage aux TRVe des petites entreprises, mais ils en ont regagné chez les particuliers (110 000 résidentiels).

Selon les chiffres de la Commission de régulation de l'énergie115(*), au 31 décembre 2023, environ 43 % des sites sont en offre de marché, dont 30 % auprès d'un fournisseur alternatif et environ 74 % de la consommation est fournie par des offres de marché, dont 41 % auprès d'un fournisseur alternatif.

(3) La concurrence a favorisé le développement d'offres innovantes

La fourniture d'électricité ne représentant que le tiers de la facture et la plupart des fournisseurs ne produisant pas d'électricité, la concurrence sur les prix a été limitée. Les fournisseurs alternatifs se sont donc orientés vers une diversification des services proposés. Ils ont alors mené des campagnes d'information et de publicité auprès des consommateurs axées sur une différenciation des offres proposées avec celles de l'acteur historique.

« Les fournisseurs alternatifs ont de faibles marges de différenciation par les prix de vente. Mais ils pourraient se différencier par leurs offres commerciales, en lien avec les profils de consommation des clients »116(*), relevait, d'ailleurs, le rapport public de la Cour des comptes dans son chapitre sur l'ouverture du marché de l'électricité à la concurrence, publié en février 2015.

Cette ouverture à la concurrence a ainsi permis le développement d'offres innovantes, allant de l'électricité verte à l'intégration de services numériques pour une consommation plus maîtrisée. Des services de maîtrise de consommation ou d'efficacité énergétique, tels que l'intégration de services numériques comme le suivi en temps réel ou le pilotage des installations à distance, ont été proposés par les fournisseurs à leurs clients. Ces offres alternatives ont ainsi contribué à proposer un ensemble de services complétant la simple fourniture d'électricité. Les acteurs historiques ont, par conséquent, été incités à enrichir les services proposés à leur clients résidentiels, en particulier.

Lors de la table ronde sur les fournisseurs alternatifs organisée par la commission d'enquête, Fabien Choné, président de Fabelsi, a ainsi souligné leur apport au marché, « je suis persuadé que là où la concurrence a le plus apporté, c'est sur la fourniture. Il faut absolument que les fournisseurs, qui sont en lien avec les consommateurs, les fassent participer aux enjeux de la transition énergétique, leur fassent acheter des véhicules électriques et des bornes de recharge, mais en les gérant intelligemment au regard du système électrique. Idem pour les panneaux photovoltaïques ou le chauffage bas-carbone intelligent qu'il va falloir piloter »117(*).

b) Une ouverture à la concurrence qui a aussi eu un coût pour les consommateurs

(1) Des comportements opportunistes révélés par la crise énergétique

L'ouverture à la concurrence sur le marché de la fourniture d'électricité nécessitait d'offrir aux nouveaux entrants des conditions favorables au développement de leurs activités. Ainsi, conformément aux préconisations du rapport Champsaur, a été mis en place l'Arenh, déjà évoqué plus haut, qui leur a permis de s'approvisionner en électricité nucléaire à un prix régulé, pour un certain volume, aux mêmes conditions qu'EDF. En dehors de l'Arenh, les fournisseurs alternatifs peuvent se fournir sur les marchés de gros.

Or, comme nous l'avons vu, la hausse des prix sur les marchés de gros sur la période récente a renforcé l'attractivité de l'Arenh et a contribué à une très forte augmentation des demandes de la part des fournisseurs alternatifs. Ces demandes ont alors rapidement dépassé le plafond de 100 TWh jusqu'au 31 décembre 2019 et 150 TWh à partir du 1er janvier 2020, contraignant l'ensemble des acteurs à se fournir en électricité à prix élevé sur les marchés de gros et induisant une pression à la hausse de ces marchés118(*).

(2) Une exposition aux fluctuations des prix qui a conduit à des défaillances de certains fournisseurs

En contrepartie de l'Arenh, les fournisseurs alternatifs sont soumis à une obligation de capacité, c'est-à-dire qu'ils doivent disposer de garanties de capacités pour couvrir la consommation de l'ensemble de leurs clients, y compris en périodes de pointe de consommation nationale. RTE, le gestionnaire de transport d'électricité, se charge de vérifier que chaque fournisseur respecte bien ses obligations. Pour cela, un système de garanties par voie de marché a été mis en place.

« Chaque fournisseur d'électricité doit disposer de garanties directes ou indirectes de capacités d'effacement de consommation et de production d'électricité pouvant être mises en oeuvre pour satisfaire l'équilibre entre la production et la consommation sur le territoire métropolitain continental »119(*). À défaut, le fournisseur risque une sanction pécuniaire, voire la suspension immédiate de son autorisation à revendre de l'électricité en France.

Certains fournisseurs d'électricité avaient adopté des stratégies commerciales trop exposées aux risques des marchés de gros et aux fluctuations de leurs prix, et ne s'étaient pas couverts sur les marchés. Ainsi, ces fournisseurs qui proposaient à leurs clients résidentiels et professionnels des offres à prix fixes, sur plusieurs années, ont été, pour certains, mis en difficulté lorsque les prix de marché ont fortement augmenté. Ils ont alors été dans l'incapacité de faire face à leurs engagements commerciaux. Cette situation les a contraints à procéder à des modifications de prix unilatérales en cours de contrat, en invoquant auprès de leurs clients une clause d'imprévision ou de force majeure. Les fournisseurs les plus en difficulté, dans l'incapacité de faire face à leurs pertes financières, ont ainsi fait faillite.

Les défaillances de fournisseurs ont eu des conséquences sur les acteurs du système électrique :

- des impayés sur les factures d'utilisation des réseaux de réseaux et de transport ;

- des coûts d'équilibrage supplémentaires afin de compenser les déséquilibres ;

- une perte de confiance des consommateurs dans le fonctionnement concurrentiel du marché de l'électricité.

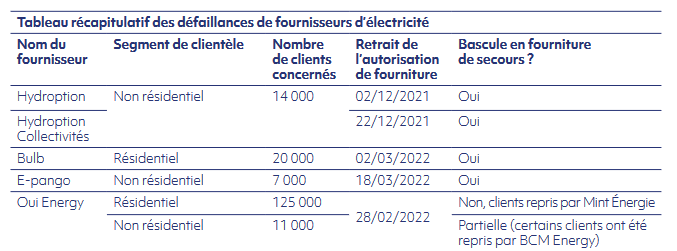

Toutefois, comme le précise la Commission de régulation de l'énergie120(*), ces défaillances ont été relativement limitées, et n'ont concerné, en France, que quatre fournisseurs d'électricité. À la fin de l'année 2021, Hydroption, qui comptait parmi ses clients la Ville de Paris, a été placé en liquidation judiciaire. Par ailleurs, certains ont fait le choix de sortir volontairement du marché.

Source : Commission de régulation de l'énergie

Face à ces défaillances, la crise énergétique a mis en lumière la nécessité de revoir le cadre réglementaire encadrant les pratiques tarifaires et commerciales des fournisseurs pour assurer un bon fonctionnement du marché.

La Commission de régulation de l'énergie, dans son rapport sur le fonctionnement du marché, mais aussi les associations de consommateurs et l'Association française indépendante de l'électricité et du gaz (Afieg), ont ainsi appelé à renforcer les conditions requises pour l'obtention d'une autorisation de fourniture, avec des obligations prudentielles. Cette recommandation a aussi été formulée par François Carlier, délégué général de l'Association nationale de défense des consommateurs et usagers (CLCV), lors de la table ronde sur le prix de l'électricité pour les « petits consommateurs organisée par la commission d'enquête : « il faut mettre des règles prudentielles, sur lesquelles la CRE travaille. On ne peut plus entrer dans ce marché avec seulement quelques millions d'euros »121(*).

La commission d'enquête préconise, afin de renforcer la prévention des stratégies risquées des fournisseurs, de soumettre les fournisseurs à des obligations prudentielles, consistant à couvrir en amont les engagements pris en aval dans les contrats à l'égard de leurs clients. La réforme du marché européen de l'électricité prévoit des obligations de nature prudentielle pour les fournisseurs, concernant notamment la couverture en amont des engagements pris vis-à-vis des clients.

|

Recommandation n° 7 |

Destinataire |

Échéance |

Support/Action |

|

Mieux contrôler les fournisseurs alternatifs en renforçant significativement les règles prudentielles qu'ils doivent respecter |

Gouvernement et Parlement |

2024 |

Code de l'énergie |

(3) Des fournisseurs qui sont très rarement devenus des producteurs

Alors qu'ils y étaient incités par la loi, les fournisseurs alternatifs ont rarement investi dans des moyens de production d'électricité. L'obligation de pouvoir disposer de garanties de capacités a aussi constitué une alternative au développement de moyens de production en propre. L'article 6 de la loi Nome avait, en effet, prévu que « chaque fournisseur d'électricité contribue, en fonction des caractéristiques de consommation de ses clients, en puissance et en énergie, sur le territoire métropolitain continental, à la sécurité d'approvisionnement en électricité », sans fixer d'obligation en termes d'investissement dans les moyens de production.

Les fournisseurs d'électricité étaient ainsi incités à développer des capacités de production d'électricité. Or seul un très faible nombre de fournisseurs s'est engagé dans une activité de production d'électricité, tels que Enercoop ou Energie d'ici, par exemple, qui sont aussi des producteurs d'énergies renouvelables. Comme le notait la Cour des comptes, « par ailleurs, les investissements des fournisseurs alternatifs dans des moyens de production de base sont inexistants et aucun contrat de long terme n'a permis à ces derniers de préparer la fin de l'Arenh après 2025 »122(*).

Les fournisseurs ont le plus souvent considéré, comme l'a indiqué l'Association nationale des opérateurs détaillants en énergie (Anode) à la commission d'enquête, que la structure très concentrée de la production française, liée en particulier à la place dominante d'EDF, n'était pas favorable à orienter leurs activités vers la production d'électricité : « force est de constater que la production d'électricité par les fournisseurs alternatifs se heurte à divers obstacles pratiques : le monopole sur la production de base. En effet, en l'absence de renouvellement des concessions hydroélectriques et en situation de monopole dans l'exploitation nucléaire, il reste peu de place pour les fournisseurs alternatifs d'investir la production. Cette situation est exacerbée par le manque réel d'ouverture à la concurrence dans le domaine des grandes énergies renouvelables, telles que l'éolien en mer, dont le profil de production est similaire à celui de la base »123(*). Cette difficulté a aussi été soulignée par Géry Lecerf, président de l'Afieg124(*), lors de la table ronde sur les fournisseurs alternatifs, : « la volonté d'investir est manifeste chez nombre de nos membres. Mais la capacité à investir sur du pilotable aujourd'hui, en France, est impossible »125(*).

En effet, pour l'Association nationale des opérateurs détaillants en énergie (Anode)126(*), « tous les fournisseurs n'ont pas vocation à être producteurs (on ne reproche pas aux producteurs de ne pas être fournisseurs par exemple). Rester indépendant de la production d'énergie n'empêche pas les fournisseurs de contribuer fortement au développement de la production d'énergie, renouvelable en particulier : par la fourniture d'offres vertes (électricité et gaz) ; par l'achat de garanties d'origine, qui représentent un surplus de rémunération pour les producteurs ; par la contractualisation de contrat d'achat de long terme, ou d'achats conjoints ; par le développement de l'autoconsommation individuelle ou collective (les fournisseurs aident leurs clients à produire leur propre énergie) ».

2. Les prix de l'électricité pour les entreprises étaient compétitifs jusqu'à la crise mais, aujourd'hui, la compétitivité du secteur industriel est menacée

Globalement, avant la crise, les prix de l'électricité acquittés par les entreprises étaient compétitifs, notamment à l'échelle européenne. Cependant la crise des prix de l'énergie a modifié les équilibres au niveau mondial et des secteurs industriels électro-intensifs voient désormais leur compétitivité gravement affaiblie vis-à-vis de leurs concurrents internationaux. Cette situation fait peser un risque majeur sur les perspectives de réindustrialisation du pays.

a) Jusqu'à la crise, les entreprises françaises bénéficiaient de prix de l'électricité compétitifs à l'échelle de l'Europe

Les prix de l'électricité constituent un élément essentiel de la compétitivité de notre tissu économique. Cet aspect est exacerbé pour les gros industriels, grands consommateurs d'électricité, mais il est également important pour de très nombreuses entreprises de taille intermédiaire (ETI), petites et moyennes entreprises (PME) ou encore très petites entreprises (TPE).

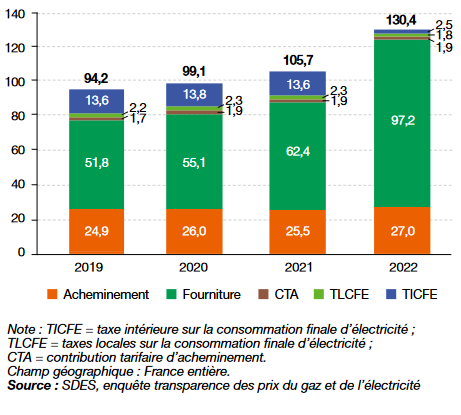

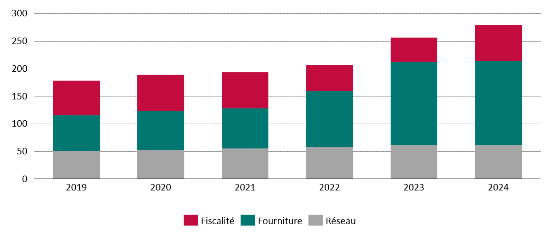

Avant la crise énergétique, le prix moyen toutes taxes comprises (TTC) de l'électricité en France pour les entreprises avoisinait les 100 euros par MWh, dominé à plus de 50 % par le coût de la fourniture d'énergie. Le tarif d'acheminement représentait quant à lui un peu plus 25 % et la fiscalité 20 %.

Décomposition du prix TTC de

l'électricité pour

les entreprises en France entre

2019 et 2022

(en euros par MWh)

Sources : Ministère de la transition énergétique, Prix de l'électricité en France et dans l'Union européenne en 2022

Le niveau du tarif d'utilisation du réseau public d'électricité (TURPE) pour les entreprises

Les tarifs d'acheminement dépendent de la tension de raccordement :

- 7 euros par MWh pour les plus gros sites raccordés directement au réseau de transport ;

- 22/25 euros par MWh pour les sites raccordés en moyenne tension ;

- 50 euros par MWh environ pour les sites raccordés en basse tension ;

Les sites industriels sont principalement raccordés en haute ou en moyenne tension et s'acquittent d'un niveau moyen de TURPE situé entre 10 euros et 20 euros par MWh.

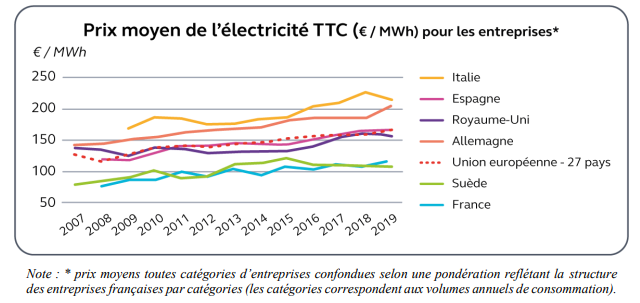

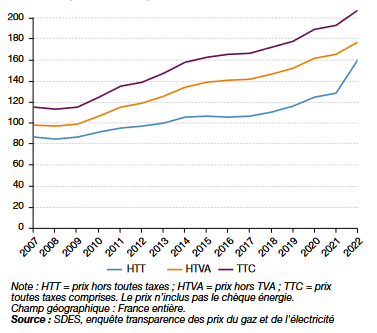

Source : commission d'enquête

Avant même le déclenchement de la crise énergétique, le prix de l'électricité moyen des entreprises en France suivait une tendance haussière. Ainsi, avait-il progressé d'environ 60 euros en 2007 à environ 100 euros en 2020. Cependant, sur cette même période, le prix TTC comme hors taxe de l'électricité pour les entreprises en France est resté nettement inférieur à la moyenne européenne.

Évolution des prix de

l'électricité TTC pour les entreprises en Europe

entre

2007 et 2022

(en euros par MWh)

Sources : Cour des comptes, L'organisation des marchés de l'électricité, 2022

Les entreprises s'approvisionnent principalement via des contrats adossés sur les marchés à terme pour des maturités de deux à trois ans. Il existe trois principales typologies de contrats :

- les contrats à prix fixes, principalement conclus par des TPE et des PME ;

- les contrats dits « à clics » qui ne fixent pas le prix à l'avance mais seulement la marge du fournisseur ;

- les contrats de types « bloc + spot », plus souples, mais plus exposés aux aléas des marchés de court terme, ne sont accessibles qu'aux plus grosses entreprises127(*).

En moyenne l'Arenh, facturé à 42 euros par MWh représente entre 50 % et 65 % de l'approvisionnement des grosses entreprises industrielles. Elles s'approvisionnent pour le complément à travers des contrats principalement adossés sur les marchés à terme sur des durées qui dépassent rarement les trois ans. Certaines entreprises électro-intensives sont par ailleurs parties prenantes du consortium Exeltium, un contrat de long terme avec EDF qui représente entre 20 % et 30 % de leur approvisionnement total. Ce dernier aspect explique que seulement environ 25 % des 120 TWh d'électricité consommés chaque année par l'industrie soient exposés au marché.

Une proportion très restreinte de grosses entreprises, principalement industrielles, s'approvisionne directement sur les marchés de gros sans passer par des fournisseurs. Une telle capacité, qui nécessite de disposer d'une véritable salle de marchés et d'équipes d'experts dédiés, n'est à la portée que de rares sociétés.

b) Un « risque existentiel » pour certains secteurs industriels gros consommateurs d'électricité

Les entreprises industrielles sont classées en différentes catégories selon la part que représente la consommation électrique dans leur valeur ajoutée. Ainsi, les entreprises industrielles sont qualifiées :

- d'hyper électro-intensives128(*) si leur consommation électrique représente plus de 6 kWh par euro de valeur ajoutée ;

- d'électro-intensives129(*) si leur consommation électrique représente entre 2,5 kWh et 6 kWh par euro de valeur ajoutée ;

- d'électrosensibles130(*) si leur consommation électrique représente entre 1 kWh et 2,5 kWh par euro de valeur ajoutée.

Avant la crise, le prix de l'électricité pour les industriels en France était globalement compétitif, en particulier vis-à-vis de nos partenaires européens. D'après les réponses de France industrie au questionnaire de la commission, les prix moyen TTC représentaient ainsi environ 36 euros par MWh pour les secteurs hyper électro-intensifs, 46 euros pour les électro-intensifs, 61 euros pour les électrosensibles et 76 euros pour les autres industriels.

En 2023 encore, le prix moyen de l'électricité acquitté par les entreprises industrielles grandes consommatrices restait nettement plus compétitif en France qu'en Allemagne :

- 90 euros par MWh contre 127 euros par MWh pour les électro-intensifs ;

- 60 euros par MWh contre 105 euros par MWh pour les hyper électro-intensifs.

Cependant, de nombreux secteurs industriels se trouvent confrontés à une concurrence qui va bien au-delà du seul continent européen. Or, face à des régions du monde telles que l'Amérique du Nord ou l'Asie, l'écart de compétitivité lié aux prix de l'électricité se creuse dans des proportions très inquiétantes depuis le déclenchement de la crise des prix de l'énergie.

S'agissant des industries électro-intensives, l'Uniden a ainsi souligné dans ses réponses écrites au questionnaire de la commission d'enquête que des concurrents extra-européens avaient accès à des prix compris entre 25 et 50 euros par MWh. Les industriels hyper-électro-intensifs peuvent par exemple avoir accès à des prix situés entre :

- 20 et 30 dollars par MWh au Canada ;

- 35 et 40 dollars par MWh aux Etats-Unis ;

- 25 et 30 dollars par MWh en Norvège ;

- 25 dollars par MWh au Moyen Orient.

Pour les représentants des industriels, l'absence de régulation spécifique des prix de l'électricité, en dehors du cas de l'Arenh, constitue un grave désavantage concurrentiel vis-à-vis de leurs concurrents internationaux. Ils soulignent d'ailleurs que, sur ce point, l'Europe fait figure d'exception. Dans ses réponses écrites au questionnaire de la commission d'enquête, France industrie signale ainsi que « dans les autres régions du monde, la plupart des industriels électro-intensifs ont accès soit à un tarif régulé particulièrement favorable à l'industrie soit à des actifs de production d'électricité extrêmement compétitifs (hydraulique en particulier) ».

Le Comité de liaison des entreprises ayant exercé leur éligibilité sur le marché libre de l'électricité (CLEEE) a procédé à une comparaison internationale sur cette question dont les résultats sont présentés dans le tableau ci-après. Pour lui, « il ressort de cette comparaison que l'Europe est assez unique en ce que les entreprises, hors TPE, n'ont jamais accès aux tarifs réglementés ».

Types de prix de l'électricité appliqué aux entreprises à travers le monde

|

Pays |

Type de prix de l'électricité payé par les entreprises |

|

Canada |

Réglementé ou marché selon les États |

|

Etats-Unis |

Réglementé ou marché selon les États |

|

Australie |

Au choix des entreprises |

|

Japon |

Réglementé |

|

Inde |

Réglementé et PPA |

|

Chine |

Réglementé et PPA |

|

Turquie |

Réglementé et PPA |

|

Nouvelle-Zélande |

Marché |

|

Corée du Sud |

Mixte |

|

Afrique du Sud |

Réglementé et PPA |

|

Mexique |

Au choix des entreprises |

|

Brésil |

Au choix des entreprises |

Source : commission d'enquête, d'après les réponses du CLEEE au questionnaire

Aujourd'hui, le secteur de la chimie en France et en Europe semble directement et gravement menacé du fait d'une perte de compétitivité substantielle vis-à-vis des Etats-Unis et de la Chine. Les analyses menées récemment par France chimie131(*) sont à ce titre édifiantes et témoignent d'un « risque existentiel » pour la filière.

Un risque majeur pèse sur la compétitivité du secteur de la chimie

La crise énergétique, entamée dès l'été 2021, a d'abord impacté les entreprises industrielles électro-intensives comme celles de la chimie en France. L'énergie est de loin le premier poste de coûts des activités « amont », représentant jusqu'à 40 % voire 85 % des coûts de production en France. Le coût du gaz est le principal poste de coût pour la production d'ammoniac (79 % à l'été 2022) ou d'hydrogène (85 %), le coût de l'électricité pour le chlore (44 %) et le coût de la vapeur et de l'électricité pour le carbonate de sodium (45 %).

Du fait de l'importance de leur facture d'énergie, les entreprises intervenant dans ces sous-secteurs ont vu leurs coûts de revient fortement augmenter et l'écart avec leurs concurrents internationaux se creuser. Une étude menée par France chimie en 2022 a estimé une décote de 30 à 68 % en faveur des Etats-Unis par rapport à la France sur la production d'éthylène, de polyéthylène, d'hydrogène, d'ammoniac, de carbonates et de PVC. Cela représente un doublement des écarts de coût par rapport à la situation d'avant crise. La France souffre également d'un écart de compétitivité avec la Chine, sauf pour l'éthylène.

Dans un premier temps, entre l'été 2021 et l'été 2022, la désorganisation des chaînes logistiques mondiales a freiné la concurrence des Etats-Unis et de la Chine. Mais la tendance s'est ensuite brusquement inversée à l'été 2022 et la France a vu les importations en provenance des Etats-Unis s'envoler en 2022 (éthylène, PVC, ammoniac...) mettant en risque les emplois, créant de nouvelles dépendances sur des filières stratégiques et détériorant la balance commerciale nationale.

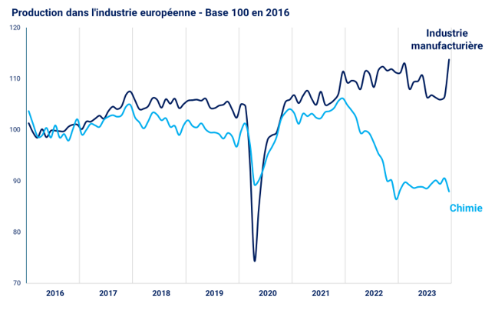

Aujourd'hui, le contexte de la crise énergétique fragilise la chimie en Europe et en France. En particulier la chimie de base affiche une production en recul de plus de 17 % en 2023. Nos entreprises perdent des parts de marché, notamment à l'export, en faveur des Etats-Unis et de la Chine qui bénéficient de prix de l'électricité respectivement autour de 40 euros par MWh et 70 euros par MWh (net rendu site), parfois encore moins pour les usines les plus électro-intensives.

Le résultat est sans appel : le taux d'utilisation des capacités de la chimie européenne tangente les 70 %, un niveau exceptionnellement bas, proche du plus bas atteint pendant la crise sanitaire. Avec la crise énergétique actuelle, les industriels européens de l'amont de la chimie se voient évincés par leurs concurrents d'autres régions du monde. Résorber l'écart de compétitivité de l'Europe et de la France devient un enjeu existentiel pour une part substantielle de notre industrie.

Source : réponses écrites de France chimie au questionnaire de la commission d'enquête

Dans ses réponses écrites au questionnaire de la commission d'enquête, France chimie souligne notamment à quel point la production de la chimie européenne a massivement décroché depuis 2022, en particulier par rapport à la production manufacturière, comme l'illustre le graphique ci-après.

Comparaison des évolutions de la production de l'industrie manufacturière et de la chimie en Europe (2016-2023)

Source : réponses de France chimie au questionnaire de la commission d'enquête

À rebours des promesses de réindustrialisation si souvent affichées, la situation actuelle semble au contraire extrêmement inquiétante et laisse entrevoir une possible nouvelle vague de désindustrialisation en France et en Europe qui commencerait par le secteur de la chimie.

Dans ses réponses écrites au questionnaire de la commission d'enquête, France chimie s'est montrée particulièrement alarmiste considérant que la survie même du secteur était désormais gravement menacée si des mesures fortes n'étaient pas prises pour assurer sa compétitivité : « alors que la France était parvenue à constituer, puis préserver, un tissu industriel d'entreprises électro-intensives sur son territoire (la France détient 25 % des capacités de production de PVC), la crise énergétique actuelle et l'absence de perspectives positives sur l'approvisionnement en électricité met en péril ces activités. Compte tenu des niveaux de benchmark ci-dessus, l'enjeu pour les entreprises électro-intensives est d'obtenir un prix net rendu site autour de 30 euros par MWh. Pour les entreprises électro-intensives, ce prix pourrait aller jusqu'à 60 euros par MWh maximum, mais il faudrait un prix inférieur pour enclencher les projets d'électrification des procédés ».

3. Les TRVe ont perdu leur caractère protecteur et sont largement corrélés aux fluctuations intempestives des prix de marchés

D'après l'observatoire des marchés de détail de l'énergie du quatrième trimestre 2023132(*), à la fin de l'année 2023, 20,9 millions de sites résidentiels avaient souscrit une offre de fourniture au tarif réglementé, soit 60 % du total. Par ailleurs, parmi les 40 % restant, 44 % disposent d'un contrat de marché indexé sur les TRVe. Concernant les clients non résidentiels, c'est-à-dire les personnes morales éligibles aux TRVe133(*), 32 % avaient souscrits un contrat au tarif réglementé à la fin de l'année 2023.

Au total, environ 80 % de la consommation des ménages et plus de 50 % de celle des petits professionnels sont ainsi « dirigés » par les TRVe.

a) Les tarifs réglementés de vente d'électricité (TRVe) viennent d'être étendus à l'ensemble des TPE et des petites communes

La directive du 5 juin 2019134(*) concernant les règles communes pour le marché intérieur de l'électricité135(*) autorise les États membres à mettre en place des interventions publiques en matière de fixation des prix de l'électricité pour les ménages et les « microentreprises »136(*) à condition de respecter une série de conditions. En droit national, les TRVe sont régis par des dispositions du code de l'énergie. Le périmètre d'éligibilité de ces tarifs réglementés est ainsi défini par les articles L. 337-7 et L. 337-8 de ce code.

L'article L. 337-7 réserve l'accès aux TRVe aux ménages ainsi qu'aux petits « consommateurs finals non domestiques », c'est-à-dire les TPE, petites communes ou autres personnes morales qui emploient moins de dix personnes et dont le chiffre d'affaires ne dépasse pas deux millions d'euros. Une disposition imposait cependant une condition restrictive supplémentaire. Les sites éligibles devaient disposer d'un compteur électrique d'une puissance inférieure à 36 kilovoltampères (kVA). Cette disposition excluait ainsi du périmètre les TPE137(*) qui consomment des quantités d'électricité significatives ainsi que de nombreuses petites communes ou encore certaines associations. Cette disposition inopportune et qui n'était pas exigée par le droit de l'Union européenne a exposé de plein fouet ces consommateurs à la flambée des prix de l'électricité au cours des années 2022 et 2023. Elle a exigé la mise en place en catastrophe de mesures d'aides exceptionnelles coûteuses et complexes.

En avril dernier, l'article 2 de la loi visant à protéger le groupe Électricité de France d'un démembrement138(*) a supprimé ce critère à compter de la prochaine actualisation des TRVe par la CRE en février 2025. Cette mesure permettra ainsi d'étendre l'éligibilité aux tarifs réglementés à l'ensemble des TPE, des petites communes et autres personnes morales employant moins de dix personnes pour un budget n'excédant pas deux millions d'euros.

L'article L.337-8 du même code prévoit quant à lui que les TRVe bénéficient à l'ensemble des consommateurs finals pour leurs sites localisés dans des zones non interconnectées (ZNI) au réseau métropolitain continental.

b) Contrairement à leur raison d'être, les TRVe sont de plus en plus exposés aux aléas des marchés

La raison d'être des TRVe est qu'ils doivent apporter une forme de sécurité aux consommateurs en les prémunissant des aléas des marchés. Leur légitimité est donc directement liée à leur relative stabilité dans le temps. Cette légitimité a d'ailleurs été reconnue par la jurisprudence du Conseil d'État139(*) qui considère que les TRVe ne sont valables juridiquement que dans la mesure où ils poursuivent un objectif économique général de stabilité des prix de l'électricité140(*). Si cet objectif venait à ne plus être garanti, le Conseil d'État pourrait être amené à réviser sa jurisprudence à l'instar de la position qu'il a adopté concernant les tarifs réglementés de vente de gaz (TRVg) dont il a considéré que le maintien était contraire au droit de l'Union européenne. Du fait d'une large corrélation avec les prix de marchés, à travers notamment une actualisation mensuelle, leur existence ne pouvait se justifier par l'objectif de stabilité sur lequel repose jusqu'à aujourd'hui la validité juridique des TRVe. Néanmoins, comme décrit dans les développements infra, il apparaît que la stabilité des TRVe a été très sérieusement malmenée, en particulier depuis 2019.

Les TRVe sont qualifiés de tarifs « intégrés » dans la mesure où ils doivent couvrir tant les coûts de production que les coûts de commercialisation et d'acheminement de l'électricité. La CRE a pour mission de transmettre aux ministres chargés de l'économie et de l'énergie des propositions motivées pour en calculer le montant.

Pour sa partie hors taxes, la méthodologie de calcul des TRVe appliquée par le CRE répond au principe de « l'empilement des coûts »141(*). Cette méthodologie a vocation à assurer que ce tarif puisse être reproductible et « contestable » par les fournisseurs alternatifs, c'est-à-dire, selon l'exigence formulée par le Conseil d'État, « la faculté pour un opérateur concurrent d'EDF présent ou entrant sur le marché de la fourniture d'électricité de proposer, sur ce marché, des offres à prix égaux ou inférieurs aux tarifs réglementés »142(*).

Les TRVe résultent ainsi de l'addition :

- des coûts d'approvisionnement de la part relevant des droits théoriques au dispositif d'Arenh (42 euros par mégawattheure) ;

- des coûts d'approvisionnement du complément de fourniture après achat des volumes d'Arenh (dit « complément de marché ») et relevant des achats de produits à terme sur les marchés de gros de l'électricité ;

- des coûts d'approvisionnement en capacité, établis à partir des références de prix issues des enchères du mécanisme d'obligation de capacité ;

- des coûts d'acheminement par les réseaux de transport et de distribution d'électricité ;

- des coûts de commercialisation143(*) ;

- et enfin de la rémunération de l'activité de fourniture d'électricité.

Le complément de marché calculé par la CRE correspond à la moyenne des prix de marché à terme pour une année donnée lissée sur 24 mois.

En règle générale, les droits théoriques d'Arenh, valorisés à 42 euros par MWh, devraient représenter en moyenne un peu moins de 70 % du volume d'électricité pris en compte dans le calcul des coûts d'approvisionnement des TRVe. Ainsi, à titre d'exemple, dans le calcul qui avait été réalisé par la CRE pour 2023144(*) le complément de marché ne représentait-il en volume que 33 % de la part d'approvisionnement en électricité dans la construction des TRVe.

Pour mesurer l'exposition globale en volume des TRVe aux prix du marché de gros de l'électricité, il convient d'ajouter la part relative au complément d'approvisionnement consécutif à l'écrêtement de l'Arenh. En effet, dans la mesure où, depuis 2019, les demandes d'Arenh sont systématiquement supérieures au plafonnement du dispositif, le volume d'Arenh pris en compte pour la détermination des TRVe, qui correspond aux droits théoriques des clients, est écrêté et une part complémentaire d'approvisionnement de marché est alors intégrée dans le calcul. Pour calculer cette part, la CRE prend en compte une moyenne des prix à terme des deux derniers mois de l'année qui précède l'année de livraison.

Dans un rapport de juillet 2022 sur l'organisation des marchés de l'électricité, la Cour des comptes souligne ainsi l'exposition de plus en plus forte depuis 2019 des TRVe aux prix de marché en raison du complément de marché consécutif à l'écrêtement des volumes d'Arenh.

Au total en 2023, avant application des mesures de « bouclier tarifaire », les TRVe se sont ainsi trouvés exposés aux prix de marché à hauteur d'environ 50 % du volume de la part approvisionnement.

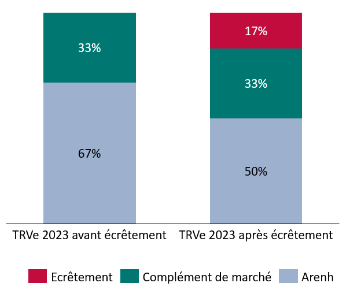

Répartition en volumes d'électricité de la part approvisionnement des TRVe 2023 entre l'Arenh, le complément de marché et le complément de marché supplémentaire résultant de l'écrêtement des droits à l'Arenh

Source : commission d'enquête, d'après les délibérations de la CRE

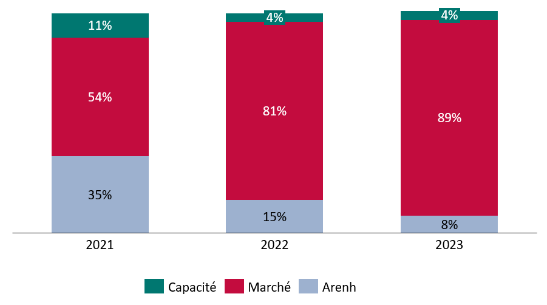

Compte-tenu des prix de marché extrêmement élevés qui ont servi à valoriser les parts de compléments d'approvisionnement au marché et en particulier de complément d'approvisionnement au marché consécutif à l'écrêtement des droits d'Arenh, en valeur, les prix de marché ont même été jusqu'à représenter près de 90 % de la part approvisionnement des TRVe en 2023, contre 54 % en 2021.

Répartition en valeur de la part approvisionnement des TRVe 2023 entre l'Arenh, l'exposition aux prix de marchés et la capacité

Source : commission d'enquête, d'après les délibérations de la CRE

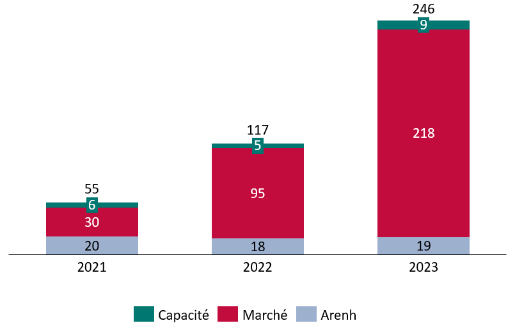

La conjugaison entre la flambée des prix de l'électricité à partir de l'automne 2021 et le phénomène d'écrêtement des droits à l'Arenh est à l'origine de la hausse considérable entre 2021 et 2023 des coûts d'approvisionnement en énergie pris en compte dans le calcul des TRVe. Ces coûts représentaient ainsi 246 euros par MWh en 2023, contre 55 euros par MWh en 2021, dont 218 euros par MWh liés à l'exposition des TRVe aux prix des marchés de gros.

Décomposition en valeur de la part approvisionnement des TRVe 2023

(en euros par MWh)

Source : commission d'enquête, d'après les délibérations de la CRE

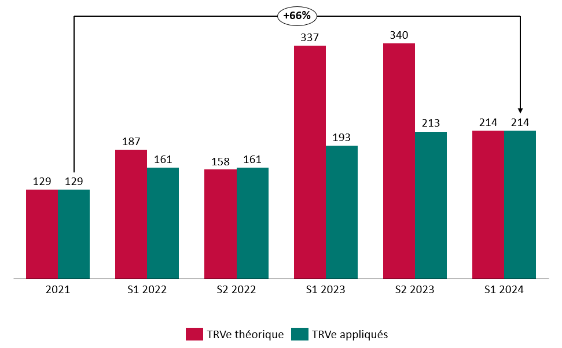

En 2023, en raison de la crise des prix de l'énergie, les propositions de TRVe faites par la CRE145(*) ont ainsi conduit à des augmentations de près de 80 % par rapport aux TRVe proposés en 2022146(*) qui avaient déjà augmenté de 45 % par rapport à 2021. Aussi, en 2023, avant application des mesures dites de bouclier tarifaire par lesquelles le Gouvernement a plafonné leurs augmentations pour des coûts budgétaires extrêmement élevés, le niveau des TRVe hors taxe résultant de leur modèle de construction a atteint 340 euros par MWh pour les particuliers et 343 euros par MWh pour les petits professionnels contre respectivement 128 euros par MWh en 2021.

À travers le dispositif de bouclier tarifaire, le Gouvernement a plafonné par arrêté la hausse des TRVe qui aurait résulté de la méthode de calcul habituelle de façon à limiter les augmentations moyennes des TRVe TTC à + 4 % en 2022, + 15 % au premier semestre 2023 et + 10 % au second semestre 2023.

Évolution des TRVe hors taxe destinés aux particuliers entre 2021 et 2023 en distinguant les TRVe « théoriques » résultant du calcul de la CRE et les TRVe « appliqués » dans le cadre du dispositif de « bouclier tarifaire »

(en euros / MWh)

Les TRVe « théoriques » sont ceux qui auraient résulté de la méthode de calcul appliquée par la CRE et les TRVe « appliqués » sont les TRVe gelés qui ont été réellement mis en oeuvre par arrêté ministériel dans le cadre du dispositif de « bouclier tarifaire »

Source : commission d'enquête

La baisse des prix de l'électricité constatée sur les marchés de gros s'est traduite par une baisse sensible des TRVe calculés par la CRE en 2024. Leurs niveaux hors taxe ont diminué d'environ 40 % pour s'établir à 214 euros par MWh pour les particuliers et 211 euros par MWh pour les petits professionnels. Sans le relèvement du tarif de l'accise sur l'électricité décidé par le Gouvernement dans le cadre de la loi n° 2023-1322 du 29 décembre 2023 de finances pour 2024, cette évolution aurait conduit à une stabilisation des TRVe en 2024 pour les particuliers et même à une diminution pour les petits professionnels par rapport à leur montant réel de 2023 gelé en application du dispositif de bouclier tarifaire.

Depuis 2019, en lien avec le phénomène d'écrêtement des droits d'Arenh et avec l'augmentation des coûts d'approvisionnement qui en résultent, les TRVe hors taxe réellement facturés aux consommateurs147(*) ont ainsi subi des augmentations continues. Toutes taxes comprises (TTC)148(*), les TRVe réellement appliqués aux consommateurs ont augmenté d'environ 60 % depuis 2019.

Évolution des TRVe TTC entre 2019 et 2024

(en euros par MWh)

Sources : commission d'enquête

Avant la crise, entre 2010 et 2021, le niveau des TRVe TTC a principalement augmenté du fait de sa composante de fiscalité, elle-même essentiellement portée par le coût croissant des dispositifs de soutien à la production d'énergies renouvelables intermittentes (voir encadré ci-après).

Évolution du prix de l'électricité pour les ménages en France (2007-2022)

(en euros par MWh)

Source : Ministère de la transition énergétique, Prix de l'électricité en France et dans l'Union européenne en 2022

La Cour des comptes a notamment mis en exergue cet effet dans son rapport de 2022 sur l'organisation des marchés de l'électricité : « depuis 2010, les taxes ont augmenté deux fois plus (+ 78,5 %) que le reste de la facture des TRVe (+ 33,9 %). Elles représentent aujourd'hui environ 33 % de la facture totale, contre seulement 27 % en 2010. Cette forte hausse tient essentiellement à l'augmentation de l'ancienne contribution au service public de l'électricité (CSPE), en lien avec le coût du soutien public aux EnR, à laquelle a succédé la taxe intérieure sur la consommation finale d'électricité (TICFE) » désormais appelée accise sur l'électricité.

L'accroissement de la fiscalité appliquée aux TRVe en lien avec les dispositifs de soutien à la production d'énergies renouvelables intermittentes

La création, en 2003, d'une contribution unitaire sur les volumes d'électricité consommés (CSPE), pour financer notamment le soutien public aux EnR, a conduit à répercuter sur le prix TTC payé par les consommateurs d'électricité le coût de ce soutien, c'est-à-dire la différence entre les tarifs publics d'achat des EnR et leur prix de vente sur le marché de gros.

Le montant unitaire de la CSPE a fortement progressé entre 2003 et 2016 (+ 19,5 euros par MWh), principalement pour couvrir l'accroissement du soutien annuel aux EnR électriques sur la période, lié au développement des capacités installées.

À partir de 2016, le principe d'une répercussion dans le prix TTC de l'électricité de l'évolution du soutien public aux EnR a été abandonné au profit d'un financement par le budget de l'État, via un compte d'affectation spécial auquel a été affectée une partie des recettes de la taxation des consommations de produits « carbonés ». La contribution jusqu'alors prélevée sur les volumes d'électricité consommés a néanmoins été conservée, sous forme d'une imposition de toute nature (la taxe intérieure sur la consommation finale d'électricité ou TICFE élargie), et son montant unitaire, désormais fixé en loi de finances, a été gelé à son niveau de 2016. Dès lors, les évolutions significatives de prix de marché, qui impactent les charges de soutien aux EnR électriques, n'affectent plus le niveau de taxation des prix de détail de l'électricité. Dans ces conditions, l'effet des variations de prix du marché de gros sur le niveau HT des prix de détail, de plus en plus sensible depuis la mise en place du calcul des TRV « par empilement », n'est plus automatiquement compensée, pour les consommateurs d'électricité, par un effet en sens inverse sur le niveau de taxation de l'électricité.

Ainsi, les baisses de prix de gros enregistrées en 2020 dans le sillage de la crise sanitaire ont-elles pesé à la baisse sur le niveau des TRV pour 2021, sans que l'augmentation concomitante du coût du soutien public aux EnR n'impacte ce niveau.

Source : Cour des comptes, L'organisation des marchés de l'électricité, 2022

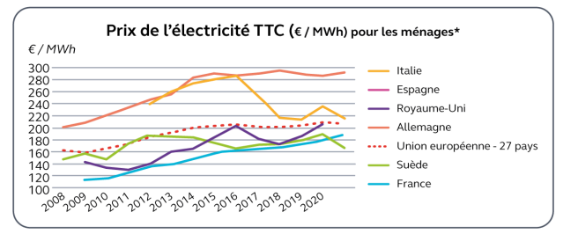

c) Jusqu'à la crise, à l'instar des entreprises, les ménages français payaient leur électricité moins chère qu'ailleurs en Europe même si cet avantage comparatif avait tendance à s'effriter

Historiquement, les ménages français bénéficient de tarifs de l'électricité plus bas que leurs homologues européens. Si cette observation reste vraie, l'écart tend à se réduire de plus en plus. La différence avec la moyenne européenne est ainsi passée de 38 % en 2008 à 17 % en 2021 avant le déclenchement de la crise des prix de l'énergie.

Dans son rapport de 2022, la Cour des comptes a confirmé ce constat : « depuis l'ouverture à la concurrence, le prix hors taxes de l'électricité pour un ménage français est resté inférieur à la moyenne européenne. À l'exception de 2020, marquée par une forte baisse des prix de marché dans le sillage de la crise sanitaire, il est demeuré plus bas que chez nos principaux partenaires d'Europe de l'Ouest (notamment la Suède, l'Allemagne, l'Espagne, l'Italie, le Royaume-Uni), même si les écarts se sont réduits ces dernières années, avant les effets de la récente flambée des prix du gaz ».

Évolution du prix TTC de l'électricité pour les ménages dans l'Union européenne (2008-2020)

(en euros par MWh)

Source : Cour des comptes, L'organisation des marchés de l'électricité, 2022

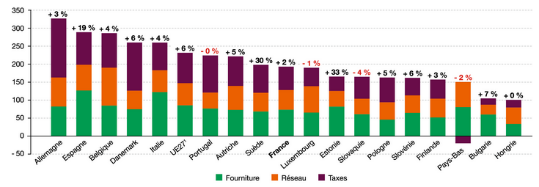

D'après les données comparatives les plus récentes exploitées par le service des données et études statistiques (SDES)149(*), en 2022, les prix TTC de l'électricité en France étaient sensiblement inférieurs à l'Allemagne, à l'Espagne ou encore à la Belgique. D'autres pays comme la Suède ou la Pologne affichaient néanmoins des prix inférieurs. La situation avant la crise, en 2021, était relativement similaire, les prix en France étant sensiblement plus compétitifs que chez ses principaux voisins.

Prix TTC de l'électricité pour les ménages dans l'Union européenne en 2021

(en euros par MWh)

Source : Ministère de la transition énergétique, Prix de l'électricité en France et dans l'Union européenne en 2021

* 110 Directive 96/92/CE du parlement européen et du conseil du 19 décembre 1996 concernant des règles communes pour le marché intérieur de l'électricité.

* 111 Directive 2003/54/CE du Parlement européen et du Conseil du 26 juin 2003, concernant des règles communes pour le marché intérieur de l'électricité et abrogeant la directive 96/92/CE.

* 112 Il convient de distinguer le producteur d'électricité qui transforme des sources d'énergies primaires en électricité et l'injecte sur le réseau du fournisseur d'électricité qui commercialise l'électricité qu'il produit où qu'il achète.

* 113 Cour des comptes - Rapport sur l'organisation des marchés de l'électricité - juillet 2022.

* 114 Commission de régulation de l'énergie - Observatoire des marchés de l'électricité et du gaz naturel - Quatrième trimestre 2023.

* 115 Ibid.

* 116 Cour des comptes - Rapport public annuel 2015 - février 2015.

* 117 Table ronde du 29 février 2024.

* 118 Cf. Partie I - IV - 1. L'Arenh : une régulation dysfonctionnelle.

* 119 Article L. 335-2 du code de l'énergie.

* 120 Commission de régulation de l'énergie - Rapport sur le fonctionnement des marchés de détail français de l'électricité et du gaz naturel entre 2020 et 2022 - novembre 2023.

* 121 Table ronde du 4 avril 2024.

* 122 Cour des comptes - Référé : « L'évaluation de la mise en oeuvre de l'accès régulé à l'électricité nucléaire historique » - 22 décembre 2017.

* 123 Contribution de l'Association nationale des opérateurs détaillants en énergie (ANODE) adressée à la commission d'enquête.

* 124 L'AFIEG est l'association française indépendante de l'électricité et du gaz. Elle regroupe des entreprises françaises et des filiales d'opérateurs européens des secteurs électrique et gazier : Alpiq Energie France, Endesa, Fortum France, TotalEnergies Electricité et Gaz France, GazelEnergie, Vattenfall. Enovos et Primeo Energie, BKW France et SEFE Energy sont membres associés.

* 125 Table ronde du 29 février 2024.

* 126 Contribution de l'Association nationale des opérateurs détaillants en énergie (ANODE) adressée à la commission d'enquête.

* 127 La plupart des PME et même des ETI n'y recourent pas.

* 128 Il s'agit par exemple des secteurs de l'aluminium, du silicium et du chlore-soude.

* 129 Il s'agit par exemple des secteurs de l'acier, de la chimie, du papier, etc.

* 130 Il s'agit par exemple des secteurs de l'automobile, du verre, du ciment, etc.

* 131 France Chimie est l'organisation professionnelle qui représente les entreprises de la chimie en France.

* 132 CRE, Observatoire des marchés de détail de l'électricité et du gaz naturel, quatrième trimestre 2023, juin 2024.

* 133 Des TPE, des petites communes, des associations, etc.

* 134 Son article 5.

* 135 Directive (UE) 2019/944 du Parlement européen et du Conseil du 5 juin 2019 concernant des règles communes pour le marché intérieur de l'électricité et modifiant la directive 2012/27/UE.

* 136 La directive définit la microentreprise comme « une entreprise qui emploie moins de dix personnes et dont le chiffre d'affaires annuel et/ou le total du bilan annuel n'excède pas 2 millions d'euros ».

* 137 Comme les boulangers, les bouchers, les fleuristes ou encore les petits restaurateurs.

* 138 Loi n° 2024-330 du 11 avril 2024 visant à protéger le groupe Électricité de France d'un démembrement.

* 139 Notamment dans la décision CE, Assemblée, 18 mai 2018, ANODE.

* 140 Le Conseil d'État considère ainsi que « l'entrave à la réalisation d'un marché de l'électricité concurrentiel que constitue la réglementation tarifaire contestée peut être regardée comme poursuivant l'objectif d'intérêt économique général de stabilité des prix ».

* 141 Elle est définie par l'article L. 337-6 du code de l'énergie qui précise que « les tarifs réglementés de vente d'électricité sont établis par addition du prix d'accès régulé à l'électricité nucléaire historique, du coût du complément d'approvisionnement au prix de marché, de la garantie de capacité, des coûts d'acheminement de l'électricité et des coûts de commercialisation ainsi que d'une rémunération normale de l'activité de fourniture ».

* 142 CE, 7 janvier 2015, ANODE.

* 143 Les coûts de commercialisation retenus par la CRE sont ceux d'EDF.

* 144 Délibération n° 2023-17 de la CRE du 19 janvier 2023 portant proposition des tarifs réglementés de vente d'électricité.

* 145 Délibération n° 2023-17 de la CRE du 19 janvier 2023 portant proposition des tarifs réglementés de vente d'électricité.

* 146 Délibération n° 2022-08 de la CRE du 18 janvier 2022 portant proposition des tarifs réglementés de vente d'électricité.

* 147 Le cas échéant après l'application de mesures de gels dans le cadre des dispositifs de « boucliers tarifaires ».

* 148 Y compris la TVA.

* 149 Le service statistique rattaché au ministère de la transition écologique et de la cohésion des territoires.