II. L'ÉCART ENTRE LA PRÉVISION ET L'EXÉCUTION DU SOLDE PUBLIC POUR 2023 PORTE PRINCIPALEMENT SUR LES RECETTES ET AURA DES RÉPERCUSSIONS IMPORTANTES EN 2024

A. L'ÉCART DE 0,6 POINT DE PIB ENTRE LA PRÉVISION ET L'EXÉCUTION PROVIENT D'ABORD DE RECETTES MOINS ÉLEVÉES QU'ATTENDU

1. Un écart dont l'explication est inhabituelle : il tient moins à un dérapage des dépenses qu'à de mauvaises prévisions de recettes

Ainsi, l'explication principale de l'écart entre la prévision de déficit 2023 du projet de loi de fin de gestion (PLFFG) et l'exécution ne réside pas dans une moindre croissance que prévu, même si le Gouvernement a toutefois pu se laisser surprendre par le ralentissement économique de la fin d'année. Celui-ci avait été mal anticipé par les services de Bercy qui prévoyaient, le 22 août 2023, une croissance de + 0,3 % sur le troisième trimestre, mais également par l'Insee, qui prévoyait en octobre 2023 une croissance de 0,1 point au troisième trimestre et de 0,2 point au quatrième6(*), alors que la croissance effective a été inférieure sur ces deux trimestres (0,0 puis 0,1)7(*).

Par ailleurs, le facteur de moindre inflation en fin d'année n'est probablement pas décisif, comme l'a notamment relevé Olivier Garnier, directeur général en charge des statistiques, des études économiques et des relations internationales de la Banque de France, lors de son audition par le président et le rapporteur de la mission.

Lors de l'examen du PLFFG pour 2023, le Sénat avait consulté l'avis du Haut Conseil des finances publiques (HCFP)8(*) avant de se prononcer sur le texte. Aucune alerte n'était alors émise et l'estimation de solde public pour 2023, alors fixée à - 4,9 points de PIB, était jugée « plausible », comme l'ont rappelé lors de leurs auditions par la mission d'information9(*) à la fois Thomas Cazenave, ministre délégué chargé des comptes publics, et Bruno Le Maire, ministre de l'économie, des finances et de la souveraineté industrielle et numérique.

En décomposant le solde, le HCFP estimait tout d'abord que la prévision de prélèvements obligatoires pour 2023 était « globalement plausible ». En effet, si les recettes prévues de cotisations sociales et prélèvements sociaux sur les revenus d'activité paraissaient « un peu trop élevées », du fait d'une prévision « un peu élevée » de masse salariale, le Haut Conseil estimait que la prévision de recettes de droits de mutation à titre gratuit était basse. Le HCFP avait bien souligné que ces risques étaient « d'une ampleur nettement inférieure aux aléas qui subsist[ai]ent notamment sur le rendement de l'impôt sur les sociétés ». Par ailleurs, la prévision de dépenses était également jugée plausible, avec deux aléas identifiés, du fait d'un possible dépassement de l'Ondam pour 2023 et d'écarts significatifs sur les dépenses des collectivités, en particulier d'investissement.

Non seulement les tendances négatives identifiées par le HCFP se sont matérialisées, mais d'autres éléments sont venus également s'y ajouter pour aboutir à cet écart majeur entre la prévision et l'exécution.

Si les dépenses de l'État ont été maîtrisées par rapport à la prévision du PLFFG, ses recettes se sont avérées bien moins élevées que prévu, causant à elles seules une baisse de l'ordre de 0,3 point du solde. Les dépenses locales ont également été plus dynamiques que prévu du fait de l'investissement des collectivités, tandis que le niveau de DMTO a été inférieur à celui escompté, conduisant à creuser légèrement le déficit des administrations publiques locales (APUL) par rapport à la prévision du PLFFG pour 2023. De même, la progression moins élevée que prévu de la masse salariale a été à l'origine de moindres cotisations et contributions sociales, conduisant à une baisse du solde des administrations de sécurité sociale (ASSO).

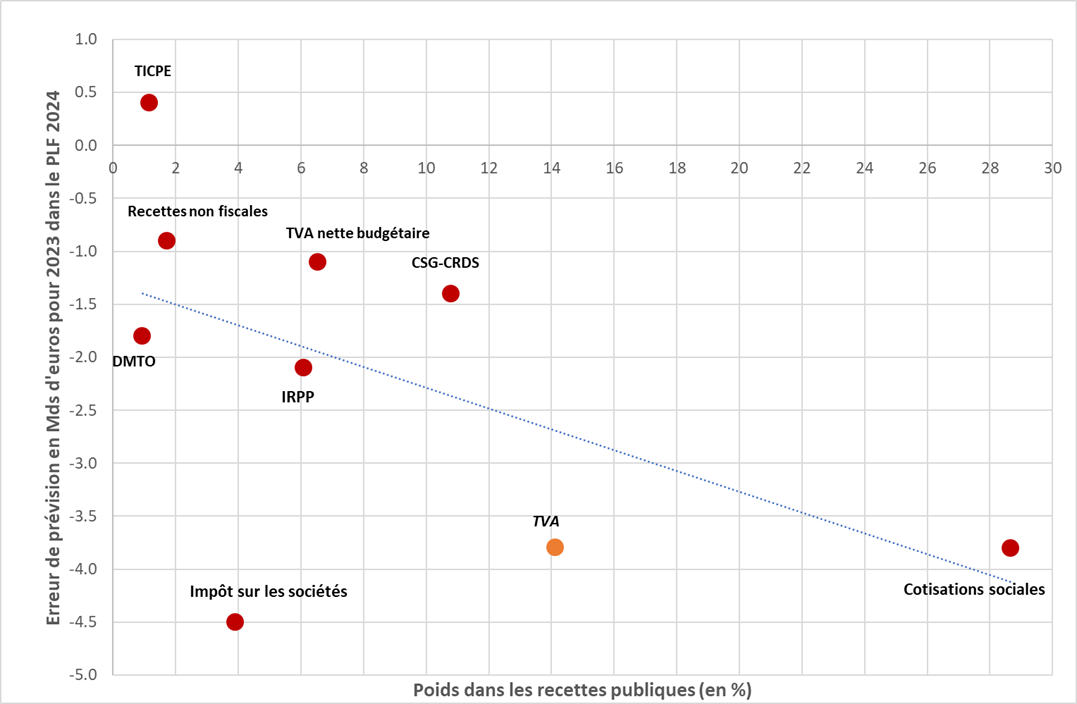

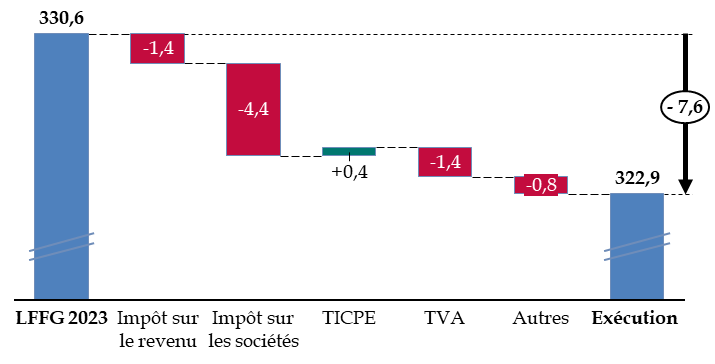

Ainsi, la quasi-totalité des recettes publiques a enregistré une moins-value entre la prévision de fin d'année 2023 et l'exécution. Les écarts les plus importants s'observent sur l'impôt sur les sociétés, la TVA et les cotisations sociales.

Écart entre la recette prévue à la fin de l'année 2023 et l'exécution

Source : graphique communiqué par Mathieu Plane, directeur adjoint du département analyse et prévision de l'Observatoire français des conjonctures économiques, à l'occasion de son audition par la mission d'information le 15 mai 2024

La mission s'est donc interrogée sur les raisons expliquant cette erreur massive de prévision, des hypothèses les plus « techniques », comme celle d'un ralentissement de la croissance et des prix en fin d'année 2023, à celle d'un gonflement artificiel des recettes pour parvenir à afficher le plus longtemps possible un déficit inférieur à 5 % du PIB pour 2023.

Les informations auxquelles elle a eu accès concernent essentiellement les recettes de l'État, qui seront en conséquence présentées plus en détail infra. En effet, l'administration procède à un suivi mensuel ou trimestriel, selon les impôts, des recettes de l'État, mais ne dispose pas d'un suivi aussi précis tant pour les cotisations et contributions sociales que pour les recettes des collectivités locales. Pourtant les recettes de l'État ne représentent que 35 % des recettes publiques, celles des collectivités et des administrations de sécurité sociale en constituant 65 %.

Recommandation : améliorer le suivi des recettes des administrations publiques locales et des administrations de sécurité sociale, incluant les recettes affectées par l'État (Gouvernement).

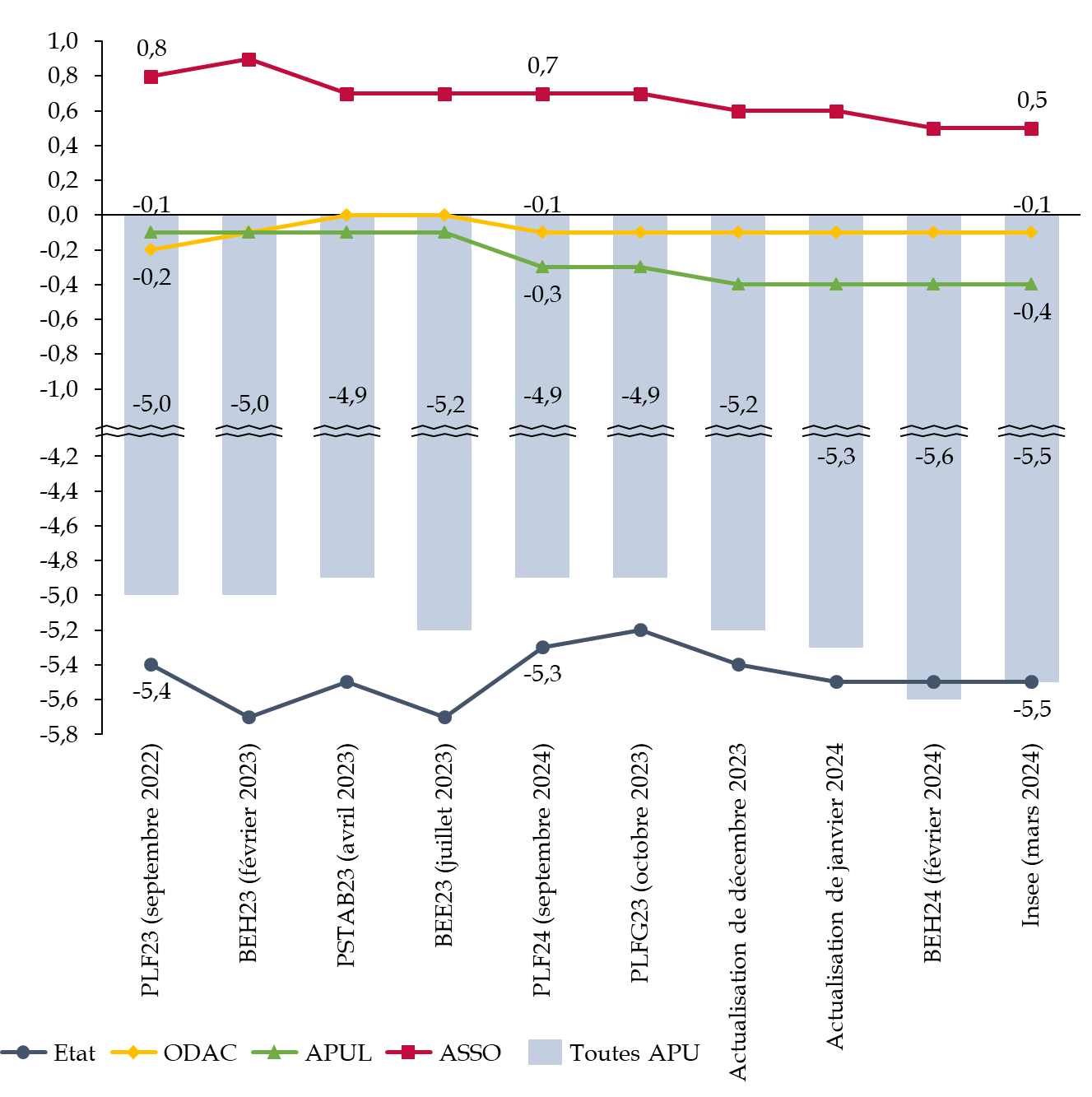

Évolution des prévisions de

déficit public 2023

entre septembre 2022 et

mars 2024

(en pourcentage du PIB)

Note de lecture : les « budgets économiques d'hiver » (BEH) et « budgets économiques d'été » (BEE) sont les deux grands exercices annuels de prévision menés par la direction générale du Trésor. Ces prévisions ne sont pas publiques et sont réservées au ministre.

Source : commission des finances, d'après les documents budgétaires et les documents obtenus par la mission d'information auprès du ministère de l'économie, des finances et de la souveraineté industrielle et numérique

2. Côté État : une forte dégradation du déficit par rapport à la prévision initiale, expliquée par des moins-values fiscales de grande ampleur et malgré des expédients budgétaires pour gérer la dépense en fin d'année

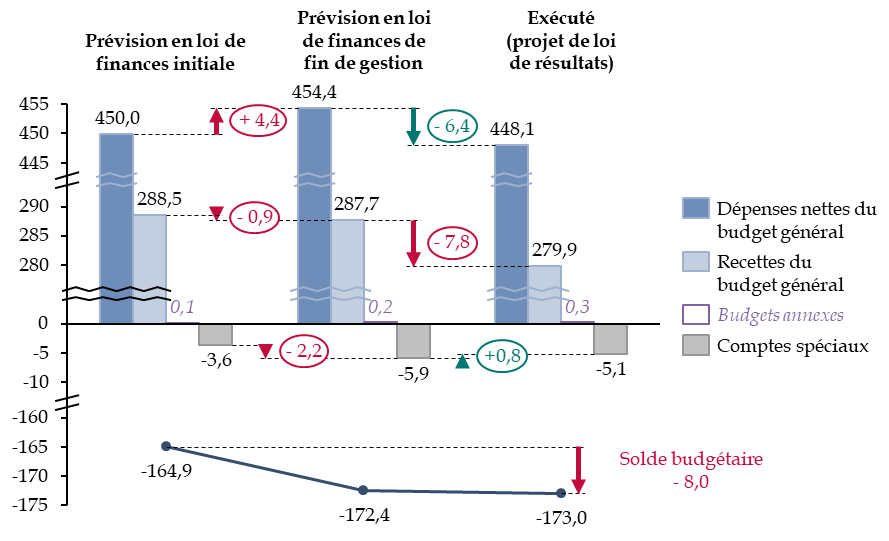

Le déficit budgétaire de l'État, prévu à 164,9 milliards d'euros par la loi de finance initiale pour 2023, a finalement été de 173,0 milliards d'euros en exécution.

Alors que la prévision de déficit public « toutes administrations publiques » n'a pas été modifiée entre la loi de finances initiale et la loi de fin de gestion 2023, le solde budgétaire de l'État a, lui, été revu dès les textes financiers de l'automne 2023, à savoir le projet de loi de finances pour 2024 déposé le 27 septembre 2023 (estimation dite « révisée »), et le projet de loi de finances de fin de gestion du 31 octobre 2023.

Ces textes ont en effet prévu un déficit budgétaire, respectivement, de 172,1 et 172,4 milliards d'euros, estimations proches du déficit finalement constaté de 173,0 milliards d'euros.

Ainsi, le solde budgétaire de l'État 2023 a été dégradé de 8,0 milliards d'euros par rapport à la loi de finances initiale mais de 0,6 milliard d'euros seulement par rapport à la prévision en loi de finances de fin de gestion.

Évolution des prévisions budgétaires de l'État pour l'exercice 2023

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires. Dépenses et recettes nettes des remboursements et dégrèvements d'État, hors fonds de concours

a) La quasi-stabilité du déficit par rapport aux dernières prévisions est atteinte au prix d'un décalage des dépenses en fin d'année qui pèsera sur le déficit 2024

La relative stabilité du déficit entre la dernière prévision de la loi de finances de fin de gestion 2023 et l'exécution masque deux mouvements d'ampleur : des recettes largement plus faibles qu'attendu, largement compensées par un pilotage des dépenses en fin d'année, décalées vers 2024.

Les recettes nettes du budget général ont connu une moins-value très importante de 7,8 milliards d'euros, qui sera présentée plus en détail infra, partiellement compensée par une légère amélioration du solde des budgets annexes (+ 0,1 milliard d'euros) et des comptes spéciaux (+ 0,5 milliard d'euros), tandis que les dépenses nettes du budget général étaient inférieures de 6,4 milliards d'euros au montant prévu.

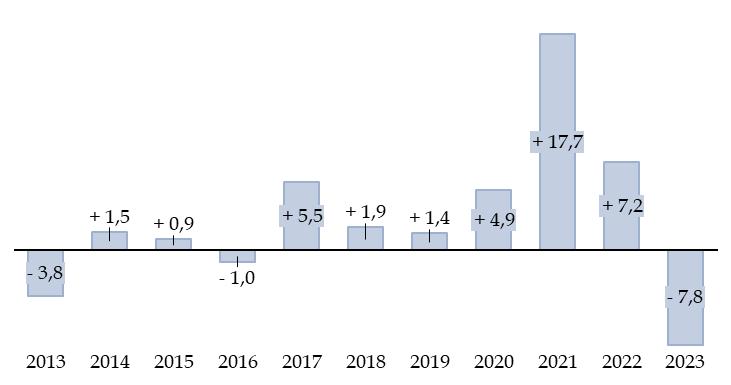

S'agissant des recettes, une telle moins-value n'avait jamais été constatée au cours des années récentes. Si les deux années précédentes avaient connu des plus-values plus élevées en valeur absolue, l'année 2023 n'a pas été marqué par les crises (Covid-19, coûts de l'énergie...), contrairement aux années 2020 à 2022.

Écart entre la prévision de recettes en fin d'année et l'exécution

(en milliards d'euros)

Source : commission des finances du Sénat, retraitements de données à partir des documents budgétaires. Écart entre la dernière loi de finances rectificative ou la loi de fin de gestion et l'exécution pour les recettes nettes du budget général, hors remboursements et dégrèvements d'État, prélèvements sur recettes et fonds de concours

Cette moins-value résulte d'un produit inférieur à la prévision pour presque tous les grands impôts, mais plus particulièrement pour l'impôt sur les sociétés.

Prévision et exécution des recettes fiscales nettes

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires. Recettes nettes de remboursements et dégrèvements d'impôts locaux

Pour compenser les moins-values fiscales constatées, le Gouvernement a procédé à un pilotage des dépenses en fin d'année. En effet, la réduction des dépenses nettes du budget général, d'un montant de 6,4 milliards d'euros, ne correspond pas à des mesures d'économie qui auraient été réalisées en toute fin d'année, mais à de véritables expédients budgétaires.

D'une part, comme l'a proposé une note des services de Bercy en date du 7 décembre 2023, des dépenses prévues pour l'année 2023 sur la mission « Défense » ont été simplement repoussées à 2024, à hauteur de 1,6 milliard d'euros10(*).

En outre, comme il est indiqué dans une autre note des services de Bercy en date du 19 janvier 2024, le financement de la fin du guichet « aide aux entreprises énergo-intensives », porté par la mission « Économie », a été reporté à 2024 pour un montant de 2,4 milliards d'euros. Enfin, les prélèvements sur recettes à destination des collectivités territoriales sont inférieurs de 1,3 milliard d'euros à la prévision du fait que les collectivités bénéficient moins que prévu du « filet de sécurité » mis en place pour faire face aux prix de l'énergie.

Au total, il apparaît que les dépenses n'ont été inférieures à la prévision affichée en loi de finances de fin de gestion que par l'effet de mesures qui, soit ont pour effet de dégrader le solde budgétaire en 2024, soit relèvent de sous-consommations constatées d'un dispositif d'aide par les collectivités et non d'actions d'économie entreprises par l'État.

b) L'impôt sur le revenu : une réévaluation à la hausse à l'automne, non confirmée par les faits

S'agissant de l'impôt sur le revenu, l'écart par rapport à la loi de finances de fin de gestion, soit - 1,4 milliard d'euros, est notable. Étonnamment, il est plus important, en valeur absolue, que l'écart avec la loi de finances initiale (+ 1,2 milliard d'euros) et la qualité de la prévision s'est dégradée plutôt qu'améliorée en cours d'exercice.

Évolution des prévisions et exécution de l'impôt sur le revenu net en 2023

(en milliards d'euros)

Source : calculs commission des finances, à partir des notes techniques transmises

La prévision en loi de finances initiale a fait l'objet de réévaluations successives.

(1) Le programme de stabilité (PStab) prévoit une réévaluation à la hausse modérée, qui se révèlera exacte

En début d'année, les premières informations remontant sur les encaissements d'impôt sur le revenu net sont dans la lignée de la prévision en loi de finances initiale : - 0,1 milliard d'euros en janvier (note datée du 28 février 2023), + 0,1 milliard d'euros en février (note datée du 23 mars 2023).

Le programme de stabilité prévoit toutefois un produit d'impôt sur le revenu net sur l'ensemble de l'année de 88,9 milliards d'euros environ, en hausse de 1,6 milliard d'euros par rapport à la prévision en loi de finances.

Cette prévision est proche du niveau qui sera finalement constaté (88,6 milliards d'euros). C'est d'ailleurs ce qui ressort des notes des services au cours des mois suivants, qui font état de rentrées très proches de celles prévues par le programme de stabilité : + 0,4 milliard d'euros pour les recettes de janvier à juin (note en date du 2 août 2023), + 0,2 milliard d'euros pour celles de janvier à juillet11(*) (note en date du 7 septembre 2023, dernière avant la présentation du projet de loi de finances pour 2024).

(2) En revanche, les textes financiers de l'automne prévoient une réévaluation à la hausse du produit insuffisamment justifiée

Malgré cette proximité entre l'exécution et la prévision du programme de stabilité, qui se vérifiera in fine, le produit prévisionnel (dit « révisé ») présenté à l'occasion du dépôt du projet de loi de finances pour 2024 est réévalué à la hausse de 3,3 milliards d'euros par rapport à la loi de finances initiale et de 1,8 milliard d'euros par rapport à celle du programme de stabilité.

Ainsi, alors que les prévisions du programme de stabilité sont pratiquement respectées à la fin août, les textes financiers de l'automne prévoient que les recettes perçues au cours des trois derniers mois seront de 40,0 milliards d'euros12(*), contre 37,3 milliards d'euros prévus par le programme de stabilité (et 37,4 milliards d'euros par la loi de finances initiale)13(*).

L'exposé général du projet de loi de finances pour 2024, qui ne mentionne pas la prévision du programme de stabilité, justifie la hausse par rapport à l'estimation initiale en invoquant de manière laconique « la résilience de la conjoncture économique ». Le tome I du document « Voies et moyens » annexé au projet de loi de finances apporte des explications sur l'écart entre 2022 et 2023, mais pas sur l'écart entre la prévision initiale et la prévision ainsi révisée.

Le projet de loi de finances de fin de gestion, pour sa part, se contente d'indiquer dans son exposé général que « les recettes d'impôt sur le revenu seraient supérieures de + 2,7 milliards d'euros à la prévision initiale pour atteindre 90,0 milliards d'euros », et n'apporte d'éléments que pour les prévisions de recettes fiscales nettes dans leur ensemble, dont l'augmentation de 2,4 milliards d'euros « provient notamment de la révision des hypothèses macroéconomiques sous-jacentes à la LFI 2023 et des remontées comptables observées à date ». Or, comme indiqué supra, les remontées comptables pouvaient difficilement servir à justifier une telle plus-value sur l'impôt sur le revenu, supérieure de 1,1 milliard d'euros à la prévision du programme de stabilité, à une période de l'année où les recettes sont largement connues.

Les résultats du mois d'août, rapportés dans une note en date du 4 octobre (soit quelques jours après le dépôt du projet de loi de finances), font état d'une plus-value de 0,4 milliard d'euros par rapport au programme de stabilité, mais la note prévoit une moins-value à venir de 0,8 milliard d'euros portant sur le solde d'impôt sur les revenus 2022, connu par l'administration et le Gouvernement dès ce moment, et d'ailleurs mentionné dans ladite note, mais qui ne se traduira dans les remontées comptables qu'à compter de la fin septembre.

De fait, les recettes du mois de septembre, signalées par une note en date du 30 octobre, sont en moins-value de 0,8 milliard d'euros par rapport à la prévision révisée du projet de loi de finances pour 2024. Ces éléments sont pris en compte par le projet de loi de finances de fin de gestion, déposé, le 31 octobre, qui réduit cette fois de 0,7 milliard d'euros la prévision de produit d'impôt net sur le revenu.

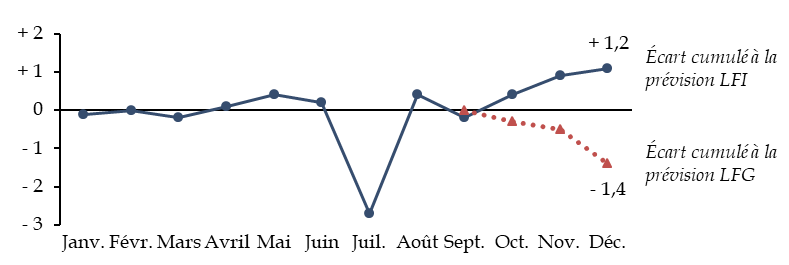

(3) La réévaluation prévue à l'automne ne se réalisera pas, les recettes demeurant sur la tendance prévue précédemment

Les recettes des mois d'octobre (- 0,3 milliard d'euros, note en date du 8 décembre), de novembre (- 0,2 milliard d'euros, note en date du 27 décembre) et de décembre (- 0,9 milliard d'euros, note en date du 8 février 2024) marquent elles aussi le pas, aboutissant finalement à une moins-value de 1,4 milliard d'euros entre le produit final et la dernière prévision de l'année 2023.

La moins-value de 0,9 milliard d'euros en décembre paraît particulièrement élevée, représentant 7 % environ des recettes nettes établies ce mois-là à 13,1 milliards d'euros.

Évolution de l'écart du produit de

l'impôt sur le revenu

à la prévision en LFI et

LFFG

(en milliards d'euros)

Source : commission des finances, à partir des réponses au questionnaire du Président et du Rapporteur général

En réponse aux questions du Président et du Rapporteur général de la commission des finances, le Gouvernement a expliqué cette moins-value de fin d'année par le moindre dynamisme des recettes de prélèvement à la source (pour - 0,9 milliard d'euros), ainsi que par de moindres recouvrements sur les émissions réalisées les années précédentes (pour - 0,4 milliard d'euros) et par des recettes de prélèvement forfaitaire unique légèrement moins dynamiques en fin d'année qu'attendu (pour - 0,1 milliard d'euros).

Si l'exercice de prévision est nécessairement soumis à des incertitudes14(*), la surévaluation de + 3,4 milliards d'euros en septembre, même ramenée à + 2,7 milliards d'euros dans le projet de loi de fin de gestion, ne trouve d'explication ni dans les documents transmis au Parlement au moment du dépôt des textes financiers ni dans les notes techniques que la mission d'information a pu consulter. Ainsi, comme on le verra également s'agissant d'autres impôts, la moindre recette d'IR qu'attendu semble moins résulter d'une surprise en fin d'exécution que d'une hausse de la prévision du Gouvernement en fin d'année par rapport aux prévisions initiales et aux données comptables d'exécution.

c) L'impôt sur les sociétés : une estimation de la loi de finances initiale rapidement révisée par le Gouvernement, sans justification convaincante

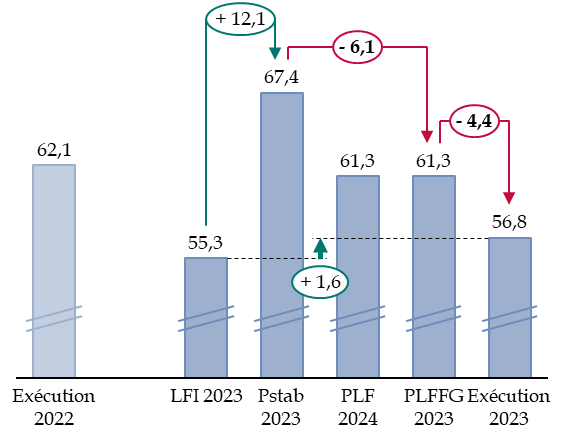

Le produit de l'impôt net sur les sociétés a été en 2023 de 56,8 milliards d'euros, un niveau proche de celui prévu en loi de finances initiale, qui était de 55,3 milliards d'euros.

C'est pourtant cet impôt qui a été le plus mis en avant par le Gouvernement dans la « surprise » qu'aurait constitué la chute du déficit en fin d'année.

De fait, la prévision en loi de finances de fin de gestion était de 61,3 milliards d'euros, de sorte que le produit annuel a été inférieur de 4,4 milliards d'euros au niveau prévu dans le dernier texte financier de l'année. Une nouvelle fois, comme pour l'impôt sur le revenu, la qualité de la prévision de la recette fiscale s'est dégradée au fur et à mesure de l'exécution, à rebours de ce à quoi l'on pourrait s'attendre.

Par ailleurs, un autre texte, en amont, n'a pas fait l'objet de la même attention jusqu'aux travaux de la mission d'information alors qu'il prévoyait pourtant déjà une révision marquée et à la hausse du produit de l'impôt sur les sociétés ayant sous-tendu ses hypothèses : il s'agit du programme de stabilité 2023-2027, publié le 26 avril 2023.

Évolution des estimations d'impôt sur les sociétés net en 2023

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires et des éléments recueillis par la mission d'information

(1) Alors que la loi de finances initiale prévoit un niveau modéré d'impôt sur les sociétés, le programme de stabilité d'avril anticipe une très forte hausse de son produit

La prévision du produit de l'impôt sur les sociétés net était ainsi, en loi de finances initiale pour 2023, de 55,3 milliards d'euros15(*), en baisse de 5,3 milliards d'euros par rapport au produit de 2022, qui avait atteint 62,1 milliards d'euros.

Cette évolution se fondait sur une estimation de baisse de 3 % du bénéfice fiscal 202216(*).

Or, dès le mois d'avril 2023, le bénéfice fiscal est estimé en hausse de + 7 % et le produit de l'impôt sur les sociétés est réévalué à 67,4 milliards d'euros17(*), soit 12,1 milliards d'euros de plus qu'en loi de finances initiale et 5,3 milliards d'euros de plus que le niveau, pourtant historiquement exceptionnel, atteint en 2022.

Même en raisonnant en euros constants afin de prendre en compte l'inflation, la prévision de recettes du programme de stabilité était la plus haute depuis au moins 17 ans.

Produit de l'impôt sur les sociétés de 2017 à 2023 en euros constants

(en euros de 2023)

Source : commission des finances, à partir des documents budgétaires et des informations recueillies au cours des travaux de la mission d'information

Or, aucun élément, dans l'analyse économique et financière sous-jacente au programme de stabilité ne vient justifier un tel bouleversement de l'estimation, à peine quatre mois après la promulgation de la loi de finances initiale.

C'est même l'impression inverse qui ressort de la lecture du document relatif au programme de stabilité que le Gouvernement publie et transmet au Parlement et à la Commission européenne. Ce document indique à plusieurs reprises que, après les recettes exceptionnelles de 2022, en 2023 « l'impôt sur les sociétés verrait sa croissance spontanée pénalisée par l'évolution du solde ».

Cette réévaluation en avril est d'autant plus difficile à expliquer qu'une note de la direction générale du Trésor datée du 17 février 2023, présentant la prévision de déficit public pour les années 2022 à 2024, prévoit en 2023 une diminution du taux de prélèvements obligatoires expliquée en premier lieu par « le contrecoup observé sur les recettes d'impôt sur les sociétés », difficilement compatible avec une prévision d'exécution 2023 encore en hausse par rapport à 2022. Par ailleurs, ce n'est pas non plus la note de la DGFiP du premier trimestre 2023 sur l'impôt sur les sociétés qui est susceptible de justifier ce possible « rebond » de son produit puisqu'il a été répondu au président et au rapporteur de la mission qui souhaitaient en avoir connaissance que la DGFiP n'en avait pas réalisé car elle n'émet pas toujours de note de suivi du premier acompte d'IS, dont l'information et l'interprétation sont trop incertaines.

Une note du 12 juin évalue désormais la hausse du bénéfice fiscal à un niveau de + 2 % seulement, après analyse des déclarations de solde déposées au mois de mai. Dès lors, cette note alerte sur le risque très probable d'une forte moins-value sur l'impôt sur les sociétés par rapport à la prévision du programme de stabilité. Cette moins-value est alors estimée à - 6 milliards d'euros.

Cette prévision sera reprise dans les textes financiers de l'automne18(*), qui prévoient des recettes d'impôt sur les sociétés de 61,3 milliards d'euros en 2023.

(2) Quoique révisée à la baisse par rapport au programme de stabilité, la prévision des textes financiers de l'automne demeure trop optimiste

Interrogé par le Président et le Rapporteur général de la commission des finances, le Gouvernement a répondu que la prévision révisée du produit de l'impôt sur les sociétés présentée en septembre, toujours supérieure de 6,0 milliards d'euros à celle faite en loi de finances initiale, était liée :

- d'une part à la constatation d'un bénéfice fiscal 2022 qui demeure supérieur à la prévision en loi de finances initiale, puisque celle-ci prévoyait une diminution de 3 % ;

- d'autre part à des encaissements d'impôt sur les sociétés supérieurs à la prévision de 3,1 milliards d'euros en cumulé entre mai et août 2023.

Si le premier point est exact, le second relève d'une vision sélective des faits.

D'une part, les encaissements entre janvier et avril 2023 ont été inférieurs de 1,4 milliard d'euros aux prévisions, réduisant d'autant les recettes de l'année : d'autre part, le surcroît de recettes entre mai et août est essentiellement dû à un surcroît de 2,9 milliards d'euros collecté au mois de mai, correspond au solde de l'impôt dû au titre de 2022, lui-même lié au bénéfice fiscal de 2022.

Un surcroît de recettes lié à la constatation des résultats de 2022 et non à l'évolution du bénéfice fiscal 2023 ne pouvait justifier une estimation en hausse de 6 milliards d'euros pour l'année 2023.

Le rapport économique, social et financier annexé au projet de loi de finances pour 2024 constate que les recouvrements d'impôt sur les sociétés à fin juin 2023 sont de 27,3 milliards d'euros en net, soit 4,5 milliards d'euros de moins qu'en 2022 à la même époque (et seulement 0,4 milliard d'euros de plus que la prévision en loi de finances initiale pour 2023), mais conclut tout de même sur un produit d'impôt sur l'ensemble de l'année quasiment égal à celui de 2022 et en hausse de 6 milliards d'euros par rapport à la prévision de la loi de finances initiale.

Cette prévision, établie à un niveau de 61,3 milliards d'euros, correspondait presque au niveau atteint en 2022 (soit 62,1 milliards d'euros). Or, comme démontré précédemment, les recettes de l'année 2022 avaient été exceptionnelles, bénéficiant notamment d'une hausse du bénéfice fiscal de 41 % en 2021, produisant ses effets sur 2022 par l'intermédiaire des acomptes (calculés en 2022 sur les résultats de 2021) et du solde (versé en mai 2022)19(*).

La prévision faite à l'automne, sans avoir le caractère extraordinaire de celle du programme de stabilité, demeurait manifestement très optimiste.

(3) Le caractère notoirement difficile à prévoir du cinquième acompte ne permet pas de justifier l'établissement d'une prévision surévaluée du niveau de cet acompte

Plusieurs éléments rendent le produit de l'impôt sur les sociétés plus difficile à prévoir que celui des autres grands impôts.

Les entreprises redevables de l'impôt sur les sociétés doivent verser quatre acomptes au cours de l'exercice, en mars, juin, septembre et décembre, calculés en fonction du résultat de l'exercice précédent20(*). Une fois connu le résultat de l'exercice, la régularisation a lieu, en général, au mois de mai suivant la fin de l'exercice (versement de solde ou, à l'inverse, remboursement d'excédent d'acomptes).

Toutefois, une entreprise qui estime que le niveau des acomptes est trop élevé par rapport au résultat qui sera le sien au cours de l'exercice peut moduler à la baisse le montant de ses acomptes (autolimitation).

En sens inverse, une entreprise dont le chiffre d'affaires est supérieur à 250 millions d'euros doit ajuster son quatrième acompte en fonction du montant estimé de l'impôt dû pour l'année en cours. La différence entre le montant versé et le montant théorique du quatrième acompte est appelée « cinquième acompte », même si elle est versé en même temps que le quatrième acompte.

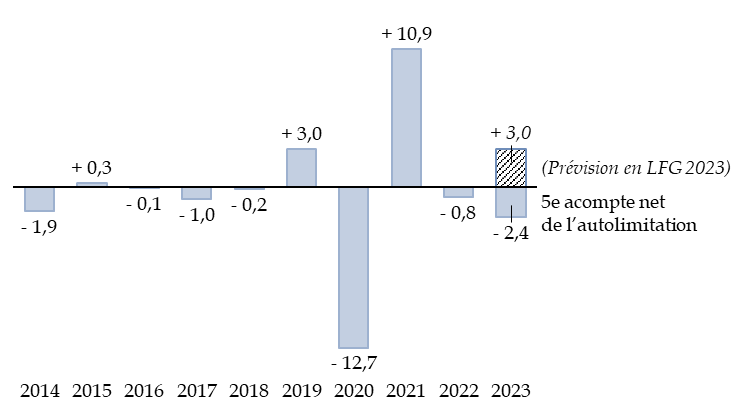

Les prévisions de l'administration ne portent pas sur le montant du cinquième acompte proprement dit, mais sur le montant de celui-ci net de l'autolimitation. Celui-ci a ainsi été estimé en loi de finances de fin de gestion à + 3,0 milliards d'euros.

Or, il est permis de s'interroger sur la raison pour laquelle un tel montant a été prévu pour le cinquième acompte.

En effet, au cours des dix dernières années, le montant du cinquième acompte a toujours été compris entre - 1,9 et + 0,3 milliard d'euros, sauf en 2019 (+ 3,0 milliards d'euros) et pendant les années de la crise sanitaire marquées par une incertitude extrême (- 12,7 milliards d'euros en 2020 et + 10,9 milliards d'euros en 2021).

Le 1er décembre 2023, une note des services de Bercy, consacrée aux résultats en nette dégradation de la TVA, en invoque comme causes possibles la faiblesse de l'activité en octobre et la moindre inflation, concluant : « Cela n'augure pas bien sur la fin de l'année et sur l'IS (impôt sur les sociétés) en décembre ».

Cette alerte sera vérifiée, ainsi que le constate le directeur général des finances publiques en conclusion de la note du 21 décembre, postérieure à la constatation du faible niveau du cinquième acompte : « La moins-value sur l'IS se confirme à - 4,2 milliards d'euros par rapport au PLFG ».

En fin de compte, le cinquième acompte, net de l'autolimitation, est négatif à hauteur de 2,4 milliards d'euros, soit une moins-value de 5,4 milliards d'euros par rapport à la prévision, qui explique à elle seule la moins-value d'impôt sur les sociétés, les autres composantes de la recette ayant plutôt été en plus-value.

Montant du cinquième acompte, net de l'autolimitation

(en milliards d'euros)

Source : commission des finances, à partir des chiffres transmis par le Gouvernement

Le Gouvernement, après une estimation particulièrement élevée de l'impôt sur les sociétés dans le programme de stabilité, semble avoir eu le plus grand mal à revenir à une estimation plus raisonnable et a conservé une prévision particulièrement haute dans les textes financiers de l'automne, malgré la constatation de recettes qui étaient certes en légère hausse par rapport aux prévisions de la loi de finances initiale, mais pas dans les proportions nécessaires pour rendre cette nouvelle estimation crédible.

L'année avançant, la hausse de 6 milliards d'euros du produit devait nécessairement se concentrer pour la plus grande part sur le mois de décembre.

Au total, la prévision de cinquième acompte, se révélant pour le moins hasardeuse, a fortement contribué à l'impression de « surprise » sur le niveau final des recettes. Compte tenu de l'impossibilité, en pratique, de faire une prévision fiable sur son niveau qui, net de l'autolimitation, peut être positif ou négatif, il serait préférable de limiter la prévision du dernier trimestre, comme celle des trimestres précédents, au seul quatrième acompte.

Recommandation : dans les prévisions d'impôt sur les sociétés, ne pas inclure de prévision pour le cinquième acompte net de l'autolimitation (Gouvernement).

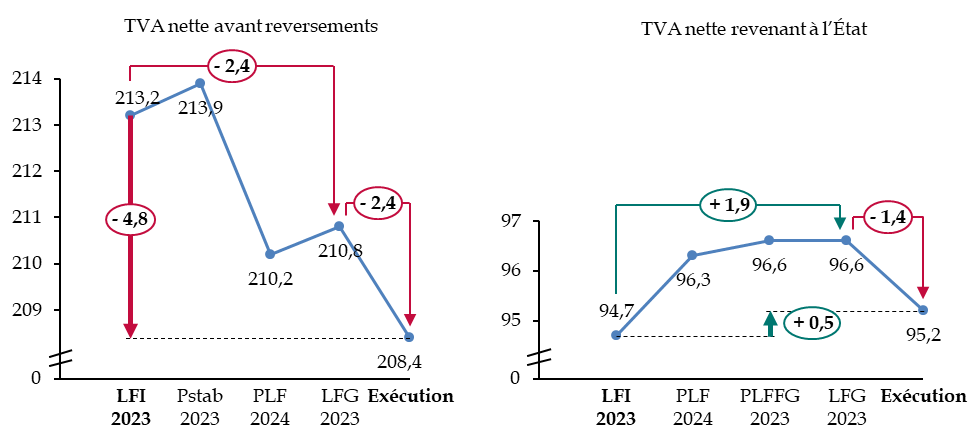

d) La TVA : une moins-value de 2,4 milliards en fin d'année, expliquée par la conjoncture, ainsi que par les demandes de remboursements des entreprises

Les particularités de la répartition de la TVA nette entre l'État et les autres administrations (administrations de sécurité sociale, collectivités territoriales, audiovisuel public) conduisent à des conséquences différentes selon le périmètre retenu.

En effet, la TVA, autrefois impôt majeur affecté au budget de l'État, est désormais affectée pour une part croissante de son produit aux administrations de sécurité sociale, aux collectivités territoriales et même au secteur de l'audiovisuel public. L'État n'a ainsi perçu en 2023 que 45,7 % de la TVA nette budgétaire.

(1) La moins-value concerne surtout la TVA revenant à l'État

Le produit net de TVA revenant à l'État a été de 95,2 milliards d'euros, en moins-value de 1,4 milliard d'euros par rapport à la prévision en loi de finances de fin de gestion mais quasiment égale à la prévision en loi de finances initiale (hausse légère de + 0,5 milliard d'euros).

Encore une fois, comme pour l'IR et pour l'IS, et de manière contre-intuitive, la qualité de la prévision s'est dégradée en cours d'exécution.

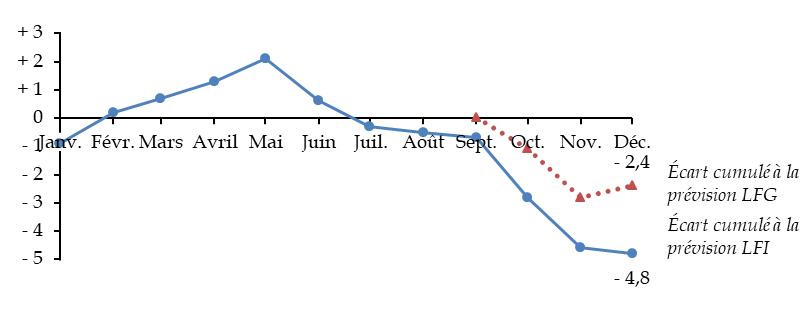

La TVA nette avant reversement, pour sa part, a été de 208,4 milliards d'euros, en moins-value de 2,4 milliards d'euros par rapport à la loi de finances de fin de gestion, et de 4,8 milliards d'euros par rapport à la loi de finances initiale. L'écart avec la loi de finances de fin de gestion demeure important, mais, a contrario de ce que l'on constate pour la TVA nette perçue par l'État, la prise en compte des encaissements en cours d'année et de l'évolution de la situation économique a permis d'améliorer la prévision initiale.

L'écart par rapport à la prévision initiale s'explique par des encaissements nettement inférieurs à la prévision au cours des trois derniers mois de l'année, l'écart sur le produit perçu au cours des neuf premiers mois de l'année étant quasiment nul.

(2) Les alertes des notes techniques sont prises en compte de manière partielle en cours d'année

L'évolution des prévisions au cours de l'année est heurtée, mais est assez différente selon que l'on considère la TVA nette avant reversement aux autres collectivités, ou la TVA nette revenant à l'État. Cette dernière retrouve en exécution un niveau proche de celui prévu en loi de finances initiale, alors que la TVA nette avant reversements est en baisse constante, sans que la raison de cette évolution différenciée apparaisse clairement dans les documents transmis.

Évolution des prévisions et exécution de TVA en 2023

(en milliards d'euros)

Source : commission des finances, à partir des notes techniques transmises et des documents budgétaires

Le mois de janvier, signalé par une note en date du 28 février 2023, faisait état d'une première moins-value de 0,9 milliard d'euros sur les recettes nettes avant transfert. Malgré ce signal négatif mais encore difficile à interpréter, le Gouvernement a fondé le programme de stabilité sur l'hypothèse d'une plus-value de près de 1 milliard d'euros du produit annuel de la TVA nette avant transfert21(*).

Selon les indications données au Président et au Rapporteur général, aucune note de suivi mensuel de la TVA n'a été remise au ministre au titre des mois de février, mars et juin 2023, notamment pour des raisons techniques.

Les résultats du mois d'avril, selon une note en date du 31 mai, font d'ailleurs état de la probabilité d'une situation plus dégradée que celle envisagée par le programme de stabilité, en raison de fortes demandes de remboursement de crédit de TVA. Ces interrogations demeurent au cours des mois suivants, mais les demandes de remboursement de TVA ne se traduisent pas immédiatement dans les montants budgétaires en raison des délais de traitement par les services.

Ces interrogations sont prises en compte dans la prévision révisée présentée à l'occasion du projet de loi de finances pour 2024, qui réduit de près de 4 milliards d'euros le produit prévisionnel de la TVA nette avant reversements. Les résultats du mois d'août, présentés par une note du 9 octobre, font état d'une relative conformité à la prévision du projet de loi de finances des demandes de remboursements de TVA.

Toutefois, ce produit est à nouveau réévalué à la hausse dans la loi de finances de fin de gestion, à un niveau de 210,8 milliards d'euros.

La note relative aux recettes du mois de septembre, datée du 30 octobre, fait état d'un certain dynamisme de la TVA budgétaire (+ 0,9 milliard d'euros en cumul par rapport à la prévision révisée), mais cette plus-value est en fait due en partie au rythme de traitement, plus lent que prévu, des demandes de remboursements de TVA, qui réduit provisoirement les décaissements.

La première véritable alerte provient d'une note du 27 novembre 2023, portant sur les résultats du mois d'octobre : elle fait état d'une TVA nette budgétaire en baisse de 1,1 milliard d'euros par rapport à la prévision en loi de finances de fin de gestion, attribuée à la baisse du chiffre des affaires des entreprises entre septembre 2022 et septembre 2023. La baisse étant liée au contexte macroéconomique, il est indiqué qu'elle pourrait se poursuivre au cours des deux derniers mois de l'année.

C'est bien ce qui est observé par la suite : l'écart est de 2,8 milliards d'euros à la fin novembre (constaté le 21 décembre), avant d'être ramené à 2,4 milliards d'euros à la fin décembre.

L'explication principale donnée est une évolution du chiffre d'affaires des entreprises inférieure à l'inflation, notamment pour le commerce de gros et l'industrie manufacturière.

La moins-value est plus forte encore en comptabilité nationale (- 3,9 milliards d'euros), car le temps de traitement des demandes de remboursements de crédits de TVA retarde l'impact négatif sur les recettes budgétaires.

Il apparaît ainsi, à la lecture des notes techniques, que le rythme de traitement des remboursements de TVA a été un élément important de la difficulté à suivre les recettes nettes de cet impôt.

Les raisons de cette lenteur n'apparaissent toutefois pas clairement. Selon le rapport annuel de performances de la mission « Remboursements et dégrèvements », la part des remboursements de crédit de TVA des restitutions de trop versé d'impôt sur les sociétés traitées dans un délai de moins d'un mois a été en 2023 de 89,1 % contre 91,1 % en 2022 ; certaines demandes de remboursement ne sont traitées que dans un délai bien plus long, puisque le délai moyen est de 64 jours pour les demandes dont le délai est supérieur à 30 jours.

Recommandation : réaliser une étude interne pour comprendre les raisons des retards rencontrés dans le traitement des remboursements de TVA en 2023 et mettre en place des mesures correctives en 2024, afin d'améliorer la prévision des recettes de cet impôt (Gouvernement).

L'écart de 2,4 milliards d'euros entre le produit finalement constaté et celui prévu par la loi de finances de fin de gestion correspond à 4,6 % du montant des encaissements de TVA nette (avant reversements) sur cette période, ce qui est loin d'être négligeable compte tenu du fait que le produit de cet impôt est plus facile à prévoir que celui d'impôts hautement sensibles à la conjoncture comme l'impôt sur les sociétés.

Évolution de l'écart du produit de

TVA nette avant reversements

à la prévision en LFI et

LFG

(en milliards d'euros)

Source : commission des finances, à partir des réponses au questionnaire du Président et du Rapporteur général

Lors de son audition devant la mission d'information, le ministre chargé des comptes publics a expliqué la moins-value de TVA par un dynamisme moindre qu'anticipé en lien avec la conjoncture, ainsi que par des modifications des pratiques des entreprises en matière de remboursement de crédit de TVA. Le niveau élevé des taux d'intérêt pousserait les entreprises à mobiliser davantage les leviers de trésorerie dont elles disposent, notamment s'agissant des remboursements de TVA.

L'explication relative aux pratiques des entreprises mérite d'être discutée.

Il ne s'agit pas d'un élément découvert en fin d'année car cette explication est déjà proposée par une note en date du 31 août, faisant suite à plusieurs mois d'interrogations sur le niveau élevé des demandes de remboursements de crédits de TVA par les entreprises.

On peut en effet noter que, sur l'ensemble de l'année, les remboursements et dégrèvements relatifs à la TVA (avant reversements) ont été de 77,6 milliards d'euros en 2023, contre 70,7 milliards d'euros en 2022, une hausse presque entièrement due à l'augmentation de 7,1 milliards d'euros des demandes de remboursements de TVA22(*). Les remboursements et dégrèvements ont augmenté de 9,8 % en un an, alors que l'accroissement du produit brut n'était que de 4,6 %.

Si cette progression a été pour l'essentiel acquise au cours des neuf premiers mois (pour 6,2 milliards d'euros environ), les recettes nettes ne sont pas connues immédiatement, ce qui peut donc expliquer la difficulté à estimer ces mécanismes au moment de l'élaboration du projet de loi de fin de gestion.

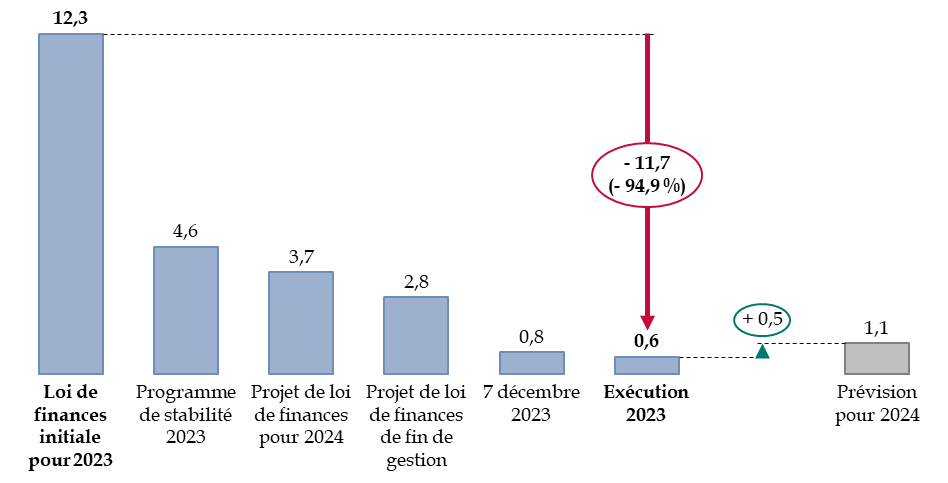

e) La contribution sur la rente inframarginale de la production d'électricité (CRIM ou CRI) : une moins-value de 95 %, liée à une estimation initiale fondée sur des hypothèses fragiles

La contribution sur la rente inframarginale de l'électricité (CRIM) a été instaurée par l'article 54 de la loi de finances pour 2023, résultant d'un amendement du Gouvernement23(*).

La contribution sur la rente inframarginale de l'électricité

La contribution sur la rente inframarginale de l'électricité (CRIM) est prélevée sur les revenus de marché tirés de la fourniture d'électricité entre le 1er juillet 2022 et le 31 décembre 2023. Trois périodes de taxation sont prévues :

- du 1er juillet 2022 au 30 novembre 2022 (période P1),

- du 1er décembre 2022 au 30 juin 2023 (période P2),

- du 1er juillet 2023 au 31 décembre 2023 (période P3).

Le fait générateur et l'exigibilité interviennent, pour la première période de taxation, le 31 décembre 2022 et pour les deuxième et troisième périodes, le 31 décembre 2023. Un paiement par acompte est prévu pour les deuxième et troisième périodes de taxation.

Source : commission des finances, à partir du décret du 28 juin 202324(*)

Le rendement de la CRIM a été estimé à 7 milliards d'euros dans l'amendement initial déposé par le Gouvernement mais rehaussé à 12 milliards d'euros lors de la promulgation de la loi de finances initiale en raison des « dernières informations à date »25(*).

Ce chiffrage était particulièrement élevé pour un impôt dont le produit dépend fortement de l'évolution de prix de marché très volatiles. Lors de l'ensemble des travaux menés par la mission d'information, plusieurs personnes auditionnées ont par ailleurs justifié l'erreur massive de prévision du produit de cet impôt par son caractère nouveau et la difficulté à prévoir finement le produit d'un objet fiscal dont c'est la première année d'existence. un tel produit a même été qualifié de « pari » au cours de certaines auditions tenues par le Président et le Rapporteur général de la commission des finances.

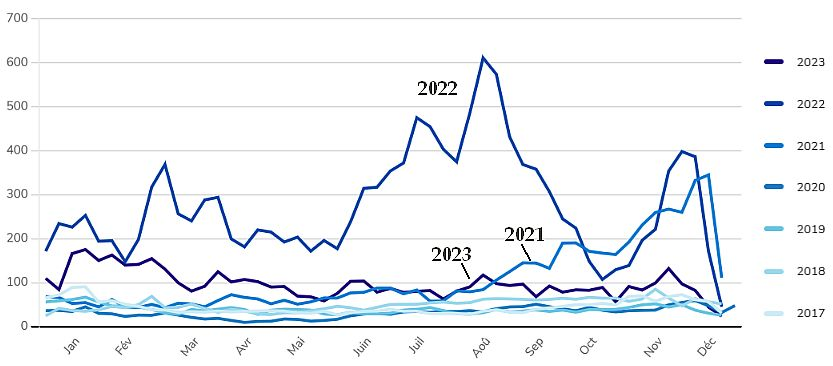

Ce pari avait ainsi été fondé sur une hypothèse de prix « spot » de l'électricité demeurant en 2023 au-dessus de 500 euros par mégawattheure, hypothèse qui a été exacte pendant quelques semaines au moment de l'élaboration du projet de loi de finances pour 2023, mais constituait une situation tout à fait exceptionnelle. En effet, à aucun autre moment au cours des années récentes le prix spot n'a atteint ce niveau en moyenne hebdomadaire.

Évolution des prix spot hebdomadaires

moyens d'électricité en France

au cours de

l'année

(en € / MWh)

Source : graphique RTE (Bilan électrique 2023), à partir de données EPEX (dernière mise à jour le 29 février 2024)

Cette hypothèse pour le moins audacieuse n'a pas été vérifiée et le calcul de l'acompte dû en 2023 s'est fondé, pour le premier semestre 2023, sur la moyenne des cotations de l'échéance journalière du premier semestre 2023, à savoir 111 €/MWh, et, pour le second semestre, sur la moyenne des prix des produits trimestriels en base Q3 2023 et Q4 2023 cotés sur la bourse de l'électricité en France au cours du mois de juin 2023, soit 139 €/MWh26(*).

Le retour rapide du prix spot à un niveau plus habituel n'est pas la seule raison de la moins-value considérable connue par le produit de cet impôt. Il faut aussi prendre en compte la disposition permettant aux redevables de la contribution de reporter une période de taxation à une éventuelle marge taxable déficitaire. Compte tenu de cette règle, la société EDF, qui devait être la principale contributrice du rendement de la CRIM, ne devrait finalement rien verser au titre de cette taxe, en raison des difficultés financières exceptionnelles que l'entreprise a rencontrées en 2022.

La situation financière d'EDF et ses

conséquences

sur le versement de la CRIM

Deux événements exceptionnels ont eu des conséquences financières très défavorables pour EDF en 2022 :

- la faiblesse historique de la production de son parc nucléaire en raison du phénomène dit de « corrosion sous contrainte » ;

- le relèvement décidé en fin d'année à hauteur de 20 térawattheures (TWh) du plafond du dispositif d'accès régulé à l'électricité nucléaire historique (Arenh).

Ces deux évènements ont contraint EDF à s'approvisionner massivement sur les marchés de gros de l'électricité, au moment où les prix avaient atteint des records historiques, d'une part pour satisfaire les besoins de ses propres clients, d'autre part pour livrer les 20 TWh supplémentaires d'Arenh aux fournisseurs alternatifs qui, eux, ne rémunéraient à EDF ces volumes qu'à hauteur de 46 euros par mégawattheure (MWh).

Dans ce contexte, EDF a affiché un EBITDA27(*) négatif de 23 milliards d'euros en 2022. Dans un rapport de mars 2024 sur le bilan des mesures exceptionnelles prises dans le cadre de la crise de l'énergie28(*), la Cour des comptes a souligné l'incidence de ce phénomène sur le rendement effectif de la CRIM : « dès lors, la marge taxable d'EDF au titre de la contribution sur les rentes infra-marginales (CRI) devrait elle-même être fortement négative sur la première période de taxation (juillet-novembre 2022), selon les estimations de l'entreprise. Or, les marges négatives de la période de taxation se reportent en partie sur les marges taxables des périodes suivantes. Aussi aucune contribution nette n'était-elle attendue d'EDF, selon les dernières prévisions disponibles, pour l'année 2023, ce qui explique en bonne part que les recettes de la CRI soient estimées désormais à un niveau nettement inférieur aux prévisions initiales ».

Source : commission des finances

Lorsque la disposition relative au report de déficit d'une période de taxation à une autre a été intégrée dans le dispositif par le Gouvernement, celui-ci, connaissant parfaitement la situation financière d'EDF en tant qu'actionnaire très majoritaire à l'époque, ne pouvait pas ignorer les conséquences que celle-ci aurait sur le rendement prévisionnel de la CRIM. Dans l'hypothèse où le Gouvernement n'aurait pas anticipé ce phénomène, cela relèverait d'une grave erreur d'analyse dont les conséquences se sont chiffrées en milliards d'euros.

En tout état de cause, il était apparent, dès le mois de février, que la cible ne serait pas atteinte. La note du 17 février relative aux « budgets économiques d'hiver » indique que « les prix de l'énergie sont revus en baisse par rapport aux prévisions précédentes, ce qui réduit le coût des boucliers énergétiques mais aussi les recettes de contributions au service public de l'énergie (CSPE) et du dispositif de captation des rentes infra-marginales (CRI) ».

Le programme de stabilité publié en avril acte donc, pour la première fois, une très forte moins-value du produit de la CRIM, évaluant sa recette budgétaire en 2023 à un niveau de 4,9 milliards d'euros29(*).

À l'automne, cette estimation est réduite à 3,7 milliards d'euros dans le cadre du projet de loi de finances pour 2024, puis à nouveau à 2,8 milliards d'euros dans le cadre du projet de loi de fin de gestion pour 2023. Malgré cette dernière réévaluation à la baisse, l'estimation du produit pour 2024, prévue à 1,1 milliard d'euros par le projet de loi de finances pour 2024 déposé le 27 septembre, n'est pas modifiée par le Gouvernement en cours de lecture. Cette prévision pour 2024 est désormais supérieure au produit de 2023, qui n'a finalement été que de 626 millions d'euros.

Prévision et exécution de la CRIM en 2023

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires, des réponses au questionnaire et des documents obtenus par la mission d'information. Recettes budgétaires en 2023

S'il est compréhensible que le produit de la CRIM n'ait pu être finement prévu au moment de sa création, en raison notamment de sa nouveauté largement rappelée par les personnes auditionnées par la mission, il n'est ni prudent ni sérieux d'avoir bâti l'équilibre d'une loi de finances sur un produit fiscal dont le Gouvernement connaissait la nouveauté et, comme il l'a indiqué, l'incertitude qui lui était liée.

3. Côté collectivités : des recettes moins élevées sur les droits de mutation à titre onéreux (DMTO) et des dépenses d'investissement plus dynamiques que prévu

La mission rappelle à titre liminaire que, si la dégradation des comptes locaux joue un rôle dans la dégradation constatée pour le déficit public en 2023, les ordres de grandeur dont il s'agit en termes de déficit public sont sans commune mesure avec ceux évoqués ci-dessus pour l'État. En effet, le solde des administrations publiques locales pour 2023 s'est élevé à - 0,4 % contre - 5,6 % pour les administrations publiques centrales, soit 14 fois moins.

Entre la prévision du PLF pour 2023 et celles du PLF pour 2024 et du PLFFG pour 2023, la prévision de solde des administrations publiques locales30(*) est passée de - 0,1 % du PIB à - 0,3 % du PIB.

L'écart entre les deux prévisions est essentiellement dû à des dépenses d'investissement plus dynamiques des collectivités, et une moindre augmentation de leurs recettes. Les collectivités, qui s'annonçaient excédentaires en 2023 lors de l'examen du PLF pour cette même année (+ 1,5 milliard d'euros), deviendraient déficitaires (- 2,6 milliards d'euros), le déficit des organismes divers d'administration locale, principalement porté par la Société du Grand Paris, restant stable (de 5,2 à 5,4 milliards d'euros) selon la prévision.

L'essentiel était donc observé à ce moment, et les facteurs identifiés semblent avoir été les bons : une dépense d'investissement plus élevée que prévu du côté des collectivités (+ 8,5 % en 2023 au moment du PLF 2024 au lieu de + 4,9 % au moment du PLF 2023), et des recettes moins élevées.

Finalement, l'écart entre la prévision de solde pour 2023 à la fin de l'année et l'exécution demeure limité pour les administrations publiques locales, puisque celui-ci passe de - 0,3 % du PIB à - 0,4 % du PIB.

De fait, l'Insee indiquait en mai 202431(*) un recul de 22 % des recettes au titre des droits de mutation à titre onéreux entre 2022 et 2023, du fait du recul des transactions immobilières, soit une diminution encore plus marquée que la prévision du PLF 2024 (- 16 %) et du PLFFG 2023 (- 20 %). L'investissement a, pour sa part, augmenté de 11,4 %, une progression plus rapide que celle envisagée par le Gouvernement à la fin 2023. Selon Jean-Luc Tavernier, directeur général de l'Insee, cette évolution était difficilement prévisible et ne correspondait pas aux prévisions classiques d'investissement corrélées avec le cycle électoral.

Au total, le déficit des collectivités locales s'est élevé à 5,5 milliards d'euros en 2023, et celui des organismes divers d'administration locale à 4,4 milliards d'euros. Entre 2022 et 2023, les recettes ont en effet augmenté (+ 4 %, dont + 3,8 % pour les seules collectivités territoriales) moins rapidement que les dépenses (+ 7 %, dont + 7,1 % pour les seules collectivités territoriales).

4. Côté sécurité sociale : des cotisations sociales moins élevées du fait de prévisions optimistes d'évolution de la masse salariale

Pour les administrations de sécurité sociale (ASSO), l'écart entre la prévision de solde pour 2023 contenue dans le PLF 2024 et l'exécution est plus important, puisqu'il s'élève à 0,2 point de PIB.

En effet, si, entre la loi de financement de la sécurité sociale pour 2023 et le PLFSS pour 2024, la prévision de solde est passée de 0,8 à 0,7 point de PIB, soit une évolution très limitée, en revanche, en exécution, le solde 2023 des ASSO s'est élevé à 0,5 point de PIB. Cette baisse du solde s'explique par une diminution des recettes de 3,1 milliards d'euros et une hausse des dépenses de 4,8 milliards d'euros par rapport à la prévision32(*).

L'Unédic affiche ainsi un solde plus faible que prévu, avec 1,7 milliard d'euros au lieu de 2,8 milliards d'euros, du fait d'une hausse des dépenses plus forte que la hausse des recettes - le taux de chômage a augmenté en fin d'année 2023 tandis que la masse salariale sur laquelle sont assises les cotisations a moins augmenté que prévu.

Par ailleurs, les régimes complémentaires enregistrent une baisse de leurs recettes bien plus forte que la baisse de leurs dépenses, le solde passant de 8,2 à 5,1 milliards d'euros entre la prévision 2023 contenue dans le PLF 2024 et l'exécution.

Concernant, enfin, le régime général et le fonds de solidarité vieillesse, entre la prévision PLF 2024 et l'exécution (pour 2023), le déficit est passé de 7,8 à 10,1 milliards d'euros, du fait, encore une fois, d'une baisse des recettes bien plus forte que la diminution des dépenses par rapport à la prévision.

Cette forte baisse des recettes s'explique principalement par une évolution moins favorable qu'anticipé de la masse salariale. Ainsi, alors que le Gouvernement prévoyait au moment de l'examen du PLF 2024 une croissance de la masse salariale de 6,5 % pour 202333(*) contre une prévision de 6,1 % pour l'Insee en octobre34(*), celle-ci s'est en fait limitée à 5,5 % hors prime exceptionnelle. Une note du 7 décembre 2023 de la direction générale du Trésor et de la direction du budget précise en outre que la prévision de masse salariale retenue en loi de finances de fin de gestion pour 2023 s'élevait à + 6,3 %. La mission d'information regrette que cette révision, même légère, n'ait pas été communiquée au Parlement, le rapport sur l'évolution de la situation économique et budgétaire du PLFFG signalant au contraire que « le scénario macroéconomique sous-jacent au projet de loi de finances de fin de gestion (PLFG) 2023 n'est pas modifié par rapport à celui sous-jacent au projet de loi de finances (PLF) pour 2024 »35(*).

En tout état de cause, l'optimisme des prévisions gouvernementales en la matière avait été bien souligné par le HCFP36(*). Or, comme l'indiquait Mathieu Plane à la mission, dans la mesure où la masse salariale constitue l'assiette des cotisations et contributions sociales, lesquelles représentent 28 % des recettes publiques, un excès d'optimisme - même léger - a de fortes conséquences.

L'Insee souligne également que l'évolution des cotisations sociales a également été freinée par la hausse des allègements généraux, constituant autant de recettes en moins pour les administrations de sécurité sociale et, mécaniquement, autant de compensations en plus pour l'État37(*).

Dès le 7 décembre 2023, la direction générale du Trésor et la direction du budget s'inquiétaient des « incertitudes subsist[a]nt au sujet du dynamisme des allègements généraux des cotisations sociales ». Le 24 janvier 2024, le Trésor confirmait ses alertes en prévoyant, que « sur le champ des ASSO, le ralentissement de la masse salariale, dont la progression en 2023 pourrait être inférieure de - 0,4 point à la prévision du PLFG, conduirait à une diminution des cotisations et des prélèvements sociaux (- 1,7 milliards d'euros) tandis que les recettes de taxe sur les salaires s'inscriraient en moins-value (- 0,6 milliards d'euros)38(*) et que d'autres informations (allègements généraux, prélèvements sur le capital, cotisations des indépendants) pointent vers une dégradation supplémentaire (- 0,9 milliards d'euros) ».

5. Le changement de base de l'Insee explique 0,14 point seulement de l'écart entre prévision et exécution

Une partie de l'écart entre la prévision de la fin 2023 et l'exécution résulte d'une modification du périmètre des administrations publiques, due au changement de base des comptes nationaux impulsé par Eurostat. Le passage de la base 2014 à la base 2020 a notamment conduit à intégrer dans le périmètre des administrations publiques SNCF Réseau et l'audiovisuel public, mais également le compte d'Action Logement Service, la caisse de garantie du logement locatif social (CGLLS), ainsi que certains établissements reconnus non marchands, et à en sortir les crèches privées. D'autres changements, comme l'augmentation de la contribution des associations au PIB, n'affectent les ratios de déficit et de dette par rapport au PIB que très marginalement par un effet dénominateur.

L'effet du passage à la base

2020

sur le périmètre des administrations

publiques

À compter de 2024, les comptes nationaux intègrent les recommandations d'Eurostat, et passent de la base 2014 à la base 2020. Les règles comptables, qu'il s'agisse de l'imputation de dépense sur une année ou une autre ou encore de la modification du périmètre des secteurs institutionnels (entreprises, ménages et administrations publiques), évoluent. Le passage en base 2020 a induit une modification du périmètre des administrations publiques, ce qui vient brouiller la lecture de l'écart entre prévision et exécution du déficit public 2023.

Ainsi, les dépenses et recettes des administrations publiques ont été révisées à la hausse avec l'intégration de SNCF Réseau et de l'audiovisuel public.

Surtout, un réexamen des activités de l'établissement des retraites additionnelles de la fonction publique (ERAFP), antérieurement enregistré dans le sous-secteur des administrations de sécurité sociale, a conduit à son reclassement dans le secteur des institutions financières, dans la mesure où le régime de retraite additionnelle de la fonction publique fonctionne selon un principe de capitalisation. Il fait désormais partie de la catégorie des fonds de pension.

Par ailleurs, les crèches privées ont été sorties du sous-secteur des administrations publiques locales, ce qui conduit à réduire les dépenses et recettes consolidées de celles-ci.

Enfin, l'ensemble du compte d'Action Logement Service, appartenant précédemment au secteur des sociétés financières, est désormais intégré dans les administrations publiques, de même que la caisse de garantie du logement locatif social, antérieurement comptabilisée dans les sociétés financières du fait de son activité de garantie et de son statut d'institution financière, désormais reclassée en administration publique du fait de son activité de redistribution contrôlée par l'État. Certains établissements sont aussi désormais reconnus comme non marchands (BRGM - bureau de recherches géologiques et minières, institut national de l'information géographique et forestière, Institut national de recherches archéologiques préventives, Arts et métiers, École du Louvre...).

Source : « Les comptes nationaux passent en base 2020 », Insee, document de mai 2024

Ainsi, selon l'Insee, sur 0,6 point de PIB d'écart, 0,14 point - soit l'équivalent de 4 milliards d'euros - s'explique par le changement de base des comptes nationaux. En particulier, l'impact sur le solde public résulte principalement de la sortie de l'établissement de retraite additionnelle de la fonction publique (ERAFP), excédentaire, du périmètre des administrations publiques. Ce reclassement conduit à une dégradation du solde public de 2,6 milliards d'euros en 2023. Il faut noter aussi la modification de l'effet générateur de rattachement des crédits d'impôts, notamment le CICE, initialement rattaché en 2014 et finalement rattaché en 2013, ce qui a conduit à une redéfinition année après année de la chronique.

Le président du HCFP, Pierre Moscovici, s'en est ouvert devant la mission d'information : ces 4 milliards d'euros d'écart dus au changement de base expliquent pourquoi le HCFP n'a pas recouru à l'article 62 de la LOLF, qui organise la mise en place d'un mécanisme de correction lorsque l'écart de solde structurel dépasse 0,5 point. En effet, sur cet écart de 0,6 point, l'écart de solde structurel est bien de 0,5 point, en soustrayant le 0,14 lié au changement de base, celui-ci n'est plus que de 0,36 point.

Au total, même en faisant abstraction de cet effet dû au changement de base, l'écart entre la prévision et l'exécution, de l'ordre de 0,5 point de PIB, demeure massif et inédit.

6. L'année 2023, un début de normalisation par rapport aux années 2021 et 2022 qui avaient enregistré un niveau de recettes exceptionnel au regard du niveau d'activité

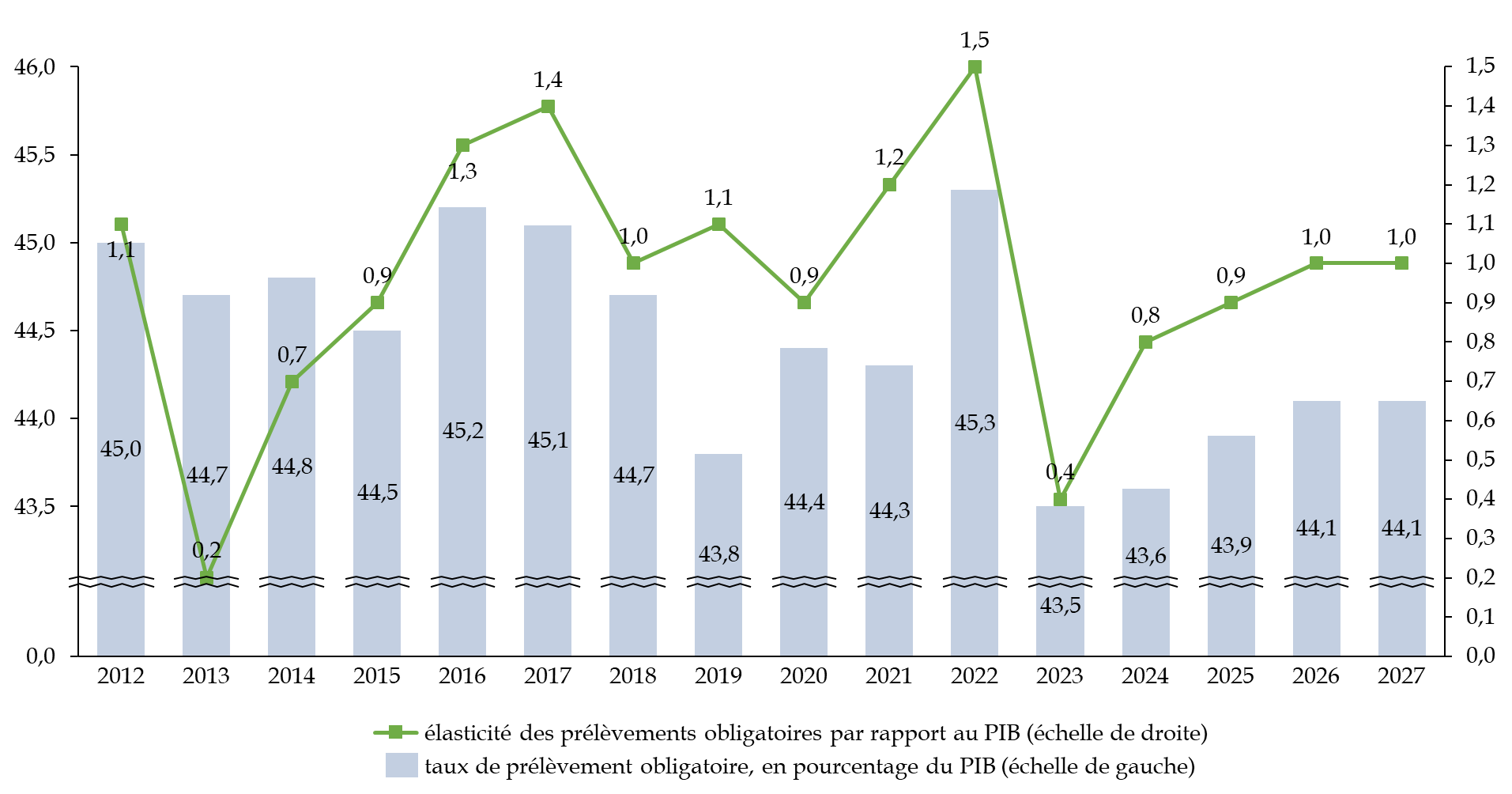

D'un point de vue macroéconomique, on peut expliquer l'écart entre la prévision et l'exécution sur 2023 par une élasticité des prélèvements obligatoires par rapport au PIB atteignant un niveau particulièrement faible.

Le chiffre de l'élasticité des

prélèvements obligatoires par rapport au PIB

et son

estimation

L'élasticité des prélèvements obligatoires (PO) au PIB rapporte l'évolution spontanée des PO au taux de croissance du PIB en valeur. L'évolution spontanée des PO correspond au taux de croissance des PO hors effet des mesures nouvelles. Cette élasticité est ainsi égale à 1 lorsque les PO évoluent spontanément en ligne avec le PIB en valeur. Elle est supérieure ou inférieure à l'unité lorsque les PO évoluent respectivement plus ou moins que le PIB.

La direction générale du Trésor, chargée des prévisions relatives au PIB, est également responsable de la synthèse des prévisions des différents PO et du suivi des mesures nouvelles sur ce périmètre, en lien avec les autres directions compétentes. Sur cette base, la DG Trésor calcule l'élasticité des PO au PIB, qui est la résultante des prévisions réalisées sur les PO et le PIB.

Source : réponses du ministère de l'économie, des finances et de la souveraineté industrielle et numérique au questionnaire du rapporteur

En effet, alors que l'élasticité des prélèvements obligatoires par rapport au PIB était estimée à 0,6 en 2023 lors de l'examen du PLF 2024 (après 0,7 lors du programme de stabilité 2023-2027), elle s'est révélée encore plus faible, atteignant un niveau de 0,4 en exécution.

Ce niveau semble s'expliquer notamment par le contrecoup des élasticités particulièrement élevées en 2021 (1,2) et 2022 (1,5), où les recettes ont évolué plus vite que l'activité. En effet, l'élasticité des prélèvements obligatoires par rapport au PIB, si elle est réputée être unitaire en moyenne, suit une tendance cyclique. Après des niveaux bien supérieurs à 1 en 2021 et 2022 - et presque toujours supérieurs à 1 depuis 2016 - une compensation était donc attendue, et d'ailleurs prévue par le Gouvernement. Celui-ci a toutefois sous-estimé l'ampleur du retournement.

Évolutions de l'élasticité

des prélèvements obligatoires par rapport au PIB

et du taux de

prélèvements obligatoires par rapport au PIB entre 2012 et

2027

Source : commission des finances, d'après les programmes de stabilité (prévision pour 2024 à 2027)

Compte tenu du niveau exceptionnellement élevé de l'élasticité atteint en 2022, l'estimation pour 2023 aurait pu être inférieure à celle privilégiée par le Gouvernement. Il serait toutefois excessif de dire que, en la matière, celui-ci a péché par imprudence, car la prévision initiale d'élasticité de 0,6 était déjà inférieure à toutes celles qui avaient été enregistrées depuis 2012, excepté en 2013. Il n'est toutefois pas exact d'indiquer que l'élasticité rencontrée en 2023 était inédite, comme la mission l'a parfois entendu au cours de ses auditions, alors que le niveau atteint en 2013 était inférieur à celui de 2023, avec une élasticité de 0,2.

Si elle se manifeste de façon brutale et plus marquée que prévue par le Gouvernement, l'année 2023 constitue en réalité un début de normalisation.

Comme le signalait devant la mission d'information François Écalle lors de son audition du 15 mai 2024, le taux de prélèvements obligatoires par rapport au PIB n'avait jamais été aussi élevé en 2022, atteignant 45,3 % du PIB, alors même que l'exécutif avait déjà effectué 50 milliards d'euros de baisse d'impôts et de cotisations sociales. « Cela n'était pas normal. Les recettes fiscales et sociales ont été gonflées en 2021 et 2022 parce que des impôts comme l'impôt sur les sociétés amplifient toujours le rebond de l'activité. S'ajoute la situation de l'immobilier et des DMTO. Pour de nombreuses raisons, les chiffres aberrants sont le taux de prélèvements obligatoires et le déficit de 2022. L'année 2023 constitue un retour à la normale : après des baisses de 50 milliards d'euros d'impôt, il est finalement normal que le taux de prélèvements obligatoires diminue » 39(*).

Cette situation particulière sur les années précédant 2023 a également été bien identifiée par Mathieu Plane au cours de la même audition : « avaient été recensées auparavant trois années assez exceptionnelles en matière de rentrées fiscales au regard de la croissance, représentées par l'élasticité des recettes fiscales au PIB. » Selon lui, « le gain cumulé sur trois ans lié à un dynamisme des recettes fiscales supérieur à la croissance du PIB, est de 2,5 points de PIB supplémentaires entre 2020 et 2022. Or, en 2023, on observe un retournement de l'élasticité des recettes fiscales. On en perd 1,4 point sur une année mais on n'efface pas tous les gains accumulés ».

* 6 Note de conjoncture du 12 octobre 2023 - « Croissance modeste, sur fond d'incertitudes géopolitiques ».

* 7 Note de conjoncture du 14 mars 2024 - « La reprise se fait attendre ».

* 8 Avis n° HCFP-2023-9 relatif au projet de loi de finances de fin de gestion pour l'année 2023 du 27 octobre 2023.

* 9 Auditions de Thomas Cazenave, ministre délégué chargé des comptes publics, du 28 mai 2024, et de Bruno Le Maire, ministre de l'économie, des finances et de la souveraineté industrielle et numérique, du 30 mai 2024 par la mission d'information.

* 10 Ce report a été réalisé par un arrêté pris le 17 janvier 2024.

* 11 Cette variation de + 0,2 milliard d'euros résulte d'un retraitement afin de prendre en compte des effets calendaires et des imputations temporaires.

* 12 40,1 milliards d'euros selon le projet de loi de finances de fin de gestion.

* 13 Les hypothèses de recettes mensuelles résultant des différentes textes (loi de finances initiale pour 2023, programme de stabilité, prévision révisée sous-jacente au projet de loi de finances pour 2024, loi de finances de fin de gestion, montant exécuté) sont indiqués dans une note en date du 8 février 2024 relative au suivi de l'impôt sur le revenu à fin décembre 2023.

* 14 Les bouleversements des modalités de versement de l'impôt sur les revenus survenus ces dernières années (prélèvement à la source, généralisation du paiement mensuel, versements de certains crédits d'impôt dès le mois de janvier...) ont conduit à concentrer plus de 40 % du produit de l'impôt sur le revenu net sur les trois derniers mois de l'année.

* 15 Cette prévision est rappelée par exemple dans l'exposé des motifs du projet de loi de finances de fin de gestion pour 2023.

* 16 Rapport économique, social et financier (RESF) annexé au projet de loi de finances pour 2023, p. 95.

* 17 Bruno Le Maire, ministre de l'économie, des finances et de la souveraineté industrielle et numérique, lors de son audition devant la mission d'information le 30 mai 2024. Ces estimations du programme de stabilité ont été ensuite confirmées à l'ensemble des membres de la mission d'information par un courrier provenant du cabinet du ministre chargé des comptes publics.

* 18 Estimation révisée publiée à l'occasion du projet de loi de finances pour 2024, déposé le 27 septembre 2023 et estimation reprise dans le projet de loi de finances de fin de gestion pour 2023, déposé le 31 octobre 2023.

* 19 Voir les explications données dans le rapport économique social et financier (RESF) annexé au projet de loi de finances pour 2023.

* 20 Voire en fonction de l'avant-dernier exercice pour le premier acompte.

* 21 C'est ce qui ressort d'une note en date du 8 février 2024 qui fait état des prévisions du PStab pour les recettes de TVA, mois par mois.

* 22 Voir le rapport annuel de performances de la mission « Remboursements et dégrèvements », annexé au projet de loi de résultats de la gestion pour 2023.

* 23 Amendement 2895, déposé à l'Assemblée nationale sur la première partie du projet de loi de finances pour 2023.

* 24 Décret n° 2023-522 du 28 juin 2023 relatif aux modalités de déclaration et de paiement de la contribution sur la rente inframarginale de la production d'électricité.

* 25 Amendement I-1662, déposé par le Gouvernement sur le projet de loi de finances pour 2023, 17 novembre 2022.

* 26 Article 10 du décret précité. Voir également « Contribution sur la rente inframarginale de la production d'électricité » sur le site de la Direction générale des finances publiques.

* 27 Bénéfice avant intérêts, impôts, dépréciation et amortissement (Earnings Before Interest, Taxes, Depreciation and Amortization).

* 28 Cour des comptes, Les mesures exceptionnelles de lutte contre la hausse des prix de l'énergie, mars 2024.

* 29 Réponses au questionnaire du Président et du Rapporteur général.

* 30 Cette catégorie d'administration publique regroupe les collectivités territoriales et les organismes divers d'administration locale, comme la Société du Grand Paris.

* 31 Le compte des administrations publiques en 2023. « Les recettes ralentissent fortement, le déficit augmente ». Insee Première - n° 1998 - Mai 2024.

* 32 Comparaison entre les chiffres du rapport économique, social et financier annexé au projet de loi de finances pour 2024 et ceux du programme de stabilité 2024-2027.

* 33 Rapport économique, social et financier annexé au projet de loi finances pour 2024.

* 34 « Croissance modeste, sur fond d'incertitudes géopolitiques ». Note de conjoncture de l'Insee, octobre 2023.

* 35 Cf. infra sur l'insuffisante actualisation des informations économiques et budgétaires dans le projet de loi de finances de fin de gestion.

* 36 Avis précité du 27 octobre 2023.

* 37 Le compte des administrations publiques en 2023 : « les recettes ralentissent fortement, le déficit augmente », Insee Première n° 1998 - Mai 2024.

* 38 La taxe sur les salaires n'est pas affectée aux administrations de sécurité sociale.

* 39 Audition de François Ecalle, président fondateur de l'association « finances publiques et économie » (FIPECO), Mathieu Plane, directeur adjoint de l'Observatoire français des conjonctures économiques (OFCE) et Olivier Redoulès, directeur des études de l'Institut Rexecode - 15 mai 2024.