D. RÉPONDRE AU DÉFI FISCAL LANCÉ PAR LES GRANDES ENTREPRISES DU NUMÉRIQUE : UN ENJEU DE SOUVERAINETÉ ET D'ÉQUITÉ

Après l'ordre économique et l'ordre juridique, le pouvoir acquis par certaines entreprises du numérique , en particulier américaines, et de plus en plus asiatiques, remet en cause deux autres missions régaliennes de l'État , au coeur de sa souveraineté : lever les impôts et battre monnaie . Pour autant, ces deux domaines pourraient aussi se révéler être de puissants instruments pour reconquérir notre souveraineté numérique, individuelle ou collective.

1. L'impôt contourné

a) Les entreprises du numérique sont régulièrement accusées de contourner les règles d'imposition nationales

Les stratégies utilisées par les entreprises du numérique pour contourner les législations fiscales nationales ont été très bien documentées par le rapport d'information de notre collègue Catherine Morin-Desailly sur L'Union européenne, colonie du monde numérique ?, déjà cité.

Si ces multinationales utilisent des méthodes « traditionnelles » pour optimiser leur imposition, elles tirent également profit des caractéristiques propres au secteur du numérique : (i) le peu d'accroches stables pour la fiscalité ; (ii) une part importante d'actifs incorporels, ce qui ne rend que plus ardue leur valorisation comptable ; (iii) la difficulté à localiser la valeur ajoutée créée dans l'économie numérique, du fait du découplage que ces entreprises peuvent facilement opérer entre lieu d'établissement et lieu de consommation (ex. les stratégies dites du « double irlandais » ou du « sandwich néerlandais » 192 ( * ) ) ; (iv) la prévalence dans cette économie du modèle de l'intermédiaire, qui capte la marge au détriment des acteurs traditionnels.

Les règles fiscales internationales étant largement inadaptées à la création de valeur dans l'économie numérique, la France ne peut pleinement remplir l'une de ses missions régaliennes, celle de lever l'impôt 193 ( * ) . Sa souveraineté sur les acteurs du numérique et dans le monde numérique s'en trouve donc fragilisée, d'autant plus que ces entreprises bénéficient parfois du concours de pays partenaires . À titre d'exemple, la Commission européenne a fini par qualifier d'aide d'État le régime fiscal spécifique accordé par l'Irlande à Apple 194 ( * ) .

Les États se trouvaient donc démunis face aux pratiques de ces multinationales. Le seul levier sur lequel ils pouvaient s'appuyer, et qu'ils utilisent encore, est celui de la procédure contentieuse. Google a ainsi conclu une convention judiciaire d'intérêt public 195 ( * ) avec le Parquet national financier et un accord avec l'administration fiscale française. Dévoilé le 12 septembre, le montant total de ces deux accords s'élève à près d'un milliard d'euros et met fin à une procédure lancée par l'État en 2015, par le biais du dépôt d'une plainte pour « fraude fiscale aggravée et blanchiment en bande organisée de fraude fiscale aggravée ». En dépit de certains succès, le recours à la justice ne remédie pas aux causes mais aux conséquences du problème sous-jacent, celui de l'absence d'équité fiscale.

Sur ce sujet, comme sur d'autres, le Sénat recommande depuis longtemps que la France avance au niveau national avant d'avancer au niveau européen . Le Gouvernement tient compte de ces exhortations. D'abord en proposant une taxe sur les services numériques (TSN), puis en émettant l'idée d'un dispositif de « name and shame » , qui dresserait une liste noire des plateformes numériques non collaboratives 196 ( * ) . Le Gouvernement avait pourtant critiqué en 2015, devant le Sénat, tout dispositif national de type « taxe Google » 197 ( * ) , en insistant sur le fait que le seul échelon pertinent était l'échelon européen. Pourtant, face au refus de quatre États membres, l'unanimité étant requise en matière fiscale, la France n'a pu que constater l'échec des négociations au niveau de l'Union européenne . C'est ce qui l'a conduite à agir seule, devenant le premier pays européen à instaurer une taxation spécifique sur les services numériques.

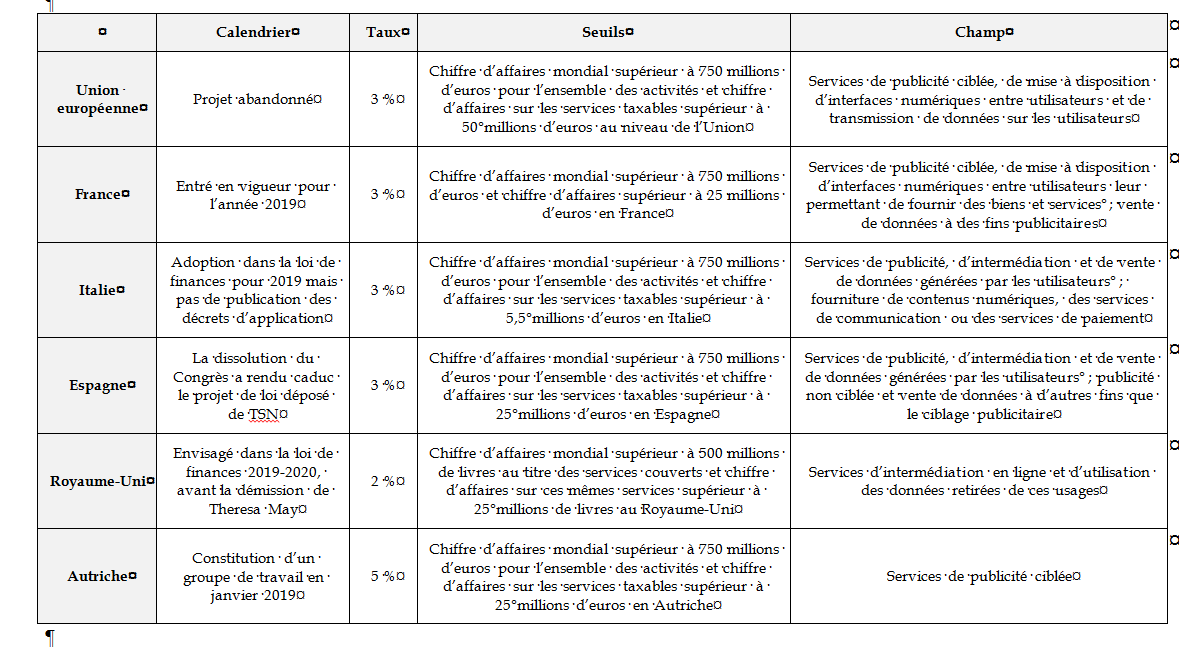

Le tableau suivant présente l'état d'avancement des projets de taxation des services numériques dans l'Union européenne.

Comparaison des projets de taxation des services

numériques

dans l'Union européenne

b) La taxe française sur les services numériques : une réaction justifiée mais périlleuse

Frédéric Bastiat, économiste français du XIX e siècle, écrivait qu' « il arrive presque toujours que, lorsque la conséquence immédiate est favorable, les conséquences ultérieures sont funestes , et vice versa » 198 ( * ) . Votre rapporteur ne peut qu'attirer l'attention du Gouvernement sur la justesse de cet avertissement. En décidant de faire cavalier seul sur la taxation des géants du numérique, pour répondre à un objectif qu'on ne peut lui reprocher, celui de rétablir l'équité fiscale entre les entreprises, la France s'expose aux représailles américaines .

Cette menace est d'ailleurs l'une des illustrations les plus frappantes des limites de la souveraineté française vis-à-vis des acteurs du numérique. Le 10 juillet 2019, le Président Trump a annoncé avoir confié au bureau du représentant américain pour le commerce, M. Robert Lighthizer, le soin de mener une enquête sur les répercussions de la TSN française et sur l'éventuelle discrimination subie par les entreprises américaines. Dès le 24 juin, les sénateurs américains Chuck Grassley (républicain) et Ron Wyden (démocrate) avaient envoyé au secrétaire au Trésor, Steven Mnuchin, une lettre l'enjoignant à inciter la France à faire machine arrière.

Si le ministre de l'Économie et des Finances, M. Bruno Le Maire, a rapidement réagi à ces menaces en arguant que cette taxe relevait des prérogatives souveraines de la France et qu'elle n'avait pas été construite pour viser exclusivement les entreprises américaines, il n'en demeure pas moins que les risques sont grands . Lors de leur audition devant M. Lighthizer, le 19 août 2019, les entreprises américaines du numérique ont ainsi vertement critiqué le dispositif français, condamnant une initiative qui nuit aux négociations en cours à l'OCDE, qui les discrimine et qui leur impose des coûts élevés de mise en conformité.

Votre rapporteur relève en outre que de telles pressions sont fort peu communes entre pays alliés . Le recours par les États-Unis à la procédure dite de la section 301 du Trade Act de 1974, utilisée par Washington dans son conflit qui l'oppose à Pékin sur la violation des droits de propriété intellectuelle, est en effet inédit dans l'histoire de ses relations commerciales avec la France. Outre le rehaussement des tarifs douaniers sur certaines marchandises françaises, comme le vin ou les produits de luxe, les États-Unis pourraient également doubler les impôts appliqués aux entreprises et aux nationaux français résidant sur le sol américain , tel que les y autorise l'article 891 du US Code .

|

La section 301 du Trade Act (1974) Cet article autorise le bureau du représentant des États-Unis pour les questions commerciales internationales à prendre certaines mesures (suspension ou retrait des concessions, imposition de droits supplémentaires, autres restrictions à l'importation) en réponse aux obstacles au commerce imposés par d'autres pays. Quand les négociations visant à remédier à ces « barrières » commerciales ont en effet échoué, les États-Unis peuvent prendre toute action destinée à compenser ces pertes. Une liste de « représailles » avec les produits concernés est alors publiée. Source : https://www.trade.gov/mas/ian/tradedisputes-enforcement/tg_ian_002100.asp L'article 891 du US Code Lorsque le Président des États-Unis estime qu'une loi étrangère discrimine les citoyens ou les entreprises des États-Unis, ou a une portée extraterritoriale à leur encontre, il peut doubler les impôts auxquels sont soumis les citoyens et les entreprises du pays concerné, par le biais d'une proclamation annuelle renouvelable. La somme totale due ne peut dépasser 80 % du revenu taxable des entités concernées. |

Les 400 millions d'euros que la TSN est censée rapporter pour l'année 2019 199 ( * ) vaudront-ils ces éventuelles représailles ?

|

Le G7 : la perspective d'un accord bilatéral ? À l'issue du G7, qui s'est tenu à Biarritz du 24 au 26 août 2019, un compromis aurait été trouvé entre les États-Unis et la France sur la TSN française. Outre la perspective d'un accord international à l'OCDE au premier semestre 2020 200 ( * ) , il s'agirait plus concrètement d'instaurer une déduction des effets de la taxe française. Ainsi, si une entreprise paye 10 millions d'euros en 2019 au titre de la taxe française, mais qu'elle n'aurait dû en payer que 5 si la formule internationale était entrée en vigueur, les autorités fiscales françaises lui rembourseront les 5 millions d'euros d'écart, sous la forme d'un crédit d'impôt. Cet accord a été vivement dénoncé par la Computer & Communications Industry Association , qui représente notamment Google, Amazon et Facebook, et qui critique toujours les effets discriminatoires de la TSN française. |

2. Modifier nos règles d'imposition : un monopole régalien et une opportunité pour l'attractivité de notre territoire

Plusieurs personnes auditionnées par votre commission ont souligné l'iniquité des règles d'imposition actuelles : les grandes entreprises du numérique, spécialistes de l'optimisation fiscale, profitent des infrastructures et des formations françaises financées par l'impôt de leurs utilisateurs et clients. Une étude de la Commission européenne publiée en 2017 estimait ainsi que le différentiel d'imposition entre les multinationales du numérique et les multinationales traditionnelles était de 14 points (9,5 % contre 23,2 %) 201 ( * ) .

Ce constat a suscité deux types de réaction, à la finalité commune. La première est le projet européen de taxe sur les services numériques, avorté mais poursuivi à l'échelle nationale par quelques pays européens comme la France, le seul où il ait, à ce jour, officiellement abouti. La seconde est la relance des négociations internationales, dans le cadre de l'OCDE, sur la révision des règles de la fiscalité.

a) La taxe sur les services numériques : une démarche incomplète

Si elle constitue une première réponse, la taxe sur les services numériques (TSN), définitivement adoptée par le Parlement au mois de juillet 2019, est incomplète .

Elle couvre deux types de services : (i) les services d'intermédiation, qui permettent aux utilisateurs d'entrer en contact et d'interagir entre eux, notamment en vue de fournir directement des biens et des services ; (ii) la publicité ciblée et la vente de données à des fins publicitaires. Le but était d' appréhender la valeur générée par le « travail gratuit » des utilisateurs situés en France . De fait, ce périmètre exclut les services de mise à disposition de contenus numériques (ex. Netflix, iTunes) ou la vente en ligne pour compte propre (ce qui correspond, par exemple, à une partie non négligeable des activités d'Amazon). Cette action, au périmètre restreint, ne répond pas non plus aux enjeux tels que la localisation des bénéfices, l'harmonisation de la réglementation des prix de transfert ou encore la lutte contre la fraude par le commerce en ligne .

La commission des finances du Sénat a en outre alerté le Gouvernement sur les conséquences juridiques incertaines de cette législation nationale 202 ( * ) . Trois difficultés ont ainsi été ignorées. La taxe n'a pas été notifiée à la Commission européenne, son éventuelle remise en cause conduirait l'État à devoir rembourser les sommes indûment perçues. Ne concernant qu'un seul groupe français, elle pourrait être qualifiée de restriction déguisée. Enfin, la taxe pourrait être requalifiée par le juge comme relevant du champ des conventions fiscales 203 ( * ) .

Votre rapporteur estime que la mise en oeuvre de la TSN sera délicate et que le rendement, estimé à 400 millions d'euros, doit être envisagé avec précaution .

Une taxe est toujours, au moins en partie, supportée par le consommateur final 204 ( * ) , en particulier quand les entreprises sont en position ultra-dominante, comme c'est le cas des Gafam. Malgré les dénégations de l'administration, les coûts induits par cette tentative de l'État pour réaffirmer son monopole souverain pourraient bien être supportés par les entreprises et citoyens français . Amazon France a ainsi annoncé, le 1 er août 2019, son intention de répercuter la TSN sur les services proposés aux entreprises utilisant sa plateforme de commerce en ligne.

Le recouvrement de la taxe sera en outre complexe : il repose sur une procédure déclarative et sur la transmission de données difficiles à analyser. En l'absence de déclaration, il sera très compliqué pour l'administration de taxer d'office l'entreprise : les services devront, en cas de contentieux, exposer les données sur lesquelles ils se sont appuyés pour définir le montant de l'imposition due, ce qui pourrait rendre l'assiette de TSN retenue fragile et contestable.

Compte tenu de ces importantes limites, et prenant au mot le Gouvernement, qui n'a cessé de répéter que la taxe serait temporaire et qu'une solution internationale était toute proche d'être trouvée, le Sénat avait insisté sur le caractère non permanent de la taxe et sur la nécessité de faire aboutir les négociations internationales, pour parvenir le plus rapidement possible à un accord . Votre rapporteur ne peut que réitérer cette position.

b) Parvenir à un accord mondial sur la fiscalité

Il est nécessaire, comme l'a rappelé M. Henri Verdier devant votre rapporteur, « de prendre acte du fait qu'internet a transformé la chaîne de création des valeurs » . Cela ne suppose pas de révolutionner nos normes fiscales ou de complexifier nos règles, il faut simplement prendre la mesure des changements induits et modifier nos principes , ce qui ne pourra se faire sans un travail constant et une présence accrue dans les fora de négociations internationales.

Votre rapporteur rappelle que le projet initial de la Commission européenne sur la fiscalité du numérique poursuivait un double-objectif : l'instauration à court-terme, d'une taxe européenne sur les services numériques et, à plus long terme, l'introduction d'un nouveau critère pour qualifier un établissement stable : celui de « présence numérique significative ». La numérisation de l'économie rend en effet obsolète le concept d'établissement stable, selon lequel une entreprise doit être physiquement présente sur le territoire d'un État pour ce que ce dernier puisse l'imposer. Cette révision devait également permettre de mieux appréhender le rôle joué par les données et le « travail gratuit » fourni par les utilisateurs, au bénéfice des entreprises du numérique.

Dans le cadre du projet BEPS (érosion de la base d'imposition et transfert de bénéfices), lancé en 2013 à Saint-Pétersbourg, l'OCDE a ouvert un cycle de travail pour adapter le système fiscal international aux stratégies des multinationales, et en particulier à celles des multinationales du numérique. D'après le programme de travail de l'OCDE, la réforme envisagée s'appuierait sur deux piliers : (i) définir le lieu et la base pour le paiement de l'impôt sur les bénéfices ; (ii) instaurer un taux d'imposition minimal pour toutes les multinationales .

Sur le premier pilier, les options divergent. Les États-Unis et le Royaume-Uni sont davantage favorables à une dissociation des bénéfices entre profits dits « routiniers », issus d'activités traditionnelles telles que la production, la distribution, la recherche et le développement, et profits dits « non routiniers » , ensuite répartis entre les pays pour y définir le montant de l'imposition due. La seconde option consisterait à fractionner le bénéfice global de la société en fonction des pays où elle opère . L'OCDE ne renonce pas non plus à défendre une troisième option plus spécifique pour les Gafam, avec une imposition non pas fondée sur le pays de production, mais sur le pays de distribution des services.

|

Le projet BEPS L'érosion de la base d'imposition et le transfert de bénéfices fait référence aux stratégies utilisées par les entreprises pour exploiter les failles et les différences entre les règles fiscales afin de faire « disparaître » des bénéfices ou de les transférer dans des pays à la fiscalité avantageuse mais dans lesquels elles n'exercent aucune activité réelle. En 2015, l'OCDE estimait que les pertes de recettes générées par ces pratiques pourraient s'élever jusqu'à 240 milliards de dollars, soit 10 % des recettes fiscales globales . Le Cadre inclusif pour coordonner les mesures internationales pour lutter contre les pratiques de BEPS et améliorer les règles fiscales internationales rassemble 129 pays et juridictions. Source : OCDE, http://www.oecd.org/fr/ctp/beps/ |

Enfin, votre rapporteur regrette que le Gouvernement ne se soit pas saisi des nombreux rapports rédigés sur le sujet de la fiscalité du numérique , qui lui auraient sans doute permis de porter des idées plus novatrices sur le plan international et conforme aux valeurs aujourd'hui défendues par l'Union européenne. Par exemple, dans leur rapport, MM. Collin et Colin défendaient l'application du principe du « pollueur-payeur » aux entreprises chargées de traiter des données personnelles, afin de les inciter à adopter des pratiques conformes à des objectifs d'intérêt général tels que la protection des libertés individuelles, de la vie privée ou l'innovation 205 ( * ) .

|

Défendre, dans les négociations internationales encadrées par l'OCDE, une nouvelle définition de l'établissement stable pour les entreprises du numérique et un principe d'imposition non plus fondé sur le lieu de production, mais sur le lieu de consommation. |

c) La fiscalité, un enjeu d'attractivité

Votre rapporteur considère que la France aurait tort de ne considérer sa prérogative souveraine que sous l'angle de la sanction , qui viendrait punir le comportement des multinationales du numérique. La fiscalité doit également être conçue et réfléchie comme un outil d'avenir pour maintenir la compétitivité et l'attractivité de la France , que ce soit en facilitant l'installation des infrastructures stratégiques du numérique ou en attirant le capital financier et humain nécessaire au développement des innovations (faisant l'objet de développements ultérieurs).

* 192 Pour une description détaillée de ces processus, voir le rapport de la mission d'expertise sur la fiscalité numérique, Pierre Collin et Nicolas Colin (2013), p. 21. Lien vers le rapport : https://www.economie.gouv.fr/files/rapport-fiscalite-du-numerique_2013.pdf

* 193 Pour reprendre les termes de Bernard Stiegler, auditionné le 12 juin 2019 par le Président de votre commission d'enquête, « l'industrie numérique menace la puissance publique de devenir incapable. N'ayant pas la capacité de percevoir l'impôt et de percevoir les taxes, elle est mise dans une situation d'incapacitation structurelle » (cf. Les actes du forum de fiscalité numérique du 14 février 2012, annexe V).

* 194 L'Irlande est accusée par la Commission européenne d'avoir octroyé pour près de 13 milliards d'euros d'avantages fiscaux à Apple entre 1991 et 2014. Ainsi, selon la Commission, Apple n'aurait payé en 2014 que 0,005 % de taxe sur ses profits réalisés en Europe. Voir la décision (UE) 2017/1283 de la Commission du 30 août 2016 concernait l'aide d'État S.38373(2014/C) (ex 2014/NN) (ex 2014/CP) octroyée par l'Irlande en faveur d'Apple.

Lien vers la décision en français :

https://eur-lex.europa.eu/legal-content/FR/TXT/?uri=CELEX:32017D1283 .

Lien vers la décision en anglais (la seule faisant foi) :

http://ec.europa.eu/competition/state_aid/cases/253200/253200_1851004_674_2.pdf

* 195 Pour rappel, c'est la loi n° 2018-898 du 23 octobre 2018 relative à la lutte contre la fraude qui a autorisé, par le biais de deux amendements soutenus par le Sénat, la conclusion de transactions pénales en matière de fraude fiscale et autorisé la DGFiP à conclure un accord avec les contribuables concernés. La signature de cette convention signifie la fin des poursuites et permet à Google de ne pas reconnaître sa culpabilité sur le chef d'accusation de fraude fiscale.

* 196 Quatre critères seraient retenus pour établir cette liste : le paiement de la taxe sur les services numériques française si l'entreprise y est assujettie, le paiement de la TVA, la facilité avec laquelle l'administration fiscale obtient des réponses aux demandes qu'elle adresse à l'entreprise, et la transmission des revenus des utilisateurs.

* 197 Discussion lors de la séance du 16 avril 2015 du projet de loi Croissance, activité et égalité des chances économiques. Lien vers la discussion :

http://www.senat.fr/seances/s201504/s20150416/s20150416007.html

* 198 Ce qu'on voit et ce qu'on ne voit pas, Frédéric Bastiat, 1850 .

* 199 Selon les chiffres de l'étude d'impact annexée au projet de loi.

* 200 Un groupe de travail réunissant les États-Unis, la France et l'OCDE devrait être constitué pour régler les derniers points techniques sur lesquels achoppent encore les négociations internationales. Selon Pascal Saint-Amans, directeur du centre de politique et d'administration fiscales de l'OCDE, un projet d'accord devrait être présenté avant le G20 Finances, qui se tiendra à Washington le 17 octobre. Quatre points seraient encore âprement débattus : la définition du lien entre l'entreprise et le territoire dans lequel elle opère ; le niveau de taxation ; la définition des entreprises concernées ; la question d'accorder ou non un statut particulier aux entreprises purement et exclusivement digitales.

* 201 Centre for European Economic Research (ZEW), études réalisées pour la Commission européenne, TAXUD/2013/CC/120 : Effective tax rates in an enlarged European Union - Final report 2016 (2017) et The Impact of Tax - planning on Forward - looking Effective Tax Rates (2016).

* 202 Rapport n° 496 (2018-2019) de M. Albéric de Montgolfier du 15 mai 2019, fait au nom de la commission des finances, sur le projet de loi portant création d'une taxe sur les services numériques et modification de la trajectoire de baisse de l'impôt sur les sociétés. Lien vers le rapport : https://www.senat.fr/rap/l18-496/l18-4961.pdf

* 203 Cela en annihilerait automatiquement les effets puisque la France ne pourrait percevoir les produits de la taxe que sur les entreprises disposant d'un établissement stable sur son territoire, conformément aux principes internationaux en vigueur.

* 204 Les craintes d'une répercussion de la taxe sur les entreprises et particuliers résidant en France avaient été soulevées lors de la discussion par la commission des finances du projet de loi portant création de la taxe sur les services numériques et modification de la trajectoire de baisse de l'impôt sur les sociétés, le mercredi 15 mai 2019. Lien vers le compte-rendu : https://www.senat.fr/compte-rendu-commissions/20190513/fin.html#toc2

* 205 Mission d'expertise sur la fiscalité de l'économie numérique, Pierre Collin et Nicolas Colin, janvier 2013.