ANNEXE 7 - DOCUMENTS PRÉSENTÉS LORS DES AUDITIONS

Ce document est consultable au format PDF.

ANNEXE 8 - ÉTUDE SUR LA MISE EN oeUVRE DE LA COOPÉRATION FISCALE INTERNATIONALE

AUSTRALIE (ILES COOK, NAURU, NIOUÉ, SAMOA, VANUATU)

Questionnaire concernant les SE des pays suivants : Argentine, Autriche, Belgique, Espagne, Guatemala, Japon, Liban, Malaisie, Mexique, Panama, Philippines, Sénégal, Singapour, Suisse, compétents auprès des États et territoires du tableau ci-dessous :

|

Andorre |

Iles Marshall |

|

Anguilla |

Iles Turques et Caïques |

|

Antigua et Barbuda |

Iles Vierges britanniques |

|

Antilles néerlandaises |

Liberia |

|

Aruba |

Liechtenstein |

|

Autriche : SE Vienne |

Malaisie |

|

Bahamas |

Monaco |

|

Bahreïn : SE Ryad |

Montserrat |

|

Belgique |

Nauru |

|

Belize |

Nioué |

|

Bermudes |

Panama |

|

Brunei |

Philippines |

|

Chili |

Saint-Marin |

|

Costa Rica |

Saint-Vincent & Grenadines |

|

Dominique |

Samoa |

|

Grand duché de Luxembourg |

Singapour |

|

Gibraltar |

Saint Christophe et Nieves |

|

Grenade |

Sainte Lucie |

|

Guatemala |

Suisse |

|

Iles Caïmans |

Uruguay |

|

Iles Cook |

Vanuatu |

Un avocat Français qui travaille pour le compte d'un grand cabinet américain à Sydney et est spécialiste des micro-îles du Pacifique considère que celles-ci sont trop instables pour attirer des entreprises ou des individus qui voudraient bénéficier de circuits d'évasion fiscale et/ou blanchir des capitaux. Si le phénomène existe, il n'est pas d'après lui significatif et nos ressortissants ne sont pas spécialement concernés.

1. Préciser le nombre de Français résidant dans l'État concerné.

Iles Cook : Environ une centaine de Français dont 75 immatriculés (à Wellington). Pour la plupart d'origine tahitienne. Ressort de la compétence de notre ambassade en Nouvelle Zélande.

Nauru : Aucun Français immatriculé et aucun Français connu de la section consulaire à Suva. Nauru est rattaché à notre ambassade à Fiji.

Nioué : Aucun immatriculé et aucun connu de notre ambassade à Wellington. S'il y en a, c'est une poignée et sans doute des Tahitiens.

Samoa : Il y aurait environ 7 Français à Samoa. Ressort de la compétence de notre ambassade en Nouvelle Zélande

Vanuatu : 1940 inscrits au Registre des Français. 1 010 « personnes-liens » considérées comme contacts principaux au sein d'une même famille (notion voisine de celle de foyer fiscal). La communauté française est diversifiée dans sa composition, avec de nombreuses familles modestes. 111 familles ont demandé des bourses scolaires, 28 des « prises en charge » (frais de scolarité), et 28 « personnes-liens » sont bénéficiaires d'une allocation de solidarité. Nombreux doubles-nationaux franco-vanuatais ( estimation confidentielle puisque le pays ne reconnaît pas la double-nationalité ). La communauté française est pour moitié environ d'origine mélanésienne, wallisienne et polynésienne. Quelques chefs d'entreprises (PME) et cadres, des commerçants et des professions libérales sont installés au Vanuatu : une centaine de foyers au plus.

2. Indiquer le nombre d'entreprises françaises ou sous contrôle français implantées dans l'État concerné. Mentionner leur secteur d'activité .

Iles Cook : Seule entreprise française de bonne taille, Pacific Energy ( refueling avions) aux mains d'Albert Moux (Tahitien). Une petite trentaine d'entreprises artisanales, essentiellement dans le secteur du tourisme (restauration, plongée en mer, activité culturelle). A noter la présence d'une avocate.

Nauru : Pacific Ennery livre du pétrole à Nauru, mais via une entreprise nationale. Pas d'implantation française locale connue de notre ambassade à Suva.

Nioué : Aucune entreprise française à la connaissance de notre ambassade à Wellington.

Samoa : Un partenariat entre une entreprise samoaise et française dans le domaine de l'eau s'est interrompu il y a deux ans. Pas d'entreprise française recensée aujourd'hui. Un artisan plombier et un enseignant.

Vanuatu : Une douzaine d'entreprises d'une certaine importance, liées à des capitaux français. Telecom Vanuatu Ltd (France Télécom et Mauritius Telecom) - UNELCO (GDF-Suez) - BRED Vanuatu Ltd (banque installée en 2008) - Pacific Private Bank ( offshore ) - Leader Price (grande distribution alimentaire) - Vanuatu Brewing Ltd (Production de la bière Tusker - Société Le Froid, de Nouvelle-Calédonie) - Vila Distribution (filiale d'une société de Nouvelle-Calédonie - Vente de vins et alcools) - Agence Caillard Kaddour (immobilier, filiale d'une agence de Nouvelle-Calédonie) - INTRACO (distributeur de véhicules automobiles. Par ailleurs, plusieurs gros élevages de bétail (bovidés) sont exploités par des familles françaises installées voici près d'un siècle aux Nouvelles-Hébrides. Quelques entreprises de construction et BTP et divers commerces.

3. Fournir une note sur le secteur financier du pays considéré en précisant notamment :

- les spécialités financières (assurances, fonds de placements, mutuels, hedgefunds ...),

- le nombre de banques, de captives d'assurance et de réassurance...,

- les techniques principales utilisées ( specialpurposevehicles , trusts, sociétés holding, etc.).

Iles Cook

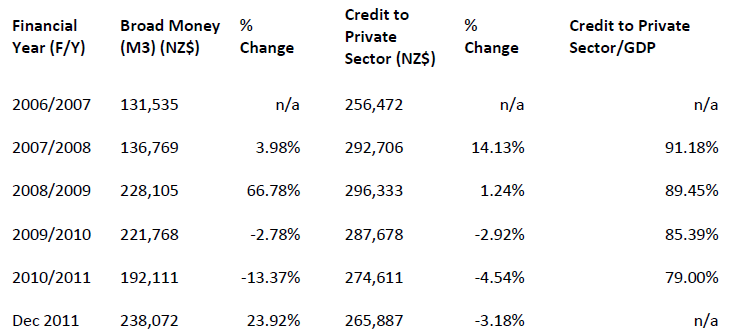

Le secteur financier des Iles Cook est considéré comme relativement stable, mais le crédit au secteur privé a chuté ces dernières années, car l'économie du fait de la diminution du nombre des touristes pendant la crise financière mondiale. Le crédit au secteur privé a chuté d'environ 91 % du PIB à fin 2008 à 79 % du PIB à fin 2011. Fin décembre 2011, le crédit au secteur privé représentait 266 millions de dollars néo-zélandais. Le crédit aux personnes représente environ 53 % du total, alors que le crédit à l'industrie du tourisme représente 27 % du crédit au secteur privé.

Quatre banques domestiques et internationales ont une licence dans les Iles Cook :

- ANZ Banking Group Limited , Bank of the Cook Islands Limited , Capital Security Bank Limited et Westpac Banking Cooperation. ANZ Bank et Westpac sont des filiales de sociétés australiennes, avec trois succursales, six agences et à peu près 15 Distributeurs Automatiques de Billets à elles deux. Elles offrent également des services de paiement par carte de crédit/débit. Elles distribueraient environ 85 % du crédit.

- La Bank of Cook Islands (BCI), détenue par le Gouvernement, a été fondée en 2001 par la fusion de la Cook IslandsSavings Bank et de la Cook IslandsDevelopment Bank. C'est la seule banque à avoir des succursales et à fournir des services financiers sur chacune des 15 îles de l'archipel. La Banque Européenne d'Investissement y a une ligne de crédit de 3 M € pour des prêts aux PMEs.

- Capital Security Bank offre des services de dépôt et des produits de banque privée mais ne fait pas de prêts. Bien qu'ouverte aux résidents des Îles Cook, elle sert principalement des clients internationaux.

Aucune donnée n'est disponible sur le ratio de prêts non-performants, retour sur capitaux propres et ratios de capital des banques commerciales. Il n'y a pas d'institutions de micro finance. Les taux d'intérêt vont de 0 % à 1,5 % pour les comptes de dépôt et de 3 % à 3,75 % pour les dépôts à terme 3 mois. Les taux pour les prêts immobiliers s'échelonnent de 9,50 % à 9,95 %, les taux de base pour les prêts aux entreprises de 8,95 % à 9,95 % et les prêts personnels sécurisés de 15,80 % à 16,50 %.

Le Fonds de Pension National des Îles Cook est un système de fonds obligatoire pour toute personne salariée sur les Îles Cook, avec environ 6 200 membres et 41 millions de dollars néo-zélandais d'actifs nets à fin décembre 2010.

Une compagnie d'assurance détient une licence, Tower Insurance, et il y a un certain nombre d'agents d'assurance. Western Union offre des services de transfert d'argent à Raratonga et sur un certain nombre d'îles.

Le secteur financier est supervisé par la Financial Supervisory Commission (FSC), l'autorité de délivrance des licences pour les banques, les compagnies d'assurance, les agents de change et les entreprises de transfert d'argent. L'AustralianPrudentialRegulatoryAuthority (APRA) est par ailleurs responsable de la régulation des activités d'ANZ Bank et de Westpac sur les Îles Cook. La Cook Islands Financial Intelligence Unit est responsable de la lutte contre le blanchiment d'argent et le financement des activités terroristes. Les Îles Cook ont été supprimées de la liste des pays et territoires non-coopératifs de la Financial Action Task Force en février 2005. Mais même si elles appliquent sur le papier les règles, la Banque Asiatique de Développement considère que les Îles Cook soulèvent toujours des questions concernant l'industrie des fonds offshore . Pourtant, notre consule honoraire sur place, juriste qui offre ses services au système des Nations Unies, souligne les efforts des autorités locales depuis un peu moins de dix ans pour restaurer leur « crédit ». Elle juge plutôt convaincantes les dispositions qu'ils ont prises pour lutter contre le blanchiment entre autres.

Nauru

La République de Nauru n'a pas eu d'institution financière en mesure d'offrir des services de banque commerciale depuis la chute de la Bank of Nauru (BON) détenue par l'État au début des années 2000. Vers la fin des années 1990, les réserves détenues par la BON ont été réduites jusqu'à ne plus pouvoir honorer les obligations auprès des dépositaires et la banque a cessé son activité en 1998. Les capacités de la BON sont aujourd'hui utilisées par le gouvernement uniquement pour conserver du cash pour payer les salaires et collecter les impôts locaux. Il n'y a pas d'institution offrant aux particuliers et aux entreprises un service de dépôts et/ou d'accès au crédit. Seulement quelques transactions internationales sont possibles. C'est une forte entrave au développement du secteur privé. Les particuliers n'ont pas de moyen de déposer ou d'investir leurs économies, alors qu'ils continuent de recevoir des royalties provenant des mines de phosphate et des fonds de pension. Cette économie basée sur le cash est facilitée par le « bureau des paiements et reçus », au sein du Ministère des Finances. Une franchise Western Union opère sur l'île et il y a également un Distributeur Automatique de Billets à l'Hôtel Menen.

Le placement sur liste noire de Nauru par le Financial Action Task Force (FATF) sur le blanchiment d'argent et les contre-mesures financières internationales associées ont empêché les banques étrangères d'ouvrir une filiale à Nauru. Les contre-mesures ont été supprimées le 13 octobre 2005, quand le FATF sur le blanchiment d'argent a supprimé Nauru de sa liste. La petite taille de l'économie, le coût relatif élevé d'installation d'une banque et l'inexistence d'activités assurantielles ont saboté les efforts de rétablissement d'un secteur financier. La situation non résolue de la BON et de ses emprunteurs et dépositaires - qui constitueraient les principaux clients d'une nouvelle banque - décourage également le secteur financier. La BON devrait être liquidée à la fin 2013.

Digicel, le fournisseur d'accès de téléphonie mobile, a approché le gouvernement afin de lui proposer un service de transfert d'argent à travers son réseau de téléphonie. Le développement d'un cadre réglementaire pour la banque sur mobile est compliqué à Nauru. Digicel a proposé un compte bancaire unique partagé avec la National Bank of Vanuatu, détenue au nom du Gouvernement de Nauru. Du fait de l'historique de mauvaise gestion financière de la BON, le gouvernement de Nauru n'a pas soutenu cette proposition.

Le gouvernement fait du lobbying pour l'installation d'une succursale d'une banque commerciale réputée à Nauru. La Banque Asiatique de développement lui donne son assistance. Ce travail n'en est qu'à ses débuts. Les travaux préliminaires démontrent qu'il n'y a pas assez de dépôts qui pourraient être mobilisés pour motiver une institution financière.

Il n'y a aucune statistique financière pour Nauru. En juin 2011, un liquidateur a été nommé pour démembrer formellement la BON. Son neuvième rapport a été transmis à la District Court of Nauru le 17 février 2012. Il sera sans doute impossible de recouvrer les quelques 40 millions de dollars australiens dus à environ 3 500 dépositaires, bien que le gouvernement soit enclin à considérer une potentielle contribution au remboursement partiel de ses propres prêts BON. La Republic of Nauru Phosphate Corporation a également commencé à rembourser ses prêts BON.

Les dépôts potentiels qui pourraient être mobilisés si une banque s'établissait à Nauru pourraient atteindre environ 160 millions de dollars australiens. Ce chiffre inclut 107 millions de dollars australiens actuellement détenus par le Nauru Phosphate Royalties Trust, 12,5 millions de dollars australiens détenus par le RONPHOS et 17,8 millions de dollars australiens détenus dans d'autres comptes gouvernementaux.

Nioué

Avec une population de seulement 1500 personnes, les informations sur le secteur financier de Niue sont très limitées. La monnaie utilisée est le dollar australien (NZD).

Il y a deux banques à Niue - la Bank of the South Pacific (Banque du Pacifique-Sud) et la Niue Development Bank (Banque du Développement de Niue). Cette dernière offre une gamme de prêts aux micro-entreprises et aux commerces et des prêts immobiliers. Les taux de prêt varient de 4 % à 18 %, selon le type d'activité financée.

Il n'y a pas de Distributeur Automatique de Billets (DAB) et très peu de commerces acceptent les cartes de crédit. L'économie est majoritairement basée sur le cash.

Niue a tenté de se positionner comme un centre financier offshore avec des obligations réglementaires minimales et la garantie de la confidentialité. Cependant cette initiative allait à contre-courant des efforts internationaux pour lutter contre le blanchiment d'argent et le projet a été en partie abandonné.

Le programme d'aide néo-zélandais (NZAID) a établi un fonds de dépôt pour Niue, d'un encours actuel de 36 millions de dollars néo-zélandais. Les retraits débuteront en 2014.

Il n'y a aucune statistique à disposition pour Niue.

Samoa

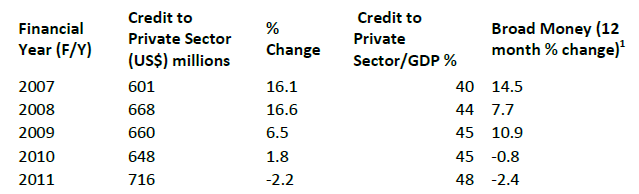

Après plus de dix ans de forte croissance, l'économie samoane a décliné en termes réels sur les quatre dernières années, principalement du fait du tsunami et de la crise financière mondiale.

Il y a quatre banques commerciales à Samoa :

- les Australiennes ANZ Bank Samoa et Westpac Bank Samoa,

- les domestiques National Bank of Samoa et Samoa Commercial Bank.

ANZ est de loin la plus grande institution financière avec une part de marché sur les crédits supérieure à 40%. Westpac suit avec 23 % des crédits et les deux institutions financières domestiques se partagent les 37 % restants.

Il y existe deux petites institutions de microcrédit prêtant aux femmes, dont la SPBD, une institution financière de prêt de groupe financée par des contributions de charité.

Le ratio de prêt au secteur privé rapporté au PIB était de 48 % à la fin 2011. Pendant la récession économique, le taux de prêts non-performants des banques commerciales a fortement progressé jusqu'à représenter plus de 8 % de leur portefeuille à fin 2009. Cependant, une amélioration graduelle des conditions économiques ainsi qu'une politique conservatrice de prêt, ont ramené ce pourcentage à 5 % fin 2011. Les banques font des profits et ont enregistré un retour sur capitaux propres moyen de13,3 % et un retour sur actifs de 2,3 % en 2011. Les taux d'intérêt aux entreprises sont en moyenne de 10 % par an et les taux de dépôt d'environ 2 % par an. Cet écart est typique de la région Pacifique. Les taux de prêt aux consommateurs fluctuent autour de 15 % par an.

Avec l'aide de l'International Finance Corporation (IFC), une agence de crédit a été approuvée, bien que les progrès soient en-deçà des attentes. L'information crédit est une priorité majeure, pour réduire les risques de prêt aux entreprises récupérant du double effet de la récession et du tsunami.

Samoa a demandé l'assistance de la Banque Asiatique de Développement pour mettre en oeuvre une structure de transactions sécurisées, impliquant une nouvelle loi et un nouveau registre. Ce projet progresse bien et devrait être en place à in 2012. L'expérience régionale montre que cette réforme devrait conduire à une accélération sensible du financement du développement du secteur privé.

La Banque Asiatique de Développement assiste également Samoa pour la réforme des titres de propriété. Du fait de la sensibilité des questions de propriété foncière dans le Pacifique, les progrès sont lents. Cependant, c'est une réforme vitale à moyen terme, tant pour améliorer l'accès au crédit que pour améliorer la productivité de l'agriculture grâce à la sécurisation des droits de propriété.

A titre temporaire, le Gouvernement de Samoa a introduit un système de subvention aux prêts pour aider les petites entreprises du secteur du tourisme à récupérer des effets du tsunami. Le Fonds Monétaire International soutient ce programme, mais souligne son caractère temporaire du fait des distorsions statistiques introduites dans la performance financière du pays durant la période du prêt.

La supervision des banques doit être consolidée pour que la stabilité financière ne soit pas compromise alors que la croissance des prêts reprend.

Les priorités majeures pour le secteur financier de Samoa sont :

- continuer à réduire le taux de prêts non-performants ;

- introduire très rapidement une agence de crédit ;

- implanter très rapidement une structure de transactions sécurisées ;

- mettre un terme au système de garantie de prêt une fois l'agence de crédit et la structure de transactions sécurisées introduites ;

- améliorer la supervision du secteur financier.

Statistiques

Vanuatu

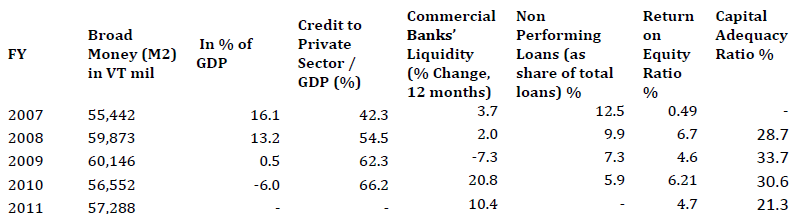

Le secteur financier de Vanuatu a subi de nombreux changements ces dernières années. La supervision domestique des banques est en adéquation avec les standards internationaux et répond dans les grandes largeurs aux exigences de Bâle. La Reserve Bank of Vanuatu (RBV) supervise le système financier de Vanuatu en appliquant le Financial Institutions Act 1999 , l' International Banking Act 2002 , le Reserve Bank of Vanuatu Act et le National Bank of Vanuatu Act 1989 . Les institutions financières non bancaires ( onshore et offshore ) sont supervisées par la Vanuatu Financial Services Commission , qui est aussi l'office d'enregistrement pour le centre financier offshore .

Le système des banques commerciales est dominé par quatre institutions servant le marché domestique grand public. On y trouve deux banques australiennes (ANZ et Westpac), une banque française (BRED) et une banque détenue par l'État (NBV) 553 ( * ) . Il existe une cinquième banque, European Bank, qui offre un nombre très limité de services et distribue très peu de prêts. Il y a par ailleurs :

- quatre assureurs généraux « domestiques » détenant une licence et sept autres offshore ;

- le Vanuatu National Provident Fund (VNPF) ;

- trois institutions financières non-bancaires ( Melanesian , MAAW , Credit Corps ) ;

- une union de crédit enregistrée ;

- 75 entreprises de dépôts et prêts ;

- 5 courtiers détenant une licence ;

- 3 opérateurs de transfert d'argent ;

- 12 agents de change.

Même si le crédit à Vanuatu est très accessible au secteur commercial et aux grandes entreprises, les entreprises rurales et les PME ont fréquemment des difficultés à obtenir des crédits. Trois initiatives s'efforcent d'y remédier : (i) des programmes de micro finance et le Vanuatu Women'sDevelopmentScheme ; (ii) un PersonalProperty Securities Act voté par le Parlement en 2008 ; et (iii) un CompaniesReformAct and Trustees Act 554 ( * ) .

Le secteur bancaire domestique de Vanuatu a globalement maintenu sa profitabilité sur les dernières années et est considéré comme stable. Cependant, la performance financière des banques domestiques a beaucoup varié en 2011. Le niveau de liquidité globale du secteur est satisfaisant ; le ratio de liquidités sur actifs était de 10,4 % à fin décembre 2011, supérieur au minimum réglementaire fixé par la RBV de 7,0 %.

Le ratio de crédit au secteur privé rapporté au PIB s'est renforcé graduellement sur les dernières années (de 42 % en 2007 à plus de 65 % en 2010). Les spreads d'intérêt ont varié entre 6 et 8 points de pourcentage sur les 5 dernières années, soit dans la moyenne de la région. La moyenne pondérée des taux d'intérêt pour les dépôts bancaires s'est maintenue entre 4,59 % et 5,42 % en 2011. La moyenne pondérée des taux d'intérêt pour les prêts bancaires a oscillé entre 9,73 % et 10,28 % en 2011. Par comparaison avec 2010, il n'y a pas eu d'évolution significative de ces indicateurs.

Le Vanuatu National Provident Fund (VNPF) assure environ 40 % de la liquidité du marché financier local en plaçant des dépôts auprès des banques commerciales, ce qui en fait un acteur majeur du secteur financier et une source d'inquiétudes sur l'inéquitable répartition des liquidités.

4. Quel est le montant approximatif des avoirs des contribuables français détenus par un établissement financier implanté dans l'État ou le territoire concerné ?

Impossible de recueillir ces informations.

Luxembourg

1. Préciser le nombre de Français résidant dans l'État concerné.

Quelque 25 000 ressortissants français sont enregistrés au Consulat de l'Ambassade de France au Luxembourg mais ils seraient 35 000 à résider dans le pays selon le recensement statistique du pays. De plus, près de 70 000 Français non-résidents supplémentaires traversent la frontière tous les jours pour venir travailler au Luxembourg.

2. Indiquer le nombre d'entreprises françaises ou sous contrôle français implantées dans l'État concerné. Mentionner leur secteur d'activité.

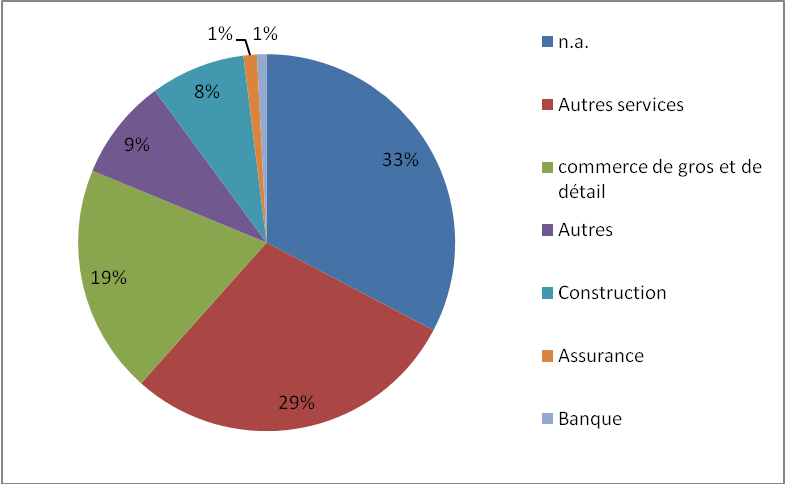

On trouve 2 190 entreprises et filiales françaises au Luxembourg.

L'activité de 33 % de ces entreprises n'est pas précisée, il est vraisemblable mais sans pouvoir le confirmer qu'une partie concerne des activités financières. 29 % sont actives dans la catégorie « autres services » reprenant notamment les « financial leasing, Administration of financial markets, Security broking and fund management, Activities auxiliary to insurance and pension funding, Activities auxiliary to financial intermediation, legal activities, Accounting, book-keeping and auditing activities, tax consultancy, etc . ». La part du commerce de gros et de détail représente 19 % et la construction 8 %. Le secteur de la banque et celui des assurances ne représentent que 1 % chacun. Enfin, la catégorie « Autres » reprend notamment le métal et les produits métalliques, le transport, les hôtels et les restaurants.

Entreprises et filiales françaises au Luxembourg

Sources : ORBIS - Bureau Van Dijk

3. Fournir une note sur le secteur financier du pays considéré en précisant notamment :

- le nombre de banques, de captives d'assurance et de réassurance... ;

|

Établissements de crédit selon la forme juridique (2010) |

|

|

Sociétés anonymes de droit luxembourgeois |

105 |

|

Succursales de banques originaires non UE |

7 |

|

Succursales de banques originaires UE |

30 |

|

Banques d'émission de lettres de gage |

5 |

|

Total |

147 |

|

Organismes de placement collectif luxembourgeois (2010) |

|

|

Fonds Communs de placement |

1 994 |

|

SICAV |

1 701 |

|

Autres OPC |

22 |

|

Total |

3 667 |

|

Entreprises d'assurance et réassurance (2010) |

|

|

Compagnies luxembourgeoises d'assurance |

79 |

|

Succursales allemandes |

4 |

|

Succursales anglaises (assurance) |

1 |

|

Succursales belges (assurance) |

5 |

|

Succursales françaises (assurance) |

3 |

|

autres (assurance) |

3 |

|

Compagnies luxembourgeoises de réassurance |

244 |

Sources : Statecet Association des Banques et Banquiers, Luxembourg (ABBL)

Sur les 147 établissements de crédit on trouve 40 sociétés allemandes et 14 françaises. Plus de 6 400 français traversent la frontière luxembourgeoise pour venir travailler dans le secteur bancaire alors qu'ils ne sont que 4 300 venant de Belgique et 3 800 d'Allemagne.

- les spécialités financières (assurances, fonds de placements, mutuels, hedgefunds...) ;

- les techniques principales utilisées ( special purpose vehicles , trusts, sociétés holding, etc.).

La place financière de Luxembourg est le 2 e centre mondial de fonds d'investissement après les États-Unis, le principal centre boursier de cotation de valeurs internationales, le plus grand centre européen pour les captives de réassurance et le premier centre de gestion de fortune dans la zone euro. A l'origine spécialisée dans les activités liées à l'euromarché, la place financière s'est ensuite tournée vers la gestion privée et, à partir des années 1980, vers la domiciliation et l'administration de fonds d'investissement. L'attractivité de la place financière Luxembourgeoise résulte avant tout de distorsions fiscales et a aussi profité suivant une dynamique d'agglomération du développement d'un vaste secteur de services connexes renforçant lui-même la concentration et la réputation de la place financière. Le Grand-Duché souhaite se renforcer comme centre de la finance islamique en Europe.

1/ Une réputation de premier ordre dans l'industrie des fonds d'investissement

Le Luxembourg est le leader européen des fonds d'investissement : il s'agit du plus grand centre en Europe en termes de valeur des actifs des fonds ( cf. Graph. 1 ) et du deuxième au niveau mondial derrière les États-Unis. Le Luxembourg est devenu le premier centre de distribution transfrontalière de fonds d'investissement, avec une part de plus de 75 % du marché européen ( cf. Graph. 2 ). Les actifs cumulés des fonds d'investissement domiciliés au Grand-Duché représentent plus de deux trillions d'euros, soit près de 50 fois le montant du PIB luxembourgeois .

Graph. 1 Les principaux pays de domiciliation des fonds d'investissement en Europe

|

Pays |

Total des actifs |

Part de marché |

|

Luxembourg |

2 184 |

27,0 % |

|

France |

1 476 |

18,2 % |

|

Allemagne |

1 140 |

14,1 % |

|

Irlande |

974 |

12,0 % |

|

Royaume-Uni |

791 |

9,8 % |

|

Suisse |

268 |

3,3 % |

|

Italie |

218 |

2,7 % |

|

Espagne |

169 |

2,1 % |

|

Suède |

160 |

2,0 % |

|

Autriche |

145 |

1,8 % |

|

Autres |

574 |

7,0 % |

Source : EFAMA -Juin 2011

Graph. 2 Pays d'origines des promoteurs de fonds d'investissement au Luxembourg

|

Pays |

Total des actifs |

Part |

|

États-Unis |

463 |

23% |

|

Allemagne |

348 |

17% |

|

Suisse |

315 |

16% |

|

Royaume-Uni |

254 |

13% |

|

Italie |

167 |

8% |

|

France |

154 |

8% |

|

Belgique |

110 |

5% |

|

Pays-Bas |

42 |

2% |

|

Luxembourg |

40 |

2% |

|

Suède |

34 |

2% |

|

Autres |

104 |

5% |

Source : CSSF - Juin 2011

Ce positionnement de premier plan depuis plus de 20 ans est né d'un avantage réglementaire précoce . En effet, l'installation au GDL des fonds d'Investissements dans les années 1990 vient de la rapidité avec laquelle le gouvernement luxembourgeois a transposé, le premier, dès 1988, la Directive européenne de 1985 sur les OPCVM-UCITS. Sa réputation en tant que pionnier dans l'adoption de nouvelles législations a été confirmée avec la directive OPCVM IV : le Grand-Duché l'a mise en vigueur par la loi du 17 décembre 2010, devenant une nouvelle fois le premier pays de l'Union européenne à ce faire. L'expérience acquise depuis, par le Luxembourg dans le domaine de la distribution des fonds « cross-border » est donc un atout majeur pour les promoteurs de fonds souhaitant accéder à un marché plus vaste. Les principaux promoteurs de fonds d'investissement au Luxembourg viennent des États-Unis (23 %) puis d'Allemagne (17 %) et de Suisse (15 %).

Par ailleurs, l'attractivité du Luxembourg pour la domiciliation des fonds se fonde sur des avantages fiscaux . Les fonds d'investissement domiciliés au Luxembourg sont exonérés d'impôt sur le revenu des collectivités, d'impôt commercial communal et de retenue à la source sur les dividendes. Ils sont uniquement soumis au droit d'apport et à la taxe d'abonnement (de 0,05 % par an sur le capital). De nombreux fonds d'investissement basés au Luxembourg revêtent la forme de fonds à compartiments multiples qui consistent en de nombreux sous-fonds, lesquels fonctionnent comme des fonds d'investissement distincts tout en faisant partie d'une même entité juridique. Le transfert de capitaux d'un compartiment à l'autre se réalise au Luxembourg sans imposition fiscale .

L'augmentation constante du nombre de fonds et de leur actif a entraîné le développement d'un vaste secteur de services liés aux fonds , allant des sociétés de gestion de fonds aux cabinets d'avocats, expert-comptable et réviseurs d'entreprises en passant par les administrateurs de fonds et les dépositaires qui ont tous contribué à créer une solide infrastructure de services financiers.

Aujourd'hui le secteur financier représente environ 38 % du PIB du pays et 17 % de l'emploi .

Valeur ajoutée et emploi de l'industrie financière au Luxembourg (2010)

|

Valeur ajoutée |

Total

|

% PIB |

Emploi |

Total |

% PIB |

|

Banques |

8 107 |

19 % |

Banques |

38 876 |

11 % |

|

Assurances et réassurance |

2 796 |

7 % |

Assurances et réassurance |

8 057 |

2 % |

|

PSF financiers |

2 242 |

5 % |

PSF financiers |

8 691 |

2 % |

|

Sociétés de Gestion |

2 657 |

6 % |

Sociétés de Gestion |

7 547 |

2 % |

|

Total |

15 802 |

38 % |

Total |

63 171 |

17 % |

Étude d'impact de l'industrie financière sur l'économie Luxembourgeoise (2010) - Deloitte / Luxemburgforfinance

2/ Le Grand-Duché est le premier centre de gestion de fortune dans la zone euro

82 % des clients des banques implantées au Luxembourg ont leur lieu de résidence en dehors du pays , un taux assez proche des « paradis fiscaux ». La France, l'Allemagne et la Belgique représente à elles seules 43 % des clients ( cf. Graph. 3 ). Il est très probable que les français se tournent essentiellement vers les 13 banques françaises implantées au Grand-Duché. Plus de 40 % des clients des banques au Luxembourg ont des dépôts supérieurs à 15 millions d'euros ( cf. Graph. 4 ).

Graph. 3 Lieu de résidence des clients des banques au Luxembourg

|

Pays |

Part |

|

Belgique, France, Allemagne |

46 % |

|

Luxembourg |

18 % |

|

Autres pays européens |

19 % |

|

Autres pays (non UE) |

17 % |

Source : calculs à partir des données de CSSF - fin 2009

Graph. 4 Proportion des montants d'actifs

déposés par les clients

auprès des banques

luxembourgeoises

|

Intervalle des montants d'actifs |

Part |

|

100 000 - 250 000 € |

9 % |

|

250 001 - 500 000 € |

9 % |

|

500 001 - 1 000 000 € |

9 % |

|

1 000 001 - 5 000 000 € |

19 % |

|

5 000 001 - 15 000 000 € |

12 % |

|

>15 000 000 € |

42 % |

Source : calculs à partir des données de CSSF - fin 2009

Le positionnement du Luxembourg sur la gestion de fortune débute en 1929 , date à laquelle est adoptée une loi relative à l'exonération fiscale des holdings de financement connu plus communément sous l'appellation « Holding 29 ». Au 1 er janvier 1933, 360 sociétés holdings bénéficiaient du régime de 1929 et au milieu des années 2000, elles étaient plus de 15 000. En 2006, la Commission européenne a édicté un certain nombre de règles visant à la fin du régime des « Holding 29 » au 31/12/2010, considéré comme ayant le caractère d'aide étatique incompatible avec le Marché Commun, car incitant les sociétés européennes à «créer des structures spécifiques au Luxembourg afin de réduire leurs obligations fiscales». Malgré cette décision, le Luxembourg reste toujours un pays fiscalement attractif.

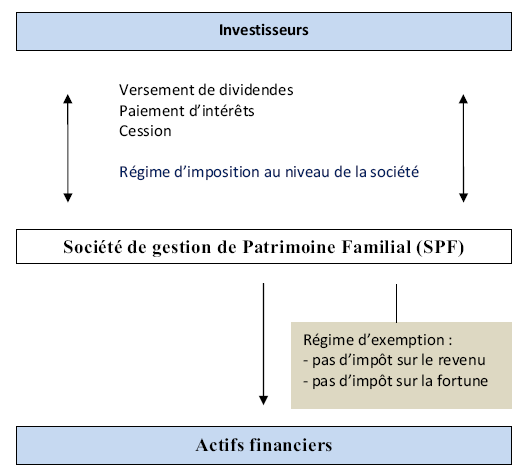

En remplacement du régime « Holding 29 », le Luxembourg a adopté en 2007 un régime fiscal conçu à l'attention des personnes physiques dans le cadre de leur gestion de patrimoine . L'objet exclusif d'une SPF est l'acquisition, la détention, la gestion et la réalisation d'actifs financiers, à l'exclusion de toute activité commerciale. Une SPF est donc conçue comme une société d'investissement destinée uniquement aux personnes physiques agissant dans le cadre de la gestion de leur patrimoine privé ( cf. Graph. 5 ). Le terme « patrimoine familial » doit être entendu dans le sens de « patrimoine privé de personnes physiques » et ne requiert aucun lien familial entre les différents actionnaires d'une SPF.

Graph. 5 Fonctionnement d'une Société de gestion de Patrimoine Familial

La SPF est exempte de l'impôt sur le revenu, de l'impôt commercial communal et de l'impôt sur la fortune . Elle reprend de fait les dispositions fiscales du « Holding 29 ». L'impôt est donc perçu lors du versement des revenus de capitaux aux investisseurs qui réalisent leurs revenus sous formes d'intérêts, de dividendes ou de cession. Les plus-values de cession de participations dans la SPF ou sur le produit de liquidation de la SPF réalisées par des non-résidents ne sont soumises à aucun impôt luxembourgeois. Les dividendes distribués par la SPF à des non-résidents ne sont pas soumis à la retenue à la source de 20 %. Les intérêts payés par la SPF ne sont pas soumis à une retenue à la source sauf, en cas d'application de la directive européenne sur les revenus de l'épargne. En outre, le régime des sociétés mères et filiales ne lui est pas applicable.

3/ Le Luxembourg constitue le plus grand centre européen pour les captives de réassurance

Une captive est une société de réassurance qui appartient à une société industrielle ou commerciale . Luxembourg for Finance définit une captive de réassurance comme une filiale d'une ou de plusieurs sociétés industrielles, financières ou commerciales dont l'objet est de réassurer tout ou partie des risques encourus par ces sociétés et leurs filiales. Une captive de réassurance permet à la société qui la possède d'assurer certains risques et ainsi de garder une partie de la trésorerie dans le groupe tout en bénéficiant d'avantages fiscaux, notamment au Luxembourg où le résultat n'est pas imposé grâce à une provision spéciale. Les captives de réassurance bénéficient d'un cadre réglementaire de qualité et profitent d'un vaste réseau de traités de non double imposition.

Le Luxembourg est le premier domicile européen de captives de réassurance . Outre les avantages fiscaux proposés, le pays a acquis une excellente réputation en la matière, attirant plus de 250 groupes industriels et financiers depuis que la loi autorisant la création de ce type de société a été votée en 1984. Une grande part de captives de réassurance implantées au Grand-Duché émane de sociétés françaises : 68 sont enregistrés sur un total de 244 ( cf. Graph. 6 ).

Graph. 6 Pays d'origine des captives de réassurance au Luxembourg

|

Pays |

Nombre |

|

France |

68 |

|

Belgique |

44 |

|

Scandinavie |

26 |

|

États-Unis |

23 |

|

Péninsule Ibérique |

19 |

|

Luxembourg |

19 |

|

Allemagne |

13 |

|

Italie |

11 |

|

Pays-Bas |

4 |

|

Autres |

17 |

Source : Commissariat aux Assurances - Rapport annuel 2010

4/ La Bourse de Luxembourg est le centre principal de cotation de valeurs internationales

La Bourse cote aujourd'hui quelque 31 500 émissions obligataires provenant de 4 200 émetteurs basés dans plus de 100 pays du monde. Le deuxième segment par l'importance est celui des organismes de placement collectif avec plus de 7 400 instruments différents. S'y ajoute le segment des « Global Depositary Receipt », dont les émetteurs sont des sociétés établies dans des pays à économie de transition.

La Bourse de Luxembourg propose aujourd'hui deux marchés aux émetteurs : le marché réglementé, au sens des dispositions européennes, et le marché Euro MTF permettant aux émetteurs non européens qui ne requièrent pas de passeport européen d'obtenir toutefois une cotation en Europe sur une place reconnue.

4. Quel est le montant approximatif des avoirs des contribuables français détenus par un établissement financier implanté dans l'État ou le territoire concerné ?

Cette information n'est pas disponible même auprès de contacts privilégiés.

* 553 Il existe une autre institution financière détenue par l'État, le Vanuatu Agricultural Development Bank (VADB). VADB a été fondée en 2006 et est devenue opérationnelle en 2008. Mais elle est inefficace et n'a pas eu d'impact sur le secteur financier de Vanuatu.

* 554 La Banque Asiatique de Développement a supporté activement le développement du secteur privé à travers son Initiative de Développement du Secteur Privé Pacifique, cofinancée avec le Gouvernement australien.