ANNEXE 6 - RÉPONSE AU QUESTIONNAIRE ADRESSÉ À L'AUTORITÉ DE CONTRÔLE PRUDENTIEL (ACP)

Questionnaire ACP Mme Danièle Nouy, secrétaire générale mardi 15 mai 2012

1. Préciser les fondements juridiques du contrôle du risque de réputation ainsi que l'étendue de ses implications. Ce contrôle a-t-il le même champ que celui des dispositifs anti-blanchiment ?

L'ACP contrôle la qualité du dispositif de contrôle interne des établissements du secteur de la banque et de celui de l'assurance. A ce titre, parmi les différents risques encourus par les organismes financiers l'ACP s'assure de la maîtrise des risques, parmi ceux-ci le risque de non-conformité qui inclut le risque de réputation (cf. en annexe le règlement CRBF n° 97-02 relatif au contrôle interne ).

Tous les organismes financiers établis en France, sauf les succursales d'établissements de crédit, d'établissements de paiement européens, sont soumis au contrôle de la conformité de leur dispositif de contrôle interne. En matière de dispositif LCB-FT le principe qui s'applique est celui de la territorialité, les obligations relatives à la LCB-FT s'appliquent à tous les organismes établis en France y inclus les succursales d'établissements européen.

2. Préciser et justifier le champ de contrôle des dispositifs anti-blanchiment. Pour quelles raisons ne s'applique-t-il pas aux succursales des établissements dont le siège social est situé en dehors de l'UE ? Une succursale à l'étranger d'une banque française est-elle soumise à un contrôle ? Qu'en est-il pour une filiale ?

Les succursales implantées en France, quelle que soit leur pays d'origine, sont tenues d'appliquer la réglementation française dans le domaine de la LCB-FT et de faire des déclarations à TRACFIN.

En matière de LCB-FT, les succursales en France d'une banque étrangère, européenne ou extra européenne sont soumises au contrôle de l'ACP.

Les établissements français disposant de filiales à l'étranger doivent se doter d'un dispositif LCB-FT permettant d'y appliquer des mesures de vigilance à l'égard du client et de conservation des informations au moins équivalentes à celles applicables en France.

Il en va de même dans leurs succursales situées à l'étranger.

L'ACP peut, dans le cadre des accords de coopération conclus avec les autorités des États concernés, s'assurer du respect de ces obligations dans les implantations étrangères d'un groupe qu'il supervise sur base consolidée.

3. Transmettre les instructions données aux inspecteurs pour réaliser leur contrôle du risque fiscal et des dispositifs anti-blanchiment.

Les contrôles sur place ne portent pas spécifiquement sur le risque fiscal, qui n'est pas de la compétence de l'ACP.

En matière de contrôle du dispositif anti blanchiment, il n'y a pas d'instructions données aux inspecteurs à proprement parler, pour ce qui concerne le contrôle bancaire autres que le mandat général précisant l'objet de l'enquête. Les chefs de mission en charge d'une enquête générale ou d'une enquête thématique sur la LCB-FT procèdent à une vérification de la conformité des procédures et des pratiques de l'établissement concerné aux dispositions légales ou réglementaires du CMF, le cas échéant (par exception) aux dispositions d'autres textes juridiques qui seraient directement applicables (règlement CE/2009/1786 sur les virements, par exemple). Ils sont pleinement responsables de la manière dont ils organisent leurs missions et centrent leurs travaux sur les dispositions du CMF et des règlements dont la vérification leur paraît la plus pertinente compte tenu de la nature de l'établissement, de ses risques et de l'organisation de son système de contrôle interne.

4. Selon l'ACP, combien de structures dépendantes d'établissements contrôlés par elles sont-elles implantées dans les pays suivants ?

|

Andorre |

Iles Marshall |

|

Anguilla |

Iles Turques et Caïques |

|

Antigua et Barbuda |

Iles Vierges britanniques |

|

Antilles néerlandaises |

Libéria |

|

Aruba |

Liechtenstein |

|

Autriche |

Luxembourg |

|

Bahamas |

Malaisie |

|

Bahreïn |

Monaco |

|

Belgique |

Montserrat |

|

Belize |

Nauru |

|

Bermudes |

Nioué |

|

Botswana |

Panama |

|

Brunei |

Philippines |

|

Chili |

Saint-Marin |

|

Costa Rica |

Saint-Vincent & Grenadines |

|

Dominique |

Samoa |

|

Grand Duché du Luxembourg |

Singapour |

|

Gibraltar |

Saint Christophe et Nieves |

|

Grenade |

Sainte Lucie |

|

Guatemala |

Suisse |

|

Iles Caïmans |

Uruguay |

|

Iles Cook |

Vanuatu |

États-Unis (Delaware, Nevada)

Par rapport aux pays listés par le Sénat (dont nous voyons mal la correspondance par rapport aux listes des « états et territoires non coopératifs » en matière fiscale publiées par la France au titre de la mise en oeuvre de l'article 238 0 A du code général des impôts ou par les organismes internationaux qui mènent des travaux de revue par les pairs, notamment par l'OCDE), les données suivantes relatives aux filiales étrangères ressortent de l'état de remise d'information sur les « implantations bancaires à l'étranger » remis à l'ACP sur base annuelle ( pour les pays de la liste ne figurant pas sur le tableau ci-dessous, il n'y a aucune déclaration ; par ailleurs l'ACP ne dispose d'aucune information particulière concernant le Delaware ou le Nevada )

|

Pays |

Succursales |

Filiales à caractère financier |

Autres Filiales |

|

Antilles Néerlandaises |

1 |

1 |

2 |

|

Autriche |

7 |

5 |

8 |

|

Belgique |

12 |

59 |

32 |

|

Bahreïn |

4 |

1 |

|

|

Bermudes |

6 |

3 |

|

|

Bahamas |

9 |

||

|

Suisse |

11 |

31 |

7 |

|

Chili |

2 |

4 |

|

|

Gibraltar |

2 |

1 |

|

|

Iles Caïman |

6 |

12 |

3 |

|

Luxembourg |

4 |

81 |

42 |

|

Malaisie |

3 |

||

|

Panama |

2 549 ( * ) |

||

|

Philippines |

3 550 ( * ) |

||

|

Singapour |

9 |

14 |

6 |

|

Iles Turks Et Caicos |

1 551 ( * ) |

||

|

Uruguay |

1 |

||

|

Iles Vierges Britanniques et Montserrat |

2 552 ( * ) |

||

|

Vanuatu Nouvelles Hébrides |

2 |

De façon pratique, il convient de rappeler qu'afin de se conformer à l'engagement (qui n'avait aucun caractère règlementaire) pris par les banques françaises, via la FBF, « d'engager la fermeture de leurs filiales et de leurs succursales dans les paradis fiscaux qui resteront sur la liste dite « grise » de l'OCDE en mars 2010 et qui n'auront pas signé de convention fiscale avec la France » (déclaration de François Pérol), les grands groupes français ont procédé à la fermeture de diverses structures dans les pays concernés ( cf . notamment au Panama). Il résulte des indications fournies par les établissements que l'engagement a été globalement suivi d'effet, même si un certain nombre de cas restaient à finaliser fin 2011 pour des raisons de réglementation locale. Certains établissements ont cependant choisi de maintenir dans les zones concernées quelques implantations dont l'activité porte exclusivement soit sur l'octroi de services à une clientèle locale, soit sur des financements d'exportations de la clientèle française. En tout état de cause, l'engagement de la FBF fondé sur la liste OCDE n'est plus opérant puisque cette liste ne compte plus que 3 pays (Nauru, Niue et le Guatemala).

Les implantations à Monaco ne figurent pas dans le recensement ci-dessus car il s'agit d'un cas spécifique : les établissements monégasques sont agréés par l'ACP et sont placés sous son contrôle, selon des modalités largement identiques à celles des établissements de crédit français. Toutefois, le contrôle des dispositifs en matière de lutte contre le blanchiment n'est pas du ressort de l'ACP, ce contrôle étant effectué par une autorité de contrôle monégasque, le Service d'Information et de Contrôle des Circuits Financiers (SICCFIN).

Bien que le SGACP ne soit pas en charge du suivi de la LAB, une attention particulière est néanmoins apportée, lors de l'examen sur place du dispositif de contrôle interne, au critère de « connaissance du client ». A cet égard, une procédure d'information du SICCFIN, reposant juridiquement sur l'accord du 8 octobre 2003 en vue d'organiser la coopération entre le superviseur français et le SICCFIN, a été mise en place. Si des lacunes dans le domaine du contrôle interne et notamment de la connaissance clients sont constatées à l'occasion d'une enquête, le SGACP en informe le SICCFIN, directement où par l'intermédiaire du représentant monégasque (dans les deux cas un courrier est adressé avec des extraits du rapport concerné).

Au 31 décembre 2011, il y avait 24 établissements de crédit agréés à Monaco parmi lesquels 6 étaient filiales d'établissements français ; il y avait en outre 12 agences de banques françaises installées sur le territoire de la Principauté.

Au total, ces implantations directement rattachées à des banques françaises représentaient à fin 2011 un encours de dépôts clientèle de 11,3 GEUR et un encours de crédits clientèle de 6,5 GEUR ; les actifs gérés étaient de 30,1 GEUR, soit entre 36 et 40 % du total des encours de même nature pour l'ensemble de la Principauté.

5. Pour les dix premiers établissements français, préciser ces données en faisant ressortir le type juridique d'implantation, la nature des activités, le montant des engagements en bilan et hors-bilan, les bénéfices économiques et commerciaux de ces implantations, le montant d'impôt sur les bénéfices payé localement et le nombre des employés sur place.

Le reporting des implantations bancaires à l'étranger n'est pas suffisamment détaillé pour fournir l'ensemble des données mentionnées ci-dessus. Ainsi l'état ne recense pas les opérations de hors bilan, ni les impôts payés localement.

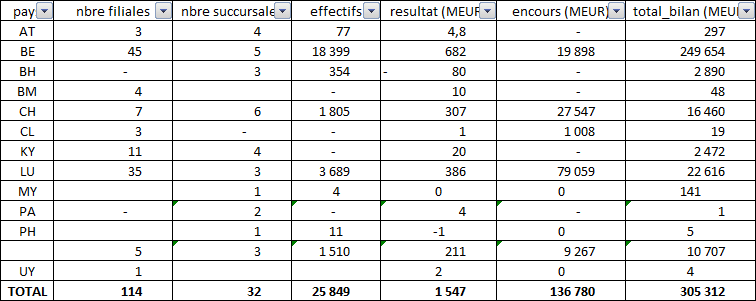

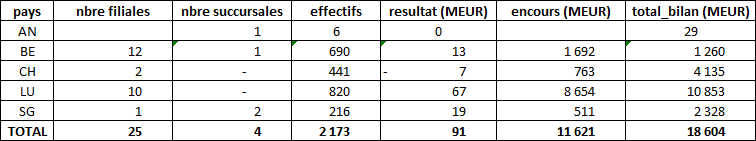

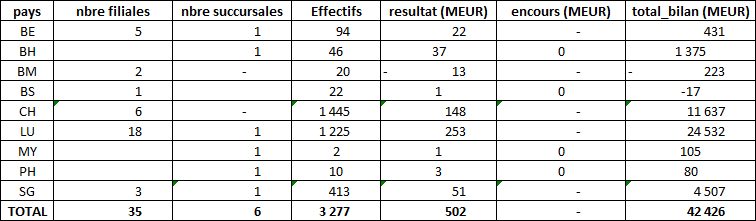

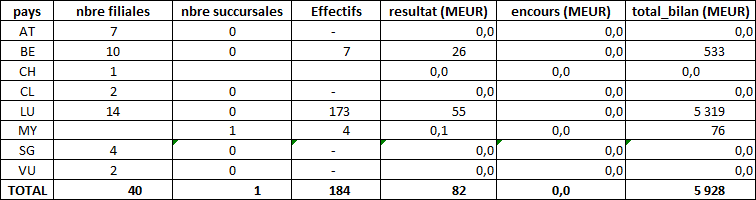

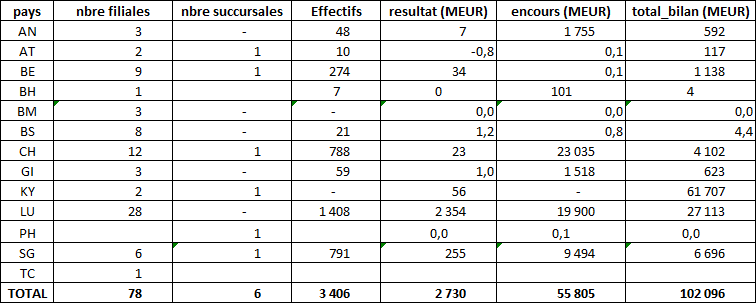

Sur la base des déclarations portant sur les pays listés à la question 4 ci-dessus, les groupes déclarent les implantations suivantes à fin 2011 (attention : les totalisations ont été effectuées sur la base des données déclarées, lorsque celles-ci sont disponibles ; elles risquent donc d'être approximatives)

Groupe BNPP

Source : reporting IBE

Groupe Crédit Mutuel

Source : reporting IBE

Groupe CASA

Source : reporting IBE

Groupe BPCE

Groupe Société Générale

Source : reporting IBE

6. Les établissements sous contrôle exercent-ils parfois leurs activités dans ces pays à travers des trusts ou d'autres structures juridiques opaques ?

L'ACP ne dispose d'aucun reporting spécifique à ce sujet, dès lors qu'il s'agirait de filiales non financières. Si cela a pu être constaté par la passé, on ne peut être catégorique pour la situation présente.

En tout état de cause, le contrôle exercé par l'ACP sur les activités menées par les établissements agréés, quelle qu'en soit la nature, dépend de la manière dont les groupes bancaires mènent leurs activités hors de France.

1 - Lorsqu'il s'agit de relations commerciales avec des contreparties immatriculées hors de France se traduisant par l'enregistrement d'opérations au bilan de la banque en France , ou de l'une de ses succursales européennes, les dispositions législatives et réglementaires françaises s'appliquent et l'ACP est chargée d'en vérifier l'application (sauf, pour les succursales européennes, les règles en matière de lutte anti-blanchiment et de surveillance de la liquidité qui sont d'application nationale). Elle le fait au travers du contrôle sur pièces et des enquêtes sur place, qu'elle peut notamment mener dans les succursales européennes. Dans ce cadre, l'ACP s'assure que la surveillance des opérations est correctement effectuée, ce qui nécessite notamment que la banque soit en mesure de documenter de manière aussi précise que possible la nature des risques ainsi que les modalités de suivi et de mesure de ces risques. En matière de connaissance de la clientèle, cela implique de vérifier que l'établissement fait preuve de toute la vigilance nécessaire pour identifier les clients, connaître leur activité et, le cas échéant, recueillir les informations sur l'identité des véritables bénéficiaires (les ayants droit économiques) et procéder aux déclarations TRACFIN requises par le Code monétaire et financier, qui incluent désormais une obligation de déclaration de soupçon de fraude fiscale répondant à certains critères (art. L. 561-15 II du CMF). A cet égard, dans le cadre des enquêtes ciblées sur la prévention du blanchiment de capitaux, ces aspects sont regardés de près. Dans plusieurs cas, le superviseur a sanctionné disciplinairement, avec d'autres griefs, le défaut de documentation de la connaissance du véritable bénéficiaire qui avait été relevé dans des relations commerciales avec des sociétés immatriculées dans des paradis fiscaux.

2 - Lorsqu'il s'agit d'activités engagées par l'intermédiaire de succursales hors Espace Économique Européen ou de filiales étrangères, directes ou indirectes , la situation est différente en termes de supervision. Dans ce cas, la supervision individuelle de l'entité (sur base sociale) relève de la compétence des autorités du pays d'accueil ; en outre, la loi française ne prévoit pas d'autorisation préalable des autorités bancaires françaises compétentes lorsqu'une banque française souhaite acquérir une participation ou constituer une filiale ou une succursale hors de l'EEE, l'autorisation relevant uniquement des autorités du pays d'accueil.

Dans ce cas, l'ACP est en charge de la surveillance sur base consolidée qui repose dans ce cas principalement sur une exploitation des données comptables et prudentielles consolidées. Cette surveillance est enrichie par les contacts et échanges d'informations qui peuvent avoir lieu avec les autorités locales de supervision pour les besoins du contrôle bancaire, dans le cadre d'accords de coopération (c'est le cas par exemple avec l'autorité suisse, ou plus récemment avec l'autorité de Jersey, avec laquelle un accord de coopération a été signé en 2011) ou d'accords ponctuels permettant des échanges ou, plus régulièrement en fonction du poids des pays dans le groupe, dans le cadre des collèges de superviseurs (cas du Luxembourg notamment). ( cf . question 24)

Dans le cadre de cette surveillance sur base consolidée, l'ACP veille à ce que le dispositif de contrôle interne du groupe, contrôle permanent et contrôle périodique, couvre l'ensemble des entités étrangères du groupe, que ce soit dans l'appréciation et le suivi des risques financiers des risques opérationnels (dont la fraude), des risques juridiques et de non-conformité. Cette nécessité, qui est rappelée de façon constante aux groupes français à vocation internationale, s'applique tout particulièrement à leurs activités dans des zones considérées comme sensibles. A cet égard, le superviseur a sanctionné disciplinairement des établissements chez qui il avait constaté des défauts de contrôle et de remontée d'informations de filiales étrangères et des lacunes sérieuses dans l'efficacité des recommandations faites à des entités étrangères en matière de lutte anti-blanchiment.

7. Sur quelle base l'ACP s'appuie-t-elle pour affirmer que des opérations sont logées dans des zones offshore tout en étant gérées effectivement depuis d'autres pays ? Quelles constatations précises ont-elles été faites à ce propos ? Quelles suites sont-elles données à de tels constats ?

Cette constatation a été faite à l'occasion de divers travaux de contrôle, notamment dans le cadre du contrôle permanent des établissements bancaires. Dans certains pays, la structure locale est très peu développée en termes d'infrastructure et d'effectifs, car les dossiers sont effectivement gérés par des équipes situées dans d'autres pays (ce constat avait notamment été fait s'agissant des iles Cayman lors d'une enquête ponctuelle réalisée il y a plusieurs années). Dans la mesure où la répartition des compétences en termes de surveillance des opérations entre le pays de localisation et le pays de la gestion des activités n'est pas de la compétence de l'ACP, nous recommandons dans ce cas aux établissements de faire preuve d'une vigilance renforcée, au niveau centralisé et sous le contrôle des organes de surveillance, dans la surveillance de ces activités.

8. Exposer les manquements les plus structurels aux obligations de contrôle interne constatés par l'ACP

S'agissant de l'organisation des banques, seul domaine de la compétence de l'ACP, l'accent est mis sur la mise en place d'un système de contrôle interne rigoureux permettant aux établissements de bien connaitre et mesurer leurs risques et d'assurer une remontée rapide et exhaustive des informations nécessaires aux dirigeants et à l'organe délibérant, dont l'implication est essentielle. Cela a d'ores et déjà donné lieu à des actions de renforcement du dispositif de contrôle interne des groupes, notamment pour ce qui concerne les travaux de cartographie des risques et la création d'une fonction spécifique conformité qui a vocation, entre autres, à examiner les problématiques liées à l'exercice d'activités dans des paradis fiscaux.

Selon l'appréciation du Secrétariat général de l'ACP, les points suivants de l'organisation des établissements, qui sont généraux mais sont susceptibles de concerner très directement, par certains aspects, les activités dans des zones non transparentes, pourraient encore être renforcés dans certains groupes :

1. Les travaux de cartographie des risques sont un enjeu majeur en matière de maîtrise des risques. Ces derniers progressent notamment dans le cadre de la définition des plans de réaction en cas de crise.

2. La mise en place de dispositifs plus rigoureux d'appréciation du risque opérationnel s'impose.

3. Des dispositifs spécifiques visant à identifier et à suivre le risque de fraude doivent être généralisés.

4. L'implication des organes de gouvernance dans le suivi du système doit être renforcée.

5. L'organisation comptable (procédures, pistes d'audit et systèmes d'information) doit être améliorée.

9. Décrire précisément le(s) origine(s) juridique(s) permettant d'assurer le suivi des principales opérations bancaires. Décrire les moyens de connaître les opérations internationales des établissements contrôlés. Quels sont les montants des principales opérations internationales des banques résidentes ?

L'ACP ne suit pas le détail des opérations en tant que tel, mais s'assure de la mise en place de dispositifs de suivi des activités engagées par le groupe, dans les conditions mentionnées à la question 6. Pour mesurer le niveau global des activités à l'étranger des groupes, l'ACP dispose de divers types de reportings.

Pour les banques , il s'agit :

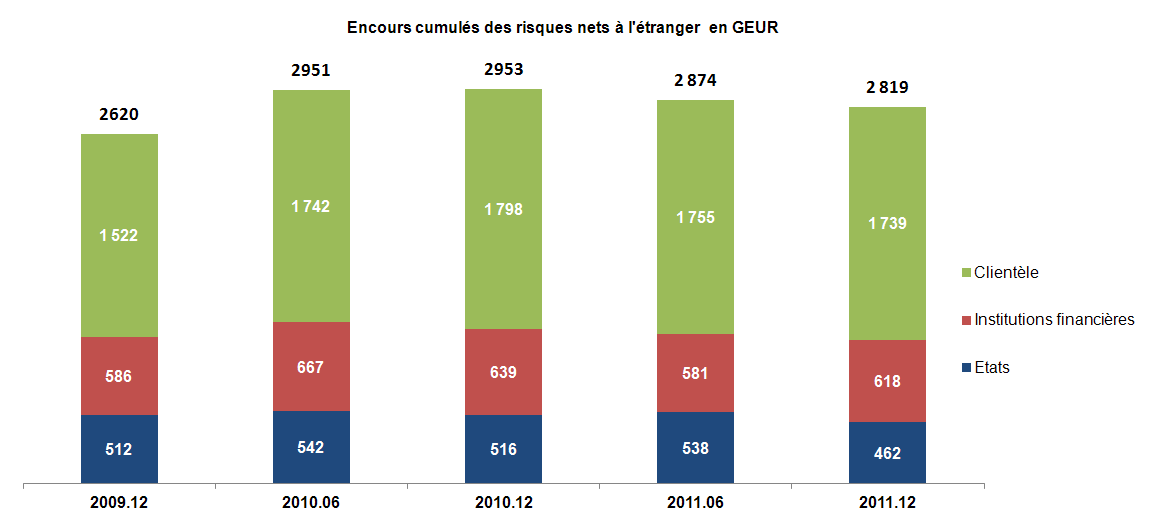

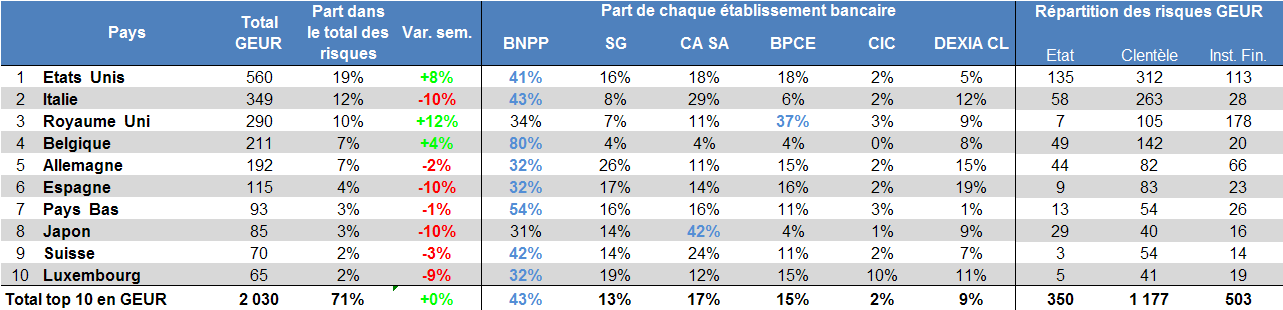

• du poids des créances internationales dans le total d'actifs : la part des risques nets à l'étranger sur le total du bilan consolidé est comprise, pour les plus grands groupes, entre environ 10 % pour le CIC et plus de 60 % pour la BNPP. Pour les cinq plus grands groupes (BNPP, SG, CASA, BPCE, CIC et DEXIA CREDIT LOCAL), l'encours global atteint 2 819 G€ au 31 décembre 2011, dont plus des trois quarts sont concentrés sur l'Europe de l'Ouest et l'Amérique du Nord. 71 % de ces encours sont en outre concentrés sur 10 pays.

• de la part du PNB lié à des activités à l'international pour la banque de détail (depuis 2010, la Banque de détail international contribue en moyenne à hauteur de 15 % au PNB consolidé des grands groupes bancaires, avec un maximum de 24 % pour la BNP en 2011).

• pour chaque établissement, du reporting des « implantations bancaires à l'étranger, qui fournit en outre des informations sur l'activité menée au travers d'implantations à l'étranger, complété par les plus grands groupes par la remise de documents fournissant les contributions aux risques consolidés du groupe ( cf . question 4).

Pour les assurances , le Secrétariat général dispose d'informations règlementaires consolidées parmi lesquelles le chiffre d'affaires réparti par entités du groupe et par zones géographiques.

En faisant abstraction des groupes étrangers, AXA (qui réalise en 2011 plus de 75 % de son CA à l'étranger) se distingue nettement des autres acteurs français, dont le chiffre d'affaires est majoritairement réalisé en France. Les données globalisées sont les suivantes :

|

2010 |

2011 |

|||

|

Part du chiffre d'affaires France |

Part du chiffre d'affaires hors de France |

Part du chiffre d'affaires France |

Part du chiffre d'affaires hors de France |

|

|

AXA |

22,57 % |

77,43 % |

22,36 % |

77,64 % |

|

CNP |

80,80 % |

19,20 % |

79,67 % |

20,33 % |

|

GROUPE CREDIT AGRICOLE ASSURANCE |

71,15 % |

28,85 % |

72,40 % |

27,60 % |

|

BNP PARIBAS ASSURANCE |

52,00 % |

48,00 % |

47,00 % |

53,00 % |

|

GROUPAMA |

42,04 % |

57,96 % |

39,34 % |

60,66 % |

|

GENERALI |

20,88 % |

79,12 % |

18,89 % |

81,11 % |

|

ALLIANZ |

10,62 % |

89,38 % |

10,64 % |

89,36 % |

|

COVEA (MAAF, MMA, GMF) |

96,90 % |

3,10 % |

NC(*) |

NC(*) |

|

SOCIETE GENERALE Assurance |

80,00 % |

20,00 % |

78,00 % |

22,00 % |

|

GROUPE ACM |

94,57 % |

5,43 % |

97,83 % |

2,17 % |

10. Le FICOBA inclut-il les comptes détenus par les résidents à l'étranger ? L'obligation de déclarer de tels comptes ne devrait-elle pas être élargie des clients aux banques qui en ont connaissance ?

Le Fichier national des comptes bancaires et assimilés FICOBA, qui recense les comptes ouverts sur le territoire national, est géré par la direction générale des finances publiques (DGFIP) du Ministère du Budget, des comptes publics et de la réforme de l'État. L'ACP n'a donc pas d'élément à fournir à ce sujet.

Préciser les observations suivantes concernant les attentes de l'ACP en matière de gestion de fortune :

- le renforcement de la gouvernance et notamment de la cohérence des dispositifs de contrôle interne et de LAB au sein du groupe ;

Comme il ressort du bilan des missions de contrôle en matière de LCB-FT dans le secteur de la gestion de fortune, les dirigeants des organismes ayant été contrôlés paraissaient dans l'ensemble engagés dans la mise en place et le suivi des dispositifs de contrôle interne et de LCB-FT. Les organes exécutifs et délibérants disposaient d'informations sur le fonctionnement des dispositifs de contrôle interne et de LCB-FT au travers de l'examen de rapports périodiques prévus par les dispositions réglementaires.

Toutefois, certains organes exécutifs et/ou délibérants soit ne disposaient pas d'informations relatives aux dispositifs de contrôle interne et de LCB-FT nécessaires à l'exercice de leur mission (absence de ces points dans les ordres du jour des réunions), soit ne disposaient que d'informations écrites très succinctes ou orales sur ces sujets, soit n'en avaient que très rarement (une fois par semestre, voire une fois par an, par exemple lors de la présentation du rapport annuel de contrôle interne).

L'ACP attend des organismes qu'ils améliorent la quantité et la qualité des informations remontées aux organes exécutifs et/ou délibérants en matière de contrôle interne et de LCB-FT. Elle attend également que soient formalisés dans des comptes rendus écrits les sujets évoqués au cours des réunions des organes exécutifs et délibérants ainsi que les discussions qui s'en sont suivies et les décisions adoptées, de manière à s'assurer que les organes exécutifs et délibérants disposent d'informations adéquates pour prendre leurs décisions.

- en particulier, en quoi les contrôles internes et de LAB dans les groupes pourraient-ils être plus cohérents ?

Des défauts d'adaptation au niveau local des dispositifs de LCB-FT définis par un groupe (par exemple, absence de déclinaison de la classification des risques définie par le groupe au niveau de l'établissement, adoption de critères incohérents, seuils d'avoirs inadaptés au regard des encours moyens, etc.), peuvent conduire le dispositif de LCB-FT à être peu adapté au risque de blanchiment des capitaux ou de financement du terrorisme.

La cohérence d'ensemble entre les procédures du groupe et les procédures locales doit être assurée, et ce afin d'éviter des divergences d'application sur la mise en oeuvre des mesures de vigilance.

Une organisation plus efficace des échanges d'information au sein de plusieurs groupes (mise en place de procédures adéquates, meilleure intégration des outils et systèmes d'informations, échanges d'informations sur les déclarations de soupçon ou sur les éléments relatifs à l'identité et à la connaissance des clients au sein du groupe etc.) est demandée.

- la détection des clients présentant un risque élevé et la mise en place de mesures de vigilance adaptées ; qu'est-ce qu'un client présentant un risque élevé ?

La législation anti-blanchiment prévoit un certain nombre de situations présentant des risques élevés, comme notamment les relations avec des Personnes Politiquement Exposées, la correspondance bancaire, ou l'entrée en relation à distance avec les clients.

Les textes laissent également à l'appréciation des organismes financiers la possibilité de tenir compte du risque élevé associé à des situations qu'ils définissent dans leur classification des risques.

Lorsque le risque de blanchiment des capitaux et de financement du terrorisme présenté par un client, un produit ou une transaction est élevé, les organismes financiers renforcent l'intensité des mesures d'identification et de connaissance de leurs clients ainsi que de vigilance constante sur la cohérence des opérations.

- l'amélioration de la connaissance de la relation d'affaires et du client, à l'entrée en relation et pendant toute la durée de celle-ci ; en faire une brève description ;

L'amélioration de la connaissance de la relation d'affaires nécessite de collecter des informations et des documents relatifs au client avant l'entrée en relation d'affaires, de manière à évaluer au mieux le risque de blanchiment des capitaux et de financement du terrorisme.

L'étude sur les dispositifs de LCB-FT en matière de gestion de fortune a démontré, pour plusieurs établissements, des marges d'amélioration dans l'application de l'obligation de collecte d'information :

- les informations concernant les clients doivent être complétées (par exemple, mention de la date d'entrée en relation d'affaires, collecte d'informations sur le fonctionnement attendu du compte, l'origine des fonds apportés, l'activité, les revenus, le patrimoine et la situation financière dans le cas des personnes morales, etc.) ;

- les justificatifs nécessaires doivent être collectés (par exemple, justificatifs de domicile, de résidence fiscale et de provenance des fonds, etc.) et ;

- les informations sur la relation d'affaires doivent être mises à jour régulièrement de façon à en maintenir une connaissance actualisée. Ce processus doit faire l'objet d'une périodicité adaptée, éventuellement fonction du niveau de risque présenté par le client ou à la suite d'un évènement significatif dans la relation d'affaires. Il permet de réévaluer éventuellement le niveau de risque et d'adapter le niveau de vigilance devant être exercée ;

- l'amélioration des dispositifs de surveillance automatisée des relations d'affaires ;

La réglementation impose aux organismes assujetties de se doter de dispositif de suivi et d'analyses de leurs relations d'affaires, fondés sur la connaissance de la clientèle, permettant notamment de détecter les opérations constituant des anomalies au regard du profil de la relation d'affaire.

Les améliorations des dispositifs portent notamment sur :

Ø le renforcement de la qualité des informations renseignées dans ces bases;

Ø l'efficacité du contrôle des opérations surveillées ;

Ø un contrôle régulier de celles-ci.

- un respect plus diligent des obligations de déclaration à Tracfin, et notamment la réduction des délais de déclaration ; quel est le délai moyen, le délai supérieur ?

L'ACP attend des organismes financiers soumis à sa supervision que les opérations atypiques détectées fassent l'objet d'une analyse systématique pouvant conduire, le cas échéant, à transmettre une déclaration de soupçon à Tracfin prévue par le Code monétaire et financier, dont celle prévue par l'article L. 561-15 II.

Le résultat du dépouillement des QLB en 2011 (sur l'exercice 2010) a fait ressortir un délai moyen pour les organismes faisant partie du périmètre d'étude sur la gestion de fortune de 55 jours. Le maximum est de 235 jours.

- l'amélioration des dispositifs de détection au regard des listes de gel des avoirs ; de quoi s'agit-il ?

Les organismes financiers sont tenus de procéder au gel des fonds et des ressources économiques des personnes désignées dans les règlements européens de mesures restrictives ou par des arrêtés du ministre français chargé de l'économie.

La notion de gel est définie dans les règlements européens de mesures restrictives ou dans la législation nationale. Le gel est l'action, y compris le fait de s'abstenir de faire, dont l'effet est de priver une personne, un organisme ou une entité atteint par une mesure de gel de son pouvoir de contrôle sur la chose gelée ou de la possibilité de bénéficier ou de jouir de la chose gelée.

Le gel oblige les organismes financiers à immobiliser les avoirs et à s'opposer à leur mutation et transmission par tout moyen : interdiction des débits et retraits, désactivation des moyens de paiement, non compensation de chèques, suspension de la faculté de rachat sur un contrat d'assurance vie, interdiction d'accès aux coffres, interdiction d'ordre sur instruments financiers, etc.

En outre, aucun fonds ni aucune ressource économique ne doit être mis, directement ou indirectement, à la disposition des personnes visées par de telles mesures. Ceci n'interdit pas de poursuivre l'alimentation des comptes déjà ouverts par des versements, par exemple des intérêts, à la condition que ces sommes soient également gelées.

L'ACP attend des organismes financiers soumis à sa supervision :

Ø qu'ils se dotent de dispositifs opérationnels et adaptés (procédures, moyens humains, outils etc.) à leurs activités permettant de détecter et de bloquer toute opération au bénéfice d'une personne ou d'une entité faisant l'objet d'une mesure de gel des fonds, instruments financiers et ressources économiques ;

Ø qu'ils mettent en place un dispositif de détection automatisée, si les activités le justifient, des clients et des opérations, lors de l'entrée en relation d'affaires et pendant toute la durée de celle-ci ;

Ø qu'ils mettent à jour, sans délai, les listes de personnes et entités soumises à des mesures de gel des avoirs (en fonction des évolutions des textes européens et français) et qu'ils paramètrent les dispositifs de détection de telle sorte que les variations orthographiques soient prises en compte ;

Ø qu'ils s'assurent du traitement et du suivi des alertes engendrées par les dispositifs de détection, et que la Direction générale du Trésor, autorité compétente en matière de gel des avoirs, puisse être saisie, le cas échéant, dans les plus brefs délais.

- le renforcement des moyens humains et techniques alloués aux unités en charge du dispositif de contrôle de la conformité. Faire une présentation stylisée de ces moyens pour les dix premiers établissements sous revue.

Les organismes financiers se dotent selon des modalités adaptées à leur taille, à la nature de leurs activités et aux risques identifiés par la classification des risques de blanchiment de capitaux et de financement du terrorisme, de moyens humains suffisants pour analyser les anomalies détectées par les dispositifs susmentionnés. Elles s'assurent que les agents concernés disposent d'une expérience, d'une qualification, d'une formation et d'un positionnement adéquats pour exercer leurs missions. Elles veillent à ce qu'ils aient accès aux informations internes nécessaires à l'exercice de leurs fonctions.

En conséquence, les moyens alloués aux unités en charge du dispositif de contrôle de la conformité doivent être suffisants de manière à pouvoir remplir les obligations en matière de lutte anti-blanchiment. L'affectation d'un nombre trop restreint de personnes au regard de l'effectif total et de l'activité de l'organisme serait contraire à ces dispositions.

L'affectation de moyens techniques (par exemple, outils de suivi de révisions des dossiers clients ou d'outils de suivi des dossiers clients sous surveillance etc.) doit également être adaptée à la taille et l'activité de l'organisme ( cf . le point 1-4 de l'étude bilan gestion de fortune).

11. Décrire les échanges entre l'ACP et Tracfin.

Les échanges entre l'ACP et Tracfin sont de plusieurs sortes :

- l'ACP informe Tracfin des faits susceptibles d'être liés au blanchiment de capitaux ou au financement du terrorisme découverts dans l'exercice de ses missions, conformément à l'article L. 561-30 du CMF. Tracfin tient informé des suites qui ont été réservées à ces informations. D'autres échanges ont lieu, par exemple lors de la définition du programme d'enquête de l'ACP.

- un protocole de coopération a été conclu entre ces deux autorités afin d'organiser leurs relations. Un échange de personnel est prévu et présentement un agent de l'ACP est détaché auprès de TRACFIN.

12. Décrire les systèmes d'analyse des risques mis en place par les établissements sous contrôle en distinguant selon la nature des établissements

1°) Les établissement se dotent de systèmes d'analyse et de mesure des risques en les adaptant à la nature et au volume de leurs opérations afin d'appréhender les risques de différentes natures auxquels leurs opérations les exposent, et notamment les risques de crédit, de marché, de taux d'intérêt global, d'intermédiation, de règlement et de liquidité ainsi que le risque opérationnel.

Ces systèmes et procédures doivent leur permettre d'établir une cartographie des risques identifiant et évaluant les risques encourus au regard de différents facteurs notamment la complexité de l'organisation, la nature des activités exercées, le professionnalisme des personnels et la qualité des systèmes ou encore les conditions économiques et les évolutions réglementaires.

Une personne désignée « responsable de la filière risques » s'assure de la mise en oeuvre de ces systèmes de mesure, de surveillance et de maîtrise des risques. Il s'assure également que le niveau des risques encourus par l'établissement est compatible avec les orientations de l'activité et les limites fixées.

2°) Les établissements disposent, selon des modalités adaptées à leur taille et à la nature de leurs activités, de services de contrôles.

Il s'agit, d'une part, de contrôles permanents de la conformité, de la sécurité et de la validation des opérations réalisées et du respect des diligences liées aux missions de la filière supervisant les risques encourus par l'établissement. Ils sont assurés, avec un ensemble de moyens adaptés, par des agents exerçant des activités opérationnelles et par d'autres exclusivement dédiés à cette fonction.

D'autre part, il s'agit de contrôles périodiques, contrôlant la conformité des opérations, le niveau de risque effectivement encouru, le respect des procédures, l'efficacité et le caractère approprié des dispositifs de contrôle permanent mentionné ci-dessus.

13. Que signifie l'engagement de la responsabilité personnelle des dirigeants évoquée par vous ? (p. 4 du compte rendu)

La notion de « dirigeant responsable » à laquelle le compte rendu d'audition fait référence vise les personnes qui assurent la détermination effective de l'orientation de l'activité des établissements aux sens de l'article L. 511-13 du code monétaire et financier, et dont la signature sur les documents transmis à l'ACP engage la société qu'ils représentent.

Si les dirigeants transmettent à l'ACP des renseignements inexacts, ils encourent une sanction pénale d'un an d'emprisonnement et de 15 000 € d'amende (pour le secteur bancaire : article L. 571-4 du code monétaire et financier, L. 572-1 pour les changeurs manuels, L. 572-8 pour les prestataires de services de paiement, L. 573-1-1 pour les prestataires de services d'investissement ; pour le secteur de l'assurance : article L. 310-28 du code des assurances).

14. Quelles difficultés sont-elles signalées par les établissements (la page 5 du compte rendu où sont mentionnées en particulier les filiales étrangères) ?

Les établissements disposant de succursales et filiales à l'étranger informent l'ACP, par le moyen des questionnaires relatifs à la lutte contre le blanchiment des capitaux transmis annuellement, des États dans lequel le droit applicable localement ne leur permet pas de mettre en oeuvre des mesures équivalentes à celles applicables en France.

Les établissements ne communiquaient pas jusqu'à présent d'informations détaillées sur ce sujet. La modification en cours des questionnaires LCB-FT remis annuellement par les établissements les obligera à transmettre sur ce point une information plus détaillée. Ils devront décrire, pour chaque entité implantée dans un pays dont la législation locale ne leur permet pas de mettre en oeuvre des mesures équivalentes à celles applicables en France les textes concernés.

15. Préciser la nature des travaux du groupe de travail du Comité de Bâle sur le blanchiment. Principaux points à l'ordre du jour. Principales difficultés. L'harmonisation internationale des régulations est-elle satisfaisante ?

Le Comité de Bâle dispose d'un groupe dédié à la lutte contre le blanchiment des capitaux et le financement du terrorisme (Anti-Money Laundering Expert Group, AMLEG). Il rédige, et publie, notamment, des guides ou des lignes directrices à vocation pratique pour le secteur de la bancaire. Ces publications font l'objet de mises à jour. L'AMLEG travaille à l'actualisation des guides déjà publiés en 2001 et 2004 (ayant pour thèmes « Customer due diligence for banks » et « Consolidated KYC Risk Management »), pour tenir compte des évolutions des standards du GAFI. Pour ce qui est de l'harmonisation cf. question 16.

16. Décrire la contrariété entre les législations nationales et les normes du Comité de Bâle. Expliquer ce que sont les « conséquences à tirer pour les dispositifs de gestion des risques » dans cette hypothèse.

Le Comité de Bâle est un organisme international qui regroupe les principaux contrôleurs bancaires et qui vise à promouvoir les meilleures pratiques en matière de contrôle bancaire. Il n'a cependant pas de pouvoir contraignant, et il appartient aux États de décider de mettre leur législation en accord avec ces pratiques.

Les États membres du GAFI ou de ses déclinaisons régionales font l'objet d'une évaluation pour mesurer la conformité de leur dispositif national avec les recommandations. En cas de non-conformité, l'État concerné fait l'objet d'un suivi. En cas de défaillance persistante, il peut être demandé aux institutions financières d'appliquer des mesures de vigilance renforcée à l'encontre du pays concerné.

Il en va de même pour les principes édictés par le comité de Bâle. En effet, les États font régulièrement l'objet d'évaluations afin de mesurer la conformité de leur dispositif national avec les principes publiés par le Comité.

La recommandation 18 du GAFI prévoit que les groupes financiers mettent en oeuvre des programmes de LCB-FT à l'échelle du groupe. Si la réglementation applicable dans le pays d'accueil ne permet pas la mise en oeuvre de ces mesures, les groupes financiers appliquent des mesures supplémentaires pour gérer les risques de blanchiment de capitaux et de financement du terrorisme et en informent les autorités de contrôle du pays d'origine. Si les mesures supplémentaires ne sont pas suffisantes, les autorités compétentes du pays d'origine devraient envisager des actions supplémentaires, parmi lesquelles la mise en oeuvre de contrôles supplémentaires sur le groupe et, le cas échéant, demander au groupe de cesser de réaliser des opérations dans le pays concerné.

17. Quels sont les effets de la décision du CC sur les sanctions prononcées par l'ACP ? A-t-on et peut-on envisager une loi de validation ?

Il convient avant tout de rappeler que l'organisation actuelle de l'ACP, en distinguant clairement les fonctions de poursuite, d'instruction et de sanction dans l'exercice du pouvoir juridictionnel, répond pleinement aux exigences de la Convention européenne de sauvegarde des Droits de l'homme et des libertés fondamentales (CESDH) telles qu'interprétées par la Cour Européenne des Droits de l'Homme (CEDH). La décision du Conseil Constitutionnel ne porte donc pas sur les sanctions prises par l'ACP dans ce nouveau cadre mais sur la situation précédente.

Dans sa décision du 2 décembre 2011, le Conseil constitutionnel a jugé contraires à la Constitution certaines dispositions du code monétaire et financier antérieures à la constitution de l'ACP , au motif qu'elles organisaient la Commission bancaire sans séparer en son sein, d'une part, les fonctions de poursuite et, d'autre part, les fonctions de jugement, méconnaissant ainsi le principe d'impartialité des juridictions. Le Conseil constitutionnel a précisé que sa déclaration d'inconstitutionnalité était applicable à toutes les instances non définitivement jugées à la date de sa décision.

Tirant les conséquences de la décision du Conseil constitutionnel, le Conseil d'État a annulé par un arrêt en date du 11 avril 2012 la décision prononcée le 18 décembre 2009 par la Commission bancaire. Il a toutefois précisé que cette annulation ne faisait obstacle à ce que l'Autorité de contrôle prudentiel engage, en vertu de l'article L. 612-38 du Code monétaire et financier et dans le respect des nouvelles règles de séparation des fonctions de contrôle et de sanction, une nouvelle procédure de sanction à l'encontre de l'établissement concerné sur le fondement des actes de contrôle et de constatation accomplis par la Commission bancaire dont la validité doit être appréciée au regard des dispositions législatives et réglementaires en vigueur à la date à laquelle ils ont été accomplis.

Il en résulte qu'en cas d'annulation d'une décision antérieure à la création de l'ACP, celle-ci peut décider d'ouvrir une nouvelle procédure disciplinaire en se fondant sur des constats antérieurs à sa création.

18. Quelle est la gamme des sanctions dont dispose le superviseur ? Quelles applications en pratique au cours des cinq dernières années ?

Les sanctions dont dispose l'ACP sont mentionnées aux articles L. 612-39 à L. 612-41 du Code monétaire et financier. Il s'agit de :

1° L'avertissement ;

2° Le blâme ;

3° L'interdiction d'effectuer certaines opérations et toutes autres limitations dans l'exercice de cette activité ;

4° La suspension temporaire d'un ou plusieurs dirigeants ;

5° La démission d'office d'un ou plusieurs dirigeants ;

6° Le retrait partiel ou total d'agrément ou d'autorisation;

7° La radiation de la liste des personnes agréées.

La Commission des sanctions peut prononcer, soit à la place soit en sus de ces sanctions une sanction pécuniaire au plus égale à cent millions d'euros (1 million d'euros pour les changeurs manuels), et assortir la sanction d'une astreinte.

Entre 2008 et 2010, la Commission bancaire a rendu 10 décisions de sanction et l'ACAM 15.

La Commission des sanctions a été saisie en 2010 de 7 procédures disciplinaires (dont 3 étaient jointes car elles concernaient des faits connexes). En 2011, 3 nouvelles affaires ont été portées à sa connaissance sur les 4 derniers mois de l'année suivant la publication tardive du décret mettant en oeuvre la réforme de la procédure prévue par la loi de régulation bancaire et financière du 22 octobre 2010. Sur les 5 décisions rendues après jonction des 3 affaires portant sur des faits connexes, 4 ont porté sur des griefs intégrant le non respect des procédures en matière de LCB-FT et/ou de contrôle interne. Les décisions ont été les suivantes : un blâme assorti d'une sanction de 150 000 €, trois avertissements (assortis pour 2 d'entre eux de sanctions pécuniaires de 20 000 et de 800 000 €), un avertissement à un dirigeant et une suspension de 10 ans assortie d'une amende de 10 000 € adressé à un autre dirigeant.

Outre ces pouvoirs de sanction, il convient de noter que l'ACP dispose également de divers pouvoirs de police administrative afin d'intervenir de façon correctrice. Ces pouvoirs figurent aux articles L. 612-30 à L. 612-34 du code monétaire et financier : il s'agit des mises en garde , des mises en demeure , des demandes de programme de rétablissement , des mesures conservatoires , ou de la possibilité de désigner un administrateur provisoire . La procédure de mise en demeure - qui n'existait pas dans le cadre de la Commission bancaire - a notamment vocation à être développée et à devenir un instrument régulier de contrôle (le domaine de la LCB-FT concerne un tiers des 9 mises en demeure décidées depuis mai 2010 par l'ACP).

D'autres types de procédure, qui sont proches des mesures de police administrative dans leurs effets, sont également utilisées : il s'agit essentiellement des injonctions , procédure par laquelle l'ACP enjoint aux établissements de prendre des mesures destinées à renforcer leur situation financière ou améliorer leurs méthodes de gestion. Enfin, en cas de méconnaissance par une personne contrôlée d'une obligation de déclaration ou de transmission d'états, de documents ou de données périodiques, l'ACP peut prononcer une injonction assortie d'une astreinte (article L. 612-25 du Code monétaire et financier).

Il convient de noter que l'ensemble les pouvoirs dont dispose l'ACP ne peuvent être mis en oeuvre que lorsque les conditions fixées par le CMF, qui définit les motifs de mise en oeuvre des mesures, sont respectées : s'agissant des sanctions, il faut notamment soit que l'établissement assujetti « ait enfreint une disposition législative ou réglementaire au respect de laquelle l'Autorité a pour mission de veiller ou un code de conduite homologué » soit qu'il n'ait pas respecté une mesure de police administrative.

19. Avez-vous connaissance de relations étroites entre les grands établissements sous votre contrôle et des cabinets de conseil fiscal ? Quel est le nombre des conseillers fiscaux employés par chacun des dix premiers établissements bancaires et d'assurance sous votre contrôle ? L'interdiction de prodiguer des conseils fiscaux vous paraît-elle correctement appliquée ?

L'ACP n'a pas de compétence dans ce domaine.

20. Préciser ce que représentent le shadow banking et les enjeux qui lui sont attachés.

Le shadow banking , ou système bancaire parallèle, a été défini de manière large par le Conseil de Stabilité Financière comme étant le système d'intermédiation de crédit auquel concourent des entités et des activités qui ne font pas partie du système bancaire classique. Cette définition implique que le système bancaire parallèle représente à la fois des (i) entités exerçant, hors du système bancaire classique, certaines activités comme l'acceptation de capitaux présentant des caractéristiques de dépôt, la réalisation d'opérations de transformation d'échéance ou de liquidité, le transfert de risque de crédit ou encore l'utilisation d'un effet de levier financier et (ii) des activités constituant des sources de financement pour des acteurs non bancaires comme la titrisation, les prêts de titre et les opérations de pension.

Une définition précise du shadow banking demeure néanmoins difficile. La Commission européenne a publié un livre en mars 2012 un livre vert sur le système bancaire parallèle dans lequel elle centre son analyse sur certaines entités et activités : (i) les véhicules de titrisation comme les conduits ABCP, les véhicules d'investissement spéciaux (SIV) et d'autres véhicules ad hoc (SPV), les fonds monétaires et autres types de fonds ou produits d'investissement qui présentent des caractéristiques de dépôt, les fonds d'investissement, y compris les ETF ( Exchange Traded Funds ), qui procurent des crédits ou utilisent le levier, les sociétés de financement et entités spécialisées dans les titres qui fournissent des crédits ou des garanties de crédit, ou réalisent des opérations de transformation de liquidité ou d'échéance, sans être réglementées comme les banques; et les entreprises d'assurance et de réassurance qui émettent ou garantissent des produits de crédit et (ii) les activités de titrisation, les prêts de titres et les opérations de pension.

Un premier enjeu associé au shadow banking est le risque d'arbitrage réglementaire. La liste de la Commission européenne ne doit ainsi pas être considérée comme exhaustive non seulement car les entités et activités du système bancaire parallèle peuvent évoluer très rapidement mais également car la définition du shadow banking doit demeurer suffisamment large pour ne pas favoriser l'arbitrage réglementaire. La concertation internationale sera déterminante sur ce point, afin de prévenir la migration d'activités financières de la sphère régulée vers la sphère non régulée. A cet égard, le périmètre de la régulation bancaire pâtit au niveau international d'une absence d'harmonisation de la définition de « banque » ou « d'établissement de crédit ». Une telle harmonisation, fondée sur une définition large des « établissements de crédit » reposant comme en France sur la réception de dépôts du public ou l'octroi de crédits, pourrait constituer un levier important pour restreindre d'emblée le champ du shadow banking et le risque d'arbitrage réglementaire.

Un deuxième enjeu associé au shadow banking est le risque pour la stabilité financière. Les entités et les activités du système bancaire parallèle peuvent en effet être sources de risques dont certains peuvent être de nature systémique, compte tenu en particulier de la complexité des entités et des activités du système bancaire parallèle, de leur portée internationale et de la mobilité intrinsèque des titres et des marchés de fonds et des interconnexions entre les entités et les activités du système bancaire parallèle d'une part et du système bancaire traditionnel d'autre part. En conséquence, les travaux en cours du Conseil de Stabilité Financière porte sur i) la définition de principes pour le contrôle et la réglementation du système bancaire parallèle; ii) le lancement d'un processus de relevé et d'évaluation des risques systémiques que présente ce système et iii) la définition du champ d'application d'éventuelles mesures de réglementation.

L'enjeu principal associé au shadow banking pour les autorités de surveillance et de régulation réside dans la définition et la mise en oeuvre de mesures permettant de réduire ces risques tout en préservant certains avantages que peut présenter le système bancaire parallèle pour le système financier notamment l'offre d'un financement alternatif en période de mauvais fonctionnement du système bancaire traditionnel et des marchés. Ainsi, la régulation des activités de prêt de titres et opérations de pension livrée ne doit pas conduire à porter atteinte à la liquidité de ce marché, l'un des rares segments de marché encore particulièrement actif aujourd'hui.

21. Dans quelle mesure l'ACP contrôle-t-elle l'accompagnement financier des grands contrats par les banques?

Dans le cadre de son activité de contrôle, l'ACP ne regarde pas le détail des opérations en tant que telles mais s'intéresse à la surveillance des risques, de natures diverses, attachés à ces opérations ; elle veille notamment à ce que leur engagement, leur suivi et leur mesure soient effectués dans les conditions prévues par la règlementation en vigueur, notamment par le règlement 97-02 s'agissant des établissements bancaires. Si ces risques sont mal appréhendés, l'ACP peut sanctionner l'établissement ou utiliser ses pouvoirs de police administrative.

Lorsqu'en outre, dans le cadre de ses missions, l'ACP relève des faits susceptibles de sanctions pénales, le Président en informe le Procureur de la République conformément à l'article L.612-28 du code monétaire et financier.

22. A quel moment l'ACP a-t-elle eu connaissance de la localisation d'entités gérant la titrisation des établissements dans des centres offshore ? Quelles observations a-t-elle pu faire à ce sujet ?

L'ACP a eu connaissance d'opérations de titrisation pour lesquels les établissements assujettis se sont interrogés sur le traitement prudentiel à apporter à ce type d'opérations. Selon les schémas envisagés, l'ACP a pu accepter, refuser ou soumettre à certaines conditions prudentielles les schémas envisagés. Dans ce cadre, la localisation du véhicule dans un centre offshore , qui n'est pas interdite par la règlementation en vigueur, ne constitue pas un élément discriminant, l'objectif du superviseur étant de s'assurer d'une prise en compte prudentielle des opérations de titrisation adaptée aux risques effectivement encourus.

23. Quel est le contour précis du risque fiscal pesant sur les établissements sous contrôle ? Est-il évalué systématiquement ?

L'ACP ne procède pas à une évaluation particulière du risque fiscal encouru par un établissement. Ce risque doit être évalué, comme l'ensemble des risques financiers susceptibles d'avoir un impact sur la situation financière, par les commissaires aux comptes, et provisionné dès lors qu'il est avéré. L'ACP veille au provisionnement de l'ensemble des risques avérés ayant un impact sur la situation financière de l'établissement assujetti.

24. Les établissements sous contrôle de l'ACP sont-ils également sous contrôle d'autres autorités de régulation ? En particulier, la réglementation QI des États-Unis s'applique-t-elle à eux ? L'ACP a-t-elle connaissance des effets de cette règlementation sur les établissements qu'elle contrôle? L'ACP a-t-elle analysé le projet FATCA ?

Les établissements sous contrôle de l'ACP sont également soumis au contrôle :

- de l'Autorité des Marchés Financiers, pour leurs activités en France relevant de la compétence de cette autorité, et

- des homologues étrangers de l'ACP, pour leurs activités à l'étranger.

Les établissements soumis au contrôle de l'ACP sont susceptibles d'être agréés en tant que « Qualified Intermediaries » s'ils en remplissent les conditions. Le régime QI, en tant que législation étrangère, ne figure pas au nombre des législations dont l'ACP est chargée du respect.

Quant au FATCA, en tant que législation étrangère, il ne rentre pas dans le champ de contrôle de l'ACP.

Dans le cadre de ses contrôles, l'ACP s'assure que les dispositifs de contrôle interne des établissements prennent en compte l'ensemble des risques auxquels ils sont exposés. Il appartiendra aux établissements d'intégrer le FATCA dans leur dispositif de contrôle interne.

25. Existe-t-il des relations systématiques entre le superviseur français et ses homologues étrangers ? Peut-on hiérarchiser les pays en fonction de la qualité de leur superviseur et, sur la base de cette typologie, établir une corrélation ou un lien avec la localisation de la fraude fiscale internationale ?

Sur un plan général, l'ACP coopère et échange des informations, pour les besoins de l'accomplissement des missions respectives de chaque autorité, avec ses homologues étrangers. Les modalités de ces échanges dépendent des pays concernés

• pour les pays situés en Europe , cela résulte de la directive bancaire et la conclusion d'un accord de coopération n'est pas utile. Par ailleurs, des contrôles sur place peuvent être menés dans les filiales par le superviseur de la maison-mère avec l'accord du superviseur des filiales (celui-ci peut également effectuer le contrôle à la demande du superviseur de la maison-mère). Pour ces pays il y a donc une présomption d'équivalence

• pour les pays situés en dehors de l'Espace Économique Européen , la loi française prévoit que l'ACP peut conclure des accords de coopération avec ses homologues pour échanger des informations ou permettre la réalisation de contrôles sur place, sous réserve de garanties de secret professionnel équivalentes (il faut s'assurer que les informations qui seraient communiquées dans ce cadre à l'autorité étrangère bénéficient de garanties de secret professionnel au moins équivalentes à celles auxquelles est soumise l'ACP). De façon pratique, la signature de tels accords est réservée aux cas réellement utiles compte tenu de la nature des implantations respectives. Ainsi, l'ACP a signé 21 conventions avec les autorités de pays tiers à l'Espace économique européen (dont la Suisse ou, plus récemment, Jersey). Il est également possible à l'ACP de transmette des informations à une autorité hors EEE sans la conclusion préalable d'un accord de coopération, sous réserve de réciprocité et de garantie de secret professionnel.

Il convient de signaler que la coopération se fait également, et de façon croissante, par le biais des « collège des superviseurs » pour les principaux groupes bancaires transfrontières européens. Ces collèges permettent aux superviseurs d'avoir des échanges réguliers avec le groupe et entre eux sous l'égide du superviseur de la maison-mère (l'ACP assure ainsi l'animation de 14 collèges de superviseurs).

Lors des enquêtes réalisées en matière de gestion de fortune, ces mécanismes de coopération ont été mis en oeuvre et permis la réalisation de contrôles sur place de l'ACP y compris dans des pays tiers.

L'ACP n'a pas d'éléments complémentaires permettant de hiérarchiser la qualité des superviseurs, l'avancement des travaux internationaux engagés à ce sujet dans le cadre du FSB ou du GAFI constituant à cet égard un élément important d'appréciation à prendre en compte par les pouvoirs publics. Il est en effet essentiel, pour le superviseur sur base consolidée, que le contrôle sur base individuelle qui reste exercé par les superviseurs locaux soit pleinement compatible avec les exigences définies dans un cadre internationalement reconnu.

26. Les nouvelles attributions exercées par l'ACP, conformément à l'ordonnance du 21 janvier 2010, vous ont-elles amené à modifier votre organisation ?

L'ACP résulte de la fusion des quatre autorités existant antérieurement dans le domaine de l'agrément et du contrôle des établissements du domaine bancaire et de l'assurance, ce qui bien évidemment imposé une refonte très importante de l'organisation antérieure, d'autant que de nouvelles missions ont été attribuées à l'ACP, notamment en matière de stabilité financière et de protection de la clientèle.

L'organisation de l'ACP reflète sa nature d'autorité administrative indépendante commune aux secteurs de la banque et de l'assurance. Elle répond à plusieurs impératifs : l'indépendance, la collégialité, la présence des différentes compétences nécessaires aux missions, l'efficacité de la prise de décision, la réactivité et la cohérence des décisions.

Le collège de l'ACP se décline en plusieurs formations en fonction des sujets et questions à traiter, la mission de sanctionner les manquements étant confiée à la commission indépendante. Par ailleurs un comité d'audit a été constitué ainsi que 3 commissions consultatives et un comité scientifique. Les services opérationnels sont regroupés au sein du secrétariat général dont l'organisation a également été refondue et dont les effectifs ont été renforcés.

La Cour des comptes a eu l'occasion de faire un premier état des lieux 18 mois après la création de l'Autorité.

27. Les constats effectués par l'ACP vous permettent d'appréhender non seulement l'activité des établissements supervisés mais aussi celles des clients de ces derniers. En tirez-vous systématiquement des enseignements dans le champ d'investigation de la commission d'enquête sénatoriale ? Procédez-vous à des échanges d'informations réguliers avec l'administration fiscale dans ce domaine ?

L'analyse de l'activité des clients n'entre pas directement dans le champ de compétence de l'ACP, qui a en charge le contrôle des établissements qui lui sont assujettis. Toutefois, elle peut être appréhendée de façon indirecte au travers de l'analyse qui peut être faite des opérations enregistrées par les banques, notamment pour vérifier les diligences effectuées par la banque en matière de LCB-FT.

Dans le cadre de ses missions de contrôle en matière de lutte contre le blanchiment, le SGACP apprécie en effet la qualité des dispositifs mis en place par les établissements, notamment leurs procédures internes. Des contrôles sont réalisés sur des échantillons de dossiers de la clientèle ; les vérifications sont réalisées dans un objectif d'évaluation du fonctionnement et de l'efficacité des dispositifs mis en place par les établissements.

Il n'y a pas d'échanges du SGACP avec les administrations fiscales. Des informations peuvent être échangées, en vertu de l'article L. 561-30 avec le service TRACFIN, sur les éventuels défauts de déclarations de soupçon de fraude fiscale. Le traitement de ces dossiers relève ensuite de TRACFIN.

28. Selon quels critères l'indépendance de la filière conformité des banques est-elle appréciée ? Avez-vous procédé à une analyse systématique des avis donnés par ces structures et des suites qui leur sont réservées ? Quelles conclusions ?

L'indépendance de la filière conformité s'apprécie en fonction de différents critères, parmi lesquels figurent :

- le positionnement de son responsable, qui par ailleurs, lorsqu'il n'est pas l'un des dirigeants de l'établissement, ne doit effectuer aucune opération commerciale, financière ou comptable ;

- le rattachement hiérarchique et fonctionnel des agents en charge de la prévention du risque de non-conformité dans l'établissement ;

- le nombre des agents, qui doit être adapté à la taille et l'activité de l'établissement.

L'ACP ne procède pas à une analyse systématique des avis donnés par les agents de la filière conformité des établissements. Ces avis ou un échantillon sont analysés lors du déroulement d'un contrôle sur place. L'ACP s'assure alors que l'ensemble des risques auxquels est exposé l'établissement ont bien été pris en compte par les agents exprimant les avis analysés.

29. Avez-vous évalué les pratiques de prix de cessions internes des établissements ? Quels enseignements en tirez-vous ? Celles-ci vous semblent-elles favoriser l'optimisation fiscale des banques ?

L'ACP ne dispose pas d'élément à ce sujet puisqu'elle suit la situation du groupe au niveau consolidé, qui par construction ne fait pas apparaître les transactions (et engagements) intragroupe. .

30. Vous évoquez des « mailles du filet » trop larges dans les dispositifs de contrôle interne. Pouvez-vous préciser ? Quelle serait la bonne « maille » ?

Dans le cadre des contrôles sur place réalisés en 2011, il est apparu nécessaire d'améliorer et de renforcer encore le dispositif LCB-FT et de contrôle interne notamment dans les domaines suivants : nécessité d'une classification des risques couvrant toutes les activités et avec des critères de classification pertinents pour l'appréciation du degré d'exposition aux risques, pour établir une politique de gestion des risques élevés en particulier. En matière de dispositifs de contrôles permanent et périodique, il convient de renforcer les moyens alloués, la complétude du champ du contrôle permanent (par exemple en matière de contrôle des ouvertures de compte, comptes inactifs) et du contrôle périodique.

31. L'obligation de déclaration de soupçon ne devait-elle pas inclure l'ACP pour les assujettis à Tracfin relevant de son contrôle ?

Si l'ACP n'est pas soumise aux obligations relatives à la déclaration de soupçon, elle est en revanche tenue d'informer Tracfin des faits susceptibles d'être liés au blanchiment de capitaux ou au financement du terrorisme dont elle a connaissance. Selon les dispositions du II de l'article L. 561-30 du Code monétaire et financier, « Lorsque, dans l'accomplissement de leur mission, les autorités de contrôle et les ordres professionnels découvrent des faits susceptibles d'être liés au blanchiment des capitaux ou au financement du terrorisme, ils en informent le service mentionné à l'article L. 561-23. Ce service en accuse réception et peut, sur leur demande, les tenir informés des suites qui ont été réservées à ces informations ».

Lorsqu'elle transmet des informations à Tracfin en application de l'article L. 561-30, II du CMF, les autorités de contrôle bénéficient de l'immunité pénale, civile et administrative de l'article L. 561-22 du CMF.

Conformément aux dispositions de l'article L. 561-24 du CMF, en cas de saisine du procureur de la République par Tracfin, l'information transmise en application du II de l'article L. 561-30 du CMF ne figure pas au dossier de procédure, afin de préserver l'anonymat de ses auteurs.

L'introduction de l'ACP dans le périmètre des organismes soumis aux obligations relatives à la déclaration de soupçon pourrait donc apparaitre redondante avec l'obligation existante, pour l'ACP, d'informer Tracfin des faits susceptibles d'être liés au blanchiment de capitaux ou au financement du terrorisme, en application du II de l'article L. 561-30 du CMF.

32. L'automaticité du contrôle ne serait-elle pas une solution à une partie des problèmes rencontrés par votre audit ?

L'exercice du contrôle de l'ACP s'organise autour du contrôle permanent sur pièces et du contrôle périodique sur place.

Au titre du contrôle permanent sur pièces, toutes les entreprises soumises au contrôle de l'ACP sont tenues de lui transmettre des documents et informations selon une liste, un modèle, une fréquence et des délais de transmission qu'elle détermine (article L. 612-24 du Code monétaire et financier).

Ensuite, l'ACP obtient des données plus exhaustives dans le cadre des contrôles périodiques sur place ciblés.

Il est important de rappeler que, compte tenu du volume des opérations réalisées par les entreprises soumises à son contrôle, l'ACP ne saurait être en mesure de réaliser un suivi ou un contrôle systématique, même reposant sur des outils automatisés, des opérations individuelles, son rôle est de veiller à la situation financière globale des établissements et des groupes. Et de concentrer ses ressources sur les éléments essentiels susceptibles d'affecter cette situation globale.

33. Les autorités du crédit sont-elles conduites à autoriser ou connaître l'ouverture d'implantations bancaires à l'étranger ? A exiger un reporting spécial pour certaines d'entre elles ?

S'agissant des projets d'implantations des groupes français hors du territoire national, la situation diffère selon la nature et le lieu de l'implantation. Pour les implantations EEE, l'ACP autorise les ouvertures de succursales dans le cadre du passeport ; en cas de création de filiales, l'ACP est simplement consultée par l'autorité du pays concerné. Pour les implantations dans les pays tiers, il n'existe par contre aucune disposition permettant à l'ACP de s'opposer à une création d'implantation ; elle en est informée a posteriori dans le cadre des remises d'information annuelles.

En effet, l'ACP collecte auprès des établissements bancaires des données synthétiques sur leurs succursales et leurs filiales à caractère financier implantées à l'étranger, afin de mesurer l'importance des activités menées par l'intermédiaire de ces entités (cette enquête dite IBE pour Implantations Bancaires à l'Étranger, est annuelle et porte sur la situation au 31 décembre).

Pour les plus grands groupes, ces données sont complétées, dans le cadre du contrôle permanent, par la remise de documents fournissant les contributions aux risques consolidés du groupe. L'information de l'ACP est également complétée grâce aux échanges avec les autres superviseurs membres des « collèges de superviseurs ».

34. L'ACP est-elle entravée par le secret bancaire ?

Les dispositions du Code monétaire et financier concernant le secret professionnel prévoient qu'il n'est pas opposable à l'Autorité de contrôle prudentiel. Les organismes financiers ne peuvent dès lors pas s'opposer à l'accès de l'ACP aux informations confidentielles qu'ils détiennent.

Le secrétaire général de l'Autorité de contrôle prudentiel peut demander aux personnes soumises à son contrôle tous renseignements, documents, quel qu'en soit le support, et en obtenir la copie, ainsi que tous éclaircissements ou justifications qu'il estimerait nécessaire.

Lors des contrôles sur place, les chefs de mission disposent d'un droit de communication très étendu qui les autorise à demander tous renseignements, documents, quel qu'en soit le support, et à en obtenir la copie, ainsi que tous éclaircissements ou justifications nécessaires à l'exercice de leur mission.

Des sanctions sont prévues à l'encontre des personnes qui ne répondraient pas, après mise en demeure, aux demandes d'informations de l'ACP, ou qui mettrait obstacle de quelque manière que ce soit à l'exercice par celle-ci de sa mission de contrôle ou qui lui communiquerait des renseignements inexacts (un an d'emprisonnement et de 15 000 euros d'amende).

S'agissant des informations relatives aux clients des entités étrangères, où le droit local est applicable, l'ACP est amenée à solliciter ses homologues étrangers notamment dans le cadre des accords de coopération conclus avec ces superviseurs. Par ailleurs, l'ACP est attentive à ce que les maisons mères des groupes aient accès aux informations et puissent échanger avec elle à ce sujet.

Les établissements disposant de succursales et filiales à l'étranger signalent à l'ACP les États dans lesquels le droit applicable localement empêcherait la circulation des informations nécessaire à l'organisation de la lutte contre le blanchiment des capitaux et le financement du terrorisme à l'échelle du groupe, ce qui empêcherait l'ACP d'accéder à ces informations. A cet égard, la nouvelle version des questionnaires anti-blanchiment en cours d'élaboration prévoit de renforcer les demandes d'informations aux établissements concernant les difficultés d'accès et de transmission de renseignements. Sur la base des réponses transmises par les établissements, l'ACP sera probablement amenée à dialoguer avec des homologues étrangers.

Comme mentionné dans la réponse à la question 16, la recommandation 18 du GAFI prévoit que les groupes financiers mettent en oeuvre des programmes de LCB-FT à l'échelle du groupe.

Par ailleurs si dans ses contrôles sur place parfois il y a eu des réticences de filiales étrangères à fournir des renseignements, jusqu'ici l'ACP a réussi à les surmonter suffisamment pour ne pas avoir à constater une impossibilité de contrôle, dans certains cas grâce à la coopération de nos homologues étrangers.

35. Communiquer les taux moyens d'imposition en France et à l'étranger des quinze premiers établissements bancaires et d'assurances.

Selon les rapports annuels 2011, les résultats des principaux groupes français de banque et d'assurance sont les suivants :

|

Banque |

Résultats consolidés avant impôts |

Impôt sur les bénéfices consolidé |

Résultats nets part du groupe (pour mémoire) |

|

BNP Paribas |

9,65 G € |

2,76 G € |

6,05 G € |

|

BPCE |

4,66 G € |

1,64 G € |

2,69 G € |

|

Groupe Crédit Agricole |

3,96 G € |

2,85 G € |

0,81 G € |

|

Groupe Crédit Mutuel |

3,31 G € |

1,12 G € |

2,11 G € |

|

Société Générale |

4,11 G € |

1,32 G € |

2,39 G € |

|

AXA |

4,59 G € |

1,07 G € |

4,32 G € |

|

CNP |

1,69 G € |

0,46 G € |

0,33 G € |

À partir de ces chiffres, il est possible de calculer un taux effectif d'imposition sur les bénéfices. Ce taux correspond au montant de l'impôt acquitté divisé par son assiette (le résultat avant impôt).

Dans leurs publications, les groupes calculent cependant un taux d'imposition à partir du résultat retraité des dépréciations d'écarts d'acquisition, des activités abandonnées et du résultat des sociétés mises en équivalence notamment.

|

Taux effectif d'imposition sur les bénéfices calculés |

« Taux constaté » publié |

|

|

BNP Paribas |

28,6 % |

28,5 % |

|

BPCE |

35,2 % |

34,5 % |

|

Groupe Crédit Agricole |

72,0 % |

41,9 % |

|

Groupe Crédit Mutuel |

33,8 % |

33,6 % |

|

Société générale |

32,1 % |

30,9 % |

|

AXA |

23,3 % |

23,7 % |

|

CNP |

27,6 % |

29,0 % |

A titre de comparaison on peut mentionner les chiffres donnés par certaines autres grandes banques mondiales dans leurs rapports annuels : 29,0 % pour JP Morgan, 20,8 % pour UBS, 19,7 % pour la Deutsche Bank et 17,9 % pour HSBC).

Pour quelles raisons n'auriez-vous pas d'informations sur les bénéfices réalisés dans chaque centre de profit ?

Les états de remise relatifs aux implantations bancaires à l'étranger donnent une indication des résultats nets mais pas des impôts payés localement.

Quels étaient les résultats des dix premiers établissements de banque et d'assurances en 2008 et 2009, respectivement en France et dans les pays étrangers ?

|

Résultats nets consolidés part du groupe |

2008 |

2009 |

2010 |

2011 |

|

BNP Paribas |

3,02 |

5,83 |

7,84 |

6,05 |

|

BPCE |

-1,85 |

0,54 |

3,64 |

2,69 |

|

Groupe Crédit Agricole |

2,45 |

2,75 |

3,6 |

0,81 |

|

Groupe Crédit Mutuel |

0,44 |

1,83 |

2,92 |

2,11 |

|

Société Générale |

2,01 |

0,68 |

3,92 |

2,39 |

|

Axa |

0,92 |

3,61 |

2,75 |

4,32 |

|

Scor |

0,32 |

0,37 |

0,42 |

0,33 |

|

CNP |

0,73 |

1,00 |

1,05 |

0,87 |

36. L'activité des 204 établissements de crédit sous contrôle étranger recensés dans le rapport annuel de l'ACP comporte-t-elle des risques particuliers d'évasion fiscale ?

Le chiffre ci-dessus, publié par l'ACP à fin 2010, correspond au recensement de l'ensemble des établissements de crédit sous contrôle étranger, quelle que soit leur forme juridique (succursales et filiales). Parmi les 204 établissements sous revue, 68 sont des succursales de banques européennes dont l'ACP n'assure pas la surveillance sur base individuelle, à l'exception des aspects ayant à la liquidité et au risque de blanchiment, conformément aux dispositifs européens.

D'une façon générale, le SGACP ne procède pas à une évaluation des risques d'évasion fiscale susceptible de transiter par les entités en France des groupes étrangers. Toutefois, dans le cadre des pouvoirs qui sont les siens en fonction de la nature de l'implantation, les exigences réglementaires en matière de contrôle interne (notamment de conformité) et de LCB-FT font l'objet d'une attention particulière lorsque les pays d'origine sont réputés favoriser l'accueil des capitaux étrangers en raison d'une fiscalité favorable et lorsque cela paraît pertinent au regard de l'analyse de l'activité des différents établissements (cf. en matière de gestion de fortune).

37. De quels outils efficaces disposent vos services pour détecter des opérations frauduleuses utilisant le canal informatique ? Le marché en pleine expansion des monnaies virtuelles est-il contrôlé ou observé par l'ACP ? Même question pour les opérations de conversion de cet argent virtuel en monnaie réelle, par le biais de la Western Union ou de virements bancaires.

Lorsqu'elle procède à des vérifications des systèmes informatiques des établissements, l'ACP le fait au regard de ses compétences et pouvoirs propres, et recherche notamment si les systèmes permettent de faire correctement remonter les informations comptables et/ou prudentielles, y compris en matière de blanchiment. Si tel n'est pas le cas, l'ACP peut prendre des mesures de police administrative ou ouvrir une procédure de sanction. Lorsque ses investigations lui font suspecter des opérations frauduleuses susceptibles de qualification pénale, le Président de l'ACP peut transmettre ses soupçons au Procureur de la République.

S'agissant des outils de détection des opérations frauduleuses utilisant le canal informatique, le contrôle sur place dispose d'un outil informatisé d'analyse des bases de données de l'établissement vérifié relatives à la clientèle et à leurs opérations. Il ne s'agit pas d'un logiciel destiné à la détection des fraudes, mais d'un outil d'aide à la mise en oeuvre de points de contrôle de conformité (adresses, profilage financier du client, mentions obligatoires sur les virements, etc.), qui peut aussi permettre de détecter des éventuelles opérations anonymes et qui sert aussi à vérifier la bonne prise en compte des listes publiques en matière de lutte contre le blanchiment ou de gel des avoirs. Cette application informatique permet aussi, dans une certaine mesure, de mettre en évidence des opérations atypiques et/ou des clients présentant un profil de risque atypique en termes de LCB-FT, de façon à étudier prioritairement les dossiers concernés lors des contrôles par sondage effectués en cours de mission.

S'agissant de la monnaie virtuelle, un groupe de travail dédié à « la monnaie électronique, virtuelle et nouveaux risques », placé sous la coordination de TRACFIN et réunissant des représentants des ministères de l'Économie, de l'Intérieur, de la Justice, de la Banque de France et de l'ACP, poursuit ses travaux afin d'analyser les risques et les menaces générés par ces instruments et de préparer les positions françaises dans les instances internationales et européennes, dans la perspective de la 4 e directive anti-blanchiment.