EXAMEN DES ARTICLES

ARTICLE

23

Exonération d'imposition des plus-values de cession pour les

biens

ayant constitué la résidence principale d'anciens

résidents français

|

. L'article 23 exonère d'imposition les plus-values de cession des biens ayant constitué la résidence principale d'anciens résidents français, désormais établis hors de France. Dans le droit existant, deux dispositifs concernent les anciens résidents français, quelle que soit leur nationalité. D'une part, selon des modalités proches des résidents français, ils bénéficient de l'exonération des plus-values résultant de la vente, avant le 31 décembre de l'année suivant leur départ, de leur ancienne résidence principale. D'autre part ils bénéficient, s'ils sont ressortissants de l'Union européenne, d'un régime spécifique d'exonération sur les plus-values issues de la cession d'un logement autre que leur résidence principale, sous certaines conditions de délai et de montant. Le dispositif proposé par la proposition de loi, qui s'appliquerait à tous les non-résidents et potentiellement pour plusieurs résidences, leur donnerait un droit qui n'existe pas pour les résidents. Compte tenu des difficultés spécifiques que peuvent effectivement rencontrer les non-résidents à céder leur résidence lors de leur départ, le rapporteur pour avis propose plutôt d'étendre à vingt-quatre mois calendaires le délai pendant lequel les anciens résidents peuvent bénéficier de l'exonération sur les plus-values issues de la cession de leur ancienne résidence principale. |

I. LE DROIT EXISTANT : UNE EXONÉRATION DE L'IMPOSITION DES PLUS-VALUES IMMOBILIÈRES SOUS CONDITIONS

Si les anciens résidents français, désormais établis hors de France, n'ont pas droit à l'exonération d'imposition des plus-values immobilières dans les mêmes conditions que les résidents français, deux dispositifs ont été mis en place afin de pallier cette différence de traitement :

- au moment du départ, un résident qui part dans l'Union européenne ou dans un État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement, à condition que cet État ou territoire ne soit pas considéré comme non coopératif, est exonéré de l'imposition sur les plus-values s'il vend sa résidence principale avant le 31 décembre de l'année suivant celle du transfert de sa résidence fiscale hors de France ;

- plus tard, les ressortissants de l'Union européenne qui ont été résidents en France pendant au moins deux ans bénéficient d'une exonération d'impôt sur les plus-values pour la cession d'une résidence qui n'est pas nécessairement une ancienne résidence principale, dans la limite de 150 000 euros de plus-value nette imposable. Il est nécessaire que la cession intervienne dans les dix ans qui suivent le départ de France, ou bien que le cédant ait la libre disposition du bien depuis au moins le 1 er janvier de l'année précédant la cession.

Comme les autres dispositifs fiscaux, les règles relatives à l'imposition des plus-values immobilières prennent en compte le statut au regard de la résidence fiscale présente ou passée, mais ne distinguent pas les Français des personnes n'ayant pas la nationalité française.

A. LE PRINCIPE DE L'IMPOSITION DES PLUS-VALUES IMMOBILIÈRES

Le I de l' article 150 U du code général des impôts soumet à l'impôt sur le revenu les plus-values réalisées lors de la cession de biens ou droits immobiliers par des personnes physiques ou des sociétés soumises à l'impôt sur le revenu. Le taux d'imposition est fixé par l'article 200 B du même code au taux de 19 % .

S'agissant toutefois des personnes physiques ou sociétés qui ne sont pas fiscalement domiciliées en France , l' article 244 bis A du même code prévoit un régime spécifique d'imposition. Sous réserve des conventions internationales, les plus-values, notamment immobilières, sont alors également soumises, selon le cas, à l'impôt sur le revenu ou à l'impôt sur les sociétés au même taux de 19 % .

Le prélèvement est acquitté sous la responsabilité d'un représentant que le contribuable doit désigner, sauf s'il est domicilié dans un État membre de l'Union européenne ou dans un autre État partie à l'accord sur l'espace économique européen ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement de l'impôt. La désignation d'un représentant fiscal n'est pas non plus nécessaire si le prix de cession est inférieur ou égal à 150 000 euros, ou si l'imposition sur la plus-value fait l'objet des exonérations décrites infra 6 ( * ) .

La cession est en outre soumise à des prélèvements sociaux à hauteur de 17,2 % , dont 9,2 % au titre de la contribution sociale généralisée (CSG) 7 ( * ) , 0,5 % au titre de la contribution au remboursement de la dette sociale (CRDS) 8 ( * ) et 7,5 % au titre du prélèvement de solidarité 9 ( * ) .

Le prélèvement global est donc en principe de 36,2 %, taux auquel s'ajoute le cas échéant une taxe supplémentaire sur les plus-values élevées, prévue par l'article 1609 nonies G du même code. Le taux de cette taxe supplémentaire, applicable en cas de plus-value imposable supérieure à 50 000 euros, varie de 2 % à 6 %, le taux le plus élevé étant applicable en cas de plus-value imposable supérieure à 260 000 euros.

À la suite de la jurisprudence « De Ruyter » 10 ( * ) , toutefois, la loi de financement de la sécurité sociale pour 2019 a exonéré de CSG et de CRDS les personnes physiques qui relèvent d'un régime de sécurité sociale au sein de l'Union européenne, de l'Espace économique européen (EEE) ou de la Suisse, si elles ne sont pas par ailleurs à la charge d'un régime obligatoire de sécurité sociale français 11 ( * ) . Elles restent soumises au prélèvement de solidarité fixé à 7,5 %, dont le produit est affecté au budget de l'État. Cette disposition ne s'applique pas aux personnes qui résident hors de l'Espace économique européen .

Les taux de prélèvements s'annulent au bout de vingt-deux années pour ce qui concerne l'imposition au titre de l'impôt sur le revenu , et au bout de trente années pour ce qui concerne les prélèvements sociaux :

- s'agissant de l'impôt sur le revenu, en application de l'article 150 VC du code général des impôts, la plus-value brute réalisée lors de la vente d'un bien ou droit immobilier est réduite d'un abattement fixé à 6 % pour chaque année de détention au-delà de la cinquième et de 4 % au titre de la vingt-deuxième année. Elle est donc nulle pour toute cession de bien immobilier qui a été détenu pendant vingt-deux ans ;

- s'agissant des prélèvements sociaux, pour leur part, l'abattement est de 1,65 % pour chaque année de détention au-delà de la cinquième et jusqu'à la vingt-et-unième, de 1,60 % pour la vingt-deuxième année de détention et de 9 % pour chaque année au-delà de la vingt-deuxième. Les prélèvements sociaux sont donc nuls à partir d'un délai de détention de trente ans.

B. L'EXONÉRATION D'IMPOSITION DES PLUS-VALUES DE CESSION POUR LA RÉSIDENCE PRINCIPALE S'APPLIQUE SOUS UNE FORME DIFFÉRENTE AUX RÉSIDENTS ET AUX NON-RÉSIDENTS

Au-delà de l'abattement pour durée de détention, le II de l' article 150 U du code général des impôts (CGI) prévoit plusieurs cas d'exonération pour l'imposition des plus-values immobilières.

Il est notamment possible d'être exonéré en cas de cession au profit d'un organisme de logement social ou de particuliers s'engageant à réaliser des logements sociaux dans un délai de quatre ans (7° et 8° du II de l'article 150 U du code général des impôts, applicable à une cession intervenant jusqu'au 31 décembre 2022).

L'exonération la plus importante concerne toutefois la cession de la résidence principale du cédant ( 1° du II).

Cette exonération est ancrée dans les principes de la fiscalité des plus-values immobilières au point que, depuis 2006, elle n'est pas considérée comme une dépense fiscale par l'administration fiscale, mais comme une « modalité particulière de calcul de l'impôt ». Son coût est pourtant évalué à un montant de 1,2 milliard d'euros par an 12 ( * ) .

La résidence principale correspond aux immeubles ou parties d'immeubles constituant la résidence habituelle et effective du propriétaire, c'est-à-dire qu'il y réside pendant la majeure partie de l'année. Le logement peut être détenu soit directement, soit par l'intermédiaire d'une société de personnes à hauteur de la quote-part détenue par l'associé résident 13 ( * ) .

Si la loi prévoit que la qualité de résidence principale s'apprécie « au jour de la cession », la jurisprudence de l'administration fiscale maintient le bénéfice de cette exonération au cédant après le départ des lieux s'il cède l'immeuble dans un délai considéré comme normal pour mener la vente à bien, c'est-à-dire en général une année. Toutefois, cette tolérance ne s'applique pas aux non-résidents , dont les plus-values relèvent, comme présenté supra , d'un prélèvement spécifique codifié à l'article 244 bis A du CGI.

C'est pourquoi la loi de finances pour 2019 a introduit, sur la proposition du Gouvernement 14 ( * ) , une disposition permettant aux anciens résidents français de bénéficier d'un régime d'exonération proche de celui accessible aux résidents .

Le 1 du I de l' article 244 bis A du code général des impôts prévoit désormais que les plus-values de cession d'une résidence principale lors du transfert du domicile fiscal hors de France sont exonérées sous une condition portant sur le lieu de la nouvelle résidence et sur le délai de cession :

- le transfert doit s'exercer à destination soit d'un État membre de l'Union européenne , soit d'un État ou territoire ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement ayant une portée similaire à celle prévue par la directive 2010/24/UE du Conseil du 16 mars 2010 concernant l'assistance mutuelle en matière de recouvrement des créances relatives aux taxes, impôts, droits et autres mesures, à condition que cet État ou territoire ne soit pas considéré comme non coopératif ;

- la cession doit être réalisée au plus tard le 31 décembre de l'année suivant celle du transfert de domicile fiscal hors de France. En outre l'immeuble ne doit pas avoir été mis à la disposition de tiers , à titre gratuit ou onéreux, entre ce transfert et la cession, condition également applicable aux résidents.

S'agissant du coût budgétaire de cette disposition, l'administration fiscale, interrogée par le rapporteur pour avis, a indiqué qu'aucune donnée n'était disponible.

C. LES RESSORTISSANTS EUROPÉENS, ANCIENS RÉSIDENTS FRANÇAIS, PEUVENT ÉGALEMENT BÉNÉFICIER DE L'EXONÉRATION PARTIELLE DES PLUS-VALUES ISSUES DE LA CESSION, DANS UN DÉLAI DE DIX ANS, D'UN LOGEMENT SITUÉ EN FRANCE

Outre l'exonération prévue par l'article 244 bis A précité du code général des impôts applicable sur la cession de la résidence principale dans la période suivant le départ, l'article 150 U du même code prévoit une exonération portant sur une cession de résidence, principale ou non , sur une période plus longue et selon des modalités différentes.

Le 2° du II de cet article exonère du paiement de l'impôt les plus-values réalisées au titre de la cession d'un logement situé en France par des personnes physiques non résidentes, mais qui ont été fiscalement résidentes en France pendant au moins deux ans de manière continue, et sont ressortissantes d'un État membre de l'Union européenne ou d'un autre État partie à l'accord sur l'Espace économique européen (EEE) ayant conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales.

Cette exonération s'applique dans la limite d'une résidence par contribuable et de 150 000 euros de plus-value nette imposable, et à la condition qu'elle soit réalisée :

- soit au plus tard le 31 décembre de la dixième année suivant celle du transfert par le cédant de son domicile fiscal hors de France (a du 2°). Ce délai était de cinq ans jusqu'en 2018 15 ( * ) ;

- soit, sans condition de délai , lorsque le cédant a la libre disposition du bien au moins depuis le 1 er janvier de l'année précédant celle de la cession.

L'impact budgétaire de cette exonération est estimé à 10 millions d'euros par an 16 ( * ) . Ce chiffre est toutefois un simple ordre de grandeur, le nombre de bénéficiaires étant indéterminé.

Une même personne ne peut pas bénéficier à la fois de cette exonération et de celle prévue par l'article 244 bis A du code général des impôts au titre de la résidence principale.

|

La notion de domicile fiscal Sous réserve des conventions internationales, une personne domiciliée fiscalement en France est passible de l'impôt sur le revenu en raison de l'ensemble de ses revenus, alors que, pour une personne dont le domicile fiscal est situé hors de France, seuls les revenus de source française sont passibles de cet impôt. Une exception est toutefois prévue en faveur des salariés détachés à l'étranger par leur entreprise et qui ont conservé leur foyer en France. Le domicile fiscal est déterminé à partir du lieu de séjour principal ou du foyer, du lieu de l'activité professionnelle si elle n'est pas exercée à titre accessoire ou encore du lieu où la personne a centré ses activités économiques. Les agents de l'État exerçant à l'étranger sont considérés comme domiciliés en France s'ils ne sont pas soumis dans ce pays à un impôt personnel sur l'ensemble de leurs revenus. Source : commission des finances, articles 4 A et 4 B du code général des impôts, BOFIP |

II. LE DISPOSITIF PROPOSÉ : EXONÉRER DE PLUS-VALUES IMMOBILIÈRES LES CESSIONS D'IMMEUBLES QUI ONT CONSTITUÉ LA RÉSIDENCE PRINCIPALE DES NON-RÉSIDENTS

Le présent article propose d' exonérer du régime des plus-values immobilières prévu par l'article 150 U précité du code général des impôts les cessions d'immeubles qui ont constitué la résidence principale du cédant désormais établi hors de France .

Il ajoute à cet effet un 1° quater dans le II de cet article et prévoit des mesures de coordination au 2° et au 3° du même II.

Ce nouveau régime s'ajouterait, sans les modifier, aux deux régimes d'exonération décrits supra , prévus respectivement au sein du code général des impôts, au quatrième aliéna du 1 du I de l'article 244 bis A et au 2° du II de l'article 150 U.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES : UN DISPOSITIF PRÉSENTANT DES RISQUES JURIDIQUES, REMPLACÉ PAR UN ASSOUPLISSEMENT DE LA CONDITION DE DÉLAI POUR BÉNÉFICIER DE L'EXONÉRATION

Le rapporteur souligne que le régime proposé par le présent article , tel qu'il est rédigé, présente de sérieux risques juridiques en créant un régime ad hoc pour les anciens résidents français, dont la portée est importante et probablement disproportionnée avec la différence de situation qui distingue les résidents des non-résidents.

La disposition proposée pourrait en effet s'appliquer à plusieurs résidences si le cédant a occupé successivement plusieurs logements en France. Elle n'est pas non plus assortie d'une condition de délai. Il est donc à craindre qu'elle ne profite à des personnes qui n'auraient en réalité que très peu de liens avec la France.

Or les anciens résidents français bénéficient désormais , en application de l'article 244 bis A précité du code général des impôts, d'une exonération des plus-values immobilières sur la cession de leur ancienne résidence principale selon des modalités proches de celle dont bénéficient les résidents français. Ils bénéficient en outre du régime spécifique du 2° du II de l'article 150 U pour la cession à moyen ou long terme d'une résidence non principale , qui n'a pas d'équivalent pour les résidents français 17 ( * ) .

Le rapporteur est toutefois pleinement conscient des difficultés que peuvent rencontrer les expatriés pour organiser leur départ : si la loi de finances pour 2019 a introduit, à l'article 244 bis A du code général des impôts, une disposition s'inspirant de la tolérance d'une année environ accordée par la jurisprudence aux résidents pour céder leur ancienne résidence principale tout en bénéficiant de l'exonération, sans doute aurait-il fallu prendre encore davantage en compte les difficultés particulières que peuvent connaître les personnes établies au loin pour vendre leur résidence principale - cession qui peut être indispensable pour financer l'acquisition d'une nouvelle résidence.

La commission a donc proposé, par l' amendement COM-19 , non pas de créer un troisième régime dérogatoire d'exonération, comme le propose le présent article, mais d'assouplir la règle prévue par l'article 244 bis A du code général des impôts, en étendant à vingt-quatre mois calendaires le délai pendant lequel l'ancien résident français peut bénéficier de l'exonération .

Le délai serait donc plus long qu'aujourd'hui et s'appliquerait de manière plus égale aux cédants , puisqu'il ne dépendrait plus de la période de l'année à laquelle la domiciliation fiscale a été transférée à l'étranger.

Décision de la commission : votre commission propose à la commission des lois d'adopter cet article ainsi modifié.

ARTICLE 24

Extension de la

réduction d'impôt pour dons et versements aux oeuvres

aux

non-résidents

|

. Le présent article propose d'ouvrir aux non-résidents la réduction d'impôt sur le revenu au titre des dons et versements qu'ils effectuent aux associations, oeuvres et fondations listées à l'article 200 du code général des impôts. Le refus d'étendre aux non-résidents le bénéfice de certains crédits et réductions d'impôt suscite une forte incompréhension de la part des Français résidant à l'étranger, et ce d'autant plus lorsqu'il s'agit de maintenir un lien avec la France et d'effectuer des dons au profit d'organismes français. C'est pourquoi la commission des finances a décidé d'adopter cette extension, tout en l'encadrant afin d'en limiter les effets d'aubaine |

I. LE DROIT EXISTANT : LA RÉDUCTION D'IMPÔT AU TITRE DES DONS ET VERSEMENTS AUX oeUVRES EST ACTUELLEMENT RÉSERVÉE AUX SEULS RÉSIDENTS FISCAUX

Conformément à l' article 200 du code général des impôts (CGI), les contribuables fiscalement domiciliés en France peuvent bénéficier d'une réduction d'impôt sur le revenu au titre des dons et versements effectués au profit d'organismes relevant de l'une des catégories suivantes :

- fondations ou associations reconnues d'utilité publique, fondations universitaires ;

- oeuvres ou organismes d'intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel, ou concourant à la mise en valeur du patrimoine artistique, à la défense de l'environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises ;

- établissements d'enseignement supérieur ou d'enseignement artistique publics ou privés d'intérêt général ;

- organismes agréés ayant pour objet exclusif de participer à la création d'entreprises 18 ( * ) ;

- associations cultuelles et de bienfaisance et établissements publics des cultes reconnus d'Alsace-Moselle ;

- organismes publics ou privés dont l'activité principale est la présentation au public de certains spectacles (dramatiques, lyriques, musicaux, chorégraphiques, cinématographiques, cirque ou expositions d'art contemporain) ;

- associations d'intérêt général ou fonds de dotation exerçant des actions concrètes 19 ( * ) en faveur du pluralisme de la presse ;

- la Fondation du patrimoine et les fondations ou associations agréées en vue de subventionner la réalisation de travaux sur un monument historique privé ;

- associations de financement électorales ou partis politiques ;

- organismes de sauvegarde des biens culturels contre les effets d'un conflit armé ;

- organismes étrangers ayant des objectifs et des caractéristiques similaires à ceux des organismes des catégories précédentes, agréés dans les conditions prévues à l'article 1649 nonies du code général des impôts, et ayant leur siège dans un État membre de l'Union ou dans un autre État partie à l'Espace économique européen (EEE) et ayant conclu une convention fiscale avec la France 20 ( * ) .

Le montant de la réduction d'impôt est égal à 66 % des dons et versements effectués, dans la limite de 20 % du revenu imposable . Par dérogation, le taux de la réduction est porté à 75 % pour les versements effectués au profit d'organismes fournissant gratuitement des repas ou des soins aux personnes en difficulté ou contribuant à favoriser leur logement. Ce taux majoré s'applique dans une limite de versement de 537 euros en 2019 21 ( * ) . En revanche, les versements effectués dans ce cadre n'entrent pas en compte dans le plafond de 20 % du revenu imposable appliqué aux dons et versements au titre de la réduction de 66 %.

La perte de recettes résultant de cette réduction d'impôt est estimée à 1,5 milliard d'euros en 2019 (revenus 2018) et 5,74 millions de foyers fiscaux devraient en bénéficier.

Évolution du nombre de foyers fiscaux ayant déclaré des dons et du montant estimé de la dépense fiscale au titre des dons et versement aux oeuvres ces cinq dernières années

* Les chiffres indiqués pour l'année 2019 sont prévisionnels.

Source : réponse au questionnaire du rapporteur

II. LE DISPOSITIF PROPOSÉ : PERMETTRE AUX NON-RÉSIDENTS DE BÉNÉFICIER DE LA RÉDUCTION D'IMPÔT AU TITRE DES DONS ET VERSEMENTS AUX oeUVRES

Comme le rappelle l'article 200 du CGI, les non-résidents ne peuvent pas bénéficier de cette réduction d'impôt . En effet, de manière générale, au terme de l'article 164 A du CGI, les non-résidents ne peuvent pas bénéficier des crédits, réductions et déductions d'impôt ouverts aux résidents .

Deux exceptions sont toutefois à relever :

- l'ouverture de la déduction des pensions alimentaires pour le calcul du taux de l'impôt français sur l'ensemble des revenus mondiaux, lorsque ces pensions sont imposables entre les mains de leur bénéficiaire en France et que leur prise en compte ne conduit pas à minorer l'impôt dû par le contribuable dans son État de résidence ( b de l'article 197 A du CGI) ;

- les non-résidents bénéficiant du régime dit « Schumacker » 22 ( * ) .

|

Le dispositif « Schumacker » Ce dispositif permet aux non-résidents de bénéficier de l'application des règles de droit commun applicables aux résidents en matière d'impôt sur le revenu (quotient familial, crédits, déductions et réductions d'impôt), tout en étant soumis à une obligation fiscale limitée, c'est-à-dire sur leurs revenus de source française. Pour prétendre à ce régime, ils doivent en faire la demande chaque année et satisfaire à trois conditions : - être domiciliés dans un État membre de l'Union européenne ou dans un État partie à l'Espace économique européen ayant conclu avec la France une convention fiscale contenant une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscale ; - bénéficier de revenus de source française supérieurs ou égaux à 75 % de leur revenu mondial imposable ; - ne pas bénéficier de mécanismes fiscaux de nature à minorer l'imposition dans l'État de résidence (déduction de charge, crédits d'impôt....), en fonction de sa situation personnelle et familiale et en raison de la faiblesse des revenus imposables dans cet État. Source : bulletin officiel des finances publiques, réponses au questionnaire du rapporteur |

À cet égard, le dispositif proposé au présent article supprime la condition de domiciliation fiscale expressément prévue à l'article 200 du CGI . Cela revient concrètement à étendre aux non-résidents le bénéfice de la réduction d'impôt au titre des dons et versements aux oeuvres .

III. LA POSITION DE LA COMMISSION : UNE INITIATIVE LOUABLE, À CONDITION QU'ELLE SOIT ENCADRÉE

L'impossibilité pour un non-résident de bénéficier d'un crédit, d'une réduction ou d'une déduction d'impôt (hors exceptions mentionnées ci-dessus) provient d'une différence fondamentale dans le traitement fiscal des résidents et des non-résidents . Les premiers sont soumis à une obligation fiscale illimitée , que leurs revenus soient de source française ou étrangère. Les seconds sont soumis à une obligation fiscale limitée , sur leurs seuls revenus de source française.

Comme l'a également fait valoir à votre rapporteur la direction de la législation fiscale, il est communément admis, en matière de fiscalité et de répartition du droit d'imposer entre États, que ce soit les règles de l'État de résidence qui prévalent pour l'octroi d'avantages fiscaux , dans la mesure où il lui revient d'imposer l'ensemble des revenus de ses résidents.

Si votre rapporteur comprend ces justifications d'ordre général, elles ne lui paraissent pas de nature à devoir s'opposer à tout assouplissement de l'interdiction faite aux articles 164 A et 200 200 du CGI , en particulier lorsqu'il s'agit de soutenir le monde associatif.

Lors de leur audition commune, les représentants des Français de l'étranger ont confirmé à votre rapporteur que le refus d'étendre la réduction d'impôt prévue à l'article 200 du CGI était une réelle source d'incompréhension pour les Français non-résidents . Les versements au profit de ces organismes permettent pour nos compatriotes de garder un lien avec la France et de soutenir des causes qui leur sont chères , les initiatives associatives venant souvent pallier les insuffisances des interventions publiques et nécessitant pour cela des soutiens financiers stables et récurrents.

Si l'intention du présent article est donc louable et partagée par le rapporteur , trois éléments doivent être signalés :

- selon les conventions fiscales internationales en vigueur, cette mesure pourrait s'avérer neutre pour le contribuable non-résident . En effet, dans certains pays, celui-ci bénéficie d'un crédit d'impôt à hauteur de l'impôt qu'il a payé sur ses revenus de source française en France. Ainsi, la baisse d'impôt dont bénéficiera le non-résident en France grâce à la réduction au titre de ses dons aux oeuvres se traduira en parallèle par une baisse du crédit d'impôt dont il bénéficie dans son État de résidence ;

- le coût de cette mesure n'est pas immédiatement chiffrable ; l'administration ne disposant, par définition, que des données disponibles pour les résidents. L'effet incitatif d'une telle mesure est en outre difficilement mesurable ;

- la mesure serait ouverte à l'ensemble des non-résidents, qu'ils soient Français ou non . En effet, l'imposition en France ne s'appuie pas sur un critère de nationalité mais de résidence.

Pour limiter les effets d'aubaine de l'extension aux non-résidents de la réduction d'impôt au titre des dons et versements aux oeuvres, la commission a adopté l'amendement COM-20 . Il est ainsi explicitement prévu que cette réduction d'impôt ne soit ouverte aux non-résidents qu'à la condition que leurs dons réalisés au profit des organismes listés à l'article 200 du CGI ne soient pas de nature à leur permettre d'obtenir un avantage fiscal dans leur pays de résidence .

Décision de la commission : votre commission propose à la commission des lois d'adopter cet article ainsi modifié.

ARTICLE

25

Crédit d'impôt relatif aux intérêts

d'emprunt supportés

pour l'acquisition ou la construction d'une

habitation principale

|

. Le présent article étend aux non-résidents le crédit d'impôt relatif aux intérêts d'emprunt supportés pour l'acquisition ou la construction d'une habitation principale. Ce crédit d'impôt n'est toutefois applicable qu'aux prêts accordés avant 2011, et ce pendant une durée limitée. Il n'a donc plus d'effet en 2020. Son extension aux non-résidents serait donc privée de portée. En conséquence, sur la proposition du rapporteur, la commission a supprimé cet article. |

I. LE DROIT EXISTANT : UN CRÉDIT D'IMPÔT EN EXTINCTION

La loi n° 2007-1223 du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat (TEPA), a institué, à l'article 200 quaterdecies du code général des impôts (CGI), un crédit d'impôt sur le revenu au titre des intérêts de prêts contractés pour l'achat ou la construction d'un logement utilisé à titre de résidence principale . Ce crédit d'impôt ne bénéficie qu'aux résidents français.

La loi de finances pour 2011 a mis ce dispositif en extinction 23 ( * ) , dans le cadre d'une fusion de plusieurs dispositifs tendant à la création du prêt à taux zéro « renforcé » ou « PTZ + ».

Ce crédit d'impôt ne s'applique donc plus qu'aux offres de prêt émises avant le 1 er janvier 2011, pendant une durée de cinq ans, qui peut être étendue à sept ans pour un logement neuf aux performances énergétiques élevées.

La dépense fiscale correspondante n° 110247 a d'ailleurs un coût estimé de 48 millions d'euros en 2018, cinq millions d'euros en 2019 et moins de 500 000 euros en 2020, date de sa fin d'incidence budgétaire 24 ( * ) .

II. LE DISPOSITIF PROPOSÉ : L'EXTENSION DU DISPOSITIF AUX FRANÇAIS DE L'ÉTRANGER

Le présent article propose de modifier le I de l'article 200 quaterdecies précité du code général des impôts afin d' étendre aux non-résidents le crédit d'impôt relatif aux intérêts d'emprunt supportés pour l'acquisition ou la construction d'une habitation principale, à condition que le logement soit destiné à être affecté à leur résidence principale lors de leur retour en France et qu'ils s'engagent à l'occuper à ce titre pendant au moins trois ans.

III. LA POSITION DE LA COMMISSION DES FINANCES : SUPPRIMER UN ARTICLE DÉSORMAIS DÉPOURVU DE PORTÉE

Le rapporteur constate que le crédit d'impôt relatif aux intérêts d'emprunt est un dispositif en extinction et que son extension aux non-résidents, sans juger de son opportunité sur le fond, n'aurait pas de portée. L'adoption du présent article, compte tenu des délais de promulgation et de mise en oeuvre, n'apporterait donc aucun avantage réel aux non-résidents.

En outre, la condition relative à l'occupation à titre de résidence principale lors du retour en France pendant au moins trois ans présente des difficultés d'application et de vérification que le rapporteur présente infra dans le commentaire relatif à l'article 26.

Pour l'ensemble de ces raisons, la commission a adopté l'amendement COM-21 , qui procède à la suppression de cet article.

Décision de la commission : votre commission propose à la commission des lois de supprimer cet article.

ARTICLE

26

Ouverture du bénéfice du crédit d'impôt

pour la transition énergétique (CITE) aux Français

non-résidents

|

. Le présent article étend aux non-résidents le crédit d'impôt pour la transition énergétique (CITE), en leur permettant d'en bénéficier pour les dépenses de rénovation énergétique engagées pour les logements : - qui ont constitué leur résidence principale avant leur départ à l'étranger ; - ou qu'ils s'engagent à occuper à ce titre pendant au moins trois ans lors de leur retour en France. Le CITE a toutefois vocation à disparaître y compris pour les ménages intermédiaires et à être remplacé par une prime de rénovation énergétique. S'agissant du premier cas ouvert par le présent article, alors qu'un même ménage non-résident peut parfois avoir eu successivement plusieurs résidences principales, la commission des finances, à l'initiative de son rapporteur, souhaite limiter l'ouverture du CITE aux seules dépenses concernant la rénovation de la dernière résidence principale occupée avant l'établissement hors de France. S'agissant du second cas, la constatation de la condition des trois années d'occupation posée par l'article interviendrait nécessairement après la suppression de ce crédit d'impôt, perçu l'année suivant l'engagement de la dépense de rénovation, et dans un délai incertain. Pour ces raisons, la commission des finances, à l'initiative de son rapporteur, a supprimé cette condition. |

I. LE DROIT EXISTANT : UN CRÉDIT D'IMPÔT PROGRESSIVEMENT TRANSFORMÉ EN PRIME

A. LE CRÉDIT D'IMPÔT POUR LA TRANSITION ÉNERGÉTIQUE BÉNÉFICIE EXCLUSIVEMENT AUX CONTRIBUABLES DOMICILÉS EN FRANCE

Le crédit d'impôt pour la transition énergétique (CITE) a pour objectif de soutenir les travaux de rénovation énergétique des logements privés .

Codifié à l'article 200 quater du code général des impôts (CGI), il permet aux contribuables de bénéficier d'une réduction de leur montant d'impôt sur le revenu ou d'un remboursement au titre des dépenses qu'ils effectuent pour l'amélioration de la qualité énergétique de leur logement .

Aux termes de l'article précité, le CITE bénéficie aux contribuables domiciliés en France au sens de l'article 4 B du CGI au titre des dépenses supportées pour la contribution à la transition énergétique du logement dont ils sont propriétaires et qu'ils affectent à leur habitation principale .

Contrairement aux personnes fiscalement domiciliées en France, soumises à l'impôt sur l'ensemble de leurs revenus, qu'ils soient de source française ou de source étrangère, les personnes fiscalement non-résidentes en France sont imposables en France sur leurs seuls revenus de source française, sous réserve des stipulations des conventions internationales .

Ainsi, les personnes qui n'ont pas leur domicile fiscal en France et qui sont, de ce fait, soumises à une obligation fiscale limitée ne peuvent déduire aucune charge de leur revenu global ni bénéficier de réductions et crédits d'impôt sur le revenu. Elles ne peuvent donc bénéficier du CITE.

Le CITE, qui avait déjà fait l'objet de multiples ajustements lors des derniers exercices budgétaires, a été profondément réformé par l'article 15 de la loi de finances pour 2020 25 ( * ) .

B. LE CITE, PRINCIPAL INSTRUMENT FISCAL POUR LA RÉNOVATION ÉNERGÉTIQUE DES LOGEMENTS, A FAIT L'OBJET D'UNE PROFONDE RÉFORME EN LOI DE FINANCES POUR 2020

L'article 15 de la loi de finances pour 2020 a engagé la transformation du CITE en prime versée de façon contemporaine à la réalisation des travaux de rénovation, en créant une prime de rénovation énergétique dont peuvent bénéficier les ménages modestes depuis le 1 er janvier 2020.

Cet article a également prolongé le CITE pour une année supplémentaire pour les dépenses payées à compter du 1 er janvier 2020 tout en prévoyant plusieurs aménagements importants au dispositif tel qu'il existait auparavant s'agissant du champ de dépenses éligibles au CITE et s'agissant du champ des bénéficiaires du CITE , avec une mise sous conditions de ressources du crédit d'impôt . De fait, 20 % des ménages, appartenant aux deux derniers déciles de revenus, sont exclus du bénéfice du CITE depuis le 1 er janvier 2020 .

Cette prolongation doit permettre d'assurer la transition entre le CITE et le nouveau système de prime : ainsi, en 2020, les ménages modestes et très modestes bénéficient de la prime, tandis que les ménages aux revenus dits intermédiaires continuent à bénéficier du CITE pour les dépenses de rénovation réalisées en 2020.

1. La création d'une prime de transition énergétique sous conditions de ressources, réservée aux ménages modestes en 2020

L'article 15 de la loi de finances pour 2020 a acté la création d'une prime de transition énergétique destinée à financer, sous conditions de ressources, des travaux et dépenses en faveur de la rénovation énergétique des logements réalisés à compter de 2020.

Les conditions et caractéristiques d'attribution de la prime, versée pour le compte de l'État par l'Agence nationale de l'habitat (ANAH), ont été définies par voie réglementaire 26 ( * ) .

Cette prime permettra aux ménages modestes, c'est-à-dire à ceux dont les revenus sont inférieurs aux plafonds de ressources appliqués par l'ANAH, de pouvoir financer les travaux de rénovation énergétique de leur logement sans avancer la totalité des frais afférents à ces travaux et sans attendre l'année suivante pour se voir restituer le montant de l'avantage fiscal qu'est le CITE.

2. Une prolongation temporaire du CITE pour les ménages aux revenus intermédiaires en 2020, avant généralisation de la prime

L'article 15 de la loi de finances pour 2020 a restreint le champ des bénéficiaires du CITE . Ainsi, pour bénéficier du CITE au titre des dépenses engagées en 2020, les revenus du ménage doivent remplir deux conditions :

- être supérieurs aux plafonds de ressources appliqués par l'ANAH ;

- être inférieurs à 27 706 euros pour la première part de quotient familial, majorée de 8 209 euros pour chacune des deux demi-parts suivantes et de 6 157 euros pour chaque demi-part supplémentaire à compter de la troisième 27 ( * ) .

Plancher et plafond de ressources ouvrant droit au CITE

pour les dépenses payées à partir du 1

er

janvier 2020

(en euros)

|

Plancher |

Plafond |

||

|

Nombre de personnes composant le ménage |

Ile-de-France |

Autres régions |

|

|

1 |

25 068 |

19 074 |

27 706 |

|

2 |

36 792 |

27 896 |

44 124 |

|

3 |

44 188 |

33 547 |

50 281 |

|

4 |

51 597 |

39 192 |

56 438 |

|

5 |

59 026 |

44 860 |

62 595 |

|

Majoration par personne supplémentaire |

+ 7 422 |

+ 5 651 |

+ 6 157 |

Source : commission des finances d'après l'article 200 quater du code général des impôts

L'article 15 de la loi de finances pour 2020 a prévu la forfaitisation du crédit d'impôt : un montant d'aide différent est prévu pour chaque équipement éligible au CITE, constituant ainsi un « barème » 28 ( * ) .

Les ménages des deux derniers déciles de revenus bénéficient du CITE uniquement pour les dépenses d'acquisition et de pose des matériaux d'isolation thermique des parois opaques et de système de charge pour véhicule électrique.

Le montant du crédit d'impôt accordé au titre des dépenses engagées ne peut dépasser 75 % de la dépense éligible effectivement supportée par le contribuable .

Ce même article définit un plafond de l'avantage fiscal dont peut bénéficier le contribuable pour les dépenses de rénovation énergétique effectuées au titre d'une période de cinq années consécutives comprises entre le 1 er janvier 2016 et le 31 décembre 2020. Le montant de crédit d'impôt ne pourra excéder au cours de cette période un plafond de 2 400 euros pour une personne célibataire, veuve ou divorcée et de 4 800 euros pour un couple soumis à imposition commune. Ces plafonds sont majorés de 120 euros par personne à charge.

C. UN CRÉDIT D'IMPÔT DONT LE COÛT DEVRAIT CONTINUER DE DIMINUER AVEC LA RÉFORME VOTÉE EN LOI DE FINANCES POUR 2020

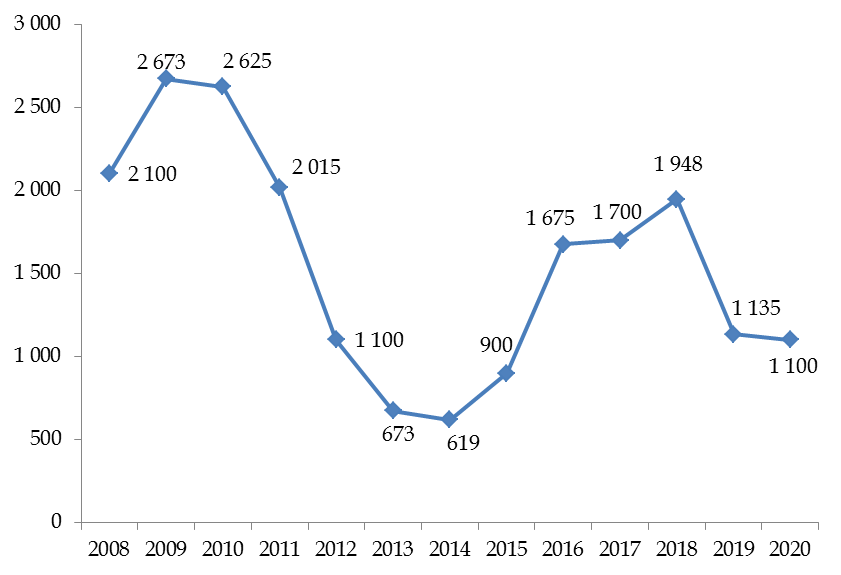

Pour l'année 2018, la dépense fiscale, qui correspond aux travaux réalisés en 2017, s'élève à 1,948 milliard d'euros.

La réduction du champ du CITE votée dans le cadre de la loi de finances pour 2018 a permis de réduire le montant de la dépense fiscale , puisque celle-ci est désormais estimée à 1,135 milliard d'euros pour l'année 2019 (travaux de l'année 2018) par le tome II du rapport sur les Voies et moyens annexé au projet de loi de finances pour 2020. Il devrait continuer à se réduire en 2020 pour atteindre 1,1 milliard d'euros (travaux de 2019, tome II du rapport sur les Voies et moyens annexé au projet de loi de finances pour 2020).

Évolution du coût du CITE de 2008 à 2020

(en millions d'euros)

N.B : pour 2019 et 2020, il s'agit de prévisions .

Source : commission des finances du Sénat, d'après les documents budgétaires

En 2020, le coût de l'ensemble du dispositif (prime de rénovation énergétique et CITE) serait de 1,55 milliard d'euros pour l'État , décomposé comme suit :

- pour les dépenses payées en 2019, le CITE versé par l'État en 2020 s'élèverait à 1,1 milliard d'euros ;

- 450 millions d'euros sont prévus au titre de la prime de rénovation énergétique pour les ménages modestes et très modestes.

II. LE DISPOSITIF PROPOSÉ : L'EXTENSION DU CITE AUX RÉSIDENCES EN FRANCE DES NON-RÉSIDENTS

Le présent article propose de modifier le 1 de l'article 200 quater du code général des impôts, afin d'étendre aux non-résidents le crédit d'impôt pour la transition énergétique (CITE).

Pour que les dépenses de rénovation énergétique qu'ils engagent soient éligibles au CITE, le présent article prévoit qu'elles doivent concerner soit :

- un logement dont ils sont propriétaires et qui constituait leur résidence principale avant leur établissement hors de France ;

- un logement dont ils sont propriétaires et qu'ils s'engagent à occuper à titre de résidence principale pendant au moins trois ans lors de leur retour en France.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES : MODIFIER LES CONDITIONS DE L'EXTENSION DU CITE AUX NON-RÉSIDENTS

L'ouverture du CITE aux Français non-résidents parait justifiée car cela permettra de diminuer le coût de la rénovation énergétique de leur résidence principale, facilitant ainsi leur retour en France, qu'il soit temporaire ou définitif, dans des logements écologiques.

Par ailleurs, la loi de finances pour 2020 ayant transformé le CITE en prime pour les ménages modestes, seuls les ménages non-résidents aux revenus dits « intermédiaires » bénéficieraient de cette ouverture du CITE pour les dépenses payées à compter du 1 er janvier 2020 (soit des revenus compris entre 19 074 et 27 706 euros pour la première part de quotient familial). Le coût budgétaire de cette extension serait donc limité.

En outre, cette ouverture du bénéfice du CITE aux non-résidents serait temporaire , le CITE ayant vocation à disparaître y compris pour les ménages intermédiaires et à être remplacé par une prime de rénovation énergétique (dont resteraient exclus les ménages des deux derniers déciles de revenus).

Le présent article précise que ces dépenses doivent concerner soit un logement qui constituait la résidence principale des non-résidents avant leur établissement hors de France, soit un logement dont ils sont propriétaires et qu'ils s'engagent à occuper à ce titre pendant au moins trois ans lors de leur retour en France.

S'agissant du premier cas, alors qu'un même ménage peut parfois avoir eu successivement plusieurs résidences principales, votre rapporteur souhaite limiter l'ouverture du CITE à la seule dernière résidence principale occupée avant leur établissement hors de France . La commission des finances a adopté un amendement COM-22 en ce sens.

Concernant la seconde hypothèse ouverte par le présent article, le respect de l'engagement à occuper pendant trois ans le logement désigné comme résidence principale au retour en France ne paraît pas aisé à contrôler et constituerait une condition au délai de réalisation très incertain (au moment du retour du contribuable en France). En outre, cette condition est difficilement compatible avec la suppression du CITE prévue pour 2021 . En effet, la constatation des trois années d'occupation interviendrait nécessairement après la suppression de ce crédit d'impôt, qui est perçu l'année suivant l'engagement de la dépense de rénovation. Pour ces raisons, l'amendement précité supprime ce second cas.

Décision de la commission : votre commission propose à la commission des lois d'adopter cet article ainsi modifié.

ARTICLE

27

Mise en place, dans le cadre de l'impôt sur la fortune

immobilière (IFI), d'un abattement de 30 % au bénéfice des

non-résidents sur les immeubles ayant constitué leur

résidence principale ou qu'ils s'engagent

à occuper à

ce titre lors de leur retour en France

|

. Le présent article vise, pour l'établissement de l'IFI, à étendre le bénéfice de l'abattement de 30 % sur la résidence principale aux non-résidents , en leur permettant de l'appliquer sur l'immeuble qui constituait leur résidence principale avant leur départ à l'étranger ou sur un logement qu'ils s'engagent à occuper à ce titre pendant trois ans au minimum lors de leur retour en France. Si l'expatriation peut se traduire par une hausse d'IFI lorsque le redevable ne possède pas de biens à l'étranger et perd le bénéfice de l'abattement sur l'immeuble qu'il occupait à titre de résidence principale avant son départ, la solution proposée pose une difficulté constitutionnelle et pourrait difficilement être appliquée . En outre, l'éventuelle mise en location du logement qui constituait la résidence principale du redevable permet déjà à ce dernier d'appliquer une décote par rapport à sa valeur vénale libre, en raison de l'occupation du bien. Pour l'ensemble de ces raisons, la commission des finances du Sénat, à l'initiative de son rapporteur, a substitué au dispositif proposé une mesure de simplification des règles d'assiette applicables aux non-résidents en matière d'IFI. |

I. LE DROIT EXISTANT : LES NON-RÉSIDENTS SONT IMPOSABLES À L'IFI UNIQUEMENT SUR LEURS BIENS SITUÉS EN FRANCE

L'article 31 de la loi n° 2017-1837 de finances pour 2018 a créé un impôt sur la fortune immobilière (IFI) , en remplacement de l'impôt de solidarité sur la fortune (ISF).

Aux termes de l'article 965 du code général des impôts (CGI), son assiette est constituée par la valeur nette , au 1 er janvier de l'année :

- d'une part, des biens et droits immobiliers du redevable ;

- d'autre part, de la composante immobilière des actions et parts détenues par la redevable.

L'IFI constitue ainsi un impôt annuel sur les seuls actifs immobiliers 29 ( * ) , contrairement à l'ISF.

Le seuil d'assujettissement reste fixé à 1,3 million d'euros (article 964 du CGI), après déduction des dettes existantes au 1 er janvier, sous réserve qu'elles soient afférentes à des actifs imposables et effectivement supportées par le redevable (article 974 du CGI).

Comme en matière d'ISF, la valeur des actifs correspond à leur valeur vénale . Un abattement de 30 % est applicable de droit sur la valeur de l'immeuble lorsque celui-ci est occupé à titre de résidence principale par son propriétaire (article 973 du CGI).

Cet abattement n'est pas applicable aux non-résidents, compte tenu de l'assiette restreinte sur laquelle ils sont imposés.

En effet, les non-résidents sont imposés uniquement sur leurs biens immobiliers situés en France , contrairement aux redevables domiciliés en France, qui sont imposés sur leur patrimoine immobilier mondial, sous réserve de l'application des conventions fiscales (article 964 du CGI).

D'après les informations transmises par le Gouvernement, 9 222 foyers non-résidents étaient redevables de l'IFI au titre de l'année 2019, pour un rendement de près de 200 millions d'euros .

L'an dernier, les non-résidents représentaient ainsi 7 % des redevables et 13 % du rendement total de l'IFI.

Décomposition du rendement de l'IFI au titre de l'année 2019

(en millions d'euros)

|

Nombre de foyers fiscaux |

Rendement |

|

|

Résidents |

129 927 |

1 291,8 |

|

Non-résidents |

9 222 |

199 |

|

Total |

139 149 |

1 490,8 |

Source : commission des finances du Sénat, d'après les réponses au questionnaire du rapporteur

II. LE DISPOSITIF PROPOSÉ : LA CRÉATION D'UN ABATTEMENT SUR L'ANCIENNE OU LA FUTURE RÉSIDENCE PRINCIPALE DES NON-RÉSIDENTS

Le présent article propose d' étendre le bénéfice de l'abattement de 30 % sur la résidence principale aux non-résidents en modifiant l'article 973 du code général des impôts.

L'abattement serait désormais applicable à l' immeuble que le redevable occupait avant de s'établir hors de France ou qu'il s'engage à occuper à ce titre lors de son retour en France pendant au moins trois ans.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES : UN DISPOSITIF À LA CONSTITUTIONNALITÉ INCERTAINE ET DIFFICILEMENT APPLICABLE, REMPLACÉ PAR UNE MESURE DE SIMPLIFICATION D'ASSIETTE POUR LES PARTICIPATIONS DES NON-RÉSIDENTS IMPOSABLES AU TITRE DE L'IFI

A. UNE EXTENSION DONT LA CONSTITUTIONNALITÉ N'EST PAS ASSURÉE...

Bien que les non-résidents soient imposés à l'IFI sur une assiette restreinte aux seuls biens situés en France, l'expatriation peut se traduire par une hausse de cet impôt lorsque le redevable ne possède pas de biens à l'étranger et perd le bénéfice de l'abattement sur l'immeuble qu'il occupait à titre de résidence principale avant son départ.

Si les préoccupations des auteurs de la proposition de loi sont donc légitimes, la constitutionnalité de la solution proposée par le présent article paraît cependant très incertaine .

En effet, l'existence d'un abattement sur la résidence principale se justifie historiquement par l'existence d'une décote à la revente liée à l'occupation du bien , dont la Cour de cassation accepte que le propriétaire occupant tienne compte pour l'établissement de la valeur vénale 30 ( * ) . En introduisant un abattement de 20 % sur la résidence principale dans le cadre de la loi de finances pour 1999 31 ( * ) , le Législateur n'a ainsi fait que consacrer au niveau législatif cette jurisprudence. Son taux a par la suite été porté à 30 %, ce que le Conseil constitutionnel a expressément admis dans le cadre de l'IFI, compte tenu de « l'intérêt général qui s'attache à la promotion de l'accession à la propriété de la résidence principale » 32 ( * ) .

Or, le dispositif proposé aurait pour conséquence d' ouvrir la possibilité d'appliquer l'abattement sur un bien alors même que celui-ci n'est pas occupé et ne constitue pas la résidence principale effective du redevable - à rebours de la jurisprudence précitée.

Un tel avantage serait d'autant plus difficile à justifier que les non-résidents bénéficient déjà de règles d'assiette favorables dans le cadre de l'IFI.

En effet, les non-résidents sont imposés uniquement sur leurs biens immobiliers situés en France, contrairement aux résidents, qui sont imposés sur leur patrimoine immobilier mondial. La résidence principale effective des non-résidents est donc totalement exonérée d'IFI .

En outre, la mise en location éventuelle du logement auparavant occupé à titre de résidence principale permet déjà à son propriétaire non-résident d'appliquer une décote par rapport à sa valeur vénale libre, justifiée par l'occupation du bien.

B. ...ET QUI PARAÎT DIFFICILEMENT APPLICABLE

Au-delà de ces difficultés constitutionnelles, le dispositif proposé pose également des difficultés d'application .

En effet, le contrôle du respect de la condition d'occupation de trois ans au retour en France paraît difficile à effectuer (cf. commentaire de l'article 26 de la présente proposition de loi).

En outre, les conséquences d'une absence de retour en France du redevable ne sont pas précisées.

C. UNE SUPPRESSION AU PROFIT D'UNE MESURE DE SIMPLIFICATION DES RÈGLES D'ASSIETTE APPLICABLES AUX NON-RÉSIDENTS

Pour l'ensemble de ces raisons, la commission des finances du Sénat, à l'initiative de son rapporteur, a adopté un amendement COM-23 ayant pour effet de remplacer le dispositif proposé par une mesure de simplification des règles d'assiette applicable aux non-résidents en matière d'IFI.

En effet, l'inclusion dans l'assiette de l'IFI de la composante immobilière des participations des redevables constitue un facteur de complexité majeur pour ces derniers, ainsi que l'a mis en évidence le rapport d'évaluation de la commission des finances du Sénat 33 ( * ) .

La situation est particulièrement problématique pour les non-résidents , qui bénéficiaient d'une exonération d'ISF pour leurs biens immobiliers détenus indirectement, dès lors que la structure de détention contenait une société qui n'était pas à prépondérance immobilière 34 ( * ) .

Désormais, la composante immobilière de l'ensemble de leurs participations est taxée à l'IFI, y compris lorsque les biens immobiliers français représentent une fraction minoritaire de l'actif. Cela peut donc aboutir à taxer des participations auparavant exonérés d'ISF et représente une charge administrative particulièrement lourde - les redevables étant contraints, même pour leurs participations très minoritaires, de se rapprocher de l'ensemble des sociétés et fonds dans lesquels ils ont investi pour évaluer la composante immobilière de leur patrimoine.

Aussi, dans un souci de ne pas pénaliser l'attractivité de la France et de simplifier les obligations déclaratives, le dispositif adopté prévoit l'instauration d'une règle « de minimis » excluant de l'assiette de l'IFI les participations inférieures à 1 % des non-résidents .

Cette exclusion s'inspire d'une tolérance analogue prévue à l'article 990 E du code général des impôts pour la taxe de 3 % sur la valeur vénale des immeubles possédés en France.

Un tel dispositif a déjà été adopté par le Sénat à l'initiative du rapporteur général de la commission des finances lors de l'examen du projet de loi de finances pour 2020.

Décision de la commission : la commission propose à la commission des lois d'adopter cet article ainsi modifié.

ARTICLE

28

Création d'une exonération de plein droit de taxe

d'habitation

pour les Français non-résidents

|

. Le présent article crée une exonération de plein droit de taxe d'habitation pour les locaux qui constituaient la résidence principale des Français établis hors de France avant leur établissement à l'étranger ou qu'ils s'engagent à occuper à ce titre pendant au moins trois ans à leur retour en France. Il vise à répondre aux indéniables difficultés que pose, dans un contexte de suppression de la taxe d'habitation sur les résidences principales à horizon 2023 , l'imposition à la taxe d'habitation sur les résidences secondaires des logements qui constituaient la résidence principale des résidents français avant leur départ pour l'étranger. Il présente toutefois un risque d'inconstitutionnalité au regard du principe d'égalité devant l'impôt Pour l'ensemble de ces raisons, la commission des finances du Sénat, à l'initiative de son rapporteur, a substitué au dispositif proposé une mesure visant à mettre les non-résidents pour des raisons professionnelles dans la même situation fiscale que les résidents français, contraints d'habiter dans un lieu distinct de celui de leur habitation principale pour des raisons professionnelles . Pour ce faire, il étend aux premiers le dégrèvement de majoration de taxe d'habitation sur les résidences secondaires en zones tendues qui existe déjà pour les seconds. |

I. LE DROIT EXISTANT : UN IMPÔT LOCAL QUI NE CONCERNERA PLUS QUE LES RÉSIDENCES SECONDAIRES À COMPTER DE 2023

A. LA TAXE D'HABITATION : UN IMPÔT LOCAL SUR LA « DISPOSITION OU LA JOUISSANCE » D'UN LOCAL D'HABITATION

La taxe d'habitation (TH) est une imposition relevant de la fiscalité directe locale et régie par les articles 1407 à 1417 du code général des impôts (CGI).

Aux termes de l'article 1407 du CGI, elle est « établie au nom des personnes qui ont, à quelque titre que ce soit, la disposition ou la jouissance des locaux imposables » énumérés à l'article 1407 du même code, notamment :

- les locaux meublés affectés à l'habitation ;

- les locaux meublés conformément à leur destination et occupés à titre privatif par les sociétés, associations et organismes qui ne sont pas retenus pour l'établissement de la cotisation foncière des entreprises ;

- les locaux meublés sans caractère industriel ou commercial occupés par les organismes de l'État, des départements ou des communes autres que ceux visés au 1° du II de l'article 1408.

La taxe d'habitation pèse, ainsi, aussi bien sur les résidences principales que secondaires .

1. Les non-résidents ne peuvent détenir, sauf exception, que des résidences dites secondaires en France

L'habitation principale s'entend du logement dans lequel le contribuable réside habituellement et effectivement avec sa famille et où se situe le centre de ses intérêts professionnels et matériels. Lorsque l'un des conjoints exerce une profession qui l'oblige à de fréquents déplacements, l'habitation principale s'entend du logement dans lequel sa famille, et notamment son conjoint, réside en permanence.

Tout logement ne répondant pas à ces critères de définition est considéré comme une résidence secondaire .

Les Français établis hors de France, dont la famille ne résiderait pas en permanence dans le logement détenu en France, sont par conséquent redevables de la taxe d'habitation pour leur logement situé en France, dans les conditions applicables aux résidences secondaires . Cette solution s'applique, par exemple, aux fonctionnaires affectés ou détachés temporairement hors de France et qui conservent leur ancien logement en France. À cet égard, il a été jugé que l'appartement qu'a conservé en France, où il réside à l'occasion de ses congés, un fonctionnaire détaché à l'étranger où il demeure, avec sa famille, dans un logement de fonction, ne constitue pas son habitation principale au sens de l' article 1411-I du CGI 35 ( * ) .

2. La taxe d'habitation s'applique différemment aux résidences principales et aux résidences secondaires

La taxe d'habitation fait l'objet de plusieurs dispositifs qui visent à alléger l'imposition des redevables.

Prenant la forme de dégrèvement, d'abattement ou d'exonération, ces dispositions peuvent relever d'une initiative législative ou d'une délibération des collectivités territoriales. L'assiette de la taxe d'habitation est notamment réduite de plusieurs abattements, obligatoires ou facultatifs .

Toutefois, lorsqu'il s'agit de résidences secondaires, la base d'imposition à la taxe d'habitation est déterminée sans faire application des abattements.

Abattements sur la valeur locative des biens

imposables

à la taxe d'habitation

|

Référence juridique |

Abattement |

Effet(s) |

Nature de l'abattement et rôle des collectivités locales |

|

Article 1411

|

Abattement pour charges de famille |

- Pour les deux premières personnes à charge : Réduction de la valeur locative (VL) du local affecté à l'habitation principale à hauteur de 10 % de la valeur locative moyenne (VLM) des logements sur le territoire de la collectivité. - À compter de la troisième personne à charge : Réduction de la VL du local affecté à l'habitation principale à hauteur de 15 % de la VLM sur le territoire de la commune |

Obligatoire Faculté laissée aux collectivités d'augmenter du taux de l'abattement dans une limite de 10 points |

|

Abattement général à la base |

Réduction de la VL du local affecté à l'habitation principale dans la limite de 15 % de la VLM des habitations de la commune. |

Facultatif, sur délibération de la collectivité |

|

|

Abattement spécial sur condition de revenu à l'année antérieure |

- Pour les personnes dont les revenus de l'année N-1 n'excèdent pas les seuils prévus à l'article 1417 du CGI et dont la VL du local est inférieure à 130 % de la VLM constatée sur le territoire de la commune : Réduction de la VL du local affecté à l'habitation principale dans la limite de 15 % de la VLM des habitations de la commune. |

||

|

Abattement de prise en compte de la situation de handicap du redevable |

- Pour le fait d'être ou de résider avec une personne bénéficiant de l'AAH ou de l'ASI, ou atteinte d'une invalidité empêchant de subvenir par son travail aux nécessités de l'existence ou titulaire de la carte mobilité inclusion : Réduction de la VL de la VL du local affecté à l'habitation principale d'un montant équivalent et compris entre 10 % et 20 % de la VLM sur le territoire de la collectivité. |

||

|

Article 1414

|

Abattement relais à la sortie du dispositif de « sifflet » |

- Pour les contribuables arrivant à l'échéance du bénéfice du dispositif sifflet prévu au I bis de l'article 1414 du CGI : Réduction de deux tiers de la VL de l'habitation principale la première année, puis d'un tiers la seconde année. |

Obligatoire |

|

Article 1414 B du CGI |

Maintien des abattements sur les résidences principales en cas d'hébergement de longue durée en service spécialisé. |

Pour les personnes hébergées durablement dans un établissement ou service social et médico-social ou dans un établissement délivrant des soins de longue durée conservant la jouissance exclusive de l'habitation qui constituait leur résidence principale : Bénéfice des abattements normalement applicables si la personne résidait encore dans son logement |

Obligatoire |

|

Source : commission des finances du Sénat |

|||

3. Les résidences secondaires peuvent également être imposées au titre de la majoration de taxe d'habitation dans les zones tendues

Les résidences dites secondaires peuvent être soumises à une majoration de taxe d'habitation dès lors qu'elles sont situées dans une commune particulièrement dense relevant du champ de la taxe annuelle sur les logements vacants instituée à l'article 232 du code général des impôts.

|

La majoration de taxe d'habitation sur les résidences secondaires prévue par l'article 1407 ter du CGI Dans certaines communes, le conseil municipal peut voter l'application d'une majoration de 5 % à 60 % de la part de la taxe d'habitation lui revenant au titre des logements meublés non affectés à l'habitation principale. Il s'agit des « communes appartenant à une zone d'urbanisation continue de plus de cinquante mille habitants où existe un déséquilibre marqué entre l'offre et la demande de logements, entraînant des difficultés sérieuses d'accès au logement sur l'ensemble du parc résidentiel existant, qui se caractérisent notamment par le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens ou le nombre élevé de demandes de logement par rapport au nombre d'emménagements annuels dans le parc locatif social ». Sont concernés par ce dispositif les logements : - meublés : c'est-à-dire pourvus d'un ameublement suffisant pour en permettre l'habitation et par conséquent imposables à la taxe d'habitation ; - non affectés à l'habitation principale : il en est ainsi que les logements soient loués, à l'année ou à titre saisonnier, ou occupés par leur propriétaire ; - et utilisés à des fins personnelles ou familiales. La majoration s'applique sur la cotisation de taxe d'habitation . Par conséquent, elle ne s'applique pas en cas d'exonération totale de taxe d'habitation. Elle est par ailleurs calculée sur le montant de cotisation de taxe d'habitation revenant à la commune. L'assiette de la majoration est obtenue en multipliant les bases d'imposition arrondies à l'euro le plus proche par le taux d'imposition communal . La somme du taux de taxe d'habitation et du taux de taxe d'habitation de la commune multiplié par le taux de majoration ne peut toutefois excéder le taux plafond prévu à l'article 1636 B septies du CGI. En pratique, ce taux plafond est égal à deux fois et demi le taux moyen constaté l'année précédente dans l'ensemble des communes du département, ou deux fois et demi le taux moyen constaté au niveau national s'il est plus élevé. |

|

Peuvent bénéficier d'un dégrèvement de la majoration de cotisation de taxe d'habitation : - les personnes contraintes de résider dans un lieu distinct de celui de leur habitation principale pour raisons professionnelles ; - les personnes de condition modeste pour le logement qui constituait leur résidence principale avant qu'elles soient hébergées durablement dans une maison de retraite ou un établissement de soins de longue durée et qui bénéficient, pour leur ancienne résidence principale, en application de l'article 1391 B bis du CGI ou de l'article 1414 B du CGI, du maintien des allègements de taxe foncière ou de taxe d'habitation ; - les personnes autres que celles mentionnées aux deux premiers tirets ci-dessus qui, pour une cause étrangère à leur volonté, ne peuvent affecter le logement à un usage d'habitation principale. Il en va par exemple ainsi des logements précaires dépourvus des équipements nécessaires à une occupation pérenne et habituelle du contribuable, et de ceux qui ont vocation, dans un délai proche, à disparaître ou à faire l'objet de travaux dans le cadre d'opérations d'urbanisme, de réhabilitation ou de démolition. Les dégrèvements sont accordés sur réclamation présentée dans le délai prévu à l'article R. 196-2 du livre des procédures fiscales (LPF) et dans les formes prévues par ce même livre. Ils sont à la charge de la commune ayant délibéré en faveur de l'application de la majoration de la cotisation de taxe d'habitation ; ils s'imputent sur les douzièmes de fiscalité mentionnés à l'article L. 2332-2 du code général des collectivités territoriales. |

B. SEULES LES RÉSIDENCES SECONDAIRES SERONT IMPOSABLES À LA TAXE D'HABITATION À COMPTER DE 2023

L'article 5 de la loi du 30 décembre 2017 de finances pour 2018 36 ( * ) a rétabli au code général des impôts un article 1414 C prévoyant la mise en oeuvre progressive d'un nouveau dégrèvement de taxe d'habitation concernant 80 % des ménages résidant en France et pour leurs seules résidences principales.

Dans sa décision n°2017-758 DC du 28 décembre 2017 sur la loi de finances pour 2018, le Conseil a déclaré conforme à la Constitution les dispositions prévues à l'article 5 de la loi de finances relatives au dégrèvement élargi de taxe d'habitation sur les résidences principales.

Toutefois, tout en estimant que le dégrèvement prévu par la loi ne portait pas atteinte au principe d'égalité devant l'impôt, il a indiqué pouvoir porter une appréciation différente à l'avenir compte tenu « de la façon dont sera[it] traitée la situation des contribuables restant assujettis à la taxe d'habitation dans le cadre d'une réforme annoncée de la fiscalité locale ».

Le Président de la République avait en effet déclaré, lors du 100 e Congrès des maires du 23 novembre 2017, que la réforme de la taxe d'habitation constituait « un début nécessaire » vers « une refonte en profondeur de la fiscalité locale » .

Tirant les conséquences des engagements du Président de la République et de la décision du Conseil constitutionnel du 28 décembre 2017, l'article 16 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020 a supprimé la taxe d'habitation sur les résidences principales pour l'ensemble des ménages à compter de 2023, ne laissant en place qu'une taxe d'habitation applicable sur les résidences secondaires et sur les autres locaux non affectés à la résidence principale.

Ainsi, à compter de 2020, les 80 % des ménages les moins favorisés sont entièrement dégrevés de taxe d'habitation.

En outre, le produit de la taxe d'habitation sur les résidences principales sera nationalisé à compter de 2021 et une exonération générale en faveur des 80 % des ménages les moins favorisés remplacera, à compter de la même date, le dégrèvement actuel. Elle sera progressivement étendue aux 20 % des ménages les plus aisés.

II. LE DISPOSITIF PROPOSÉ : UNE EXONÉRATION DE TAXE D'HABITATION EN FAVEUR DES FRANÇAIS DE L'ÉTRANGER

Le présent article vise à créer une exonération de plein droit de taxe d'habitation pour les locaux qui constituaient la résidence principale des Français établis hors de France avant leur établissement à l'étranger ou qu'ils s'engagent à occuper à ce titre pendant au moins trois ans lors de leur retour en France.

À cette fin, il insère un nouvel alinéa au sein du II de l'article 1408 du code général des impôts où figurent déjà trois cas d'exonérations de plein droit :

- les établissements publics scientifiques, d'enseignement et d'assistance ;

- les habitants reconnus indigents par la commission communale des impôts directs, d'accord avec l'agent de l'administration fiscale ;

- les ambassadeurs et autres agents diplomatiques de nationalité étrangère dans la commune de leur résidence officielle et pour cette résidence seulement, dans la mesure où les pays qu'ils représentent concèdent des avantages analogues aux ambassadeurs et agents diplomatiques français.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES : SUBSTITUER AU DISPOSITIF PROPOSÉ, FRAGILE JURIDIQUEMENT, UNE EXTENSION DU DÉGRÈVEMENT DE LA MAJORATION DE TAXE D'HABITATION APPLICABLE À CERTAINES RÉSIDENCES SECONDAIRES

Dans un contexte de suppression de la taxe d'habitation sur les résidences principales à horizon 2023 , actée par l'article 16 de la loi de finances pour 2020, l'imposition à la taxe d'habitation sur les résidences secondaires des logements qui constituaient la résidence principale des non-résidents avant leur départ pour l'étranger pose d'indéniables difficultés, auxquelles le présent article vise à répondre.

La création d'une exonération de plein droit de taxe d'habitation pour les locaux qui constituaient la résidence principale des Français établis hors de France avant leur établissement à l'étranger ou qu'ils s'engageraient à occuper pendant au moins trois ans à leur retour présente toutefois un risque d'inconstitutionnalité au regard du principe d'égalité devant l'impôt , notamment vis-à-vis des propriétaires de résidences secondaires qui ont leur résidence principale en France. Cette mesure créerait également une inégalité de traitement suivant la nationalité, vis-à-vis des étrangers qui possèdent une résidence secondaire en France pour laquelle ils ne seraient pas exonérés.

Pour répondre aux risques juridiques du présent article, tout en faisant droit à l'esprit dans lequel les auteurs de cette proposition de loi ont écrit ce dispositif, la commission a adopté l'amendement COM-24 , qui vise à mettre les non-résidents établis hors de France pour des raisons professionnelles dans la même situation fiscale que les résidents français² et contraints de résider dans un lieu distinct de celui de leur habitation principale pour des raisons professionnelles . Pour ce faire, il étend aux premiers le dégrèvement de majoration de taxe d'habitation sur les résidences secondaires en zones tendues, qui existe déjà pour les seconds .

Décision de la commission : votre commission propose à la commission des lois d'adopter cet article ainsi modifié.

ARTICLE 29

Abrogation de la réforme du régime de retenue

à la source applicable

aux revenus de source française des

non-résidents

|

. Le présent article propose d'abroger la réforme du régime de retenue à la source applicable aux revenus de source française des non-résidents perçus ou réalisés à compter du 1 er janvier 2021. Il procède pour cela à l'abrogation de la suppression du caractère partiellement libératoire à la source et maintient le régime de retenue à la source, aujourd'hui prévus aux articles 182 A et 197 B du code général des impôts. Comme l'avait relevé à plusieurs reprises la commission des finances du Sénat, la modification de ce régime, adoptée en loi de finances pour 2019 et reportée d'un an en loi de finances pour 2020, a un effet particulièrement dommageable pour les contribuables non-résidents, conduisant à des impositions parfois multipliées par trois ou quatre. La réforme, engagée par le Gouvernement pour permettre l'entrée des non-résidents dans le prélèvement à la source, souffre d'un manque de préparation : aucun mécanisme de transition n'a ainsi été prévu pour en atténuer les effets. C'est la raison pour laquelle la commission des finances, sous réserve d'un amendement de coordination, a adopté cet article. |

I. LE DROIT EXISTANT : OBJET D'UN MORATOIRE D'UN AN, LA RÉFORME DU RÉGIME DE RETENUE À LA SOURCE APPLICABLE AUX NON-RÉSIDENTS AURA DES EFFETS SIGNIFICATIFS POUR LES NON-RÉSIDENTS

A. UNE RETENUE À LA SOURCE SPÉCIFIQUE SUR LES TRAITEMENTS, PENSIONS, SALAIRES ET RENTES VIAGÈRES À TITRE GRATUIT DE SOURCE FRANÇAISE

1. Le champ d'application et la base de la retenue à la source

Au terme du I de l'article 182 A du CGI, les traitements, salaires, pensions et rentes viagères de source française des personnes n'ayant pas leur domicile fiscal en France sont soumis à une retenue à la source .

Cette retenue à la source n'est toutefois pas applicable aux salaires entrant dans le champ d'application de l'article 182 A bis et du d du I de l'article 182 B du CGI. Cela concerne respectivement les salaires payés en contrepartie de prestations artistiques fournies ou utilisées en France et les salaires payés en contrepartie de prestations sportives fournies ou utilisées en France, qui font chacun l'objet d'une retenue à la source spécifique .

Le II de l'article 182 A du CGI précise les revenus pris en compte pour déterminer la base de cette retenue à la source : il s'agit du montant net des sommes versées après application des règles applicables à l'impôt sur le revenu, à l'exception de celles prévoyant la déduction des frais professionnels réels . En effet, compte tenu de l'impossibilité de se placer sous le régime de déduction des frais réels, il est fait application, pour déterminer la base de la retenue, de la déduction forfaitaire de 10 % pour frais professionnels.

Pour les pensions et les rentes viagères à titre gratuit, la base de la retenue correspond au montant des sommes versées après application de l'abattement de 10 % prévu au second alinéa du a du 5 de l'article 158 du CGI.

2. Le barème spécifique de la retenue à la source

Le III de l'article 182 A du CGI définit le montant de la retenue à la source applicable aux traitements, salaires, pensions et rentes viagères de source française . Il est déterminé par l' application d'un tarif progressif au montant net des traitements, salaires, pensions et rentes viagères, en fonction de la durée d'activité ou de la période correspondant au paiement.

Tarif de la retenue à la source prévue

à l'article 182 A du CGI

applicable en 2019

|

Année 2019 |

Limites des tranches selon la période à laquelle se rapportent les paiements |

||||

|

Taux applicables |

Année

|

Trimestre

|

Mois

|

Semaine

|

Jour ou fraction de jour

|

|

0 % en-deçà de |

14 839 |

3 710 |

1 237 |

285 |

48 |

|

12 % (1) de |

14 839 |

3 710 |

1 237 |

285 |

48 |

|

à |

43 047 |

10 762 |

3 587 |

828 |

138 |

|

20 % (1) au-delà de |

43 047 |

10 762 |

3 587 |

828 |

138 |

(1) Respectivement 8 % et 14,4 % pour les revenus ayant leur source dans les départements d'outre-mer (DOM).

Source : bulletin officiel des finances publiques

Si le III du même article prévoit qu'un décret fixe chaque année les limites de chaque tranche du barème de retenue à la source, celles-ci doivent varier dans la même proportion que la limite la plus proche des tranches du barème de l'impôt sur le revenu (IV du même article).

3. Le calcul et le versement de la retenue à la source

Au terme de l'article 1671 A du CGI, la retenue à la source applicable aux traitements et salaires est calculée et versée par l'employeur au plus tard le 15 du mois suivant le trimestre civil au cours duquel a eu lieu le paiement .

Chaque employeur applique ainsi le tarif correspondant à la durée pendant laquelle la personne concernée a travaillé pour son compte. Si le salarié n'a pas travaillé à temps plein ou n'est pas rémunéré au mois ou à la semaine, c'est le barème journalier qui est appliqué au montant de la rémunération, divisé par le nombre de jours.

Toutefois, le deuxième alinéa de l'article 1671 A du CGI dispose que cette retenue à la source n'est ni opérée ni versée au Trésor lorsque son montant n'excède pas huit euros par mois pour deux catégories de contribuables non-résidents :

- un même salarié, pensionné ou crédirentier dans le cas de la retenue à la source prévue à l'article 182 A ou un même bénéficiaire dans le cas de la retenue à la source prévue à l'article 182 A ter ;

- un même bénéficiaire des versements donnant lieu au prélèvement de la retenue à la source au titre de l'article 182 A bis 37 ( * ) .

4. L'imputation de la retenue à la source sur le montant d'impôt sur le revenu

La retenue à la source exercée sur les traitements, salaires, pensions et rentes viagères de source française des non-résidents a pour particularité d'être partiellement libératoire .

Ainsi, l'article 197 B du CGI prévoit que la retenue à la source prélevée au taux de 12 % (8 % pour les revenus ayant leur source dans les départements d'outre-mer [DOM]) est libératoire de l'impôt sur le revenu pour la fraction n'excédant pas la limite au-delà de laquelle s'applique le taux de 20 % (14,4 % pour les DOM). Cette fraction n'est donc pas imposée au barème et la retenue n'est pas imputable.

Seule la fraction soumise à la retenue à la source au taux de 20 % (14,4 % dans les DOM) est imposée au barème progressif, dans les conditions prévues à l' article 197 A du CGI , c'est-à-dire avec application d'un taux minimum égal à 20 % ou à 30 % selon la tranche de revenus. La retenue prélevée au taux de 20 % est alors déduite du montant de l'impôt ainsi déterminé.

Toutefois, le contribuable peut demander le remboursement de l'excédent de retenue à la source si cette retenue excède le montant de l'impôt résultant de l'application du a de l'article 197 A du CGI . L'excédent de retenue à la source remboursable est alors égal à la différence entre le montant de la retenue à la source prélevée sur la totalité des revenus de source française et le montant de l'impôt afférent à ce montant total des revenus de source française calculé dans les conditions prévues au a de l'article 197 A du CGI.

Cas-type pour un Français résidant de

l'étranger dont les revenus se composent d'une pension de source

française de 50 000 euros,

et de revenus fonciers

français de 10 000 euros.

|

Calcul de la retenue à la source applicable |

||

|

Limites des tranches |

Taux de retenue à la source |

Retenue opérée |

|

De 0 à 14 605 euros |

Taux de 0 % |

0 |

|

De 14 605 à 42 370 euros |

Taux de 12 % |

3 331,8 |

|

Au-delà de 42 370 euros |

Taux de 20 % |

526,0 |

|

Total de la retenue à la source (1) |

3 857,6 |

|

|

Calcul du montant des revenus imposables |

|

|

Pension |

50 000 |

|

Abattement forfaitaire de 10 % plafonné |

- 3 812 |

|

Revenus fonciers nets |

10 000 |

|

Revenu brut global |

56 188 |

|

Fraction du revenu non soumis à l'impôt sur le revenu (retenue à la source libératoire pour les tranches à 0 et 12 %) |

- 42 370 |