III. POUVOIR D'ACHAT : PRENDRE LE PROBLÈME À LA RACINE, ET AGIR À LONG TERME SUR LES FREINS STRUCTURELS AUX AUGMENTATIONS SALARIALES

A. FAIRE ÉVOLUER LES ALLÈGEMENTS DE COTISATIONS : DES INCITATIONS NÉCESSAIRES QUI DÉFORMENT LA PROGRESSIVITÉ DU COÛT SALARIAL

Les contraintes économiques auxquelles sont soumis les employeurs constituent le premier frein à la revalorisation des salaires. Elles tiennent à la fois à la nature des économies intégrées et au système socio-fiscal français.

Face à l'intégration croissante des marchés, les entreprises sont exposées à la concurrence internationale sur certains segments, et sont donc contraintes de modérer les salaires afin de conserver une compétitivité, à l'export et sur le marché national. Cette sensibilité du coût du travail est d'autant plus forte qu'une part de l'activité économique des entreprises françaises s'est historiquement positionnée sur la compétitivité-prix.

Pour répondre à cette concurrence et préserver les emplois les moins qualifiés, voire inciter à leur création, les mesures d'allègement de cotisations employeurs sur les bas salaires n'ont cessé de se renforcer en France. Cette politique de réduction du coût du travail, concentrée sur les bas salaires, de fait, a permis de renforcer la compétitivité des entreprises françaises.

Cependant ces exonérations, en plus de questionner le financement de la sécurité sociale, induisent des effets de seuil qui peuvent désinciter l'employeur, et parfois le salarié, à une augmentation du salaire.

1. Un outil de préservation de l'emploi qui semble éprouvé

a) Une réduction du coût du travail ciblée qui a permis de renforcer la compétitivité française et de préserver l'emploi

(1) Les allègements de cotisations : réduire le coût du travail pour lutter contre le chômage de masse

La protection des emplois peu qualifiés a constitué un des premiers objectifs des politiques de l'emploi des vingt dernières années, qui ont eu prioritairement recours aux allègements de cotisations employeurs pour y parvenir. En effet, le poids des prélèvements sur l'activité a, dès les années 1990, été identifié comme facteur de l'augmentation du chômage.

Les mesures d'allègement, d'abord « généraux » puisqu'ils concernaient l'ensemble des entreprises du secteur marchand, se sont dans un premier temps concentré au niveau du Smic, avant de voir leurs seuils d'éligibilité élargis. Cet élargissement des seuils a à la fois conduit à diluer les effets protecteurs, et à introduire une meilleure progressivité sur l'échelle des salaires.

Ces allègements trouvent leur fondement dans la théorie économique, qui établit qu'une baisse des prélèvements obligatoire sur le travail est particulièrement efficace sur l'emploi le moins qualifié. Cette efficacité est due à la conjonction de différents effets économiques :

- un effet d'assiette : l'assiette d'un bas salaire est plus réduite, et la part de cotisation exonérée réduit d'autant plus le coût du travail à ce niveau de rémunération ;

- un effet d'élasticité du coût du travail : à mesure que le niveau de rémunération augmente, le coût du travail est de moins en moins déterminant dans la création d'un emploi, comme dans le cas des salariés très diplômés. A contrario, la création des emplois les moins qualifiés est très sensible au coût du travail ;

- un effet de substitution cotisation-salaire : une exonération de cotisation sociale peut en effet se traduire par une augmentation de salaire, ce qui réduit mécaniquement les effets attendus sur le niveau d'emploi. En revanche, au niveau du Smic, cette substituabilité est moins forte, et les allègements se traduisent quasi intégralement en baisse de coût du travail.

Les rapporteurs s'inscrivent pleinement dans la philosophie des allègements de cotisations, et sont particulièrement sensibles à la préservation des emplois les moins qualifiés. Cet outil des politiques de l'emploi leur semble en outre préférable à l'alternative des contrats aidés dont les résultats ont été plus mitigés.

(2) Une réussite indéniable : au niveau du Smic, le coût du travail est revenu dans la moyenne européenne

Le niveau des prélèvements fiscaux et sociaux français étant particulièrement élevé, les allègements successifs de cotisations employeur (cf. infra) ont permis de faire diminuer le coût du travail en France, et de renforcer la compétitivité de l'activité économique. Ce niveau de compétitivité peut être appréhendé par le coin socialo-fiscal, qui évalue la différence entre le coût total d'un travailleur pour l'entreprise, et le salaire net que celui-ci reçoit. À titre d'exemple, les allègements de cotisations sur les bas salaires ont permis de réduire les charges patronales à 3,35 % au niveau du Smic, contre 30,4 % en 1991.

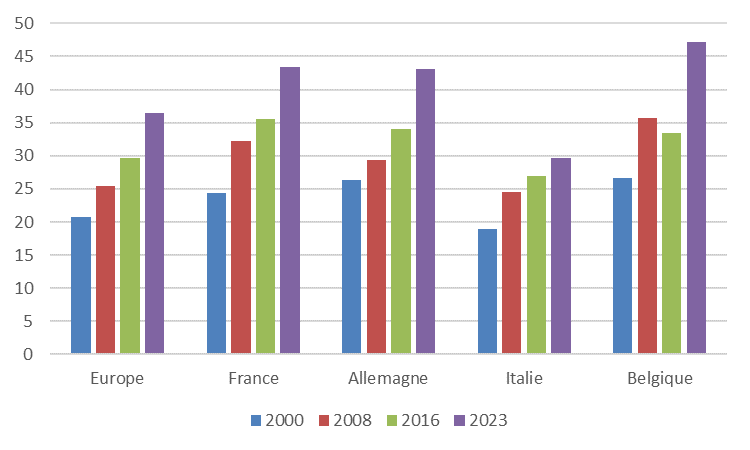

Évolution du coût du travail horaire en Europe

Source : Enquête Rexecode, coût du travail dans l'industrie et les services marchands en Europe, 2024

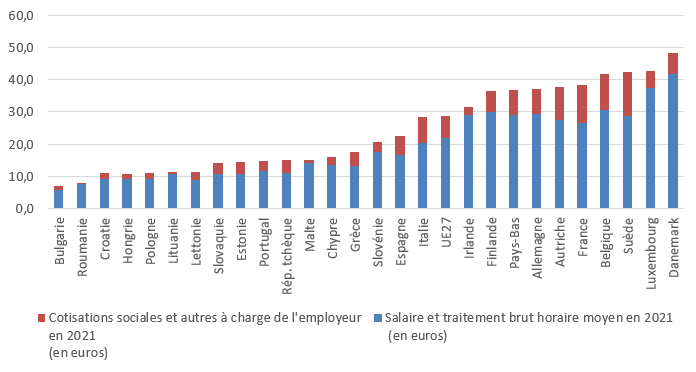

Les effets de ces allègements sur le coût du travail se retrouvent au-delà du niveau du Smic, ce qui se traduit par le niveau du coût horaire moyen. Si la France faisait partie des pays où le coût horaire moyen de la main d'oeuvre était les plus élevés d'Europe, elle est désormais dans la moyenne avec 38,3 euros brut, proche de l'Allemagne à 37,2 euros. Ce rattrapage est dû aux allègements généraux, qui permettent au modèle français de conjuguer un salaire minimum relativement élevé par rapport aux autres pays, avec un coût du travail contenu.

Source : Insee

b) La multiplication des allègements dans le temps a réduit la lisibilité de cette politique

(1) Un empilement d'allègements successifs illisible

Les allègements de cotisations ont été plébiscités dès le début des années 1990, mais, au cours du temps, des exonérations ciblées sont venues s'ajouter aux exonérations générales, en multipliant les périmètres et les natures de ces exonérations et en réduisant in fine la lisibilité de ces allègements.

• La réduction générale de cotisations sur les bas salaires : les premiers allègements de cotisations sociales se sont concentrés sur les seuls travailleurs rémunérés au niveau du Smic. En 1993, les cotisations d'allocations familiales ont ainsi été supprimées135(*) entre 1 et 1,1 Smic, et réduites de moitié jusqu'à 1,2 Smic. Cette logique de réduction du coin socialo-fiscal au niveau du Smic s'est ensuite développée, en multipliant les cotisations concernées, et en étendant le bénéfice de ces allègements jusqu'à 1,6 Smic.

|

Date |

Dispositif |

Allègement |

Périmètre |

|

1995 |

« Ristourne Juppé »136(*) |

Modifie l'allègement de 1993 avec une exonération de cotisations sociales patronale dégressive pouvant aller jusqu'à 18,2 % |

Jusqu'à 1,33 puis 1,3 Smic |

|

2000 |

Accompagnement de la réduction du temps de travail137(*) |

Dispositif additionnel d'exonération dont le taux maximal est de 26 % pour les entreprises réduisant leur temps de travail |

Jusqu'à 1,8 Smic |

|

2003 |

Allègements Fillon138(*) |

Fusion des dispositifs préexistants en une réduction unique avec un taux maximal d'exonération de 26 % |

Jusqu'à 1,6 Smic |

|

2014 |

Allègements généraux dits « zéro charge Urssaf au niveau du Smic »139(*) |

Extension du champ des cotisations concernées par le taux maximal à la somme des taux des cotisations maladie, vieillesse, famille, AT-MP (part hors accidentalité), de la contribution au Fonds national d'aide au logement (FNAL) et de la contribution solidarité autonomie (CSA) |

Jusqu'à 1,6 Smic |

|

2019 |

Extension des exonérations hors champs du champ des régimes obligatoires de base de sécurité sociale (Robss)140(*) |

Extension du champ de cette réduction générale aux cotisations de retraite complémentaire et aux contributions patronales d'assurance chômage |

Jusqu'à 1,6 Smic |

• L'exonération de cotisations d'assurance maladie, parfois appelée « bandeau maladie », a succédé au dispositif du crédit d'impôt pour la compétitivité et l'emploi (CICE) qui avait été mis en place en 2012 pour améliorer la compétitivité des entreprises et favoriser l'emploi141(*). Ce crédit d'impôt représentait d'abord 4 %, puis 6 % à partir du 1er janvier 2014 de la masse salariale en dessous de 2,5 Smic.

La complexité de ce crédit d'impôt a conduit à le transformer à compter de 2019 en une réduction pérenne de cotisations sociales d'assurance maladie à due concurrence, soit 6 points, en dessous de 2,5 Smic.

• L'exonération de cotisations d'allocations familiales, aussi appelé « bandeau famille », visait également à la création d'emploi via le Pacte de responsabilité et de solidarité mis en place en 2014142(*). Cet allègement applicable depuis 2016, a pris la forme d'une réduction du taux de cotisations d'allocations familiales de 1,8 point pour les salariés dont la rémunération annuelle n'excède pas 3,5 Smic.

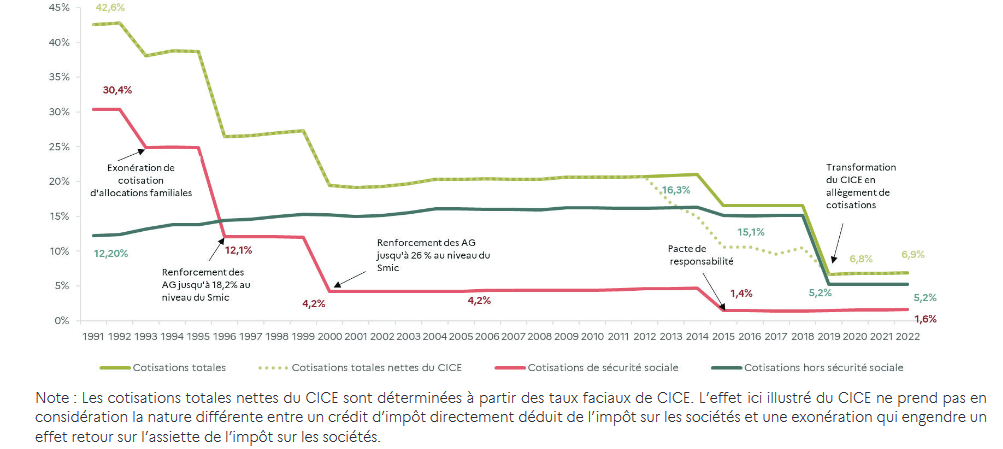

Mis bout à bout, ces allègements successifs ont abouti à ce que la part des cotisations sociales sur un salaire au niveau du Smic soit très faible, là où elle représentait encore 42,6 % en 1991.

Évolution des taux effectifs de

prélèvement à la charge des employeurs

pour une

rémunération équivalente au Smic

Source : Direction de la sécurité sociale.

(2) Les allègements souffrent d'un déficit d'évaluation, qui pose question quant aux effets sur l'emploi au-dessus de 2,5 Smic

L'évaluation des allègements de cotisation est complexe, et comme l'a fait remarquer l'économiste Stéphane Carcillo lors de son audition, l'efficacité de cette politique publique peut s'envisager selon différents objectifs : conservation des marges des entreprises, niveau d'emploi, niveau des exportations ou productivité.

Des études économiques semblent indiquer que certains dispositifs ont eu un effet parfois mesuré sur l'emploi, ou même nul. C'est le cas du CICE dont l'effet estimé par le comité de suivi et d'évaluation est de l'ordre de 100 000 emplois environ, à rapporter à son coût de 18 milliards d'euros en 2016143(*). La transformation en une baisse pérenne de cotisation maladie semble avoir donné plus de prévisibilité aux entreprises, et renforcé ces bénéfices.

En revanche, concernant le bandeau famille, la revue de littérature économique effectuée par le rapport d'information de la Mecss de l'Assemblée nationale, conduit par Jérôme Guedj et Marc Ferracci144(*), conclut que ces réductions de cotisations, au-dessus de 2,5 Smic, « se traduise[nt] très majoritairement par des augmentations de salaires, qui ont certes des effets favorables en matière de gestion des ressources humaines et de politique salariale dynamique, mais qui n'ont pas d'effet sur l'emploi ou sur la compétitivité des entreprises et un effet au mieux marginal sur l'attractivité de la France ».

Les rapporteures rejoignent le souci d'une efficacité des allègements de cotisations au regard des objectifs poursuivis, et prennent note des premiers éléments concernant plus précisément les exonérations au-dessus de 2,5 Smic. Il leur semble que cette question se pose d'autant plus légitimement dans un contexte économique où le taux de chômage fléchit légèrement.

Elles soulignent cependant l'extrême prudence avec laquelle il convient d'aborder le sujet des évolutions du système d'exonérations. En effet, durant les auditions conduites avec les branches professionnelles, elles ont constaté l'extrême diversité de situations dans lesquelles ces dernières se situent par rapport aux cotisations sociales. À titre d'exemple, les branches intensives en main-d'oeuvre, telle que l'aide à domicile ou la grande distribution, peuvent être gravement déstabilisées par une évolution des exonérations dont elles bénéficient. À un autre niveau, les branches où les emplois sont plus qualifiés, telle que la branche de la banque et de l'assurance, soulignent être plus directement en concurrence avec des entreprises étrangères, et donc avoir besoin d'un maintien des exonérations au-dessus de 1,6 et même 2,5 Smic. Ces auditions ont en définitive permis de constater l'effet cliquet des politiques d'allègements, qui justifie de renforcer l'évaluation et la progressivité des réformes.

Recommandation n° 12 : mieux évaluer l'effet des allègements de cotisations patronales à l'avenir, et envisager l'effet des évolutions au sein des différentes branches professionnelles.

2. Face à l'augmentation du montant des allègements : stop ou encore ?

a) Une politique d'allègements coûteuse : travaille-t-on au-dessus de nos moyens ?

(1) Les allègements de cotisations : des niches sociales particulièrement dynamiques

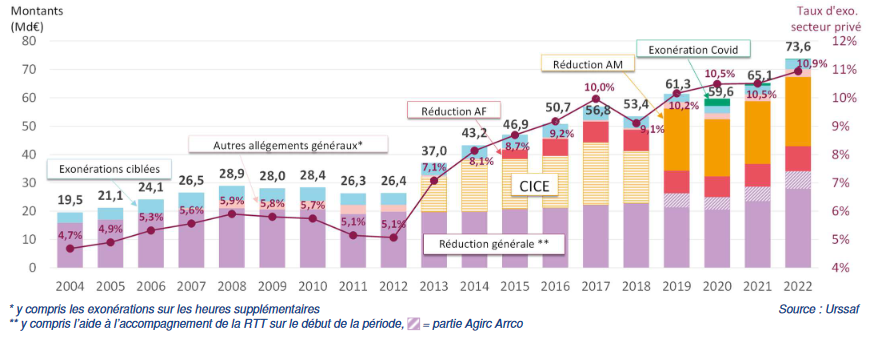

Si le recours aux allègements de cotisations a augmenté au cours des dernières décennies, ceux-ci connaissent également une dynamique propre, qui se retrouve dans le volume des moindres recettes pour les caisses de sécurité sociale. De fait, en 2022, les allègements généraux représentent 96 % du montant total des exonérations dont bénéficie le secteur privé.

L'Urssaf caisse nationale constate un « effet d'emballement » du montant de ces exonérations du régime général, puisqu'elles ont atteint 73,6 milliards d'euros en 2022, soit 13,1 % de plus que l'année précédente145(*). Il faut noter que cette dynamique est soutenue par la création d'emplois, qui contribue à gonfler la masse salariale sur laquelle ces exonérations se calculent, cependant ce facteur n'explique que partiellement la tendance, puisque la masse salariale n'a augmenté que de 8,7 % sur la même période.

Montant annuel des exonérations (tous secteurs) et taux d'exonération apparent dans le secteur privé entre 2004 et 2022

Les représentants syndicaux auditionnés ont en ce sens estimé que « les allègements de cotisations sont devenus le troisième budget de l'État », après le remboursement de la dette et l'enseignement scolaire. Cette assertion est discutable, mais invite cependant à prendre la mesure de cette dépense indirecte.

Le gel des bandeaux maladie et famille proposé par la LFSS pour 2024

L'article 20 de la LFSS pour 2024, inséré par le Gouvernement dans le texte sur lequel il a engagé sa responsabilité en application du troisième alinéa de l'article 49 de la Constitution, a défini de nouveaux seuils jusqu'auxquels s'appliquent les « bandeau maladie » et « bandeau famille ». Ces seuils sont désormais désignés en euros, et non plus en multiples du Smic.

Cette mesure permet de réduire la perte de recettes pour les caisses de la sécurité sociale en cas de forte inflation venant revaloriser le Smic, et au bout du compte les seuils d'exonération. Par ailleurs, elle ouvre également la voie à une réduction progressive et mesure des seuils en multiples du Smic pour ces exonérations, afin de les rendre plus efficients en termes de créations d'emplois.

(2) Un risque à terme pour le financement et la gouvernance de la sécurité sociale

En partie du fait des allègements de cotisations patronales, les cotisations ne représentent plus que 49 % des recettes des régimes obligatoires de base de la sécurité sociale (Robss), là où elles en constituaient 82 % en 1993146(*). La loi du 25 juillet 1994 relative à la sécurité sociale, dite « loi Veil »147(*), a en effet posé le principe d'une obligation de compensation intégrale de l'État des exonérations et réductions de cotisations sociales, qui passe le plus souvent pas l'affectation d'une fraction de TVA, ou via la contribution sociale généralisée (CSG). Cette règle de compensation est aujourd'hui portée par l'article L. 131-7 du code de la sécurité sociale, et est fréquemment renforcée. Par ailleurs, la loi organique relative aux lois de financement de la sécurité sociale148(*) a précisé que la dérogation au principe général de compensation relevait du domaine exclusif des lois de financement de la sécurité sociale.

Les rapporteures estiment que, même en cas de compensation des allègements de cotisations par des transferts de fiscalité de l'État, cet affaiblissement des assiettes de cotisations contribue à une désocialisation des caisses de la sécurité sociale. En diluant le lien avec le travail, cette désocialisation éloigne la sécurité sociale de sa vocation assurantielle, et met en question in fine la place du paritarisme de gestion.

b) Les allègements de cotisations renforcent le coût d'une augmentation de salaire net à certains niveaux de rémunération

La concentration des allègements généraux au bénéfice des bas salaires, qui visent à produire des effets sur l'emploi, conduisent en revanche à renchérir le coût marginal d'une augmentation de salaire net, et freinent donc les revalorisations salariales. Ce phénomène est connu de longue date, et déjà dans le rapport du Conseil d'orientation pour l'emploi, Raymond Soubie, Jean-Luc Tavernier et Éric Aubry décrivaient ce risque :

« Ces exonérations ciblées sur les faibles rémunérations créeraient des « trappes à bas salaire » : les employeurs seraient désincités à la revalorisation des salaires par la réduction concomitante des allègements de cotisations. Ceci peut avoir potentiellement des conséquences de long terme négatives en réduisant l'incitation à la formation et en portant ainsi préjudice à la productivité globale de l'économie », avant de nuancer : « Certes l'écrasement du bas de la hiérarchie salariale est une réalité indiscutable. Les allègements de cotisations sociales ne sont cependant qu'une des causes possibles de cet écrasement, qui peut également être lié au niveau relativement élevé du salaire minimum en France par rapport au salaire médian »149(*).

En effet, augmenter un salarié au-dessus du Smic suppose pour l'employeur d'augmenter la rémunération dudit salarié, d'augmenter les cotisations salariales et patronales assises sur ce salaire, mais également de voir la part des allègements dont bénéficie l'employeur diminuer puisque ceux-ci sont dégressifs. La notion de variation du coût salarial permet de saisir l'arbitrage auquel sont confrontés les employeurs : il s'agit du coût pour l'employeur nécessaire pour augmenter d'un euro le salaire d'un individu.

Le graphique ci-dessous illustre le phénomène de trappe à bas salaire dont sont victimes conjointement les salariés et les employeurs : pour augmenter de 100 euros un salarié qui est rémunéré à 1,2 Smic, l'employeur subit une hausse du coût salarial de 580 euros, contre seulement 174 euros au-dessus de 1,6 Smic.

Variation du salaire super-brut nécessaire

pour augmenter de 100 €

le revenu disponible d'un salarié

selon son niveau de rémunération

Source : Drees, 2023

Ce frein aux augmentations salariales est dû aux effets de seuil propres aux allègements, mais également à l'interaction entretenue avec d'autres sources de transferts, à commencer par la prime d'activité ou les allocations pour le logement qui sont sous conditions de ressources.

Lors des auditions conduites par les rapporteures, les directeurs de ressources humaines (DRH) entendus ont insisté sur la difficulté de penser l'articulation du salaire et des prestations sociales, dans la mesure où ces prestations sont familialisées, alors que les exonérations sont les mêmes pour tous les salariés. Certaines des branches auditionnées ont également alerté les rapporteures sur le fait que « augmentations salariales et prestations sociales ne font pas bon ménage ». Dans certains cas, les salariés, notamment des mères seules, s'interdisent de travailler plus qu'un mi-temps afin de ne pas perdre le bénéfice de certaines aides sociales.

Par ailleurs cette situation de trappe à pauvreté est parfois accentuée par les possibilités offertes par les outils de partage de la valeur, notamment par la prime de partage de la valeur (cf. infra), qui bénéficient d'un traitement socio-fiscal favorable. Or ces primes ponctuelles n'ont pas le même effet dans la trajectoire salariale des bénéficiaires.

c) Cahier des charges d'une réforme des allègements de cotisations favorable aux augmentations salariales

Face à ce constat, les rapporteures partagent l'appel à la prudence formulé par Antoine Bozio et Etienne Wasmer dans le rapport d'étape de la mission relative à l'articulation entre les salaires, le coût du travail et la prime d'activité qui leur a été confié par la première ministre150(*). En effet, l'infinie complexité des dispositifs en jeu, ainsi que leur intrication peuvent conduire à des conséquences majeures pour les entreprises et leurs salariés.

Pour autant, cette complexité ne peut conclure à l'immobilisme, et une évolution du système des allègements de cotisations leur semble souhaitable afin de renforcer la progressivité des courbes salariales, non pas en salaire brut, mais en revenu disponible. Pour ce faire, les rapporteures dressent le cahier de charges à respecter pour une réforme réussie des allègements :

- une réforme concertée : la concertation des partenaires sociaux est parfois perçue comme une figure imposée en matière sociale, mais en l'espèce elle ne doit pas être conduite dans une optique formaliste. Afin de rendre acceptable et opérationnelle une telle réforme, les partenaires sociaux doivent en effet être mis en position de contribuer, en amont, à la définition du nouveau système d'allègement. Par ailleurs, la situation des différentes branches doit être envisagée dès l'origine ;

- une meilleure articulation du bénéfice des allègements et celui des prestations sociales : la dégressivité des allègements de cotisation patronale est relativement satisfaisante, mais comme vu précédemment, c'est la progressivité du coût salarial concernant le revenu disponible qui favorise la stagnation salariale. Les rapporteures appellent donc de leurs voeux une réforme joignant ces deux pans ;

- un effort budgétaire pour les employeurs : l'impératif de soutenabilité des finances publiques invite à contribuer collectivement à la réduction du déficit de la sécurité sociale. Compte tenu du dynamisme des allègements de cotisation, il paraît difficile de raisonner à coût constant, et un effort mesuré pourrait être envisagé en la matière. Cependant cette réduction du montant des niches sociales concernées ne doit pas mettre en péril l'activité économique, et doit donc demeurer absorbable ;

- une mise en oeuvre progressive : l'ensemble des acteurs économiques auditionnés ont insisté sur l'importance de la prévisibilité des mesures concernant le coût du travail. Afin de limiter la déstabilisation pour les entreprises, une évolution du cadre des allègements généraux doit donc s'envisager sur une période relativement longue.

Recommandation n° 13 : Respecter un cahier des charges pour toute réforme des allègements à venir, qui réunisse progressivité dans le temps, consultation des partenaires sociaux, mise en cohérence des différentes politiques concernant le pouvoir d'achat et effort budgétaire pour les employeurs.

* 135 Loi n° 93-353 du 27 juillet 1993 relative au développement de l'emploi et de l'apprentissage.

* 136 Loi n° 95-882 du 4 août 1995 relative à des mesures d'urgence pour l'emploi et la sécurité sociale.

* 137 Loi n° 2000-37 du 19 janvier 2000 relative à la réduction négociée du temps de travail.

* 138 Loi n° 2003-47 du 17 janvier 2003 relative aux salaires, au temps de travail et au développement de l'emploi et loi n° 2004-1484 du 30 décembre 2004 de finances pour 2005.

* 139 Loi n° 2014-892 du 8 août 2014 de financement rectificative de la sécurité sociale.

* 140 Lois n° 2017-1836 du 30 décembre 2017 de financement de la sécurité sociale pour 2018 et n° 2017-1203 du 22 décembre 2018 de financement de la sécurité sociale pour 2019.

* 141 Loi n° 2012-1510 du 29 décembre 2012 de finances rectificative pour 2012.

* 142 Loi n° 2014-892 du 8 août 2014 de financement rectificative de la sécurité sociale pour 2014.

* 143 France Stratégie, 2018, Évaluation du Crédit d'impôt pour la compétitivité et l'emploi. Synthèse des travaux d'approfondissement.

* 144 Rapport d'information n° 1685.

* 145 Urssaf, « Stat'Ur Bilan », juillet 2023, n° 366.

* 146 Rapport de la Commission des comptes de la sécurité sociale, mai 2023.

* 147 Loi n° 94-637 du 25 juillet 1994.

* 148 Article L.O. III-3-16 du code de la sécurité sociale.

* 149 Conseil d'orientation pour l'emploi, 8 février 2006, Rapport au Premier ministre relatif aux aides publiques.

* 150 Antoine Bozio et Etienne Wasmer, Mission sur l'articulation entre les salaires, le coût du travail et la prime d'activité, Document d'étape.