D. LES SIGNES D'UNE POURSUITE DE LA DÉGRADATION DES COMPTES SONT NOMBREUX

Comme le signale la Cour des comptes, les dépenses sont de plus en plus préemptées par les lois de programmation. Celles-ci concernent notamment les secteurs de la défense, de la justice, de la recherche et de l'aide publique au développement. D'autres pourraient s'y ajouter : le projet de loi relative à la programmation de l'énergie et du climat, qui devait être adoptée avant le 1er juillet 2023, ne sera présenté au mieux qu'à l'automne, alors que l'impact à long terme pour les finances publiques de la transition écologique sera majeur5(*).

D'une manière générale, l'exécution budgétaire est marquée par le poids de plus en plus grand des engagements qui entraîneront de nécessaires dépenses dans les années à venir.

1. Les restes à payer de plus en plus élevés indiquent les inévitables dépenses futures

Les restes à payer correspondent à la différence entre, d'une part, les engagements juridiques réalisés et matérialisés par une consommation d'autorisations d'engagement et, d'autre part, les paiements opérés qui se sont traduits par une consommation de crédits de paiement. Ils apparaissent par nature pour des projets pluriannuels, tels qu'un projet immobilier pour lequel l'autorité publique attribue un marché public dès la première année puis paie les intervenants au fur et à mesure de la réalisation du projet.

L'apparition de restes à payer est donc naturelle, mais indique normalement une dépense à peu près inéluctable, qui impactera l'équilibre budgétaire dans les années à venir : leur niveau doit donc demeurer dans des limites raisonnables.

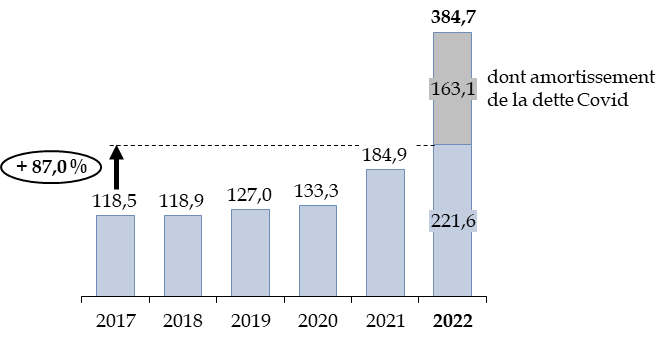

Or leur niveau a augmenté de manière considérable de 2017 à 2022.

La majeure partie de cette augmentation résulte certes du choix fait en loi de finances initiale pour 2022 de créer le programme 349 dit d'« amortissement de la dette de l'État liée à la covid-19 ». Ce programme a ouvert en une seule fois 165 milliards d'euros d'autorisations d'engagement, mais n'a consommé que 1,9 milliard d'euros en 2022, creusant donc le montant des restes à payer de 163,1 milliards d'euros.

Hors programme 349, l'augmentation des restes à payer est de 36,7 milliards d'euros sur un an, et de 103,1 milliards d'euros, soit + 87,0 %, sur cinq ans.

Évolution des restes à payer

(en milliards d'euros)

Source : commission des finances, à partir des projets de loi de règlement

Cette augmentation concerne des projets d'investissement pluriannuels, mais aussi des engagement sur des contrats de service de long terme ou la mise en place de dispositifs d'aide de plus courte durée mais non achevés en fin d'exercice 2022.

La mise en place du plan « France 2030 » accroît ainsi les restes à payer de la mission « Investir pour la France de 2030 » de 19,7 milliards d'euros, principalement en raison des engagements sur le programme 424 « Financement des investissements stratégiques » (22,6 milliards d'euros d'autorisations d'engagement consommées pour 4,0 milliards d'euros de crédits de paiement).

La hausse des restes à payer concerne également la mission « Défense » (+ 7,7 milliards d'euros), en raison notamment du regroupement de certains contrats au sein d'un même contrat de longue durée en matière de maintenance aéronautique, ainsi que de la mise en concession de la gestion des logements domaniaux.

Les restes à payer de la mission « Écologie, développement et mobilité durables » augmentent de 4,0 milliards d'euros, dont + 2,0 milliards d'euros pour les dispositifs de soutien aux ménages décidés en fin d'année (chèque énergie exceptionnel, chèque fioul, chèque bois) et + 1,7 milliard d'euros au titre de la convention décennale d'exploitation des trains d'équilibre du territoire.

Ceux de la mission « Travail et emploi » augmentent également de 4,0 milliards d'euros, concernant principalement les aides à l'alternance, en raison de l'augmentation du nombre des entrées en apprentissage mais aussi du report sur cette mission d'un dispositif financé jusqu'à la mi-2022 sur la mission « Plan de relance ».

2. La hausse de la charge de la dette se confirme

a) L'année 2022 confirme une hausse spectaculaire de la charge de la dette

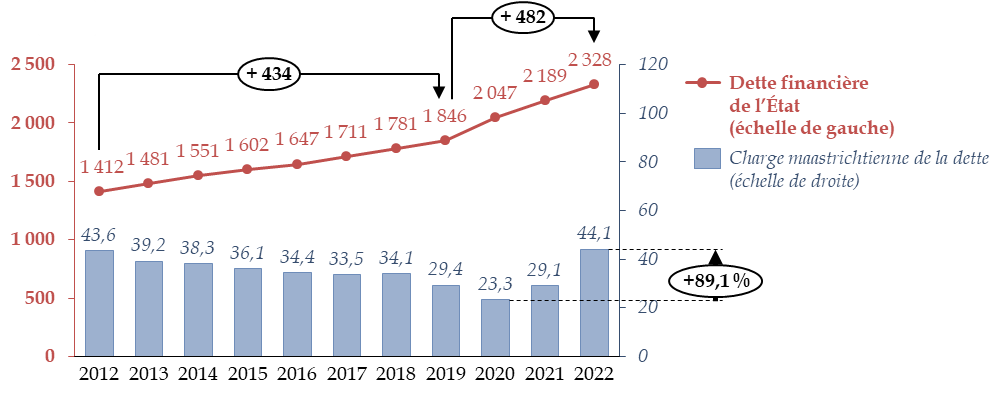

La dette financière de l'État, mesurée en comptabilité générale, est de 2 327,8 milliards d'euros à la fin 2022, en hausse de 138,4 milliards d'euros, soit + 5,9 %, après une hausse de 201,0 milliards d'euros en 2020 et de 142,3 milliards d'euros en 2021 : en trois ans, la dette financière de l'État a progressé de 482 milliards d'euros (+ 26,1 %), soit un accroissement plus important qu'au cours des sept années précédentes.

Évolution de la dette financière de

l'État et de la charge

de la dette entre 2012 et 2022

(en milliards d'euros)

Source : commission des finances, à partir des données du compte général de l'État et des documents budgétaires. Charge de la dette hors SCNF Réseau

La hausse en 2022 est due principalement, à hauteur de 119,2 milliards d'euros, à la couverture du besoin de financement par des titres négociables à moyen et long termes (obligations assimilables du Trésor ou OAT) et pour 20,1 milliards d'euros aux intérêts courus et assimilés, principalement au titre du différentiel d'indexation sur l'inflation. Par ailleurs, SNCF Réseau a fait l'objet d'une seconde reprise de dette par l'État le 1er janvier 2022, pour un montant de 10 milliards d'euros, après une première reprise de dette réalisée le 1er janvier 2020 à hauteur de 25 milliards d'euros.

L'année 2022 confirme également la remontée très rapide de la charge de la dette.

Mesurée en comptabilité maastrichtienne, celle-ci est passée de 23,3 milliards d'euros en 2020, année où l'effet des taux bas se combinait avec une inflation au plus bas, à 44,1 milliards d'euros en 2022. La baisse des huit années précédentes a ainsi été effacée en deux ans.

Cette hausse résulte principalement de l'effet de l'indexation sur l'inflation de certaines dettes (coût maastrichtien de 23,0 milliards d'euros en 2022, contre 8,0 milliards d'euros en 2021), avec la reprise de l'inflation.

Elle se poursuivra très probablement au cours des années à venir avec un effet « taux » : la hausse des taux d'intérêt, qui porte sur les titres nouvellement émis, verra son effet s'amplifier au fur et à mesure que les titres de dette existants seront remplacés par des titres émis aux nouvelles conditions.

La composition de la dette financière de l'État

L'encours des bons du Trésor à taux fixe (BTF), qui constituent la dette à court terme, était de 148,5 milliards d'euros à la fin 2022, en diminution de 6,9 milliards d'euros. Il s'agit encore d'un niveau élevé, le recours au BTF ayant considérablement augmenté pour financer la dette résultant de la crise sanitaire : l'encours de BTF était de 107,2 milliards d'euros à la fin 2019 et il avait augmenté de près de 50 % en 2020.

La plus grande partie de l'encours de dette financière correspond aux obligations assimilables du Trésor (OAT) : la valeur de la dette négociable à moyen et long termes était à la fin 2022 de 2 145,0 milliards d'euros. L'augmentation est de 139,3 milliards d'euros en 2022, après une hausse de 150,0 milliards d'euros en 2021 et de 123,4 milliards d'euros en 2020.

Source : commission des finances, à partir du compte général de l'État

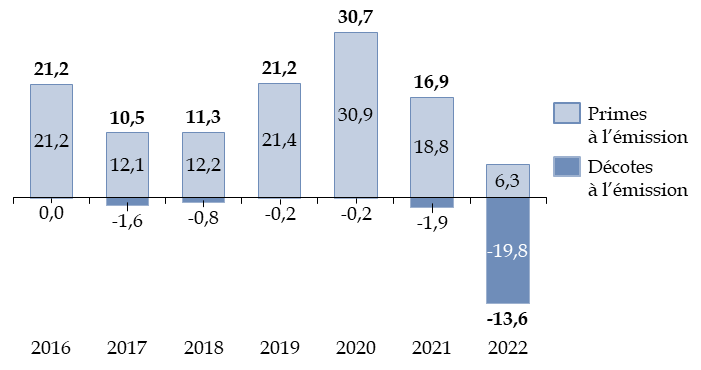

b) La hausse des taux d'intérêt entraîne l'apparition de décotes à l'émission des titres

Pour la première fois depuis longtemps, les taux de marché dépassant les taux des souches émises, les décotes sont supérieures aux primes.

Montant des primes, nettes des décotes,

à l'émission depuis 2016

(en milliards d'euros)

Source : commission des finances, à partir du compte général de l'État

Les primes et les décotes à l'émission

L'Agence France Trésor émet régulièrement des titres de dette sur une souche ancienne afin de tirer parti de la liquidité d'un titre déjà présent sur le marché. Elle sert alors le même taux nominal, lequel était le taux de marché lors du lancement de la souche qui peut être supérieur ou inférieur au taux de marché actuel.

Si le taux servi est supérieur au taux de marché actuel, l'acheteur du titre, qui reçoit ces coupons surévalués, doit verser en contrepartie une prime à l'État lors de l'émission du titre. C'est également le cas lorsque les taux de marché sont négatifs, car le coupon n'est jamais inférieur à zéro6(*).

Si au contraire le taux servi est inférieur aux taux de marché, ceux-ci ayant augmenté entre la création de la souche et la nouvelle émission d'un titre sur cette souche, l'acheteur bénéficie d'une décote sur le prix d'achat.

La première situation, c'est à dire la réception par l'État de primes à l'émission, a été très courante au cours des années récentes, en raison du mouvement continu de baisse des taux. La hausse des taux amorcée en 2021 et en 2022 a inversé la situation et conduit à l'apparition de décotes importantes.

Source : commission des finances

Le recours à ces techniques facilite la gestion de la dette par le recours à des lignes plus liquides et peut donc contribuer à en diminuer le coût global.

Elles ont toutefois un effet sur le montant de la charge de la dette en comptabilité budgétaire. En effet, les primes et décotes à l'émission sont imputées, comptablement, sur les ressources et les charges de trésorerie et non sur les recettes ou dépenses budgétaires, alors que les coupons versés correspondent à une charge budgétaire. En conséquence, un volume élevé de décotes (résultant d'un taux de coupon inférieur au taux de marché) réduit la charge budgétaire de la dette par rapport à une situation où une nouvelle souche aurait été émise au taux de marché.

En revanche, cette pratique n'a pas d'effet sur la charge de la dette en comptabilité nationale ou générale, car les décotes sont réparties sur l'ensemble de la durée du titre, de sorte que les charges d'intérêt sont identiques au niveau que représenterait un coupon émis au taux de marché.

Ainsi constate-t-on en 2022 que l'augmentation de la charge de la dette en comptabilité budgétaire (qui passe de 36,2 milliards d'euros en 2021 à 49,4 milliards d'euros en 2022, soit + 13,2 milliards d'euros) est moindre que l'augmentation de cette charge en comptabilité générale (+ 20,8 milliards d'euros). À l'inverse, au cours des années précédentes, la charge budgétaire de la dette avait moins diminué que celle mesurée en comptabilité maastrichtienne, en raison de la présence de primes à l'émission.

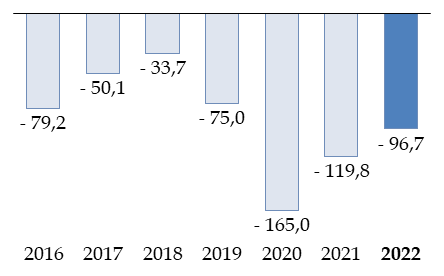

3. Le bilan de l'État se dégrade, signe d'un appauvrissement patrimonial, malgré les limites de la certification des comptes

En conséquence du résultat patrimonial fortement négatif, la situation nette de l'État, c'est-à-dire la différence entre l'actif et le passif, se dégrade à nouveau. Pour mémoire, le niveau absolu du bilan n'ayant qu'une signification limitée7(*), c'est l'évolution de ce bilan qui est véritablement significative de l'enrichissement ou de l'appauvrissement de l'État.

Évolution de la situation nette

(en milliards d'euros)

Source : commission des finances, à partir du compte général de l'État

La moindre dégradation par rapport à 2021 résulte notamment d'une progression plus importante de l'actif mobilisé (+ 72,2 milliards d'euros, contre + 39,0 milliards d'euros en 2021), qui peut s'analyser à partir de l'information sectorielle par mission budgétaire fournie pour la première fois par le compte général de l'État publié en 20228(*).

Ainsi, l'importance croissante de la mission « Écologie, développement et mobilité durables », qui apparaît dans la croissance de ses crédits budgétaires, apparaît également dans l'actif de l'État avec des immobilisations corporelles de 427,7 milliards d'euros (40,3 % du total de l'actif), en hausse de 11,6 % en 2022. Ces immobilisations comprennent notamment les concessions autoroutières (194,1 milliards d'euros) et autres infrastructures routières (155,6 milliards d'euros), ainsi que les concessions hydrauliques (56,7 milliards d'euros). Les deux premières catégories ont connu une réévaluation significative en 20229(*). Par comparaison, le parc immobilier de l'ensemble de l'État est évalué à 56,6 milliards d'euros (+ 3,0 % par rapport à 2021).

Évolution des principales composantes de l'actif de l'État

(en milliards d'euros)

Source : commission des finances, à partir du compte général de l'État10(*)

Les immobilisations financières (379,4 milliards d'euros) comprennent principalement les participations financières de l'État (362,1 milliard d'euros). Leur augmentation en 2022 (+ 17,4 milliards d'euros) résulte majoritairement de l'augmentation de 12,9 milliards d'euros de la valeur d'équivalence de SNCF S.A., en lien avec la seconde reprise de la dette de SNCF Réseau le 1er janvier 2022 à hauteur de 10 milliards d'euros.

Malgré la renationalisation d'EDF (acquisition de titres pour un montant de 5,3 milliards d'euros, qui accroît l'actif), la valeur d'équivalence de cette entreprise diminue de 2,5 milliards d'euros en raison des difficultés qu'elle a rencontrées en 2022 (achats d'électricité et de combustibles réalisés à des prix élevés, la production nucléaire étant insuffisante).

Les estimations relatives à l'actif et au passif présentent toutefois certaines limites.

Comme les années précédentes, la Cour des comptes a certifié les comptes de l'État, considérant que le compte général de l'État est, au regard du recueil des normes comptables de l'État, régulier et sincère. Il donne donc, dans l'ensemble, une image fidèle du résultat des opérations et de la situation financière et patrimoniale de l'État.

Toutefois, cette certification est assortie de réserves faisant état de quatre anomalies significatives (contre cinq pour les comptes 2021), tandis que, dans treize cas (contre dix pour les comptes 2021), la Cour ne dispose pas de suffisamment d'éléments probants pour se prononcer avec une assurance raisonnable sur l'absence d'anomalies significatives.

En particulier, la Cour estime que la participation de l'État dans EDF a été surévaluée de 9,4 milliards d'euros, car elle est calculée sur l'ensemble des capitaux propres consolidés d'EDF, qui comprennent notamment des titres subordonnés à durée indéterminée (TSDI) souscrits par des tiers et non par l'État11(*).

Elle considère également que la comptabilisation de la participation de l'État dans la Caisse des dépôts et consignations devrait être réévaluée à 44,0 milliards d'euros, contre 23,9 milliards d'euros actuellement, tandis que, en sens inverse, le fonds d'épargne géré par cette dernière est surévalué de 7,6 milliards d'euros.

Enfin, les engagements pris pour garantir la dette de Bpifrance devraient être mentionnés parmi les engagements hors bilan de l'État, pour un montant de 41,8 milliards d'euros.

* 5 Rapports IGF d'août 2022 et Pisani-Ferry.

* 6 Des primes ou décotes existent même lors de l'émission de nouveaux titres en période de taux positifs, car les coupons servis ont des taux arrondis, selon les cas, à 0,25 % ou 0,1 % et donc non strictement égaux aux taux de marché (voir le rapport annuel de performances sur la mission « Engagements financiers de l'État », annexé au projet de loi de règlement pour 2021).

* 7 Certains actifs ne sont pas ou incomplètement mesurés, par exemple la capacité de l'État à lever les impôts qui garantit les ressources futures, ou le domaine public qui peut également apporter des ressources via la mise en concession.

* 8 Au cours des années précédentes, l'information sectorielle était présentée selon huit grands secteurs, ce qui induisait des traitements importants pour un résultat jugé insuffisamment significatif (voir le rapport d'activité 2022 du Conseil de normalisation des comptes publics, p. 12).

* 9 Cette réévaluation résulte principalement de l'évolution de l'indice des coûts à la construction (TP01).

* 10 Compte général de l'État 2022, Note 3 : Informations sectorielles.

* 11 La valeur d'équivalence de l'État au capital d'EDF, telle qu'inscrite dans le compte général de l'État, est calculée par application de la quote-part de détention directe (80,22 %) dans les capitaux propres consolidés ; cette valeur dépend donc du périmètre retenu pour ces capitaux propres.