C. UNE DIMINUTION FORTE DES CRÉDITS DÉDIÉS AUX APPELS EN GARANTIE DE L'ÉTAT

1. Des appels en garantie plus élevés en 2022 qu'en 2021, en raison de l'entrée en phase d'amortissement des PGE depuis mars.

Dans le cadre du présent projet de loi de finances, les crédits du programme 114 « Appels en garantie de l'État » connaissent cette année une baisse et passent de 3,50 milliards d'euros à 2,48 milliards d'euros (-29 %), après une forte hausse entre 2021 et 2022 (+34 %).

Hormis l'action 04, qui présente une hausse de 5,1 % due à l'augmentation des crédits affectés à la garantie du risque exportateur, toutes les actions du programme voient leurs crédits diminuer, le deuxième projet de loi de finances rectificative pour 2022 présenté en conseil des ministres le 2 novembre 2022 ayant même conduit à annuler 2,03 milliards d'euros d'AE et deux milliards d'euros de CP pour 2022.

Évolution des crédits des actions du

programme 114

entre 2021 et 2023 (AE = CP)

(en millions d'euros et en pourcentage)

|

2021 |

LFI 2022 |

PLF 2023 |

Part dans les crédits du programme |

Évolution 2023 / LFI 2022 |

Évolution 2023 / 2021 |

|

|

01 - Agriculture et environnement |

0 |

0,85 |

0,1 |

0 % |

- 88,2 % |

|

|

02 - Soutien au domaine social, logement, santé |

31 |

50,4 |

39,7 |

1,60 % |

- 21,2 % |

+28,06 % |

|

03 - Financement des entreprises et industrie |

191,94 |

2 807,65 |

1 906,20 |

76,78 % |

- 32,11 % |

+893,1 % |

|

04 - Développement international de l'économie française |

74,19 |

128,00 |

121,5 |

4,89 % |

+5,08 % |

+63,77 % |

|

04.02 Assurance-prospection |

74,19 |

109,00 |

97,50 |

3,93 % |

-10,55 % |

+31,42 % |

|

04.03 Garantie de change |

0,00 |

1,00 |

1,00 |

0,04 % |

0,00 % |

|

|

04.06 Garantie du risque exportateur |

0 |

18,00 |

23,00 |

0,93 % |

+27,8 % |

|

|

05 - Autres garanties |

0,52 |

514,01 |

415,24 |

16,73 % |

- 19,22 % |

+79753 % |

|

Total |

297,65 |

3 500,91 |

2 482,74 |

100,00 % |

- 29,08 % |

+734,11 % |

Source : commission des finances, d'après les documents budgétaires

La mobilisation toujours forte de l'action 03 , dont les crédits ouverts en PLF 2023 (1,91 milliard d'euros) sont 10 fois supérieurs à l'exécution constatée en 2021 mais baissent par rapport à 2022 , s'explique par le fait que cette action supporte l'un des plus importants dispositifs mis en place par le Gouvernement pour soutenir les entreprises : les prêts garantis par l'État (PGE), ouverts initialement jusqu'au 31 décembre 2021, prolongés ensuite jusqu'au 30 juin 2022, avant d'être « remplacés » par un nouveau dispositif, les PGE Résilience, mis en place en avril 2022 pour soutenir les entreprises affectées économiquement par la guerre en Ukraine et censé durer jusqu'au 31 décembre 2022. Au 20 octobre 2022, seuls 668 prêts « Résilience » avaient été octroyés pour un montant total de 433 millions d'euros.

Ce dispositif a été plébiscité en 2020 avec un taux de recours par près d'un tiers des entreprises et au-delà de 50 % dans les secteurs les plus touchés. Au 31 juillet 2022, on dénombrait près de 800 000 entreprises bénéficiaires de PGE, pour un encours total de 142,7 milliards d'euros.

Un nouvel objectif de qualité de gestion des PGE est introduit à partir de 2023, reposant sur deux indicateurs : l'un relatif à la part de dossiers PGE faisant l'objet d'un contrôle documentaire, l'autre concernant les délais d'indemnisation des banques et de paiement des commissions par Bpifrance, au nom et pour le compte de l'État.

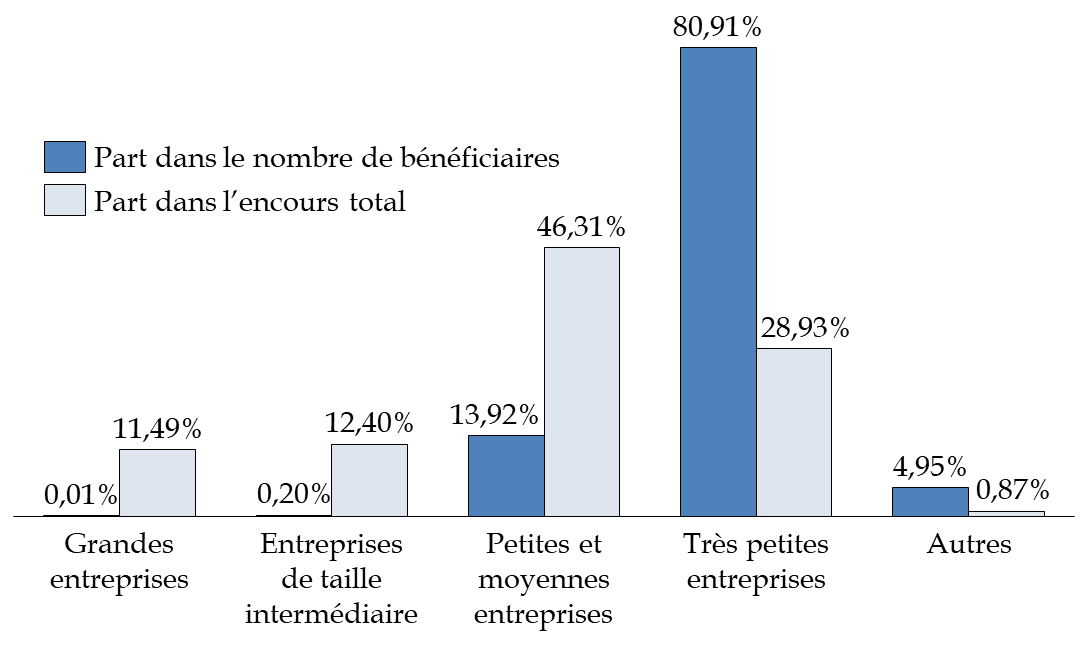

Répartition des entreprises

bénéficiaires

de prêts garantis par l'État

mi-2022

(en pourcentage)

Source : commission des finances, d'après les documents budgétaires

Au 30 septembre 2022, le montant total des indemnisations versées depuis le démarrage du dispositif PGE s'élevait à 1,257 milliard d'euros pour 19 180 PGE. Ces indemnisations étaient de 300,2 millions d'euros en 2021 et ont fortement augmenté en 2022 puisque, sur les neuf premiers mois de cette année, ils ont atteint 935,6 millions d'euros 60 ( * ) . Cette augmentation est cohérente avec le fait que trois quarts des PGE ont été accordés entre mars et septembre 2020, et sont donc entrés entre mars et septembre 2022 en phase d'amortissement, qui est statistiquement une période de hausse de la sinistralité.

Parallèlement, le dispositif de garantie de l'État sur des fonds investis dans des prêts participatifs « Relance » et obligations « Relance » octroyés à des PME ou à des ETI, créé par la loi de finances pour 2021, est prévu pour durer jusqu'au 31 décembre 2023, au lieu du 30 juin 2022, date initialement décidée. Le dispositif de garantie prévoit la possibilité de couvrir jusqu'à 30 % de l'encours total des fonds bénéficiant de la garantie, plafonné à 20 milliards d'euros.

Concernant les autres actions du programme, passant de 50,4 à 39,7 millions d'euros, la baisse des crédits de l'action 02, qui finance les appels de garantie des prêts à l'accession sociale, s'explique probablement par la constatation d'une sous-exécution massive de l'action en 2021. En effet, des crédits à hauteur de 57 millions d'euros avaient été prévus pour abonder le fonds de garantie de l'accession sociale afin de lui permettre de prendre en charge les sinistres sur les prêts, mais seulement 31 millions d'euros ont été exécutés.

La hausse des crédits sur l'action 04 provient essentiellement du maintien de mesures de soutien, tandis que les crédits affectés aux mesures de relance diminuent.

Sur le volet soutien, dans le cadre des mesures d'urgence pour répondre à la crise sanitaire, les quotités maximales pour les produits « garantie des cautions » et « garantie des préfinancements » ont été relevées pour les garanties « risque exportateur » délivrées aux entreprises avant le 31 décembre 2020. Le montant des appels en garantie a donc augmenté en 2022, hausse qui devrait se poursuivre en 2023 en raison de deux dossiers d'indemnisations élevés.

Sur le volet relance, les dispositifs de soutien aux PME dans leur démarche de prospection à l'export avaient été renforcés dans le cadre de la crise. Ils diminuent cette année, puisque seulement 8 millions d'euros sont ouverts à ce titre sur l'action 03 « Plan de soutien à l'export » du programme 363 « Compétitivité » de la mission « Plan de relance », là où 14,8 millions d'euros étaient prévus en loi de finances pour 2022. De même, les crédits attribués à l'assurance prospection diminuent fortement par rapport à 2022, passant de 109 millions d'euros à 97,5 millions d'euros en 2023. Ils demeurent toutefois bien plus élevés qu'en 2021.

Parmi les sous-actions ne comportant pas de crédits pour 2023 61 ( * ) , il convient de mentionner la mission de stabilisation de taux, qui en cas d'adoption de l'article 38 du projet de loi de finances pour 2023, serait transférée à Bpifrance Assurance Export à partir du 1 er janvier 2023. Cette sous-action sera retracée sur le compte de commerce 915 « Soutien financier au commerce extérieur ».

Hors la provision pour risque d'appel en garantie pour le Fonds paneuropéen créé par la Banque européenne d'investissement (cf. infra ), l'action 05 porte un autre risque d'appel lié à la crise sanitaire, au titre des prêts et garanties consentis par l'Agence française de développement (AFD). En particulier, une dotation nouvelle tenant compte de la prévision de sinistralité de 12,3 millions d'euros est destinée à couvrir les appels sur la garantie octroyée à 80 % sur les prêts consentis par les banques locales du secteur privé africain aux PME affectées par la crise sanitaire.

2. Les prévisions, quoique prudentes pour 2023, pourraient devoir être révisées pour tenir compte de l'impact de la crise énergétique sur les entreprises

Les crédits du programme 114 sont évaluatifs et s'appuient sur de multiples hypothèses quant aux risques de défaillances des acteurs bénéficiaires de la garantie de l'État. Il s'agit là d'un exercice difficile , les prévisions étant construites au début du second semestre de l'année n-1 , en regardant à la fois les appels en garantie passés et les risques à venir, compte tenu du contexte macroéconomique et des comportements des agents, par définition incertains.

Ainsi, le calibrage opéré en loi de finances pour 2022 s'est avéré large puisque sur les 3,5 milliards d'euros votés, le deuxième projet de loi de finances rectificative pour 2022 prévoit d'en annuler deux milliards. Cette annulation s'explique par un taux de sinistralité moindre qu'anticipé, de surcroît dans le contexte où la plupart des entreprises ont opté pour la possibilité de disposer d'une seconde année de différé de remboursement.

Si la programmation des crédits s'est avérée particulièrement prudente dans le cadre du PLF pour 2022, il est possible qu'elle le soit un peu moins dans le cadre du présent PLF alors même qu'il est préférable de conserver une marge de précaution.

Pour les principaux dispositifs de garantie, les hypothèses étaient, au moment du dépôt du texte devant l'Assemblée nationale, les suivantes :

- 1,90 milliard d'euros prévus pour les appels au titre des PGE , contre 2,65 milliards d'euros en 2022. La diminution prévue n'est qu'assez faible, dans la mesure où, le remboursement du PGE s'étend sur six années avec un différé d'amortissement d'un an ou deux en cas d'année supplémentaire de différé (option prise par 51 % des entreprises bénéficiaires), l'année 2023 marquera le début des remboursements pour la quasi-totalité des PGE octroyés et pourrait donner lieu, dans ce cadre, à une augmentation de la mobilisation des crédits 62 ( * ) ;

- 377,3 millions d'euros prévus pour le risque d'appel au titre de la garantie apportée par la France au Fonds de garantie paneuropéen porté par la Banque européenne d'investissement (BEI). Ce fonds a été créé en 2020 pour attribuer des financements au profit des PME européennes, par le biais d'instruments de partage de risques. La France, qui en est le troisième bénéficiaire, s'est engagée pour 4,7 milliards d'euros, sur les 25 milliards d'euros de garantie prévus pour l'ensemble des États membres contributeurs. La BEI estime que le taux brut de sinistralité serait de 33,6 %, soit un impact budgétaire potentiel de 1,6 milliard d'euros pour la France, qui pourrait être concentré sur les premières années d'existence du fonds, puisqu'il vise surtout à garantir les portefeuilles de prêts de court-terme. Toutefois, la sinistralité nette , qui tient compte de la rémunération de la garantie et des gains escomptés sur le portefeuille, serait plutôt de l'ordre de 20 %, compte tenu de la vulnérabilité des entreprises ciblées. En raison d'un déploiement retardé par rapport au calendrier initial, le coût pour la France a été en 2021 de 200 000 euros, et s'élèverait à 266 millions d'euros en 2022, avant d'atteindre 377 millions d'euros en 2023.

Le rapporteur spécial s'est, comme l'année dernière, plus particulièrement intéressé aux PGE , qui portent, en termes de crédits budgétaires, le risque d'appel le plus important sur le programme .

Au 30 septembre 2022, le montant total des indemnisations versées depuis le démarrage du dispositif PGE s'élevait à 1,257 milliard d'euros pour 19 180 PGE. Ces indemnisations étaient de 300,2 millions d'euros en 2021 et ont fortement augmenté en 2022 puisque, sur les neuf premiers mois de cette année, ils ont atteint 935,6 millions d'euros 63 ( * ) . Cette augmentation est cohérente avec le fait que trois quarts des PGE ont été accordés entre mars et septembre 2020, et sont donc entrés entre mars et septembre 2022 en phase d'amortissement, qui est statistiquement une période de hausse de la sinistralité.

Le taux de pertes utilisé pour le PLF 2023 s'élève à 4,6 % sur la durée du dispositif, correspondant à un montant de pertes brutes totales de 6,5 milliards d'euros 64 ( * ) . Ce taux dépasse celui estimé en janvier 2022 (3,1 %) mais rejoint le scénario prudent retenu par la direction générale du Trésor en janvier 2021 (5,2 %). Sur le plan méthodologique, l'estimation des pertes s'appuie sur la ventilation des montants octroyés selon la cotation FIBEN à fin mai 2022, qui existe depuis 1987 et se fonde, pour 2022, sur les comptes de 2021. Elle renseigne sur la probabilité de défaut d'une entreprise à horizon un an. La Banque de France utilise, pour déterminer ses estimations, le scénario macroéconomique fourni par la direction générale du Trésor.

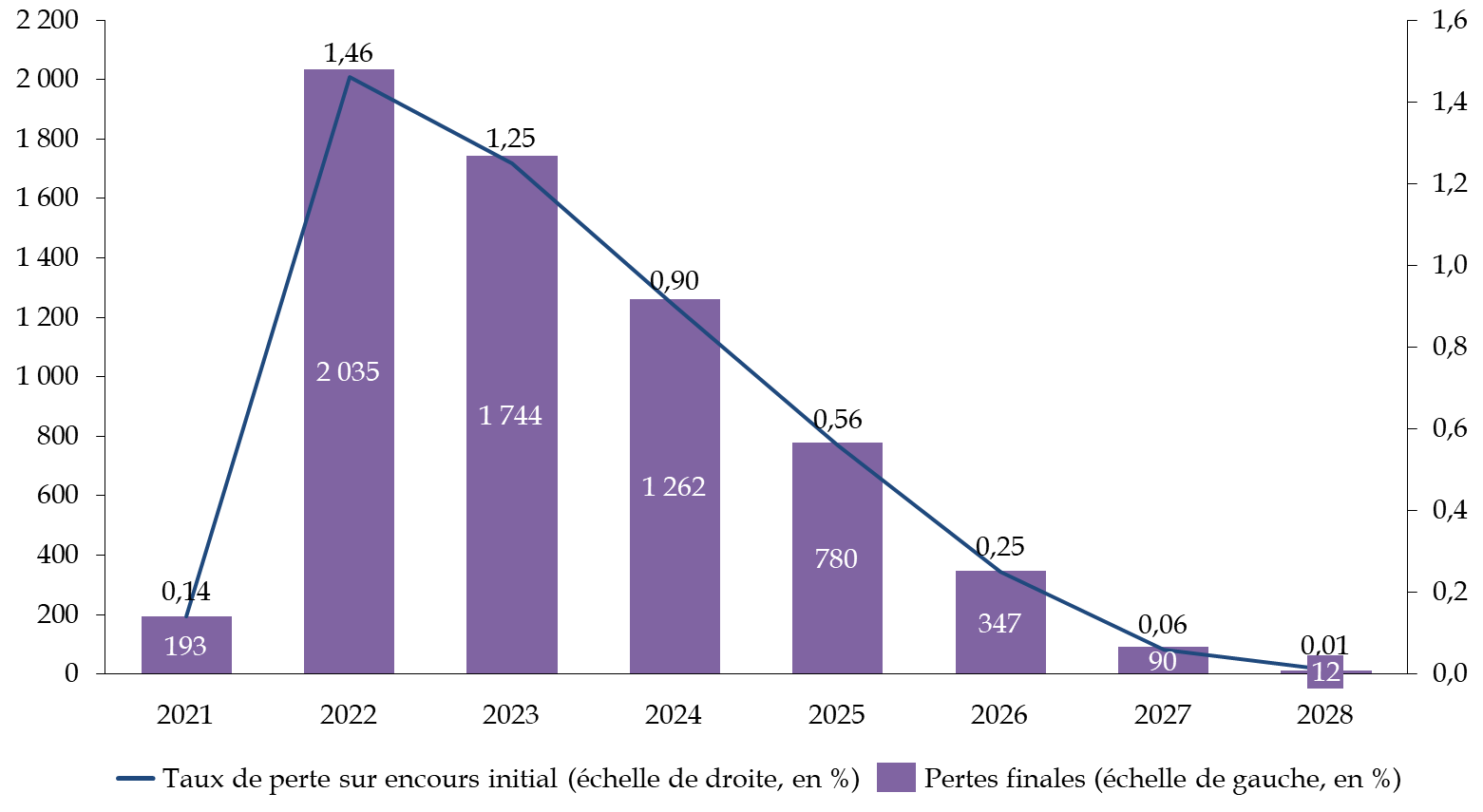

Estimation des pertes enregistrées sur les PGE sur la base d'un encours de 139,51 milliards d'euros, selon la Banque de France (août 2022)

(en pourcentage et en millions d'euros)

On constate que, pour l'année 2022, la Banque de France a surestimé les pertes enregistrées sur les PGE, mais que les crédits prévus par la loi de finances pour 2022 ont été bien supérieurs (2,65 milliards d'euros) aux estimations. Pour l'année 2023, le différentiel est plus resserré puisque les estimations de pertes en août 2022 pour 2023 s'élevaient à 1,744 milliard d'euros, alors que les crédits prévus pour les appels en garantie au titre des PGE par le PLF pour 2023 se limitent à 1,895 milliard d'euros.

Ces prévisions semblent pourtant optimistes. Elles reposent en effet sur un scénario macroéconomique dont le rapporteur général de la commission des finances du Sénat a démontré le caractère peu crédible 65 ( * ) .

Si ces propos sont à considérer dans un contexte de faible sinistralité au moment de l'écriture de ce rapport, Bpifrance affirme ainsi, dans des réponses au questionnaire du rapporteur spécial : « Nous pensons que la sinistralité va s'accroître dès fin 2022 et que le montant des indemnisations sur 2023 devrait être supérieure à 2022 ». Pour rappel, en septembre 2022, 7 % des dirigeants ayant utilisé un PGE craignaient de ne pas être en mesure de le rembourser 66 ( * ) .

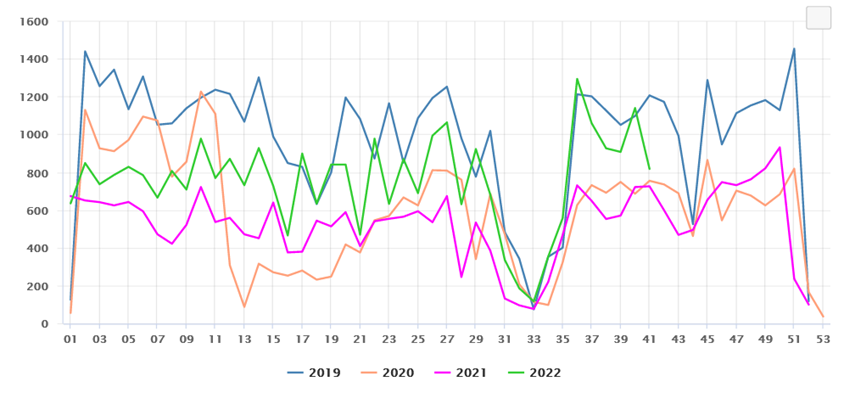

Certains indices laissent déjà présager une dégradation de la situation des entreprises. Ainsi, le nombre de défaillances d'entreprises , s'il demeure inférieur à celui de 2019 (51 200) a significativement augmenté sur la période allant de septembre 2021 à septembre 2022 : il atteint 37 000 67 ( * ) . Selon la direction générale du Trésor, le risque d'augmentation du nombre de défaillances n'est pas à écarter, comme en témoigne la normalisation de leur nombre depuis le début de l'été, comparativement à la situation d'avant crise.

Nombre de défaillances d'entreprises par semaine, 2019-2022

Source : réponses de la Direction générale du Trésor au questionnaire du rapporteur spécial

D'un point de vue sectoriel, la direction générale du Trésor perçoit les premiers signaux de relative difficulté à rembourser les PGE pour certains secteurs. Ainsi, au 20 octobre 2022, le montant des appels en garantie était de 220 millions d'euros pour le secteur construction (soit 1,82 % des montants octroyés au secteur), 180 millions d'euros pour le secteur commerce (soit 0,53 %) et 90 millions d'euros pour le secteur hébergement-restauration (soit 0,88 %). Ces appels en garantie concernent très majoritairement des TPE (pour 480 millions d'euros) et des PME (pour 340 millions d'euros).

Si les entreprises semblent être sorties de la crise sanitaire avec des fondamentaux solides, l'endettement net s'étant stabilisé, signe que les niveaux de trésorerie sont élevés et que les entreprises n'ont pas forcément toutes utilisé leurs PGE, le principal risque identifié à ce stade résulte de la crise énergétique, qui pourrait dégrader la situation financière de nombreuses entreprises. Ce pourrait être tout particulièrement le cas au moment de la renégociation des contrats d'approvisionnement énergétique qui a généralement lieu en décembre et qui pourrait fragiliser, si ce n'est étouffer les entreprises industrielles, fortement consommatrices d'énergie et le plus souvent incapables de répercuter ces hausses ni de se couvrir sur ces évolutions de coûts.

Ces risques pourraient entraîner, pour les entreprises qui ont contracté des PGE et avant même le défaut, le recours à la possibilité, prévue depuis janvier 2022, de restructuration amiable des PGE via la médiation du crédit. Le passage par cette procédure, qui conduit les banques à classer les entreprises qui l'utilisent en « prêt non performance » aboutit toutefois à interdire l'accès des entreprises au crédit bancaire, ce pourquoi seulement 450 dossiers ont été restructurés depuis janvier 2022.

La crise énergétique pourrait, en effet, donner lieu à des défauts qui ne se seraient pas produits autrement et qui entraînerait davantage d'appels de garantie qu'anticipé. Le rapporteur spécial insiste en particulier sur la possibilité que les difficultés soient en train de s'amonceler sans que les indicateurs statistiques permettent de les repérer aisément, et finir par se révéler d'un coup.

De ce point de vue, il convient pourtant de ne céder à aucun catastrophisme, mais plutôt de faire preuve de prudence. S'il est possible que les crédits proposés par le Gouvernement sur le programme 114 s'avèrent insuffisants, le rapporteur spécial note que les prévisions en la matière sont toujours particulièrement difficiles à établir et souligne que le deuxième projet de loi de finances rectificative pour 2022 a finalement proposé l'annulation de deux milliards d'euros de crédits au titre de ce programme, ce qui atteste du caractère prudent des estimations de la Banque de France. L'ensemble des observations formulées à propos des PGE ne saurait, dès lors, conduire à rejeter les crédits de la mission.

* 60 Réponses de Bpifrance au questionnaire du rapporteur spécial.

* 61 Assurance-crédit ; garantie du risque économique ; réassurances de court terme Cap Francexport et Cap Francexport + ; stabilisation de taux.

* 62 Réponses de la Direction générale du Trésor au questionnaire du rapporteur spécial.

* 63 Réponses de Bpifrance au questionnaire du rapporteur spécial.

* 64 Il existe depuis janvier 2022 une possibilité de restructuration amiable des PGE via la médiation du crédit , peu utilisée (450 dossiers ont été restructurés) car elle entrave, par la suite, les capacités d'emprunts de l'entreprise, classée en « non performing loans ».

* 65 Voir le tome I du présent rapport sur « le budget de 2023 et son contexte économique et financier ».

* 66 Baromètre Bpifrance - Rexecode, 29 septembre 2022.

* 67 Chiffres Banque de France, octobre 2022.