II. LES RECETTES DE L'ÉTAT DIMINUENT EN VOLUME DE 2,7 %

Les recettes du budget général de l'État , nettes des remboursements et dégrèvements, seraient en 2023 de 345,1 milliards d'euros , en hausse de 5,0 milliards d'euros par rapport à 2022. Cette légère hausse en valeur correspond à une diminution en volume de 2,7 % , compte tenu d'une hypothèse d'inflation de 4,3 %.

A. LES RECETTES FISCALES DE L'ÉTAT SE RÉDUISENT SOUS L'EFFET DES NOUVEAUX TRANSFERTS DE FISCALITÉ

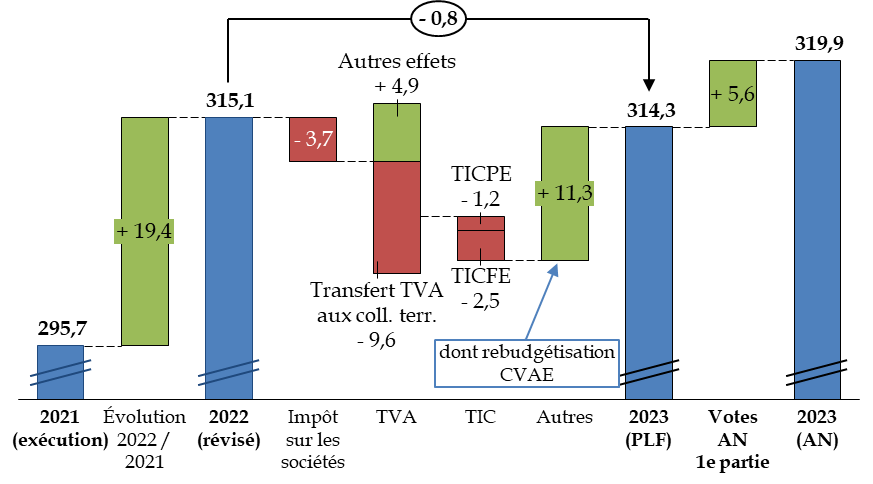

Les recettes fiscales nettes seraient en 2023 de 314,3 milliards d'euros , en baisse de 0,8 milliard d'euros en valeur et 4,4 % en volume par rapport à 2022.

S'agissant de l'année 2022 , le montant des recettes fiscales nettes est désormais estimé à 315,1 milliards d'euros , en légère hausse de 3,6 milliards d'euros par rapport à l'estimation de 311,6 milliards d'euros présentée lors de la loi de finances rectificative du 16 août dernier. Pour mémoire, les recettes fiscales ont été fortement révisées à la hausse de 24 milliards d'euros dans la loi de finances rectificative du 16 août dernier , par l'effet du dynamisme de l'impôt sur les sociétés mais aussi des effets de l'inflation sur la base taxable de la TVA.

En 2023, les deux principaux phénomènes affectant l'évolution des recettes fiscales sont la suppression progressive de la CVAE , qui réduit encore une fois les recettes de TVA allouées à l'État, et la poursuite du bouclier tarifaire qui annule les recettes de taxe intérieure sur la consommation d'électricité (TICFE).

Principaux facteurs d'évolution des recettes

fiscales nettes de l'État

selon le projet de loi de finances pour

2023

(en milliards d'euros)

TIC : taxe intérieures de consommation sur les produits énergétiques (TICPE) et sur la consommation finale d'électricité (TICFE).

Source : commission des finances du Sénat, à partir de l'exposé général du projet de loi de finances

Le texte du projet de loi de finances, considéré comme adopté par l'Assemblée nationale à l'issue de l'engagement de la responsabilité du Gouvernement, accroît de manière sensible les recettes fiscales nettes , en raison de l'instauration d'une contribution sur la rente infra-marginale de la production d'électricité d'un montant prévisionnel de 7,0 milliards d'euros (article 4 duovicies ) . Les analyses qui suivent se fondent sur le texte initial du projet de loi de finances.

1. L'évolution des recettes fiscales est marquée par les effets des réformes de la fiscalité locale et du bouclier tarifaire

La cotisation sur la valeur ajoutée des entreprises (CVAE), dont le taux est divisé par deux en 2023 avant sa suppression complète en 2024, est rebudgétisée dès 2023 et, en sens inverse, une fraction de TVA est affectée aux collectivités territoriales (article 5 du projet de loi). Les impôts de production étant déductibles du résultat imposable, la réduction de la CVAE accroît également les recettes d'impôt sur les sociétés .

Au total, le coût pour l'État est estimé à 3,6 milliards d'euros en 2023 par l'évaluation préalable de l'article 5 du présent projet de loi de finances. Ce coût sera de 7,0 milliards d'euros en 2024 avec la suppression complète de la CVAE.

Les remboursements et dégrèvements d'impôts locaux seraient de 4,6 milliards d'euros, contre 7,0 milliards d'euros en 2022, la différence étant due principalement à l'abrogation du dégrèvement barémique de CVAE dans le cadre de la suppression de cet impôt et à la suppression définitive de la taxe d'habitation sur les résidences principales.

En application du bouclier tarifaire mis en place face à la hausse des prix de l'énergie le produit de la taxe intérieure de consommation d'électricité (TICFE) devrait être nul en 2023 , après une forte diminution en 2022 (2,6 milliards d'euros 22 ( * ) , contre 7,4 milliards d'euros en 2021).

Le coût du bouclier tarifaire, concernant la TICFE, est accru en 2023 par la nationalisation de la taxe communale sur la consommation finale d'électricité , prévue au 1 er janvier 2023 par l'article 54 de la loi n° 2020-1721 du 29 décembre 2020 de finances pour 2021. Pour mémoire, la nationalisation de la part départementale a déjà été réalisée dès 2022.

Au total, les recettes de taxes intérieures (ligne 1753 de l'état A, annexé à l'article 26) sont estimées à 2,4 milliards d'euros en 2023, contre 3,2 milliards d'euros en 2022 (estimation révisée, la loi de finances initiale ayant prévu un produit de 4,9 milliards d'euros) et 9,5 milliards d'euros en 2021.

Le niveau des recettes comme des dépenses est toutefois marqué par le traitement comptable particulier du bouclier énergétique , du point du vue budgétaire. En effet et pour mémoire, les producteurs d'énergie renouvelable qui bénéficient des prix très élevés de l'électricité qu'ils vendent sur les marchés, devront, comme l'a prévu la Commission de régulation de l'énergie (CRE) 23 ( * ) , reverser à l'État la différence entre ces prix de marché et les prix figurant sur leurs contrats. Par ailleurs, l'État doit compenser aux opérateurs le coût des mesures de gel des tarifs de l'électricité et du gaz décidées dans le cadre du bouclier tarifaire.

Or, la comptabilité budgétaire ne présente pas séparément, d'une part, les reversements attendus et, d'autre part, les dépenses à réaliser dans le cadre du bouclier tarifaire : seul le solde, à hauteur de 8,9 milliards d'euros, est inscrit dans l'action 17 du programme 345 « Service public de l'énergie » de la mission « Écologie, développement et mobilité durables ».

Selon les informations obtenues par le rapporteur général, la procédure de rétablissement de crédits doit être suivie. Celle-ci, prévue par l'article 17 de la LOLF, est, avec les procédures de fonds de concours et d'attribution de produits, l'une des trois procédures qui permettent d'assurer une affectation au sein du budget général ou d'un compte spécial. Elle est prévue dans deux cas : soit pour des recettes provenant de la restitution à l'État de sommes payées à des tiers indûment ou à titre provisoire sur crédits budgétaires, soit pour des recettes provenant de cessions entre services de l'État (par exemple des mises à disposition de personnel) ayant donné lieu à paiement sur crédits budgétaires.

2. La multiplication des mesures d'affectation de TVA accroît l'émiettement du produit de cet impôt, devenu une variable d'ajustement des politiques publiques

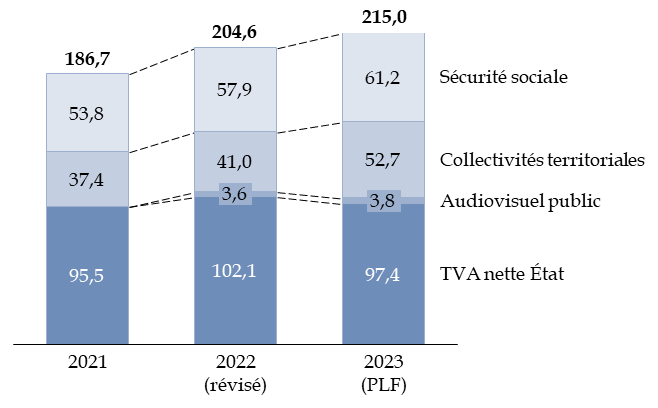

Le produit de la TVA nette revenant à l'État est estimé à 97,4 milliards d'euros en 2023 , contre 102,1 milliards d'euros en 2022, soit une diminution de 4,7 milliards d'euros.

En 2022, le produit net était prévu en loi de finances initiale à 98,4 milliards d'euros et a été réévalué en loi de finances rectificative en raison d'une forte dynamique liée à la hausse des emplois taxables (+ 9,4 %), malgré l'affectation, par la loi de finances rectificative du 16 août dernier, d'une fraction de TVA au secteur de l'audiovisuel en compensation à la suppression de la contribution à l'audiovisuel public (- 3,6 milliards d'euros).

La diminution du produit en 2023 est due aux transferts accrus à destination des organismes de sécurité sociale 24 ( * ) et des collectivités territoriales (compensation de la budgétisation de la CVAE), malgré une croissance spontanée estimée à + 5,0 %.

Son produit est donc de plus en plus émietté , avec depuis la loi de finances rectificative du 16 août 2022, l'introduction d'une nouvelle catégorie d'affectataire - le secteur de l'audiovisuel public -, en remplacement de la contribution pour l'audiovisuel public. Le recours à l'affectation de TVA est devenu une pratique courante pour compenser les mesures les plus diverses.

L'État ne perçoit désormais plus que 45,3 % de la TVA nette totale , contre 49,9 % en 2022 (51,7 % si la contribution à l'audiovisuel public n'avait pas été supprimée) et 51,2 % en 2021.

Répartition du produit de la TVA nette

(en milliards d'euros)

Source : commission des finances, à partir du tome 1 de l'annexe « Voies et moyens » au projet de loi de finances

Une telle évolution produit nécessairement des effets sur la politique fiscale : lorsque les grands impôts (TVA, impôt sur le revenu) étaient exclusivement affectés à l'État, seul celui-ci subissait les conséquences des évolutions de taux qu'il décidait en loi de finances. Désormais, toute décision relative à la TVA et à l'application de ses taux réduits doit prendre en compte les conséquences éventuelles sur le financement des autres administrations publiques , voire des autres affectataires si cette pratique s'étendait encore à d'autres acteurs.

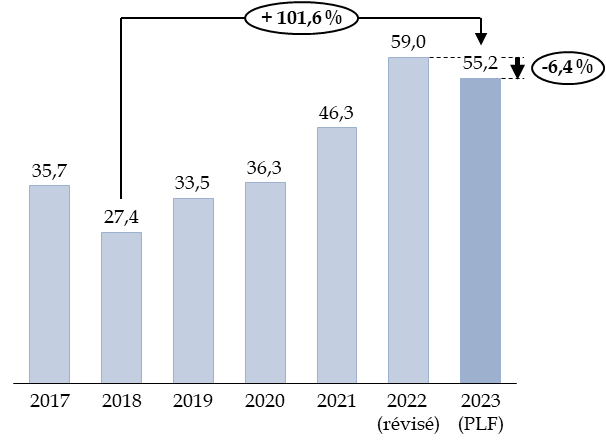

3. La diminution du produit de l'impôt sur les sociétés doit s'apprécier par rapport aux recettes exceptionnelles perçues en 2022

Les recettes d'impôt sur les sociétés ont été très dynamiques en 2022, en raison de la croissance exceptionnelle du bénéfice fiscal en 2021 (+ 41 %).

L'année 2023 devrait voir le contrecoup de ce niveau très élevé, avec une évolution fortement négative (- 16,2 %) de l'évolution spontanée de l'impôt. Cette diminution résulte également, dans une moindre mesure, d'une baisse attendue de 3 % du bénéfice imposable en 2022, due aux incertitudes pesant sur les entreprises, en particulier financières, en lien avec la situation en Ukraine.

Si le produit est en légère baisse en 2023, sa progression au cours des années récentes n'en demeure pas moins très importante .

Produit de l'impôt net sur les sociétés entre 2017 et 2023

(en milliards d'euros et en pourcentage)

Source : commission des finances, à partir des documents budgétaires

Le Gouvernement s'attend en outre à un important rebond de 8 % du bénéfice imposable en 2023, soutenu notamment par la suppression de la moitié de la CVAE.

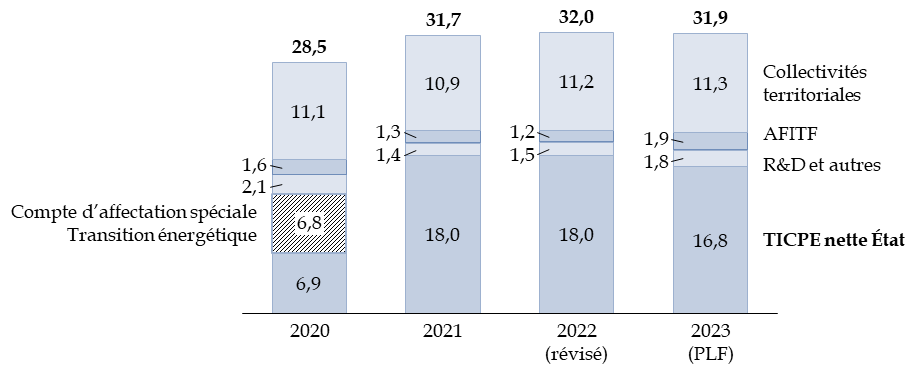

4. Le produit de la TICPE revenant à l'État diminue en raison de l'affectation d'une part supplémentaire de son produit à l'AFITF

La part de TICPE revenant à l'État diminue de 18,0 milliards d'euros en 2022 à 16,8 milliards d'euros en 2023 .

La raison principale est l'accroissement des transferts de TICPE à l'Agence de financement des infrastructures de transport de France (AFITF), qui passent de 1,2 à 1,9 milliard d'euros afin d'accompagner l'augmentation des dépenses opérationnelles, notamment dans le cadre de la mise en oeuvre de la loi d'orientation des mobilités du 24 décembre 2019 et du financement de projets tels que la liaison ferroviaire Lyon-Turin et le canal Seine-Nord.

Évolution de la répartition de la TICPE

entre les affectataires

(en milliards d'euros)

Le montant affecté à Île-de-France Mobilités, de l'ordre de 0,1 milliard d'euros, n'est pas représenté. R&D et autres : remboursements et dégrèvements, y compris certains impacts de gestion

Source : commission des finances, à partir du tome 1 de l'annexe « Voies et moyens »

5. Les autres recettes fiscales nettes sont affectées par des évolutions de moindre ampleur

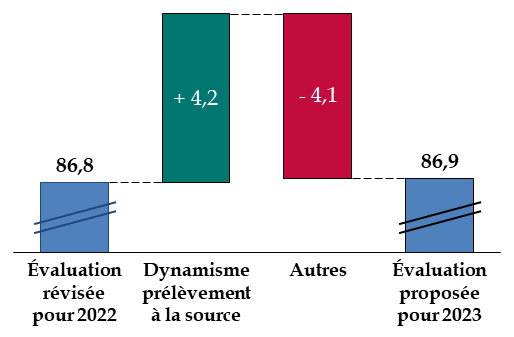

Le produit prévisionnel de l'impôt net sur le revenu est de 86,9 milliards d'euros en 2023, quasiment stable par rapport à l'estimation pour 2022 (86,8 milliards d'euros).

Évolution du produit de l'impôt net sur le revenu en 2023

(en milliards d'euros)

Source : commission des finances, à partir du tome I de l'annexe « Voies et moyens » au projet de loi de finances

Cette évolution résulte en fait de la compensation de plusieurs effets . La croissance prévisionnelle des traitements et des salaires contribue au dynamisme du prélèvement à la source, compensé par des effets à la baisse, dont la revalorisation du barème à l'article 2 du projet de loi de finances initiale.

Les autres recettes fiscales nettes sont prévues à un niveau de 58,0 milliards d'euros en 2023, en hausse de 8,7 milliards d'euros par rapport à 2022, principalement en raison de la rebudgétisation de la CVAE évoquée supra .

* 22 Ce montant est net des remboursements et dégrèvements et s'avère particulièrement élevé puisqu'il atteint 1,7 milliard d'euros en 2022 car, le bouclier tarifaire ayant été mis en cours d'année, de nombreux particuliers payant selon un échéancier pré-établi doivent être remboursés des sommes avancées.

* 23 Commission de régulation de l'énergie, Délibération du 13 juillet 2022 relative à l'évaluation des charges de service public de l'énergie pour 2023.

* 24 Dont 774 millions d'euros au titre de la compensation de la baisse de cotisations des travailleurs indépendants prévue par la loi n° 2022-1158 du 16 août 2022 portant mesures d'urgence pour la protection du pouvoir d'achat et 265 millions d'euros pour prendre en charge un dispositif d'allégements généraux bénéficiant aux employeurs, auparavant pris en charge par la mission « Outre-mer ».