II. L'ÉVOLUTION DU PROGRAMME 138 « EMPLOI OUTRE-MER »

Le programme 138 « Emploi outre-mer » se compose de quatre actions et rassemble les crédits des politiques publiques en faveur de la compétitivité des entreprises, de l'amélioration de l'employabilité des jeunes et de la qualification des actifs ultramarins. À ce titre, il porte notamment les crédits relatifs à la compensation des exonérations de cotisations patronales, le financement du service militaire adapté (SMA) et divers dispositifs de financement de l'économie.

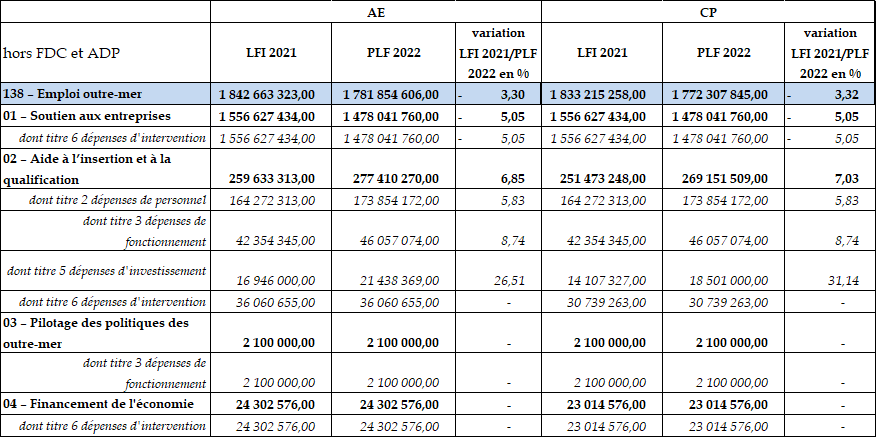

Entre la LFI 2021 et le PLF 2022, il enregistre une baisse de 3,3 % soit 60,8 millions d'euros en AE et 60,9 millions d'euros en CP.

Cette baisse résulte du solde entre la baisse de l'action 1 et la hausse de l'action 2.

Évolution des crédits du programme 138

(en euros)

Source : commission des finances du Sénat à partir du PLF 2022

A. LES CRÉDITS DESTINÉS À L'EXONÉRATION DES CHARGES SOCIALES (ACTION 1) : UNE CONSOMMATION À SURVEILLER TANT EN 2021 QU'EN 2022

1. Évolution et description du dispositif

Afin de diminuer le taux de chômage outre-mer (compris entre 10,9 % et 30,1 % en 2019 contre 8,4 % en métropole) d'une part, d'améliorer la compétitivité des entreprises ultramarines et de favoriser la création d'emplois, d'autre part, un dispositif d'allègement et d'exonération de cotisations de sécurité sociale a été mis en place par la loi du 25 juillet 1994 tendant à favoriser l'emploi, l'insertion et les activités économiques dans les départements d'outre-mer et à Saint-Pierre-et-Miquelon , et la loi du 13 décembre 2000 d'orientation pour l'outre-mer .

Ce dispositif d'exonérations de cotisations de sécurité sociale spécifiques aux outre-mer, dit « LODEOM », résulte des dispositions de l'article L. 752-3-2 du code de la sécurité sociale en ce qui concerne les entreprises implantées outre-mer et des articles L. 756-4 et L. 756-5 de ce même code pour les travailleurs indépendants ultramarins .

Il a fait l'objet de plusieurs modifications depuis sa création. En effet, la loi de finances pour 2014 et la loi de financement de la sécurité sociale (LFSS) pour 2016 ont ainsi abaissé les niveaux de salaires concernés par les exonérations de charges patronales afin de recentrer l'application de celles-ci sur les bas et moyens salaires, compte tenu de l'importance plus grande que joue, à ce niveau, le facteur du coût du travail sur l'emploi.

Par ailleurs, la loi de financement de la sécurité sociale pour 2017 a poursuivi ces recentrages, cette fois, sur le dispositif d'exonérations applicables aux cotisations dont les travailleurs indépendants sont redevables, ce qui devait entraîner une économie nette de 30 millions d'euros par an.

Enfin, le dispositif d'allègements et d'exonérations de charges patronales de sécurité sociale spécifiques aux outre-mer a été modifié par la loi de financement pour la sécurité sociale de 2019 afin de compenser la suppression du CICE (crédits d'impôt pour la compétitivité et l'emploi) au 1 er janvier 2019 en renforçant les exonérations de charges patronales.

Cette réforme avait entrainé, en 2019, une augmentation de plus de 42 % des crédits affectés à la compensation de ces exonérations de charges.

Le nouveau régime des exonérations de cotisations patronales en outre-mer

Les niveaux d'exonération de cotisations patronales se déclinent dorénavant comme suit :

Barème dit de « compétitivité » : une exonération totale jusqu'à un seuil de 1,3 SMIC suivie d'une dégressivité de cette exonération avec un point de sortie désormais fixé à 2,2 SMIC pour toutes les entreprises de moins de 11 salariés et pour les employeurs occupant plus de onze salariés et relevant des secteurs du bâtiment et des travaux publics, de la presse, de la production audiovisuelle, du transport aérien, maritime et fluvial pour les personnels assurant la desserte des départements d'outre-mer, de Saint-Martin et Saint-Barthélemy.

Barème dit de « compétitivité renforcée » : une exonération totale jusqu'à un seuil de 1,7 SMIC suivie d'une dégressivité avec un point de sortie fixé à 2,7 SMIC pour les employeurs occupant moins de 250 salariés, ayant réalisé un chiffre d'affaires annuel inférieur à 50 millions d'euros et qui :

- soit relèvent des secteurs de l'industrie, de l'environnement, de l'agronutrition, des énergies renouvelables, des nouvelles technologies de l'information et de la communication, des centres d'appel, de la pêche et des cultures marines, de l'aquaculture, de l'agriculture, du tourisme y compris les activités de loisirs s'y rapportant, du nautisme, de l'hôtellerie, de la recherche et du développement ;

- soit sont situés en Guyane et exercent une activité principale relevant de l'un des secteurs d'activité éligibles à la réduction d'impôt prévue à l'article 199 undecies B du code général des impôts, ou correspondant à l'une des activités suivantes : comptabilité, conseil aux entreprises, ingénierie ou études techniques.

Barème dit « innovation et croissance » : une exonération totale jusqu'au seuil de 1,7 SMIC, le maintien de l'exonération calculée pour un salaire de 1,7 SMIC jusqu'au seuil de 2,5 SMIC, seuil à partir duquel elle décroît avec un point de sortie fixé à 3,5 SMIC pour la catégorie des employeurs occupant moins de 250 salariés et ayant réalisé un chiffre d'affaires annuel inférieur à 50 millions d'euros, au titre de la rémunération des salariés concourant essentiellement à la réalisation de projets innovants dans le domaine des technologies de l'information et de la communication.

Source : réponse au questionnaire budgétaire

2. Une baisse mécanique des crédits alloués à ce dispositif en raison du recours massif au chômage partiel

En PLF 2022, les crédits de l'action 1 s'élèvent à 1 478 millions d'euros soit une baisse de 5 % représentant 78,6 millions d'euros par rapport à la LFI 2021.

Les dépenses de cette action étant des dépenses de guichet, il convient de rappeler que le niveau des crédits ouverts en 2022 pourrait être ajusté et que la baisse constatée entre les crédits ouverts en LFI 2021 et ceux prévus pour 2022 résulte des seuls effets de la crise sanitaire et du recours massif au chômage partiel par les entreprises. Cependant, une reprise de l'activité en 2022 par rapport à 2020 et 2021 pourrait générer une consommation plus importante.

Si tel était le cas, les rapporteurs spéciaux soulignent la nécessité d'ouvrir des crédits supplémentaires sur cette ligne budgétaire et de ne pas procéder à des redéploiements au sein du programme qui grèveraient alors la mise en oeuvre d'autres actions.

Par ailleurs, ils estiment que la consommation 2021 devra faire l'objet d'un suivi attentif . En effet, la baisse de l'activité résultant de l'épidémie ainsi que le recours au chômage partiel (notamment en outre-mer qui a connu, en 2021, des périodes de confinement plus longues qu'en métropole) sont susceptibles d'entrainer une sous-exécution importante. Si tel était le cas, ils souhaitent que les crédits non consommés fassent l'objet d'une réaffectation au sein de la mission et ne soient pas annulés en fin de gestion.