II. DES DÉPENSES FISCALES TOUJOURS EN HAUSSE MALGRÉ LES TENTATIVES DE RATIONALISATION

A. L'ÉVOLUTION DES DÉPENSES FISCALES EN PLF 2022

Malgré les efforts susmentionnés, les mouvements de rationalisation n'ont pas généré de baisse des dépenses fiscales. En effet, en 2020, la diminution enregistrée par rapport à 2019 (-6 %) s'explique essentiellement par l'impact de la crise sanitaire sur la consommation et l'activité économique.

En 2021, ces dépenses enregistrent une nouvelle hausse.

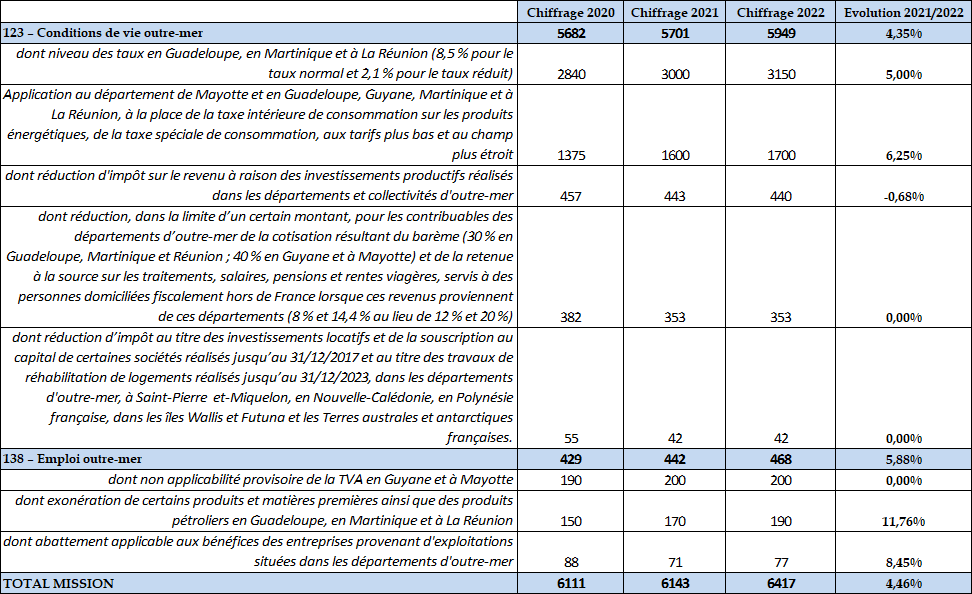

En 2022, l'évaluation des dépenses fiscales enregistre une hausse de 4,5 % par rapport à 2021 en passant de 6 143 millions d'euros à 6 417 millions d'euros en raison notamment du dynamisme de certaines dépenses (taux de TVA réduit ou application à Mayotte, en Guadeloupe, en Guyane, en Martinique et à la Réunion d'une taxe spéciale de consommation, à la place de la taxe intérieure de consommation sur les produits énergétiques et qui présente un taux plus bas ainsi qu'un champ d'application plus étroit).

Évolution des dépenses fiscales entre 2020 et 2022

(en millions d'euros)

Source : commission des finances du Sénat à partir du PLF 2022

Par ailleurs, les documents budgétaires 2015 à 2021 montrent que les montants définitifs des dépenses fiscales sont supérieurs aux estimations affichées en loi de finances.

Alors que l'écart entre prévision et réalisation n'était que de 1 % pour les dépenses fiscales de 2015, cet écart s'est accru pour atteindre 29 % en 2018 avant de descendre à 21 % pour les dépenses fiscales 2019 (dernière année connue, pour laquelle les écarts constatés entre prévisions et réalisations s'échelonnent entre - 18 millions d'euros et + 221 millions d'euros selon la dépense fiscale).

B. UNE NÉCESSAIRE RÉFLEXION PLUS LARGE SUR LES DISPOSITIFS EXISTANTS

Cette rationalisation nécessaire ne doit toutefois pas être un frein aux réflexions sur le renforcement ou l'élargissement de certains dispositifs.

À titre d'exemple, l'article 19 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 a proposé la suppression de deux dispositifs (dispositifs des « zones de revitalisation rurale » et des « zones franches urbaines - territoires entrepreneur ») à destination des entreprises des DOM et la création d'un dispositif unique de « zones franches d'activité nouvelle génération » (ZFANG) applicable aux entreprises établies dans les DOM. Par rapport aux dispositifs précédents, ce nouveau dispositif a permis une pérennisation des avantages ainsi qu'une simplification par la suppression des zones ouvrant droit aux avantages, d'une part, et par le retrait de la condition tenant à une contribution à la formation professionnelle pour bénéficier du régime d'autre part.

Aussi, il pourrait être envisagé un renforcement des ZFANG. Cependant, face au caractère récent de ce dispositif (applicables aux exercices ouverts à compter du 1 er janvier 2019) aucune évaluation n'a pu encore être menée. En effet, une mission d'évaluation du dispositif a été commandée au cabinet d'audit KPMG, qui a rendu un rapport en avril 2021 dans lequel il indique ne pas disposer de suffisamment d'éléments pour donner une conclusion définitive sur l'efficacité du dispositif.

De surcroit, nombre de dépenses fiscales présentent un fait générateur qui s'éteindra en 2025 (voire en 2023 pour la dépense fiscale 110 210 après une prorogation adoptée en loi de finances pour 2021). Il conviendrait, dans ce contexte, d'avoir des évaluations et des réflexions en amont de cette date afin d'anticiper l'extinction de ces dispositifs ou, au contraire, de demander leur prorogation pour les plus utiles et efficaces d'entre eux.

Enfin, certains dispositifs, non utilisés, présentent pourtant un intérêt certain. C'est le cas notamment de l'abattement de taxe foncière en faveur des immeubles antisismiques des départements d'outre-mer et dont le fait générateur prendra fin en décembre 2021. Deux hypothèses pourraient alors être envisagées : sa suppression ou une demande de prorogation accompagnée d'une communication accrue sur son existence.

Les zones franches d'activité nouvelle génération

L' article 19 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 rénove le régime de faveur prévu à l' article 44 quaterdecies du code général des impôts (CGI) . Les entreprises peuvent ainsi prétendre, sous certaines conditions, à un abattement sur les bénéfices provenant d'exploitations situées en Guadeloupe, en Guyane, en Martinique, à Mayotte et à La Réunion. Cette mesure s'inscrit dans un cadre plus global d'aides fiscales, constituant le régime fiscal des zones franches d'activités nouvelle génération (ZFANG) et concernant tout à la fois l'impôt sur le revenu ou l'impôt sur les sociétés, la cotisation foncière des entreprises, la cotisation sur la valeur ajoutée des entreprises, la taxe foncière sur les propriétés bâties et la taxe foncière sur les propriétés non bâties.

Les dispositions du présent document s'appliquent aux exercices ouverts à compter du 1 er janvier 2019.

Pour être éligibles à l'abattement sur les bénéfices qu'elles réalisent en ZFANG, les entreprises doivent, à la clôture de l'exercice au titre duquel est pratiqué l'abattement, employer moins de deux cent cinquante salariés et réaliser un chiffre d'affaires annuel inférieur à 50 millions d'euros.

L'activité principale de l'exploitation doit relever de l'un des secteurs d'activité éligibles à la réduction d'impôt prévue à l' article 199 undecies B du GCI . Il s'agit de l'ensemble des activités commerciales, industrielles, artisanales et agricoles.

Les bénéfices des entreprises peuvent faire l'objet d'un abattement de 50 % au titre de chaque exercice ouvert. Cet abattement est plafonné à 150 000 euros pour un exercice ou une période d'imposition de douze mois. Il peut être majoré et porté à 80 % pour les exploitations répondant à certaines conditions.

Source : commission des finances du Sénat