II. UN INFLÉCHISSEMENT BIENVENU DE LA DOCTRINE, DONT LA PORTÉE ET LES CONDITIONS RESTENT ENCORE À PRÉCISER

A. UNE DÉGRADATION SENSIBLE DE LA SITUATION DES ENTREPRISES DU PORTEFEUILLE DE L'ÉTAT ACTIONNAIRE

1. Une sous-performance chronique des entreprises du portefeuille, excédant le seul biais sectoriel

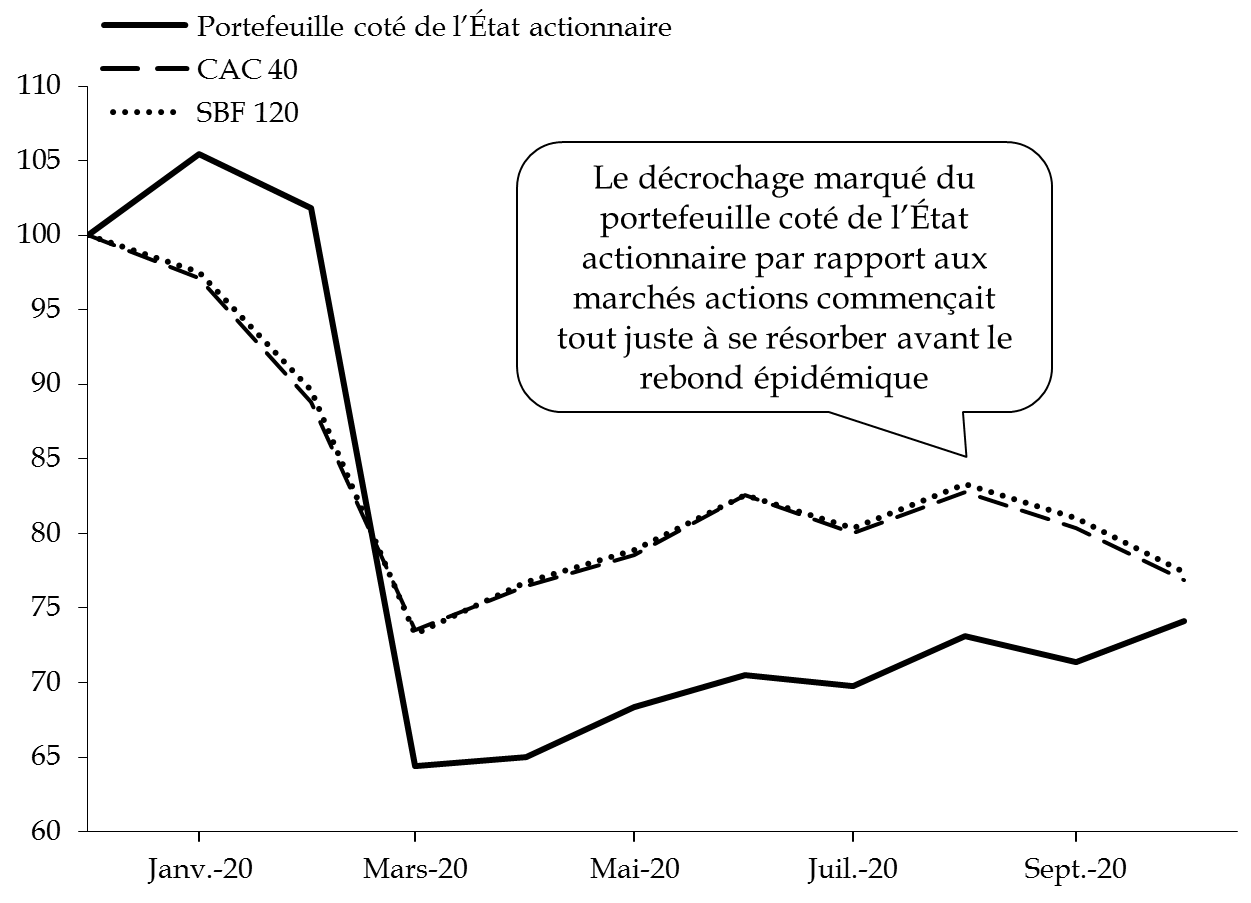

Les marchés actions ont brutalement chuté au cours du mois de mars , en réponse à l'intensification de la crise sanitaire au-delà du continent asiatique et aux mesures prises pour en limiter la propagation. Cette correction sensible, allant jusqu'à plus de 40 % pour le CAC 40, faisait suite à une année 2019 marquée par une performance exceptionnelle.

Après avoir enregistré une évolution à contretemps en 2019 avec une performance négative de 5 % , le portefeuille coté de l'État actionnaire a ensuite décroché encore plus vivement que les deux indices de référence de la place parisienne (CAC 40 et SBF 120 18 ( * ) ), avec un écart de près de 10 points , comme l'illustre le graphique ci-après.

Ce n'est qu'à compter de la fin de l'été que cet écart a commencé à se réduire progressivement. Le rebond de l'épidémie pourrait affecter cette dynamique, ce qui pose la question de la façon dont la stratégie d'intervention de l'État actionnaire sera ajustée en conséquence (cf. infra ).

Évolution comparée de la performance du portefeuille coté de l'État actionnaire et des indices de référence de fin décembre 2019 à fin octobre 2020

(base 100 au 31 décembre 2019)

Source : commission des finances du Sénat

Un premier élément d'explication de ce décrochage tient à la composition du portefeuille de l'État actionnaire, dont plusieurs entreprises relèvent de secteurs particulièrement affectés par la crise sanitaire - transports, aéronautique, tourisme.

Pour autant, une étude plus approfondie doit conduire à relativiser le seul biais sectoriel : ainsi que le détaille le tableau ci-après, la plupart des entreprises du portefeuille de l'État actionnaire se distinguent par une sous-performance au regard du parangonnage sectoriel - particulièrement marquée pour Aéroports de Paris, Air France et Renault.

Parmi cet ensemble, la surperformance notable de la Française des jeux doit être relevée : depuis son introduction en bourse, le cours s'est apprécié de plus des deux tiers. S'il faut sans doute y lire l'attrait marqué des actifs régulés en période de forte volatilité des marchés, une telle performance ne peut qu'interroger sur l'intérêt patrimonial de l'opération de cession pour l'État.

Comparaison de la performance boursière des

différentes entreprises

du portefeuille coté de l'État

actionnaire et des entreprises du secteur

entre fin décembre 2019 et

fin octobre 2020

|

Entreprise |

Performance |

Secteur |

|

ADP |

- 52,4 % |

- 11,4 % |

|

Airbus |

- 51,1 % |

- 45,3 % |

|

Safran |

- 34,2 % |

|

|

Thalès |

- 39,6 % |

|

|

Air France-KLM |

- 71,7 % |

- 32,8 % |

|

FDJ |

35,1 % |

|

|

EDF |

0,4 % |

- 4,8 % |

|

Engie |

- 27,9 % |

|

|

Eramet |

- 50,3 % |

- 16,9 % |

|

Orange |

- 26,6 % |

- 22,4 % |

|

Renault |

- 49,6 % |

- 18,5 % |

Source : commission des finances du Sénat

2. Une dégradation marquée, parfois préoccupante, de la situation financière des entreprises du portefeuille de l'État actionnaire

Outre qu'elle interroge quant à la façon dont l'État actionnaire les accompagne, cette sous-performance se répercute dans l'évolution de leurs conditions de financement , en nette dégradation comme le souligne le tableau ci-après.

Renault a même fait l'objet d'une dégradation de sa note de crédit en-deçà de la qualification de titres investissables - ou investment grade -, pour rejoindre la catégorie des investissements spéculatifs 19 ( * ) , ce qui explique le recours en mai dernier à un prêt de 5 milliards d'euros, garanti à 90 % par l'État.

Évolution des conditions de financement des

principales entreprises

du portefeuille de l'État actionnaire entre

janvier et août 2020

|

ADP |

Airbus |

Air France-KLM * |

Eramet * |

Renault * |

Thalès |

|

267 % |

200 % |

286 % |

80 % |

81 % * |

50 % |

NB : les conditions de financement sont appréciées à partir du spread obligataire, à savoir l'écart entre le taux de rentabilité de l'obligation de l'entreprise concernée et celui d'un emprunt sans risque de durée identique.

Note de lecture : les entreprises suivies d'un astérisque ont un spread obligataire supérieur à 100 points de base.

Source : commission des finances du Sénat, à partir des réponses au questionnaire budgétaire

Cette situation expose les entreprises en difficulté à deux types de risques :

- un risque de solvabilité , par insuffisance de fonds propres ;

- une exposition accrue à l'entrée au capital de fonds activistes , en raison d'une trop faible valorisation boursière.

C'est précisément pour répondre à ces risques que la doctrine de l'État actionnaire a été « infléchie », selon l'élément de langage retenu par le Gouvernement.

* 18 Le SBF 120, pour Société des bourses françaises, est un indice boursier de référence de la bourse de Paris, déterminé à partir des cours des quarante actions du CAC 40 et de quatre-vingt valeurs des compartiments A et B d'Euronext.

* 19 En avril 2020, l'agence Standard & Poor's a abaissé la note de Renault à BB+, assortie d'une perspective négative ; en octobre 2020, l'agence Fitch Ratings a abaissé la note de Renault à BB, avec une perspective négative.