II. POURSUIVRE ET AMPLIFIER LES EFFORTS DÉPLOYÉS POUR LUTTER CONTRE LA FRAUDE À LA TVA AU NIVEAU NATIONAL COMME EUROPÉEN

A. UNE FRAUDE QUI DEMEURE DYNAMIQUE, MALGRÉ LES MESURES INTRODUITES PAR LE LEGISLATEUR CES DERNIÈRES ANNÉES

1. Une fraude dynamique, favorisée par la persistance de schémas de fraudes complexes et l'émergence du e-commerce

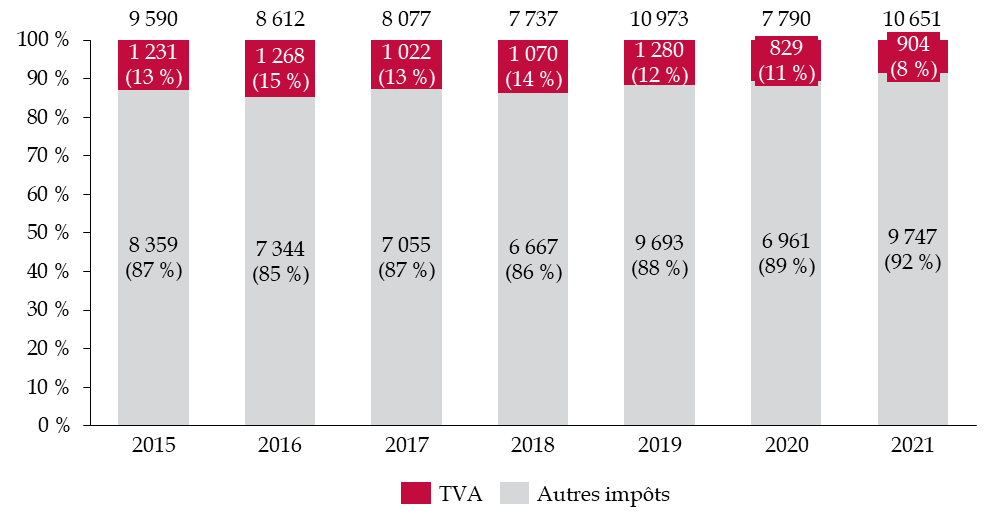

Les montants recouvrés au titre du contrôle fiscal sur la TVA s'élevaient à 904 millions d'euros en 2021, contre 829 millions d'euros en 2020, et 1,28 milliard d'euros en 2019 .

Part de la TVA dans les résultats du contrôle fiscal

(montants encaissés, en millions d'euros)

Sources : commission des finances, d'après les réponses de la DGFiP au questionnaire du rapporteur

Ces résultats apparaissent relativement modestes au regard des estimations de la fraude à la TVA qui, selon une estimation réalisée par l'Insee, serait comprise entre 20 et 25 milliards d'euros par an.

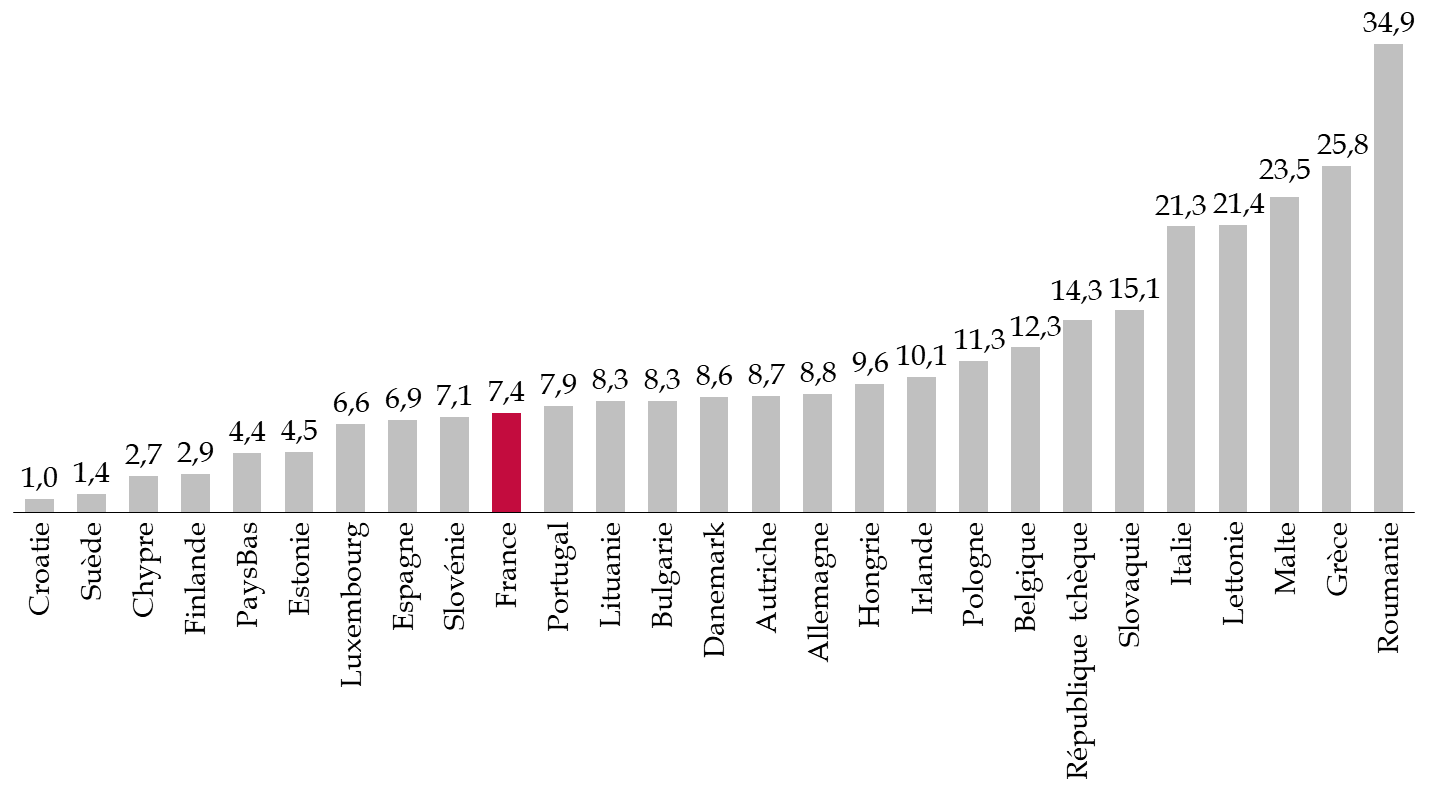

Le montant de la fraude à la TVA peut également être estimé selon l'indicateur d'écart de TVA de la Commission européenne, qui désigne la différence entre les recettes prévisionnelles et les recettes effectivement constatées. Cette « évaporation » de la TVA n'est qu'en partie liée à la fraude fiscale puisqu'elle désigne également les difficultés de gestion fiscale, la mauvaise application du taux de TVA, les éventuelles erreurs des assujettis dans leurs déclarations, ou les difficultés économiques rencontrée par les entreprises.

Ainsi, l'écart de TVA serait de - 7,4 % en France, ce qui la placerait en 10 e position dans l'Union européenne .

Écart de TVA des pays de l'Union européenne

(en pourcentage)

Source : commission des finances, d'après les données de la commission européenne

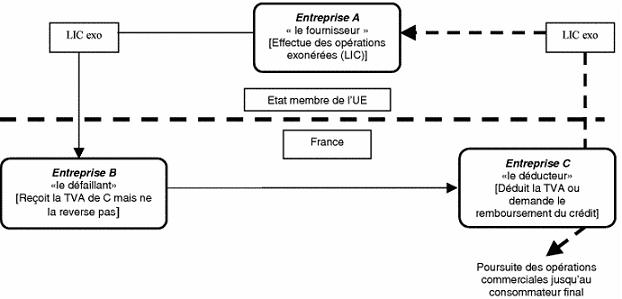

Les difficultés spécifiques à cet impôt en matière de recouvrement résident tout d'abord dans le fait que la fraude à la TVA repose souvent sur des schémas de fraude complexes et difficiles à détecter . C'est notamment le cas de la fraude « carrousel », qui consiste à créer des droits fictifs au remboursement de la TVA, par l'émission de fausses factures émises par des sociétés dites « éphémères », permettant à leurs clients de déduire la TVA sans la reverser à l'administration fiscale. Ce schéma de fraude est particulièrement difficile à contrôler, du fait de la disparition quasi-immédiate de la société fictive impliquée dans la fraude une fois que celle-ci a été commise, nécessitant de fait une intervention rapide de l'administration fiscale pour la sanctionner. En 2019, un consortium de médias européens avait estimé que la fraude « carrousel » coûtait chaque année 50 milliards d'euros à l'Union européenne 60 ( * ) .

Le « carrousel » : une fraude en 3 étapes

Étape 1 : la société fournisseur , située dans un autre État membre, vend une marchandise hors taxe (les livraisons intercommunautaire sont exonérées) à une société fictive et/ou éphémère « taxi » en France ;

Étape 2 : la société « taxi », en France, est fiscalement défaillante et ne dispose d'aucun moyen matériel ou humain. Elle est simplement chargée de créer, facture par facture, une créance sur le Trésor, qui représente la TVA soi-disant facturée, mais jamais reversée au Trésor ;

Étape 3 : l'entreprise déductrice, installée en France et « en bout de chaîne » finalise le schéma. Elle peut demander le remboursement de la TVA déductible à partir des (fausses) factures émises par la société « taxi », et/ou bénéficier d'une rétention abusive de TVA (la société « taxi » a refacturé le produit à un coût inférieur au prix d'achat tel qu'inscrit sur les factures du fournisseur). Il est par ailleurs possible que la marchandise revienne à son point de départ, à un prix inférieur ( d'où le nom de carrousel ).

Le bénéfice de cette fraude à la TVA est partagé entre tous les intervenants . Dans les faits, de nombreuses autres entreprises peuvent s'insérer dans ce schéma frauduleux.

Source : commission des finances, d'après les éléments de la DGFiP

L'essor du commerce électronique sur les plateformes numériques a également constitué un facteur important du dynamisme de la fraude à la TVA. Ce phénomène a été mis en évidence en 2019 par un rapport de l'Inspection générale des finances portant sur la sécurisation du recouvrement de la TVA, qui soulignait que près de 98 % des sociétés étrangères opérant sur les plateformes en ligne n'étaient pas immatriculées à la TVA 61 ( * ) . La Commission européenne évaluerait ainsi à 5 milliards d'euros par an les pertes enregistrées sur les livraisons de biens de faible valeur en provenance de pays tiers.

Cette situation est d'autant plus préoccupante en France, où le secteur de l'e-commerce est particulièrement développé, et toujours en pleine expansion. Ainsi, en 2021, la vente en ligne de produits et services a dépassé 129 milliards d'euros de chiffre d'affaires en France, soit une augmentation de 15,1 % par rapport à 2020 62 ( * ) .

La loi du 23 octobre 2018 relative à la lutte contre la fraude a introduit plusieurs mécanismes visant à enrayer la fraude sur les plateformes en ligne grâce par exemple à la responsabilisation des plateformes dans la collecte de la TVA. Elle a ainsi proposé de premières avancées, notamment à l'initiative du Sénat et de sa commission des finances, complétée par la transposition du paquet TVA « e-commerce ».

2. Les avancées introduites par la loi relative à la lutte contre la fraude et la transposition du paquet TVA « e-commerce »

a) Le principe de responsabilité solidaire des plateformes : un outil particulièrement dissuasif contre la fraude à la TVA en ligne

L'article 11 de la loi relative à la lutte contre la fraude a introduit un régime de responsabilité solidaire des plateformes en ligne en matière de TVA due par les vendeurs et prestataires qui y exercent leur activité . La création de ce dispositif, initialement issu des travaux du Sénat, a vocation à constituer une réponse au phénomène de fraude massive sur les plateformes numériques, en reportant sur ces dernières la responsabilité du paiement de la TVA lorsque les vendeurs opérant par leur intermédiaire ne se plient pas à leurs obligations de déclaration et de paiement de la TVA auprès de l'administration fiscale.

L'engagement de la responsabilité solidaire

de la plateforme : une procédure en trois étapes

1/ lorsqu'il existe des présomptions quant au fait qu'une personne qui exerce son activité par l'intermédiaire d'une plateforme en ligne se soustrait à ses obligations de déclaration et/ou de paiement de la TVA, l'administration fiscale peut tout d'abord signaler cette personne à l'opérateur de la plateforme en ligne afin que cette dernière prenne les mesures nécessaires pour inciter l'utilisateur à régulariser sa situation. Ces mesures doivent être notifiées à l'administration ;

2/ ensuite, si les présomptions persistent après un délai d'un mois à compter de la notification ou du premier signalement, l'administration fiscale peut mettre en demeure la plateforme en ligne de prendre ces mesures et, à défaut, d'exclure la personne . La plateforme doit là-encore notifier à l'administration les mesures prises ;

3/ enfin, en l'absence de mise en oeuvre de ces mesures par la plateforme et après un délai d'un mois à compter de la notification ou de la mise en demeure, la TVA est solidairement due par l'opérateur de la plateforme en ligne . Cette mesure s'applique aux plateformes en ligne recevant plus de cinq millions de visiteurs uniques par mois.

Source : commission des finances

Il convient toutefois de souligner que le mécanisme de responsabilité solidaire des plateformes n'a à ce jour jamais été appliqué. En effet, d'après la DGFiP, la perspective de voir leur responsabilité pour paiement des créances de TVA engagée a conduit les plateformes à déréférencer systématiquement les opérateurs frauduleux. Ainsi, au titre des 109 signalements de 2021 63 ( * ) :

- 49 procédures ont été clôturées par un déréférencement des opérateurs, parfois avant l'envoi d'un courrier de mise en demeure par l'administration ;

- 5 vendeurs se sont mis en conformité, en déclarant la TVA relative aux insuffisances constatées ;

- 55 procédures étaient toujours en cours ou ont été interrompues 64 ( * ) .

Le dispositif a donc davantage agi comme un outil dissuasif que comme une arme répressive permettant de recouvrer les montants fraudés.

Cette logique de dissuasion se retrouve également en ce qui concerne l'application du dispositif complémentaire introduit par l'article 149 de la loi de finances initiale pour 2020 65 ( * ) , qui a prévu la publication d'une « liste noire » des plateformes non coopératives , censée recenser celles d'entre elles qui auraient fait l'objet d'au moins deux mesures de mise en recouvrement d'amendes ou de paiement solidaire de la TVA. Cet outil n'a, lui non plus, jamais été appliqué .

L'introduction de ce principe de responsabilité solidaire des plateformes aurait ainsi conduit à un vaste mouvement d'immatriculation de sociétés établies hors de l'Union européenne, a fortiori en ce qui concerne les plus gros opérateurs. Ainsi , près de 87 % des vendeurs établis hors de l'UE dont le chiffre d'affaires brut cumulé déclaré sur ces plateformes dépassait un million d'euros étaient immatriculés à la TVA en 2020 . Il est en effet probable que les principales plateformes aient défini l'immatriculation à la TVA comme une condition pour référencer ces vendeurs étrangers.

Ce mécanisme de responsabilité solidaire a par ailleurs été complété pour certaines opérations, dans le cadre de la transposition du paquet TVA e-commerce par la loi de finances pour 2020, par un principe de redevabilité des plateformes , qui doivent désormais reverser, dans certains cas clairement identifiés, directement à l'administration fiscale la TVA due dans le cadre des opérations qu'elles facilitent.

Le principe de redevabilité des plateformes pour certaines opérations

Conformément au paquet TVA « e-commerce », l'article 147 de la loi de finances initiale pour 2020 a rendu les plateformes redevables de la TVA pour certaines opérations :

- soit lorsqu'elles facilitent par l'utilisation d'une interface électronique telle qu'une place de marché, une plateforme, un portail ou un dispositif similaire, les ventes à distance de biens importés depuis un pays ou territoires tiers (dans la limite de 150 euros) ;

- soit lorsqu'elles facilitent la livraison d'un bien au sein de l'Union européenne par un assujetti non établi au sein de l'Union européenne et qui est dès lors réputé avoir reçu et livré ces biens lui-même, ce qui revient à estimer qu'il est redevable de la TVA.

L'article 147 de la loi de finances initiale pour 2020 est même allé au-delà de ce que prévoyait le paquet TVA en prévoyant que les plateformes sont également rendues redevables de la TVA à l'importation (TVA-I) pour les biens de plus de 150 euros lorsque le lieu d'imposition à la TVA est situé en France.

En dehors de ce cas, et lorsque les biens importés ont une valeur supérieure à 150 euros, le redevable de la TVA-I demeure le destinataire réel des biens sur la déclaration d'importation, avec une responsabilité solidaire du déclarant en douane.

En d'autres termes, le dispositif prévoit qu'une plateforme qui facilite les importations de biens d'une valeur de plus de 150 euros à destination de la France sera redevable de la TVA à l'importation auprès de la douane française. Le destinataire restera solidairement tenu du paiement de la taxe.

En revanche, si la destination finale du bien est située dans un autre État membre, par exemple en Allemagne, et que l'importation se fait en France, la droit de l'Union européenne ne permet pas de désigner la plateforme comme redevable de la TVA à l'importation pour les biens de plus de 150 euros.

Si la plateforme a recours au guichet unique à l'importation (IOSS) pour déclarer et payer la vente à distance de biens importés de moins de 150 euros, la TVA due à l'importation sera exonérée pour éviter la double taxation. Si la plateforme n'a pas recours à ce guichet, elle pourra, lorsqu'elle fait sa déclaration de chiffres d'affaires pour les ventes à distance de bien importés de moins de 150 euros, déduire la TVA à l'importation due sur ces biens. Cela revient à inciter les plateformes à avoir recours à l'IOSS.

Source : rapport général n° 140 (2019-2020) de M. Albéric de MONTGOLFIER, fait au nom de la commission des finances, déposé le 21 novembre 2019

b) Le renforcement des obligations déclaratives des plateformes : un outil de contrôle précieux

L'article 10 de la loi relative à la lutte contre la fraude vise à renforcer les obligations déclaratives des plateformes en ligne, de manière à permettre à l'administration de disposer de davantage d'informations pertinentes pour cibler ses contrôles .

Cette obligation de transmission des informations par les plateformes a été assortie d'une obligation de conservation de ces données pour une durée de 10 ans . L'article 147 de la loi de finances initiale pour 2020 prévoit, dans le cadre de la transposition du paquet TVA « e-commerce », une obligation pour les plateformes en ligne de conserver durant cette période un registre de leurs opérations auquel l'administration fiscale peut accéder pour contrôler les fraudes potentielles.

Les obligations introduites par l'article 10 de la loi relative à la lutte contre la fraude impliquent que les plateformes sont contraintes :

- d'informer les utilisateurs de leurs obligations fiscales ;

- de leur transmettre un récapitulatif annuel de leurs opérations à déclarer au titre de leur imposition ;

- et d'envoyer ces mêmes informations à l'administration fiscale.

Lorsqu'une plateforme ne remplit pas d'elle-même ses obligations déclaratives, elle fait l'objet de relances de la part de l'administration fiscale, et peuvent se voir infliger une amende si l'absence de déclaration persiste.

D'après l'administration fiscale, les informations recueillies dans le cadre de ce dispositif sont particulièrement appréciées des services de la DGFiP , dans la mesure où les données relatives aux chiffres d'affaires déclarés par les entreprises, ainsi que celles concernant les revenus déclarés par les personnes physiques, peuvent être croisées avec les informations issues des référentiels de la DGFiP, dans le but de réaliser un meilleur ciblage des contrôles.

Comment l'administration fiscale exploite-t-elle

les informations transmises par les plateformes ?

Lorsque l'administration reçoit les données de la part des plateformes, elle a recours à l'intelligence artificielle et la méthode du fuzzy matching pour croiser ces éléments avec leurs bases de données internes. Le fuzzy matching , ou « rapprochement flou » est une méthode consistant à croiser, par le recours à des outils informatiques, plusieurs bases de données, de manière à détecter des similarités entre celles-ci. Grâce à cet outil, la DGFiP peut ainsi se fonder sur des critères de risques objectifs, pour un meilleur ciblage les contrôles et une identification plus efficace des fraudes.

Concernant les entreprises exerçant une activité sur les plateformes, l'administration fiscale se fonde sur les informations relatives au chiffre d'affaire pour identifier les indices suivants, qui peuvent être symptomatiques d'un cas de fraude :

- le chiffre d'affaires déclaré en TVA par l'entreprise à la DGFiP est inférieure au chiffre d'affaires réalisé sur les plateformes d'économie collaborative ;

- l'entreprise réalise un chiffre d'affaires sur les plateformes d'économie collaborative en étant défaillante en matière de TVA ;

- le chiffre d'affaires déclaré par l'autoentrepreneur à la DGFIP ou à l'ACOSS est inférieur au chiffre d'affaires réalisé sur les plateformes d'économie collaborative (aspect IR et TVA).

En ce qui concerne les particuliers , le SJCF élabore, à partir des informations récoltées une listes de contribuables qui ont omis de déclarer les revenus générés sur les plateformes par la location occasionnelle de logements meublés, et les transmet aux services locaux de contrôle.

Source : réponses de la DGFiP au questionnaire du rapporteur

Par ailleurs, les éléments transmis par l'administration semblent révéler une qualité satisfaisante des données transmises. En ce qui concerne les personnes physiques opérant sur les plateformes, les données transmises par les plateformes ont permis d'atteindre un taux d'appareillement de près de 88 % avec les référentiels de la DGFiP en 2021, contre 86,3 % en 2020 et 91,2 % en 2019.

En ce qui concerne les personnes morales, le taux d'identification par un numéro SIREN est de 85,8 % sur les entreprises françaises. Les résultats sont en revanche particulièrement faibles pour les entreprises étrangères, avec un taux d'identification de 10,1 %. Cet écart s'explique par le fait que les personnes morales étrangères ne sont pas, a priori, immatriculées en France et ne disposent dès lors d'aucun identifiant sur lesquelles l'administration peut s'appuyer. Les sociétés étrangères qui ont malgré tout pu être identifiées correspondent aux seules personnes morales pour lesquelles un SIREN ou numéro de TVA intracommunautaire français a été déclaré par la plateforme. Il s'agit notamment de personnes morales ayant eu une activité taxable en France et donc des obligations déclaratives en TVA, ou encore de personnes morales disposant de salariés en France.

Grâce au rapprochement de ces informations avec les bases de données de l'administration fiscale, près de 1 700 dossiers concernant des entreprises ont été envoyés pour contrôle dans les services, pour l'année 2021. Les résultats ne sont toutefois pas encore connus. En ce qui concerne les particuliers, sur les 7 900 dossiers adressés , 2 202 dossiers sont clos à fin mars 2022 et ont généré 4,3 millions d'euros de droits et de pénalités.

Concernant plus spécifiquement les sociétés étrangères opérant sur les plateformes, l'administration fiscale a pu se baser sur les éléments transmis pour constater des défaillances dans certaines déclarations de représentants fiscaux de masse. Ainsi 246 enquêtes ont conduit à 64 propositions de contrôle fiscal, dont 9 sont aujourd'hui achevés, permettant des rappels de 21,3 millions d'euros et des pénalités de 16,35 millions d'euros depuis l'entrée en vigueur du dispositif.

Les éléments transmis soulignent toutefois des lacunes en ce qui concerne la déclaration de certaines plateformes. En effet, d'après l'administration fiscale, toutes les plateformes ne se plient pas à leurs obligations de déclarations. Si l'article 10 de la loi relative à la lutte contre la fraude prévoit, dans ce cas, des amendes possibles à l'égard des plateformes défaillantes, aucun élément concernant l'application concrète de ces sanctions n'est aujourd'hui disponible.

Par ailleurs, force est de constater qu'en dépit du renforcement de l'arsenal de lutte contre la fraude à la TVA permis par la loi fraude, des difficultés spécifiques persistent aujourd'hui, notamment en ce qui concerne les sociétés étrangères opérant sur ces plateformes.

* 60 Correctiv, Grand Theft Europe, mai 2019

* 61 Inspection générale des finances, Sécurisation du recouvrement de la TVA, 2019.

* 62 Fédération e-commerce et vente à distance (Fevad), Bilan du e-commerce en France en 2021.

* 63 D'après les réponses de la DGFiP au questionnaire du rapporteur.

* 64 En raison de la cessation « spontanée » de l'activité des vendeurs, ou dans quelques cas dans la perspective de transactions à venir avec les vendeurs souhaitant régulariser leur situation.

* 65 Loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020.