AVANT-PROPOS

Mesdames, Messieurs,

Le secteur du logement social français est aujourd'hui soumis en France à une double pression qui crée un véritable effet de ciseau.

D'un côté les ressources des bailleurs sociaux , essentiellement locatives, sont affectées par des évolutions sociétales qui voient une paupérisation progressive du parc, mais aussi par la diminution imposée de ces loyers instaurée par la réduction de loyer de solidarité (RLS), dont la deuxième phase doit être engagée en 2020.

De l'autre côté ces bailleurs doivent faire face à une hausse de leurs coûts, notamment les frais de construction et, dans les agglomérations les plus denses, le coût du foncier .

À ces aléas réglementaire et économique s'ajoute une incertitude nouvelle. La situation historiquement inédite de taux très bas , voire négatifs, met en tension le modèle traditionnel des prêts réglementés fondé sur un taux de livret A ne prenant que partiellement en compte les évolutions des taux de marché.

Votre rapporteur spécial s'est donc demandé si ces phénomènes , dont l'émergence était difficile à prévoir il y a seulement quelques années, devaient conduire à faire « table rase » d'un système de financement encadré par des règles que certains trouveront rigides. Il n'oublie pas que ce système représente un coût pour les finances publiques, qu'il s'agisse des subventions directes accordées par les collectivités territoriales et, de manière résiduelle, par l'État, ou des avantages de taux ou fiscaux dont bénéficient les organismes de logement social.

La commission des finances du Sénat lui a donc confié une mission de contrôle budgétaire relative aux sources de financement du logement social. Il a reçu en audition les représentants du secteur du logement social, des organismes et banques qui les financent et de l'administration d'État. Il s'est également rendu en Angleterre, où il a pu constater comment une expérience de vente massive et non maîtrisée de logements sociaux a conduit à une situation de manque de logements sociaux que cherchent à présent à corriger les Gouvernements successifs.

Le système français n'est certainement pas parfait ; il ne résulte pas d'une construction théorique idéale, mais d'une évolution progressive et pragmatique sur plusieurs décennies. Il repose sur la conversion en prêts de très long terme de fonds issus d'une ressource très liquide, l'épargne réglementée ; or si les Français se montrent toujours attachés à celle-ci, sa disponibilité demeure soumise à la persistance de conditions de rémunération minimales par rapport aux autres produits d'épargne disponibles.

Par ailleurs la taille limitée des bailleurs sociaux , même une fois regroupés en application de la loi ELAN 1 ( * ) , ne leur permet souvent pas d'accéder à certains financements européens ou de marché . La place prédominante dans les plans de financement des prêts réglementés, qui sont accordés à un taux révisable et donc porteurs d'incertitudes sur l'évolution des dépenses à long terme, apparaît à certains comme un corset face au niveau attractif de taux de marché proches de zéro.

Pour autant, votre rapporteur spécial a constaté que cet encadrement fort est également protecteur . La multiplicité des contrôles et des garanties n'est pas en soi un obstacle à l'accès aux financements innovants : elle offre au contraire aux investisseurs une visibilité sur la sécurité du secteur qui permet, aujourd'hui, à certains organismes d'obtenir à des conditions intéressantes des financements de marché à très long terme que le secteur bancaire traditionnel ne pourrait pas mettre en place.

Le système des prêts réglementés est également une courroie de transmission efficace des politiques publiques . Ces prêts sont en effet accordés à des conditions de taux qui dépendent non pas de la qualité de signature du bailleur social emprunteur, mais de la nature plus ou moins sociale du projet. L'importance de l'encours de l'épargne réglementée permet en outre à la Caisse des dépôts d'apporter chaque année des fonds au logement social d'un niveau sans doute inaccessible au secteur bancaire traditionnel.

Votre rapporteur spécial souligne donc l'effet contra-cyclique d'un système qui a prouvé, lors de la crise économique de 2008, sa capacité à amortir les chocs économiques. Il convient donc d'encourager les bailleurs sociaux à exercer des activités annexes permettant de financer leurs missions sociales, de leur faciliter l'accès à de nouveaux financements par le biais notamment de plateformes de mutualisation . Il serait toutefois hasardeux de remettre en cause la capacité du fonds d'épargne à apporter à tous les bailleurs des financements permettant de maintenir le niveau élevé de production de logements sociaux qui caractérise le modèle français.

I. DES SOURCES TRADITIONNELLES DE FINANCEMENT MISES À L'ÉPREUVE PAR LES RÉFORMES

Le modèle français du financement des logements sociaux est fondé principalement sur l'endettement. Il est donc inséparable de la sécurisation du secteur apportée par le fonds d'épargne et les mesures de régulation, alors même que les financements publics directs se réduisent et que les réformes introduites en 2018 portent directement atteinte aux ressources des bailleurs.

A. UN MODÈLE DE FINANCEMENT FONDÉ SUR L'ENDETTEMENT

Pour financer la construction d'un logement social, un organisme met en oeuvre trois types de ressources : les fonds propres apportés par l'organisme lui-même, des subventions apportées par d'autres institutions, enfin et surtout des emprunts. Les plans de financement doivent s'adapter à l'augmentation constante des coûts de construction tandis que le parc ancien amorti permet de reconstituer les fonds propres de manière limitée.

1. L'emprunt constitue de loin la partie la plus importante du plan de financement

Le plan de financement d'un logement social comprend typiquement de 5 à 10 % de subventions directes, de 5 à 20 % de fonds propres et de 70 à 85 % d'emprunts. Ces derniers consistent pour la très grande majorité en prêts subventionnés accordés par la Caisse des dépôts et consignations (CDC).

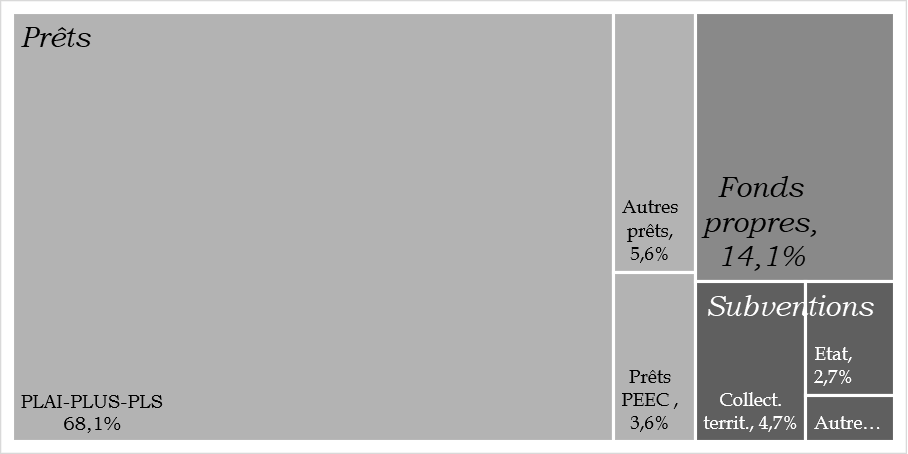

D'après le bilan 2018 des logements aidés, la répartition entre ces sources de financement est la suivante pour l'ensemble des logements aidés (plan de financement moyen des opérations financées, tous logements locatifs sociaux, hors ANRU 2 ( * ) ) :

- fonds propres : 14,1 % ;

- subventions d'État : 2,7 % ;

- subventions des collectivités territoriales : 4,7 % ;

- autres subventions, dont PEEC 3 ( * ) : 1,1 % ;

- prêts : 77,4 %, dont 68,1 % au titre des prêts bonifiés CDC, le reste provenant des prêts PEEC et des autres prêts.

Plan de financement moyen

d'un logement social en

2018, hors ANRU

En pourcentage du coût de l'opération

Source : commission des finances, données Bilan des logements aidés 2018.

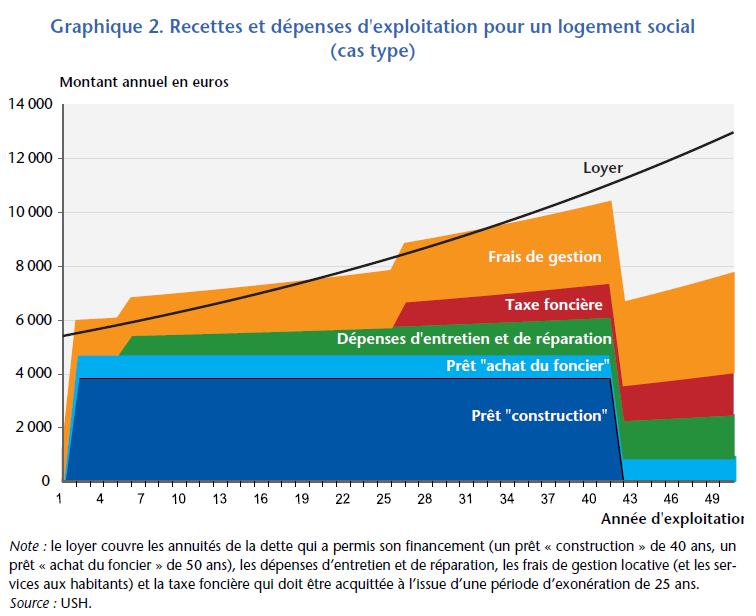

a) Les prévisions de recettes doivent couvrir les dépenses d'exploitation

Lors de l'élaboration d'un projet de construction de logement social, un organisme de logement social doit prendre en compte l'équilibre de l'opération sur le long terme, compte tenu des prévisions de recettes - c'est-à-dire les loyers - et de dépenses qui évoluent de manière différente au cours de la vie du projet :

- les recettes issues des loyers augmentent de manière régulière et encadrée. Leur niveau dépend toutefois des taux de vacance et d'impayés, qui varient selon les opérations 4 ( * ) . Ils peuvent toutefois être affectés par des évolutions réglementaires, comme l'a montré l'introduction de la réduction de loyer de solidarité (RLS), qui sera présentée infra ;

- le remboursement du prêt souscrit pour la construction du projet a une durée de l'ordre de quarante années. Un prêt souscrit pour l'acquisition du terrain peut avoir une durée beaucoup plus longue ;

- les dépenses d'entretien et de réparation , très faibles au début de la vie de l'immeuble, augmentent progressivement par la suite. Les frais de gestion augmentent de manière plus régulière ;

- la taxe foncière sur les propriétés bâties (TFPB) est due généralement à partir de la 25 e ou de la 30 e année, en raison du régime d'exonération temporaire de longue durée dont bénéficient les bailleurs sociaux.

Ce principe de soutenabilité est précisé dans une circulaire du 29 mai 1997.

|

Circulaire du 29 mai 1997 relative au financement

« Une opération est considérée comme équilibrée lorsque les loyers permettent de couvrir : - le remboursement des emprunts contractés ; - les frais de gestion et d'entretien ; - la taxe foncière sur les propriétés bâties (TFPB) ; - les grosses réparations ; - les aléas (vacances, impayés). La reconstitution des fonds propres investis peut également être imputée sur le produit des loyers, mais cette imputation n'a pas à être effectuée pour apprécier le droit au prêt aidé. » Circulaire HC/EF/11 n° 97-51 du 29 mai 1997 relative au financement de logements locatifs sociaux pouvant bénéficier de subventions de l'État et de prêts de la Caisse des dépôts et consignations, annexe IV |

Il est dès lors nécessaire de vérifier que le solde de trésorerie cumulé est positif ou nul année après année sur toute la durée du prêt principal 5 ( * ) . Le schéma suivant montre ainsi comment l'ensemble des dépenses doit, sur le long terme, être financé par les loyers.

Recettes et dépenses d'exploitation

pour un

logement social (cas type)

Montants annuels en euros

Année d'exploitation

Source : Union sociale de l'habitat (USH) 6 ( * ) .

Chaque plan de financement a bien entendu des caractéristiques propres et ce schéma doit être compris comme une représentation type.

Une opération réelle peut s'appuyer sur un schéma de financement plus complexe. Surtout, elle peut nécessiter la souscription de nouveaux prêts en vue de la réhabilitation ou la rénovation énergétique : ces prêts viennent alors réduire l'écart qui apparaît dans le schéma, une fois le prêt principal amorti, entre le niveau du loyer et celui des dépenses.

Il est important de retenir que les loyers futurs conditionnent la capacité d'endettement du bailleur et donc, compte tenu des coûts de production et d'achat du foncier, le besoin de subventions ou de fonds propres nécessaire pour financer le projet.

Un paramètre important de l'équilibre économique des opérations est donc le niveau des impayés , qui peut varier d'un projet à l'autre et affecter de manière significative le niveau des recettes locatives. Ce coût est relativement maîtrisé aujourd'hui, le coût des impayés étant d'environ 1,1 % 7 ( * ) et contribue à la solidité du secteur. Votre rapporteur spécial souligne que cette limitation du coût des impayés est liée à une mesure importante, qui est le versement direct des aides aux bailleurs. C'est pourquoi il est fortement opposé à une intégration des aides personnelles au logement (APL) dans le futur revenu unique d'activité (RUA) si elle avait pour effet de verser ces aides dans le budget général des ménages au lieu de les flécher vers les dépenses de logement.

b) Les organismes utilisent des outils communs pour élaborer les plans de financement

L'élaboration des plans de financement par les organismes s'appuie sur l'utilisation, la plupart de temps, d'outils communs.

En premier lieu, les organismes évaluent leur situation financière sur dix ans en utilisant le logiciel VISIAL, qui permet de définir un scénario permettant de produire le plus de logements possible tout en garantissant l'équilibre financier de l'organisme sur le moyen terme.

L'utilisation d'un logiciel commun, se fondant sur des données financières, met en avant le rôle déterminant des conditions de financement sur le volume de production, par-delà les considérations stratégiques ou politiques de l'organisme et des collectivités locales 8 ( * ) .

L'équilibre financier de chaque opération de logement locatif social est ensuite vérifié à l'aide du logiciel LOLA (loyer d'équilibre des opérations locatives aidées), dont l'utilisation est obligatoire.

Ce logiciel peut aussi être utilisé pour améliorer l'accessibilité sociale des logements produits, en démontrant que le programme demeure rentable même si les loyers sont fixés à un niveau inférieur aux maxima autorisés. Il vérifie enfin que le programme ne bénéficie pas d'une surcompensation des aides de l'État au regard des règles européennes relatives aux services d'intérêt économique général (SIEG). Sa mise à disposition publique 9 ( * ) permet aux autorités françaises de justifier, auprès de la Commission européenne, de la transparence du mécanisme de financement des opérations 10 ( * ) .

Le logiciel met en application la circulaire du 29 mai 1997, citée supra, et notamment son annexe IV qui définit les modalités d'équilibre des opérations financées par un prêt locatif aidé. Il prend donc en compte des paramètres économiques définis par l'administration 11 ( * ) : taux moyen du livret A à moyen terme, fiscalité (TVA, impôt sur les sociétés, taxe foncière sur les propriétés bâties...), dépenses et recettes liées au logement social (évolution des dépenses de maintenance et de gestion, taux de vacance et d'impayés, évolution des loyers) ou à l'organisme (taux de rémunération de la trésorerie)...

Les éléments non prévus par le logiciel peuvent difficilement être pris en compte dans le plan de financement : c'est le cas du prix de cession à long terme du logement. Plusieurs organismes interrogés ont expliqué que les plans de financement, en pratique, ne prennent en effet pas en compte le prix de cession à long terme du logement .

Les bailleurs sociaux ne se placent en effet pas dans le même horizon temporel qu'un promoteur privé (voire qu'un particulier investisseur), qui calcule la valeur économique d'un programme de construction en prenant en compte les conditions dans lesquelles il pourra revendre les logements. Ils construisent ou acquièrent des logements avec l'intention, le plus souvent, de les conserver sur le long, voire le très long terme.

Or les incertitudes sur l'évolution du marché immobilier , ainsi que sur l'inflation qui détermine les taux d'actualisation retenus, sont trop grandes pour qu'il soit raisonnable de prendre en compte le produit d'une vente future .

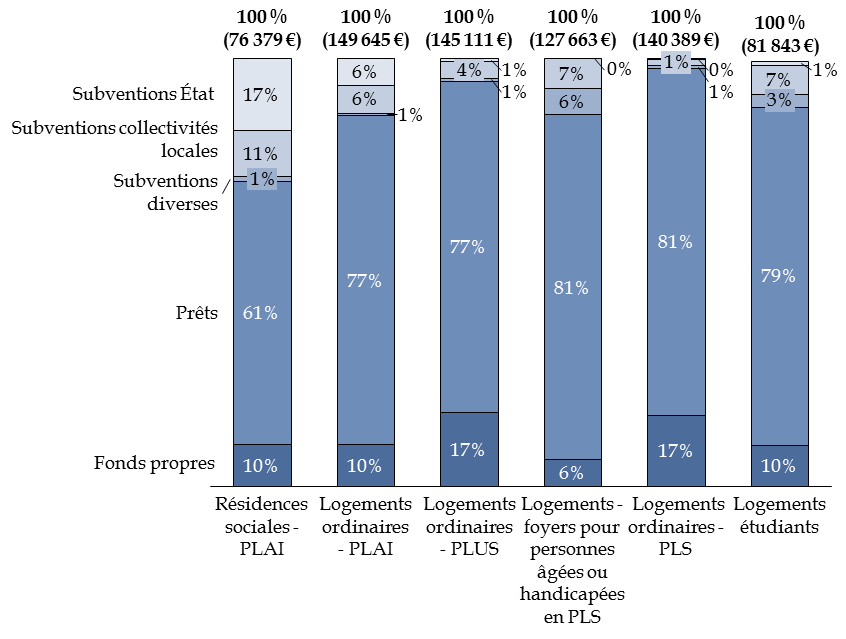

c) La répartition entre subventions et prêts dépend du type de logement social

La décomposition du plan de financement d'une opération est fortement liée au type de logement.

Les subventions d'État , passant par le fonds national des aides à la pierre (FNAP), et celles apportées par les collectivités locales sont plus élevées pour les logements destinés aux populations aux plus faibles revenus , c'est-à-dire ceux qui donnent accès à un prêt locatif aidé d'intégration (PLA-I), que pour les logements sociaux donnant droit à un prêt locatif à usage social (PLUS) ou à un prêt locatif social (PLS).

Les bailleurs peuvent donc financer ces opérations en utilisant une moindre quantité de fonds propres (10 % pour un PLA-I contre 17 % pour un PLUS ou un PLS).

En revanche, la part des prêts est quasiment identique, environ 77 %, pour les projets PLA-I et PLUS. Elle est seulement de 61,3 % pour les résidences sociales, qui bénéficient de subventions importantes, mais la part des prêts atteint 80,9 % pour les logements faisant l'objet d'un PLS : ces projets destinés à des personnes à revenus plus élevés que les autres ne bénéficient en effet pas de subventions d'État, hors surcharge foncière 12 ( * ) , et les subventions locales sont réduites, ce qui oblige les bailleurs à recourir à une part de prêts plus élevée.

Plan de financement moyen des opérations financées en 2018

en euros par logement et en %

Source : commission des finances du Sénat, à partir des données du Bilan des logements aidés 2018 13 ( * )

Toutefois ce niveau supplémentaire de prêts pour les projets PLS n'est pas obtenu auprès de la Caisse des dépôts mais auprès des banques traditionnelles , qui apportent 12,6 % en moyenne du financement d'un projet PLS (et même 21,9 % pour les projets de logements-foyers pour personnes âgées ou handicapées en PLS), contre 2,4 % pour les projets PLA-I et 3,1 % pour les projets PLUS.

d) Les différences entre offices publics d'HLM et entreprises sociales de l'habitat sont limitées

Il ressort des données transmises à votre rapporteur spécial que la composition du plan de financement ne dépend pas de manière très marquée de la nature de l'organisme , s'agissant des deux principales catégories qui sont les offices publics d'HLM, dont le statut est public, et les entreprises sociales de l'habitat (ESH), qui sont des sociétés anonymes à but non lucratif. Si les offices semblent bénéficier d'une part de subvention légèrement supérieure, la différence est limitée et varie d'une année à l'autre.

Plan de financement des opérations

agréées

selon la nature de l'organisme

En pourcentage

|

Offices publics d'HLM |

Entreprises sociales de l'habitat (ESH) |

||||

|

2017 |

2016 |

2017 |

2016 |

||

|

Subventions |

8,21 % |

8,38 % |

6,67 % |

7,28 % |

|

|

Fonds propres |

12,85 % |

12,05 % |

12,22 % |

12,53 % |

|

|

Prêts |

78,87 % |

79,45 % |

81,11 % |

80,14 % |

|

|

dont : |

prêts CDC |

90,34 % |

89,61 % |

86,94 % |

88,64 % |

|

autres prêts |

9,66 % |

10,39 % |

13,06 % |

11,36 % |

|

Source : données Sisal, communiquées par la direction de l'habitat, de l'urbanisme et des paysages (DHUP)

e) Action Logement apporte des prêts et subventions spécifiques

L'une des spécificités du système français de financement du logement social est le rôle joué par Action Logement. Cet organisme, autrefois dénommé « 1% logement », gère la participation des employeurs à l'effort de construction (PEEC), versée par les entreprises de plus de 20 salariés ou, à partir du 1 er janvier 2020, 50 salariés 14 ( * ) .

Ces sommes sont consacrées au financement d'actions dans le domaine du logement, en particulier du logement des salariés, selon des modalités déterminées par une convention signée par Action Logement avec l'État 15 ( * ) : participation au financement des bailleurs sociaux, aides aux salariés, financement de politiques publiques telles que le renouvellement urbain. Action Logement est également un grand bailleur social par l'intermédiaire de ses filiales.

D'après la Caisse des dépôts 16 ( * ) , la nature de la participation d'Action Logement dans les plans de financement de logements sociaux a beaucoup évolué : alors que les prêts étaient majoritaires en 2004, ceux-ci ont fortement diminué à partir de 2006 et ont laissé la première place aux subventions.

La convention quinquennale 2018-2022 conclue entre Action Logement et l'État prévoit, outre une participation de 7 milliards d'euros au nouveau programme national de renouvellement urbain (NPNRU), qu'Action Logement contribue au financement du logement social de plusieurs manières :

- prêts en faveur du logement locatif social (3,04 milliards d'euros) ;

- bonification de prêts de haut de bilan (2 milliards d'euros, répartis sur les années 2018 à 2020) ;

- dotations en fonds propres aux organismes du logement social (350 millions d'euros) ;

- dotations en fonds propres à un organisme spécialisé dans la vente HLM (1 milliard d'euros) ;

- contribution au Fonds national des aides à la pierre (FNAP) : 250 millions d'euros. Cette contribution est passée à 900 millions d'euros sur trois ans suite à l'accord intervenu le 25 avril 2019 entre l'État et les bailleurs sociaux pour atténuer les effets de la réduction de loyer de solidarité (RLS, voir infra).

Les prêts d'Action Logement sont attribués plus souvent aux opérateurs du secteur privé et d'économie mixte, c'est-à-dire les sociétés d'économie mixte (SEM) actives dans le logement social et les entreprises sociales de l'habitat (ESH).

Action Logement a également annoncé, en janvier 2019 puis dans le cadre du « pacte constructif » signé entre le Gouvernement et le secteur du logement social du 25 avril, le lancement d'un « plan d'investissement volontaire » d'un montant de 9 milliards d'euros.

|

Les aspects relatifs au logement social dans le Plan d'investissement volontaire d'Action Logement Le plan d'investissement volontaire prévoit notamment : - une contribution d'Action Logement au fonds national des aides à la pierre (FNAP) de 900 millions d'euros sur trois ans de 2020 à 2022, en compensation de la quasi-suppression de la contribution des bailleurs sociaux 17 ( * ) ; - un apport de fonds propres en faveur des ESH, notamment celles qui sont filiales du groupe Action Logement, des organismes de foncier solidaire (OFS) et des logements-foyers pour personnes âgées ou handicapées, ainsi que la souscription de titres participatifs émis par les offices publics de HLM afin de les aider à se restructurer ; - une aide à la démolition-reconstruction de logements sociaux ; - la création d'une foncière afin de transformer des bâtiments de bureaux et locaux vides en logements sociaux (40 %), intermédiaires (20 %), logements libres et bureaux (40 %) en zone tendue. Source : commission des finances du Sénat, à partir de la convention du 25 avril 2019 relative au Plan d'investissement volontaire |

S'agissant du mode de financement, Action Logement prévoit de recourir aux marchés financiers pour financer les deux tiers de son plan d'investissement volontaire. Les premières émissions d'obligations sont prévues à l'automne 2019 après un processus de notation.

Ces actions sont rendues possibles par la situation financière du groupe Action Logement, qui a affiché un résultat net de 1,145 milliard d'euros en 2019, un niveau de trésorerie élevé de 8,3 milliards d'euros et un faible niveau d'endettement, avec 35 milliards d'euros d'emprunts bancaires au regard de 33 milliards d'euros de capitaux propres totaux 18 ( * ) .

Votre rapporteur constate que l'État appelle de plus en plus le groupe Action Logement , c'est-à-dire la ressource de la PEEC assise sur les rémunérations des salariés, à financer les politiques dans lesquelles il ne peut plus s'engager : Action Logement contribue pour les deux tiers au financement du nouveau programme national de renouvellement urbain (NPNRU) et sera en 2020 le financeur presque unique des aides à la pierre, auxquelles les bailleurs ne peuvent plus apporter la même contribution qu'au cours des années passées en raison de la pression exercée sur leurs ressources par l'introduction de la réduction de loyer de solidarité.

Or il ressort d'informations parues dans la presse au mois de juillet 19 ( * ) que le Gouvernement s'apprêterait à réaliser un prélèvement supplémentaire de 500 millions d'euros sur les ressources d'Action Logement.

Votre rapporteur spécial peut comprendre le souci du Gouvernement de chercher tous les moyens possibles de réduire le déficit du budget de l'État, mais met en garde contre cette politique de rabot qui , après les réformes de 2017-2018, s'en prend de manière répétée au secteur du logement social et intermédiaire .

2. Les coûts de construction et notamment la hausse du coût du foncier contraignent l'élaboration des plans de financement

Le coût de production d'un logement social correspond au prix de revient des logements construits en maîtrise d'ouvrage directe par les organismes ou au coût d'acquisition des logements en vente en état futur d'achèvement (VEFA).

a) La contrainte forte du coût du foncier pour les opérations de construction de logement social

Le coût du foncier devient un problème d'une particulière intensité dans certains territoires, comme cela a été rapporté plusieurs fois à votre rapporteur spécial.

Pour mémoire, le coût de production d'un logement social est décomposé en trois postes dans le système SISAL 20 ( * ) , en application du code de la construction et de l'habitation 21 ( * ) :

- la charge foncière (acquisition du terrain, mais aussi réalisation de la voirie et des réseaux divers, dépollution et autres charges foncières) ;

- le prix de revient du bâtiment (ou coût des travaux) ;

- les honoraires relatifs aux missions de maîtrise d'oeuvre.

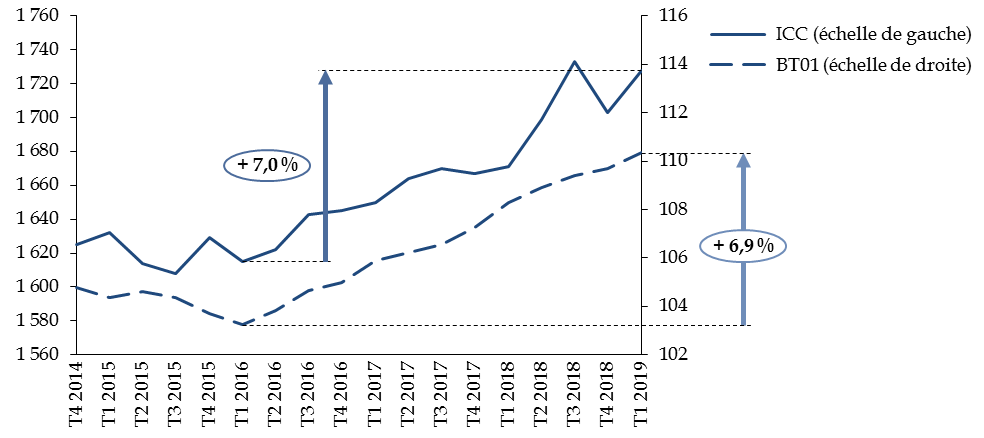

En premier lieu, d'après les données du système SISAL, le coût des travaux est d'environ 70 % du coût de production et a tendu à diminuer en proportion au début des années 2010, passant de 72 % en 2011 à 68 % en 2015. Il faut toutefois faire observer que l'indice du coût de la construction (ICC) et l'indice BT01 des coûts de la production dans le secteur du bâtiment , après une période de stagnation, voire de diminution, ont repris une croissance nette par la suite avec une hausse de 7 % en trois ans 22 ( * ) .

Évolution des indices ICC et BT01 de 2014 à 2019

Valeur des indices

Source : commission des finances du Sénat, à partir des séries INSEE

Certaines personnes auditionnées par votre rapporteur spécial soulignent également le poids des évolutions réglementaires et des normes sur le coût des travaux.

En second lieu, le coût des prestations intellectuelles est d'environ 10 % du coût de production, avec une hausse de 2 % environ par an en montant.

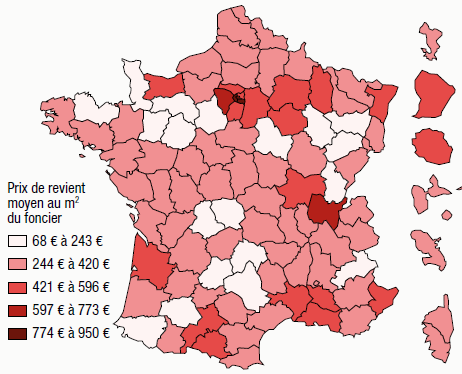

Enfin et surtout, le coût du foncier connaît une hausse marquée d'environ 5 % par an sur la même période : son poids atteignait ainsi 21 % du coût de production en 2015 contre 18 % en 2011.

Les disparités régionales sont importantes sur le coût du foncier, alors que les travaux de construction ont un coût assez homogène d'une région à l'autre. Le prix du mètre carré dépasse 500 euros dans les départements denses, tandis que les prix les plus élevés sont atteints à Paris et dans les départements de la petite couronne.

Prix de revient moyen au mètre carré du foncier en France métropolitaine (moyenne 2014-2016)

Source : Caisse des dépôts, étude Éclairages n° 17, juin 2017

D'après une étude de l'Union sociale de l'habitat (USH) à partir de données SISAL, le poids du foncier dans le coût de production s'élevait sur la période 2011-2015 à 19 % hors de l'Île-de-France et 22 % en Île-de-France hors Paris, atteignant 30 % à Paris 23 ( * ) .

Le constat de la cherté croissante du foncier est largement partagé. Une mission IGF-CGEDD de 2012 sur la mobilisation du foncier constatait que « l'augmentation des prix fonciers rend le montage financier d'opérations de logement social en zones tendues plus difficile et tributaire d'aides multiples et de foncier public » 24 ( * ) . Le CGEDD notait encore en 2014, dans le cadre d'une étude sur la VEFA, que « les prix du foncier mis sur le marché deviennent tels, qu'ils grèvent l'équilibre des opérations, des taux de 50% du prix de revient étant cité pour des agglomérations très tendues » 25 ( * ) .

b) Les tentatives des autorités publiques pour faciliter l'accès au foncier

En cas de charge foncière excédant des valeurs de référence, un bailleur peut bénéficier d'une subvention pour surcharge foncière (article D. 331 - 24 du code de la construction et de l'habitation), ainsi que d'une prime spécifique en Île-de-France . Ces subventions concernent essentiellement la zone A bis , c'est-à-dire Paris et sa périphérie, où elles représentaient en 2018 un montant moyen de 5 445 euros par logement, soit 3,7 % du plan de financement 26 ( * ) .

De manière plus générale, afin de lutter contre la cherté du foncier pour les organismes de logement social, la loi du 18 janvier 2013 relative à la mobilisation du foncier public a mis en place un mécanisme, dit « décote Duflot », qui prévoit l'application d'une décote de droit lorsque l'État cède un terrain au profit de certaines personnes morales, dont les organismes d'habitation à loyer modéré 27 ( * ) .

MM. Claude Nougein et Thierry Carcenac, rapporteurs spéciaux de la commission des finances du Sénat pour le compte d'affectation spéciale « Gestion du patrimoine immobilier de l'État », soulignaient en novembre 2018 qu'entre 2014 et 2018, un montant total de 197 millions d'euros de décote a été consenti, pour 94 opérations, cinq bien situés à Paris représentant près de la moitié du montant total des décotes consenties 28 ( * ) . Le mécanisme fait également l'objet de réserves de la part de la Cour des comptes, qui a souligné en octobre 2017 la complexité du dispositif, son manque d'efficience par rapport à son coût et le caractère disproportionné de l'aide qu'il apporte à certaines opérations 29 ( * ) . Cette procédure ne paraît donc pas de nature à apporter une réponse adaptée à l'ampleur du problème du coût du foncier.

Les collectivités territoriales , pour leur part, sont conscientes de l'obstacle de plus en plus grand que le coût du foncier oppose aux porteurs de projets. Les aides qu'elles apportent concernant la maîtrise foncière en vue de la construction de logements sont réelles, même si elles ne font pas l'objet d'un suivi statistique centralisé 30 ( * ) :

- les propriétaires fonciers qui vendent un terrain à un organisme HLM peuvent consentir un effort sur le prix de vente, dans la mesure où ils bénéficient de l'exonération de taxe sur les plus-values prévue par le 7° du II de l'article 150 U du code général des impôts 31 ( * ) ;

- certaines grandes collectivités favorisent le développement du bail emphytéotique pour le logement social 32 ( * ) .

De manière plus générale, la maîtrise foncière directe ou indirecte de terrains par les collectivités territoriales permet de réaliser des logements sociaux, mais présente des limites face à la hausse des volumes de production ainsi que des prix du foncier.

Une autre solution est donc d'imposer la mixité sociale dans les programmes de logements. C'est ainsi que les quinze dernières années ont vu un développement très important de la production de logement social par participation des bailleurs à un programme en vente en état futur d'achèvement (VEFA) et non par maîtrise d'ouvrage directe.

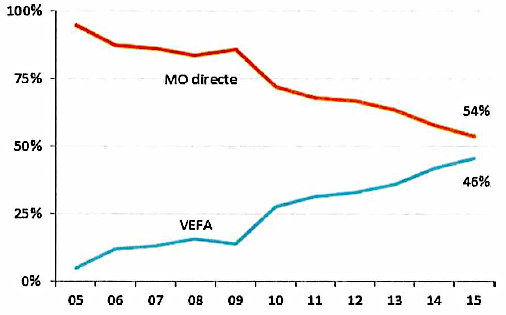

c) Le développement important de la VEFA

Le recours à la vente en état futur d'achèvement (VEFA) s'est considérablement développé depuis le milieu des années 2000. Alors qu'il représentait 5 % seulement des projets en 2005, il s'élevait à 46 % en 2015.

Le nombre de projets réalisés en VEFA est désormais équivalent au nombre de projets menés en maîtrise d'ouvrage directe.

Projets de construction neuve - répartition

entre

maître d'ouvrage directe et VEFA

En pourcentage

Source : Les coûts de production des logements sociaux neufs, USH, Direction des études économiques et financières, juin 016, à partir de données SISAL

Un rebond très marqué de la VEFA en 2009 , sur le graphique supra , correspond au plan de relance pour le logement engagé en 2008, qui a poussé les bailleurs sociaux à reprendre des opérations de promoteurs privés bloquées par la crise immobilière.

La poursuite de la progression, quelle que soit la taille du programme, montre cependant que, par-delà l'effet conjoncturel, le développement de la VEFA correspond à un mouvement de fond . La participation des bailleurs sociaux à des programmes lancés par des promoteurs immobiliers permet de répondre à la demande de mixité sociale figurant dans les politiques locales de l'habitat, contraintes ou non par la loi SRU. La VEFA apparaît aussi comme une réponse dans des régions où l'accès au foncier est plus difficile.

Si l'achat en VEFA est un peu plus coûteux que la construction en maîtrise d'ouvrage directe, son coût a progressé de 7 % seulement entre 2005 et 2015, contre 18 % pour les opérations en maîtrise d'ouvrage directe. L'achat en VEFA est devenu moins cher au cours des années 2010 dans certaines régions, en particulier en Île-de-France où la part de la production en VEFA était supérieure à 50 % en 2015, dans la région PACA et dans le Nord-Pas-de-Calais 33 ( * ) , c'est-à-dire dans les régions les plus tendues.

Un livre blanc de l'Union sociale pour l'habitat d'Île-de-France recommandait toutefois en 2014 de limiter son développement. Elle rend en effet la production de logement social dépendante de la conjoncture immobilière alors que le secteur joue traditionnellement un rôle contra-cyclique. En outre, si elle se généralise sur la durée, elle pourrait faire perdre aux organismes une expertise en maîtrise d'ouvrage .

3. Le recours au parc ancien amorti ne joue qu'un rôle limité dans le financement des nouveaux logements

Dans un système fondé sur le remboursement, au moyen des recettes des loyers, d'un prêt couvrant les trois quarts environ du coût de l'opération, il paraît tentant de compter sur la ressource des loyers pour reconstituer des fonds propres importants une fois que le prêt principal est amorti : il s'agit de profiter de l'écart qui apparaît au bout d'une quarantaine d'années, dans le graphique « Recettes et dépenses d'exploitation pour un logement social » présenté supra , entre la courbe des loyers et celle des dépenses.

De fait, les organismes de logement social injectent depuis longtemps - les sociétés de droit privé dès la fin des années 1980, puis les offices publics de l'habitat 34 ( * ) - une partie de fonds propres dans les plans de financement. Grâce à une situation financière dans l'ensemble saine, ils ont été en mesure de compenser partiellement la baisse des aides par une augmentation de l'apport en fonds propres, qui est passé dans les opérations de logement social de 6 % en 2004 à 11 % durant les années 2010 35 ( * ) .

Certains organismes de logements sociaux ont été désignés comme des « dodus dormants », au motif qu'ils percevaient des loyers sur un parc de logements amortis sans contribuer en retour à la construction de logements neufs. Votre rapporteur spécial souligne toutefois que des efforts ont déjà été réalisés, avec l'instauration d'un prélèvement sur le potentiel financier des bailleurs instauré par la loi de finances pour 2010, puis avec la création en 2013 d'un fonds de mutualisation.

Il conviendrait en premier lieu de mieux mesurer la part du parc de logements sociaux qui est effectivement amortie . Interrogée à ce sujet, la DHUP a indiqué à votre rapporteur spécial que les limites des outils informatiques ne permettent pas de recenser de manière exhaustive le nombre de logements construits chaque année depuis leur existence sur l'ensemble des offices publics de HLM et des entreprises sociales de l'habitat. Or ce recensement serait nécessaire pour valider et quantifier de manière rigoureuse la relation entre l'âge du parc et la proportion de logements pour lesquels on peut considérer que le prêt initial a été amorti.

Cette imprécision des données est confirmée par les organismes auditionnés. La fédération des offices publics de HLM estime ainsi, de manière approximative, que 1,4 million de logements, dans le parc géré par les OPH, sont antérieurs aux années 1980 et que les prêts qui ont permis leur construction sont probablement entièrement remboursés.

L'imprécision des données provient aussi du caractère assez théorique de la notion de parc amorti. En effet, la vie d'un immeuble , par l'effet du vieillissement des structures mais aussi de l'évolution de la réglementation, connaît des phases de réhabilitation , notamment environnementale. Ces dépenses lourdes nécessitent souvent, comme on l'a dit supra, la souscription d'un nouveau prêt, d'un montant et d'un montant certes inférieurs au prêt initial, qui contribue à limiter le bénéfice apporté par l'amortissement du prêt initial.

En outre, les possibilités d'allongement de la maturité des prêts apportées par la Caisse des dépôts 36 ( * ) contribuent à prolonger la période pendant laquelle les loyers perçus sur un logement ne peuvent pas être utilisés pour financer la construction d'autres logements.

Au total, les loyers issus du parc amorti peuvent apporter une aide, mais ils ne constituent pas une « aubaine » qui pourrait servir à financer indéfiniment les nouvelles constructions.

* 1 Loi n° 2018-1021 du 23 novembre 2018 portant évolution du logement, de l'aménagement et du numérique.

* 2 Agence nationale pour la rénovation urbaine.

* 3 Participation des employeurs à l'effort de construction (ex-« 1 % logement »).

* 4 Les logements vacants représentaient 4,8 % du parc total géré en 2018, avec toutefois de fortes disparités selon la localisation (USH, Chiffres-clés du logement social , édition 2019). Le coût des impayés a tendance à augmenter tout en demeurant modeste en moyenne, puisqu'il était de 1,1 % en 2016 contre 0,7 % en 2011 (Caisse des dépôts, Étude Perspectives, édition 2018 ).

* 5 La circulaire prévoit qu'un déficit passager peut être accepté si l'organisme est en mesure d'envisager une péréquation entre plusieurs opérations.

* 6 Voir Dominique Hoorens, « Le modèle économique HLM : un modèle à suivre », dans la Revue de l'OFCE, 2013/2 n° 128, p. 79.

* 7 Voir Caisse des dépôts, Étude Perspectives, édition 2018 , document cité supra.

* 8 Matthieu Gimat, Produire le logement social. Hausse de la construction, changements institutionnels et mutations de l'intervention publique en faveur des HLM (2004-2014) . Université Paris 1 Panthéon Sorbonne, 2017, p. 506 et suivantes.

* 9 Le logiciel LOLA est disponible en téléchargement libre ( http://www.financement-logement-social.logement.gouv.fr/lola-version-de-novembre-2017-actualisee-avec-a2000.html ). Il est basé sur le tableur Calc, développé dans le cadre du projet LibreOffice.

* 10 « La mise à disposition du logiciel LOLA, qui permet de rendre compte de l'équilibre financier opération par opération de constructions ou d'acquisition de logements PLUS, PLAI et PLS, remplit l'exigence de transparence sur le mécanisme de financement d'opérations. En effet, les modalités du mécanisme de compensation sont retranscrites sur ce logiciel facilement accessible pour le public. » ( Rapport sur la mise en oeuvre de l'article 9 de la décision SIEG de 2012 et du point 62 de l'encadrement SIEG de 2012 , 7 septembre 2016).

* 11 La dernière version de cette note date du 17 juillet 2019 ( http://www.financement-logement-social.logement.gouv.fr/IMG/pdf/190717_note_dreal_ddtm_note_technique_cle28bc64.pdf ).

* 12 L'article R. 331-24 du code de la construction et de l'habitation prévoit la possibilité d'accorder une subvention pour surcharge foncière pour une opération de construction de logements sociaux lorsque le coût d'achat ou d'aménagement du terrain dépasse une valeur de référence. Les crédits consacrés en 2018 à la surcharge foncière sont de 36 millions d'euros selon le bilan 2018 des logements aidés.

* 13 Ministère de la cohésion des territoires et des relations avec les collectivités territoriales, Bilan des logements aidés 2018 , publié le 1 er août 2019 (modifié le 8 août 2019).

* 14 Article L. 313-1 du code de la construction et de l'habitation, modifié par l'article 11 de la loi n° 2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises (PACTE).

* 15 Convention quinquennale 2018-2022 du 16 janvier 2018 entre l'État et Action Logement.

* 16 Caisse des dépôts et consignations, Les quatre facteurs déterminant la composition des plans de financement , Éclairages n° 18, septembre 2017.

* 17 Cette mesure tend à atténuer pour les bailleurs sociaux l'impact de la RLS, comme il est indiqué infra.

* 18 Action Logement, présentation des premiers comptes consolidés au niveau du groupe , 8 juillet 2019.

* 19 Marie Bellan, Budget : l'État va puiser 500 millions d'euros sur la trésorerie d'Action Logement , Les Échos, 23 juillet 2019.

* 20 L'infocentre national SISAL (Système d'information pour le suivi des aides au logement) centralise les informations relatives aux projets de financement de logement social.

* 21 Article R. 331-9 du code de la construction et de l'habitation, précisé par un arrêté du 17 octobre 2011 .

* 22 L'indice BT01 a fait l'objet d'un rebasage en 2014. L'indice ICC, qui a retrouvé son niveau de 2008 en 2011, a stagné par la suite jusqu'en 2016.

* 23 USH, Les coûts du foncier dans les coûts de production des logements sociaux neufs (données SISAL), septembre 2016, étude communiquée à votre rapporteur spécial.

* 24 IGF - CGEDD, Rapport sur la mobilisation du foncier , décembre 2012.

* 25 CGEDD, La production de logements locatifs sociaux par recours à la vente en l'état futur d'achèvement, rapport de fin de mission , décembre 2014.

* 26 Ministère de la cohésion des territoires et des relations avec les collectivités territoriales, Bilan 2018 des logements aidés .

* 27 Article L. 3211-7 du code général de la propriété des personnes publiques.

* 28 MM. Claude Nougein et Thierry Carcenac, Compte d'affectation spéciale : gestion du patrimoine immobilier de l'État , annexe n° 15 au tome III du rapport général n° 147 (2018-2019) fait au nom de la commission des finances du Sénat, déposé le 22 novembre 2018.

* 29 Cour des comptes, Le dispositif de la décote sur le foncier public en faveur du logement social , référé n° S2017-3068 en date du 27 octobre 2017.

* 30 Réponses apportées par la direction de l'habitat, de l'urbanisme et des paysages aux questions de votre rapporteur spécial.

* 31 Matthieu Gimat, Produire le logement social. Hausse de la construction, changements institutionnels et mutations de l'intervention publique en faveur des HLM (2004-2014) . Université Paris 1 Panthéon Sorbonne, 2017, p. 372.

* 32 Commissariat général de l'environnement et du développement durable (CGEDD), La production de logements locatifs sociaux par recours à la vente en l'état futur d'achèvement, rapport n° 009648-01, décembre 2014.

* 33 Les coûts de production des logements sociaux neufs, USH - Direction des études économiques et financières - juin 2016, à partir de données SISAL.

* 34 Jean-Claude Driant, « Les mutations en sourdine du financement du logement social », Regards croisés sur l'économie, 2011/1 (n° 9), p. 187-197.

* 35 Matthieu Gimat et Ludovic Halbert, « Le logement social contraint à la rentabilité », Métropolitiques, 12 juillet 2018.

* 36 La Caisse des dépôts a lancé en février 2018 un appel à manifestation d'intérêt permettant à des organismes impactés par la réduction de loyer de solidarité (RLS) de bénéficier d'un allongement de 5 ou 10 ans de la maturité du prêt dont ils bénéficient auprès de la Caisse.