D. L'AMÉLIORATION DES PRATIQUES BUDGÉTAIRES EST UN IMPÉRATIF POUR LE RÉTABLISSEMENT DES COMPTES DE L'ÉTAT

Face à des évolutions de fond, le Gouvernement précédent a multiplié ces dernières années des pratiques budgétaires contestables ou de pur affichage qui ont nui à la lisibilité du budget.

1. L'amélioration des estimations de recettes est nécessaire pour accroître la prévisibilité des finances de l'État

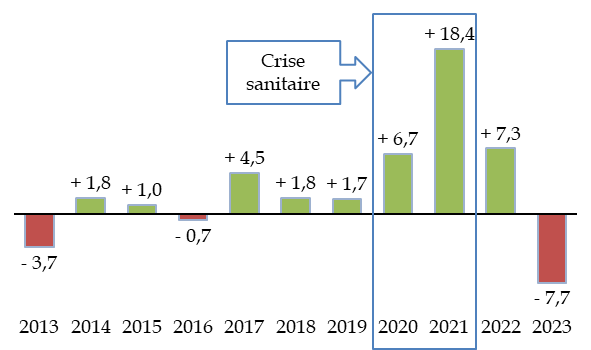

Les écarts importants, depuis plusieurs années, entre les prévisions de recettes et leur produit finalement constaté appellent à un travail approfondi de réflexion.

Si un surcroît important de recettes en 2020 et 2021 pouvait, après coup, être expliqué par les incertitudes fortes qui ont marqué ces deux années, la même explication n'avait plus cours à la fin 2022 et 2023. Or ces deux années ont encore été marquées par des écarts importants, soit à la hausse, soit à la baisse, entre le montant des recettes fiscales nettes prévues dans la loi de finances rectificative de fin d'année (ou de fin de gestion) et l'exécution. De tels écarts n'étaient pas constatés au cours des années antérieures.

Écart entre les recettes fiscales

prévues

en fin d'année et l'exécution

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires

Une meilleure compréhension de ces écarts est l'un des objets de la mission d'information lancée par la commission des finances au mois de mars dernier, et qui poursuit actuellement ses travaux103(*).

L'Inspection générale des finances (IGF), également saisie de cette question, a rendu en juillet 2024 un rapport qui formule de premières analyses et recommandations.

L'IGF indique ainsi que l'élasticité des prélèvements obligatoires a connu en 2023 un niveau de 0,42, niveau le plus faible depuis 2013, voire même depuis 1991. Elle faisait toutefois suite à une élasticité exceptionnellement élevée en 2022, de sorte que l'élasticité sur les deux années 2022 et 2023 est exactement égale à 1, ce qui correspond à l'élasticité généralement constatée sur le long terme.

L'organisation des prévisions de recettes, sur le seul périmètre de l'État, fait intervenir plusieurs administrations : direction générale du Trésor (DG Trésor), direction générale des finances publiques (DGFiP), direction du budget (DB), direction générale des douanes et droits indirects (DGDDI). Cet exercice supposant une coopération permanente entre ces directions, l'IGF recommande de remettre en place les réunions mensuelles de recettes qui, avant 2020, examinaient les remontées comptables et devraient rassembler DGFiP, DB et DG Trésor. La directrice du budget a indiqué au Président et au rapporteur général que ces réunions avaient été récemment remises en place.

Par ailleurs, les documents rendus publics donnent systématiquement des prévisions de recettes très précises, presque « à l'euro près », ignorant l'incertitude propre à tout exercice de prévision. Il pourrait donc être utile que le Gouvernement communique au Parlement des intervalles de confiance ou des « graphiques de risque », comme le fait l'Office for Budget Responsibility (OBR) au Royaume-Uni. Il serait alors plus aisé de faire la part entre les écarts « normaux » à la prévision et ceux pour lesquels il faut chercher une explication, soit dans un choc externe, soit dans une anomalie des outils de prévision.

L'information donnée au Parlement sur l'exécution budgétaire reste en effet difficile à utiliser. Les situations mensuelles budgétaires comparent l'exécution des recettes au niveau atteint à la même période l'année précédente. Si cette information est intéressante en soi, elle ne permet pas véritablement d'identifier à un niveau fin ce qui est dû aux chocs macroéconomiques et aux erreurs de prévision d'une part, et ce qui relève de l'évolution spontanée (hors chocs) et des mesures nouvelles de l'autre. Un apport important pourrait être d'indiquer, dans les situations mensuelles ou hebdomadaires, la prévision de recettes pour le mois correspondant (ou la semaine correspondante) faite au moment de la loi de finances initiale ou de la dernière prévision, afin d'identifier les écarts à la prévision, plus pertinents que les écarts à l'exécution de l'année précédente.

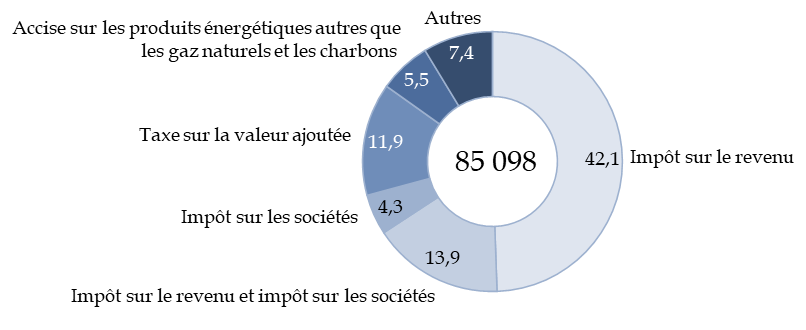

2. Le coût des dépenses fiscales continue sa progression, malgré une sous-estimation d'environ 10 milliards d'euros liée à un choix méthodologique récent

Les dépenses fiscales sont des dérogations à la norme fiscale instaurées par des dispositions législatives ou réglementaires.

Si certaines sont utiles pour stimuler certains secteurs économiques ou favoriser des comportements contribuant à l'intérêt général, elles rendent la règle fiscale plus complexe et réduisent les recettes d'un montant estimé par le présent projet de loi de finances à 85,1 milliards d'euros en 2025 pour 474 dépenses fiscales.

La notion de dépense fiscale est en effet complexe et mouvante car elle s'apprécie par rapport à une « norme » fiscale qui comporte une marge d'appréciation. L'annexe « Voies et moyens » présente cette « norme » dans son tome 2, permettant de construire une liste de dépenses fiscales. À titre d'exemple, le quotient conjugal et familial est considéré comme une partie intégrante des modalités de calcul de l'impôt sur le revenu, mais le maintien du quotient conjugal pour les contribuables veufs ayant des enfants à charge est classé parmi les dépenses fiscales relatives à cet impôt104(*).

Certaines dépenses fiscales sont ainsi déclassées, représentant parfois un montant important : le régime des sociétés mères et filiales de l'article 216 du code général des impôts (non-imposition, sur option, des produits de participations représentant au moins 5 % du capital d'autres sociétés), autrefois considéré comme dépense fiscale mais déclassé en 2006, représente aujourd'hui un coût de 29 milliards d'euros par an, tandis que le coût du régime d'intégration fiscale de droit commun des résultats des groupes de sociétés françaises, également déclassé en 2006, a un coût de 15 milliards d'euros105(*).

Le coût des dépenses fiscales pèse tout particulièrement sur le rendement de l'impôt sur le revenu.

Répartition du coût des dépenses fiscales par impôt

(en milliards d'euros)

Source : commission des finances, à partir du tome II de l'annexe « Voies et moyens »

En outre, peu de dépenses fiscales font l'objet d'une évaluation. L'ambition d'un grand programme pluriannuel d'évaluation des dépenses fiscales, annoncé dans le projet de loi de finances pour 2020106(*), n'a jamais été réellement mis en oeuvre.

Depuis la révision de la loi organique relative aux lois de finances en date du 28 décembre 2021, le document « Voies et moyens » annexé au projet de loi de finances fait état, dans son tome II, d'un programme d'évaluation de dépenses fiscales qui sera conduit dans l'année.

Devraient être ainsi évalués en 2025 les crédits d'impôt en faveur des entreprises agricoles utilisant le mode de production biologique ou disposant d'une certification d'exploitation HVE (haute valeur environnementale), l'exonération temporaire des plus-values de cession d'un droit de surélévation réalisées par les particuliers en vue de la réalisation de locaux destinés à l'habitation et les taux réduits de TVA rattachés à la mission Culture.

Ce programme demeure bien limité par rapport au nombre élevé des dépenses fiscales et à leur impact sur les ressources de l'État.

Il convient toutefois d'approuver le présent projet de loi de finances en ce que, dans son texte initial, il ne comprend que très peu de dispositions tendant à étendre ou proroger des dépenses fiscales. Il proroge notamment, jusqu'au 31 décembre 2027, le dispositif d'exonérations dans les bassins d'emploi à redynamiser (article 27), étend également le dispositif d'abattement sur les plus-values de cession de titres prévu par l'article 150-0 D ter du CGI aux cessions réalisées au profit de jeunes agriculteurs (article 19). À l'inverse, le projet de loi de finances marque la fin de l'une des dépenses fiscales les plus emblématiques, la réduction d'impôt « Pinel » en faveur de l'investissement locatif intermédiaire, qui existe sous plusieurs formes successives depuis plusieurs décennies. À titre de comparaison, le texte du projet de loi de finances pour 2024 arrivé au Sénat après l'usage de l'article 49, alinéa 3, à l'Assemblée nationale, comprenait 62 mesures d'extensions ou de prorogations de niches fiscales.

Les documents annexés au projet de loi de finances maintiennent toutefois un choix méthodologique contestable fait dans le projet de loi de finances pour 2024.

Revenant sur la pratique admise jusque-là, le précédent Gouvernement a en effet fait le choix de ne comptabiliser les dépenses fiscales relatives à la TVA qu'à hauteur de la part de la TVA revenant à l'État parmi les recettes de TVA nette107(*). Cette modification méthodologique divise par deux le coût affiché des dépenses fiscales liées à la TVA, réduisant artificiellement de 10 milliards d'euros le coût des dépenses fiscales.

Ce choix est contestable en premier lieu parce que les dépenses fiscales en question sont instituées par l'État, qui devrait en conséquence en indiquer le coût complet dans les documents budgétaires.

En second lieu, certaines de ces affectations sont définies en valeur et non en pourcentage108(*) et peuvent donc difficilement être affectées par l'évolution des dépenses fiscales. Même celles qui sont définies en pourcentage, comme les parts de TVA affectées aux administrations de sécurité sociale, font l'objet d'une révision chaque année qui permet le cas échéant de les adapter aux besoins, voire de ponctionner leurs ressources jugées par le Gouvernement excédentaires.

Enfin, l'affectation massive de parts de TVA aux administrations de sécurité sociale et aux collectivités territoriales, voire à l'audiovisuel public, est un phénomène récent et ces administrations ne peuvent donc pas subir le poids des nombreuses dépenses fiscales qui préexistaient à cette affectation.

Au total, ce mode de présentation empêche toute comparaison pluriannuelle rétrospective et trouble la vision que l'on peut avoir du niveau et de l'évolution des dépenses fiscales. Il serait donc souhaitable que le prochain projet de loi de finances revienne à une présentation plus complète du coût des dépenses fiscales portant sur la TVA.

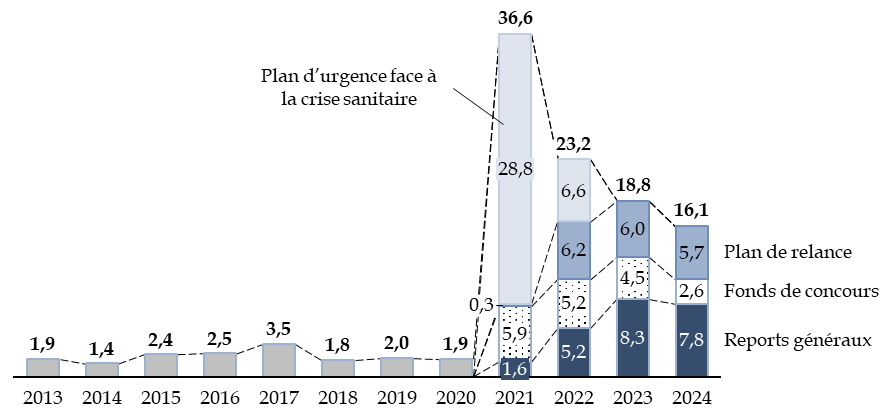

3. Les reports de crédit devront être strictement limités afin d'accroître la maîtrise des dépenses en exécution

Depuis 2020, les Gouvernements successifs ont fait le choix d'autoriser chaque année des reports de crédits d'un montant très élevé. Cette pratique s'est fondée la première année sur l'incertitude liée à la crise sanitaire, tout particulièrement en fin d'année, qui a conduit à ouvrir un montant très élevé de crédits sur le plan d'urgence, crédits qui n'ont finalement été consommés - partiellement - que l'année suivante.

Cette pratique s'est toutefois prolongée les années suivantes, s'étendant progressivement à la mission « Plan de relance » et à un grand nombre de mission de droit commun, sans aucune justification.

Les travaux de la mission d'information constituée au printemps par la commission des finances ont confirmé que les ministères ont ainsi pris l'habitude de conserver d'une année à l'autre un « matelas » de crédits reportés parfois plusieurs années de suite, constituant une poche de budgétisation peu visible et échappant à la fois à l'autorisation parlementaire et à la régulation budgétaire.

À titre d'exemple, le projet annuel de performances de la mission « Plan de relance » indique que cette mission sera financée en 2025 prioritairement par des crédits reportés et non par les crédits, d'un montant très faible, ouverts dans le projet de loi de finances, ce qui pose la question du maintien même de cette mission.

Reports des crédits non consommés vers l'exercice suivant

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires

Cette pratique, dénoncée par le rapporteur général depuis plusieurs années, ne satisfait pas aux principes d'annualité et de spécialité budgétaires, car il devient quasiment impossible de comprendre quand et à quelle fin sont utilisés les crédits.

Le ministre chargé des comptes publics a indiqué, en présentant le projet de loi de finances à la commission des finances, que ces reports seraient strictement limités en 2025. La circulaire de la direction du budget relative aux reports de crédits, publiée comme chaque année à la fin du mois d'octobre, traduit cette exigence nouvelle en insistant sur limitation des demandes de reports aux stricts besoins nécessaires, « dans l'optique d'un retour à une situation normalisée »109(*).

Le rapporteur général prend acte et soutient cette volonté affirmée et encourage le Gouvernement à prendre cette direction le plus rapidement possible.

* 103 Commission des finances du Sénat, Mission d'information sur la dégradation des finances publiques depuis 2023, son suivi par l'administration et le Gouvernement et les modalités d'information du Parlement sur la situation économique, budgétaire et financière de la France.

* 104 Dépense fiscale n° 110107, d'un coût de 110 millions d'euros par an.

* 105 Annexe « Voies et moyens », tome II, fichier annexé.

* 106 Ce programme est indiqué aux pages 123 et suivantes de l'évaluation préalable des articles du projet de loi de finances pour 2020.

* 107 Les recettes de TVA et leur répartition entre les différentes catégories d'administrations publiques sont présentées infra.

* 108 Voir par exemple le IV de l' article 8 de la loi de finances initiale pour 2021, qui prévoit le reversement aux régions d'un montant de taxe sur la valeur ajoutée égal au produit de la cotisation sur la valeur ajoutée des entreprises perçu en 2020.

* 109 Direction du budget, Reports de crédits 2024 sur 2025, circulaire du 29 octobre 2024.