PREMIÈRE

PARTIE

LA MISSION « ENGAGEMENTS FINANCIERS DE

L'ÉTAT »

Désormais deuxième mission pour les crédits de paiement1(*), la mission « Engagements financiers de l'État » se compose de huit programmes, dont un nouveau pour 2024, le programme 355 « Charge de la dette de SNCF Réseau reprise par l'État ».

Six programmes sont dotés de crédits dans le PLF pour 2024 :

- le programme 117 « Charge de la dette et trésorerie de l'État », dont 98 % des crédits sont alloués au paiement des intérêts de la dette. Ce programme doit permettre de répondre à deux objectifs : garantir la solvabilité de l'État en lui permettant d'honorer ses engagements financiers dans les conditions les moins onéreuses et les plus sûres possibles ; s'assurer que le compte de l'État à la Banque de France, « le compte unique du Trésor », est créditeur à la fin de chaque journée2(*) ;

- le programme 114 « Appels en garantie de l'État », qui retrace les crédits destinés à couvrir les appels des garanties octroyées par l'État. L'État garantit principalement des dettes émises par des tiers, soit pour leur permettre de bénéficier de conditions de financement plus favorables, soit pour les garantir sur un engagement qu'ils ont pris pour le compte de l'État. Le programme retrace en particulier les crédits engagés dans le cadre de la provision sur les prêts garantis par l'État (PGE) ;

- le programme 145 « Épargne », qui est destiné à soutenir le secteur du logement et de l'accession à la propriété. Il se distingue toutefois par le poids des 26 dépenses fiscales qui lui sont rattachées, dont le coût est près de 98 fois supérieur aux crédits ouverts sur ce programme ;

- le programme 344 « Fonds de soutien relatif aux prêts et contrats financiers structurés à risque », qui vise à soutenir les collectivités territoriales ayant souscrit aux prêts structurés à risque ou « prêts toxiques ». Créé par l'article 92 de la loi de finances pour 20143(*), il intervient de trois manières : en apportant une aide au remboursement anticipé des emprunts4(*), en prenant en charge une partie des intérêts dus sur les échéances dégradées (15 % des collectivités territoriales aidées) et en apportant une aide à la gestion de l'encours ;

- le programme 369 « Amortissement de la dette de l'État liée à la covid- 19 », qui porte les crédits affectés à la Caisse de la dette publique pour rembourser une somme équivalente au montant de la dette de l'État liée à la covid- 19, évaluée en 2022 par le Gouvernement à 165 milliards d'euros ;

- le programme 355 « Charge de la dette de SNCF Réseau reprise par l'État », qui porte les charges d'intérêt résultant de la reprise de dette de SNCF Réseau par l'État à hauteur de 25 milliards d'euros en 2020 et 10 milliards d'euros en 2022, à la suite de la réforme du système ferroviaire décidée en 2018. Ce programme permet de suivre la charge induite par cette dette sur le budget de l'État. Auparavant rattaché à la mission « Écologie, développement et mobilité durables », il est nouvellement rattaché, à compter du PLF 2024, à la mission « Engagements financiers de l'État », ce dont le rapporteur spécial se félicite.

Deux programmes ne sont pas dotés de crédits pour l'année 2024 :

- le programme 336 « Dotation du mécanisme européen de stabilité » a constitué le support de la contribution française au capital du Mécanisme européen de stabilité (MES), versée en cinq tranches entre 2012 et 2014. Par ailleurs, entre 2017 et 2022, la France a procédé à la rétrocession au MES des intérêts payés sur ses dépôts placés auprès de la Banque de France. L'évolution à partir de l'été 2022 du taux de facilité de dépôt de la Banque centrale européenne (BCE), qui devrait rester durablement positif, a mis fin à ce dispositif ;

- le programme 338 « Augmentation de capital de la Banque européenne d'investissement », qui est le support budgétaire de la participation de la France à l'augmentation du capital de la Banque européenne d'investissement.

Ces deux derniers programmes n'appelleront donc pas de commentaire particulier de la part du rapporteur spécial.

Dans le cadre du présent projet de loi de finances (PLF), les crédits demandés connaissent une stabilisation apparente, avec une légère baisse en autorisations d'engagement et en crédits de paiements pour s'établir à :

- 54,2 milliards d'euros en autorisations d'engagement (AE), soit une baisse de 0,48 % par rapport à la loi de finances initiale (LFI) pour 2023 ;

- 60,8 milliards d'euros en crédits de paiement (CP), soit une baisse de 0,61 % par rapport à la LFI 2023.

Néanmoins, cette situation apparaît précaire au regard de l'évolution de la charge de la dette de l'État qui augmente encore de près de 1 milliard d'euros entre 2023 et 2024, à 50,9 milliards d'euros (+ 1,81 % par rapport à la LFI 2023) en AE et en CP.

I. DANS UN CONTEXTE MACROÉCONOMIQUE INCERTAIN, LA REMONTÉE DES TAUX D'INTÉRÊT POURRAIT AFFECTER LA SOUTENABILITÉ BUDGÉTAIRE DE LA DETTE DE L'ÉTAT À MOYEN TERME

La remontée progressive des taux d'intérêt de la Banque centrale européenne (BCE) depuis juillet 2022, à un niveau historiquement élevé de 4 % pour le taux de la facilité de dépôt depuis septembre 2023, accroît le poids de la charge des engagements financiers de l'État. Alors que l'inflation commence à marquer un reflux au troisième trimestre 2023, l'exacerbation des tensions géopolitiques liée au conflit au Proche-Orient depuis début octobre pourrait avoir un impact significatif sur la conjoncture économique et sur le solde primaire, affectant notamment les programmes 117 « Charge de la dette et trésorerie de l'État » et 114 « Appels en garantie de l'État » qui représentent 87,6 % des crédits de la mission.

Il convient de rappeler ici que ces crédits, contrairement à ceux alloués à la majorité des programmes du budget général, ne sont pas limitatifs mais évaluatifs. Cette dérogation à l'autorisation parlementaire s'explique par la nécessité pour l'État de toujours être en mesure d'honorer ses engagements. Si ce principe rend ces programmes peu pilotables et limite les modifications pouvant être proposées au cours de l'examen parlementaire, il ne doit pas empêcher de s'interroger sur le niveau des crédits alloués aux programmes et sur les hypothèses qui sous-tendent ces abondements : en l'occurrence, ces crédits semblent sous-évalués.

A. FACE À LA REMONTÉE DES TAUX D'INTÉRÊT ET AU MAINTIEN D'UN NIVEAU DE DÉPENSES PUBLIQUES TOUJOURS ÉLEVÉ, LA CHARGE DE LA DETTE AUGMENTE SIGNIFICATIVEMENT

1. Un rebond de la charge de la dette en 2023 qui devrait se poursuivre en 2024

a) Un programme placé sous la responsabilité de l'Agence France Trésor

Le programme 117 « Charge de la dette et trésorerie de l'État » est placé sous la responsabilité de l'Agence France Trésor (AFT). Service à compétence nationale créé en 2001, l'AFT s'appuie sur un effectif de 40 personnes (26 fonctionnaires et 14 contractuels), pour une masse salariale prévisionnelle estimée à 3,8 millions d'euros en 2023, un montant en baisse de 300 000 euros par rapport à l'année 2022. Les dépenses de personnel de l'AFT sont retranscrites dans le programme 305 « Stratégies économiques » de la mission « Économie ».

L'AFT doit en permanence contrôler les risques techniques et financiers qui pourraient nuire à sa mission. Le rapporteur spécial souligne l'expertise reconnue de l'agence dans ces deux domaines.

Au regard de la sensibilité des missions exercées par l'AFT, les dispositifs internes de pilotage des risques financiers et les procédures prudentielles mises en oeuvre sont soumis chaque année à une évaluation externe. L'audit doit mesurer l'adéquation des procédures internes de l'AFT à ses activités et aux risques associés, sous cinq angles5(*), et en prenant comme référence les dispositions règlementaires en vigueur dans les établissements financiers.

Neuf incidents dans l'exécution des opérations de dette et de trésorerie et susceptibles d'affecter le solde du compte à la Banque de France ont été constatés en 2022, contre 7 en 2021. Aucun d'entre eux n'a généré de risque pour la continuité financière de l'État. Le nombre total d'incidents s'est élevé à 80, du fait de difficultés techniques ou informatiques. S'ils augmentent par rapport à 2021 (71), ils demeurent inférieurs au nombre enregistré en 2020 (83), année marquée par le contexte de la crise sanitaire. Ces incidents ne sont souvent pas le fait de l'Agence France Trésor : dans ce cas ils sont suivis de mesures correctives chez ses partenaires6(*). Ils sont en tout cas toujours ou bien résolus avant la fin de la journée, ou bien, s'ils ont eu un impact sur le solde du compte à la Banque de France, au cours de la journée suivante.

b) Une hausse notable des crédits par rapport à la loi de finances initiale pour 2023

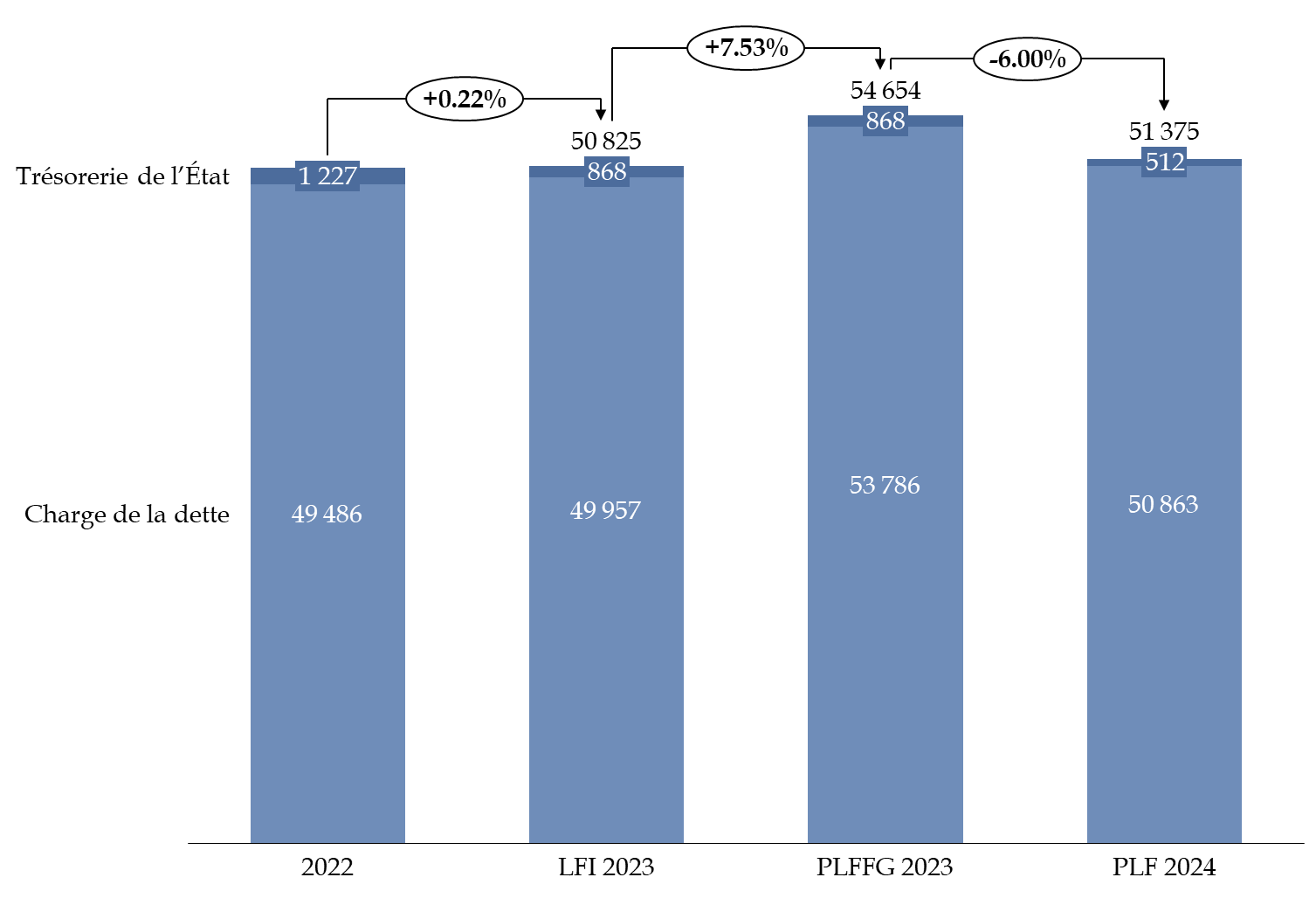

Les crédits demandés pour le programme 117 dans le PLF 2024 progressent de 550 millions d'euros par rapport à la LFI 2023, pour s'établir à 51,4 milliards d'euros (AE=CP). Si cette augmentation peut paraître relativement limitée en proportion, soit 1,08 %, elle fait suite à une hausse massive en LFI 2023, de 31,5 % par rapport à la LFI 2022. Les crédits du programme sont affectés à deux actions qui connaissent chacune, dans deux sens opposés, de nettes évolutions :

- l'action 01 porte les crédits liés à la gestion de la dette, soit 50,86 milliards d'euros en 2024. Ce montant augmente sensiblement par rapport à la LFI 2023, de 1 milliard d'euros (+ 1,81 %), mais il marque une stabilisation provisoire par rapport au chiffre retenu dans le projet de loi de finances de fin de gestion pour 2023, à 54,65 milliards d'euros.

- l'action 03 correspond à la gestion de la trésorerie et recouvre 1 % des crédits du programme, soit un montant de 512 millions d'euros en 2024. Le montant prévu pour 2024 est en baisse de 41 % par rapport à la prévision en LFI 2023 (868 millions d'euros), une amélioration significative résultant de la remontée des taux d'intérêt. Hors fonds non consommables destinés au financement des investissements d'avenir, la trésorerie générerait une recette nette de 0,8 milliard d'euros en 2023 et de 0,2 milliard d'euros en 2024.

Évolution des crédits (AE=CP) des

deux actions

du programme 117

(en millions d'euros et en pourcentage)

Note : la mention « PLFFG 2023 » désigne le projet de loi de finances de fin de gestion pour 2023.

Source : commission des finances, d'après les documents budgétaires

Concernant la trésorerie de l'État , le Parlement a autorisé le Gouvernement à prendre par ordonnance les mesures relevant du domaine de la loi et destinées à prescrire le dépôt sur le compte du Trésor des disponibilités des personnes morales soumises aux règles de la comptabilité publique et d'organismes publics ou privés chargés d'une mission de service public, sous conditions7(*).

Comme la commission des finances l'avait relevé lors de l'examen de cette disposition8(*), la centralisation des trésoreries permet à l'État de diminuer son besoin de financement en réduisant ainsi la nécessité de recourir aux titres de court terme. Ce sont ces titres qui sont particulièrement mobilisés en cas de crise et de hausse brutale du besoin de financement. Entre 2000 et 2020, le niveau des emprunts aurait ainsi été réduit de 200 milliards d'euros, pour une économie cumulée de charge d'intérêts d'environ 70 milliards d'euros, grâce à la centralisation des dépôts des correspondants.

L'ordonnance a été publiée le 2 décembre 20209(*) et complétée par un décret du 14 janvier 202110(*). Elle liste les organismes publics ou privés chargés d'une mission de service public et concernés, à compter du 1er octobre 2021, par la centralisation au Trésor des disponibilités d'organismes publics ou privés chargés d'une mission de service public11(*). L'impact est estimé à 4,3 milliards d'euros12(*).

c) La remontée des taux d'intérêt qui fait suite à la hausse de l'inflation explique désormais l'essentiel de l'augmentation de la charge de la dette

(1) Une augmentation spectaculaire de la charge de la dette depuis 2020, qui dépasse pour la deuxième année consécutive la barre des 50 milliards d'euros

La charge de la dette, si l'on inclut la dette de SNCF Réseau reprise par l'État, représenterait 51,7 milliards d'euros en 2024, soit 8,9 % des dépenses du budget général, estimées à 581,1 milliards d'euros en incluant les prélèvements sur recettes, contre 8 % en loi de finances pour 2022 (après un pic à 10,8 % en loi de finances pour 2023). L'augmentation du dénominateur (les dépenses du budget général) entre la loi de finances pour 2022 et le PLF pour 2024 n'aura donc pas suffi à contrer la forte hausse du numérateur (la charge de la dette) sur la même période.

Quant à la valeur nominale des intérêts de la dette de l'État, si elle a connu une nette diminution sur la décennie 201013(*), on constate une augmentation spectaculaire depuis 2020. Le rebond constaté en 2021 s'est fortement amplifié en 2022 et en 2023. Il s'explique, d'une part, par la reprise de l'inflation, qui débutait en 2021 et s'est confirmée en 2022, d'autre part, par la remontée des taux d'intérêts dans le cadre du resserrement de la politique monétaire de la BCE depuis juillet 2022.

Évolution de la charge de la dette depuis 2013

(en milliards d'euros et en pourcentage)

Source : commission des finances, d'après les documents budgétaires

Ainsi, en décomposant les facteurs d'évolution de la charge de la dette, l'effet inflation explique l'essentiel de son augmentation entre 2021 et 2022, tandis que l'effet taux contribue fortement à la nouvelle hausse observée en 2023. S'ajoutent également les effets volume et calendaires (c'est-à-dire le moment de l'année auquel l'État procède aux opérations de financement14(*)), qui sont venus encore davantage alourdir la charge de la dette pour 2023.

Charge budgétaire de la dette négociable

(en milliards d'euros)

Source : documents budgétaires

En 2024, le reflux de l'inflation permettrait de diminuer provisoirement la charge de la dette, en compensant les autres effets. Ainsi, entre 2023 (révisé suivant le projet de loi de finances de fin de gestion) et 2024, la charge de la dette diminuerait de 3,8 milliards d'euros, pour un effet inflation de - 7,2 milliards d'euros.

Il en va différemment de l'effet taux. Celui-ci permettait jusqu'en 2022 de contenir la charge de la dette. Ce faisant, il exonérait le Gouvernement de tout effort significatif de maîtrise des dépenses publiques puisqu'il pouvait emprunter gratuitement voire en se faisant rémunérer. Toutefois, cet effet taux favorable ne fonctionne plus depuis 2023. De 2022 à 2023 (révisé), la charge budgétaire augmenterait ainsi de 9 milliards d'euros, portée par un effet taux de + 6,8 milliards d'euros.

À cet égard, les efforts fournis paraissent insuffisants puisqu'en 2024, les dépenses publiques progresseraient en volume de 0,5 % (en excluant les dépenses liées à la crise sanitaire, les mesures liées à l'inflation et les dépenses de relance)15(*), ce qui finira par alourdir encore la charge de la dette.

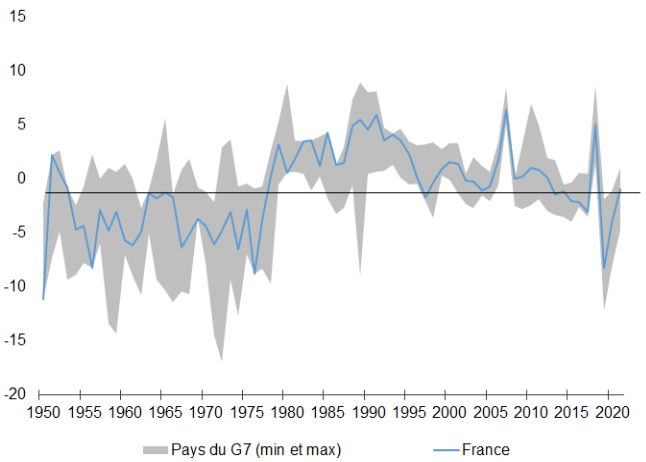

(2) Un effet taux qui devient très défavorable à l'évolution de la charge de la dette

La diminution de la charge de la dette sur la décennie 2010 provenait d'un contexte de taux extrêmement favorable, qui a longtemps permis à la France de financer ses nouvelles émissions et de refinancer ses titres à un coût toujours plus faible, régulièrement inférieur au taux de croissance nominale. Le taux apparent de la dette16(*) s'est ainsi établi à 1,5 % en 202117(*), contre 3,2 % en 2011.

Écart entre taux d'intérêt

à 10 ans nominaux

et croissance nominale sur longue

période

(en pourcentage)

Note : En 1970, l'écart entre le taux d'intérêt à 10 ans nominal et la croissance nominale parmi les pays du G7 était compris entre - 10,7 points et + 1,9 point, et il valait - 5,1 points en France.

Source : Direction générale du Trésor, « Taux d'intérêt, croissance et soutenabilité de la dette publique », Trésor-Eco n° 334, octobre 2023

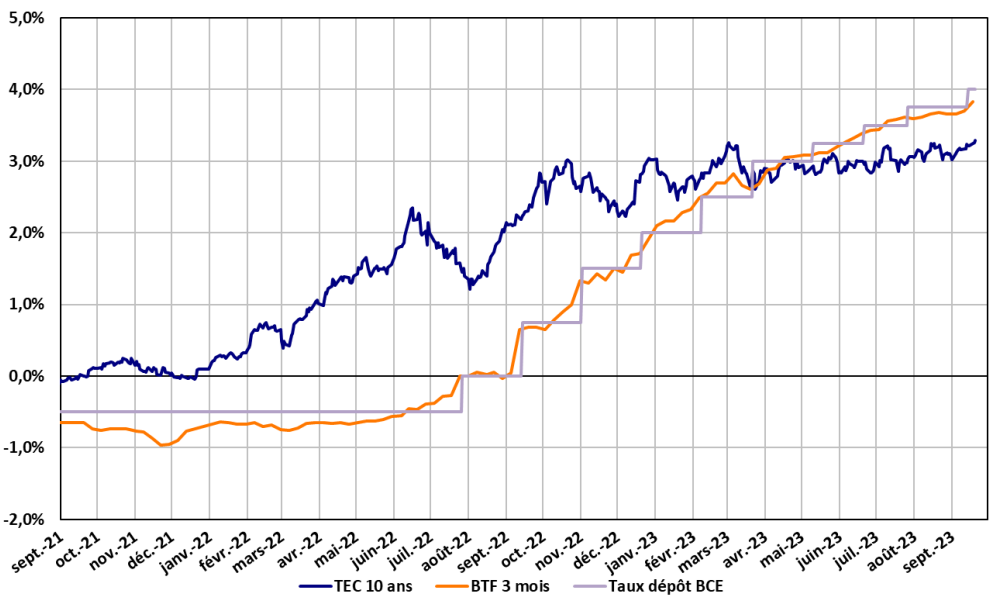

Ce contexte de taux extrêmement favorable s'est effacé en 2023, à la suite du resserrement de la politique monétaire de la BCE entamé en juillet 2022 et qui s'est poursuivi jusqu'à un dernier relèvement des taux directeurs en septembre 2023, le taux de la facilité de dépôt étant désormais fixé à 4 %.

Ainsi, depuis 2022, les taux d'intérêt souverains à long terme des États de la zone euro ont connu une forte remontée.

Taux d'intérêt souverains à long terme (10 ans)

(taux harmonisé, en pourcentage)

Source : documents budgétaires

Dans ce contexte, les taux auxquels l'État se finance ont enregistré une forte hausse sur les deux dernières années : tous instruments confondus, à l'exception des titres indexés dont le coût total dépend de l'inflation réalisée in fine, l'État a émis sa dette à - 0,3 % en 2021, 1,0 % en 2022 et, pour les 10 premiers mois de 2023, à 3,1 %. L'augmentation des taux d'intérêt sur les émissions nouvelles traduit les décisions de la BCE relatives à son taux directeur, ainsi que la fin des achats nets et le réinvestissement partiel (uniquement sur le PEPP depuis juillet 2023) des tombées de dettes dans ses programmes d'achat.

Taux d'emprunt de l'État à 3 mois et à 10 ans et taux de rémunération des dépôts par la BCE

(en pourcentage)

Note : L'indice quotidien TEC 10 ans, taux de l'échéance constante 10 ans, correspond au taux de rendement actuariel d'une valeur du Trésor fictive dont la durée de vie serait à chaque instant égale à 10 années. Ce taux est obtenu par interpolation linéaire entre les taux de rendement actuariels annuels des deux valeurs du Trésor qui encadrent au plus proche la maturité 10 ans.

Source : Rapport sur la dette des administrations publiques 2024

Dans le sillage de la hausse des taux, le spread France contre Allemagne s'est écarté, d'une trentaine de points de base sur la maturité 10 ans passant de 25 points de base en janvier 2021 à 50 points de base en avril 2022. À cet égard, la plupart des émetteurs de la zone euro ont vu leur spread contre Allemagne s'écarter dans la période de remontée des taux, en particulier les pays plus endettés que l'Allemagne en proportion de leur PIB.

Depuis juin 2022, alors même que le taux à 10 ans continue d'augmenter et est passé de 1,5 % à 3,5 %, le spread France-Allemagne s'est stabilisé dans une fourchette comprise entre 0,45 % et 0,6 %. Les épisodes de tensions financières, telle la crise dite du « mini-budget » britannique en septembre-octobre 2022 ou la crise des banque américaines régionales et la faillite de Crédit Suisse en mars-avril 2023, ou géopolitiques, tel le conflit au Proche Orient en ce début de mois, ont entraîné des hausses temporaires de ce spread sans qu'il ne sorte de la fourchette dans laquelle il évolue depuis juin 2022, comprise entre 0,45 % et 0,6 %.

Cette stabilisation du spread manifeste la crédibilité de la politique budgétaire et du dispositif institutionnel en zone euro, par-delà les regains temporaires de volatilité. Quant aux difficultés rencontrées par l'économie allemande, à l'instar des autres indicateurs d'activité économique en zone euro, elles comptent parmi les éléments pris en compte par la BCE dans ses décisions de politique monétaires, et donc par les investisseurs dans leurs décisions d'investissement : elles ont pu induire des anticipations de taux plus basses mais n'ont sans doute pas eu d'incidence significative sur le spread France Allemagne.

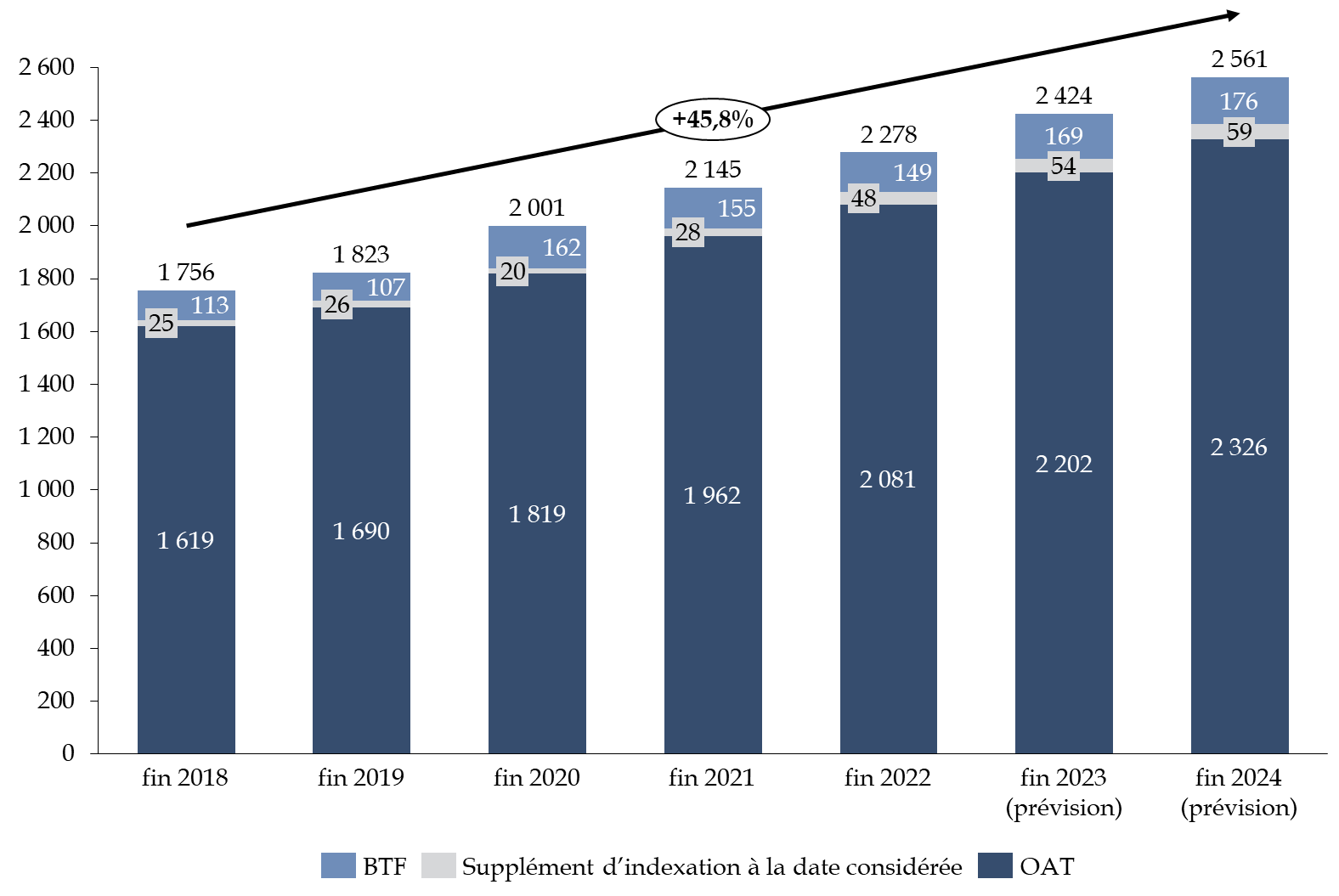

S'ajoute un effet volume en augmentation, avec + 3,3 milliard d'euros entre 2023 (révisé) et 2024, qui s'explique par l'augmentation de l'encours de la dette négociable, lui-même héritage d'un niveau de dépenses publiques trop élevé, non maîtrisé.

Ainsi, en six ans, l'encours de la dette négociable de l'État a augmenté de plus de 45 %. Il dépasserait les 2 560 milliards d'euros en 2024, contre 2 000 milliards d'euros en 2020 et 1 760 milliards d'euros à la fin de l'année 2018. Désormais, l'évolution de la charge de la dette va dans le même sens que l'encours de dette négociable, mettant fin à une période de trajectoires paradoxalement inversées jusqu'en 2020.

Évolution de l'encours de la dette

négociable

de l'État depuis 2018

(en milliards d'euros et en pourcentage)

Source : commission des finances, d'après les documents budgétaires

Entre 2023 et 2024, le ratio de dette rapportée au PIB connaîtrait une stabilisation, alors que le montant de la dette en valeur absolue continuerait d'atteindre un niveau historique. À la fin du deuxième trimestre 2023, la dette publique s'établissait ainsi à 3 046,9 milliards d'euros, soit 111,8 % du PIB18(*), contre 3 013,4 milliards d'euros à la fin du premier trimestre 2023 (112,5 % du PIB) et 2 949,3 milliards d'euros en 2022 (111,8 % du PIB).

Selon le Gouvernement19(*), le ratio d'endettement diminuerait sur l'année 2023 pour atteindre 109,7 % du PIB, soit une baisse de plus de 2 points de PIB par rapport à 2022. Cette baisse serait essentiellement portée par la dynamique de la croissance (avec une croissance nominale, c'est-à-dire augmentée de l'inflation, de + 6,8 % de PIB en 2023), conduisant à une baisse du solde stabilisant la dette qui deviendrait ainsi bien inférieur au solde public. En 2024, le ratio de dette publique serait stable, à 109,7 % du PIB. Les flux de créances compenseraient globalement l'écart entre le solde public effectif (- 4,4 %) et le solde stabilisant la dette (- 4,2 %).

d) Des risques liés à la conjoncture internationale qui restent à ce stade limités

Alors que le ratio de la dette sur le PIB demeure élevé, les hypothèses optimistes sur lesquelles le Gouvernement fonde ses projections pourraient être remises en cause à très court terme, notamment s'agissant des perspectives de croissance, entraînant une nouvelle dégradation de ce ratio. En particulier, l'exacerbation des tensions géopolitiques causée par le conflit au Proche-Orient pourrait se traduire par une augmentation sensible du prix du baril de pétrole, ce qui pourrait aboutir à des impacts significatifs sur l'inflation et plus encore sur le solde primaire.

Comme l'a rappelé la Banque de France en audition, la hausse des prix du pétrole suite aux événements au Moyen-Orient constitue une source d'incertitude non négligeable, qui pourrait affecter la croissance et l'inflation dans le monde et en France. L'impact reste contenu à ce stade, avec un prix oscillant autour de 90 dollars le baril depuis l'attaque du Hamas sur Israël le 7 octobre. Parmi les facteurs qui ont permis de limiter la hausse du prix du pétrole, l'on peut citer la déclaration de l'Arabie Saoudite se disant prête à stabiliser le marché et l'espoir d'une augmentation de la production au Venezuela. Le risque d'une hausse plus importante ne peut toutefois pas être écarté, en particulier si le conflit devait se propager en dehors d'Israël et de Gaza.

Interrogée par la commission des finances du Sénat, la direction générale du Trésor a confirmé avoir modélisé les conséquences potentielles des trois scénarios de hausse du prix du baril de pétrole envisagés par la Banque mondiale dans son dernier rapport « Commodity Markets Outlook » d'octobre 202320(*), à savoir :

- un « small disruption scenario », correspondant à une augmentation du prix du baril de 3 % à 13 % par rapport à la prévision de base de 90 dollars pour le quatrième trimestre 2023 ;

- un « medium disruption scenario », correspondant à une augmentation du prix du baril de 21 % à 35 % ;

- un « large disruption scenario », correspondant à une augmentation du prix du baril de 56 % à 75 %.

Selon les résultats du modèle Mésange de la direction générale du Trésor, les impacts potentiels sur le déficit primaire pourraient aller de 0,0 % en année 1 et 0,1 en année 2 dans le cas d'une hausse du prix du baril de 8 % (« small disruption scenario ») à 0,3 % en année 1 et 1,2 % en année 2 pour une hausse de 66 % (« large disruption scenario »).

Effets potentiels d'une hausse du prix du baril

sur l'inflation

et le solde primaire en France

(en pourcentage)

|

Hausse du baril |

Hausse en dollar |

Impact inflation année 1 |

Impact inflation année 2 |

Impact solde primaire année 1 |

Impact solde primaire année 2 |

|

8 |

7 |

0,2 |

0,3 |

0,0 |

0,1 |

|

28 |

25 |

0,8 |

1,0 |

0,1 |

0,5 |

|

66 |

59 |

1,9 |

2,4 |

0,3 |

1,2 |

Source : commission des finances, d'après les réponses de la direction générale du Trésor

Néanmoins, ces éléments conjoncturels doivent à ce stade être relativisés. Ainsi que l'a détaillé l'Agence France Trésor en audition, la crise ouverte au Proche Orient le 7 octobre a eu successivement deux effets sur les taux d'intérêt, sur la dette française :

- dans un premier temps, sur la semaine du 9 au 13 octobre en réaction à ce conflit, les taux obligataires ont baissé dans un mouvement d'aversion au risque qui fait s'apprécier les actifs surs que sont les obligations d'État en comparaison d'actifs davantage risqués et de crainte que ce conflit ne pèse sur l'activité économique. Ainsi le taux à 10 ans a perdu environ 20 points de base sur la semaine ;

- dans un second temps, le marché a pris en compte le risque que ce conflit entraîne un rebond à moyen terme des prix de l'énergie, exacerbant les tensions inflationnistes et poussant les banques centrales à maintenir des directeurs élevés pendant une longue période. Ainsi au 20 octobre, le taux français à 10 ans avait retrouvé son niveau du 6 octobre.

Cet épisode n'a pas induit de mouvement « idiosyncratique » (c'est-à-dire spécifique) sur les taux français. Le marché des obligations assimilables du Trésor (OAT) évolue dans le sillage des marchés de taux mondiaux et se trouvent nécessairement affecté par le sentiment des investisseurs induit par une telle crise.

Il convient par ailleurs de relativiser l'amplitude de cet épisode de volatilité, au regard de ceux connus en 2022 dans le contexte de guerre en Ukraine, de crise énergétique et de tensions inflationnistes fortes. En outre, si la politique d'assouplissement quantitatif menée par l'Eurosystème a réduit la volatilité des taux entre 2015 et début 2022, la normalisation de la politique monétaire en réaction à l'inflation produite par la guerre en Ukraine restaure la volatilité des taux à son niveau historique antérieur à l'assouplissement quantitatif.

De surcroît, si le ratio d'endettement constitue un critère à prendre en compte pour apprécier la soutenabilité de la dette publique française, c'est surtout la dynamique future du poids de la dette combinée avec la remontée des taux d'intérêt qui présente le risque le plus important. Si ces éléments sont préoccupants, la charge de la dette française demeure à ce stade préservée de tout dérapage grâce aux mécanismes européens de la BCE.

e) Une gestion de la dette par l'Agence France Trésor qui atténue les risques de refinancement

La soutenabilité de la dette repose aussi sur la qualité de la gestion par l'Agence France Trésor, reconnue de façon répétée par la commission des finances du Sénat, mais également par la Cour des comptes laquelle salue « une stratégie robuste qui a permis de faire face à l'augmentation des besoins de financement avec la crise sanitaire », qui repose notamment sur un suivi fin de la demande de marché et sur une adaptation à cette demande via des échanges fréquents avec les spécialistes en valeur du Trésor21(*).

En particulier, la stratégie d'émission de l'Agence France Trésor a contribué à l'augmentation continue de la maturité moyenne de la dette depuis 2003 (alors égale à 5,8 ans) : la maturité moyenne de la dette de l'État s'élève ainsi actuellement à 8,5 ans22(*). Cette évolution a été soutenue par des maturités moyennes à l'émission nettement plus élevées. Alors que la maturité moyenne à l'émission était de 8,3 ans en 2003, celle-ci a ainsi progressé jusqu'à 11,5 ans en 2020 et même 12,6 ans en 2021 (année où a été lancée une nouvelle OAT de maturité 50 ans) pour s'établir en août 2023 à 11,2 ans.

L'augmentation de la maturité moyenne des émissions reflète la politique d'émission de l'AFT qui accompagne l'évolution de la demande des investisseurs. Ces derniers avaient allongé leur maturité cible afin de bénéficier de rendements plus importants dans un contexte de taux très bas voire négatifs. C'est par ce biais, en offrant les produits faisant l'objet d'une demande de marché, que l'AFT réduit le risque de financement de l'État au meilleur coût. La maturité moyenne élevée de la dette a pour effet de retarder les conséquences d'un choc de taux sur la charge de la dette.

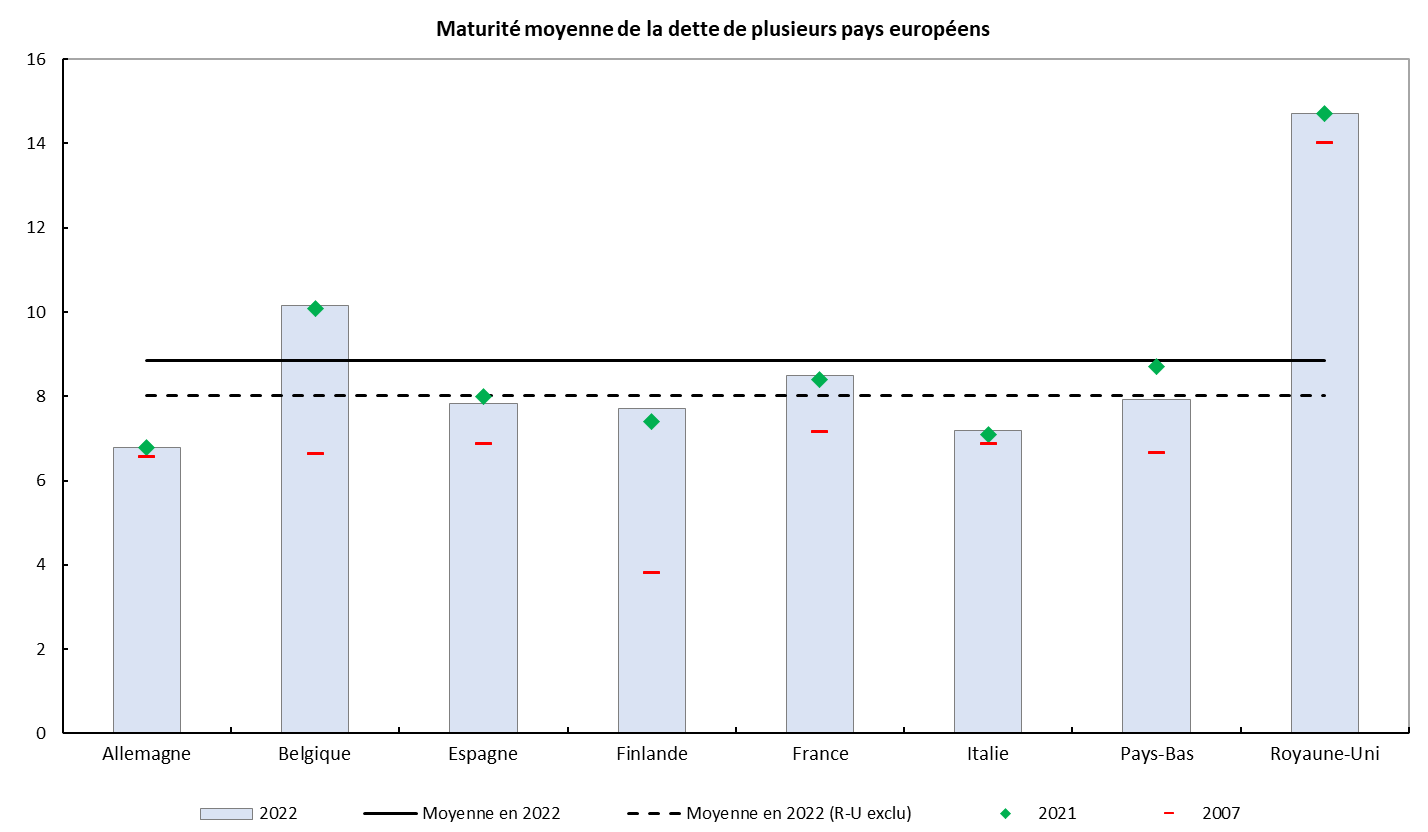

À l'instar du cas français, les niveaux de maturité moyenne et leur évolution reflètent largement la base d'investisseurs de chacune de ces dettes. La dette d'État du Royaume-Uni dispose ainsi historiquement d'une maturité très élevée, en lien avec l'importance de l'industrie des fonds de pension domestiques et la concentration des investissements de cette dernière sur le segment obligataire. Concernant les autres pays de la zone euro inclus dans le graphique ci-dessous, la maturité moyenne de leur dette est légèrement inférieure à celle de la France (à 8,02 années fin 2022).

Maturité moyenne de la dette de plusieurs pays européens

(en années)

Source : Agence France Trésor, réponses au questionnaire du rapporteur spécial

Cependant, l'allongement de la maturité moyenne de la dette ne constitue aucunement une « solution miracle » pour diminuer la charge d'intérêts. Pour assurer la sécurité des émissions et garantir le meilleur prix dans l'intérêt du contribuable, les titres choisis, avec leur maturité, doivent répondre à la demande des investisseurs, au risque sinon de nuire à la bonne exécution du programme de financement de l'État.

Alors que la liquidité de la dette française constitue l'un de ses principaux atouts reconnus par tous les investisseurs, il serait extrêmement dommageable de la mettre en péril en choisissant d'émettre sur des titres de maturité très longue, alors même que la demande des investisseurs est plus faible sur ces segments. Le contribuable risquerait in fine de payer plus cher cet allongement de la maturité, ce qui en retour accroîtrait la charge de la dette sur sa durée de vie.

2. Alors que le besoin de financement de l'État se maintient à un niveau élevé, la vigilance et la maîtrise stricte des dépenses s'imposent face à la charge de la dette de l'État

a) Un besoin de financement de l'État en forte augmentation, à un niveau bien plus élevé que celui d'avant-crise

Le besoin de financement de l'État devrait atteindre 299,7 milliards d'euros en 2024 sous les hypothèses favorables du Gouvernement, contre 310,3 milliards d'euros après révision pour l'année 2023 (304,9 milliards d'euros dans la prévision initiale). S'il est en reflux, donc, par rapport à 2023, ce niveau est bien plus élevé qu'en 2021 (+ 5,1 %) et qu'en 2022 (+ 7,0 %). Il approche ainsi le spectaculaire niveau de 2020 (309,5 milliards), et demeure donc bien plus élevé que celui d'avant-crise : il s'établissait à 220,5 milliards d'euros en 2019, soit près de 30 % de moins que celui prévu pour 2024.

Évolution du besoin de financement de l'État

(en milliards d'euros et en pourcentage)

|

|

2021 (exécuté) |

2022 (exécuté) |

2023 (LFI) |

2023 (révisé) |

PLF 2024 |

Évolution 2024 / LFI 2023 |

Évolution 2024 / 2023 révisé |

|

Besoin de financement |

|||||||

|

Amortissement de titres d'État à moyen et long terme |

118,3 |

145,7 |

149,5 |

149,6 |

160,2 |

7,2 % |

7,1 % |

|

Valeur nominale |

117,5 |

140,8 |

144,5 |

144,5 |

155,5 |

7,6 % |

7,6 % |

|

Suppléments d'indexation dus |

0,8 |

5,0 |

5,0 |

5,1 |

4,7 |

- 6,0 % |

- 7,8 % |

|

Amortissement des autres dettes (dettes reprises, etc...) |

1,3 |

3,0 |

3,1 |

3,1 |

2,7 |

- 12,9 % |

- 12,9 % |

|

Déficit budgétaire |

170,7 |

151,4 |

164,9 |

172,1 |

144,5 |

- 12,4 % |

- 16,0 % |

|

Autres besoins de trésorerie |

- 5,1 |

- 20,2 |

- 12,6 |

- 14,5 |

- 7,7 |

- 38,9 % |

- 46,9 % |

|

Total |

285,2 |

280,0 |

304,9 |

310,3 |

299,7 |

- 1,7 % |

- 3,4 % |

|

Ressources de financement |

|||||||

|

Émissions de titres à moyen et long termes, nettes des rachats |

260,0 |

260,0 |

270,0 |

270,0 |

285,0 |

5,6 % |

5,6 % |

|

Ressources affectées à la Caisse de la dette publique et consacrées au désendettement |

0,0 |

1,9 |

6,6 |

6,6 |

6,5 |

- 1,5 % |

- 1,5 % |

|

Variation de l'encours de titres à court terme |

- 6,2 |

- 6,9 |

3,3 |

20,0 |

7,7 |

- 61,5 % |

- 61,5 % |

|

Variation des dépôts des correspondants |

18,7 |

1,1 |

0,0 |

0,0 |

0,0 |

|

|

|

Variation des disponibilités du Trésor à la Banque de France et des placements de trésoreries de l'État |

- 4,4 |

35,2 |

24,5 |

27,6 |

0,0 |

- 100,0 % |

- 100,0 % |

|

Autres ressources de trésorerie23(*) |

17,2 |

- 11,3 |

0,5 |

- 13,9 |

0,5 |

||

|

Total |

285,2 |

280,0 |

304,9 |

310,3 |

299,7 |

- 3,4 % |

- 3,4 % |

Source : commission des finances, d'après les documents budgétaires

285 milliards d'euros d'obligations à moyen et long terme devront également être émis par la France en 2024, un chiffre en augmentation par rapport à celui observé depuis 2020 et la déformation brutale du besoin de financement de l'État.

Les émissions nettes à moyen et long terme représenteraient l'équivalent de 9,6 % du PIB en 2023 et 9,7 % du PIB en 2024. Si ce rapport baisse par rapport à 2020 (11,2 %), 2021 (10,4 %24(*)) et 2022 (9,9 %25(*)), il s'écarte toujours significativement de la moyenne constatée sur la décennie 2010, où elle oscillait entre 8,0 % et 8,9 %.

Programme de financement à moyen et long

terme

de la dette de l'État, en proportion du PIB

(en pourcentage)

Source : commission des finances, d'après les données publiées par l'Agence France Trésor dans le bulletin mensuel du mois de septembre 2023

La stabilisation de ce taux à 9,7 % et la persistance de cet écart avec le régime passé témoignent du choix du Gouvernement de ne pas maîtriser les dépenses publiques ordinaires, hors mesures d'urgence et de relance de l'économie.

En conséquence, l'endettement est devenu la première source de financement de l'État en 2020. Il ne l'est plus en 2023 puisque les ressources du budget général, c'est-à-dire fiscales et non fiscales représentent 287,6 milliards d'euros26(*), après déduction des prélèvements sur recettes.

À la différence des années 2020 à 2023, la majorité des ressources de financement en 2024 sera affectée à l'amortissement des titres de moyen et long terme, et non au financement du déficit qui reste néanmoins toujours conséquent, puisqu'il est prévu à 144,5 milliards d'euros (soit 4,4 % du PIB).

Décomposition du besoin de financement de l'État

(en milliards d'euros et en pourcentage)

Source : commission des finances, d'après les documents budgétaires

L'augmentation à 285 milliards d'euros en 2024 des émissions de titres à moyen et long terme, après les hausses déjà inédites à 260 milliards en 2021 et 270 milliards en 2023, s'explique donc par la progression des emprunts arrivant à maturité et appelés à être renouvelés (160,2 milliards d'euros). D'après les données figurant dans le compte général de l'État pour l'année 202227(*), 15 % des OAT devaient arriver à échéance d'ici la fin de l'année 2023 (7 %) et 2024 (8 %). 27 % des titres négociables à moyen et long terme seront exigibles entre la fin de l'année 2024 et la fin de l'année 2027.

Dans ce contexte, il convient de souligner, comme l'a indiqué un des spécialistes en valeur du Trésor entendus par le rapporteur spécial, que « la signature française continue d'être perçue comme liquide et de qualité ».

b) Évaluer les facteurs de risque à court, moyen et long terme pour la charge de la dette

(1) De façon générale, la crédibilité budgétaire de la France doit être maintenue

La crédibilité budgétaire, qui peut s'entendre de la capacité, pour un pays, d'adopter un budget financé, de le respecter, et de se conformer aux règles et au cadre dans lesquels il s'inscrit, est le premier prérequis pour accéder aux marchés financiers et se financer à des taux abordables. L'épisode britannique récent en est la preuve éclatante, puisque le Gouvernement d'Elizabeth Truss, qui aurait dû soumettre au bureau pour la responsabilité budgétaire (« office for budget responsibility ») le mini-budget non financé qu'elle a présenté en septembre 2022, s'est affranchi de cette formalité, ce qui a entraîné une remontée des taux sur les gilts, emprunts d'État au Royaume-Uni, allant jusqu'à 4,6 %.

Ainsi, dans l'appréciation de la dette souveraine française par les agences de notation28(*), ce n'est pas tant le niveau en absolu qui est scruté, en particulier depuis la crise sanitaire, que les perspectives de redressement à moyen et long termes et le comportement passé, ainsi que le contexte institutionnel (soit la stabilité politique). Par exemple, l'absence de consolidation dans la période précédant la crise est un facteur d'importance dans l'évaluation de la perspective (négative ou stable selon les agences) de l'évolution de la notation française, aujourd'hui AA (S&P), AA- (Fitch) ou Aa2 (Moody's). Or, de manière générale, la France se distingue par une absence d'effort antérieurement à la crise, avec une trajectoire du taux de dette/PIB qui restait bien supérieure à celle de la plupart de ses voisins et qui, surtout, ne diminuait pas. Ces dernières années, même en période de croissance, la France n'a pas saisi les opportunités qui s'offraient à elle pour restaurer ses finances publiques.

En avril 2023, Fitch a dégradé la notation de la France de AA à AA-, en questionnant notamment les capacités du pays à réduire le déficit et la dette, ainsi que des perspectives de croissance moins élevées qu'anticipé. S'agissant du contexte institutionnel, l'agence avait relevé que « l'impasse politique et les mouvements sociaux (parfois violents) constitu[ai]ent un risque pour le programme de réformes de [Emmanuel Macron] et pourraient créer des pressions en faveur d'une politique budgétaire plus expansionniste ou d'un renversement des réformes précédentes ».

Dans la période actuelle, il convient donc pour la France d'attester sa capacité à définir une trajectoire de désendettement durable et susceptible de respecter le Pacte de stabilité et de croissance29(*) lorsque la clause de suspension actuellement en vigueur aura expiré, au 1er janvier 2024. Comme l'ont confirmé les représentants de Standard & Poor's entendus par le rapporteur spécial, « la question primordiale pour la France est la trajectoire de la dette ».

Le rapporteur spécial reprendra ici les termes du Haut Conseil des finances publiques : « la soutenabilité à moyen terme des finances publiques continue donc à appeler la plus grande vigilance »30(*). Il importe à cet égard que la France retrouve rapidement une trajectoire de stabilisation puis d'assainissement de ses finances publiques, plus crédible que celle proposée dans le projet de loi de programmation des finances publiques pour 2023-2027.

(2) À court terme, le maintien des taux directeurs de la BCE à un niveau élevé, ainsi que la volatilité des marchés financiers, pourraient nécessiter une révision des prévisions de taux du Gouvernement

En 2023, tout comme en 2022, l'évolution des rendements souverains en zone euro a été principalement orientée par la poursuite du resserrement de la politique monétaire de la BCE. Ce mouvement s'est prolongé jusqu'à la fin de l'été 2023, date à laquelle le relèvement des taux directeurs était de + 450 points de base (de 0,00 % à 4,50 %) pour la BCE par rapport à juillet 2022, et de + 525 points de base (de 0,25 % à 5,50 %) pour la Fed par rapport à mars 2022.

La combinaison d'un biais restrictif continûment réaffirmé par la BCE (ainsi que par la Fed) et des effets de ces décisions de hausse de taux directeurs a ainsi conduit les rendements souverains à se stabiliser durant le premier semestre 2023 ou à ne croître qu'à un rythme bien plus lent qu'en 2022, à compter de la mi-septembre 2023. Par ailleurs, au tournant de l'hiver et du printemps, les rendements souverains se sont aussi montrés marginalement et ponctuellement plus volatils en raison des turbulences intervenues dans le secteur bancaire américain (faillite de la Silicon Valley Bank) ainsi que de la tenue des élections régionales en Italie.

Au total, les rendements souverains à 10 ans en zone euro ont fluctué autour d'un étiage moyen relativement stable se situant entre 2 % et 4 % durant le premier semestre 2023, alors qu'ils évoluaient entre 0 % et 2 % jusqu'à la fin 2021.

L'écart (ou spread) de taux entre la France et l'Allemagne est, pour sa part, resté relativement stable autour de sa moyenne de 55 points de base depuis le début du resserrement monétaire de la BCE en juillet 2022, après s'être situé autour de 35 points de base dans le sillage de l'activation par la BCE de sa politique d'achats d'actifs en 2015. La hausse observée depuis 2022 est essentiellement imputable au processus de normalisation de sa politique monétaire par la BCE et, plus marginalement, à la reprise économique, moyennant les élargissements ponctuels mentionnés précédemment. Par ailleurs, et pour exactement les mêmes raisons, l'écart de rendement de l'Italie avec l'Allemagne a fluctué entre 150 et 200 points de base, tandis que l'écart de taux longs de l'Espagne s'est montré plus stable, autour de 100 points de base.

Évolution des rendements souverains

à dix ans

entre janvier 2022 et septembre 2023

(en pourcentage)

Source : Bloomberg, réponses de l'Agence France Trésor au questionnaire du rapporteur spécial

(3) Alors que le retour de l'inflation a alourdi la charge de la dette dans la période récente, les incertitudes autour de son reflux invitent à la prudence

Le retour de l'inflation à la suite de la reprise économique en 2021 puis de la crise énergétique en 2022 s'est traduit par l'augmentation de la provision pour indexation du capital des titres indexés, représentant 11 à 12 % de l'encours.

Part d'OAT indexées dans l'encours total de dette

Source : rapport sur la dette des administrations publiques 2024

Ainsi, la provision pour indexation du capital des titres indexés devrait s'élever à 15,8 milliards d'euros en 2023, après 15,5 milliards d'euros en 2022, 3 milliards d'euros en 2021 et 458 millions d'euros en 2020.

Pour 2024, selon les prévisions du Gouvernement, la provision pour indexation devrait diminuer sensiblement avec le reflux de l'inflation (notamment sous l'effet du resserrement monétaire de la BCE), à 8,7 milliards d'euros.

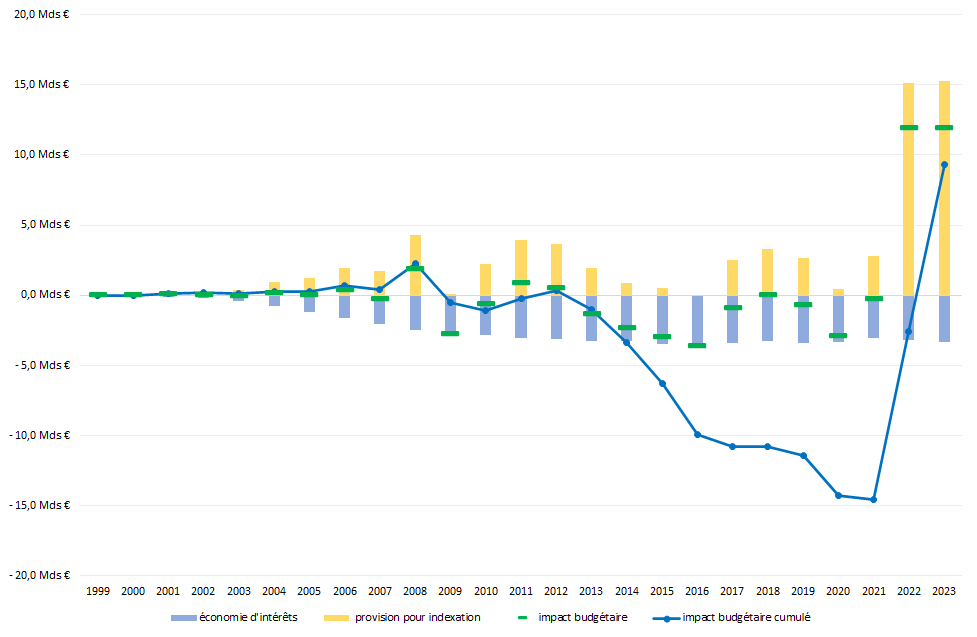

Si le retour de l'inflation depuis 2021 s'est donc accompagné d'une hausse sensible de la provision pour indexation, le financement en obligations indexées, à hauteur de 30 % d'OAT indexées sur l'inflation française (OATi) et de 70 % d'OAT indexées sur l'inflation de la zone euro (OAT€i), demeure non seulement une source de diversification, mais présente également un effet neutre sur le long terme.

L'émission d'obligations indexées est une source importante de diversification, à laquelle recourent au demeurant tous les pays du G7, qui permet d'attirer des investisseurs variés, en particulier ceux qui doivent adosser un passif exposé à l'inflation (investisseurs rémunérant leurs propres clients en fonction de l'inflation, comme les déposants du Livret A). L'accès à des investisseurs les plus variés possibles est important puisque les volumes d'émission ont fortement augmenté depuis quinze ans.

Si la France n'émettait pas d'obligations indexées, elle se priverait de cette diversification. En l'absence de diminution substantielle du programme de financement, une baisse de la part des obligations indexées dans ce programme obligerait à monter les volumes d'émission sur le compartiment des titres nominaux, ce qui aurait pour effet de dégrader les conditions d'emprunt sur ce segment par le biais de taux moyens plus élevés, pesant à leur tour sur la charge de la dette.

Les titres indexés permettent également de diversifier les risques auxquels est exposée la dette de l'État. L'évolution future des taux comme de l'inflation étant inconnue, cette diversification conduit à une répartition des risques entre ceux auxquels sont exposées la dette de court terme, la dette de moyen terme, la dette de long terme, la dette de très long terme et la dette indexée sur l'inflation. Si la France n'émettait pas d'obligations indexées, elle se priverait là-aussi de cette diversification.

L'émission d'obligations indexées présente, en outre, un effet neutre, voire contra-cyclique sur le long terme.

En effet, en période de stabilité des prix, le « stock réel de dette publique » (ratio entre la dette et le PIB nominal) diminue peu et la part d'obligations indexées permet de diminuer la charge de la dette (en raison de la faiblesse de la charge d'indexation). En période d'inflation accrue, le ratio entre la dette et le PIB nominal diminue spontanément et en contrepartie la charge d'indexation des obligations indexées augmente, ce qui illustre leur caractère contra-cyclique.

Ainsi, durant la décennie 2010, l'inflation surprenant à la baisse s'est traduite par des provisions pour indexation généralement inférieures aux économies d'intérêts dues aux plus faibles coupons des titres indexés. Cette source d'économie pour le budget de l'État, en comparaison aux titres nominaux, a atteint certaines années jusqu'à trois milliards d'euros, compensant partiellement le coût supplémentaire enregistré en 2022 et 2023, face à un choc d'inflation d'une ampleur exceptionnelle.

Il est à noter toutefois que ce calcul ne tient pas compte du surcoût pour l'État émetteur d'un report des volumes d'émission actuellement réalisés sur des titres indexés vers les titres nominaux, pour lesquels les volumes émis sont déjà conséquents, et qui pourrait se traduire par une dégradation, vraisemblablement non linéraire, des conditions de financement afférentes.

L'impact du programme d'émissions indexées sur le budget de l'État

L'émission des titres indexés sur l'inflation (française depuis 1998 et européenne depuis 2002) par la France vise à réduire le coût de financement de la dette de l'État sur une longue période en répondant à la demande d'investisseurs prêts à payer une prime d'inflation pour s'assurer d'une couverture du risque d'inflation au-delà de l'inflation anticipée figée dans le taux d'émission de la dette à taux fixe. L'État peut proposer aux investisseurs cette couverture du risque d'inflation car ses recettes sont elles-mêmes très fortement corrélées à l'inflation, là où ses dépenses ne le sont que partiellement.

De 1998 à 2021, la France a réalisé grâce aux obligations indexées une économie totale de 14,5 milliards d'euros, très au-delà des seules primes d'inflation et résultant, du fait du passage en régime d'inflation faible, d'une accumulation des économies d'intérêt dépassant largement la provision pour indexation enregistrées sur la même période. En effet, la faiblesse de l'inflation en France et en zone euro ont induit une provision pour indexation très faible et systématiquement inférieure aux économies d'intérêts dues à ces émissions en comparaison aux titres nominaux, principalement à partir de 2012, produisant des économies annuelles qui ont pu atteindre certaines années jusqu'à trois milliards d'euros. À partir de 2022, les prix à la consommation ont fortement augmenté, en lien avec l'accentuation du déséquilibre offre-demande résultat de l'accumulation des chocs économiques. L'envolée des prix s'est traduite par une forte progression de la provision pour indexation, qui a atteint en comptabilité budgétaire environ 15 milliards d'euros sur les deux années, alors que les économies d'intérêt ont demeuré stables (à un peu plus de 3 milliards d'euros). À fin 2023, le coût d'opportunité cumulé des titres indexés (après déduction des économies d'intérêt) est de 9 milliards d'euros.

Coût et économies induits par le programme d'émissions indexées pour le budget

Source : réponses de l'Agence France Trésor au questionnaire du rapporteur spécial

(4) À moyen-long terme, un risque de « dédollarisation », qui demeure aujourd'hui très limité, pourrait affecter la demande des investisseurs non européens

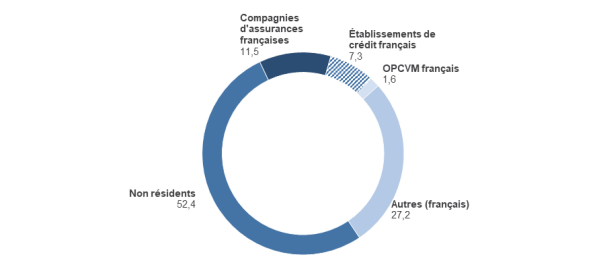

Au deuxième trimestre 2023, 52,4 % de la dette négociable de l'État était détenue par des non-résidents (après 51,4 % au premier trimestre 2023 et 50,1 % au quatrième trimestre 2022), contre 47,6 % pour les résidents.

Détention actuelle des titres de la dette négociable de l'État par groupe de porteurs

(en pourcentage)

Source : Banque de France, rapport sur la dette des administrations publiques 2024

Selon un des spécialistes en valeur du Trésor entendus par le rapporteur spécial, si la politique monétaire plus restrictive de la Fed ne devrait pas avoir d'impact majeur et détourner les investisseurs internationaux des obligations souveraines européennes, la question de la « dédollarisation », et de ce qui pourrait en découler pour l'Europe et la France, pourrait avoir un impact sur le niveau des taux d'intérêt.

En effet, plusieurs événements récents convergent dans cette direction :

- l'élargissement des BRICS (Brésil, Russie, Inde, Chine et Afrique du Sud) depuis août 2023, l'Arabie Saoudite, l'Argentine, les Émirats Arabes Unis, l'Éthiopie et l'Iran ayant été invités à rejoindre l'alliance ;

- un accord entre le Brésil et la Chine afin de commercer sans utiliser le dollar ;

- la liquidation d'actifs en dollars de la part de certains investisseurs chinois : 21 milliards de dollars d'actions et d'obligations du Trésor américain ont été vendues en août 2023, soit le montant le plus élevé en quatre ans.

À cet égard, ce mouvement de « dédollarisation » intervient dans une période où la position extérieure nette de la France, en pourcentage du PIB, est proche de son plus bas depuis près de 20 ans, avec une position négative de - 25 % du PIB. Alors que les Français ont reçu au cours des deux dernières décennies davantage de capitaux qu'ils n'ont investi à l'étranger, le retrait des investisseurs des pays émergents pourrait avoir des conséquences importantes sur la demande pour les titres de dette français. En raison des relations étroites existant entre les économies européenne et américaine, une désaffection pour le dollar pourrait en effet impliquer une désaffection pour les actifs européens, notamment les titres de dette.

Néanmoins, ce risque demeure très limité aujourd'hui. À l'exception des flux importants à la vente d'actifs en dollars observés pendant l'été 2023, le mouvement de « dédollarisation » semble à ce stade essentiellement viser les transactions commerciales et avoir une portée politique et symbolique. Compte tenu de la multiplicité des facteurs pouvant influer sur ce phénomène (géopolitique internationale, rivalité entre les États-Unis et la Chine en matière de technologies, contrôle des capitaux et des devises en Chine, accélération du développement des cryptomonnaies), il convient de souligner la difficulté à déterminer un horizon temporel ou même à définir la portée réelle d'un tel phénomène pour l'économie et les marchés obligataires.

* 1 Hors remboursements et dégrèvements.

* 2 L'article 123 du traité sur le fonctionnement de l'Union européenne dispose qu'il « est interdit à la Banque centrale européenne et aux banques centrales des États membres, ci-après dénommées «banques centrales nationales», d'accorder des découverts ou tout autre type de crédit aux institutions, organes ou organismes de l'Union, aux administrations centrales, aux autorités régionales ou locales, aux autres autorités publiques, aux autres organismes ou entreprises publics des États membres; l'acquisition directe, auprès d'eux, par la Banque centrale européenne ou les banques centrales nationales, des instruments de leur dette est également interdite ». Concrètement, la Banque de France ayant l'interdiction d'autoriser l'État à être en découvert, le compte unique du Trésor doit toujours être positif en fin de journée.

* 3 Article 92 de la loi n°2013-1278 du 29 décembre 2013 de finances pour 2014.

* 4 L'aide au remboursement est apportée dans la limite d'un taux maximal de 75 % des indemnités de remboursement anticipé, auquel s'ajoute un taux complémentaire maximal de 5 % pour les situations les plus graves.

* 5 Les cinq angles sont les suivants : le système de contrôle des opérations et des procédures internes, l'organisation comptable et du traitement de l'information, les systèmes de mesure des risques et des résultats, les systèmes de surveillance et de maîtrise des risques, et enfin le système de documentation et d'information.

* 6 D'après les informations figurant dans le projet annuel de performances de la mission « Engagements financiers de l'État » annexé au projet de loi de finances pour 2023 et les réponses au questionnaire budgétaire du rapporteur spécial.

* 7 Article 58 de la loi n° 2020-734 du 17 juin 2020 relative à diverses dispositions liées à la crise sanitaire, à d'autres mesures urgentes ainsi qu'au retrait du Royaume-Uni de l'Union européenne.

* 8 Avis n° 444 (2019-2020) de M. Albéric de MONTGOLFIER, fait au nom de la commission des finances, déposé le 19 mai 2020 sur le projet de loi portant diverses dispositions urgentes pour faire face aux conséquences de l'épidémie de covid-19.

* 9 Ordonnance n° 2020-1496 du 2 décembre 2020 relative à la centralisation des disponibilités de certains organismes au Trésor et prise en application de l'article 58 de la loi n° 2020-734 du 17 juin 2020 relative à diverses dispositions liées à la crise sanitaire, à d'autres mesures urgentes ainsi qu'au retrait du Royaume-Uni de l'Union européenne.

* 10 Décret n° 2021-29 du 14 janvier 2021 relatif à la centralisation des disponibilités de certains organismes au Trésor et au régime des dérogations à l'obligation de dépôt au Trésor.

* 11 Le Fonds de garantie des dépôts et de résolution, l'IFP-Énergies nouvelles, le Commissariat à l'énergie atomique, France Compétences, l'Agence nationale pour la rénovation urbaine, Pôle Emploi, l'Institut de France et ses académies, l'Institut national de l'audiovisuel, la Monnaie de Paris, l'EPIC Bpifrance, le Conseil économique, social et environnemental, les autorités publiques indépendantes, l'Agence française d'expertise technique internationale et l'Agence nationale pour la gestion des déchets radioactifs.

* 12 Estimation hors rapatriement de la trésorerie de Pôle Emploi. Un arrêté ministériel doit en effet venir fixer les conditions de dépôt des fonds de Pôle Emploi.

* 13 Si on rapporte cet encours nominal au PIB, on constatera qu'il a encore davantage diminué, du moins jusqu'en 2019.

* 14 Selon les réponses apportées au questionnaire budgétaire du rapporteur spécial, « l'effet calendaire est la variation du coût budgétaire des opérations d'émission et de rachats de titres à moyen et long terme l'année où elles ont lieu. Cette variation retrace les différences entre les dates, les volumes et les taux des opérations conduites les deux années ».

* 15 Chiffres obtenus en utilisant le déflateur du PIB, et retenus par le Haut Conseil des finances publiques dans son avis sur le projet de loi de finances pour 2024 : Avis n° HCFP-2023-8 relatif aux projets de lois de finances et de financement de la sécurité sociale pour l'année 2024, 22 septembre 2023.

* 16 Le taux apparent de la dette publique mesure le rapport entre le montant de la charge de la dette au titre d'une année N et le stock de dette de l'année N-1.

* 17 « Finances publiques : une inflation qui rapporte ? », billet de blog d'Agnès Bénassy-Quéré, cheffe économiste de la Direction générale du Trésor, 5 juillet 2022.

* 18 Insee, Information Rapide, n° 250, 29 septembre 2023.

* 19 Rapport sur la dette des administrations publiques 2024.

* 20 Banque mondiale, Commodity Markets Outlook. Under the Shadow of Geopolitical Risks, octobre 2023.

* 21 « La gestion de la dette publique et l'efficience du financement de l'État par l'Agence France Trésor », Cour des comptes. Communication à la commission des finances, de l'économie générale et du contrôle budgétaire de l'Assemblée nationale, février 2022.

* 22 Rapport sur la dette des administrations publiques 2024.

* 23 Il s'agit des primes à l'émission. Pour une description détaillée de ce dispositif, se reporter à l' annexe 13 « Mission Engagements financiers de l'État » du rapporteur spécial Jérôme BASCHER, dans le rapport général n° 138 (2020-2021) fait au nom de la commission des finances sur le projet de loi de finances, adopté par l'Assemblée nationale, pour 2021, par M. Jean-François HUSSON.

* 24 Chiffre définitif.

* 25 Chiffre définitif.

* 26 D'après le projet de loi de finances de fin de gestion pour 2023.

* 27 Compte général de l'État. Annexe au projet de loi de règlement du budget et d'approbation des comptes pour l'année 2022.

* 28 Le rapporteur spécial avait consacré un plus ample développement aux agences de notation dans le cadre de l' annexe 13 « Mission Engagements financiers de l'État » du rapporteur spécial Jérôme BASCHER, dans le rapport général n° 138 (2020-2021) fait au nom de la commission des finances sur le projet de loi de finances, adopté par l'Assemblée nationale, pour 2021, par M. Jean-François HUSSON.

* 29 Il s'agirait toutefois d'un Pacte de stabilité et de croissance réformé, dont le contenu n'est pas encore connu au moment de l'écriture de ce rapport. Il serait notamment question de l'introduction d'un seuil intermédiaire de dette publique de 90 % du PIB.

* 30 Haut Conseil des finances publiques. Avis n° HCFP-2023-8 relatif aux projets de lois de finances et de financement de la sécurité sociale pour l'année 2024, 22 septembre 2023.