Rapport n° 274 (2022-2023) de M. Jean-Baptiste BLANC , fait au nom de la commission des finances, déposé le 25 janvier 2023

Disponible au format PDF (1,1 Moctet)

Synthèse du rapport (355 Koctets)

-

L'ESSENTIEL

-

EXAMEN DES ARTICLES

-

ARTICLE 1er

Création d'une taxe régionale additionnelle sur les résidences secondaires et autres logements meublés non affectés à l'habitation principale

-

ARTICLE 2

Institution d'une taxe additionnelle sur les résidences secondaires et autres logements meublés non affectés à l'habitation principale au bénéfice des établissements publics fonciers locaux

-

ARTICLE 1er

-

EXAMEN EN COMMISSION

-

RÈGLES RELATIVES À L'APPLICATION DE

L'ARTICLE 45

DE LA CONSTITUTION ET DE L'ARTICLE 44 BIS

DU RÈGLEMENT DU SÉNAT (« CAVALIERS »)

-

- LISTE DES PERSONNES ENTENDUES

-

LA LOI EN CONSTRUCTION

N° 274

SÉNAT

SESSION ORDINAIRE DE 2022-2023

Enregistré à la Présidence du Sénat le 25 janvier 2023

RAPPORT

FAIT

au nom de la commission des finances (1) sur la proposition de loi visant à renforcer l' action des collectivités territoriales en matière de politique du logement ,

Par M. Jean-Baptiste BLANC,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Sénat : |

217 et 275 (2022-2023) |

L'ESSENTIEL

I. LA TAXATION DES RÉSIDENCES SECONDAIRES DANS LES ZONES DENSES A ÉTÉ RENFORCÉE PAR LES ÉVOLUTIONS LÉGISLATIVES RÉCENTES

Face au développement des résidences secondaires et à ses effets sur le marché local de l'immobilier, la taxation de ces résidences, par rapport à celle des résidences principales, a été renforcée par la réforme de la fiscalité locale et par les dernières évolutions adoptées en loi de finances pour 2023.

A. LE DÉVELOPPEMENT DES RÉSIDENCES SECONDAIRES EST UN PHÉNOMÈNE RÉCENT QUI IMPACTE FORTEMENT CERTAINES ZONES DU TERRITOIRE FRANÇAIS

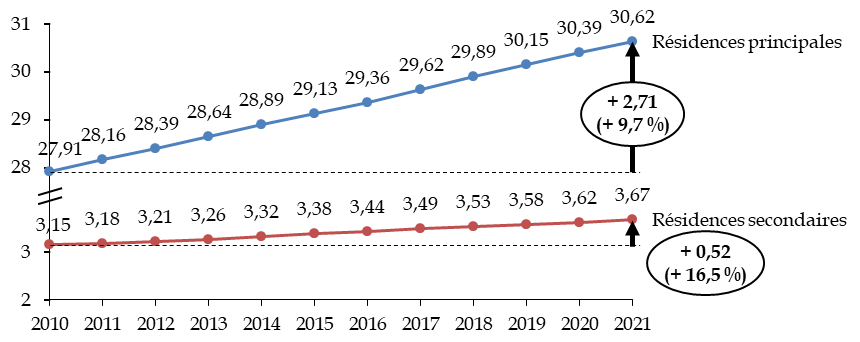

Selon le compte du logement 1 ( * ) , la France comprenait 3,7 millions de résidences secondaires en 2021, dont 2 millions de logements individuels et 1,7 million de logements en locaux d'hébergements collectifs, pour 30,7 millions de résidences principales.

Sur le long terme, le nombre des résidences principales et secondaires évolue de manière comparable, puisque l'un comme l'autre ont augmenté de 49 % depuis 1984. On constate toutefois une accélération de l'augmentation du nombre des résidences secondaires sur les années récentes , puisque le stock de résidences secondaires a augmenté de 16,5 % depuis 2010, contre moins de 10 % pour les résidences principales.

Évolution du nombre de résidences

principales et secondaires

entre 2010 et 2021

(en millions de logements)

Source : commission des finances, à partir du compte du logement

Comme l'indique le rapport du compte du logement, le taux de croissance du parc de logements ordinaires est d'environ 1 % par an depuis 1991, mais de manière différenciée : alors que le nombre des résidences principales augmentait beaucoup plus vite que le nombre des résidences secondaires entre 1991 et 2006 (+ 1,2 % contre + 0,6 %), il croît désormais moins rapidement (+ 0,9 % contre + 1,1 %). Le phénomène est encore plus marqué pour les logements vacants (+ 0,3 % par an entre 1991 et 2006, + 2,8 % par an depuis 2006). Le segment des propriétaires occupants non-accédants , qui correspond aux personnes connaissant la plus grande stabilité de logement, est celui qui a connu la plus forte décélération : de + 2,8 % par an entre 1991 et 2006 à + 0,8 % par an depuis 2006.

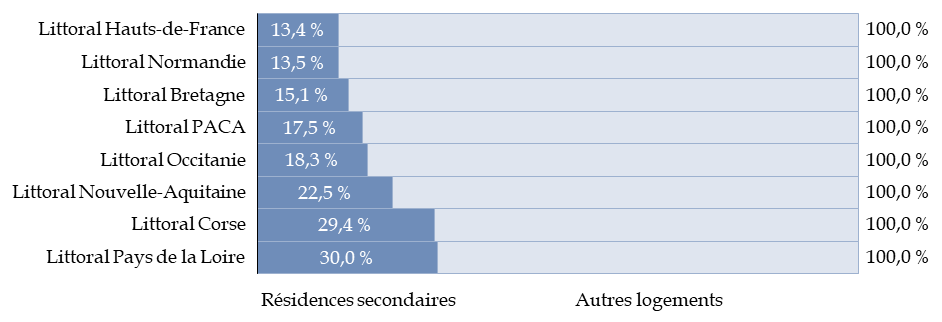

Au niveau national, les résidences secondaires se trouvent pour 40 % d'entre elles sur le littoral, en altitude pour 16 % , et dans les intercommunalités les plus densément peuplées (hors littoral et montagne) pour 12 %. La proportion de résidences secondaires est particulièrement élevée sur le littoral atlantique et en Corse. En Nouvelle-Aquitaine, par exemple, la moitié des résidences secondaires se situent dans les communes de la façade atlantique, où elles représentent en moyenne 22,5 % des logements et jusqu'à 50 % dans les zones plus touristiques. Dans ces zones, les propriétaires de résidences secondaires ont un revenu supérieur à ceux du reste de la région et un sur deux seulement vit dans la même région 2 ( * ) .

Part des résidences secondaires dans le parc de logements des EPCI littoraux

(en % du parc de logements)

Source : commission des finances, à partir des données Insee, Fidéli 2019 (compte du logement)

Deux résidences secondaires sur trois sont détenues par un ménage de 60 ans ou plus , et même trois sur quatre dans certaines zones littorales. 34 % d'entre elles sont détenues par des ménages aisés (niveau de vie supérieur au 9 e décile), surtout dans certaines zones littorales, dans les Alpes du Nord, et dans quelques grandes agglomérations comme Paris 3 ( * ) .

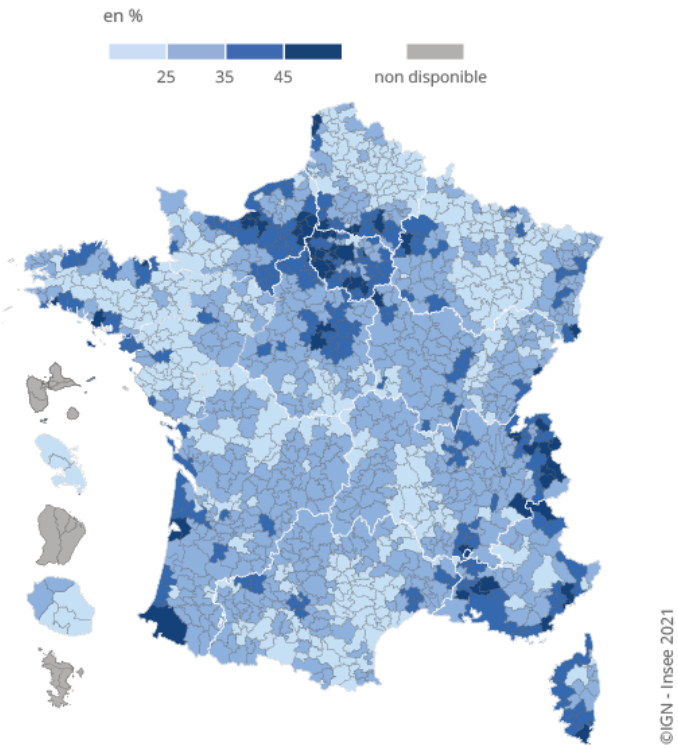

Part de résidences secondaires de l'EPCI détenues par un ménage aisé en 2021

Source : INSEE

Comme le montrent les études de l'INSEE, il est indéniable que le développement des résidences secondaires accentue la tension sur le marché du logement , surtout là où la population augmente. Les prix immobiliers subissent ainsi une pression à la hausse et les distances entre les lieux de domicile et de travail s'accroissent pour les personnes travaillant sur place 4 ( * ) .

Cette situation doit toutefois s'apprécier en fonction des territoires . Les résidences secondaires constituent aussi une source d'attractivité des territoires et une source d'enrichissement pour l'économie locale , en particulier dans les zones où la densité de population est moins importante 5 ( * ) . La hausse des prix de l'immobilier résulte d'ailleurs d'une conjonction de phénomènes qui ne peut se résumer à la multiplication des résidences secondaires. Les territoires littoraux atlantique et méditerranéen connaissent ainsi un solde migratoire important, qui résulte en partie de l'arrivée de retraités qui y installent leur résidence principale 6 ( * ) . Enfin, la typologie des résidences secondaires est différente de celle des résidences principales : une sur quatre a une superficie inférieure à 40 m², contre seulement une résidence principale sur dix, ce qui limite sans doute la possibilité de satisfaire la demande locale par une transformation de résidences secondaires en résidences permanentes.

Toute mesure relative aux résidences secondaires doit donc s'apprécier en fonction des caractéristiques propres à chaque territoire . Une diminution trop importante du nombre des résidences secondaires entraînerait d'ailleurs une chute importante des recettes fiscales de certaines communes, compte tenu de la suppression de la taxe d'habitation sur les résidences principales.

Face à ce phénomène, la fiscalité des résidences secondaires a été notablement renforcée au cours des années récentes, de manière relative par rapport à celle des résidences principales (suppression de la taxe d'habitation sur les résidences principales) et de manière absolue par l'extension du périmètre des habitations concernées par la majoration de la taxe d'habitation sur les résidences secondaires.

B. LA TAXE D'HABITATION PÈSE DÉSORMAIS EXCLUSIVEMENT SUR LES RÉSIDENCES SECONDAIRES

En application de la réforme de la fiscalité locale prévue par la loi de finances pour 2020, la taxe d'habitation ne s'applique plus, depuis le 1 er janvier 2023, qu'aux résidences secondaires , ce qui constitue un avantage fiscal important pour les résidences principales.

En application de l'article 1407 du code général des impôts, la taxe d'habitation, qui est entièrement supprimée pour les résidences principales à compter du 1 er janvier 2023, demeure applicable, sous le nom de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale (THRS) :

- à tous les locaux meublés affectés à l'habitation autres que ceux affectés à l'habitation principale ;

- aux locaux meublés conformément à leur destination et occupés à titre privatif par les sociétés, associations et organismes privés et qui ne sont pas retenus pour l'établissement de la cotisation foncière des entreprises (CFE) ;

- aux locaux meublés sans caractère industriel ou commercial occupés par les organismes de l'État, des départements et des communes, ainsi que par certains établissements publics.

Certains locaux sont exonérés de la THRS : ceux passibles de la cotisation foncière des entreprises s'ils ne font pas partie de l'habitation personnelle des contribuables, les bâtiments servant aux exploitations rurales, les locaux destinés au logement des élèves dans les écoles et pensionnats, les bureaux des fonctionnaires publics et les locaux affectés au logement des étudiants dans les résidences universitaires.

La THRS s'applique donc, de manière générale, à des locaux qui, sans être occupés en tant que résidence principale, sont meublés et propres à l'habitation , qui se distinguent aussi bien des résidences principales que des logements vacants.

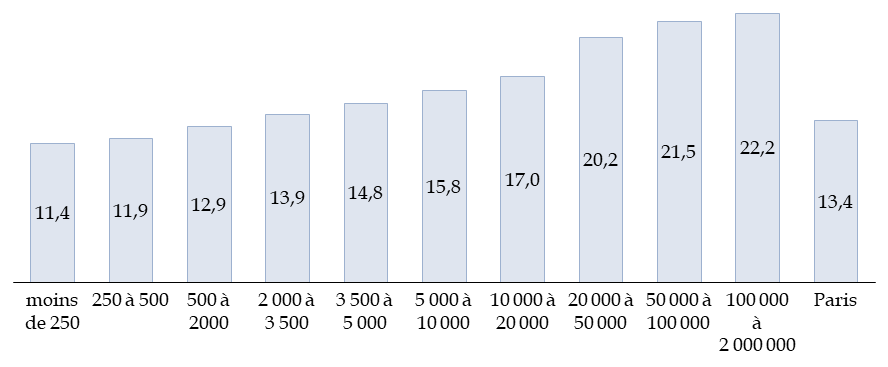

Selon les données de la direction générale des collectivités locales (DGCL), le taux moyen de taxe d'habitation est de 12,6 %. Il est fortement corrélé à la population des communes et dépasse 20 % dans les communes de plus de 20 000 habitants, hors Paris.

Taux moyen de taxe d'habitation selon le nombre d'habitants des communes

(en pourcentage de la valeur locative)

Source : commission des finances, à partir des données de la direction générale des collectivités territoriales

C. LA TAXATION DES RÉSIDENCES SECONDAIRES ET DES LOGEMENTS VACANTS A ÉTÉ RÉCEMMENT RENFORCÉE DANS LES ZONES DENSES

En application de l' article 1407 ter du code général des impôts , la THRS peut être majorée à l'initiative des autorités locales dans les zones géographiques définies par l'article 232 du code général des impôts pour l'application de la taxe sur les logements vacants , c'est-à-dire les zones auxquelles s'appliquerait la présente proposition de loi : le conseil municipal peut majorer la part lui revenant de la THRS d'un pourcentage compris entre 5 % et 60 %. Dans les autres zones, les communes peuvent assujettir les logements vacants à la THRS, pour la part leur revenant (article 1407 bis du code général des impôts).

En 2021, sur un total de 34 838 communes (hors régions d'outre-mer), dont 1 136 en zone TLV, 233 communes avaient instauré une majoration de THRS, dont 43 avaient choisi la majoration maximale de 60 %.

Nombre de communes ayant instauré la majoration

de THRS

dans chaque région

(en nombre de communes)

|

Région |

Nombre de communes en zone TLV |

Nombre de communes ayant instauré la majoration de THRS |

|

Auvergne-Rhône-Alpes |

237 |

48 |

|

Corse |

8 |

2 |

|

Grand Est |

23 |

2 |

|

Hauts de France |

63 |

2 |

|

Île-de-France |

415 |

49 |

|

Nouvelle-Aquitaine |

105 |

36 |

|

Occitanie |

103 |

11 |

|

Pays-de-la-Loire |

35 |

10 |

|

Provence-Alpes-Côte d'Azur |

147 |

73 |

|

Total |

1 136 |

233 |

Source : commission des finances, à partir du fichier de recensement des éléments d'imposition à la fiscalité directe locale (REI) en 2021

Or le périmètre d'application de la TLV, et par conséquent de la possibilité de majorer la THRS, a été étendu de manière importante par la loi de finances pour 2023 7 ( * ) .

Alors que le zonage se limitait auparavant à des zones d'urbanisation continue de plus de cinquante mille habitants où il existe un déséquilibre marqué entre l'offre et la demande de logements, le nouveau périmètre inclut également des communes plus petites dans lesquelles il existe également un déséquilibre marqué entre l'offre et la demande de logements (« zones tendues »). Parmi les critères retenus figurent le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens mais aussi la proportion élevée de logements affectés à l'habitation autres que ceux affectés à l'habitation principale par rapport au nombre total de logements. Les zones dans lesquelles la part des résidences secondaires sont donc expressément visées .

Le nouveau zonage doit être défini par un décret, qui n'a pas encore été pris. Toutefois il devrait inclure de nombreux territoires situés sur les littoraux atlantique et méditerranéen, ainsi que des zones de montagne et de manière générale des zones touristiques non comprises à l'intérieur des grandes métropoles.

II. LA PROPOSITION DE LOI RENFORCE LA TAXATION DES RÉSIDENCES SECONDAIRES, APPORTANT UNE RÉPONSE PRÉMATURÉE À UNE QUESTION QUI NÉCESSITERA UN TRAITEMENT SPÉCIFIQUE

La présente proposition de loi propose de créer deux taxes additionnelles à la taxe d'habitation sur les résidences secondaires :

- la première serait instituée au profit de la région, si le conseil régional décide de l'instituer (article 1 er ) ;

- la seconde serait reversée aux établissements publics fonciers locaux ou à l'office foncier de Corse (article 2).

Chacune de ces deux taxes ne pourrait être instituée que dans les zones géographiques dans lesquelles peut s'appliquer la taxe sur les logements vacants et la surtaxe de THRS , dans le périmètre étendu par la loi de finances pour 2023. Leur taux pourrait varier de 0 % à 25 % de la valeur locative , en fonction des délibérations du conseil régional ou du conseil d'administration de l'établissement public foncier.

Ces créations de taxes poursuivent un objectif qui peut être compris , à savoir de fournir aux régions et aux établissements publics fonciers les moyens de leur action. Elles présentent toutefois des inconvénients importants .

A. L'ATTRIBUTION D'UN NOUVEAU POUVOIR DE TAUX À DES COLLECTIVITÉS ET ÉTABLISSEMENTS INTRODUIT LE RISQUE D'UNE CONFUSION DES COMPÉTENCES EN MATIÈRE DE POLITIQUE DU LOGEMENT

Ces mesures distendraient encore plus le lien entre les ressources fiscales et les habitants. Alors que la suppression de la taxe d'habitation a réduit considérablement l'intérêt d'une commune à accueillir des habitants, une hausse aussi considérable de la fiscalité sur les résidences secondaires pourrait en fait conduire la région à favoriser la multiplication de telles résidences, d'autant que les conséquences seraient supportées non par la région (qui bénéficie au contraire, dans son rôle d'animation économique, du développement du tourisme), mais par les communes et les intercommunalités.

Surtout, la région et les établissements publics fonciers locaux acquerraient ainsi, par la possibilité d'accroître la pression fiscale sur les résidences secondaires, une influence directe sur la politique du logement, laquelle relève en premier lieu du bloc communal et intercommunal . Si la loi NOTRe 8 ( * ) a attribué aux régions une compétence pour promouvoir « le soutien à l'accès au logement et à l'amélioration de l'habitat, le soutien à la politique de la ville et à la rénovation urbaine », l'échelon régional demeure marginal dans la définition des politiques territorialisées du logement et de l'habitat . S'agissant des EPF, ils définissent déjà le montant de leurs ressources, mais cette proposition de loi leur conférerait pour la première fois la possibilité de décider sur quelle catégorie de contribuables (en l'occurrence les propriétaires de résidences secondaires) elles doivent être prélevées . Ces évolutions sont porteuses de risques de confusion sur l'attribution et la mise en oeuvre des compétences entre les différents niveaux de collectivités locales et leurs établissements. Le taux de la taxe régionale s'appliquerait de manière indifférenciée sur l'ensemble des zones tendues à l'intérieur d'une même région, alors que les conditions locales et les stratégies des communes et intercommunalités peuvent varier.

En outre, ces taxes peuvent s'analyser à titre principal comme des taxes de rendement . Cette ressource n'est en effet assortie d'aucune obligation d'utilisation pour les régions et les établissements publics fonciers : rien ne garantit donc que leur produit, surtout dans le cas des régions, serait effectivement utilisé pour le développement de la politique du logement. Elles constitueraient certainement un effet d'aubaine pour les régions, qui n'en sont d'ailleurs pas demandeuses.

B. LA CRÉATION DES DEUX NOUVELLES TAXES CONDUIRAIT À UN NIVEAU D'IMPOSITION EXCESSIF

L'augmentation de fiscalité qui résulterait de la création de deux taxes additionnelles sur les résidences secondaires serait considérable, comme le montre l'exemple ci-dessous.

Exemple d'application des deux nouvelles taxes

Soit une commune à forte activité touristique qui a fixé un taux de taxe d'habitation de 20 %, assorti d'une majoration de 30 % pour les résidences secondaires (soit un taux total de 26 % pour la part communale), auxquels s'ajoutent un taux supplémentaire de 1,5 % fixé par le syndicat de communes et de 8,5 % fixé par l'intercommunalité. Le taux actuel de taxe d'habitation est donc de 36 % pour les propriétaires de résidences secondaires.

Si le conseil régional, d'une part, et l'établissement public foncier, d'autre part, fixaient les taux des deux taxes prévues par la présente proposition au taux maximum de 25 %, le taux de taxe d'habitation résultant de l'application de la proposition de loi serait au total de 86 % de la valeur locative .

À ce taux il conviendrait d'ajouter les autres taxes pesant également sur la valeur locative, telles que les taxes foncières, ainsi que la taxe pour la gestion des milieux aquatiques et la prévention des inondations (GEMAPI) et la taxe spéciale d'équipement (TSE) pour la part de ces taxes répartie sur l'assiette des taxes foncières.

Source : calculs commission des finances

En lien avec son caractère manifestement excessif, un tel niveau de taxation présenterait probablement un risque d'inconstitutionnalité .

Dans sa décision n° 2012-662 DC, le Conseil constitutionnel a estimé que la création d'une nouvelle tranche marginale de taxation de l'impôt sur le revenu dans la loi de finances pour 2013 aurait pour effet de créer une imposition confiscatoire sur les revenus, en raison d'un taux marginal d'imposition qui aurait atteint plus de 75 % en additionnant l'ensemble des impositions pesant sur les revenus d'une catégorie de retraités, et qu'il résulterait de ce taux marginal une charge excessive au regard de la capacité contributive de certains contribuables et, partant, une atteinte à l'égalité devant les charges publiques.

Aussi, d'après une jurisprudence constante depuis cette décision, le taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité et de l'article 13 de la Déclaration de 1789, selon lequel « une contribution commune doit être également répartie entre tous les citoyens, en raison de leurs facultés ».

Or, le cumul de la taxe sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale, de la majoration de cette même taxe, de la taxe régionale additionnelle et de la taxe foncière (calculée sur la même assiette) pourrait, dans de nombreux cas, générer un taux global (et pas uniquement marginal) très supérieur aux deux tiers de la valeur locative . L'exemple présenté ci-dessus, assez typique des zones concernées, montre en effet que la création des deux taxes au taux maximum conduirait, dans bien des cas, à un taux d'imposition nettement supérieur à 80 % pour la seule THRS et ses taxes additionnelles.

C. LA REDÉFINITION D'UN MODÈLE DE FINANCEMENT DE L'ACTION FONCIÈRE N'EN DEMEURE PAS MOINS UNE NÉCESSITÉ DANS LE CADRE DES NOUVELLES CONTRAINTES IMPOSÉES AUX COLLECTIVITÉS

La question soulevée est toutefois importante , en particulier pour les établissements publics fonciers de l'État. La suppression de la taxe d'habitation sur les résidences principales, qui constituait une partie importante de l'assiette des taxes spéciales d'équipement qui financent les EPF, a en effet conduit à la création, en compensation, d'une dotation budgétaire de l'État. Cette dotation est soumise au principe d'annualité budgétaire, alors que les opérations de maîtrise foncière des EPF présentent un caractère pluriannuel marqué, qu'il s'agisse de porter des terrains en vue de leur aménagement ou d'aider les collectivités à constituer des réserves foncières face à l'évolution des prix de l'immobilier.

La structure actuelle des ressources des EPF doit donc être revue afin de les adapter au développement de leurs missions : participation aux programmes nationaux (Action Coeur de Ville, Petites Villes de demain, conversion et dépollution de friches...), tout particulièrement dans le cadre de la mise en oeuvre de l'objectif de « zéro artificialisation nette » (ZAN) dont le succès passera nécessairement par une action forte des collectivités en matière foncière, s'appuyant sur l'action de ces établissements.

La réponse apportée par la présente proposition de loi paraît toutefois prématurée , alors notamment que le Sénat doit examiner prochainement une proposition de loi qui pourrait modifier les conditions d'applications du ZAN. Elle devrait être élaborée en prenant en compte de manière plus globale l'ensemble des conditions de financement de l'ensemble des établissements concernés, qu'il s'agisse des EPF locaux ou des EPF d'État : il paraît en effet difficile, compte tenu du principe d'égalité des contribuables, d'imposer différemment un propriétaire de résidence secondaire selon que le logement concerné est situé dans le périmètre d'un EPF d'État ou d'un EPF local , alors que la situation des territoires concernés est similaire, ainsi que les missions confiées à ces établissements par la loi.

Pour ces raisons, la commission n'a pas adopté la proposition de loi.

EXAMEN DES ARTICLES

ARTICLE 1er

Création

d'une taxe régionale additionnelle sur les résidences secondaires

et autres logements meublés non affectés à l'habitation

principale

. Le présent article prévoit la création d'une taxe additionnelle à la taxe sur les résidences secondaires et autres logements meublés non affectés à l'habitation principale qui serait instituée par les conseils régionaux, par une délibération, pour les logements situés dans les zones géographiques « tendues » dans lesquelles peut être instaurée la taxe sur les logements vacants.

Le taux de cette taxe additionnelle serait compris entre 0 et 25 % et applicable à l'assiette de la taxe d'habitation, c'est-à-dire à la valeur locative des habitations et de leurs dépendances.

Or, la définition et la mise en oeuvre de la politique du logement relèvent à titre principal de l'État et du bloc communal : la création d'une telle taxe, en accroissant la pression fiscale de manière importante, risquerait d'introduire une confusion dans la répartition de cette compétence entre les niveaux de collectivités.

En conséquence, la commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LA TAXE D'HABITATION SUR LES RÉSIDENCES SECONDAIRES BÉNÉFICIE AU SEUL BLOC COMMUNAL, LES RÉGIONS DISPOSANT DE RESSOURCES ESSENTIELLEMENT ISSUES D'IMPÔTS NATIONAUX TRANSFÉRÉS POUR FINANCER DES COMPÉTENCES LIMITATIVEMENT DÉFINIES

A. LA TAXE D'HABITATION SUR LES RÉSIDENCES SECONDAIRES ET AUTRES LOGEMENTS MEUBLÉS NON AFFECTÉS À L'HABITATION PRINCIPALE BÉNÉFICIE AUX COLLECTIVITÉS DU BLOC COMMUNAL QUI EN FIXENT LES TAUX

1. Des taux calculés à partir de la valeur locative cadastrale

Conformément à l'article 1407 du code général des impôts (CGI), la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale est due :

- pour tous les locaux meublés affectés à l'habitation autres que ceux affectés à l'habitation principale ;

- pour les locaux meublés conformément à leur destination et occupés à titre privatif par les sociétés, associations et organismes privés et qui ne sont pas retenus pour l'établissement de la cotisation foncière des entreprises ;

- pour les locaux meublés sans caractère industriel ou commercial occupés par les organismes de l'État, des départements et des communes, ainsi que certains établissements publics.

Par ailleurs, conformément aux dispositions de l'article 1407 bis du CGI, les communes 9 ( * ) et les établissements publics de coopération intercommunale (EPCI) à fiscalité propre peuvent, par délibération et sous certaines conditions, assujettir les logements vacants 10 ( * ) à la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale. Les logements concernés doivent être vacants depuis plus de deux années au 1 er janvier de l'année d'imposition.

Toutefois, seuls les logements vacants situés sur le territoire des communes où la taxe sur les logements vacants (TLV) prévue à l'article 232 du CGI n'est pas applicable peuvent être assujettis à la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale.

La taxe d'habitation est calculée d'après la valeur locative des habitations et de leurs dépendances , telles que garages, jardins d'agrément, parcs et terrains de jeux résultant de la dernière révision foncière des propriétés bâties et des mises à jour ou actualisations ultérieures.

2. Une majoration de taux possible dans les communes en zones dites « tendues »

L'article 1407 ter du code général des impôts prévoit que, dans les communes classées dans les zones géographiques mentionnées à l'article 232 du même code , le conseil municipal peut, par délibération, majorer d'un pourcentage compris entre 5 % et 60 % la part lui revenant de la cotisation de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale due au titre des logements meublés.

Il s'agit :

- des communes appartenant à une zone d'urbanisation continue de plus de 50 000 habitants où il existe un déséquilibre marqué entre l'offre et la demande de logements entraînant des difficultés sérieuses d'accès au logement sur l'ensemble du parc résidentiel existant, et qui se caractérisent notamment par le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens ou le nombre élevé de demandes de logement par rapport au nombre d'emménagements annuels dans le parc locatif social ;

- des communes qui n'appartiennent pas à une zone d'urbanisation de plus de 50 000 habitants mais dans lesquelles il existe un déséquilibre marqué entre l'offre et la demande de logements entraînant des difficultés sérieuses d'accès au logement sur l'ensemble du parc résidentiel existant et qui se caractérisent notamment par le niveau élevé des loyers, le niveau élevé des prix d'acquisition des logements anciens ou la proportion élevée de logements affectés à l'habitation autres que ceux affectés à l'habitation principale par rapport au nombre total de logements (cette catégorie de communes a été intégrée par la loi de finances initiale pour 2023).

Toutefois, la somme du taux de taxe d'habitation de la commune et du taux de taxe d'habitation de la commune multiplié par le taux de la majoration ne peut excéder le taux plafond de taxe d'habitation prévu à l'article 1636 B septies du CGI, qui est fixé à deux fois et demie le taux moyen constaté l'année précédente pour la même taxe dans l'ensemble des communes du département ou deux fois et demie le taux moyen constaté au niveau national s'il est plus élevé.

3. Les règles de lien qui s'imposent au taux annuel de la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale

Les organes délibérants des communes et établissements de coopération intercommunale dotés d'une fiscalité propre votent chaque année les taux des taxes foncières, de la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale et de la cotisation foncière des entreprises. En application de l'article 1636 B sexies du code général des impôts, ils peuvent :

- soit faire varier dans une même proportion les taux des quatre taxes appliqués l'année précédente ;

- soit faire varier librement entre eux les taux des quatre taxes. Cependant, dans ce cas le taux de cotisation foncière des entreprises et le taux de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale ne peuvent pas , par rapport à l'année précédente, être augmentés dans une proportion supérieure à l'augmentation du taux de la taxe foncière sur les propriétés bâties ou, si elle est moins élevée, à celle du taux moyen des taxes foncières (bâti et non bâti), pondéré par l'importance relative des bases de ces deux taxes pour l'année d'imposition. En sens inverse, le taux de cotisation foncière des entreprises et le taux de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale doivent , par rapport à l'année précédente, être diminués, dans une proportion au moins égale, soit à la diminution du taux de la taxe foncière sur les propriétés bâties ou à celle du taux moyen pondéré des taxes foncières, soit à la plus importante de ces diminutions lorsque ces deux taux sont en baisse.

La majoration susmentionnée prévue dans les zones dites « tendues » n'est pas prise en compte pour l'application de ces règles de liaisons de taux.

4. Les nouveautés intervenues en loi de finances initiale pour 2023

L'article 73 de la loi de finances pour 2023 modifie le périmètre des zones dites « tendues » telles que définies à l'article 232 du code général des impôts, afin d'inclure davantage de communes, en particulier dans les territoires touristiques de montagne et du littoral. La liste des communes concernées est fixée par un décret, modifié pour la dernière fois en 2015 11 ( * ) . Ce décret, qui liste plus de 1 100 communes dans 28 agglomérations, n'a pas encore été mis à jour pour prendre en compte l'extension prévue par la loi de finances pour 2023. L'administration, interrogée par le rapporteur, n'a pas été en mesure d'indiquer à quelle date la mise à jour de ce décret serait réalisée.

De surcroit, dans les mêmes zones, s'applique de plein droit la taxe sur les logements vacants prévue à l'article 232 du CGI. L'article 74 de la loi de finances pour 2023 augmente les taux de la taxe sur les logements vacants en les faisant passer à 17 % la première année d'imposition et 34 % à partir de la seconde, contre respectivement 12,5 % et 25 % antérieurement .

Pour les impôts dus au titre de l'année 2023, les collectivités situées en zone tendue disposeront d'un délai exceptionnellement repoussé au 28 février 2023 pour instituer la majoration de taxe d'habitation sur les résidences secondaires, si elles le souhaitent.

De la même manière, les collectivités auront exceptionnellement jusqu'au 28 février 2023 pour instituer la taxe d'habitation sur les logements vacants 12 ( * ) .

B. LES RECETTES DES RÉGIONS SONT, POUR LEUR PART, PRINCIPALEMENT ISSUES D'IMPÔTS NATIONAUX TRANSFÉRÉS ET CARACTÉRISÉES PAR UNE ABSENCE DE POUVOIR DE TAUX

1. Des recettes de fonctionnement essentiellement issues d'impôts nationaux transférés

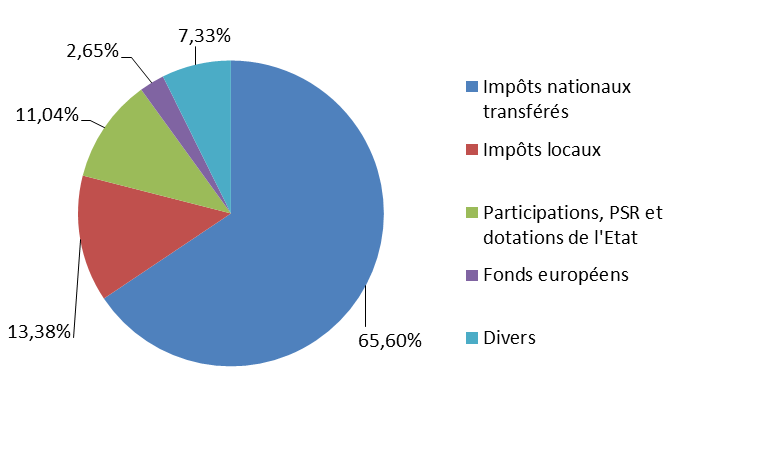

En 2022 , les recettes réelles de fonctionnement des régions se sont élevées à 31 141 millions d'euros et sont essentiellement issues d'impôts nationaux transférés (à hauteur de 65 %) :

- 15 505 millions d'euros de taxe sur la valeur ajoutée (TVA) affectée aux régions en compensation de la part régionale de la CVAE ;

- 4 386 millions d'euros de taxe intérieure sur les produits énergétiques (TICPE) augmentés de 271 millions d'euros de TICPE au titre de l'apprentissage et de 268 millions d'euros au titre de la part « Grenelle » de la TICPE 13 ( * ) .

Les autres recettes de fonctionnement proviennent d'impôts locaux et de diverses dotations et participations en provenance de l'État ou de fonds européens dont :

- 2 211 millions d'euros en provenance de la taxe sur les certificats d'immatriculation ;

- 662 millions d'euros des impositions forfaitaires sur les entreprises de réseau (IFER) : il s'agit des composantes « matériel roulant utilisé sur le réseau ferré national 14 ( * ) » (IFROU) et « répartiteurs principaux de la boucle locale cuivre 15 ( * ) » (IFREP) qui sont affectées à 100 % aux régions ;

- 4 192 millions d'euros de diverses dotations, participations et prélèvements sur recettes versés par l'État aux régions (dotation générale de décentralisation (DGD), dotation de compensation de la réforme de la TP (DCRTP), dotation globale de fonctionnement (DGF)...) ;

- 826 millions d'euros de fonds européens.

Répartition des recettes réelles de fonctionnement des régions en 2022

(en %)

Source : commission des finances à partir des « chiffres clés des régions - édition 2022 »

2. Des recettes d'investissement en provenance pour l'essentiel des fonds européens

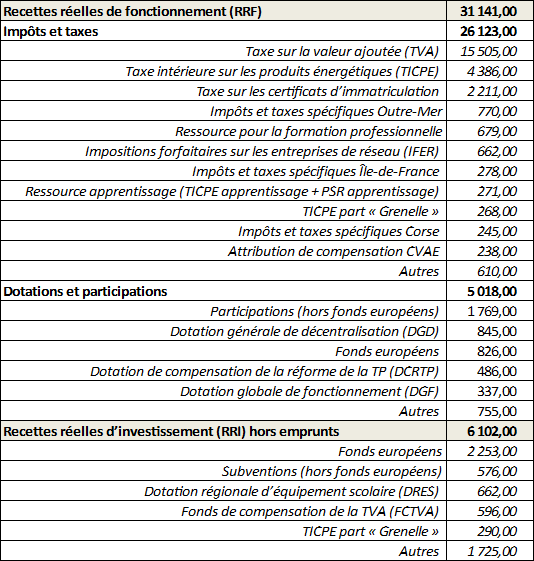

Les recettes réelles d'investissement s'établissent à 6 102 millions d'euros et se composent notamment :

- de fonds européens pour 2 253 millions d'euros ;

- de la dotation régionale d'équipement scolaire (DRES) à hauteur de 662 millions d'euros ;

- du fonds de compensation de la taxe sur la valeur ajoutée (FCTVA) pour 596 millions d'euros.

Recettes réelles de fonctionnement et

d'investissement des régions en 2022

(à partir des budgets

primitifs)

(en millions d'euros)

Source : commission des finances à partir des « chiffres clés des régions - édition 2022 »

3. Une absence de pouvoir de taux

Les réformes successives de la fiscalité locale ont restreint la capacité de décision fiscale et de pouvoir de taux des régions aux seules cartes grises, soit 7 % des recettes totales de fonctionnement 16 ( * ) .

La taxe Y1 dite taxe régionale fait partie des 5 taxes additionnelles qui composent le tarif du certificat d'immatriculation (carte grise) entrant dans le nouveau système d'immatriculation.

Elle est fixée par le conseil régional qui détermine, chaque année, son montant par délibération. Le taux ou prix unitaire est déterminé par cheval-vapeur (ou cheval fiscal) et varie d'une région à l'autre.

À l'exception de cette taxe sur les immatriculations, les régions n'exercent plus aucun pouvoir de taux sur des impôts locaux.

De surcroit, il n'existe, à ce jour, aucune taxe instituée par les régions elles-mêmes.

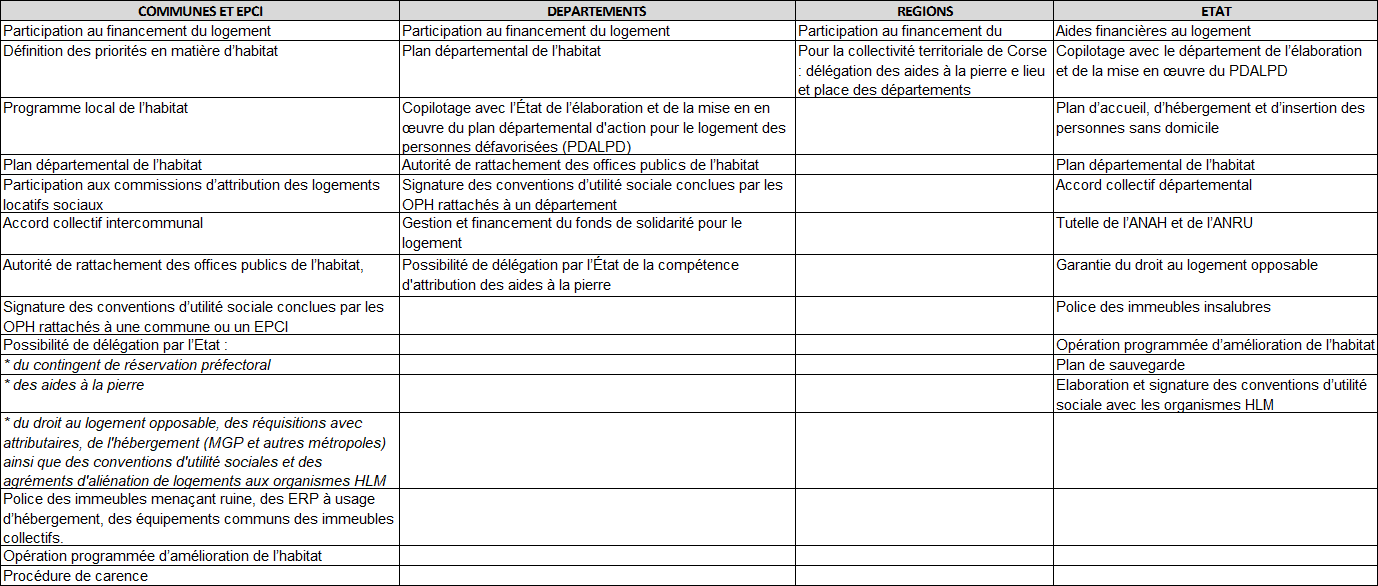

C. DES RESPONSABILITÉS PUBLIQUES DE PLUS EN PLUS PARTAGÉES EN MATIÈRE DE LOGEMENT MAIS UNE COMPÉTENCE QUI DEMEURE LIMITÉE POUR LES RÉGIONS

Dans le domaine du logement et de l'habitat, il revient à l'État de définir les grands équilibres sociaux et territoriaux, d'assurer l'effectivité du droit au logement et de soutenir le secteur du bâtiment à travers des aides financières qui peuvent être directes comme les aides à la pierre et à la personne et indirectes comme les dépenses fiscales à travers des dispositifs de défiscalisation.

Cependant, les collectivités territoriales ont vu leurs compétences se développer dans ce domaine, tant en termes décisionnel qu'opérationnel.

1. L'État conserve un rôle majeur en matière de politique du logement...

La politique du logement demeure une compétence relevant largement de l'État en ce qu'il représente le garant de la solidarité nationale notamment en assurant le droit au logement.

À cet égard , il définit notamment les impératifs d'intérêt national de lutte contre les exclusions, de mixité et de cohésion sociale lors de l'élaboration des documents de planification et de programmation.

Par ailleurs, l'État définit les orientations générales ainsi que les instruments juridiques et financiers nécessaires à la définition et à la mise en oeuvre de la politique du logement.

Enfin, il intervient également à travers certaines agences telles que l'Agence nationale pour l'habitat (Anah) et l'Agence nationale de rénovation urbaine (Anru) qui lui confèrent un rôle de mise en oeuvre important.

Dès lors, l'État détient les principaux leviers d'action sur la politique du logement :

- levier législatif : projets de lois, décrets et ordonnances ;

- levier normatif : normes de construction, environnementales ;

- levier financier : aides fiscales (exonération de TFPB, TVA à taux réduit, crédit d'impôt...), aides à la personne (allocation logement, aide personnelle au logement), aides à la pierre (subventions pour le logement social, subventions de l'Anah pour la rénovation du parc privé, subvention de l'Anru pour la rénovation des quartiers prioritaires, prêts à taux zéro).

L'État conserve ainsi la maîtrise de la majeure partie des aides publiques au secteur, sous forme d'aides sociales ou fiscales, en particulier les aides de guichet telles que les aides personnelles au logement (APL) ou des aides au logement social et à l'amélioration du parc privé qui sont déconcentrées dans les régions et les départements, parfois avec possibilité de délégation aux collectivités (voir infra) .

2. ...mais les communes et EPCI ont un rôle croissant dans ce domaine depuis une vingtaine d'années

Les communes, puis surtout les intercommunalités à partir du début des années 2000, ont développé des politiques locales en matière d'habitat en agissant notamment sur la production de logements neufs par la maîtrise des conditions d'occupation du sol avec les plans locaux d'urbanisme (PLU), par l'octroi des permis de construire et divers instruments de maîtrise foncière. Les réformes des années 2000 et 2010 ont progressivement permis de transférer les compétences communales vers les établissements publics de coopération intercommunale (EPCI), d'abord avec les programmes locaux de l'habitat (PLH), puis avec la délégation des aides à la pierre, et désormais avec les PLU.

a) Un rôle accru des EPCI en matière de logement par transfert de compétence des communes membres

Dès lors, les établissements publics de coopération intercommunale ont désormais un rôle accru dans le cadre de la politique locale de l'habitat en matière de planification.

Ils sont notamment chargés d'élaborer et de mettre en oeuvre le programme local de l'habitat (PLH), principal document stratégique de programmation en matière de politique du logement. Le PLH concerne l'ensemble de la politique locale de l'habitat : parc public et privé, gestion du parc existant et des constructions nouvelles et populations spécifiques.

L'élaboration d'un PLH est obligatoire pour :

- les métropoles ;

- les communautés urbaines ;

- les communautés d'agglomération ;

- les communautés de communes compétentes en matière d'habitat de plus de 30 000 habitants, comprenant au moins une commune de plus de 10 000 habitants.

Depuis la loi pour l'accès au logement et un urbanisme rénové (Alur) 17 ( * ) , les communautés de communes et d'agglomération sont également devenues compétentes de plein droit en matière de Plan local d'urbanisme (PLU). Ce transfert de la compétence PLU à l'EPCI a pour objectif de permettre une meilleure coordination des politiques d'urbanisme, le PLU intercommunal (PLUi) pouvant tenir lieu de PLH.

Ce document doit, par ailleurs, être compatible avec les grandes orientations définies par le schéma de cohérence territoriale (SCOT) et doit prendre en compte le plan de déplacements urbains (PDU).

Les EPCI peuvent, par ailleurs, exercer des compétences supplémentaires dans le domaine de l'habitat via une délégation conventionnelle relevant d'une relation contractuelle entre l'EPCI et l'État.

En effet, les EPCI disposant d'un PLH peuvent se voir déléguer l'attribution des aides à la pierre. Dans ce cadre, ils doivent conclure une convention par laquelle l'État leur délègue la compétence pour l'attribution des aides à la pierre, à savoir les aides financières destinées à la production (construction et acquisition), à la réhabilitation et à la démolition des logements locatifs sociaux, ainsi qu'à la création de places d'hébergement et à l'amélioration de l'habitat privé.

Ils établissent alors la programmation annuelle et gèrent les enveloppes financières déléguées par l'État et consacrées à la production de logements locatifs sociaux et à la rénovation du parc privé.

Enfin, les EPCI, tenus de se doter d'un PLH, sont désormais chefs de file de la politique d'attribution sur leur territoire.

Les métropoles, quant à elles, peuvent bénéficier de délégations de compétences de l'État en matière d'habitat dans les domaines suivants :

- l'attribution des aides à la pierre ;

- la garantie du droit au logement opposable (Dalo) et, pour exercer cette garantie, les réservations de logement dont le représentant de l'État dans le Département dispose ;

- la procédure de réquisition de locaux avec attributaire ;

- la gestion de la veille sociale, de l'accueil, de l'hébergement et de l'accompagnement au logement de toute personne ou famille sans domicile ou éprouvant des difficultés particulières d'accès au logement.

b) Des communes qui conservent un rôle opérationnel

Les communes, malgré un transfert de compétence aux EPCI, conservent un rôle opérationnel important (mise en oeuvre des obligations de la loi Solidarité et renouvellement urbain (SRU) 18 ( * ) , droit de préemption, délivrance des permis de construire...).

Elles doivent également, par leur intervention en matière foncière, par leur cadrage urbanistique, par les actions ou opérations d'aménagement qu'elles conduisent ou autorisent, permettre la réalisation des logements sociaux nécessaires notamment à la mixité sociale des villes et des quartiers 19 ( * ) .

Les communes interviennent également au stade de l'attribution des logements locatifs sociaux puisque le maire de la commune d'implantation des logements à attribuer (ou son représentant) est membre de la commission d'attribution créée pour attribuer nominativement chaque logement.

3. Un rôle des départements axé sur les personnes défavorisées

Les départements ont été dotés dès 1983 de compétences en matière d'action sociale. Par extension, ils sont devenus des acteurs centraux dans le domaine du logement, principalement pour traiter de la situation des personnes défavorisées.

Ainsi, les départements interviennent dans la politique de logement et d'hébergement de catégories spécifiques et notamment les personnes âgées et les jeunes travailleurs.

Dans ce cadre, il copilote avec l'État le plan départemental d'action pour le logement des personnes défavorisées (PDALPD), consacré par la loi Alur et incluant la politique dédiée à l'AHI (Accueil, hébergement, insertion).

Par ailleurs, les départements ont également la charge de la gestion du fonds de solidarité pour le logement (FSL) dont l'objectif est d'accorder des aides financières aux personnes qui rencontrent des difficultés pour assurer les dépenses de leur logement (factures, loyers, etc.).

Ce champ d'action s'est encore élargi en 2004 avec la possibilité pour les départements d'obtenir, par subsidiarité, la délégation des aides à la pierre.

4. En revanche, la compétence en matière de logement reste à ce jour limitée pour les régions et d'application indirecte et leurs dépenses dans ce domaine restent marginales

a) Les principales compétences dévolues aux régions

La clause de compétence générale a été supprimée pour les régions et les départements par la réforme du 16 décembre 2010. Restaurée au profit des départements et des régions par la loi du 27 janvier 2014 de modernisation de l'action publique territoriale et d'affirmation des métropoles (MAPTAM), elle est de nouveau supprimée pour les régions et les départements par la loi du 7 août 2015 portant nouvelle organisation territoriale de la République (NOTRe).

Avant la loi NOTRe, les compétences des régions étaient centrées sur le développement économique, l'aménagement du territoire, la formation professionnelle, la gestion des lycées et les transports. La loi MAPTAM a, en outre, confié l'aménagement numérique aux régions.

Désormais, l'article L 4221-1 du code des collectivités territoriales (CGCT), modifié par la loi NOTRe, précise que « le conseil régional a compétence pour promouvoir le développement économique, social, sanitaire, culturel et scientifique de la région, le soutien à l'accès au logement et à l'amélioration de l'habitat, le soutien à la politique de la ville et à la rénovation urbaine et le soutien aux politiques d'éducation et l'aménagement et l'égalité de ses territoires, ainsi que pour assurer la préservation de son identité et la promotion des langues régionales, dans le respect de l'intégrité, de l'autonomie et des attributions des départements et des communes ».

Ainsi, leur champ d'intervention a été augmenté par la loi NOTRe qui définit les compétences exclusives suivantes :

- les transports : gestion des ports et des aéroports, des Trains Express Régionaux (TER), des transports routiers interurbains et scolaires, de la voirie, des gares publiques routières... Les régions sont devenues des autorités organisatrices de transport de plein exercice ;

- les lycées : construction, entretien et fonctionnement des lycées d'enseignement général et des lycées et établissements d'enseignement agricole. En 2016, les régions ont consacré 6,6 milliards d'euros à la politique éducative, dont 2,7 milliards d'euros d'investissements dans les établissements ;

- la formation professionnelle : insertion des jeunes en difficulté, formation des demandeurs d'emplois, gestion de l'apprentissage et des formations en alternance... L'ensemble de la compétence formation a été transféré aux régions (service public régional de l'orientation et de la formation professionnelle, recours aux habilitations, formation des publics spécifiques...) ;

- l'aménagement du territoire et l'environnement : gestion des déchets, des parcs naturels régionaux, développement rural et urbain, plan régional pour la qualité de l'air... La région est aussi en charge du schéma régional d'aménagement, de développement durable et d'égalité des territoires (SRADDET) qui fixe les objectifs en matière d'équilibre et d'égalité des territoires, d'implantation des différentes infrastructures d'intérêt régional, de désenclavement des territoires ruraux, d'habitat, de gestion économe de l'espace, d'intermodalité et de développement des transports ;

- le développement économique : animation des pôles de compétitivité, aides au tissu économique et définition et mise en oeuvre du schéma régional de développement économique, d'innovation et d'internationalisation (SRDE-II). Il définit les orientations en matière d'aides aux entreprises, de soutien à l'internationalisation, d'aides à l'investissement immobilier et à l'innovation des entreprises ;

- la gestion des programmes européens : autorité de gestion des fonds européens FEDER, FEADER et une partie du FSE. Avec le FEADER, les régions deviennent responsables de l'écriture et de la bonne mise en oeuvre de programmes opérationnels régionaux, les programmes de développement ruraux (PDR) régionaux sur 2014-2020, et gèreront désormais près de 1,8 milliard d'euros par an.

b) Une compétence logement des régions qui demeure essentiellement financière

Les régions peuvent consentir des aides financières aux organismes et sociétés d'HLM, leur faire apport de terrains ou de constructions.

Elles ont également la possibilité d'accorder aux sociétés d'économie mixtes immobilières des subventions ou des avances destinées à des programmes de logement, de même que des cessions de terrains ou de constructions sont envisageables.

Enfin, les régions peuvent compléter la politique de l'État en apportant des aides à la réalisation de logements sociaux. Conformément aux dispositions de l'article L. 312-5-2 du code de la construction et de l'habitat, elles peuvent octroyer des subventions, des prêts, des bonifications d'intérêts ou des garanties d'emprunts. Elles peuvent également « accorder des subventions à l'acquisition et à l'aménagement de terrains à bâtir pour faciliter la réalisation des opérations d'habitat à caractère essentiellement social proposées par les collectivités territoriales ». Elles peuvent « engager, seule ou par voie contractuelle, notamment avec l'État, un programme d'aides destinées à favoriser la qualité de l'habitat, l'amélioration des quartiers et des logements existants, l'équipement de terrains à bâtir, l'innovation, les économies d'énergie et l'utilisation des énergies renouvelables ».

Il résulte de ce qui précède que les régions assurent essentiellement un rôle de financeur.

L'échelon régional reste donc marginal dans la définition des politiques territorialisées du logement et de l'habitat. Les crédits d'État, mais aussi les contingents d'agrément de logements sociaux neufs, font l'objet d'une répartition plus fine, aux échelons intercommunal et départemental, par le préfet concerné.

Toutefois, la loi NOTRe a introduit l'idée que la région a compétence pour promouvoir « le soutien à l'accès au logement et à l'amélioration de l'habitat, le soutien à la politique de la ville et à la rénovation urbaine ».

Cette compétence, essentiellement en termes de coordination et d'information, justifie la présence de mesures consacrées à l'habitat dans la plupart des schémas régionaux d'aménagement, de développement durable et d'égalité des territoires (SRADDET) et se caractérise par certaines actions conduites par les régions qui portent en particulier sur le champ de la rénovation énergétique dans le cadre, notamment, du programme SARE 20 ( * ) .

Les SRADDET

L'article 10 de la loi portant nouvelle organisation territoriale de la République (NOTRe) modifie les dispositions du CGCT et introduit l'élaboration d'un schéma régional d'aménagement, de développement durable et d'égalité des territoires (SRADDET) parmi les attributions de la région en matière d'aménagement du territoire. Il s'agit d'un document de planification qui, à l'échelle régionale, précise la stratégie, les objectifs et les règles fixés par la région dans plusieurs domaines de l'aménagement du territoire.

Ces dispositions ne visent pas la région d'Île-de-France, les régions d'Outre-mer et la Corse, qui sont régies par des dispositions spécifiques et qui disposent d'outils d'aménagement du territoire propres :

- le schéma d'aménagement régional (SAR) pour la Guadeloupe, la Guyane, la Martinique, Mayotte et La Réunion ;

- le schéma directeur de la région Île-de-France (SDRIF) ;

- le plan d'aménagement et de développement durable de la Corse (PADDuC).

Le SRADDET définit en particulier :

- les objectifs de la région à moyen et long termes en matière d'équilibre et d'égalité des territoires, d'implantation des différentes infrastructures d'intérêt régional, de désenclavement des territoires ruraux, d'habitat, de gestion économe de l'espace, d'intermodalité et de développement des transports, de maîtrise et de valorisation de l'énergie, de lutte contre le changement climatique, d'air, de protection et de restauration de la biodiversité, de prévention et de gestion des déchets ;

- les règles générales prévues par la région pour contribuer à atteindre ces objectifs.

Il intègre plusieurs schémas régionaux thématiques préexistants : schéma régional de cohérence écologique (SRCE), schéma régional climat air énergie (SRCAE), et doit respecter les objectifs généraux de la réglementation de l'urbanisme tels que définis à l'article L. 101-2 du code de l'urbanisme.

Il s'impose notamment à plusieurs autres documents de planification : plan de déplacements urbains (PDU), plan climat air énergie territoriaux (PCAET), charte de parc naturel régional (PNR), schéma de cohérence territoriale (SCoT).

L'élaboration du SRADDET est confiée au conseil régional qui l'adopte par délibération, avant son approbation par arrêté du préfet de région, à l'issue des procédures d'évaluation environnementale et d'enquête publique.

Tableau récapitulatif de la répartition

de la compétence « logement »

entre les

différents niveaux de collectivités

Source : commission des finances à partir du site collectivites-locales.gouv.fr (DGCL)

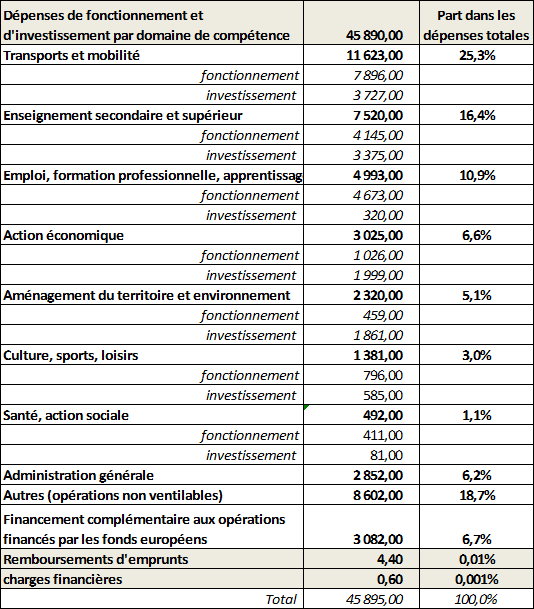

c) Des dépenses principalement orientées vers les compétences historiques des régions qui financent très à la marge la politique du logement

En 2022, les budgets des régions représentent un total de 46 milliards d'euros (emprunts, remboursement d'emprunt et frais financiers compris) de dépenses, dont 26,4 milliards d'euros en fonctionnement et 14,6 milliards d'euros en investissement.

Plus de la moitié des dépenses (fonctionnement et investissement) permettent le financement des compétences « transports et mobilité », « enseignement » et « emploi et formation professionnelle ».

Dépenses de fonctionnement et d'investissement

des régions en 2022 (à partir

des budgets primitifs) et

répartition des dépenses par domaine de compétence

(en millions d'euros)

Source : commission des finances à partir des « chiffres clés des régions - édition 2022 »

La part allouée à l'aménagement du territoire et à l'environnement représente 2,3 milliards d'euros, soit 5 % des dépenses totales des régions.

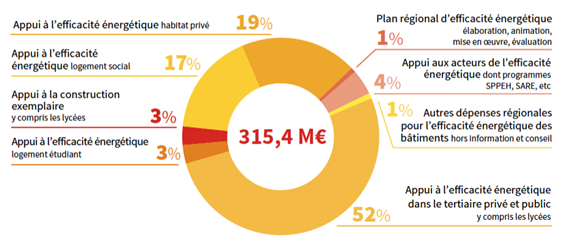

Dans ce domaine spécifique, les dépenses en lien direct avec le logement concernent essentiellement l'efficacité énergétique de l'habitat résidentiel et le logement social et elles représentent environ 315,4 millions d'euros.

Répartition des dépenses des

régions en 2022 en faveur

de l'efficacité

énergétique des bâtiments

Source : Observatoire des politiques régionales de Régions de France - octobre 2022

II. LE DISPOSITIF PROPOSÉ : L'INSTAURATION D'UNE TAXE ADDITIONNELLE À LA TAXE D'HABITATION SUR LES RÉSIDENCES SECONDAIRES AU BÉNÉFICE DES RÉGIONS

A. LA POSSIBILITÉ POUR LES RÉGIONS D'INSTITUER UNE TAXE ADDITIONNELLE DANS LES ZONES DITES « TENDUES »

Le présent article prévoit la création d'une taxe additionnelle à la taxe sur les résidences secondaires et autres logements meublés non affectés à l'habitation principale instituée par les conseils régionaux par délibération.

1. Cette taxe additionnelle ne concerne que les communes situées en zones « tendues »

Le 3 ème alinéa du I du présent article prévoit que « le conseil régional peut, par une délibération prise dans les conditions prévues à l'article 1639 A bis 21 ( * ) (du code général des impôts), instaurer une taxe additionnelle à la taxe d'habitation due au titre des résidences secondaires et autres logements meublés non affectés à l'habitation principale situés dans les zones géographiques mentionnées au I de l'article 232 », dites zones « tendues » (cf. supra ).

En cas de délibération du conseil régional visant à instituer cette taxe additionnelle, le taux défini s'appliquerait alors de manière uniforme sur l'ensemble des communes concernées, dans la région, par le zonage de l'article 232 du CGI.

2. Un taux variable applicable à l'assiette de la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale

Le 4 ème alinéa du I du présent article précise, par ailleurs, que le taux de cette taxe additionnelle est compris entre 0 et 25 %.

Ce taux est applicable à l'assiette de la taxe d'habitation déterminée en application de l'article 1409 du code général des impôts, qui prévoit que la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale est calculée d'après la valeur locative des habitations et de leurs dépendances , telles que garages, jardins d'agrément, parcs et terrains de jeux.

Exemple d'application de la taxe additionnelle régionale à la taxe d'habitation due au titre des résidences secondaires et autres logements meublés non affectés à l'habitation principale

Soit une commune située en zone « tendue » qui a fixé un taux de taxe d'habitation de 20 %, assorti d'une majoration de 30 % pour les résidences secondaires (soit un taux total de 26 % pour la part communale), auxquels s'ajoutent un taux supplémentaire de 1,5 % fixé par le syndicat de communes et de 8,5 % fixé par l'intercommunalité. Le taux actuel de taxe d'habitation sur les résidences secondaires est donc de 36 % .

Si le conseil régional décidait d'instituer une taxe additionnelle et d'en fixer le taux maximum de 25 % prévu par la présente proposition de loi, le taux résultant de taxe d'habitation serait alors de 61 % de la valeur locative, auquel il conviendrait également d'ajouter, entre autre, la taxe foncière calculée à partir de la même assiette .

Source : calcul commission des finances

B. L'APPLICATION, À CETTE TAXE ADDITIONNELLE, DE MODALITÉS APPLICABLES À D'AUTRES TAXES

Le 5 ème alinéa du I du présent article prévoit que le II de l'article 1407 ter , les articles 1408, 1413 et 1414 sont applicables à la taxe régionale additionnelle ainsi créée. Il en résulte que les règles de droit commun applicables à la taxe d'habitation due au titre des résidences secondaires et autres logements meublés non affectés à l'habitation principale sont également applicables à la taxe additionnelle régionale créée par le présent article.

1. L'application des règles relatives aux champs des contribuables, des exonérations et dégrèvements et des réclamations

Ainsi, les personnes imposables et celles exonérées définies à l'article 1408 du CGI sont les mêmes pour la taxe communale et la taxe régionale .

Il en résulte que sont redevables les personnes qui ont, à quelque titre que ce soit, la disposition ou la jouissance des locaux imposables. Les fonctionnaires et les employés civils et militaires logés gratuitement dans les bâtiments appartenant à l'État, aux départements, aux communes ou aux hospices sont également imposables pour les locaux affectés à leur habitation personnelle.

Enfin, les sociétés d'attribution d'immeubles en jouissance à temps partagé sont redevables de la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale afférente aux locaux attribués en jouissance à leurs membres.

Sont exonérés de la taxe :

- un certain nombre d'établissements publics ;

- les habitants reconnus indigents par la commission communale des impôts directs ;

- les ambassadeurs et autres agents diplomatiques de nationalité étrangère dans la commune de leur résidence officielle et pour cette résidence seulement, dans la mesure où les pays qu'ils représentent concèdent des avantages analogues aux ambassadeurs et agents diplomatiques français.

De même, les dispositions de l'article 1413 du CGI relatives aux réclamations contre les omissions ou erreur dans l'établissement des rôles et celles de l'article 1414 du CGI relatives aux dégrèvements d'office s'appliquent à la taxe additionnelle régionale .

Il en résulte que sont dégrevés d'office de la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale aussi bien pour la part régionale que pour la part communale :

- les gestionnaires de foyers de jeunes travailleurs, de foyers de travailleurs migrants et des logements-foyers dénommés résidences sociales, à raison des logements situés dans ces foyers ;

- les organismes ne se livrant pas à une exploitation ou à des opérations de caractère lucratif, lorsqu'ils ont conclu une convention avec l'État à raison des logements qu'ils louent en vue de leur sous-location ou de leur attribution à titre temporaire aux personnes défavorisées visant à la mise en oeuvre du droit au logement.

Par ailleurs, les dégrèvements sur réclamation de la majoration listés au II de l'article 1407 ter du CGI seraient également applicables à la taxe additionnelle régionale . Il s'agit de dégrèvements pouvant être accordés :

- pour un logement situé à proximité du lieu où elles exercent leur activité professionnelle, à des personnes contraintes de résider dans un lieu distinct de celui de leur habitation principale ;

- pour un logement qui constituait leur résidence principale, à des personnes qui ont dû le quitter en raison d'un hébergement en maison de retraite ou dans un établissement de soins de longue durée ;

- à des personnes autres qui, pour une cause étrangère à leur volonté, ne peuvent affecter le logement à un usage d'habitation principale.

2. L'application des règles relatives aux délibérations

Le 5 ème alinéa du I du présent article prévoit, par ailleurs, que le II de l'article 1639 A et le VI de l'article 1639 A bis du CGI sont applicables en matière de délibérations.

Ainsi, le II de l'article 1639 A prévoit que les délibérations fixant le taux de la taxe d'aménagement sont prises avant le 1 er juillet pour être applicables à compter de l'année suivante. Elles sont notifiées aux services fiscaux dans un délai de deux mois à compter de la date à laquelle elles ont été adoptées. Ces délibérations produisent leurs effets tant qu'elles ne sont pas rapportées ou modifiées.

Par ailleurs, le VI de l'article 1639 A bis du CGI prévoit que les délibérations des communes, des établissements publics de coopération intercommunale, des départements ou de la région d'Ile-de-France relatives à la taxe d'aménagement, autres que celles fixant le taux de cette taxe, doivent être prises avant le 1 er juillet pour être applicables à compter de l'année suivante. Elles sont notifiées aux services fiscaux dans un délai de deux mois à compter de la date à laquelle elles ont été adoptées.

Il résulte donc du présent article que ces dispositions sont également applicables aux délibérations prises par les conseils généraux en vue d'instituer la taxe régionale additionnelle à la taxe sur les logements meublés non affectés à l'habitation principale d'une part, et aux délibérations prises pour en fixer le taux .

Ces deux types de délibérations doivent ainsi être adoptées avant le 1 er juillet pour être applicables à compter de l'année suivante.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE TAXE ADDITIONNELLE QUI AUGMENTERAIT LA PRESSION FISCALE SANS POUR AUTANT RÉPONDRE AUX BESOINS DES RÉGIONS EN MATIÈRE DE POLITIQUE DU LOGEMENT

A. LA CRÉATION D'UNE TAXE RÉGIONALE ADDITIONNELLE À LA TAXE D'HABITATION SUR LES RÉSIDENCES SECONDAIRES VIENDRAIT AUGMENTER LA PRESSION FISCALE, CONTRIBUANT À UN RISQUE D'ORDRE CONSTITUTIONNEL

La détermination des taux de la fiscalité locale immobilière (taxes foncières sur le foncier bâti et le foncier non bâti, taxe sur les résidences secondaires et taxe sur les logements vacants) relève des communes et des EPCI.

Elle résulte de choix politiques locaux intrinsèquement liés aux besoins des communes et EPCI en termes de ressources mais également aux besoins de ces collectivités en termes d'aménagement et d'attractivité.

Dès lors, instituer la possibilité, pour les régions, de créer une taxe additionnelle à la taxe sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale pourrait mener à des décisions contradictoires entre la politique menée dans ce domaine par l'échelon régional et par l'échelon communal, avec un risque de perte de lisibilité et de cohérence pour les citoyens.

En tout état de cause, l'institution de cette taxe accroîtrait de manière importante la taxe d'habitation sur les résidences secondaires, le taux de 25 % attribué ainsi à la région étant, dans la plupart des communes, supérieur au taux communal. Elle contribuerait au risque d'inconstitutionnalité présenté supra.

B. CETTE NOUVELLE TAXE ADDITIONNELLE, QUI NE RÉPOND PAS AUX BESOINS DES RÉGIONS EN TERMES DE POLITIQUE DU LOGEMENT, POURRAIT CRÉER UN EFFET D'AUBAINE DANS UN CONTEXTE OÙ DES MESURES ONT DÉJÀ ÉTÉ ADOPTÉES POUR AGIR SUR LES ZONES TENDUES EN LOI DE FINANCES INITIALE POUR 2023

1. Un probable effet d'aubaine en raison d'une absence réelle de besoins des régions

La création d'une telle taxe additionnelle pourrait s'apparenter à un effet d'aubaine pour les régions , les ressources issues de cette taxe additionnelle n'étant pas fléchées sur des actions en matière de politique de logement alors même que l'exposé des motifs de la proposition de loi précise que cette taxe a pour objectif de renforcer la capacité d'animation territoriale des régions en matière de logement.

À cet égard, il convient d'ailleurs de rappeler (voir supra la présentation du droit existant), que la compétence logement est en premier lieu dévolue aux collectivités du bloc communal, les régions n'intervenant dans ce domaine que de manière très marginale, essentiellement en termes d'animation territoriale et de rénovation énergétique et de promotion de l'accès au logement, attributions pour lesquelles elles ont déjà des ressources significatives. Leur rôle est essentiellement un rôle de coordination et d'information. À ce jour, les régions n'ont, par ailleurs, pas fait mention d'un souhait de voir leurs compétences développées dans ce domaine.

2. Des dispositifs déjà adoptés en loi de finances initiale pour 2023 visant à améliorer la situation des communes en zones tendues

L'article 73 de la loi de finances pour 2023 a étendu le périmètre d'application de la taxe sur les logements vacants et, subséquemment, la possibilité d'instaurer une majoration de taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale.

Par ailleurs, l'article 74 de cette même loi de finances a augmenté le taux de la taxe sur les logements vacants en le faisant passer de 12,5 % à 17 % la première année et de 25 % à 34 % à partir de la deuxième année.

Alors que l'objectif de cette proposition de loi est d'agir sur la pression foncière et immobilière dans les zones tendues, les dispositifs adoptés dans ce sens lors de la loi de finances initiale pour 2023 n'ont pas encore été mis en oeuvre dans l'attente de la parution des décrets d'application. Il semble donc important de laisser un recul suffisant à ces deux nouveaux dispositifs afin d'en mesurer l'impact avant de mettre en oeuvre une fiscalité locale additionnelle visant les mêmes fins.

En conclusion, cette taxe se voudrait à la fois être une fiscalité de rendement (ayant vocation à procurer des ressources aux personnes publiques pour financer leurs compétences) et une fiscalité incitative (visant à titre principal à orienter le comportement des acteurs dans un sens déterminé). Or, les effets sur le comportement des propriétaires (vente de leurs biens ou non acquisition) sont difficiles à mesurer en l'absence d'étude d'impact mais seraient vraisemblablement assez limités et l'aspect rendement ne se justifie pas dans la mesure où les régions n'ont que des compétences périphériques en matière de logement et ne rencontrent pas de difficultés pour les financer.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE 2

Institution d'une taxe additionnelle sur les résidences

secondaires et autres logements meublés non affectés à

l'habitation principale au bénéfice des établissements

publics fonciers locaux

. Le présent article institue une taxe additionnelle à la taxe d'habitation sur les résidences secondaires (THRS) au profit des établissements publics fonciers locaux et de l'office foncier de Corse. Son taux serait compris entre 0 et 25 % de la valeur locative.

Le rapporteur a considéré que la présente taxe, comme celle prévue par l'article premier, contribuerait à une pression fiscale excessive et que la distinction entre les établissements publics fonciers locaux et d'État était insuffisamment justifiée. Il propose d'examiner la question des ressources des établissements publics fonciers dans un cadre plus large.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LES ÉTABLISSEMENTS PUBLICS FONCIERS BÉNÉFICIENT D'UN FINANCEMENT DIVERSIFIÉ, COMPRENANT NOTAMMENT UNE PART FISCALE ET UNE DOTATION BUDGÉTAIRE

A. LES ÉTABLISSEMENTS PUBLICS FONCIERS ET L'OFFICE FONCIER DE CORSE ACQUIÈRENT DES TERRAINS EN VUE DE LEUR AMÉNAGEMENT PAR UN TIERS

L'article L. 321-1 du code de l'urbanisme prévoit que « dans les territoires où les enjeux d'intérêt général en matière d'aménagement et de développement durables le justifient, l'État peut créer des établissements publics fonciers ». De même, l'article L. 324-1 du même code dispose que « les établissements publics fonciers locaux sont créés en considération d'enjeux d'intérêt général en matière d'aménagement et de développement durables ».

Il existe donc deux catégories d'établissements publics fonciers (EPF).

Les EPF d'État sont créés par décret en Conseil d'État, pris après avis des collectivités territoriales situées dans leur périmètre de compétence. Le conseil d'administration est composé de représentants de l'État et, pour au moins la moitié, de membres représentant les collectivités territoriales et les établissements publics de coopération intercommunale à fiscalité propre. En particulier, les régions et les départements sont représentés au conseil d'administration par un ou plusieurs membres désignés, respectivement, par leur organe délibérant.

Les EPF locaux sont créés sur une initiative commune des établissements publics de coopération intercommunale (EPCI) à fiscalité propre concernés ainsi que, le cas échéant, de conseils municipaux de communes non membres de l'un de ces établissements. Les régions et départements peuvent y participer.

Les EPF accompagnent les collectivités locales dans la définition et la mise en oeuvre de leur stratégie foncière afin de mobiliser du foncier et de favoriser le développement durable , la lutte contre l'étalement urbain et la limitation de l'artificialisation des sols.

Ils interviennent par le portage de terrains en vue de leur aménagement pour la construction de logements, notamment sociaux et le développement économique . Ils contribuent ainsi à l'optimisation du foncier, à la revitalisation des coeurs de ville et au recyclage urbain, en particulier par la requalification des friches . Ils oeuvrent également à la lutte contre l'habitat indigne.

Les EPF se sont développés considérablement depuis 2000 : il existe désormais 10 EPF d'État et 24 EPF locaux, contre 4 EPF d'État et un EPF local en 2000.

Par ailleurs, l'office foncier de Corse est un établissement aux compétences proches d'un établissement public foncier, créé par l'article 148 de la loi n° 2014-366 du 24 mars 2014 pour l'accès au logement et un urbanisme rénové (ALUR).

Il peut exister un EPF d'État et un EPF local sur le même périmètre : c'est le cas pour quatre EPF locaux situés à l'intérieur du périmètre de l'EPF Occitanie.

Les établissements publics fonciers d'État et locaux en août 2021

Source : Ministère chargé du logement, DGAL/DHUP/AD3

B. CES ÉTABLISSEMENTS ONT DES RESSOURCES AUSSI BIEN PUBLIQUES QUE COMMERCIALES

Les établissements publics fonciers disposent de ressources d'origines diverses, dont notamment :

- des ressources fiscales et des dotations publiques de la part de l'État, des collectivités territoriales ou de l'Union européenne ;

- des emprunts ;

- les produits de ventes de biens, notamment les cessions de terrains portés par l'établissement.

Les ressources fiscales sont de deux sortes : la taxe spéciale d'équipement et la recette issue des prélèvements SRU . La dotation de l'État est attribuée comme compensation à la diminution du produit de la taxe spéciale d'équipement résultant de la suppression de la taxe d'habitation.

1. La taxe spéciale d'équipement est une taxe additionnelle aux taxes foncières, à la taxe d'habitation et à la cotisation foncière des entreprises

Les EPF bénéficient du produit des taxes spéciales d'équipement (TSE) prévues par les articles 1607 bis (EPF locaux et office foncier de Corse) et 1607 ter (EPF d'État) du code général des impôts. Il en est de même des établissements publics fonciers et d'aménagement (EPFA) et des agences des 50 pas géométriques.

La TSE n'est pas une taxe autonome, mais, comme la taxe pour la gestion des milieux aquatiques et de prévention des inondations (GEMAPI) 22 ( * ) , une taxe additionnelle à quatre taxes existantes : les taxes foncières sur les propriétés bâties (TFPB) et non bâties (TFPNB), la taxe d'habitation sur les résidences secondaires (THRS) et la cotisation foncière des entreprises (CFE). Elle apparaît ainsi dans une colonne additionnelle sur les avis d'imposition des contribuables soumis à ces taxes.

Le produit de la TSE est fixé par le conseil d'administration de l'établissement, puis réparti par l'administration fiscale entre les quatre taxes auxquelles il se rattache . En application de l'article 1636 B octies du code général des impôts, la répartition est proportionnelle aux recettes que chacune de ces taxes a procurées l'année précédente au bloc communal et intercommunal.

Toutefois, la somme du produit de la TSE et de la dotation de l'État (voir infra ) est arrêtée chaque année dans la limite d'un plafond fixé à 20 euros par habitant situé dans leur périmètre.

En outre, dans le cas des EPF d'État, le produit est reversé dans la limite d'un plafond fixé, pour chaque établissement, par le I de l'article 46 de la loi n° 2011-1977 du 28 décembre 2011 de finances pour 2012.

Le produit de la TSE est destiné au financement des interventions foncières et immobilières ainsi que, dans le cas des EPF d'État au financement, le cas échéant, de leurs interventions dans le cadre des opérations de requalification de copropriétés dégradées d'intérêt national (ORCOD-IN) qui leur sont confiées par décret en Conseil d'État.

2. La dotation budgétaire de l'État est versée depuis 2021 en compensation de la suppression de la taxe d'habitation sur les résidences principales

Les lois de finances pour 2020 et 2021 23 ( * ) ont instauré une dotation budgétaire en faveur des établissements publics fonciers (EPF) d'État et locaux, ainsi que des établissements publics fonciers et d'aménagement (EPFA), appliquée pour la première fois en 2021 :

- d'une part pour compenser la suppression de la taxe d'habitation sur les résidences principales , qui constituait une partie importante de l'assiette de l'une des quatre taxes auxquelles est adossée la taxe spéciale d'équipement. Le montant de cette dotation est égal au produit versé à ces établissements publics en 2020 au titre du produit des taxes spéciales d'équipement réparti, en 2020, entre les personnes assujetties à la taxe d'habitation sur les résidences principales ;

- d'autre part pour compenser l'impact de la modernisation des paramètres de la méthode d'évaluation de la valeur locative des établissements industriels . Le montant de cette dotation est égal à la moitié du produit réparti, en 2020, entre les personnes assujetties à la taxe foncière sur les propriétés bâties et celles assujetties à la cotisation foncière des entreprises.

Le montant de la dotation, prévu à un niveau de 181,1 millions d'euros en projet de loi de finances pour 2021, a finalement été de 175,2 millions d'euros cette année-là en fonction des produits de TSE observés 24 ( * ) . Le montant prévu dans les projets de loi de finances pour 2022 et 2023 a été respectivement de 182,3 millions d'euros et 182,5 millions d'euros.

3. Les prélèvements SRU constituent une ressource complémentaire pour contribuer à la réalisation de logements sociaux

Les communes qui n'atteignent pas les obligations en matière de construction de logements sociaux prévues par les articles L. 302-5 et suivants du code de la construction et de l'habitation (dits « article 55 de la loi SRU ») sont soumis à un prélèvement sur leurs ressources fiscales. Ce prélèvement est reversé, par ordre de priorité, à un établissement public de coopération intercommunale (EPCI) délégataire des aides à la pierre, à un EPF local ou à l'office foncier de Corse, à un EPF d'État ou au fonds national des aides à la pierre (FNAP).

Les établissements bénéficiaires de ce prélèvement doivent établir chaque année un rapport sur l'utilisation des sommes qui leur ont été reversées à ce titre, ainsi que sur les perspectives d'utilisation des sommes non utilisées 25 ( * ) .

En 2021, les EPF d'État ont ainsi perçu plus de 30 millions d'euros au titre des prélèvements SRU, dont 17,6 millions d'euros pour l'EPF d'Île-de-France et 7,6 millions d'euros pour l'EPF Provence-Alpes-Côte d'Azur. Ils réinvestissent cette ressource dans la réalisation de logements sociaux, notamment en minorant le prix des cessions de terrains.

II. LE DISPOSITIF PROPOSÉ : L'INSTITUTION, AU PROFIT DES ÉTABLISSEMENTS PUBLICS FONCIERS LOCAUX ET DE L'OFFICE FONCIER DE CORSE, D'UNE NOUVELLE TAXE ADDITIONNELLE À LA TAXE D'HABITATION SUR LES RÉSIDENCES SECONDAIRES

Le présent article institue une taxe additionnelle à la taxe d'habitation sur les résidences secondaires et autres logements non affectés à l'habitation principale (THRS) au profit des établissements mentionnés au premier alinéa de l'article 1607 bis du code général des impôts, c'est-à-dire les établissements publics fonciers locaux et l'office foncier de Corse. Il crée à cette fin un article 1607 ter A nouveau dans le code général des impôts.