EXAMEN DES ARTICLES

TITRE IER

PROTECTION DU NIVEAU

DE VIE DES FRANÇAIS

CHAPITRE IER

Valorisation du

travail et partage de la valeur

Article 1er

Prime de

partage de la valeur

Cet article vise à créer une prime de partage de la valeur à caractère pérenne, à la suite des différentes « primes exceptionnelles de pouvoir d'achat » instaurées depuis 2019. Il définit également un régime exceptionnel d'exonérations fiscales et sociales au titre de cette prime jusqu'au 31 décembre 2023.

La commission a adopté cet article en lui apportant plusieurs modifications destinées à en faire un outil efficace face aux problèmes de pouvoir d'achat des personnes en emploi en période de forte inflation sans en faire un outil de politique salariale susceptible de se substituer aux augmentations de salaire et à l'intéressement. Elle a, en particulier, limité le caractère pérenne de la prime aux seules entreprises de moins de cinquante salariés, qui ne versent aujourd'hui que très peu d'intéressement à leurs employés.

I - La succession de différentes « primes exceptionnelles de pouvoir d'achat » entre 2019 et 2022

A. Un dispositif créé en 2019 et reconduit depuis lors

La première prime exceptionnelle de pouvoir d'achat (PEPA) a été créée dans le cadre de la loi n° 2018-1213 du 24 décembre 2018 portant mesures d'urgence économiques et sociales (MUES), à la suite du mouvement dit des « Gilets jaunes » . Ce dispositif très dérogatoire, destiné à apporter une réponse d'urgence à une forte revendication sociale, avait un caractère ponctuel très affirmé puisqu'il ne concernait que des primes versées par les employeurs sur une période très réduite, du 11 décembre 2018 au 31 mars 2019.

Néanmoins, ce dispositif a été reconduit, au titre des années 2020 et 2021, successivement par :

- l'article 7 de la loi n° 2019-1446 du 24 décembre 2019 de financement de la sécurité sociale pour 2020, modifiée par l'article 3 de la loi n° 2020-935 du 30 juillet 2020 de finances rectificative pour 2020 ;

- et l'article 4 de la loi n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021.

Le régime de ces différentes primes a varié au fil du temps. Le présent commentaire d'article ne reviendra pas en détail sur le régime de chacune de ces « primes exceptionnelles » et soulignera simplement leurs principales caractéristiques communes :

- le montant, plafonné à 1 000 euros , même si les dispositions des années 2020 et 2021 ont permis aux employeurs, sous certaines conditions, de porter ce montant à 2 000 euros ( cf. infra ) ;

- les bénéficiaires, les personnes dont la rémunération n'excède pas 3 fois le montant du salaire minimum interprofessionnel de croissance (SMIC) ;

- un régime fiscal et social particulièrement dérogatoire et avantageux puisque, dès lors que l'ensemble des conditions d'attribution était respecté, la prime était exonérée de l'ensemble des impositions, cotisations et contributions applicables aux salaires . Il s'agit donc de « versements nets », tant pour l'employeur que pour l'employé ;

- et, malgré cette reconduction pendant trois années consécutives, une conception de chacune de ces primes comme une réponse à un besoin urgent qui justifie un caractère provisoire . Chaque dispositif concernait donc des primes versées pendant une période de temps limitée et déterminée par la loi, sans reconduction prévue a priori . La prime de 2021 a d'ailleurs été votée dans le cadre d'un « collectif budgétaire » de mi-année tandis que la crise épidémique de covid-19 se poursuivait et aucun dispositif de ce type n'est en vigueur au moment de l'examen du présent projet de loi. D'un point de vue légistique, on relèvera qu'aucune de ces primes n'a jamais fait l'objet d'une insertion dans un code, ce qui est cohérent avec cette approche « constamment ponctuelle ».

Les principales caractéristiques de la prime

exceptionnelle

de pouvoir d'achat de l'année 2021

Aux termes de l'article 4 de la loi n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021, la prime exceptionnelle de pouvoir d'achat de 2021 pouvait être versée par les employeurs éligibles du 1 er juin 2021 au 31 mars 2022. Les critères de versement de cette prime étaient les suivants.

Les employeurs éligibles étaient les employeurs de droit privé, les établissements publics à caractère industriel et commercial et les établissements publics administratifs pour leur personnel de droit privé.

Le plafond de « droit commun » de la prime était fixé 1 000 euros mais il pouvait être porté à 2 000 euros dans deux hypothèses. D'une part, pour les entreprises ayant conclu un accord d'intéressement. D'autre part, si les employeurs avaient conclu un accord de branche ou un accord d'entreprise qui identifiait les salariés dits de « la deuxième ligne », c'est-à-dire ceux qui « en raison de leurs tâches ont contribué directement à la continuité de l'activité économique et au maintien de la cohésion sociale, et dont l'activité s'est exercée, en 2020 ou 2021, uniquement ou majoritairement sur site pendant les périodes d'état d'urgence sanitaire ».

Pour définir le montant de la prime exceptionnelle versée à leurs salariés, les employeurs pouvaient tenir compte de leur rémunération, de leur niveau de classification, de leur durée de présence effective durant l'année écoulée et de leur durée de travail.

Comme pour les dispositifs précédents, la prime de 2021 reprenait des dispositions relatives à l'éligibilité des travailleurs handicapés, à l'interdiction de substituer la prime à un élément de rémunération du salarié ou à son absence de prise en compte pour le calcul de la prime d'activité et de l'allocation aux adultes handicapées.

Si l'ensemble de ces conditions était respecté, la prime était exonérée d'impôt sur le revenu et de toutes les cotisations et contributions sociales d'origine légale ou conventionnelle lorsqu'elle était attribuée aux salariés dont la rémunération est inférieure à trois fois la valeur annuelle du SMIC.

B. Un « coup de pouce » non négligeable pour environ 5 millions de salariés, soit environ un employé sur cinq

1. La distribution de 8,3 milliards d'euros depuis 2019 dans des entreprises de toutes catégories

Depuis leur création en 2019, les différentes primes exceptionnelles de pouvoir d'achat ont permis à plusieurs millions de salariés de percevoir un total de 8,3 milliards d'euros répartis de la façon suivante.

Distribution des primes exceptionnelles de pouvoir d'achat entre 2019 et 2022

|

Année |

Montant de PEPA versé |

Nombre d'établissements ayant versé une PEPA |

Nombre de bénéficiaires d'une PEPA |

Montant moyen de PEPA par bénéficiaire |

|

2019 |

2,26 Mds euros |

470 158 |

4 907 813 |

461 euros |

|

2020 |

3,21 Mds euros |

585 806 |

5 214 619 |

616 euros |

|

2021 / 2022 |

2,83 Mds euros |

577 527 |

5 184 752 |

545 euros |

|

Total |

8,30 Mds euros |

- |

- |

542 euros |

Source : étude d'impact du présent projet de loi

Malgré quelques évolutions, on relève une relative régularité du dispositif, qui concerne chaque année quelque 5 millions de bénéficiaires, soit environ une personne en emploi sur cinq . Il s'agit donc d'un coup de pouce significatif mais dont il faut être conscient qu'il ne concerne qu'une minorité des employés.

S'agissant plus précisément de la dernière PEPA, distribuée en 2021 et 2022, elle a été distribuée par 17 % des établissements susceptibles de la verser.

Selon les données relatives aux secteurs d'activité transmises au rapporteur, la part des établissements versant la prime est plus élevée dans une majorité du secteur industriel particulièrement dans les « Industries des plastiques et autres produits non minéraux », de la « Métallurgie et fabrication de produits métalliques », de la « Fabrication de machines et équipements » mais également du secteur des transports, pour lesquels la part dépasse 25 % . Dans le secteur tertiaire, plus de 23 % des établissements ont distribué la prime dans le secteur « Activités pour la santé humaine » et 22,1 % dans le secteur « Éducation ». Parmi les secteurs les moins enclins à distribuer la prime figurent notamment l'hébergement et la restauration (11,8 %), les activités immobilières (12,1 %) et les autres activités de services (13,1 %).

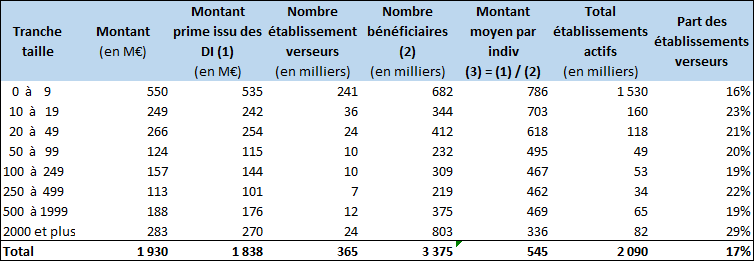

Le tableau suivant montre la répartition de la prime en fonction de la taille des entreprises distributrices.

Source : URSSAF Caisse nationale

L'utilisation de la prime concerne donc toutes les catégories d'entreprises et devient très significatif dès le seuil de dix employés. L'utilisation de la prime par 16 % des employeurs comptant moins de dix salariés montre néanmoins les mérites de la simplicité de cet outil.

2. Un plafond de prime très peu distribué

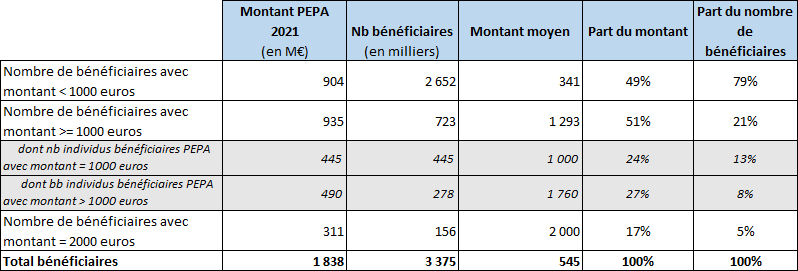

Selon les informations obtenues par le rapporteur, la répartition des primes autour des plafonds de 1 000 et 2 000 euros définis par la loi de finances rectificative pour 2021 est la suivante

Source : URSSAF Caisse nationale

Ces informations ne permettent pas de distinguer les établissements concernés par les plafonds de 1 000 ou 2 000 euros.

On peut néanmoins souligner, à partir des données qui précèdent, que :

- le nombre de bénéficiaires de la prime pour lesquels celle-ci a atteint 1 000 euros, c'est-à-dire le plafond de droit commun, a été de 445 000 soit 13 % du total des bénéficiaires de la prime ;

- seuls 5 % des bénéficiaires ont reçu un montant de prime égal à 2 000 euros , c'est-à-dire le montant maximal de prime distribuable dans la version de 2021.

Le rapporteur souligne donc le caractère abusif d'une communication gouvernementale qui insiste sur des montants de plafonds de prime bien peu souvent atteints dans les faits . Comme cela sera développé ci-après, il est à craindre que cet écart entre la communication et les sommes réellement perçues par les bénéficiaires s'accroissent du fait du supposé « triplement » de la prime auquel procèderait le présent article.

3. Un effet de substitution réel bien que théoriquement interdit

Enfin, le bénéfice réel pour les salariés des différentes primes de pouvoir d'achat ne peut s'apprécier qu'en tenant compte d'un éventuel phénomène de substitution de la prime à d'autres éléments salariaux ou avantages (intéressement, autre prime, etc .) qui auraient été versés en l'absence de ce dispositif.

Cet effet est théoriquement impossible puisque, dès l'origine, le législateur a fait de cette absence de substitution une condition de régularité de la prime et des avantages fiscaux et sociaux qui lui sont associés.

Pour autant, cette absence de substitution est très difficile à contrôler et à mesurer. Concrètement, il fait peu de doute que cet effet existe pour une partie des sommes distribuées.

Peu d'études se sont intéressées à ce phénomène jusqu'à présent. L'Insee s'est essayé à l'exercice dans une étude 4 ( * ) relative à la toute première prime, qui concernait l'exercice 2019.

Selon les auteurs de cette étude, en fonction des différentes méthodes employées, l'effet d'aubaine associé à cette première version de la prime serait compris entre 15 % et 40 % des sommes versées .

Le rapporteur prend acte de ces chiffres, tout en relevant qu'il s'agit d'une fourchette assez large, les auteurs de l'étude soulignant eux-mêmes que la réalité se situe sans doute entre les deux extrêmes de leurs estimations.

Le rapporteur en tire les conclusions suivantes. D'une part, il s'agit, sans perdre de vue le mérite de la simplicité du dispositif, de l'encadrer suffisamment pour limiter l'effet d'aubaine , ce qui accentuera son impact réel sur le pouvoir d'achat des salariés. D'autre part, il est nécessaire d' améliorer les informations dont dispose le législateur sur ce phénomène , notamment sa possible évolution au fil du temps, à mesure que se répètent les « primes exceptionnelles » année après année.

II - La prime de partage de la valeur proposée par le présent article

Le présent article propose de reconduire dans les grandes lignes les dispositions précédentes relatives aux différentes « primes exceptionnelles de pouvoir d'achat », avec toutefois trois différences majeures : une pérennisation du dispositif dans son principe, la possibilité de verser la prime à l'ensemble des employés (quelle que soit leur rémunération) et un régime fiscal évolutif au fil du temps.

A. Une « prime de partage de la valeur » à caractère pérenne

Le présent article propose de définir une nouvelle prime, baptisée cette fois « prime de partage de la valeur » qui reprend l'essentiel de la logique des précédentes primes exceptionnelles de pouvoir d'achat tout en introduisant plusieurs dispositions nouvelles et significatives.

1. Les employeurs éligibles

Le II du présent article définit le champ des personnes susceptibles de verser la prime.

Comme dans les précédentes primes exceptionnelles, il s'agit :

- des employeurs mentionnés à l'article L. 3311-1 du code du travail, c'est-à-dire l'ensemble des employeurs de droit privé ;

- des entreprises ayant recours à des contrats de mise à disposition entre l'entreprise de travail temporaire et un client utilisateur, en fonction des conditions fixées par l'accord d'entreprise ou de groupe, afin de déterminer une éventuelle modulation de la prime entre bénéficiaires ;

- et des établissements d'aide et les services d'aide par le travail (ESAT) employant des travailleurs handicapés.

2. La possibilité de verser la prime à l'ensemble des employés

Le III du présent article définit, comme précédemment, de manière large les bénéficiaires potentiels de la prime. Il s'agit des salariés liés à l'entreprise par un contrat de travail, des intérimaires mis à disposition de l'entreprise utilisatrice, des agents des établissements publics et des travailleurs handicapés.

En outre, le II introduit une nouveauté importante par rapport aux versions précédentes de la prime s'agissant de ses bénéficiaires potentiels. Ainsi, alors qu'auparavant seuls les employés percevant une rémunération d'un montant inférieur à trois fois la valeur du SMIC annuel étaient éligibles, aucun niveau maximal de rémunération permettant de bénéficier de cette prime n'est cette fois défini par le présent article .

Une telle évolution est le corollaire de la pérennisation du dispositif ( cf. infra ). En effet, le Conseil d'État a souligné dès l'instauration de la première PEPA que la rupture du principe d'égalité résultant du seuil de 3 SMIC, avec pour conséquence une possible inversion de la hiérarchie des salaires de part et d'autre de ce seuil, ne pouvait se justifier qu'en raison du caractère d'urgence et du caractère ponctuel de la prime.

3. Les conditions d'octroi de la prime et les facultés de modulation

Le IV du présent article propose que le montant maximal de la prime et le niveau maximal de rémunération pouvant y donner accès fassent l'objet d'un accord d'entreprise ou de groupe. En l'absence d'un tel accord, une décision unilatérale de l'employeur peut s'y substituer ; l'employeur doit alors en informer le comité social et économique (CSE) lorsqu'il existe.

Aux termes du 2 ° du III du présent article, l'employeur peut moduler le montant de la prime attribuée à chaque salarié, en fonction de sa rémunération, du niveau de classification, de la durée de présence effective pendant l'année écoulée, de la durée de travail prévue par le contrat de travail, en considérant les congés maternité, paternité, adoption et éducation des enfants mentionnés dans le code du travail comme un temps de présence effective.

Le 3° du même III réaffirme un principe constant depuis la création des primes exceptionnelles, à savoir que la prime ne doit se substituer à aucun élément de rémunération, à une augmentation de rémunération ou à des primes prévues par un accord salarial, le contrat de travail ou les usages en vigueur au sein de l'entreprise ou de l'établissement public.

4. Un montant triplé par rapport à la prime de 2021

Aux termes du V du présent article, le montant maximal de la prime pouvant bénéficier du régime fiscal et social favorable détaillé ci-dessous est triplé par rapport à celui des précédentes.

Ainsi, deux seuils coexisteraient.

D'une part, un seuil inconditionnel ou de droit commun, d'un montant de 3 000 euros , au lieu de 1 000 euros dans l'ensemble des PEPA précédentes.

D'autre part, un seuil de 6 000 euros trouvant à s'appliquer lorsque les employeurs :

- mettent en oeuvre à la date de versement de la prime (ou ont conclu au titre du même exercice que celui du versement de cette prime), un dispositif d'intéressement en application du chapitre II du titre I er du livre III de la troisième partie du code du travail lorsqu'ils sont soumis à l'obligation de mise en place de la participation ;

- ou mettent en oeuvre à la date de versement de la prime (ou ayant conclu au titre du même exercice que celui du versement de cette prime), un dispositif d'intéressement ou de participation en application du chapitre II du titre I er et du titre II du livre III de la troisième partie du code du travail, lorsqu'ils ne sont pas soumis à l'obligation de mise en place de la participation.

Ces conditions de majoration ne seraient toutefois pas applicables aux associations et aux fondations reconnues d'utilité publiques, ainsi qu'aux ESAT pour les primes versées aux travailleurs handicapés, à qui il serait donc loisible de porter le montant de la prime à 6 000 euros de manière inconditionnelle.

5. Le principe d'une pérennisation du dispositif

Même si le présent article ne prévoit aucune codification du dispositif proposé, pour la première fois, aucune date de fin ne figure dans la définition de la prime. Ce dispositif est donc conçu comme pérenne dans son principe .

En conséquence, le nom de la prime a changé, la prime n'étant désormais plus considéré comme « exceptionnelle ».

En outre, le présent article ne relie plus la prime au pouvoir d'achat en la désignant comme une « prime de partage de la valeur ». Cette dénomination est contestable aux yeux du rapporteur, à la fois parce qu'aucun mécanisme de lien entre le montant de la prime et celui de la valeur créée par l'entreprise n'est envisagée par le présent article, et parce qu'un tel nom introduit une confusion d'objectifs avec les dispositifs actuels de participation et d'intéressement, auxquels la présente prime est précisément censée ne pas se substituer.

Enfin, si le principe de l'existence de la prime est pérenne, le régime fiscal et social qui lui est applicable ne serait toutefois pas le même avant et après le 31 décembre 2023.

B. Un régime fiscal et social évolutif

1. Un régime particulièrement favorable aux salariés percevant moins de 3 SMIC jusqu'au 31 décembre 2023

Aux termes du V du présent article, la prime de partage de la valeur attribuée dans les conditions énumérées précédemment est exonérée , dans la limite de 3 000 euros par bénéficiaire et par année civile , de toutes les cotisations sociales d'origine légale ou conventionnelle à la charge du salarié et de l'employeur .

Il est à souligner qu'en contrepartie, les bénéficiaires n'acquerront aucun droit au titre de ces rémunérations , en particulier pour ce qui concerne les droits à la retraite - de base et complémentaire - et à l'assurance chômage.

Ce même V prévoit également une exonération totale des participations, taxes et contributions prévues à l'article 235 bis du code général des impôts (cotisations perçues au titre de la participation des employeurs à l'effort de construction) et à l'article L. 6131-1 du code du travail (taxe d'apprentissage), dans leur rédaction en vigueur à la date du versement de la prime.

En outre, ce même V précise que la prime de partage de la valeur est assimilée, pour l'assujettissement au forfait social 5 ( * ) , aux sommes versées au titre de l'intéressement .

Cela signifie concrètement que, quel que soit le niveau de rémunération des bénéficiaires de la prime :

- les employeurs comptant au moins 250 salariés seront assujettis au forfait social à hauteur de 20 % ;

- les employeurs de moins de 250 salariés , exonérés de forfait social pour les sommes versées au titre de l'intéressement, seront également exonérés pour les sommes versées au titre de la prime de partage de la valeur .

En complément de ces dispositions générales, le VI du présent article définit un régime temporaire particulièrement favorable pour les sommes versées entre le 1 er août 2022 et le 31 décembre 2023 aux salariés dont la rémunération est inférieure à 3 SMIC .

Pour ces seuls versements, la prime de partage de la valeur serait également exonérée d'impôt sur le revenu, ainsi que de la CSG et de la CRDS .

Il est précisé qu'en cas de cumul entre cette nouvelle prime et les versements effectués au titre de la prime exceptionnelle de pouvoir d'achat issue de la loi de finances rectificative de 2021 (qui s'éteignait le 31 mars 2022), le montant total exonéré d'impôt sur le revenu au titre des revenus de l'année 2022 ne peut excéder 6 000 euros.

2. Un régime harmonisé à compter de 2024

À compter du 1 er janvier 2024, le régime défini au V du présent article s'appliquerait à l'ensemble des employés bénéficiaires de la prime.

Concrètement, les salariés percevant une rémunération inférieure à 3 SMIC ne seraient plus exonérés d'impôt sur le revenu, de CSG et de CRDS.

Dès lors, pour l'ensemble des salariés, la prime ne serait plus exonérée « que » de toutes les cotisations et contributions sociales (salariales et patronales), de participation à l'effort de construction et de taxe d'apprentissage .

En outre, dans les seules entreprises d'au moins 250 salariés, le forfait social au taux de 20 % s'appliquerait à ces primes.

En somme, la prime serait alors soumise presque exactement au régime fiscal et social des sommes versées au titre de l'intéressement sur un plan d'épargne.

Enfin, le VII adapte sur le plan légistique les dispositions du présent article à Mayotte et Saint-Pierre-et-Miquelon.

III - Les modifications adoptées par l'Assemblée nationale

Pour l'établissement de son texte, la commission des affaires sociales de l'Assemblée nationale a adopté, outre neuf amendements rédactionnels de sa rapporteure, Charlotte Parmentier-Lecocq :

- deux amendements de précision de Gérard Leseul, relatifs au travail temporaire . L'un précise que l'entreprise utilisatrice informe « sans délai » l'entreprise de travail temporaire dont elle emploie l'un des salariés qu'elle attribue la prime de partage de la valeur. L'autre permet d'indiquer que l'entreprise de travail temporaire en informe sans délai son comité social et économique, lorsqu'il existe ;

- deux amendements identiques de la commission des finances et de Pierre Dharéville, précisant que, dans le cas où la prime de partage de la valeur est définie par la voie d'une décision unilatérale de l'employeur, ce dernier doit « consulter préalablement », et non plus simplement « informer » le comité social et économique, lorsqu'il existe ;

- un amendement de Natalia Pouzyreff visant à ajouter l'ancienneté dans l'entreprise aux critères permettant de moduler la prime de partage de la valeur ;

- un amendement de Christine Le Nabour permettant expressément aux employeurs de fractionner le versement de la prime au long de l'année , tout en garantissant que ce versement ne se fera pas sur une base mensuelle ;

- et un amendement de Didier Martin demandant au Gouvernement d'adresser au Parlement, au plus tard le 30 juin 2024, un rapport permettant d'évaluer l'efficacité de la prime de partage de la valeur ( VIII du présent article).

De plus, en séance publique, l'Assemblée nationale a adopté :

- sept amendements rédactionnels de la rapporteure ;

- un amendement de Pierre Dharréville précisant que « les dispositions du présent article sont intégralement prises en charge par l'État conformément à l'article L. 131-7 du code de la sécurité sociale » (IX du présent article). À cet égard, le rapporteur, sensible à l'équilibre des comptes de la sécurité sociale, souligne que l'article L.O. 111-3 du code de la sécurité sociale, de valeur organique, prévoit déjà la compensation par l' É tat de toute mesure de diminution des recettes de la sécurité sociale adoptée en dehors d'une loi de financement de la sécurité sociale. De plus, jusqu'à présent, le Gouvernement a toujours affirmé que les primes exceptionnelles de pouvoir d'achat n'auraient pas été versées en l'absence de dispositions législatives et n'avaient donc pas de « coût direct » pour la sécurité sociale. Il a encore adopté la même approche dans l'étude d'impact annexée au présent projet de loi. Pour ces deux raisons, cet amendement, pour sympathique qu'il soit dans son principe, n'aura pas d'effet opérationnel.

IV - La position de la commission : faire de la prime un outil de pouvoir d'achat qui ne remplace ni le salaire ni l'intéressement

La commission a approuvé le principe de la création de la prime proposée par le présent article tout en lui apportant plusieurs modifications substantielles afin d'assurer que cette prime apporte une réponse immédiate aux problèmes de pouvoir d'achat de nos concitoyens qui travaillent sans se substituer aux augmentations de salaire ou à l'intéressement.

A. La validation du dispositif fiscal et social des années 2022 et 2023

Dans un souci de protection du pouvoir d'achat des salariés, la commission des affaires sociales a validé la création de la prime et son extension , par rapport aux précédentes « primes exceptionnelles de pouvoir d'achat », aux employés dont la rémunération est supérieure à 3 SMIC . Le rapporteur estime cette inclusion cohérente non seulement avec le principe de pérennisation introduit par le présent article, mais également avec le caractère répétitif de la création de telles primes pour une courte durée.

Elle a également accepté le triplement affiché par le présent article du montant du plafond de la prime , c'est-à-dire son passage à 3 000 euros sans condition et à 6 000 euros pour les entreprises ayant conclu ou appliquant un plan d'intéressement. Néanmoins, le rapporteur souligne le caractère déceptif, voire trompeur, d'un tel affichage . Ainsi, comme cela a été souligné précédemment, l'actuel plafond de 2 000 euros ne concerne que 5 % des personnes ayant perçu la prime issue de la loi de finances rectificative pour 2021, soit environ 1 % de la population active en emploi. Il est donc certain que les futurs plafonds ne concerneront presque personne et qu'ils constituent avant tout une opération de communication peu honnête du Gouvernement. Sous le bénéfice de ces observations, la commission n'a toutefois pas souhaité pénaliser les rares personnes qui bénéficieront de primes dont le montant dépassera l'ancien plafond de 2 000 euros ni les bénéficiaires encore plus rares de primes qui dépasseront 3 000 euros.

Enfin, la commission a également validé le régime fiscal et social proposé par le présent article pour cette prime, distinct en 2022 et 2023 pour les salariés percevant plus ou moins de 3 SMIC.

À cet égard, le rapporteur partage pleinement les préoccupations soulevées par le Conseil d'État dans son avis sur le présent projet de loi. Après avoir mis en lumière les difficultés constitutionnelles que soulevait le dispositif au regard du principe d'égalité, notamment les fortes conséquences du seuil de rémunération au-dessus de 3 SMIC, le Conseil d'État a considéré que seul un dispositif fortement limité dans le temps, au plus tard le 31 décembre 2023, était acceptable.

B. La limitation de la pérennité de la « prime de pouvoir d'achat » aux entreprises de moins de 50 salariés

La commission a adopté deux amendements identiques (COM-192 et COM-308) de son rapporteur et de la commission des finances tendant :

- d'une part à renommer la prime de partage de la valeur en « prime de pouvoir d'achat » . Cette dénomination correspond bien mieux à l'objet de la prime, qui est de fournir aux employeurs un outil simple, efficace, et fiscalement et socialement avantageux pour répondre aux conséquences de l'inflation pour leurs employés. À l'inverse, la dénomination retenue par le Gouvernement créait un lien factice avec la création de valeur par l'entreprise et une confusion avec les objectifs poursuivis par la participation et l'intéressement ;

- d'autre part, à limiter le caractère pérenne de la prime aux entreprises de moins de cinquante salariés, dans les conditions fiscales et sociales décrites précédemment pour les années 2024 et suivantes . Pour les autres, le dispositif prendra donc fin le 31 décembre 2023.

Sur ce dernier point, le rapporteur souligne la nécessité d'apporter une réponse efficace et immédiate à la question du pouvoir d'achat des travailleurs dans une période de crise sans permettre une substitution durable de la prime avec des augmentations de salaire ou l'abondement de l'intéressement pour les employés .

En effet, les dispositifs ne sont absolument pas équivalents : seul le salaire fixe permet d'acquérir des droits sociaux et constitue aussi, dans la vie courante, la référence permettant de régler son loyer, d'obtenir un emprunt, etc . ; l'intéressement permet quant à lui de partager la valeur créée par l'entreprise et de constituer une épargne investie dans l'économie.

Or, comme cela a été détaillé précédemment, malgré les déclarations d'intention figurant dans la loi, cet effet de substitution existe d'ores et déjà et a été estimé par l'Insee dans une fourchette comprise entre 15 % et 40 % des sommes versées.

Et il ne fait aucun doute que la visibilité apportée par un dispositif pérenne et pouvant atteindre 6 000 euros recèle un risque renforcé d'en faire, pour certains employeurs, un outil à part entière de leur politique salariale, susceptible de renforcer fortement cet effet de substitution.

C'est la raison pour laquelle seule une limitation dans le temps permet de recentrer la prime sur son objet , qui est d'apporter un coup de pouce réel mais ponctuel, indépendant de la politique salariale et d'intéressement des employeurs.

Ces observations méritent cependant d'être nuancées pour ce qui concerne les entreprises de moins de cinquante salariés . En effet, comme cela sera développé dans le cadre du commentaire de l'article 3 du présent projet de loi, ces employeurs ne recourent que de manière exceptionnelle à l'intéressement , en particulier pour des raisons tenant à la rigidité réelle ou perçue de ce dispositif. Dès lors, le fait pour ces employeurs de disposer d'un outil très simple susceptible de se substituer à l'intéressement et auquel s'appliquera à partir de 2024 le régime fiscal et social de l'intéressement a réellement du sens et peut se traduire par un « plus » pour leurs salariés. C'est pourquoi les amendements adoptés ont permis la pérennisation de la prime de pouvoir d'achat aux seules entreprises de moins de cinquante salariés.

C. Des versements fractionnés dans la limite de quatre versements par an

La commission a également adopté un amendement COM-310 de Christine Lavarde, rapporteur pour avis de la commission des finances, limitant à quatre le nombre de versements que les employeurs pourront faire afin de fractionner la prime .

Cette limitation des possibilités de fractionner la prime s'inscrit bien dans la logique d'éviter autant que possible la substitution de la prime à des éléments salariaux, tout en accordant davantage de souplesse aux employeurs dont certains peuvent être contraints par des problèmes de trésorerie.

D. Des précisions apportées au rapport que le Gouvernement devra remettre au Parlement

Enfin, la commission a adopté un amendement COM-193 du rapporteur relatif au rapport d'évaluation que le Gouvernement devra remettre au Parlement en application du VIII du présent article.

D'une part, pour compléter son objet afin qu'il apporte un véritable outil de décision au Parlement quant à l'opportunité de conserver ou de modifier la prime. Il s'agira, en particulier, d'obtenir une mesure convaincante de l'effet de substitution de la prime aux augmentations de salaire et à l'intéressement ainsi que l'évolution de ce phénomène au fil du temps.

D'autre part et en conséquence de ce qui précède, d'accorder un peu plus de temps au Gouvernement afin de procéder aux évaluations nécessaires. La date limite de remise du rapport a ainsi été repoussée au 31 décembre 2024.

La commission a adopté cet article ainsi modifié.

Article 1er bis

(nouveau)

Réduction des cotisations patronales sur la majoration de

salaire

au titre des heures supplémentaires

Cet article, introduit par la commission à l'initiative du rapporteur, prévoit une réduction des cotisations sociales acquittées par l'employeur applicable à la majoration de salaire perçue par les employés effectuant des heures supplémentaires.

I - La réintégration des avantages fiscaux et sociaux sur les heures supplémentaires depuis 2019

A. La renaissance partielle de la loi « TEPA » depuis 2019

L'article 1 er de la loi n° 2007-1223 du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat (TEPA) a créé un système cohérent et fortement incitatif en faveur des heures supplémentaires .

Ce dispositif était à la fois :

- une mesure de pouvoir d'achat en ce que les rémunérations liées à ces heures étaient exonérées d'impôt sur le revenu et de cotisations et contributions sociales salariales ;

- et une mesure de compétitivité en ce que ces mêmes rémunérations étaient également exonérées de cotisations et contributions sociales patronales.

La survenue de la crise financière de 2008, aux effets lourds et durables sur l'économie française, juste après la mise en place de la loi TEPA n'a pas permis d'apprécier pleinement les effets de ce dispositif. En outre, le caractère emblématique de cette loi, traduction d'un symbole fort de la campagne présidentielle de 2007, a probablement joué un rôle dans l'abrogation de l'essentiel de ce dispositif favorable aux heures supplémentaire dès le début du quinquennat suivant, dans le cadre de la loi n° 2012-958 du 16 août 2012 de finances rectificative pour 2012.

Néanmoins, six ans plus tard, la remise en place d'une partie du dispositif TEPA sur les heures supplémentaires a fait partie des mesures de revalorisation du travail de la loi n° 2018-1213 du 24 décembre 2018 portant mesures d'urgence économiques et sociales (MUES), adoptée en réponse à la crise des « gilets jaunes et de la loi de financement de la sécurité sociale (LFSS) pour 2019.

Ainsi, aux termes de l'article 81 quater du code général des impôts, issu de la loi MUES, les rémunérations tirées des heures supplémentaires sont exonérés de l'impôt sur le revenu dans une limite annuelle égale à 5 000 euros . D'après le tome II de l'annexe « Voies et moyens » du projet de loi de finances pour 2022, après une pointe à 2,1 milliards d'euros en 2021, le coût de ce dispositif a été estimé à un peu moins de 1,7 milliard d'euros en 2022.

De plus, en application de l'article L. 241-17 du code de la sécurité sociale, rétabli par la LFSS pour 2019, une réduction des cotisations sociales à la charge des salariés s'applique aux rémunérations dues au titre des heures supplémentaires ou complémentaires . Le montant de la réduction correspond à celui des cotisations salariales d'assurance vieillesse (de base et complémentaire), dans la limite du taux de droit commun de 11,31 %. Cette réduction est sans impact sur les droits des salariés auprès des régimes de retraite. Elle s'impute intégralement sur les cotisations salariales d'assurance vieillesse de base dues au titre de la totalité de la rémunération. Selon l'annexe 5 du projet de loi de financement de la sécurité sociale pour 2022, le coût de cette mesure s'est élevé à 1,6 milliard d'euros en 2020 pour un peu moins de 5,4 millions de bénéficiaires , ces chiffres apparaissant en léger retrait par rapport en 2019, probablement du fait de la crise épidémique de covid-19.

En outre, les seules entreprises de moins de vingt salariés continuent de bénéficier d'une réduction forfaitaire de cotisations et contributions patronales au titre des heures supplémentaires, en application de l'article L. 241-18 du code de la sécurité sociale. Cette réduction est d'un montant de 1,50 euro par heure 6 ( * ) . Le coût de cette mesure a été évalué à 506 millions d'euros en 2020, là aussi en retrait par rapport à 2019 (595 millions d'euros).

B. Un dispositif qui pourrait être renforcé par le projet de loi de finances rectificative en cours d'examen par le Parlement

En complément de ce qui précède, l'Assemblée nationale a inséré, à l'intiative du rapporteur général de la commission des finances et des groupes Les Républicains et Horizons, un article 1 er D au sein du projet de loi de finances rectificative pour 2022 en cours d'examen, portant à 7 500 euros le montant du plafond d'exonération d'impôt sur le revenu pour la rémunération des heures supplémentaires effectuées en 2022 .

Si la navette doit se poursuivre sur ce texte en parallèle de la discussion du présent projet de loi, il est donc probable que l'incitation fiscale en faveur des heures supplémentaires soit prochainement renforcée.

II - La réintroduction d'une réduction de cotisations patronales sur les heures supplémentaires par la commission

Dans ce contexte, le présent article, introduit par la commission à l'initiative de son rapporteur par un amendement COM-172, propose de créer une réduction de cotisations patronales au titre des heures supplémentaires pour les entreprises d'au moins vingt salariés .

En effet, le gain de pouvoir d'achat procuré par ces heures supplémentaires ne se concrétisera que si les employeurs les sollicitent, ce qui implique un surcoût modéré pour ces mêmes employeurs. Le présent article est donc le complément nécessaire des mesures fiscales incitatives en faveur des heures supplémentaires adoptées à l'Assemblée nationale dans le cadre du collectif budgétaire.

Il s'agit également d'une mesure de soutien à l'économie, dans une période de forte tension sur le marché du travail pour de nombreux employeurs.

En termes pratiques, l'allègement de cotisations patronales ne concernerait que la majoration salariale associée aux heures supplémentaires afin de concilier la nécessité d'alléger le surcoût des heures supplémentaires pour les employeurs et le respect de l'équilibre des finances publiques.

Comme pour le dispositif propre aux entreprises de moins de vingt salariés, le montant de la réduction doit être fixé par décret . Il reviendra donc au Gouvernement de faire la balance entre la puissance de l'incitation, que le rapporteur espère significative, et son coût pour les finances publiques. D'après les informations recueillies par le rapporteur, une exonération totale de la majoration salariale aurait un coût de 800 millions d'euros en année pleine (et donc de 200 millions d'euros pour le dernier trimestre de 2022).

La commission a adopté cet article additionnel ainsi rédigé.

Article

2

Réduction des cotisations

maladie-maternité des travailleurs indépendants

Cet article vise à exonérer de cotisations maladie-maternité les travailleurs indépendants dont les revenus d'activité sont inférieurs au niveau du SMIC annuel.

La commission a adopté cet article avec modifications.

I - Le dispositif proposé : le renforcement de la réduction des cotisations maladie-maternité des travailleurs indépendants aux plus bas revenus

A. Les travailleurs indépendants à faible revenu cotisent davantage que les salariés

1. Au niveau du SMIC, des réductions de cotisations s'appliquent tant aux salariés qu'aux travailleurs indépendants

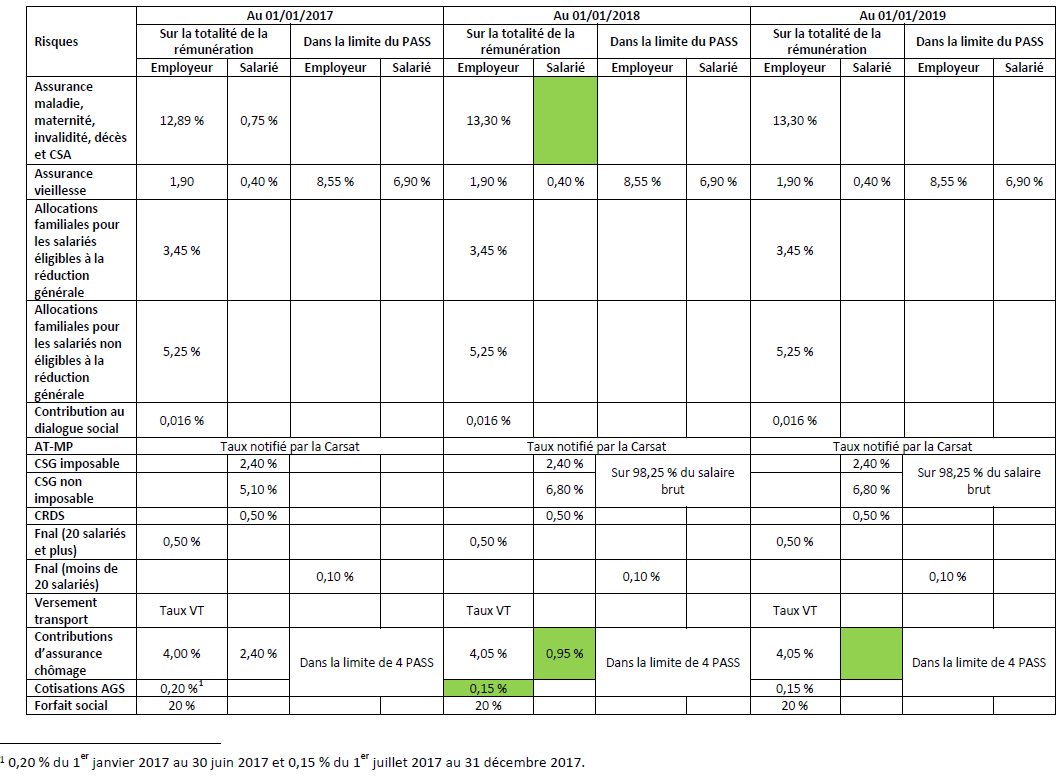

Au cours des dernières années, les cotisations sociales des salariés, tant patronales que salariales, ont considérablement diminué sous l'effet de plusieurs mesures :

- le renforcement des allègements généraux de cotisations patronales 7 ( * ) dans le cadre du pacte de responsabilité et de solidarité (exonération des cotisations patronales de sécurité sociale au niveau du SMIC, réduction de 1,8 point des cotisations d'allocations familiales pour les salaires dont le montant annuel est inférieur à 1,6 fois le montant du SMIC 8 ( * ) , puis jusqu'à 3,5 fois ce montant 9 ( * ) ) ;

- la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en allègements pérennes de cotisations patronales (réduction de 6 points des cotisations d'assurance maladie pour les salaires dont le montant annuel est inférieur à 2,5 fois le montant du SMIC, extension des allègements généraux aux cotisations de retraite complémentaire et aux contributions d'assurance chômage 10 ( * ) ) ;

- la suppression des cotisations salariales d'assurance maladie et des contributions salariales d'assurance chômage 11 ( * ) .

Évolution des taux normaux des cotisations sociales des salariés

Source : Acoss, 2019

Ainsi, au niveau du SMIC, aucune cotisation sociale n'est due par l'employeur, à l'exception de la cotisation accidents du travail et maladies professionnelles (AT-MP) pour sa partie non-forfaitaire.

À défaut d'employeur, les travailleurs indépendants, quant à eux, assument seuls le paiement de leurs cotisations sociales . Ils bénéficient néanmoins de dispositifs de réduction de leurs taux de cotisation, notamment :

- une exonération de cotisations d'allocations familiales pour les travailleurs indépendants dont les revenus d'activité sont inférieurs à 110 % du plafond annuel de la sécurité sociale (PASS), dont le montant est fixé à 41 136 euros en 2022, et un taux progressif jusqu'à 3,10 % pour un revenu d'activité supérieur à 140 % du PASS 12 ( * ) ;

- une réduction de cotisations d'assurance maladie et maternité variant selon le statut professionnel et le niveau des revenus d'activité 13 ( * ) .

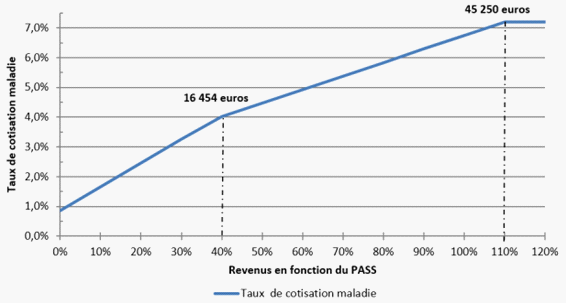

La réduction des cotisations maladie-maternité des travailleurs indépendants

Les artisans et commerçants cotisent, au titre du risque maladie-maternité, sur une assiette minimale égale à 40 % du PASS , soit 16 455 euros en 2022 (le SMIC net mensuel, fixé à 1 302,64 euros en juillet 2022, représente 38 % du PASS) 14 ( * ) .

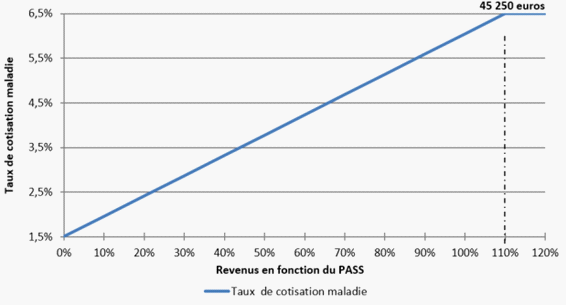

Le taux de cette cotisation, qui englobe juridiquement la cotisation due au titre des indemnités journalières (IJ), s'élève à 7,20 % 15 ( * ) , fait l'objet de plusieurs réductions au bénéfice des travailleurs dont les revenus se situent dans certaines tranches :

- une première réduction décroissant à proportion des revenus et limitée à 5 points pour les travailleurs dont les revenus sont inférieurs à 110 % du PASS, soit 45 250 euros en 2022 16 ( * ) . En pratique, pour un revenu situé entre 40 % et 110 % du PASS, le taux de cotisation évolue entre 4,01 % et 7,2 % . Le bénéfice de cette réduction ne peut être cumulé avec aucun autre dispositif de réduction ou d'abattement applicable à ces cotisations, à l'exception de l'aide aux créateurs et repreneurs d'entreprise (ACRE) 17 ( * ) et de la réduction des cotisations d'allocations familiales dont bénéficient les travailleurs indépendants ;

- une seconde réduction décroissant également à proportion des revenus pour les travailleurs dont les revenus sont inférieurs à 40 % du PASS et qui cotisent donc sur la base de l'assiette minimale 18 ( * ) . Pour un revenu de 0 % à 40 % du PASS, le taux de cotisation varie de 0,85 % (taux de la cotisation IJ) à 4,01 % . Le bénéfice de cette réduction s'ajoute à celui de la première, sans que la réduction totale qui en résulte puisse conduire à l'application d'un taux inférieur au taux de cotisation maladie-maternité des professions libérales et des exploitants agricoles ;

- une troisième réduction, qui porte le taux de cotisation à 6,50 %, s'applique à la tranche de revenus supérieure à 5 fois le montant du PASS, soit 205 680 euros en 2022 19 ( * ) .

Évolution du taux de cotisation maladie-maternité des artisans et commerçants en fonction du revenu

Source : PLFSS pour 2022, annexe 5

La cotisation maladie-maternité des professions libérales et des exploitants agricoles, elle, n'est pas calculée sur une assiette minimale.

Son taux, qui ne peut excéder celui qui s'applique aux artisans et commerçants, est fixé à 6,50 % et décroît lui aussi à proportion des revenus pour les travailleurs dont les revenus sont inférieurs à 110 % du PASS, jusqu'à atteindre 1,5 % 20 ( * ) .

Le rapporteur relève que le taux minimal actuellement applicable aux professions libérales (1,5 %) est supérieur à celui qui s'applique aux artisans et commerçants (0,85 %), contrairement aux prescriptions législatives .

S'ajoute à la cotisation maladie-maternité une cotisation IJ, calculée sur une assiette minimale de 40 % du PASS, assise sur la fraction des revenus d'activité n'excédant pas 3 fois le montant du PASS, soit 123 408 euros en 2022 et dont le taux est fixé à 0,30 % 21 ( * ) . Les avocats n'en sont pas redevables.

Les exploitants agricoles, eux, sont redevables d'une cotisation forfaitaire au titre des IJ, dont le montant s'élève à 180 euros par an 22 ( * ) .

Évolution du taux de cotisation maladie-maternité des professions libérales et des exploitants agricoles en fonction du revenu

Source : PLFSS pour 2022, annexe 5.

Notons enfin qu' une cotisation est due au titre des IJ par les conjoints collaborateurs des travailleurs indépendants (hors avocats), au taux de 0,85 % pour les conjoints collaborateurs d'artisans et de commerçants et au taux de 0,30 % par ceux des professionnels libéraux, sur la base d'une assiette égale à 40 % du PASS 23 ( * ) . Leur cotisation forfaitaire annuelle s'élève donc respectivement à 140 et 49 euros en 2022.

Ainsi, au niveau du SMIC, le taux effectif global de cotisation s'établit à :

- 30,11 % pour les artisans et commerçants ;

- 13,63 % (hors cotisations de retraite complémentaire et invalidité-décès, dont le taux varie selon la section professionnelle de rattachement) pour les professions libérales ;

- 30,53 % pour les exploitants agricoles.

Taux de cotisation des artisans et commerçants pour un revenu égal au SMIC

|

Risque |

Taux réglementaires (en %) |

Taux effectifs après exonérations (en %) |

Montants

|

|

Maladie-maternité dont IJ |

7,20 |

4,06 |

635 |

|

Vieillesse plafonnée (1 PASS) |

17,15 |

17,15 |

2 681 |

|

Vieillesse déplafonnée |

0,60 |

0,60 |

94 |

|

Retraite complémentaire |

7,00 |

7,00 |

1 094 |

|

Invalidité-décès |

1,30 |

1,30 |

203 |

|

Famille |

3,10 |

0,00 |

0 |

|

Total cotisations |

36,35 |

30,11 |

4 707 |

Source : Étude d'impact du projet de loi

Taux de cotisation des professions libérales pour un revenu égal au SMIC

|

Risque |

Taux réglementaires (en %) |

Taux effectifs après exonérations (en %) |

Montants

|

|

Maladie-maternité |

6,50 |

3,23 |

504 |

|

IJ maladie |

0,30 |

0,30 |

49 |

|

Vieillesse plafonnée (1 PASS) |

8,23 |

8,23 |

1 287 |

|

Vieillesse déplafonnée |

1,87 |

1,87 |

292 |

|

Retraite complémentaire |

Selon la section professionnelle |

||

|

Invalidité-décès |

Selon la section professionnelle |

||

|

Famille |

3,10 |

0,00 |

0 |

|

Total cotisations (hors retraite complémentaire et invalidité-décès) |

20,00 |

13,63 |

2 132 |

Source : Étude d'impact du projet de loi

Taux de cotisation des exploitants agricoles pour un revenu égal au SMIC

|

Risque |

Taux réglementaires (en %) |

Taux effectifs après exonérations (en %) |

Montants (en €) |

|

Maladie-maternité |

6,50 |

3,23 |

504 |

|

IJ maladie |

Forfaitaire |

1,15 |

180 |

|

Invalidité |

1,10 |

1,10 |

172 |

|

Vieillesse plafonnée (1 PASS) |

14,87 |

14,87 |

2 324 |

|

Vieillesse déplafonnée |

2,24 |

2,24 |

350 |

|

Retraite complémentaire |

4,00 |

4,92 |

769 |

|

Famille |

3,10 |

0,00 |

0 |

|

AT-MP (cotisation pivot) |

Forfaitaire modulable |

3,02 |

472 |

|

Total cotisations |

30,53 |

4 771 |

Source : Étude d'impact du projet de loi

Rappelons qu'à ce niveau de revenu, un salarié n'est redevable que de cotisations d'assurance vieillesse et de retraite complémentaire.

Taux des cotisations d'assurance vieillesse au régime général en 2022

|

Répartition |

Assurance vieillesse plafonnée (jusqu'à 1 PASS) |

Assurance vieillesse déplafonnée

(sur la totalité

|

|

Part salarié |

6,90 % |

0,40 % |

|

Part employeur |

8,55 % |

1,90 % |

Source : Commission des affaires sociales du Sénat

Taux des cotisations au régime de retraite

complémentaire

des salariés du secteur privé en

2022

|

Répartition |

Tranche

1

|

Tranche 2

|

|

Part salarié |

3,15 % 24 ( * ) |

8,64 % 25 ( * ) |

|

Part employeur |

4,72 % 26 ( * ) |

12,95 % 27 ( * ) |

Source : Commission des affaires sociales du Sénat

2. Le taux global de cotisation des travailleurs indépendants demeure toutefois supérieur à celui des salariés, notamment au niveau du SMIC

Dans un contexte d'accélération de l'inflation, qui a atteint 5,8 % en moyenne sur un an en juin 2022 d'après l'Institut national de la statistique et des études économiques (Insee), le Gouvernement souhaite renforcer la réduction des cotisations maladie-maternité dont bénéficient les travailleurs indépendants dans l'objectif de garantir un gain annuel de 550 euros par an à un travailleur dont les revenus se situent au niveau du SMIC .

Du reste, une telle mesure s'inscrit dans une démarche de rapprochement du niveau des prélèvements sociaux dus par les travailleurs indépendants de celui que supportent les salariés .

De fait, d'après la Commission des comptes de la sécurité sociale (CCSS) 28 ( * ) et le Haut Conseil du financement de la protection sociale (HFCFiPS) 29 ( * ) , en raison de l'absence d'allègements généraux de cotisations sociales pour les travailleurs indépendants à faible revenu et de l'existence d'assiettes minimales de cotisation pour les indépendants, les artisans et commerçants gagnant moins que le montant du SMIC cotisent davantage que les salariés à niveau de revenu comparable (entre 30 et 36 % contre 21 %).

Au niveau du SMIC, selon la CCSS, les taux globaux de cotisation convergeraient aux alentours de 30 % , bien que les travailleurs indépendants ne soient pas couverts contre les risques AT-MP et chômage. Sur le champ des seules cotisations de sécurité sociale, les artisans et commerçants cotisent 8 points de plus que les salariés au niveau du SMIC (25 % contre 17 %). D'après le HCFiPS, l'écart s'établirait à environ 9 points au détriment des indépendants sur un champ commun de protection sociale (30 % contre 21 %) 30 ( * ) .

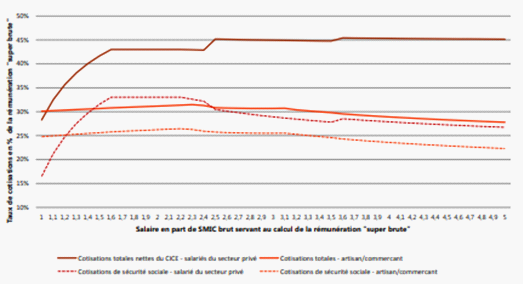

Le taux global de cotisation des salariés augmente alors progressivement jusqu'à 1,6 fois le SMIC, seuil de sortie des allègements généraux, où un écart de 12 points en faveur des artisans et commerçants est constaté par la CCSS (43 % contre 31 %). Le taux de cotisation des indépendants décroissant à mesure que le revenu augmente, la différence est progressivement portée à 18 points à 5 SMIC (45 % contre 27 %). De même, sur le champ des seules cotisations de sécurité sociale, la progression du taux de cotisation des salariés jusqu'à 1,6 SMIC aboutit, à ce niveau de revenu, à un écart de 7 points à leur détriment (26 % contre 33 %).

Comparaison des taux effectifs de cotisation des

salariés

et des artisans et commerçants en

fonction des revenus (cotisations totales et cotisations de

sécurité sociale)

(en % du revenu « superbrut » de référence en 2018)

Champ : Le salaire « superbrut » correspond, pour les salariés, à la somme du salaire net, des cotisations salariales et des cotisations patronales et, pour les travailleurs indépendants, à la somme des revenus nets et des cotisations sociales.

Source : Commission des comptes de la sécurité sociale, Les comptes de la sécurité sociale , juin 2018

Comparaison des taux effectifs de cotisation des

salariés

et des travailleurs indépendants en

fonction des revenus (champ des prélèvements communs

à l'ensemble des assurés)

Source : HCFiPS, Rapport sur la protection sociale des travailleurs indépendants , septembre 2020

Après avoir écarté une diminution du taux des cotisations d'assurance vieillesse, en raison de leur caractère contributif, le Gouvernement propose donc au Parlement de revoir le barème des cotisations maladie-maternité des indépendants, en exonérant de cotisation les travailleurs dont les revenus sont inférieurs à 40 % du PASS et en abaissant les taux forfaitaires de cotisation des micro-entrepreneurs , fixés de façon à garantir une équivalence avec le taux effectif supporté par les autres travailleurs indépendants 31 ( * ) .

Évolution des taux forfaitaires de cotisation des micro-entrepreneurs depuis 2013

|

Année |

Vente de marchandises |

Prestations

|

Professions libérales non réglementées |

Professions libérales non réglementées |

|

2013 |

14 % |

24,60 % |

/ |

21,30 % |

|

2014 |

14,10 % |

24,60 % |

/ |

23,30 % |

|

2015 |

13,30 % |

22,90 % |

/ |

22,90 % |

|

2016 |

13,40 % |

23,10 % |

/ |

23,10 % |

|

2017 |

13,10 % |

22,70 % |

/ |

22,50 % |

|

2018-2021 |

12,80 % |

22 % |

22 % |

22 % |

|

2022 |

12,80 % |

22 % |

22 % |

22,20 % |

Source : Direction de la sécurité sociale

Le régime micro-social

Les micro-entrepreneurs bénéficient d'un régime micro-social simplifié fondé sur le paiement mensuel ou trimestriel de ses cotisations sociales, calculées par l'application d'un taux forfaitaire à leur chiffre d'affaires du mois ou du trimestre précédent 32 ( * ) .

Ce taux forfaitaire est fixé à 12,80 % pour les activités de vente de marchandises, d'objets, de fournitures ou de denrées ou de fourniture de logement, à 22 % pour les autres prestations de services artisanales et commerciales et pour les professions libérales non réglementées et à 22,20 % pour les professions libérales réglementées 33 ( * ) .

Aucune cotisation minimale n'est due par les micro-entrepreneurs , mais ceux-ci peuvent opter pour le paiement des cotisations minimales dues soit par les artisans et commerçants au titre des IJ, de la retraite de base, du risque invalidité-décès et, le cas échéant, de la retraite complémentaire, soit par les professions libérales au titre de la retraite de base et, le cas échéant, de la retraite complémentaire et du risque invalidité-décès.

Rappelons que le régime de la micro-entreprise n'est accessible qu'aux indépendants dont le chiffre d'affaires n'excède pas, l'année civile précédente ou la pénultième année, 176 200 euros s'ils exercent une activité de vente de marchandises, d'objets, de fournitures ou de denrées ou de fourniture de logement et 72 600 euros dans les autres cas 34 ( * ) .

B. Le projet de loi prévoit une exonération de cotisations maladie-maternité pour les travailleurs indépendants dont les revenus sont inférieurs au SMIC

Le 1° du I tend à modifier l'article L. 613-7 du code de la sécurité sociale de façon à :

- préciser que l'équivalence entre les micro-entrepreneurs et les autres travailleurs indépendants concerne le taux effectif global des cotisations et contributions versées et apporter une modification de nature rédactionnelle ( a ) ;

- améliorer la qualité rédactionnelle de la loi ( b ) ;

- prévoir que le décret d'application des dispositions de l'article détermine, pour chaque catégorie de micro-entrepreneurs, les montants de chiffre d'affaires ou de recettes au niveau desquels est appréciée l'équivalence des taux effectifs globaux des cotisations et contributions versées ( c ).

D'après les éléments portés à la connaissance du rapporteur, l'hypothèse de la fixation de plusieurs taux forfaitaires variant en fonction de tranches de revenus, qui aurait permis de garantir une équivalence à chaque niveau de revenu, bien qu'évoquée, a été écartée en raison de sa complexité technique et de la complexification du processus déclaratif qu'elle induirait pour les micro-entrepreneurs . En effet, le régime de la micro-entreprise repose intrinsèquement sur l'application d'un taux de cotisation strictement proportionnel au chiffre d'affaires déclaré.

Il serait donc envisagé de réduire uniformément les taux forfaitaires de cotisation des micro-entrepreneurs d'environ un point , de façon à garantir une équivalence avec les autres indépendants à un niveau de revenu net proche de 23 000 euros, montant qui, d'après la direction de la sécurité sociale, « correspond à la fois à la moyenne des revenus des artisans, à une moyenne pondérée des revenus de l'ensemble des travailleurs indépendants (micro-entrepreneurs compris) et à des chiffres d'affaires proches du milieu de barème pour les différentes catégories de micro-entrepreneurs ». Le taux de cotisation demeurant purement proportionnel au revenu, le gain individuel croîtra toutefois avec les revenus et pourrait excéder 1 000 euros dans certains cas selon Grégoire Leclercq, président de la commission de la communication et de la qualité de service du Conseil de la protection sociale des travailleurs indépendants (CPSTI)

Le 2° du I vise à réécrire l'article L. 621-1 du code de la sécurité sociale afin :

- d'unifier les dispositions applicables en matière de cotisations maladie-maternité aux artisans et commerçants, actuellement fixées à l'article L. 621-1, et celles qui s'appliquent aux professions libérales, inscrites au premier alinéa de l'article L. 621-2 ;

- renvoyer les dispositions relatives à la réduction des cotisations maladie-maternité à l'article L. 621-3.

Il est ainsi prévu qu'un décret fixe le taux de base de ces cotisations pour chacune des catégories de travailleurs indépendants. Le taux fixé pour les artisans et commerçants devrait nécessairement dépasser celui des professions libérales de 0,3 à 0,7 point pour la fraction des revenus inférieure à un seuil fixé par décret, en l'espèce 5 fois le montant du PASS, seuil au-delà duquel ces taux seraient égalisés à 6,5 %.

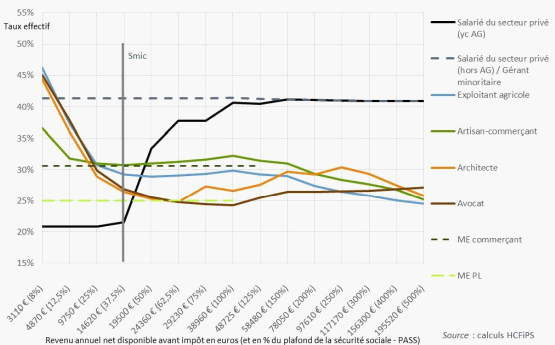

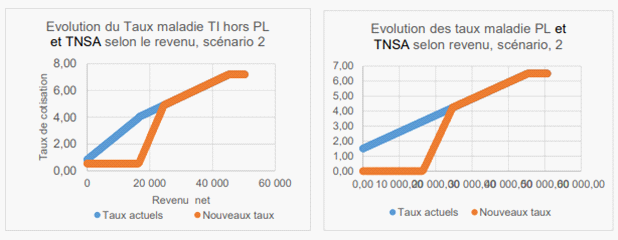

En pratique, les artisans et commerçants, les professions libérales et les exploitants agricoles dont le revenu est inférieur à 40 % du PASS ne seraient pas redevables de cotisations maladie-maternité. Seule serait due une cotisation au titre des IJ , au taux de 0,5 % pour les artisans et commerçants (contre 0,85 % aujourd'hui) et de 0,3 % pour les professions libérales (comme aujourd'hui).

Entre 40 % et 60 % du PASS, le taux de cotisation maladie-maternité augmenterait jusqu'à 4,5 % pour les artisans et commerçants et 4 % pour les professions libérales et les exploitants agricoles . Les travailleurs dont les revenus sont supérieurs à 60 % du PASS ne bénéficieraient, pour leur part, d' aucune réduction supplémentaire par rapport à la situation actuelle.

Effets du projet de loi sur les taux de cotisation des travailleurs indépendants

Source : Étude d'impact du projet de loi

Pour l'ensemble de ces travailleurs indépendants, à l'exclusion des avocats et des micro-entrepreneurs, une assiette minimale de cotisation déterminée par décret serait applicable. D'après l'étude d'impact, elle serait maintenue à 40 % du PASS . Contrairement à l'intention du Gouvernement exprimée dans l'étude d'impact, les dispositions de l'article 2 tendent à étendre l'application de cette assiette minimale à la cotisation maladie-maternité des professions libérales, qui en est exempte aujourd'hui.

Par cohérence, le 3° du I supprime le premier alinéa de l'article L. 621-2 du code de la sécurité sociale, intégré à l'article L. 621-1. L'article L. 621-2 ne porterait donc plus que sur la cotisation IJ due par les professionnels libéraux.

Le 4° du I tend à modifier l'article L. 621-3 du code de la sécurité sociale dans le but :

- d' inscrire dans la loi, conformément aux recommandations du Conseil d'État, le niveau de revenus d'activité en-deçà duquel les cotisations maladie-maternité font l'objet d'une réduction, soit 1,1 fois le montant du PASS , dont la fixation était jusqu'alors renvoyée à un décret. Il serait toujours prévu que la réduction accordée décroît à proportion des revenus d'activité, dans des conditions fixées par décret ( a ) ;

- de prévoir que les taux effectifs de cotisation après imputation de cette réduction respectent, quel que soit le niveau de revenu, la règle selon laquelle le taux applicable aux artisans et commerçants doit nécessairement dépasser celui des professions libérales de 0,3 à 0,7 point pour la fraction des revenus inférieure à un seuil fixé par décret et ces taux sont égaux au-delà dudit seuil ( a ) ;

- de préciser que le taux effectif applicable aux professionnels libéraux dont les revenus sont inférieurs au montant de l'assiette minimale, soit 40 % du PASS, est nul ( a ) ;

- de procéder à une coordination de nature rédactionnelle ( b ).

Le 5° du I procède, au sein de l'article L. 622-2 du code de la sécurité sociale, à une coordination découlant des modifications du code évoquées ci-dessus.

Le 6° du I en fait de même en ce qui concerne l'article L. 662-1 du code de la sécurité sociale, tout en précisant que le taux applicable aux conjoints collaborateurs des travailleurs indépendants correspond au taux minimal dont bénéficient les artisans et commerçants , soit 0,85 % à ce jour et 0,5 % en cas d'adoption du présent article (en pratique, les conjoints collaborateurs de professionnels libéraux se voient aujourd'hui appliquer un taux de cotisation IJ de 0,3 %).

Le II modifie l'article L. 731-35 du code rural et de la pêche maritime de façon à indiquer que la réduction applicable aux chefs d'exploitation ou d'entreprise agricole exerçant leur activité à titre exclusif ou principal est celle qui s'applique aux professions libérales.

Le III prévoit que les dispositions de l'article 2 s'appliquent :

- pour le calcul des cotisations dues par les travailleurs indépendants autres que les micro-entrepreneurs au titre de l'année 2022 ;

- aux cotisations dues par les micro-entrepreneurs au titre des périodes courant à compter du 1 er octobre 2022 .

D'après l'étude d'impact, sur la base des revenus 2019, le coût de ces dispositions s'élèverait à 440 millions d'euros , dont :

- 320 millions d'euros au titre des artisans, commerçants et professions libérales ;

- 120 millions d'euros au titre des micro-entrepreneurs.

Conformément aux dispositions de l'article L. 131-7 du code de la sécurité sociale, la mesure devrait être compensée au régime général par l'affectation d'une fraction de TVA équivalente en loi de finances. Notons que le projet de loi de finances rectificative devant tirer les conséquences budgétaires des mesures portées par le présent projet de loi ne prévoit pas de mesure de compensation.

Notons enfin que l'augmentation prévisible du PASS en 2023 35 ( * ) devrait accroître le coût de la réduction de cotisations en en ouvrant l'accès à des travailleurs indépendants dont les revenus sont situés immédiatement au-dessus des seuils actuels et en augmentant l'ampleur de la réduction pour ceux qui en bénéficient déjà actuellement.

Dans l'hypothèse où le PASS augmenterait de 7,5 %, la mesure de réduction représenterait un manque à gagner de 400 millions d'euros au lieu de 320 millions (hors micro-entrepreneurs).

Au total, 48 % des travailleurs indépendants, dont 61 % des artisans, commerçants et professons libérales non réglementées, 19 % des professions libérales réglementées et 68 % des travailleurs non salariés agricoles, dégagent des revenus inférieurs à 60 % du PASS et bénéficieraient donc de ce nouvel allègement.

Répartition des travailleurs indépendants selon le niveau de revenu en 2019

|

Revenus 2019 (en % du PASS) |

< à 40 %

|

40 % < 60 %

|

60 % < 110 %

|

> 110 %

|

||||

|

• Nombre |

% |

Nombre |

% |

Nombre |

% |

Nombre |

% |

|

|

Artisans, commerçants et professions libérales non réglementées |

509 514 |

47 % |

156 481 |

14 % |

239 839 |

22 % |

183 350 |

17 % |

|

Professions libérales réglementées |

65 463 |

10 % |

63 717 |

9 % |

183 237 |

27 % |

364 873 |

54 % |

|

Travailleurs non salariés agricoles |

160 685 |

52 % |

48 928 |

16 % |

64 472 |

21 % |

37 148 |

12 % |

Source : Direction de la sécurité sociale

II - Les modifications adoptées par l'Assemblée nationale : une disposition relative au taux de cotisation des conjoints collaborateurs dont la pertinence doit être questionnée

En commission, à l'initiative de la rapporteure Charlotte Parmentier-Lecocq, les députés ont adopté trois amendements rédactionnels et deux amendements de coordination. Le a bis du 1° du I a été intégré dans ce cadre.

En séance publique, l'Assemblée nationale a adopté un amendement déposé par le député Stéphane Viry et sous-amendé par la rapporteure, qui, en modifiant l'article L. 662-1 du code de la sécurité sociale, procède à une coordination ( a du 6° du I) et viserait, d'après l'exposé des motifs, à alléger les cotisations versées par les conjoints collaborateurs de travailleurs indépendants.

Or, le dispositif de cet amendement tend à substituer au taux de cotisation IJ actuellement applicable aux conjoints collaborateurs, à savoir le taux minimal de cotisation maladie-maternité des artisans et commerçants (0,85 %) ou le taux de cotisation IJ des professions libérales (0,3 %), selon le type d'activité exercée, le taux effectif applicable aux assurés dont ils sont les conjoints.

Par conséquent, en pratique, ces dispositions aboutiraient, pour les intéressés dont le conjoint supporte un taux de cotisation plus élevé que le taux minimum dès lors que ses revenus sont supérieurs à 40 % du PASS, à accroître de façon considérable le taux de cotisation IJ.

L'Assemblée nationale a adopté cet article ainsi modifié.

III - La position de la commission : une mesure de soutien au pouvoir

La commission partage pleinement le souci d'alléger les cotisations sociales supportées par les travailleurs indépendants et d'assurer autant que faire se peut l'équité en matière de prélèvements sociaux entre ceux-ci et les salariés. Elle note que cet article est l'un des seuls du projet de loi initial permettant d'assurer un gain de pouvoir d'achat relativement rapide, concret et certain au profit des revenus du travail d'une partie des Français.

Plusieurs lacunes au sein dispositif proposé, qui pourraient entraîner des effets pervers, doivent toutefois être relevées :

- un effet de seuil important , reconnu par le ministre du travail, du plein emploi et de l'insertion lors de son audition devant la commission, viendra frapper les travailleurs indépendants dont les revenus sont situés entre 40 % et 60 % du PASS, c'est-à-dire entre 16 455 euros et 24 682 euros. En effet, sur cette tranche de revenu de 8 000 euros, le taux de cotisation maladie-maternité augmentera brutalement de 0 % à 4 % pour les professions libérales et de 0 % à 4,5 % pour les artisans et commerçants, ce qui ne devrait certes pas favoriser la sous-déclaration compte tenu de la complexité des modalités de déclaration des revenus des indépendants, mais pénalisera sans conteste le travail . Ces seuils relevant du pouvoir réglementaire, la commission n'est pas en mesure de procéder à leur lissage ;

- les travailleurs indépendants « classiques » bénéficieront de la mesure à compter de janvier 2023, mais au titre de l'ensemble de l'exercice 2022. En parallèle, de façon inéquitable et en raison, d'une part, de contraintes d'ordre technique et, d'autre part, de leur mode de règlement des cotisations sociales, à un rythme mensuel ou trimestriel et de façon libératoire, il ne semble pas possible d'appliquer la réduction au taux de cotisation des micro-entrepreneurs avant le dernier trimestre 2022 ;

- à l'inverse, l'ensemble des micro-entrepreneurs, y compris ceux dont les revenus sont supérieurs au SMIC, bénéficieront de la réduction de leur taux forfaitaire de cotisation , tandis que seuls les travailleurs indépendants « classiques » dont les revenus sont inférieurs à 60 % du PASS verront leurs cotisations diminuer. Il n'est toutefois pas envisageable de fixer pour les micro-entrepreneurs des taux de cotisation variant en fonction de leur niveau de revenu, ce qui amoindrirait considérablement l'intérêt de leur régime.

Par ailleurs, les dispositions relatives aux conjoints collaborateurs adoptées par l'Assemblée nationale devraient se traduire par une augmentation du taux de cotisation IJ des conjoints collaborateurs dont le conjoint travailleur indépendant dégage des revenus supérieurs à 40 % du PASS. La commission a donc adopté un amendement COM-188 du rapporteur précisant que le taux applicable à ces assurés est le taux minimal applicable aux travailleurs indépendants .

Au surplus, le présent article comporte deux erreurs matérielles contraires à l'intention même du Gouvernement :

- il tend à étendre aux cotisations maladie-maternité des professionnels libéraux l'assiette minimale applicable aux artisans et commerçants ;

- il prévoit que la réduction des cotisations maladie-maternité s'applique pour le calcul des cotisations dues au titre de la seule année 2022 .

Aussi la commission a-t-elle adopté deux amendements COM-187 et COM-189 du rapporteur excluant les cotisations maladie-maternité des professionnels libéraux du champ d'application de l'assiette minimale de cotisation et précisant que la mesure de réduction s'applique aux cotisations dues au titre des périodes courant à compter du 1 er janvier 2022 .

Ont également été adoptés deux amendements rédactionnels COM-190 et COM-191 et un amendement COM-186 précisant que la marge de dépassement du taux de cotisation maladie-maternité des professionnels libéraux par celui des artisans et commerçants pour la fraction des revenus inférieure à 5 fois le montant du PASS s'étend de 0,5 (au lieu de 0,3) à 0,7 points . En effet, pour un revenu inférieur à 40 % du PASS, le taux de cotisation des premiers s'élèverait à 0 % (+ 0,3 % au titre des IJ) et celui des seconds à 0,5 %, soit un écart de 0,5 point ; au niveau maximal, cet écart serait porté à 0,7 point, les taux de cotisation atteignant respectivement 6,5 et 7,2 points.

Enfin, l'adoption de l'amendement COM-194 du rapporteur permet de clarifier le cadre de la réduction uniforme des taux de cotisation forfaitaires des micro-entrepreneurs envisagée par le Gouvernement, en précisant dans la loi que l'équivalence entre ces taux et le taux effectif applicable aux travailleurs indépendants « classiques » exerçant une activité de même nature n'est appréciée qu'à un niveau de revenu déterminé par décret, en l'espèce au niveau du SMIC.

En tout état de cause, la commission sera particulièrement vigilante à ce que le coût de cette mesure soit intégralement compensé à la sécurité sociale par l'État en loi de finances pour 2023, conformément à la loi et aux engagements du Gouvernement.

La commission a adopté cet article ainsi modifié.

Article 3

Favoriser le

développement de l'intéressement

Cet article propose d'étendre de trois à cinq ans la durée maximale des accords d'intéressement, de donner la possibilité aux employeurs des entreprises de moins de cinquante salariés d'instituer, sous conditions, un accord d'intéressement par voie unilatérale et de supprimer le contrôle préalable exercé par l'autorité administrative sur les accords d'intéressement.

La commission a complété cet article afin de fixer à quatre mois la durée maximale de la procédure d'agrément des accords d'intéressement conclus par les branches. Elle a prévu que les périodes de congé de paternité puissent être assimilées à une présence dans l'entreprise en cas de répartition de l'intéressement selon ce critère.

I - Le dispositif proposé

A. L'intéressement, un mécanisme d'association des salariés aux résultats qui peine à se développer dans les petites entreprises

L'intéressement en entreprise est un dispositif facultatif d'épargne salariale qui consiste à verser aux salariés une prime dont le montant dépend des résultats ou de la performance de l'entreprise. Il a ainsi pour objet d' associer collectivement les salariés à la performance de l'entreprise 36 ( * ) . Il présente un caractère aléatoire et résulte d'une formule de calcul liée aux résultats ou performances de l'entreprise.

? Une institution par voie d'accord collectif

L'intéressement collectif des salariés peut être institué par voie d'accord , pour une durée comprise entre un an et trois ans , par toute entreprise qui satisfait à ses obligations relatives à la représentation du personnel.

Il ne bénéficie qu'aux salariés de l'entreprise, sauf pour les entreprises de moins de deux cent cinquante salariés dans lesquelles peuvent aussi bénéficier de l'intéressement les chefs d'entreprise, les présidents, directeurs généraux ou membre de directoire s'il s'agit de personnes morales, le conjoint collaborateur ou conjoint associé.

Les accords d'intéressement peuvent être conclus :

- par convention ou accord collectif de travail ;

- par accord entre l'employeur et les représentants d'organisations syndicales représentatives dans l'entreprise ;

- par accord conclu au sein du comité social et économique (CSE) ;

- à la suite de la ratification, à la majorité des deux tiers du personnel, d'un projet d'accord proposé par l'employeur. Lorsqu'il existe dans l'entreprise des organisations syndicales représentatives ou un CSE, la ratification est demandée conjointement par l'employeur et une ou plusieurs de ces organisations ou le CSE.

Lorsque l'accord en prévoit la possibilité, celui-ci est renouvelé par tacite reconduction pour une durée égale à la durée initiale, si aucune des parties habilitées à négocier ou à ratifier un accord ne demande de renégociation dans les trois mois précédant la date d'échéance de l'accord.

À titre dérogatoire, les employeurs des entreprises de moins de onze salariés dépourvues de délégué syndical ou de membre élu de la délégation du personnel du CSE peuvent mettre en place un régime d'intéressement par décision unilatérale , pour une durée comprise entre un an et trois ans, à la condition qu'aucun accord d'intéressement ne soit applicable ni n'ait été conclu dans l'entreprise depuis au moins cinq ans 37 ( * ) .

En outre, toute entreprise peut faire application d'un dispositif d'intéressement conclu au niveau de la branche professionnelle , dès lors que l'accord de branche a été agréé. Pour appliquer l'accord de branche, les entreprises doivent emprunter l'une des voies autorisées pour la conclusion d'un accord d'intéressement d'entreprise. Celles de moins de cinquante salariés peuvent toutefois appliquer l'accord de branche par la voie d'un document unilatéral d'adhésion de l'employeur si l'accord de branche prévoit cette possibilité et propose, sous forme d'accord type laissant les différents choix laissés à l'employeur, des stipulations spécifiques pour ces entreprises 38 ( * ) .

Les accords d'intéressement doivent être déposés auprès de l'autorité administrative sur une plateforme dématérialisée 39 ( * ) .

À compter du dépôt, les DDETS 40 ( * ) disposent d'un délai d'un mois pour délivrer le récépissé attestant du dépôt de l'accord et du contrôle de la validité de ses modalités de conclusion . L'accord est ensuite contrôlé par les organismes de recouvrement des cotisations sociales qui disposent d'un délai fixé par décret à trois mois pour demander le retrait ou la modification des clauses contraires aux dispositions légales. Les deux délais cumulés ne peuvent, sur le fondement de l'article L. 3345-2 du code du travail, excéder quatre mois.

En l'absence d'observation des organismes de recouvrement pendant le délai de trois mois qui leur est imparti, les exonérations sont réputées acquises pour l'exercice en cours. Ces organismes disposent d'un délai supplémentaire de deux mois pour formuler des demandes de retrait ou de modification des éventuelles clauses illégales pour les exercices suivant celui du dépôt 41 ( * ) .

? Un contenu et des modalités de répartition et de distribution encadrés au profit de l'ensemble des salariés

L'accord d'intéressement doit définir 42 ( * ) :

- la période pour laquelle il est conclu ;

- les établissements concernés ;

- les modalités d'intéressement retenues ;

- les modalités de calcul de l'intéressement et les critères de répartition de ses produits ;

- les dates de versement ;

- les conditions dans lesquelles le CSE dispose des moyens d'information nécessaires sur les conditions d'application des clauses du contrat ;

- les procédures convenues pour régler les différends qui peuvent surgir dans l'application de l'accord ou lors de sa révision.

Afin d'être éligible aux exonérations fiscales et sociales prévues au titre de l'intéressement, l'accord doit avoir été conclu avant le premier jour de la deuxième moitié de la période de calcul suivant la date de sa prise d'effet 43 ( * ) . L a formule de calcul du régime d'intéressement doit permettre de satisfaire le caractère aléatoire et être liée :

- soit aux résultats et performances de l'entreprise au cours d'une année ou d'une période comprise entre trois mois et un an, exprimée en nombre entier de mois ;