Rapport n° 480 (2020-2021) de M. Vincent DELAHAYE , fait au nom de la commission des finances, déposé le 24 mars 2021

Disponible au format PDF (701 Koctets)

-

L'ESSENTIEL

-

EXPOSÉ GÉNÉRAL

-

I. LA FRANCE ET L'ARGENTINE SONT LIÉES PAR

UNE CONVENTION FISCALE DATANT DE 1979

-

II. UN AVENANT NÉGOCIÉ À

L'INITIATIVE DE LA FRANCE AFIN DE BÉNÉFICIER D'UN

ÉQUILIBRE CONVENTIONNEL PLUS FAVORABLE

-

A. UNE RENÉGOCIATION VISANT ESSENTIELLEMENT

À OBTENIR DE L'ARGENTINE UNE RÉDUCTION DES TAUX DE RETENUE

À LA SOURCE

-

B. L'INSERTION BIENVENUE DE PLUSIEURS CLAUSES DU

MODÈLE FRANCE AU SEIN DE LA CONVENTION FRANCO-ARGENTINE

-

1. L'introduction d'un mécanisme de taxation

des sociétés d'investissement immobilier cotées

(SIIC)

-

2. La reconnaissance expresse d'un droit à

taxer les revenus réputés distribués

-

3. Une homogénéisation des taux de

« branch tax » applicables dans les deux États

-

4. Une clarification des modalités

d'imposition des plus-values de cession de biens à

prépondérance immobilière

-

5. Une exonération d'impôt sur le

revenu pour les volontaires internationaux

-

1. L'introduction d'un mécanisme de taxation

des sociétés d'investissement immobilier cotées

(SIIC)

-

C. LA CONCLUSION D'UNE CLAUSE DE LA NATION LA PLUS

FAVORISÉE À PORTÉE LARGE

-

A. UNE RENÉGOCIATION VISANT ESSENTIELLEMENT

À OBTENIR DE L'ARGENTINE UNE RÉDUCTION DES TAUX DE RETENUE

À LA SOURCE

-

III. EN CONTREPARTIE DES CONCESSIONS FAITES

À LA FRANCE, L'INSERTION D'UNE CLAUSE PERMETTANT LA TAXATION

DES ÉTABLISSEMENTS STABLES DE SERVICE

-

IV. DANS L'ENSEMBLE, UNE RENÉGOCIATION

AVANTAGEUSE POUR LE TRÉSOR PUBLIC ET LES ENTREPRISES

FRANÇAISES

-

I. LA FRANCE ET L'ARGENTINE SONT LIÉES PAR

UNE CONVENTION FISCALE DATANT DE 1979

-

EXAMEN EN COMMISSION

-

ANNEXE

N° 480

SÉNAT

SESSION ORDINAIRE DE 2020-2021

Enregistré à la Présidence du Sénat le 24 mars 2021

RAPPORT

FAIT

au nom de la commission des finances (1) sur le projet de loi autorisant l' approbation de l' avenant à la convention entre le Gouvernement de la République française et le Gouvernement de la République argentine du 4 avril 1979, en vue d' éviter les doubles impositions et de prévenir l' évasion fiscale en matière d' impôts sur le revenu et sur la fortune ,

Par M. Vincent DELAHAYE,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mmes Sophie Taillé-Polian, Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Mme Nadine Bellurot, M. Christian Bilhac, Mme Isabelle Briquet, MM. Michel Canevet, Vincent Capo-Canellas, Thierry Cozic, Philippe Dallier, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

Voir les numéros :

|

Sénat : |

701 (2019-2020) et 481 (2020-2021) |

L'ESSENTIEL

I. LA FRANCE ET L'ARGENTINE SONT LIÉES PAR UNE CONVENTION FISCALE DATANT DE 1979

Si les relations économiques entre la France et l'Argentine sont relativement anciennes, elles restent caractérisées par une forte asymétrie . Sur le plan commercial, la France est ainsi le 10 e fournisseur de l'Argentine, tandis que l'Argentine n'est que le 70 e fournisseur de la France. En parallèle, si près de 250 entreprises françaises exercent une partie de leur activité en Argentine, seules deux entreprises argentines ont à ce jour constitué des filiales en France.

Les relations fiscales entre les deux pays sont régies par la convention du 4 avril 1979 en vue d'éviter les doubles impositions et de prévenir l'évasion fiscale en matière d'impôts sur le revenu et sur la fortune , entrée en vigueur en 1981 et modifiée par un avenant en date du 15 août 2001.

Seconde convention signée par la France avec un pays membre du Mercosur, cette dernière ne pose pas de difficultés notables d'application ou d'interprétation , et s'accompagne d'échanges d'information fluides entre les deux administrations.

Si les relations fiscales entre les deux États sont donc pleinement satisfaisantes, la convention de 1979 se caractérise par des taux élevés de retenue à la source en matière de dividendes, d'intérêts et de redevances, ainsi qu'une définition relativement large de ces dernières . À cet égard, elle se rapproche davantage, par certains aspects, du modèle de convention établi par l'Organisation des Nations-Unies (ONU) que de celui de l'Organisation de Coopération et de Développement Économiques (OCDE).

Cette situation, qui s'explique notamment par l'ancienneté de la convention, ne se justifie plus actuellement, puisque l'Argentine a conclu des conventions plus avantageuses avec d'autres États, comportant notamment des plafonds de retenue à la source nettement inférieurs.

Par ailleurs, la législation française a évolué, si bien que la convention actuelle ne prend pas en compte certaines des spécificités françaises.

II. UN AVENANT NÉGOCIÉ À L'INITIATIVE DE LA FRANCE AFIN DE BÉNÉFICIER D'UN ÉQUILIBRE CONVENTIONNEL PLUS FAVORABLE

Initiées par la France, les négociations ont eu lieu du 14 au 16 mai 2019 à Buenos Aires et ont abouti à la signature du présent avenant le 6 décembre 2019, après un seul tour de négociation.

La partie française a ainsi pu remplir son principal objectif de négociation, à savoir obtenir une diminution notable des taux de retenue à la source sur les dividendes, intérêts et redevances. En contrepartie, la France a dû accepter l'insertion d'une clause relative à la reconnaissance d'un établissement stable de services , ce type de stipulation se retrouvant dans de très nombreuses conventions conclues par l'Argentine.

A. UNE RENÉGOCIATION VISANT ESSENTIELLEMENT À OBTENIR DE L'ARGENTINE UNE RÉDUCTION DES TAUX DE RETENUE À LA SOURCE

1. La diminution des taux de retenue à la source sur les dividendes et les intérêts

Les articles 2, 3 et 4 du présent avenant ont pour objet de ramener les plafonds des taux de retenue prélevés par l'État source sur les revenus passifs versés à un résident de l'autre État à un niveau plus acceptable , équivalent aux taux les plus favorables accordés par l'Argentine à ses partenaires.

L'article 2 dispose ainsi que le taux de retenue à la source sur les dividendes diminue de 15 % à 10 % en cas de participation substantielle - c'est-à-dire équivalente ou supérieure à 25 % - du bénéficiaire dans la société qui paie les dividendes tout au long d'une période de 365 jours.

En parallèle, au terme de l'article 3, le taux de retenue à la source sur les intérêts est ramené de 20 % à 12 % , la partie française ayant également obtenu une extension du champ des intérêts exonérés de retenue à la source . Ainsi, les intérêts payés en lien avec la vente d'un équipement industriel, commercial ou scientifique, de même que les intérêts payés au titre d'un prêt accordé à des conditions préférentielles par un établissement de crédit pour une période de plus de 3 ans ne sont imposables que dans l'État de résidence du bénéficiaire.

Les nouveaux plafonds demeurent cependant supérieurs aux standards de l'OCDE - à savoir 5 % pour les dividendes et 10 % pour les intérêts.

2. La taxation des redevances : une réduction différenciée des taux de retenue en fonction des catégories de revenus

L'article 4 diminue les taux de retenue à la source en matière de redevances, tout en opérant une différenciation des plafonds applicables en fonction des catégories de revenus . Le taux de retenue à la source passe donc de 18 %, toutes catégories de redevances confondues, à 3 % s'agissant des redevances versées pour l'usage ou la concession de l'usage d'informations internationales, 5 % pour les redevances versées pour l'usage ou la concession de l'usage d'un droit d'auteur sur des oeuvres littéraires, artistiques ou scientifiques et 10 % dans tous les autres cas.

Il convient également de relever que l'article 6 du présent avenant exclut explicitement du champ des redevances visées par la convention les rémunérations de services « normalisés » , qui ne nécessitent pas un savoir-faire spécifique et ne font appel qu'à un savoir-faire usuel à la profession du prestataire.

Si cet ajout constitue davantage une clarification qu'une nouveauté, il acte néanmoins la renonciation de l'Argentine à inclure les prestations d'assistance technique dans le champ des redevances , et plus généralement à taxer les services rendus par une entreprise sans recours à un établissement stable sur le territoire argentin .

3. Le plafonnement du taux de retenue à la source pour les gains en capital

En dernier lieu, l'article 5 plafonne l'imposition applicable dans l'État de la source sur les gains réalisés lors de la cession du capital d'une société : ainsi, lorsque le cédant détient une participation supérieure à 25 %, le taux maximum de retenue à la source est fixé à 10 %, tandis qu'il s'élève à 15 % dans les autres cas.

En pratique, les modalités de retenue à la source applicables en matière de dividendes ont été étendues aux gains en capital ; cette avancée constitue une demande des négociateurs français , certaines des conventions fiscales signées par l'Argentine prévoyant de tels plafonnements.

B. UN AVENANT PERMETTANT D'INSÉRER PLUSIEURS CLAUSES DU MODÈLE FRANCE AU SEIN DE LA CONVENTION FRANCO-ARGENTINE

Les négociations franco-argentines ont permis l'insertion au sein de la convention de plusieurs clauses spécifiques du modèle France , avec :

- l'introduction d'un mécanisme de taxation des sociétés d'investissement immobilier cotées (SIIC), clause dont la France demande systématiquement l'insertion dans ses conventions ;

- la reconnaissance expresse d'un droit à taxer les revenus réputés distribués , la jurisprudence du Conseil d'État ayant rendu l'ajout de cette clause indispensable pour que la France puisse continuer à imposer ces revenus ;

- l' homogénéisation des taux de « branch tax » applicables en France et en Argentine, permettant l'application du droit interne français en la matière ;

- une clarification des modalités d'imposition des plus-values de cession de biens à prépondérance immobilière , les trusts et fiducies étant désormais explicitement inclus dans le champ de la prépondérance immobilière, conformément au droit français et aux derniers standards de l'OCDE ;

- la mise en place d'une exonération d'impôt sur le revenu pour les volontaires internationaux .

C. LA CONCLUSION D'UNE CLAUSE DE LA NATION LA PLUS FAVORISÉE À PORTÉE LARGE

L'article 7 substitue à l'ancienne clause de la nation la plus favorisée, une clause plus large au profit de la France . À l'avenir, notre pays bénéficiera donc automatiquement du traitement plus favorable que l'Argentine serait susceptible d'accorder à un autre État en matière de revenus passifs (intérêts, dividendes, redevances), de gains en capital, de revenus de professions indépendantes ou d'établissement stable .

L'insertion de cette clause constitue une concession significative , garantissant que la France bénéficiera toujours des taux les plus favorables octroyés par l'Argentine à ses partenaires.

III. EN CONTREPARTIE DES CONCESSIONS FAITES À LA FRANCE, L'INSERTION D'UNE CLAUSE PERMETTANT LA TAXATION DES ÉTABLISSEMENTS STABLES DE SERVICE

En contrepartie de la diminution des taux de retenue à la source sur les revenus passifs, qui se traduira par une baisse des recettes fiscales argentines, la France a dû accepter l'insertion d'une clause permettant la taxation des établissements stables de service .

L'article 1 er permet ainsi la reconnaissance d'un établissement stable (c'est-à-dire d'une base taxable), en l'absence de toute installation matérielle dans le pays (bureau, atelier, etc.), dès lors qu'une entreprise rend des services dans cet État pour une ou des périodes représentant plus de 183 jours au cours d'une année.

La clause négociée par la France a cependant une portée nettement plus restreinte que la demande initialement formulée par l'Argentine, qui souhaitait pouvoir taxer l'ensemble des services rendus par des entreprises françaises , sur une base brute, sans condition de durée, en insérant les rémunérations des prestations de services techniques dans l'article 12 portant sur les redevances.

Si, d'un point de vue fiscal, l'impact de cette clause devrait rester limité pour les entreprises françaises, sa mise en oeuvre risque de se traduire par un alourdissement des contraintes réglementaires et administratives pesant sur les entreprises françaises et les administrations fiscales des deux États .

IV. DANS L'ENSEMBLE, UNE RENÉGOCIATION AVANTAGEUSE POUR LE TRÉSOR PUBLIC ET LES ENTREPRISES FRANÇAISES

A. UN AVENANT FAVORABLE AU TRÉSOR PUBLIC FRANÇAIS

Dans un contexte d'asymétrie des flux d'investissement - la France étant le plus souvent État de résidence dans ses relations avec l'Argentine -, la réduction des plafonds de retenue devrait en principe bénéficier au Trésor public français . En effet, le montant de l'impôt argentin à éliminer sera diminué , majorant d'autant les rentrées fiscales françaises .

Si, en parallèle, la reconnaissance d'un établissement stable de services devrait se traduire par une diminution des recettes fiscales françaises , l'administration française estime que ces dernières devraient rester limitées.

B. UN NOUVEL ÉQUILIBRE CONVENTIONNEL GLOBALEMENT AVANTAGEUX POUR LES ENTREPRISES FRANÇAISES

Selon l'étude d'impact, la réduction des taux de retenue à la source devrait bénéficier aux entreprises françaises procédant à des investissements en Argentine , qui verront leur charge fiscale locale diminuée et plafonnée.

De surcroît, la situation des entreprises françaises sera désormais comparable à celle des autres groupes étrangers implantés en Argentine, si bien que leur position concurrentielle sera améliorée.

En parallèle, l'effort consenti avec l'établissement stable de services ne devrait concerner qu'une trentaine de structures françaises sur les 250 entreprises qui ont déployé une partie de leur activité en Argentine . Au demeurant, l'établissement stable de services ne devrait pas concerner l'ensemble de ces entreprises , puisque celles qui interviennent régulièrement sur le territoire argentin ont fini par y constituer une installation fixe, et y sont donc déjà imposables à raison des bénéfices réalisés.

Par conséquent, selon l'administration fiscale française, le nouvel équilibre conventionnel devrait se révéler globalement favorable aux intérêts économiques français .

EXPOSÉ GÉNÉRAL

I. LA FRANCE ET L'ARGENTINE SONT LIÉES PAR UNE CONVENTION FISCALE DATANT DE 1979

A. DES RELATIONS ÉCONOMIQUES ET COMMERCIALES NOURRIES MAIS ASYMÉTRIQUES ENTRE LES DEUX PAYS

Réunissant 40 millions d'habitants sur plus de 2,8 millions de kilomètres carrés (soit plus de cinq fois la France), l'Argentine affiche un produit intérieur brut (PIB) de 540 milliards de dollars, ce qui en fait la 3 e économie d'Amérique Latine et la 21 e économie mondiale.

Au cours des deux derniers siècles, les échanges franco-argentins se sont particulièrement développés dans les domaines de l'éducation, des sciences, des arts et de l'économie, Buenos Aires gagnant le surnom de « Paris de l'Amérique latine » à la fin du XIX e siècle.

Entre 1880 et 1910, près de 250 000 Français ont émigré en Argentine. La présence française dans ce pays demeure significative, puisqu'environ 15 000 ressortissants y sont à ce jour établis, dont près de 1 000 étudiants. Réciproquement, environ 14 000 citoyens argentins résident en France.

Si les relations économiques entre les deux pays sont donc relativement anciennes, elles n'en demeurent pas moins très asymétriques .

Avec un stock d'investissement direct français en Argentine de l'ordre de 1,88 milliard d'euros fin 2018 1 ( * ) , la France figure ainsi au 8 e rang des investisseurs étrangers en Argentine et au 4 e rang des investisseurs européens, derrière l'Espagne, les Pays-Bas, et la Suisse. L'Argentine est de ce fait le 4 e récipiendaire des investissements directs français en Amérique latine, derrière le Brésil, le Mexique et le Chili.

Selon la chambre de commerce franco-argentine, près de 250 entreprises françaises exerçaient en 2019 une partie de leur activité en Argentine. De grands groupes français y sont implantés ou représentés, dans les secteurs de l'agroalimentaire (Danone, Lesaffre, Louis Dreyfus), l'automobile (PSA Peugeot Citroën, Renault), la production d'hydrocarbures (Total), la distribution (Carrefour, Casino), la santé (Sanofi Aventis, Servier), les cosmétiques (L'Oréal, Pierre Fabre) ou encore les transports (Alstom) 2 ( * ) .

À l'inverse, seules deux entreprises argentines auraient à ce jour constitué des filiales en France, selon les données communiquées par la chambre de commerce.

Les échanges commerciaux entre les deux États, qui s'élevaient à 1,17 milliard d'euros en 2018, demeurent également déséquilibrés : la France est le 10 e fournisseur de l'Argentine et son 4 e partenaire commercial dans la région, tandis que l'Argentine n'est que le 70 e fournisseur de la France et son 39 e excédent.

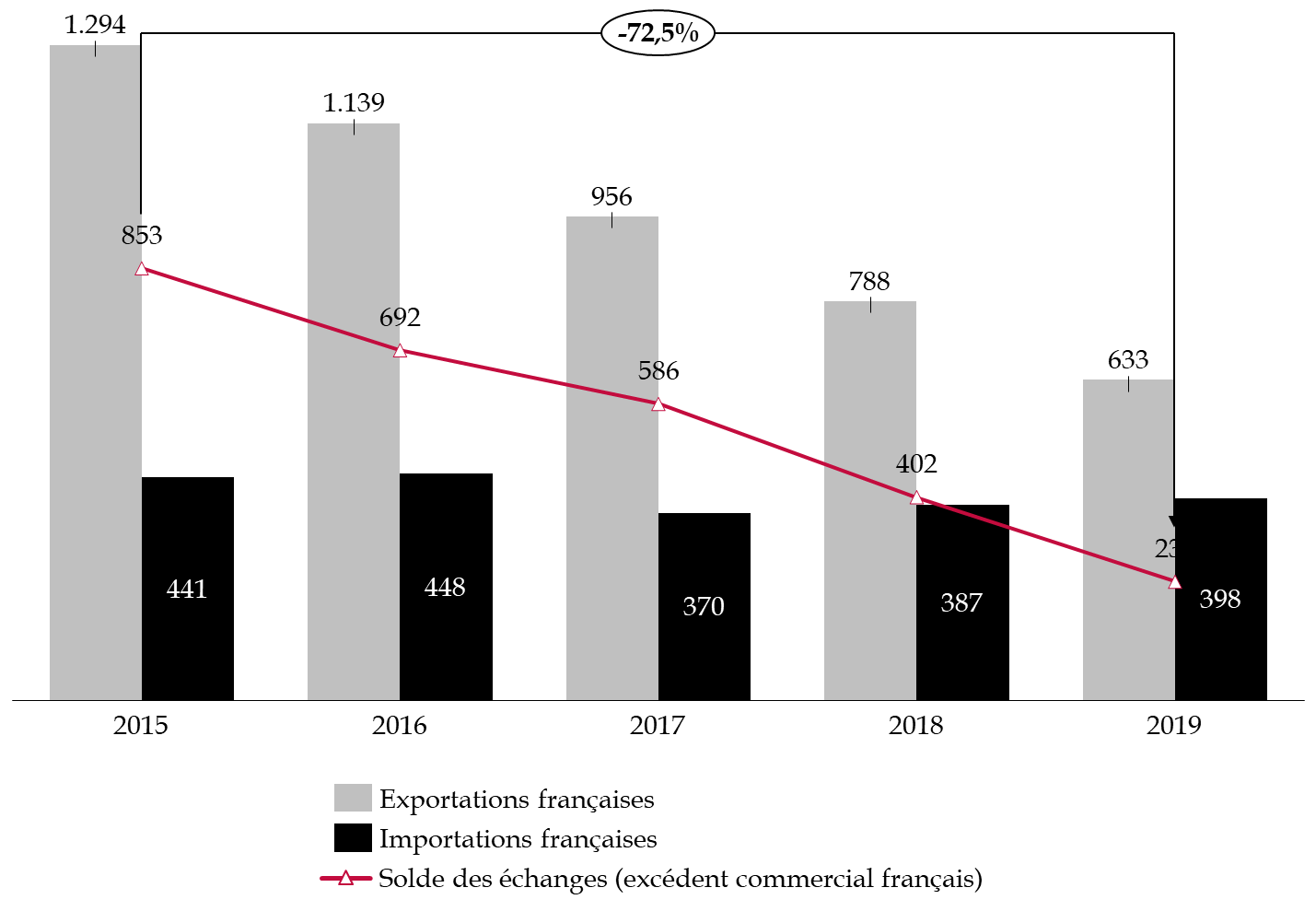

Cette asymétrie s'est accrue entre 2009 et 2015 , sous l'influence de la croissance argentine et de la surévaluation du peso, les exportations françaises progressant de 89 % sur la période. La tendance s'est néanmoins inversée depuis 2015 , l'excédent commercial en faveur de la France diminuant chaque année et chutant au total de 72,5 % en 5 ans, à cause du repli de la croissance argentine.

Évolution des échanges entre la France et l'Argentine

(en millions d'euros)

Source : commission des finances, d'après les données du ministère des affaires étrangères

Comme le montre le tableau ci-après, les principaux produits d'exportation vers l'Argentine sont les produits chimiques, parfums et cosmétiques, tandis que les exportations de véhicules et de pièces automobiles ont enregistré un recul très marqué en 2019.

Structure des échanges entre l'Argentine et la France en 2019

(en millions d'euros et en % du total)

|

Premiers postes d'exportation

|

Premiers postes d'importation

|

||

|

Produits chimiques, parfums et cosmétiques |

164 (25,9 %) |

Produits des industries agroalimentaires |

195 (49,1 %) |

|

Machines industrielles et agricoles, machines diverses |

108 (17,0 %) |

Produits agricoles, sylvicoles, de la pêche et de l'aquaculture |

78 (19,5 %) |

|

Produits pharmaceutiques |

84 (13,3 %) |

Produits pétroliers raffinés et coke |

44 (10,9 %) |

|

Matériels de transport |

83 (13,1 %) |

Produits chimiques, parfums et cosmétiques |

32 (8,0 %) |

Source : commission des finances, d'après les données du ministère des affaires étrangères

Les importations françaises en provenance d'Argentine concernent majoritairement des produits agroalimentaires ; les huiles et graisses ainsi que les préparations et conserves à base de poisson représentent ainsi respectivement 20,7 % et 14,9 % du total des importations en 2019.

B. DES RELATIONS FISCALES RÉGIES PAR UNE CONVENTION DATANT DE 1979, GARANTISSANT DES ÉCHANGES FLUIDES ET UNE COOPÉRATION SATISFAISANTE

Sur le plan fiscal, les relations franco-argentines sont régies par la convention du 4 avril 1979 en vue d'éviter les doubles impositions et de prévenir l'évasion fiscale en matière d'impôts sur le revenu et sur la fortune , entrée en vigueur en 1981 et modifiée par un avenant en date du 15 août 2001.

Selon les informations recueillies par le rapporteur, cette convention, bien qu'ancienne, susciterait très peu de demandes d'interprétation, puisque seules deux procédures amiables ont été traitées par la direction générale des finances publiques depuis 2018, les entreprises françaises n'ayant jusqu'à présent fait état d'aucune difficulté avec l'administration fiscale argentine. Les échanges d'information entre les deux États seraient par ailleurs très fluides.

Seconde convention signée par la France avec un pays membre du MERCOSUR 3 ( * ) , la convention de 1979 combinait initialement la méthode de l'imputation et celle de l'exonération pour éliminer les doubles impositions en matière d'impôt sur le revenu et d'impôt sur les sociétés .

Modalités d'élimination des doubles impositions

Chaque État étant souverain en matière de fiscalité, il arrive que le même revenu soit taxé deux fois : par l'État de résidence du bénéficiaire du revenu (État résidence) et par l'État dans lequel le revenu trouve sa source (État source).

Cette double imposition constituant un frein significatif au développement des échanges, les États ont cherché à la faire disparaitre, par le biais de conventions fiscales permettant de répartir le droit d'imposer entre les pays .

Deux méthodes sont traditionnellement retenues pour éliminer les doubles impositions :

- la méthode de l'exonération , qui attribue exclusivement le droit d'imposer à l'État source ou à l'État de résidence ; les revenus imposés dans l'État source peuvent cependant être réintégrés dans la base imposable afin de déterminer le taux d'imposition applicable dans l'État de résidence. Ces revenus sont ensuite retirés de l'assiette, le taux déterminé ne s'appliquant qu'aux revenus imposables dans l'État de résidence ;

- la méthode de l'imputation , qui définit les modalités de partage du droit d'imposer entre les deux États. En pratique, les deux États sont autorisés à percevoir un impôt sur les revenus considérés, mais le contribuable de l'État de résidence peut déduire de son impôt un crédit d'impôt représentatif de l'impôt payé dans l'État source.

Les modalités d'imputation sont variables : il peut s'agir d'une imputation intégrale (le contribuable peut déduire la totalité de l'impôt payé dans l'État source), partielle (le crédit d'impôt est limité au montant de l'impôt dû dans l'État source sur les revenus concernés) ou selon le mécanisme du crédit d'impôt fictif (le contribuable bénéficie d'un crédit d'impôt même s'il n'y a aucun impôt prélevé dans l'État source).

Source : commission des finances à partir du bulletin officiel des finances publiques

L'avenant signé en 2001, tout en procédant à une actualisation des impôts visés par la convention 4 ( * ) , a entièrement revu les modalités d'élimination des doubles impositions , en généralisant la méthode de l'imputation .

En pratique, les deux États sont autorisés à percevoir un impôt sur les dividendes, intérêts, redevances, rémunérations des administrateurs, artistes et sportifs, ainsi que les revenus non visés dans les autres articles de la convention. Néanmoins, le contribuable de l'État de résidence peut déduire un crédit d'impôt représentatif de l'impôt payé dans l'État source, dans la limite de l'impôt dû dans l'État de résidence.

Ainsi, les intérêts, dividendes, redevances sont en principe imposables dans l'État de résidence, mais les articles 10, 11 et 12 de la Convention autorisent également l'État d'où proviennent ces revenus à taxer ces derniers, dans la limite d'un plafond fixé à 15 % pour les dividendes, 20 % pour les intérêts et 18 % pour les redevances .

À titre d'exemple, les dividendes versés par une société située en Argentine à un bénéficiaire français sont en principe imposables en France, mais peuvent faire l'objet d'une retenue à la source de 15 % de leur montant brut en Argentine. Cette retenue ouvre droit, en France, à un crédit d'impôt équivalent, mais qui ne peut toutefois excéder l'impôt dû en France au titre de ces dividendes.

Les gains en capital font l'objet d'un traitement différent : au terme de l'article 13, les gains tirés de l'aliénation de biens immobiliers ou mobiliers sont exclusivement imposables dans l'État source, sans que cet impôt soit plafonné.

Dans ce contexte, il apparait que la convention fiscale liant les deux États se rapproche davantage, sur certains points, du modèle de convention établi par l'Organisation des Nations Unies (ONU) que de celui de l'Organisation de Coopération et de Développement Économique (OCDE).

Le modèle de l'OCDE et le modèle de l'ONU

Deux modèles de convention fiscale forment actuellement la base de la plupart des traités entre les pays : le modèle OCDE et le modèle ONU.

La principale différence entre ces deux modèles tient au fait que le modèle de l'ONU vise à octroyer aux pays en développement plus de droits d'imposition sur les revenus générés par les investissements étrangers qui y sont réalisés .

En pratique, le modèle de l'ONU impose moins de restrictions sur les droits d'imposition de « l'État source », c'est-à-dire le pays où l'investissement ou toute autre activité a lieu, que le modèle de l'OCDE, qui conserve à l'inverse une plus grande part à « l'État de résidence », c'est-à-dire le pays de l'investisseur.

Source : commission des finances

La convention de 1979 prévoit notamment :

- des taux élevés de retenue à la source en matière de dividendes, d'intérêts et de redevances ;

- un partage du droit d'imposer en matière de redevances (alors que le modèle de l'OCDE pose le principe de l'imposition exclusive dans l'État dont le bénéficiaire effectif est un résident) ;

- une définition large des redevances , incluant notamment les paiements de toute nature effectués pour des travaux d'étude ou de recherche de nature scientifique ou technique concernant des méthodes ou des procédés industriels, commerciaux ou administratifs.

Cette situation n'est pas problématique en tant que telle ; en effet, l'Argentine n'est pas membre de l'OCDE, et les clauses contenues dans la convention sont conformes à celles que la France négociait à l'époque.

Au demeurant, certaines divergences rédactionnelles 5 ( * ) entre la convention franco-argentine et le modèle de convention de l'OCDE ont vocation à disparaître lors de l'entrée en vigueur de la convention multilatérale de l'OCDE , à laquelle la France et l'Argentine ont adhéré 6 ( * ) .

La convention multilatérale de l'OCDE

L'Instrument Multilatéral (IM) est une convention multilatérale qui offre des solutions concrètes aux gouvernements pour fermer les brèches dans les règles internationales actuelles en transposant les mesures développées dans le cadre du Projet BEPS de l'OCDE et du G20 dans les conventions fiscales bilatérales.

L'IM modifie l'application de milliers de conventions fiscales bilatérales conclues afin d'éliminer les situations de double imposition. L'IM met également en oeuvre les standards minimums adoptés afin de prévenir l'utilisation abusive des conventions fiscales et d'améliorer le règlement des différends tout en garantissant un degré suffisant de souplesse pour prendre en compte les politiques fiscales spécifiques relatives aux conventions fiscales.

Les signataires et parties qui ont rejoint l'IM ont identifié lesquelles de leurs conventions fiscales ils souhaitent voir modifiées par l'IM et les dispositions de celui-ci qu'ils souhaitent mettre en oeuvre.

Dès lors qu'une convention fiscale a été listée par ses deux partenaires, elle devient une convention couverte par l'IM. Les effets de l'IM sur chaque convention fiscale couverte sont déduits de l'« appariement » des choix de ses deux partenaires.

Source : site de l'OCDE

Force est néanmoins de constater que, depuis 1979, l'Argentine a conclu des conventions de non-double imposition plus avantageuses avec d'autres États partenaires , fixant des plafonds de retenue à la source inférieurs à ceux qui sont prévus dans la convention fiscale avec la France.

En parallèle, la législation française a évolué, si bien que la convention actuelle ne prend pas en compte certaines des spécificités françaises, comme le traitement des sociétés à prépondérance immobilière .

À la lumière de ces éléments, la partie française a souhaité renégocier certaines stipulations de la convention de 1979.

II. UN AVENANT NÉGOCIÉ À L'INITIATIVE DE LA FRANCE AFIN DE BÉNÉFICIER D'UN ÉQUILIBRE CONVENTIONNEL PLUS FAVORABLE

A. UNE RENÉGOCIATION VISANT ESSENTIELLEMENT À OBTENIR DE L'ARGENTINE UNE RÉDUCTION DES TAUX DE RETENUE À LA SOURCE

Initiées par la France, les négociations ont eu lieu du 14 au 16 mai 2019 à Buenos Aires et ont abouti à la signature du présent avenant le 6 décembre 2019.

Selon les informations transmises au rapporteur, la négociation de cet avenant, inscrite au programme triennal soumis à l'approbation du ministre, répondait à un objectif précis, à savoir la réduction des taux de retenue à la source pratiqués par l'Argentine . Le niveau élevé de ces derniers se révélait en effet doublement préjudiciable, en renchérissant le coût des investissements pour les entreprises françaises, tout en diminuant les recettes fiscales pour le Trésor public.

Les discussions ont abouti au terme d'un seul tour de négociation . Plusieurs éléments ont contribué au succès rapide des négociations en matière de retenue à la source, à commencer par la volonté de l'Argentine d'intégrer l'OCDE et l'existence de clauses plus avantageuses dans les conventions bilatérales conclues par l'État argentin avec certains États européens.

Dans ce contexte, la partie française a pu obtenir d'être traitée aussi bien et, dans certains cas mieux, que ses partenaires européens ; en revanche, la France a dû en contrepartie s'aligner sur les stipulations en vigueur dans les autres conventions conclues par l'Argentine, portant la reconnaissance d'un établissement stable de services .

Au terme de l'article 10, le présent avenant s'applique, pour les impôts perçus par voie de retenue à la source, aux sommes payées à partir du 1 er janvier de l'année civile suivant celle au cours de laquelle il est entré en vigueur, et pour les autres impôts, pour les années fiscales commençant à partir de cette même date.

1. La diminution des taux de retenue à la source pour les dividendes et intérêts

Les articles 2 et 3 du présent avenant ont pour objet de ramener les plafonds des taux de retenue à la source sur les dividendes et les intérêts à un niveau plus acceptable , équivalent aux taux les plus favorables accordés par l'Argentine à ses partenaires.

Le tableau suivant dresse un récapitulatif des taux de retenue à la source en matière de dividendes et d'intérêts, dans la convention de 1979, dans l'avenant de 2019, et dans le modèle de convention de l'OCDE.

Évolution de l'imposition des taux plafonds de

retenue à la source

pour les dividendes et

intérêts

(en %)

|

Convention de 1979 |

Avenant de 2019 |

Modèle OCDE |

|

|

Dividendes (article 10 de la convention, réécrit par l'article 2 de l'avenant) |

15 % du montant brut des dividendes |

10 % du montant brut des dividendes si le bénéficiaire est une société qui détient directement au moins 25 % de la société qui paie les dividendes tout au long d'une période de 365 jours 15 % du montant brut de ces dividendes dans les autres cas |

5 % du montant brut des dividendes si le bénéficiaire est une société qui détient directement au moins 25 % de la société qui paie les dividendes tout au long d'une période de 365 jours 15 % du montant brut de ces dividendes dans les autres cas |

|

Intérêts (article 11 de la convention, réécrit par l'article 3 de l'avenant) |

20 % du montant brut des intérêts |

12 % du montant brut des intérêts |

10 % du montant brut des intérêts |

Source : commission des finances

Les taux de retenue à la source en matière de dividendes et d'intérêts se rapprochent donc des standards de l'OCDE, même s'ils restent supérieurs à ces derniers.

a) La réduction du taux de retenue à la source sur les dividendes

L'article 2 du présent avenant prévoit une diminution du taux de retenue à la source sur les dividendes de 15 % à 10 % en cas de participation substantielle - c'est-à-dire équivalente ou supérieure à 25 % - du bénéficiaire dans la société qui paie les dividendes tout au long d'une période de 365 jours.

Si le choix d'un taux plafond de 10 % demeure supérieur au seuil de 5 % préconisé par l'OCDE pour le régime mère-fille, la rédaction retenue à l'article 11 est parfaitement conforme au modèle standard de convention . Au demeurant, selon les informations recueillies par le rapporteur, le taux de 10 % constituerait un alignement sur les taux les plus avantageux octroyés par l'Argentine dans le cadre d'autres conventions fiscales, seules l'Italie et l'Allemagne bénéficiant à ce jour de taux inférieurs.

b) La réduction de la retenue à la source sur les intérêts

Au terme de l'article 3 du présent avenant , le taux de retenue à la source sur les intérêts passerait de 20 % à 12 % .

Si la France cherche habituellement à négocier une imposition exclusive des intérêts à la résidence , correspondant à un taux nul de retenue à la source, le seuil de 12 % se rapproche significativement du taux préconisé par l'OCDE dans le modèle standard - à savoir 10 % - et constituerait le meilleur taux possible compte tenu de la législation argentine.

En sus de cette diminution du taux de retenue à la source, la partie française a obtenu une extension du champ des intérêts exonérés de retenue à la source .

En effet, l'article 3 précise que les intérêts payés en lien avec la vente d'un équipement industriel, commercial ou scientifique , de même que les intérêts payés au titre d'un prêt accordé à des conditions préférentielles par un établissement de crédit pour une période de plus de 3 ans ne sont imposables que dans l'État de résidence du bénéficiaire des intérêts.

L'imposition exclusive à la résidence des intérêts acquittés dans le cadre de contrats de vente constitue une avancée significative . En effet, selon les informations communiquées au rapporteur, cette exonération « vise un très grand nombre de cas de figure (...) l'essentiel des intérêts (étant) acquitté dans le cadre de ces contrats de vente » 7 ( * ) .

Cette clause, que la France cherche systématiquement à inclure dans ses conventions bilatérales , est par ailleurs parfaitement justifiée aux yeux de l'OCDE , qui rappelle que « le fournisseur ne fait souvent que répercuter sur l'acheteur, sans aucune hausse, le prix du crédit qu'il a lui-même obtenu d'une banque ou d'un organisme de financement des exportations. [...] L'intérêt est plutôt un élément du prix que le revenu d'un placement en capital [...] et dans de nombreux cas, l'intérêt qui est compris dans le montant des traites à payer sera difficile à distinguer du prix de vente réel 8 ( * ) ».

De la même manière, l'exonération de retenue à la source pour les intérêts afférents à des prêts bancaires d'une certaine durée fait partie des clauses explicitement prévues par l'OCDE, lorsque les deux États ne sont pas parvenus à s'entendre sur une imposition exclusive des intérêts à la résidence.

Si cette exonération se retrouve donc dans de très nombreuses conventions fiscales, la rédaction retenue dans le présent avenant se caractérise par une portée plus restreinte , puisque seuls sont visés les prêts bancaires accordés à des conditions préférentielles .

Cette formulation plus restrictive aurait été réclamée par l'Argentine et acceptée par la France, à la condition que la définition de l'expression « conditions préférentielles » puisse faire l'objet d'un commun accord.

À cet égard, l'administration française a indiqué que les deux parties n'ayant pas réussi à convenir d'une définition commune en marge de la négociation du présent avenant - la France se montrant réservée sur les critères de définition proposés par l'Argentine 9 ( * ) -, elles ont décidé de renvoyer ce point à un accord ultérieur. En conséquence, l'article 8 du présent avenant stipule que « les autorités compétentes déterminent les conditions dans lesquelles un prêt est considéré comme ayant été conclu à des conditions préférentielles. »

Selon les informations transmises au rapporteur, la France « s'attachera à établir une définition pertinente, aisée à mettre en oeuvre et de nature à faire entrer le plus grand nombre de situations factuelles dans le champ de cette exception » 10 ( * ) .

Enfin, il convient de relever que l'article 3 exclut les pénalisations pour paiement tardif de la définition des intérêts , et se conforme de cette manière à la rédaction préconisée par l'OCDE.

De manière générale, les stipulations du présent avenant relatives à l'imposition des intérêts contribueront à améliorer significativement la situation des entreprises françaises présentes en Argentine , notre pays ayant vocation à bénéficier à l'avenir d'un traitement a minima identique à ses concurrents, quand il ne sera pas explicitement plus avantageux.

2. La taxation des redevances : une diminution différenciée des taux de retenue en fonction des catégories de revenus

L'article 4 du présent avenant diminue les taux de retenue à la source en matière de redevances, tout en opérant une différenciation des plafonds applicables en fonction des catégories de revenus .

Évolution des taux de retenue à la source en matière de redevances

(en %)

|

Convention de 1979 |

Avenant de 2019 |

Modèle OCDE |

|

|

Redevances (article 12 de la convention, modifié par l'article 4 de l'avenant, et point 6 du Procole, modifié par l'article 6 de l'avenant) |

18 % du montant brut des redevances |

3 % du montant brut des redevances versées pour l'usage ou la concession de l'usage d'informations internationales ; 5 % du montant brut des redevances versées pour l'usage ou la concession de l'usage d'un droit d'auteur sur des oeuvres littéraires, artistiques ou scientifiques (à l'exclusion des redevances en lien avec des films cinématographiques et des oeuvres enregistrées pour la radiodiffusion ou la télévision), uniquement si le bénéficiaire effectif est soit l'auteur soit l'héritier de l'auteur (et 15 % dans les autres cas) ; 10 % du montant brut des redevances dans tous les autres cas. Pour les contrats de transfert de technologie, la limitation de 10 % ne vaut que lorsqu'ils ont été enregistrés selon les modalités prévues par la législation interne de l'État source. À défaut, une limitation de 15 % s'applique. |

Imposition uniquement dans l'État de résidence - pas de retenue à la source |

Source : commission des finances du Sénat

Si l'OCDE préconise une taxation exclusive à la résidence en matière de redevances, le modèle de convention de l'ONU prévoit bel et bien la possibilité d'appliquer une retenue à la source sur ces versements . Dans les faits, très peu de conventions prévoient une imposition exclusive à la résidence, de nombreux États source - en particulier les pays en voie de développement - souhaitant être en mesure de taxer ces revenus.

Le plafond prévu par la convention de 1979 - à savoir 18 % - paraissait cependant particulièrement élevé, ce d'autant que la retenue à la source s'effectue sur le revenu brut et ne tient pas compte des éventuelles charges liées à la prestation taxée. Dans la mesure où les flux de redevances versées s'effectuent essentiellement depuis l'Argentine vers la France, ces taux élevés se révélaient particulièrement préjudiciable à notre pays .

Dès lors, la partie française a cherché à :

- obtenir une réduction significative de ce taux de retenue à la source ;

- limiter autant que possible l'étendue des revenus considérés comme des redevances et donc passibles d'une retenue à la source.

Sur le premier point, si les négociations ont permis de convenir d'une diminution des taux pratiqués, la France a dû accepter le principe d'une différenciation de ces taux en fonction de l'objet du paiement de la redevanc e. Les nouveaux taux de retenue à la source, de même que la rédaction de cette clause ne présentent aucune différence notable avec les stipulations similaires contenues dans les autres conventions signées par l'Argentine.

Sur le second point, l'article 6 du présent avenant exclut explicitement du champ des redevances visées par la convention les rémunérations de services « normalisés » , qui ne nécessitent pas un savoir-faire spécifique et ne font appel qu'à un savoir-faire usuel à la profession du prestataire.

En effet, au terme de l'article 12 de la convention de 1979, les redevances visées - qui proviennent en général de biens ou droits relevant des différentes formes de propriété littéraire et artistique, ainsi que d'informations acquises dans le domaine industriel, commercial ou scientifique, comprennent :

- l'usage ou la concession de l'usage d'un droit d'auteur sur une oeuvre littéraire, artistique ou scientifique ;

- l'usage ou la concession de l'usage d'un brevet, d'une marque de fabrique ou de commerce, d'un dessin ou d'un modèle, d'un plan, d'une formule ou d'un procédé secrets, ainsi que des informations ayant trait à une expérience acquise dans le domaine industriel, commercial ou scientifique ;

- les travaux d'étude ou de recherche de nature scientifique ou technique concernant des méthodes ou procédés industriels, commerciaux ou administratifs .

Cette dernière catégorie pouvant faire l'objet d'une interprétation particulièrement extensive, la France a souhaité en délimiter l'étendue de manière préventive . L'article 6 du présent avenant précise donc que le champ des redevances se limite aux études, recherche ou enquêtes personnalisées « consistant en un rapport écrit dans lequel le prestataire doit faire preuve d'un savoir-faire spécial qui requiert davantage que les connaissances usuelles de sa profession ».

Sur ce point, la rédaction de cette clause se conforme aux préconisations de l'OCDE , qui estime que les rémunérations payées pour des informations ne peuvent être considérées comme des redevances que si elles ont « trait à une expérience acquise dans le domaine industriel, commercial ou scientifique », la notion d' « expérience acquise » faisant référence à celle de « savoir-faire ».

L'article 6 stipule également que les travaux doivent « être liés à l'amélioration de méthodes ou de procédés industriels, commerciaux ou administratifs que le preneur peut mettre en oeuvre ou non, sans préjudice de l'intervention du prestataire ». À nouveau, les termes retenus sont concordants avec les éléments de définition donnés par l'OCDE, pour qui la notion de redevance couvre « des informations non révélées au public de nature industrielle, commerciale ou scientifique (...) qui trouvent une application pratique dans l'exploitation d'une entreprise et dont la divulgation peut générer un avantage économique ».

Selon les informations recueillies par le rapporteur, cet ajout constitue davantage une clarification qu'une nouveauté , les services normalisés ayant toujours été exclus de la définition des redevances du point de vue français.

L'ajout de point au sein du protocole acte néanmoins la renonciation de l'Argentine à inclure les prestations d'assistance technique dans le champ des redevances , et plus généralement à taxer les services rendus par une entreprise sans recours à un établissement stable sur place .

In fine , en restreignant le champ des services rendus par des prestataires français en Argentine couverts par l'article sur les redevances, le présent avenant tend à réduire l'impôt à éliminer côté français.

3. Le plafonnement du taux de retenue à la source pour les gains en capital

L'article 5 plafonne l'imposition applicable dans l'État de la source sur les gains réalisés lors de la cession du capital d'une société : ainsi, lorsque le cédant détient une participation supérieure à 25 %, le taux maximum de retenue à la source est fixé à 10 %, tandis qu'il s'élève à 15 % dans les autres cas.

En pratique, les modalités de retenue à la source applicables en matière de dividendes ont été étendues aux gains en capital ; cette avancée constitue une demande des négociateurs français , certaines des conventions fiscales signées par l'Argentine prévoyant de tels plafonnements.

B. L'INSERTION BIENVENUE DE PLUSIEURS CLAUSES DU MODÈLE FRANCE AU SEIN DE LA CONVENTION FRANCO-ARGENTINE

Selon les informations communiquées au rapporteur, les négociations franco-argentines ont permis l'insertion au sein de la convention de plusieurs clauses spécifiques du modèle France .

1. L'introduction d'un mécanisme de taxation des sociétés d'investissement immobilier cotées (SIIC)

En premier lieu, l'article 2 introduit un mécanisme de taxation pour les sociétés d'investissement immobilier cotées (SIIC).

Les SIIC

Les sociétés d'investissements immobiliers cotées (SIIC), dont le régime est prévu à l'article 208 C du CGI, bénéficient, sous certaines conditions, d'une exonération d'impôt sur les sociétés assortie d'une obligation de distribution des résultats exonérés.

Les sociétés susceptibles de bénéficier de ce régime doivent remplir trois conditions :

- être cotées sur un marché réglementé ;

- avoir un capital minimum de quinze millions d'euros ;

- avoir pour objet social principal l'acquisition ou la construction d'immeubles en vue de la location ou la détention directe ou indirecte de participations dans des personnes morales à objet social identique soumises au régime des sociétés de personnes ou à l'impôt sur les sociétés.

Source : bulletin officiel des finances publiques

En effet, pour qu'un dividende puisse être considéré comme tel en droit conventionnel, l'article 10 exige, conformément au modèle OCDE, que la partie versante soit un résident de son État d'implantation . Or, dans la mesure où elles sont exonérées d'impôt sur les sociétés, les SIIC ne sont pas considérées comme des résidents de France.

Par conséquent, en l'état actuel du droit, les distributions des SIIC sont exclusivement imposables dans l'État de résidence du bénéficiaire , selon les principes d'imposition des articles « Bénéfices d'entreprises » (article 7) ou « Autres revenus » (article 22).

Dans ce contexte, la France demande systématiquement l'insertion d'une clause ad hoc au sein de l'article 10 , lui permettant de taxer les dividendes payés par ces véhicules d'investissement .

Le présent avenant prévoit donc un partage du droit d'imposition , ces revenus pouvant faire l'objet d'une retenue de 15 % du montant brut des dividendes dans l'État source, « sauf si le bénéficiaire effectif détient, directement ou indirectement, une participation représentant 10 % ou plus du capital du véhicule d'investissement ».

La rédaction retenue pour cette clause est ainsi conforme au droit interne français, l'article 119 bis du CGI disposant que les produits distribués par les SIIC à des personnes ayant leur domicile ou leur siège social hors de France sont assujettis à une retenue à la source, dont le taux est fixé à l'article 187 du CGI, soit 15 % pour les dividendes.

Les stipulations du présent avenant respectent également les préconisations de l'OCDE en la matière. En effet, elles reprennent, en premier lieu, les éléments de définition donnés par l'OCDE pour ces structures, comme le montre le tableau suivant.

Comparaison des définitions des SIIC

présentes dans le modèle de l'OCDE

et dans l'avenant conclu

avec l'Argentine

|

OCDE |

Avenant Argentine |

|

« Une société à actionnariat étendu, un trust ou un accord contractuel ou fiduciaire dont la majorité des revenus proviennent d'investissements à long terme dans des biens immobiliers, qui distribue la majeure partie de ces revenus tous les ans et qui ne paie pas l'impôt sur les sociétés sur la partie de ses revenus provenant de biens immobiliers qui sont ainsi distribués. » |

« Un véhicule d'investissement établi dans un État, qui distribue la plus grande partie de ces revenus annuellement et dont les revenus ou les gains tirés de ces biens immobiliers sont exonérés d'impôts » |

Source : commission des finances

Les commentaires annexés au modèle de convention de l'OCDE prévoient par ailleurs explicitement la possibilité d'imposer une retenue à la source de 15 % sur ces distributions, un groupe de travail ayant étudié spécifiquement cette question dans un rapport 11 ( * ) .

Enfin, l'OCDE promeut également des modalités différenciées d'imposition en fonction du niveau de participation de l'investisseur :

- dans la mesure où un petit investisseur ne dispose pas du contrôle des biens acquis par une société de placement immobilier et n'a aucun lien avec ces biens, l'OCDE estime qu'il faut considérer que l'investisseur n'a pas investi dans des biens immobiliers mais dans une simple société, si bien que le revenu doit être traité « comme un dividende provenant d'un investissement de portefeuille » 12 ( * ) ;

- à l'inverse, un gros investisseur - défini comme « un investisseur détenant directement ou indirectement une participation représentant au moins 10 % de la valeur de la totalité du capital d'une société de placement immobilier » 13 ( * ) , a un intérêt plus particulier dans les biens acquis par la société, si bien que sa participation dans la société peut être considérée comme « un substitut à l'investissement dans les biens qu'elle détient ». Dès lors, l'OCDE estime qu'il n'est pas approprié de limiter l'imposition dans le pays de la source sur les dividendes versés, puisque la société ne paie pas d'impôt sur ses bénéfices.

Selon les informations transmises au rapporteur, l'ajout de cette stipulation aurait facilement été accepté par l'Argentine , où il n'y a pas de SIIC.

2. La reconnaissance expresse d'un droit à taxer les revenus réputés distribués

L'article 2 inclut dans la définition des dividendes les « revenus soumis au régime des distributions par la législation fiscale de l'État dont la société distributrice est un résident ».

En effet, dans un arrêt du 13 octobre 1999, Banque de l'Orient , rendu dans le cadre de la convention franco-néerlandaise, le Conseil d'État a jugé que les revenus réputés distribués n'entrent pas dans le cadre de la définition des dividendes au sens du Code civil et du Code du commerce , et donc qu'une convention reprenant la définition du terme « dividendes » du modèle de convention de l'OCDE, sans viser expressément les revenus distribués, ne permet pas à la France d'appliquer sa retenue à la source sur les revenus réputés distribués . Ces derniers entrent dès lors dans le champ d'application de la clause dite « balai » des conventions fiscales, qui stipule que les éléments du revenu d'un résident d'un État qui ne sont pas traités par les articles de la convention ne sont imposables que dans cet État.

À la suite de cette jurisprudence, la France a exprimé une réserve à la définition des « dividendes » figurant dans le modèle de convention de l'OCDE , afin de se réserver la possibilité de compléter cette définition pour couvrir tous les revenus soumis au régime fiscal des distributions.

Désormais, la France négocie donc l'insertion, dans ses conventions fiscales, d'une disposition explicite lui permettant de placer les revenus réputés distribués dans le champ de l'article « dividendes », afin de pouvoir prélever une retenue à la source sur ces revenus .

À cet égard, la clause retenue dans le présent avenant est en tout point conforme à celle que la France négocie habituellement.

3. Une homogénéisation des taux de « branch tax » applicables dans les deux États

Les paragraphes 7 et 8 de l'article 10 de la convention de 1979 offrent aux États la possibilité de soumettre les bénéfices d'un établissement stable d'un État qui remontent vers le siège situé dans l'autre État à une retenue à la source additionnelle , appelée « branch tax ».

La « branch tax » française

Au terme de l'article 115 quinquies du CGI, les bénéfices réalisés en France par l'établissement stable d'une société étrangère sont réputés distribués, au titre de chaque exercice, à des associés n'ayant pas leur domicile fiscal ou leur siège social en France . Cette présomption a pour conséquence de soumettre ces bénéfices à une retenue à la source de 30 %, en application du 2 de l'article 119 bis du CGI.

L'assiette de cette retenue à la source est constituée du montant des bénéfices en France, déduction faite de l'impôt sur les sociétés acquitté sur ces bénéfices.

L'application de cette retenue peut néanmoins être écartée si la société a son siège dans un État membre de l'Union européenne ou de l'Espace économique européen, ou si une convention fiscale applicable s'y oppose. Par ailleurs, la retenue peut être restituée si la société justifie avoir transféré les sommes correspondantes à des bénéficiaires qui ont leur domicile fiscal ou leur siège social en France.

Source : commission des finances, à partir du bulletin officiel des finances publiques

Bien que le modèle de convention de l'OCDE ne comporte pas de disposition permettant l'application d'une telle clause , la « branch tax » se retrouve dans de nombreuses conventions fiscales.

Cependant, la convention franco-argentine de 1979 se distingue de ces dernières en ce qu'elle prévoit une asymétrie dans les pourcentages de « branch tax » applicables entre la France et l'Argentine :

- lorsqu'une société résidente d'Argentine exerce en France une activité par l'intermédiaire d'un établissement stable qui y est situé, les bénéfices de cet établissement stable peuvent, après avoir supporté l'impôt sur les sociétés, être assujettis à un impôt additionnel dont le taux ne peut excéder 5 % ;

- lorsqu'un résident de France dispose d'un établissement stable en Argentine, l'impôt exigible d'après la législation argentine sur les bénéfices d'une société de capitaux peut être majoré d'un montant de 15 % de ces bénéfices , déterminés après déduction de l'impôt sur les bénéfices des sociétés.

Dans ce contexte, le nouveau paragraphe 7 homogénéise le taux plafond applicable pour la « branch tax » , en prévoyant l'application généralisée du taux conventionnel du régime mère-fille de 10 % , tel que défini au paragraphe 2 de l'article 10 de la convention.

Par conséquent, si la convention de 1979 permettait déjà l'application de l'article 115 quinquies du CGI, le nouveau paragraphe 7 présente l'avantage de clarifier le régime applicable, tout en corrigeant l'asymétrie des taux de retenue, préjudiciable à la France .

4. Une clarification des modalités d'imposition des plus-values de cession de biens à prépondérance immobilière

L'article 5 de l'avenant modifie l'article 13 de la convention afin d'expliciter les modalités d'imposition plus-values de cession de biens immobiliers ou à prépondérance immobilière .

En effet, les gains provenant de biens immobiliers n'étant pas visés par les stipulations de l'article 13, c'est la clause-balai de cet article, figurant au paragraphe 4, qui trouvait à s'appliquer, avec par conséquent une imposition « selon la législation de chaque État ».

Dans sa nouvelle rédaction, le paragraphe 4 de l'article stipule que ces plus-values sont imposables dans l'État où les biens sont situés si, à tout moment au cours des 365 jours qui précèdent l'aliénation, ces actions, droits ou participations tirent plus de 50 % de leur valeur de biens immobiliers, situés dans cet État .

Concrètement, si les gains en capital étaient uniquement taxés à la résidence, un résident d'Argentine qui détiendrait une société immobilière possédant une majorité de biens en France ne serait pas imposable en France sur les plus-values réalisées ; l'insertion d'une clause spécifique permet de partager le droit d'imposer entre le pays de la source de la plus-value et le pays de résidence du bénéficiaire des revenus .

L'article 5 du présent avenant inclut ainsi au sein de la convention les derniers standards de l'OCDE en la matière , en s'attachant à définir les gains visés - à savoir les actions, droits et participations dans des sociétés, trusts ou fiducies, ou tout autre institution ou entité -, ainsi que la durée de détention nécessaire pour apprécier la prépondérance immobilière - soit 365 jours - afin de sécuriser le cadre juridique applicable .

Ainsi, la prépondérance immobilière s'apprécie à un moment quelconque au cours des 365 jours précédant la cession. Selon les informations transmises au rapporteur, cette précision vise à combattre « une pratique visant à faire disparaître artificiellement - et peu de temps avant la cession des titres - la prépondérance d'une entité, afin d'obtenir, via la disposition-balai, une taxation exclusive à la résidence . 14 ( * ) »

Par ailleurs, le nouveau paragraphe 4 inclut explicitement les trusts ou fiducies dans le champ de la prépondérance immobilière , conformément au modèle OCDE et au droit interne français. Cette disposition anti-abus vise notamment à éviter les schémas d'évasion fiscale consistant à interposer ce type de structures pour détenir des immeubles.

In fine , hormis le fait qu'elle ne s'applique pas aux biens immobiliers qui font partie de l'actif d'une entreprise, cette clause est identique à celle qui est retenue dans le modèle de convention de l'OCDE .

Le nouveau paragraphe 4 de l'article 13 permet également à la France de continuer à appliquer sa législation interne en la matière. En effet, au terme de l'article 244 bis A du CGI, les plus-values portant sur des titres de société à prépondérance immobilière et réalisées par des personnes physiques ou morales domiciliées à l'étranger sont soumises à un prélèvement spécifique, dont le taux correspond à celui de l'impôt sur les sociétés .

Si la rédaction antérieure de l'article 13 autorisait déjà la France à effectuer ce prélèvement, et à inclure les trusts et les fiducies dans le champ de la prépondérance immobilière conformément à son droit interne, par le truchement de la clause-balai, l'insertion d'un paragraphe dédiée permet d'écarter à l'avenir tout différend entre les deux pays sur ce point .

Il convient enfin de relever que cette clause, conforme à l'article 9 de la convention multilatérale de l'OCDE, que notre pays a choisi d'appliquer, a vocation à être incorporée dans une grande partie des conventions fiscales bilatérales conclues avec la France.

5. Une exonération d'impôt sur le revenu pour les volontaires internationaux

À l'initiative de la France, l'article 9 du présent avenant permet d'exonérer d'impôt, dans l'État d'exercice de l'activité, les salaires versés aux volontaires internationaux à l'étranger .

Cette clause, qui est conforme à celle que la France négocie habituellement, devrait concerner annuellement une quarantaine de personnes.

C. LA CONCLUSION D'UNE CLAUSE DE LA NATION LA PLUS FAVORISÉE À PORTÉE LARGE

L'article 7 substitue à l'ancienne clause de la nation la plus favorisée, qui se limitait au régime des paiements effectués pour les travaux d'étude ou de recherche de nature scientifique ou technique 15 ( * ) , une clause plus large au profit de la France .

En effet, à l'avenir, la France bénéficiera automatiquement du traitement plus favorable que l'Argentine serait susceptible d'accorder, à compter du 6 décembre 2019, à un autre État en matière de revenus passifs (intérêts, dividendes, redevances), de gains en capital, de revenus de professions indépendantes ou d'établissement stable .

L'insertion de cette clause constitue une concession significative , garantissant que la France bénéficiera toujours des taux les plus favorables octroyés par l'Argentine à ses partenaires.

À cet égard, le rapporteur tient à souligner l'impact de ce type de clause dans les négociations conventionnelles :

- si la France avait pu bénéficier d'une clause de la nation la plus favorisée dès 1979, la négociation du présent avenant n'aurait pas été nécessaire, puisque les taux de retenue à la source auraient été progressivement revus à la baisse à mesure que l'Argentine signait des conventions en ce sens avec ses autres partenaires ;

- l'Argentine ayant conclu ce type de clauses dans de nombreuses conventions, il était difficile pour notre pays d'obtenir davantage de concessions que ses partenaires, puisque les avantages conférés à la France auraient dû être automatiquement étendus à de nombreux pays.

III. EN CONTREPARTIE DES CONCESSIONS FAITES À LA FRANCE, L'INSERTION D'UNE CLAUSE PERMETTANT LA TAXATION DES ÉTABLISSEMENTS STABLES DE SERVICE

A. LA RECONNAISSANCE D'UN ÉTABLISSEMENT STABLE DE SERVICE : UNE CLAUSE MOINS DÉFAVORABLE QUE LA TAXATION DES PRESTATIONS DE SERVICES DANS LE CADRE DES REDEVANCES

En contrepartie de la diminution des taux de retenue à la source sur les revenus passifs, qui se traduira par une baisse des recettes fiscales argentines, la France a dû accepter l'insertion d'une clause permettant la taxation des établissements stables de service .

En effet, de nombreux pays estiment que l'impossibilité de taxer les bénéfices tirés de prestations de service réalisées sur leur territoire engendre une érosion importante et injustifiée de leur base taxable.

Ainsi, lors des négociations, la partie argentine a émis le souhait de pouvoir taxer l'ensemble des services rendus par des entreprises françaises , sur une base brute, sans condition de durée, en insérant les rémunérations des prestations de services techniques dans l'article 12 portant sur les redevances.

La France ayant refusé l'insertion une telle clause, les négociations ont abouti sur la reconnaissance de l'établissement stable de services .

L'article 1 er permet ainsi la reconnaissance d'un établissement stable (c'est-à-dire d'une base taxable), en l'absence de toute installation matérielle dans le pays (bureau, atelier, etc.), dès lors qu'une entreprise rend des services dans cet État pour une ou des périodes représentant plus de 183 jours au cours d'une année. C'est donc uniquement la durée de présence sur place du prestataire ou de son représentant qui permet le rattachement avec le pays .

La clause négociée par la France a cependant une portée nettement plus restreinte que la demande initialement formulée par l'Argentine, puisque l'établissement stable de services repose sur une condition de délai (une présence supérieure à 183 jours) et revient à imposer les bénéfices réalisés par l'entreprise sur une base nette (produits moins charges), en appliquant l'article 7 de la convention.

En pratique, si une entreprise française de service choisit de créer une filiale en Argentine sous la forme d'une société de capitaux, cette dernière sera taxée comme n'importe quelle entreprise argentine au taux de 25 %.

En revanche, si l'entreprise française ne recourt pas à la filialisation , le siège français dispose en principe du droit exclusif de taxer les bénéfices, sauf si un établissement stable est caractérisé sur place :

- soit un établissement stable traditionnel disposant d'un bureau ou d'un atelier ;

- soit un établissement stable de services tel que défini précédemment.

Dans ces deux cas, l'Argentine dispose du droit exclusif de taxer les bénéfices rattachés à cet établissement stable, le taux et l'assiette étant les mêmes que ceux applicables aux filiales.

B. MALGRÉ UN IMPACT FISCAL LIMITÉ, UNE STIPULATION SOULEVANT PLUSIEURS DIFFICULTÉS D'ORDRE ADMINISTRATIF ET COMPTABLE

L'Argentine sera donc en mesure de taxer les prestations de service réalisées par des entreprises françaises sur son territoire, ce qui n'est pas sans soulever certaines difficultés .

En effet, l'administration française est en règle générale relativement hostile à ce type de dispositifs, qui peut conduire l'État dans lequel les prestations de service sont réalisées à essayer d'attraire le plus possible de bénéfices à l'établissement stable de service , pour maximiser ses recettes fiscales.

De surcroît, la détermination des bénéfices imposables peut dans certains cas de figure se révéler ardue d'un point de vue administratif et comptable ; en effet, en l'absence d'installation fixe d'affaires, une entreprise est peu susceptible de tenir une comptabilité spécifique ou de disposer d'un agent dépendant pouvant s'acquitter de ses obligations en matière d'information et de recouvrement.

Il convient donc, dans ce contexte, de définir de manière aussi claire que possible les circonstances dans lesquelles les bénéfices tirés de prestations de services exécutées dans un État par une entreprise étrangère pourra être taxées par cet État.

En sus des conditions relatives à la durée de la prestation de service, l'OCDE recommande ainsi de préciser, dans la clause, que cette dernière doit être exécutée « par l'intermédiaire d'une ou plusieurs personnes physiques qui sont présentes (...) dans cet autre État » pour constituer un établissement stable de service.

De ce point de vue, force est de constater que la rédaction retenue dans le présent avenant demeure plus ambivalente . En effet, il y est seulement indiqué que l'expression « établissement stable » comprend la fourniture de services « seulement lorsque des activités de cette nature se poursuivent, pour le même projet ou un projet connexe, au sein d'un État ».

Comparaison entre la clause type du modèle de l'OCDE et l'avenant à la convention franco-argentine

|

Modèle de Convention OCDE |

Avenant à la convention franco-argentine |

|

« Si une entreprise d'un État exécute des prestations de services dans l'autre État pendant une période ou des périodes excédant au total 183 jours durant toute période de douze mois et ces prestations de services sont exécutées pour un même projet ou pour des projets connexes par l'intermédiaire d'une ou plusieurs personnes physiques qui sont présentes et exécutent ces prestations de services dans cet autre Éta t, les activités exercées dans cet autre État dans le cadre de l'exécution de ces prestations de service sont réputées être exercées par l'intermédiaire d'un établissement stable de service situé dans cet État. » |

« L'expression « établissement stable » comprend également la fourniture de services, y compris les services de consultants, par un entreprise agissant par l'intermédiaire de salariés ou d'autre personnel engagé par l'entreprise à cette fin, mais seulement lorsque des activités de cette nature se poursuivent, pour le même projet ou un projet connexe, au sein d'un État , pour une période ou des périodes représentant au total plus de 183 jours sur une période de douze mois commençant ou s'achevant au cours de l'année fiscale concernée ». |

Source : commission des finances du Sénat

Il n'est donc pas explicitement précisé que les activités concernées devront se poursuivre sur le territoire de l'autre État, contrairement aux recommandations de l'OCDE en la matière.

Néanmoins, interrogée sur ce point par le rapporteur, la direction de la législation fiscale a indiqué que l'Argentine avait préféré s'appuyer sur le modèle de convention élaboré par le comité fiscal de l'ONU, et qu'au demeurant , le critère de la présence physique évoqué par le modèle OCDE se retrouvait également dans l'avenant franco-argentin de 2019 puisque le sous-paragraphe b) du futur paragraphe 3 de l'article 5 exige que les « activités [...] se poursuivent [...] au sein d'un État ».

En pratique, s'il n'est pas nécessaire qu'une entreprise dispose d'un bureau dans l'autre État pour constituer un établissement stable de service, il faut néanmoins que la prestation soit réalisée sur le territoire de l'autre État , et non depuis l'État de résidence.

Il a par ailleurs été indiqué au rapporteur qu'en cas d'interprétation divergente de cette clause par l'administration argentine, il serait toujours possible de recourir à une procédure amiable ou à un échange de lettres pour clarifier la situation.

Selon les informations transmises, la France aurait signé des clauses équivalentes, avec un seuil de déclenchement fixé à 183 jours, dans les conventions avec l'Inde (1992), Hong-Kong (2010), la Zambie (2017, pas encore en vigueur) ou encore la Colombie (2015, pas encore en vigueur). Ce type de clause est du reste présente dans toutes les conventions récemment signées par l'Argentine , y compris avec des pays européens.

Si, selon l'étude d'impact, l'insertion de cette clause ne devrait pas engendrer un préjudice fiscal trop important pour les entreprises françaises (voir infra ), force est de constater qu'elle risque de se traduire par un alourdissement des contraintes réglementaires et administratives pesant sur les entreprises et les administrations fiscales .

En effet, les règles applicables reposant sur la durée de séjour dans un État, les administrations fiscales des deux États devront tenir compte du temps passé par le personnel des entreprises de services dans chaque pays .

Par ailleurs, certaines entreprises pourraient se trouver confrontées à la reconnaissance d'un établissement stable de manière imprévue , quand elles n'auront pas su déterminer par avance la durée pendant laquelle leur personnel serait présent dans un État. Dans ce cas, elles devront se conformer de manière rétroactive aux exigences administratives et comptables associées à l'existence établissement stable (tenue de registres spécifiques, documents comptables, fiscalité des salariés).

Enfin, la reconnaissance d'un établissement stable de service pourrait être à l'origine de différends entre l'administration argentine et les entreprises françaises, quant à la base d'imposition en Argentine - à savoir les bénéfices à rattacher aux activités de service constitutives d'un établissement stable.

Le rapporteur note cependant que cette clause constitue un moindre mal au regard de la proposition initiale de la partie argentine, consistant à inclure dans le champ de l'article sur les redevances les prestations d'assistance technique .

IV. DANS L'ENSEMBLE, UNE RENÉGOCIATION AVANTAGEUSE POUR LE TRÉSOR PUBLIC ET LES ENTREPRISES FRANÇAISES

A. UN AVENANT FAVORABLE AU TRÉSOR PUBLIC FRANÇAIS

Dans la mesure où l'impact de la diminution des taux de retenue à la source sur les recettes fiscales françaises dépendra du volume des échanges économiques à venir, le rapporteur n'a pu obtenir d'estimations chiffrées sur ce point.

Toutefois, dans un contexte d'asymétrie des flux d'investissement - la France étant le plus souvent État de résidence dans ses relations avec l'Argentine -, la réduction des plafonds de retenue devrait en principe bénéficier au Trésor public français . En effet, le montant de l'impôt argentin à éliminer sera diminué , majorant d'autant les rentrées fiscales françaises .

De fait, la diminution des retenues à la source prélevées par la France sur les flux en direction de l'Argentine - qui concernent les entreprises argentines installées en France - sera plus que compensée par l'économie réalisée sur les crédits d'impôt argentin imputables sur l'impôt français - pour les entreprises françaises exerçant une partie de leur activité en Argentine.

En parallèle, la reconnaissance d'un établissement stable de services devrait se traduire par une diminution des recettes fiscales françaises , puisqu'une activité exercée en Argentine pendant une période suffisante pour constituer un établissement stable ne serait pas imposable en France. Si l'administration fiscale a indiqué au rapporteur ne pas disposer des données permettant de quantifier les conséquences budgétaires de cette clause, elle estime que ces dernières devraient être faibles .

B. UN NOUVEL ÉQUILIBRE CONVENTIONNEL GLOBALEMENT AVANTAGEUX POUR LES ENTREPRISES FRANÇAISES

Selon l'étude d'impact, la réduction des taux de retenue à la source devrait bénéficier aux entreprises françaises procédant à des investissements en Argentine , qui verront leur charge fiscale locale diminuée et plafonnée.

En réalité, du point de vue des contribuables français, la diminution des taux de retenue à la source n'aura pas impact sur la charge fiscale totale . En effet, le cumul du prélèvement à la source argentin et du reliquat d'impôt français a vocation à égaler le montant de l'impôt que le contribuable aurait payé en France si son activité n'avait été exercée que dans le cadre national.

Néanmoins, selon la direction de la législation fiscale, « la question du quantum de la retenue à la source devient stratégique pour les entreprises lorsqu'elles dégagent un résultat global déficitaire ou si leur impôt sur les sociétés français est identique ou inférieur à la retenue à la source prélevée par Buenos Aires ». En effet, dans ces deux cas de figure, seul le prélèvement argentin subsiste, si bien que le taux de ce dernier a alors un impact direct pour les investisseurs français.

La position des entreprises françaises sera donc désormais comparable à celle des autres groupes étrangers implantés en Argentine du point de vue du coût des investissements. Par conséquent, d'un point de vue concurrentiel, le présent avenant conduira à améliorer la situation des entreprises françaises .

En parallèle, selon les informations transmises au rapporteur, l'effort consenti avec l'établissement stable de services devrait rester très limité pour la France .

Ainsi, d'après les données de la Chambre de commerce et d'industrie France-Argentine, en 2019, sur les 250 entreprises françaises ayant déployé une partie de leur activité en Argentine, 13 % évoluent dans le secteur tertiaire, si bien que la clause relative à l'établissement stable de service ne devrait concerner qu'une trentaine d'entreprises françaises .

Cependant, l'établissement stable de services au sens strict ne devrait pas concerner l'ensemble de ces entreprises, dans la mesure où l'administration fiscale estime qu'un prestataire français qui intervient pendant plus de la moitié de l'année - soit 183 jours - sur un territoire finit par y constituer une installation fixe (avec par exemple l'ouverture d'un bureau, constitutif d'un établissement stable).

Par ailleurs, si certaines entreprises françaises sont hostiles à la reconnaissance d'un établissement stable de service, susceptible de générer avec l'administration locale des débats quant à l'ampleur des bénéfices à rattacher, d'autres l'accueillent plus favorablement, en ce qu'il permet une imposition sur une base nette , contrairement à la retenue à la source applicable dans le cadre de l'article 12 sur les redevances, qui taxe un revenu brut, sans condition de durée.

Enfin, le taux d'impôt sur les sociétés étant actuellement plus faible en Argentine (25 %) qu'en France (28 %), l'imposition des services rendus en Argentine n'est pas nécessairement préjudiciable du point de vue de la charge fiscale globale pesant sur les entreprises .

EXAMEN EN COMMISSION

Réunie le mercredi 24 mars 2021, sous la présidence de M. Claude Raynal, président, la commission a examiné le rapport de M. Vincent Delahaye, rapporteur, sur le projet de loi n° 701 (2019-2020) autorisant l'approbation de l'avenant à la convention entre le Gouvernement de la République française et le Gouvernement de la République argentine du 4 avril 1979, en vue d'éviter les doubles impositions et de prévenir l'évasion fiscale en matière d'impôts sur le revenu et sur la fortune.

M. Claude Raynal , président . - Nous examinons le rapport de Vincent Delahaye sur le projet de loi autorisant l'approbation de l'avenant à la convention entre le gouvernement de la République française et le gouvernement de la République argentine du 4 avril 1979, en vue d'éviter les doubles impositions et de prévenir l'évasion fiscale en matière d'impôts sur le revenu et sur la fortune.

M. Vincent Delahaye , rapporteur . - La convention fiscale, qui a été conclue en 1979, témoigne de l'ancienneté de nos relations économiques et diplomatiques avec l'Argentine. La présence française demeure aujourd'hui significative, puisque 15 000 de nos ressortissants y sont établis, dont près de 1 000 étudiants. Par ailleurs, la France figure au huitième rang des investisseurs étrangers en Argentine : de grands groupes français y sont implantés et près de 250 entreprises françaises y exercent une partie de leur activité.

Les échanges commerciaux demeurent cependant très asymétriques. La France est le dixième fournisseur de l'Argentine, tandis que l'Argentine n'est que le soixante-dixième fournisseur de la France.

Depuis la signature d'un avenant en 2001, la convention franco-argentine privilégie la méthode de l'imputation pour éliminer les doubles impositions.

En pratique, les intérêts, dividendes et redevances sont en principe imposables dans l'État de résidence du bénéficiaire. Néanmoins, les articles 10, 11 et 12 de la Convention autorisent également l'État d'où proviennent ces revenus à taxer ces derniers, dans la limite d'un plafond fixé à 15 % pour les dividendes, 20 % pour les intérêts et 18 % pour les redevances. Ainsi, les dividendes versés par une société située en Argentine à un bénéficiaire français sont en principe imposables en France, mais peuvent faire l'objet d'une retenue à la source de 15 % de leur montant brut en Argentine, laquelle ouvre ensuite droit, en France, à un crédit d'impôt équivalent, mais qui ne peut excéder l'impôt dû en France au titre de ces dividendes.

Les gains en capital font l'objet d'un traitement différent puisqu'ils sont exclusivement imposables dans l'État source, sans que cet impôt soit plafonné.

À l'aune de ces éléments, notamment des taux élevés de retenue à la source, il apparaît que la convention franco-argentine se rapproche davantage du modèle de convention de l'Organisation des Nations Unies (ONU) - il vise à octroyer aux pays en développement plus de droits d'imposition sur les revenus générés par les investissements étrangers qui y sont réalisés - que de celui de l'Organisation de coopération et de développement économiques (OCDE).