B. LA MISSION AAFAR, UNE CONTRIBUTION SECONDE DANS LES SOUTIENS PUBLICS À L'AGRICULTURE

Pour appréhender l'ensemble des concours publics à l'agriculture, il convient de compléter la considération des crédits de la mission AAFAR par d'autres transferts publics.

Si le budget de la mission englobe des dotations correspondant à d'autres politiques que la politique agricole proprement dite, il n'épuise pas l'ensemble des concours publics à l'agriculture.

Au demeurant, sa contribution aux soutiens publics à l'agriculture suit une tendance à la baisse depuis de nombreuses années, évolution qui n'est pas sans susciter quelques interrogations quant aux équilibres ordonnant le financement de notre politique agricole.

1. Le budget de la mission ne représente que 13,4 % des concours publics à l'agriculture8 ( * ) attendus une fois encore plus dynamiques que les dépenses budgétaires en 2021

Les concours publics à l'agriculture dans le décompte qui en est proposé par la commission des comptes de l'agriculture posent des problèmes de méthode, certaines estimations devant être révisées pour tenir compte de données plus récentes, tandis que l'agrégation de transferts profite directement aux exploitations avec des coûts au bénéfice nettement plus indirects (les contributions employeurs au compte d'affectation spéciale « Pensions », par exemple). Il est néanmoins utile de se référer à la séquence historique des concours publics à l'agriculture, quitte à appliquer certains correctifs.

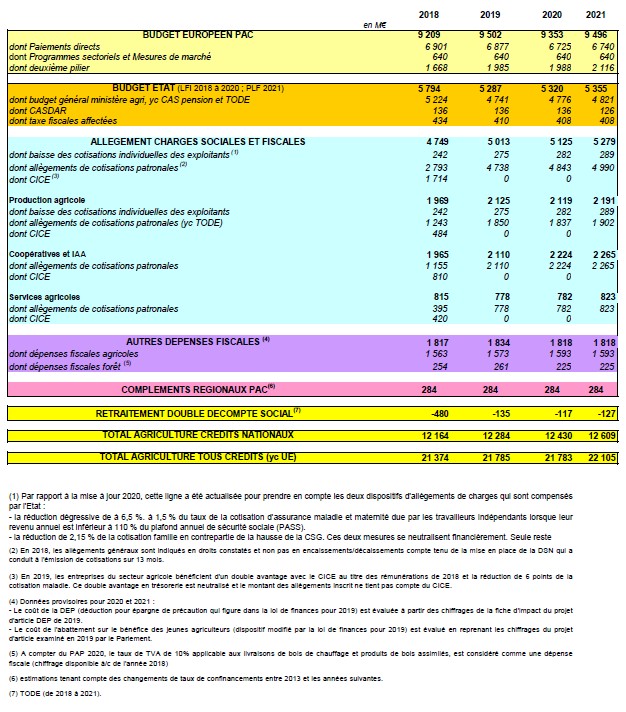

Les concours publics à l'agriculture entre 2018 et 2021

(en millions d'euros)

Source : réponse au questionnaire des rapporteurs spéciaux

En prenant en compte la totalité des crédits de la mission AAFAR 9 ( * ) , convention qui conduit à exagérer les soutiens directement accessibles aux exploitations agricoles, il faut ajouter aux 2,671 milliards d'euros de crédits de paiement demandés pour 2021, de l'ordre de 19,4 milliards d'euros d'autres concours publics 10 ( * ) .

a) Les concours publics à l'agriculture seraient légèrement supérieurs en 2021 au niveau de 2020

Au cours de la période 2017-2019, les concours publics à l'agriculture hors crédits de l'enseignement agricole auront totalisé 58,2 milliards d'euros, soit une moyenne annuelle de 19,4 milliards d'euros.

En 2021, les concours publics à l'agriculture s'élèveraient à 22,1 milliards d'euros, en progression de 1,5 % par rapport à l'année en cours, soit de l'ordre de 322 millions d'euros.

b) Des dépenses fiscales mal évaluées mais très dynamiques

Avec 1,999 milliard d'euros en 2021 contre 1,832 milliard d'euros en 2020, les transferts procurés par les dépenses fiscales proprement agricoles récapitulées dans le projet annuel de performances progresseraient très fortement, de 9,1 %.

En 2021, ces dépenses fiscales excèderaient largement les dépenses réalisées sur les seuls crédits budgétaires de la mission à partir du programme 149.

(1) Des dépenses fiscales mal évaluées

Les estimations des dépenses fiscales réalisées par les comptables nationaux (voir le tableau supra qui rend compte des concours publics à l'agriculture) diffèrent considérablement de celles présentées dans les projets annuels de performances de la mission.

Dans le projet annuel de performances pour 2021, les dépenses fiscales sont évaluées à 1,832 milliard d'euros, soit 239 millions de plus que pour les comptables nationaux.

Les documents budgétaires donnent une vision faussée de l'effort fiscal consenti par la Nation au profit de l'agriculture en incluant des avantages fiscaux qui ne lui sont pas destinés. Il s'agit de l'inclusion au rang des dépenses fiscales rattachées à la mission du tarif réduit de la taxe intérieure de consommation du gazole non routier autre que celui utilisé pour des usages agricoles, dont le rattachement à la mission avait été jugé incongru par les rapporteurs spéciaux dans leur contribution à l'examen du projet de loi de règlement pour 2018.

Les raisons de son maintien dans le projet de loi de finances pour 2021 demeurent totalement obscures. Une révision paraît s'imposer. En l'état des données transmises aux rapporteurs spéciaux, la dépense fiscale correspondante rattachée à la mission est surestimée d'au moins 363 millions d'euros.

(2) Des dépenses fiscales où prédominent les réductions tarifaires sur les carburants

Or, parmi les dépenses fiscales, ce sont précisément les mesures relatives aux carburants qui occupent, de loin, la première place .

Les agriculteurs utilisent pour leurs engins et véhicules professionnels du gazole non routier (GNR) qui bénéficie d'un taux réduit de taxe intérieure de consommation sur les produits énergétiques (TICPE) : 18,82 euros/hl au lieu du taux normal pour le gazole de 59,40 euros/hl.

Ce taux réduit concerne les secteurs des travaux publics, les transports ferroviaires, les bateaux de navigation maritime et le secteur agricole et forestier.

La loi de finances pour 2020 prévoyait de supprimer le taux réduit applicable au GNR et de lui appliquer le taux normal du gazole, soit 59,40 euros/hl. Cette mise à niveau devait se faire de façon progressive sur trois ans : une première hausse au 1 er juillet 2020 (de 18,82 euros/hl à 37,68euros/hl) et une seconde au 1 er janvier 2021 (de 37,68 euros/hl à 50,27 euros/hl). En 2022, le taux sur le GNR devait définitivement être aligné sur celui du gazole normal, soit 59,40 euros/hl.

Cependant, afin de ne pas impacter le secteur agricole qui n'a pas la même possibilité que les autres secteurs de répercuter dans ses prix les augmentations de charges, il avait été décidé de lui appliquer jusqu'au 1 er janvier 2022 un tarif réduit à 3,86 euros/hl directement à l'acquisition du produit.

Durant la période transitoire, c'est-à-dire en 2020 et 2021, les agriculteurs, afin de ne pas subir cette augmentation progressive, devaient bénéficier d'un système d'avances avec régularisation l'année suivante.

Cette mesure devrait être favorable à la branche agricole.

Certes, durant la période transitoire, c'est à dire en 2020 et 2021, les agriculteurs étaient appelés à subir une augmentation progressive, mais moyennant une neutralisation via un système pouvant, il est vrai, solliciter leur trésorerie. L'impact en trésorerie avait été estimé à 300 millions d'euros.

Les avances devaient intervenir en juillet 2020 et en janvier 2021. Fondées sur les volumes de GNR consommés en 2018 et 2019 et déclarés en vue de l'obtention du remboursement partiel, elles devaient intégrer le différentiel de taxation consécutif aux hausses précitées.

Enfin, à terme, la possibilité d'accéder directement aux produits au tarif préférentiel prévu devait permettre de surmonter les lourdeurs de la gestion de l'avantage fiscal, qui selon l'évolution de la consommation entre les années de référence et l'année des avances pouvait par ailleurs supposer une contribution nette des exploitants.

Du fait de la situation sanitaire , le Parlement a adopté dans le cadre de l'examen du troisième projet de loi de finances rectificative pour 2020 un amendement présenté par le Gouvernement visant à modifier la chronique de suppression du tarif réduit de TICPE du GNR. Cette disposition nouvelle prévoit une suppression du tarif réduit en une seule fois, au 1 er juillet 2021.

En conséquence, l'entrée en vigueur de l'ensemble des dispositifs assurant la neutralité de la hausse de tarif pour certains secteurs (agriculture, transport ferroviaire, activités en montagne, industries extractives exposées à la concurrence internationale, manutention portuaire) est décalée à cette même date. Il en est de même du dispositif d'avances pour le secteur agricole, qui est supprimé.

Le 1 er juillet 2021, le GNR disparaîtra intégralement et des mesures sectorielles entreront en vigueur, en particulier pour le secteur agricole.

Le gazole coloré en rouge, sera livré avec un droit au tarif de 3,86 euros par hl et accessible aux personnes effectuant des travaux agricoles et forestiers.

(3) Des dépenses fiscales marquées par les effets inégalement anticipés de deux dépenses fiscales

En ce qui concerne les dépenses fiscales, deux observations complémentaires s'imposent.

(a) La déduction pour épargne de précaution (DEP)

La première d'entre elles tend à faire ressortir l'importance des moins-values de recettes fiscales résultant de l'adoption de la déduction pour épargne de précaution (DEP) adoptée dans le cadre de la loi de finances pour 2019.

Cependant, elle se révèle moins forte que prévu.

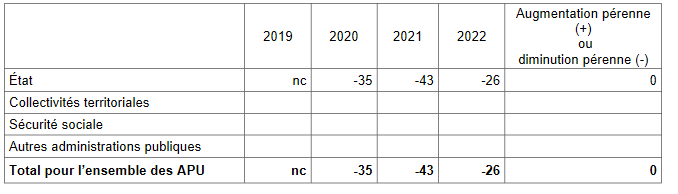

Appelé à se substituer aux mécanismes de déduction pour investissement et de déduction pour aléas (dont le montant estimé pour 2019 était respectivement de 136 millions d'euros et 11 millions d'euros), le nouveau dispositif devait augmenter les déductions fiscales accessibles aux exploitants par rapport à la situation ex ante de 35 millions d'euros en 2020 et de 43 millions d'euros en 2021.

Estimation de l'impact de la déduction pour

épargne de précaution

sur les recettes publiques

(en millions d'euros)

Source : évaluation des articles du projet de loi de finances pour 2019

Or, sur la base du chiffrage des dépenses fiscales dans le projet annuel de performances pour 2021, la nouvelle déduction fiscale entraînerait un transfert vers les exploitations limité à 80 millions d'euros, soit en réalité un gain pour l'État.

Retour sur l'instauration de la déduction pour épargne de précaution

Le code général des impôts offrait aux exploitants agricoles un mécanisme leur permettant de pratiquer sur leur revenu imposable selon un régime réel d'imposition une déduction pour aléas (article 72 D bis ).

La déduction pour aléas (DPA) n'a pas rencontré son public.

Ainsi, en 2017, seulement environ 5 700 agriculteurs ont eu recours à la DPA pour un coût pour les finances publiques de 15 millions d'euros (12 millions d'euros en 2018).

D'un montant limité, elle était soumise à un luxe de conditions qui en rendaient la pratique complexe.

Le Gouvernement a proposé de substituer à la DPA une déduction pour épargne de précaution (DEP).

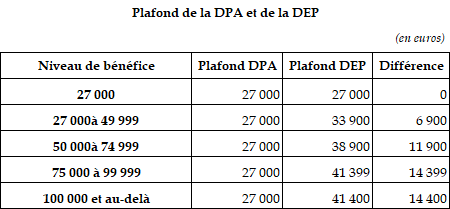

Le plafond annuel de cette déduction est significativement supérieur au plafond actuel (27 000 euros).

Les modalités de matérialisation de l'épargne correspondante ont été considérablement assouplies. L'exploitant peut constituer l'épargne sous forme monétaire ou physique, à travers des stocks à rotation lente.

Par ailleurs ses conditions d'utilisation sont libérées, la déduction pouvant être utilisée dans un délai portée à dix ans et pour couvrir les besoins de l'exploitation, quels qu'ils soient.

La création de la DEP s'est accompagnée de la suppression du régime en vigueur de déduction pour investissement (DPI) de l'article 72 D du code général des impôts.

Par rapport à la DPI, le régime de la DEP prévoit l'obligation de rapporter la déduction de sorte que la DEP perd, du moins en théorie, son caractère de subvention à l'investissement. Cette caractéristique, qui avait sans doute fait le succès partiel de la DPI, n'est pas tout à fait abandonnée en pratique puisque même si elle doit être rapportée aux résultats, la DEP peut être reconstituée de sorte que, une fois constituée, elle peut, en réalité, être pérennisée. Ainsi, les souplesses de l'utilisation de la DEP, et la faculté de passer une nouvelle DEP dans des conditions très simples peuvent permettre d'envisager une issue équivalente, voire même plus favorable, à celle de la DPI.

En 2017, 41 300 exploitants avaient utilisé la DPI pour un coût de 87 millions d'euros (comme en 2018).

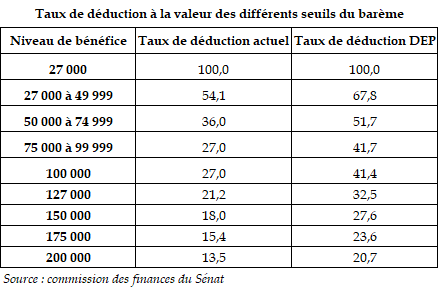

Il faut toutefois admettre que le recours à la DPI avait été resserré au cours du temps. En outre, Le barème de calcul de la DEP permet en théorie de retirer un avantage fiscal significatif du dispositif.

Les taux de déduction du résultat sont nettement plus élevés qu'actuellement.

Combinés avec la progressivité du barème de l'imposition sur le revenu, ces taux de déduction apportent des avantages croissants avec le bénéfice.

Il faut cependant souligner que ce chiffrage était fondé sur des simulations plutôt que sur des données fiscales concrètes de sorte qu'il demandera vérification.

On rappelle que l'emploi de la déduction pour épargne de précaution a été assoupli par la première loi de finances rectificative pour 2020 et qu'un article de première partie du projet de loi de finances pour 2021 en élargit le champ.

Ces initiatives, pour utiles qu'elles soient, sont peu susceptibles d'apporter tous les soutiens nécessaires, tant par leur portée limitée que parce que les fonds disponibles au titre de l'épargne de précaution ne sont pas appelés à permettre une couverture efficace et ouverte à tous des risques de l'exploitation agricole.

À cet égard, il conviendrait d'analyser la répartition de cet avantage entre les exploitations puisqu'aussi bien seules les entités dégageant suffisamment de revenus sont susceptibles de le mobiliser.

En réponse à la question formulée sur ce point par les rapporteurs spéciaux il a été indiqué que « Compte tenu notamment du caractère récent de la mise en oeuvre des dispositions visées, les données concernées s'avèrent à ce jour indisponibles ».

Soit !

Il n'empêche que, malgré le barème adopté et son plafonnement, le dispositif devrait connaître une forte concentration sur un volant restreint de la population des exploitations agricoles.

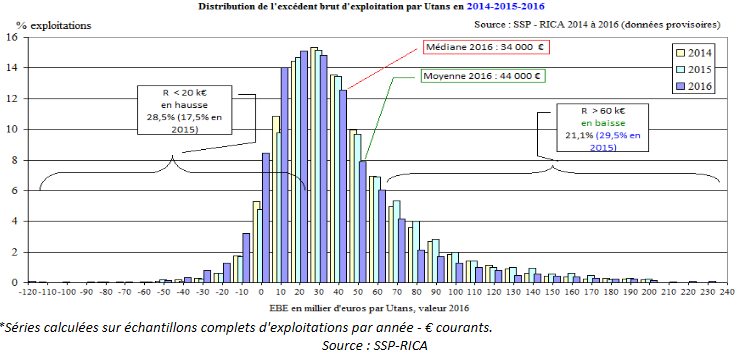

Le graphique ci-dessous montre que, même au niveau de l'excédent brut d'exploitation (EBE), soit un ratio de résultat plus large que le résultat fiscal proprement dit, peu d'entreprises seront effectivement bénéficiaires du dispositif.

Distribution de l'excédent brut d'exploitation

par Utans

en 2014-2015-2016

Source : commission des comptes de l'agriculture

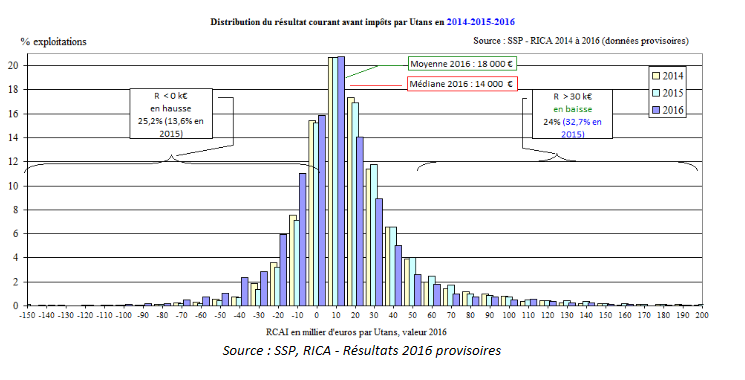

Cette situation est encore mieux vérifiée au niveau du résultat courant avant impôts (RCAI) des exploitations, agrégat qui se rapproche davantage du résultat imposable, sur lequel la DEP peut s'imputer.

Distribution du résultat courant avant

impôts par Utans

en 2014-2015-2016

Source : commission des comptes de l'agriculture

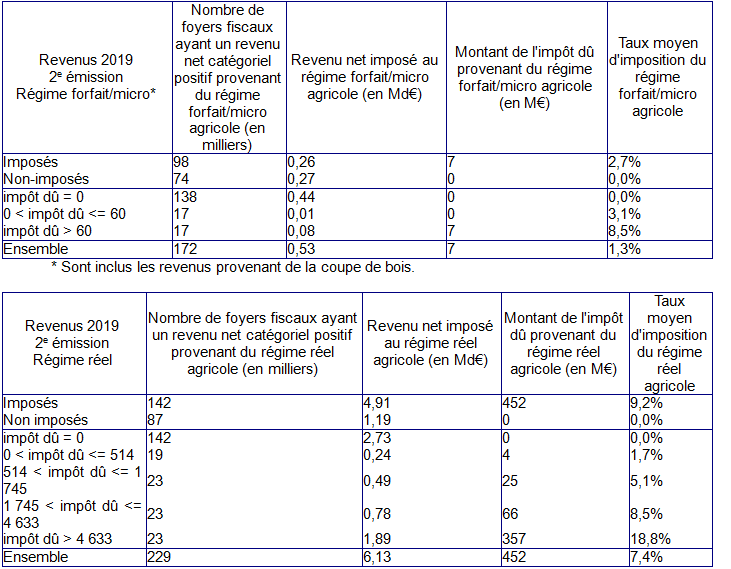

En conséquence, les exploitations agricoles sont dans une situation très variable au regard de l'imposition des revenus.

Données relatives à l'imposition des

revenus agricoles pour 2019

(régimes micro et régimes

réels, hors imposition des sociétés)

Source : réponse au questionnaire des rapporteurs spéciaux

Sur 401 000 foyers fiscaux agricoles, 161 000 ne sont pas imposés, soit une proportion analogue à celle des autres contribuables de 40 %. Les 98 000 foyers fiscaux imposés au micro-BA supportent une imposition de 7 millions d'euros, soit une imposition moyenne très faible. Finalement l'impôt acquitté par les foyers fiscaux agricoles est concentré sur 23 000 d'entre eux (5,7 % du total), qui acquittent 77,7 % de l'impôt sur le revenu.

La mesure offrira ainsi des avantages concentrés sur les exploitations comparativement profitables. La situation rarement ou médiocrement bénéficiaire d'une proportion élevée d'exploitations agricoles exclura une grande majorité des exploitations du bénéfice de la nouvelle disposition. Tout dispositif incitatif de transfert des administrations publiques vers les entreprises reposant sur des allègements d'imposition sur les bénéfices suppose que les entreprises destinataires disposent de bénéfices, et, de plus, de bénéfices taxables.

Autant dire que pour la très grande majorité des exploitations, la DEP n'apportera pas les ressources nécessaires pour faire face aux aléas inhérents aux conditions techniques et économiques de l'activité agricole . Dans ces conditions, il conviendra de rester vigilants à ce qu'elles puissent bénéficier de soutiens sur crédits budgétaires, hélas régulièrement mal provisionnés.

(b) Le crédit d'impôt pour l'agriculture biologique

En ce qui concerne l'estimation des transferts associés au crédit d'impôt dans le domaine de l'agriculture biologique, sa très forte dynamique a été notable, la moins-value fiscale est passée de 34 millions d'euros en 2018 à 54 millions d'euros en 2019.

L'estimation pour 2020 tablait sur une stabilisation du coût du dispositif. Elle a été revue à la hausse (61 millions d'euros au lieu de 54 millions d'euros, soit un supplément de dépense fiscale de près de 13 % par rapport à la prévision et à la réalisation de 2019).

La prévision pour 2021 est stabilisée à ce niveau, prévision qui semble conservatrice au vu des anticipations portant sur le nombre d'entreprises éligibles. Au demeurant dans la réponse transmise aux rapporteurs spéciaux, l'estimation de l'impact du crédit d'impôt pour 2021 était de 68 millions d'euros, une prévision à 76 millions d'euros étant mentionnée pour 2022 en cas de prolongation du dispositif.

En bref, la dépense fiscale est très dynamique, ce qui, pour offrir un réel soutien aux exploitations agricoles bénéficiaires, n'est pas nécessairement satisfaisant au regard de l'ensemble des objectifs de la politique de développement de l'agriculture biologique.

Le crédit d'impôt est accordé depuis 2006 aux exploitants passés à l'agriculture biologique.

L'article 244 quater L du code général des impôts y rend éligibles les exploitants agricoles dont au moins 40 % des recettes proviennent d'activités relevant du mode de production biologique.

Le montant du crédit d'impôt s'élève à 3 500 euros depuis son augmentation, de 1 000 euros, par l'article 96 de la loi de finances pour 2018.

Le crédit d'impôt ne se cumule que sous conditions avec les aides versées au titre de la conversion ou du maintien en agriculture biologique 11 ( * ) . Le total des transferts acquis du fait de ces aides et du crédit d'impôt est plafonné à 4 000 euros si bien que, dès que les aides directes dépassent 500 euros, le crédit d'impôt est réduit pour que ce plafond soit respecté.

Ce mécanisme réserve le crédit d'impôt à des exploitations réservant une surface en bio de dimension relativement petite ou à celles, qui, passées en bio, ne sont pas (ou faiblement) attributaires de soutiens sur crédits

On rappelle que les soutiens directs sur crédits suivent un tarif qui tend à exclure du bénéfice du crédit d'impôt les exploitations agricoles disposant d'une surface en bio même peu développée.

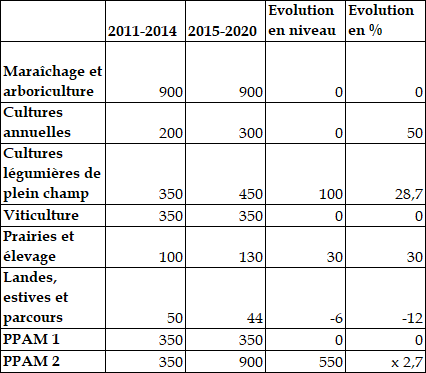

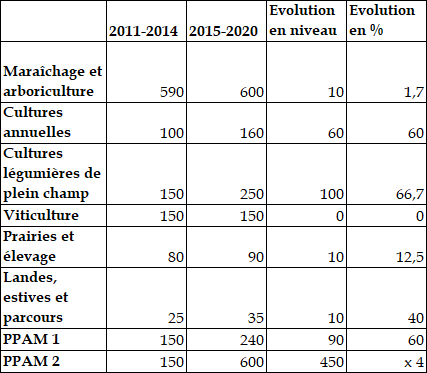

Tarif des aides à la conversion

(en euros par hectare)

Source : ministère de l'agriculture et de l'alimentation.

Tarif des aides au maintien

(en euros par hectare)

Source : ministère de l'agriculture et de l'alimentation

En fonction des spécialisations agricoles, le seuil d'effacement du crédit d'impôt est atteint plus ou moins rapidement. Cependant, compte tenu de la taille moyenne des surfaces en bio par exploitation (de l'ordre de 48 hectares), il est aisé de comprendre que le crédit d'impôt ne bénéficie qu'à des exploitations dont l'activité de production biologique, pour pouvoir représenter une proportion non négligeable de leurs chiffres d'affaires, demeure marginale comparée avec la production biologique totale.

Toutefois, le nombre des bénéficiaires du crédit d'impôt est passé de 13 895 en 2017 à 17 011 selon les estimations les plus récentes (soit une augmentation de 22,4 % en trois ans).

Dans son explication du dynamisme du crédit d'impôt, le ministère de l'agriculture tend à écarter l'impact de l'annonce de la suppression de son cofinancement au titre des aides au maintien. Il est sans doute trop tôt pour confirmer cette analyse puisqu'aussi bien l'impact de la renonciation du ministère à assumer ses responsabilités financières ne sera vraiment sensible qu'à l'issue des conversions en cours.

En toute hypothèse, il apparaît vraisemblable que, parmi d'autres facteurs, la fin des bénéfices apportés par les aides au maintien aux agriculteurs déjà convertis au bio, qui sont de plus en plus nombreux, ait joué un rôle dans la hausse des enjeux liés au crédit d'impôt.

Mais, il peut en aller de même pour les entreprises qui ne perçoivent pas les aides au bio.

Il peut exister un arbitrage de ce point de vue.

Le crédit d'impôt par nature réduit la dette fiscale ou crée un droit à percevoir un chèque du Trésor public. Ces avantages ne sont pas imposés au contraire des indemnités versées sur crédits. Cette différence de régime fiscal peut conduire à des arbitrages.

2. Une modification structurelle qui n'est pas anodine

La divergence entre les dépenses budgétaires (européennes et nationales) et les transferts provenant de réductions des prélèvements obligatoires, qui se manifeste essentiellement par la très forte dynamique des réductions de cotisations sociales, tend à installer une structure d'interventions au profit de l'agriculture passant par le canal des prélèvements obligatoires.

Les propriétés économiques du modèle d'interventions qui, ainsi, émerge, diffèrent sensiblement de celles qu'on peut associer à un mode de soutien plus direct, à travers des dépenses budgétaires.

Entre 2013 et 2019, le poids des allègements de cotisations sociales dans les concours publics à l'agriculture n'a cessé d'augmenter au cours de la période au point que, comptant pour un peu plus de 11 % des concours publics à l'agriculture en 2013, ils en représentaient en 2019 près de 24 %.

Les évolutions attendues pour 2021 prolongent ces dynamiques. Sur les 322 millions d'euros d'augmentation des concours publics à l'agriculture, la moitié environ viendrait d'un effet de crédits, l'autre d'un effet de niches fiscales et sociales (ces dernières faisant l'objet de choix de convention parfois peu évidents). La prévision conduit toutefois à relever un certain dynamisme des concours attendus de l'Union européenne, notamment sur le second pilier de la PAC, dont la mission AAFAR porte les cofinancements nationaux. Les concours en provenance du FEADER augmenteraient de 128 millions d'euros par rapport à 2020.

Sur plus long terme, une profonde modification de la structure des concours publics s'est produite.

En premier lieu, les dépenses sur crédits européens apportent une contribution relative en net retrait, passant de près de la moitié du total à un peu plus de 40 %.

Les dépenses européennes, qui demeurent encore la première source de soutien direct à l'agriculture française, ont subi une restructuration au terme de laquelle la baisse des interventions du premier pilier n'a pas été complètement compensée par l'augmentation des dépenses du deuxième pilier du budget agricole européen.

Le glissement des dépenses européennes vers les interventions du deuxième pilier, ainsi d'ailleurs que certains réaménagements du régime applicable au premier pilier, se sont accompagnés d'une plus grande sélectivité des interventions du budget agricole européen au profit d'une politique de développement rural, celle soutenue par le deuxième pilier de la PAC et par le programme 149 de la mission.

Pour poursuivre l'objectif louable de soutenir des modes de production faisant face à des défis particuliers (zones difficiles, préoccupations environnementales...), cette évolution n'a pu être financée qu'au détriment du soutien à d'autres productions massivement concurrencées et de plus en plus soumises, comme celles bénéficiant prioritairement des interventions du programme 149, à des risques de toutes natures (climatiques, sanitaires, géopolitiques).

Par ailleurs, le financement des interventions du FEADER a contraint à réduire les ambitions redistributives portées par la programmation initiale du premier pilier.

En second lieu, il convient de tenir compte des impacts associés du point de vue de leurs propriétés économiques à l'évolution du modèle des interventions agricoles vers une atténuation de la place des dépenses budgétaires au profit de soutiens passant par le jeu des prélèvements obligatoires.

En dehors d'une certaine perte de visibilité que ce changement suscite et d'effets temporels pouvant impliquer des décalages entre les faits générateurs des avantages fiscaux et sociaux et leur traduction concrète pour les exploitants agricoles, force est de s'interroger sur trois dimensions :

- étant donné la nature de ces avantages, qui vont se renforçant à mesure que le revenu agricole augmente, une certaine procyclicité, ou à tout le moins des effets retard, semblent s'imposer alors même que l'un des besoins des agriculteurs est de bénéficier rapidement d'amortisseurs en cas de chute de leurs revenus ; cet aspect de la modification de la structure des soutiens publics à l'agriculture appelle une évaluation d'autant qu'elle irait dans le sens d'une amplification de la volatilité déjà très marquée des marchés agricoles et contredirait les intentions poursuivies dans le cadre de plusieurs dispositifs fiscaux destinés à permettre aux agriculteurs d'amortir les effets des crises sur leurs revenus ;

- quant aux charges de gestion qu'implique pour les bénéficiaires et les organismes de protection sociale agricole mais aussi les administrations fiscales, le recours de plus en plus important à des avantages fiscaux et sociaux, il conviendrait également de les pondérer même si, comme le passé récent a pu le montrer, la gestion des dépenses budgétaires n'est, de loin, pas exempte d'errements ;

- enfin, la répartition entre les exploitations des avantages procurés par les mécanismes d'allégements fiscaux et sociaux appelle des éclaircissements, qu'en l'état les services du ministère ne semblent pas en mesure de fournir et qui peuvent amener à s'interroger sur l'équité de traitement entre les acteurs de ce secteur.

3. Des soutiens publics indispensables mais dont l'incidence est affectée par une certaine inertie par rapport aux cycles et par les prélèvements qu'ils supportent

Les exploitations bénéficient de soutiens publics importants, les concours publics à l'agriculture représentant, en 2015, 82 % du résultat net de la branche agricole.

La subvention moyenne atteint 32 000 euros avec une dispersion toutefois marquée.

Dans ce total, les aides liées à la politique de développement rural à laquelle la mission contribue représentent à peu près un tiers des subventions d'exploitation en 2019.

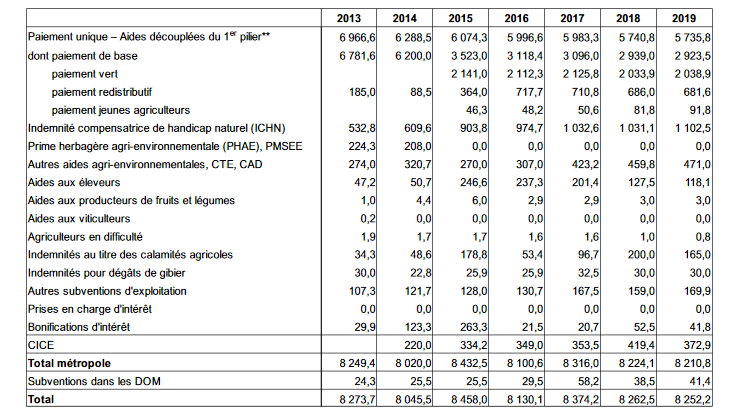

Subventions d'exploitation à l'agriculture (2013-2019)

( en millions d'euros)

Source : commission des comptes de l'agriculture, 2020

Un récent référé du Premier président de la Cour des comptes a appelé l'attention sur certaines insuffisances concernant les aides agricoles européennes. Un besoin d'évaluation doit être mieux satisfait.

En l'état, l'on doit relever que la France se singularise par une polarisation des soutiens autour des exploitations de taille moyenne, des pays comme l'Allemagne s'étant détournés de ce choix.

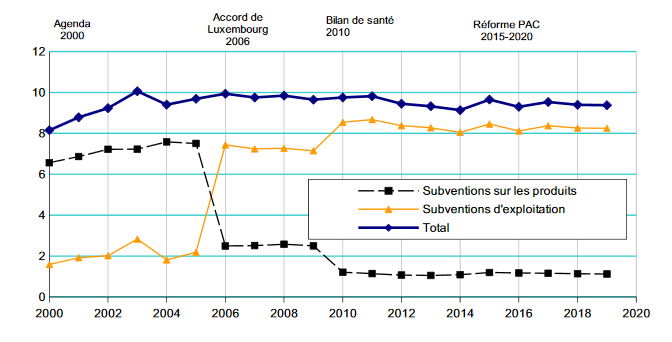

Mais une autre caractéristique devrait faire l'objet d'une évaluation, à savoir les propriétés contracycliques des soutiens aux exploitants.

Les subventions d'exploitation font l'objet d'une programmation qui réserve peu de place à la flexibilité.

Les subventions d'exploitation représentent désormais la plus grande partie des subventions publiques à l'agriculture, depuis les réformes apportées à la politique agricole commune.

Source : commission des comptes de l'agriculture, 2020

Selon les comptes prévisionnels de l'agriculture, à 8,2 milliards d'euros en 2019, elles seraient quasiment stables par rapport à 2018, marquant un léger repli malgré une détérioration de la conjoncture agricole.

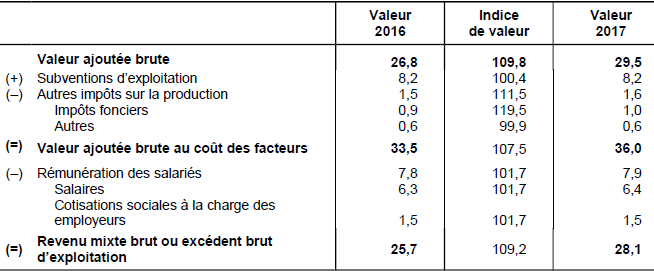

Le tableau supra permet d'observer la propriété fort peu stabilisatrice des transferts publics nets à l'agriculture. Ceux-ci avaient ajouté 25 % à la valeur ajoutée brute de la branche en 2016 alors qu'elle s'était effondrée. En 2017, la contribution des transferts publics nets était du même ordre dans un contexte de redressement de la valeur ajoutée brute.

Le compte d'exploitation de la branche

agricole

entre 2016 et 2017

Source : INSEE, comptes prévisionnels de l'agriculture arrêtés en novembre 2017

On rappelle au surplus que les subventions accordées aux agriculteurs sont généralement imposables, ce qui réduit encore leur contribution à la stabilisation des revenus agricoles.

Le régime d'imposition des soutiens publics à l'agriculture

Dans le cadre du régime réel agricole ces produits figurent dans le bénéfice agricole imposé à l'impôt sur le revenu.

Les subventions publiques d'équipement versées par l'UE, l'État ou les collectivités peuvent bénéficier d'un régime spécial d'imposition échelonnée (ce dispositif n'est pas spécifique aux agriculteurs, il concerne également les entreprises industrielles).

Les jeunes agriculteurs lorsqu'ils perçoivent la dotation d'installation, bénéficient d'un abattement de 100 % sur le bénéfice imposable au titre de l'exercice de son inscription en comptabilité.

Dans le cadre du régime du micro-BA, sont prises en comptes les recettes encaissées (avec ensuite un abattement de 87 % représentatif de frais pour déterminer le bénéfice).

Les subventions, aides et primes destinées à compenser un manque à gagner ou présentant le caractère de supplément de prix sont des sommes encaissées dans le cadre de l'exploitation et sont à ce titre prises en compte pour la détermination du bénéfice imposable (à l'exception de l'ICHN).

Les subventions et primes d'équipement sont en revanche expressément exclues de l'assiette du micro-BA. Elles ne sont pas imposées par ailleurs.

Il en va de même pour la partie de la DJA lorsqu'elle est affectée à la création ou à l'acquisition d'immobilisations.

Source : réponse au questionnaire des rapporteurs spéciaux

En 2018, 90 % des exploitations « moyennes et grandes » bénéficiaient d'au moins une subvention d'exploitation. Ces subventions représentaient 15,9 % des recettes courantes et 42 % de l'excédent brut d'exploitation.

La répartition des subventions dessine un panorama très variable selon plusieurs critères.

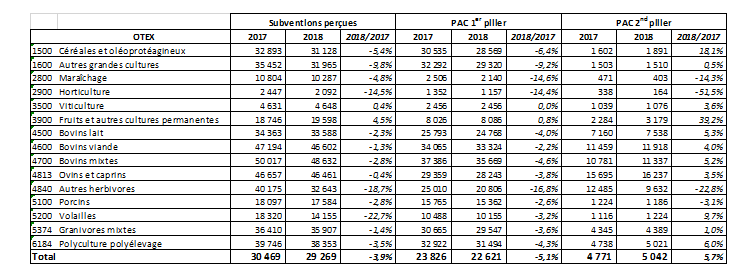

Répartition des subventions agricoles des deux

piliers de la PAC

selon la spécialité agricole

Source : réponse au questionnaire des rapporteurs spéciaux

Les subventions du premier pilier sont plus importantes que celles du second pilier (29 269 euros en moyenne contre 5 042 euros en 2018).

Par ailleurs, les subventions à l'élevage dépassent les subventions aux productions végétales et parmi ces spécialités, les « bovins mixtes » et les céréales sont plus primés que les « bovins lait » ou le maraîchage par exemple.

Ceci tient en partie au fait que les subventions sont essentiellement assises sur des références historiques et surfaciques.

Le montant des subventions croît fortement avec la superficie.

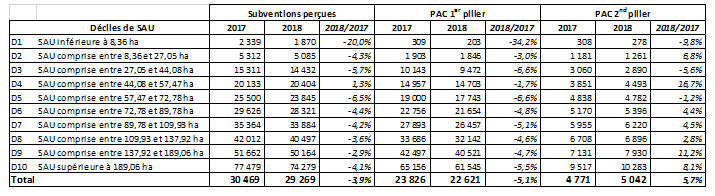

Répartition des subventions des deux piliers de

la PAC

en fonction de la superficie agricole

Source : réponse au questionnaire des rapporteurs spéciaux

Entre le premier décile de surface et le dernier il existe un rapport de 1 à 40, qui se révèle toutefois moins important que le rapport entre les surfaces.

Les écarts sont plus forts s'agissant du premier pilier que du second, mais celui-ci est également caractérisé par l'influence des surfaces cultivées.

Sans surprise, la répartition des subventions est croissante avec le revenu courant avant impôt.

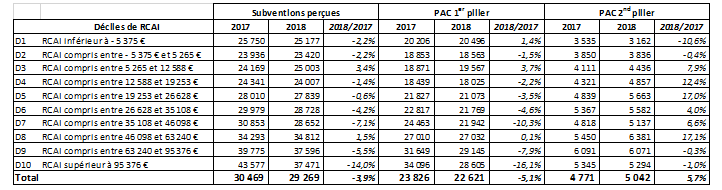

Répartition des subventions des deux piliers de

la PAC

en fonction du revenu courant avant impôt

Source : réponse au questionnaire des rapporteurs spéciaux

L'année 2018 illustre certains éléments peu satisfaisants puisque les exploitations les moins bien placées économiquement ont subi une forte réduction des soutiens apportés par les subventions du second pilier, avec une baisse de 10, 6 %.

De façon notable, les exploitations les plus performantes ont également subi une forte baisse de leurs subventions (- 14 %) mais concentrée sur le premier pilier (- 16,1 %).

* 8 Hors financement de l'enseignement agricole.

* 9 Hors forêt et pêche et aquaculture.

* 10 Hors éducation agricole.

* 11 Cette condition est entendue strictement puisque les versements effectués au titre du paiement vert du premier pilier de la PAC ne sont pas décomptés pour apprécier le plafond. Il n'empêche que le crédit d'impôt est soumis au règlement de minimis qui peut en atténuer l'attractivité pour certains agriculteurs.