SECONDE PARTIE

REMBOURSEMENTS ET

DÉGRÈVEMENTS

D'IMPÔTS LOCAUX

I. PRÉSENTATION DES DÉPENSES PRÉVUES AU PROJET DE LOI DE FINANCES POUR 2020

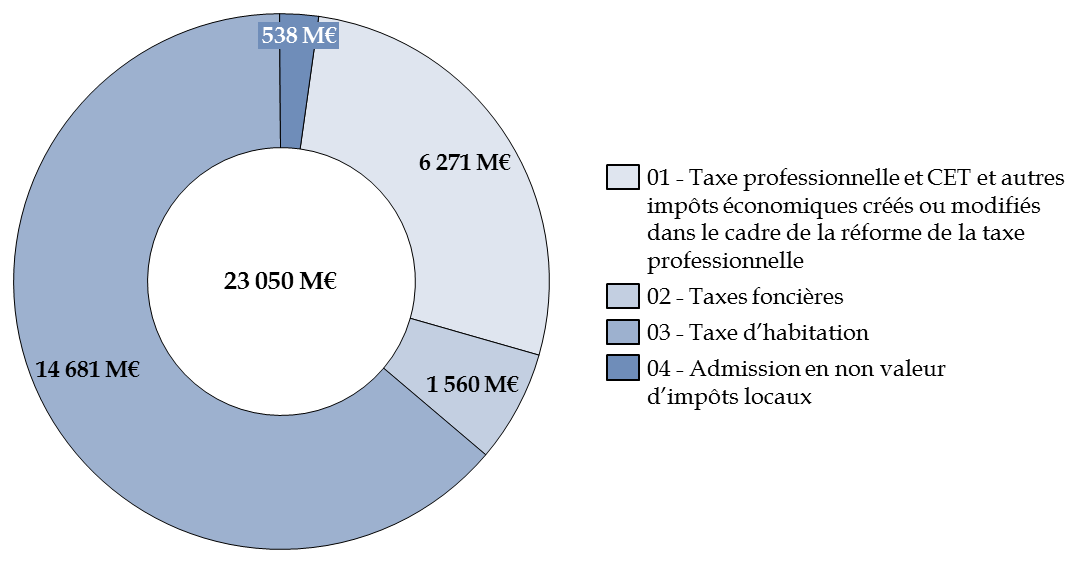

En 2020, les crédits demandés au titre du programme 201 s'élèvent à 23 milliards d'euros en AE comme en CP soit une hausse de 16,1 % par rapport à 2019 .

Quoique notable, cette augmentation est mieux contenue que celles constatées lors des exercices précédents. En effet, entre 2017 et 2018, d'une part, et 2018 et 2019, d'autre part, les montants des crédits consommés ou autorisés avaient augmenté de plus de 24 %.

Répartition des dépenses du programme 201 au PLF 2020

Source : commission des finances du Sénat à partir des documents budgétaires

II. JUSTIFICATION DE LA DYNAMIQUE BUDGÉTAIRE DU PROGRAMME EN 2020

A. L'IMPORTANCE CROISSANTE DES DÉGRÈVEMENTS DE TAXE D'HABITATION DANS LE CONTEXTE D'UNE RÉFORME PLUS QUE CONTESTABLE

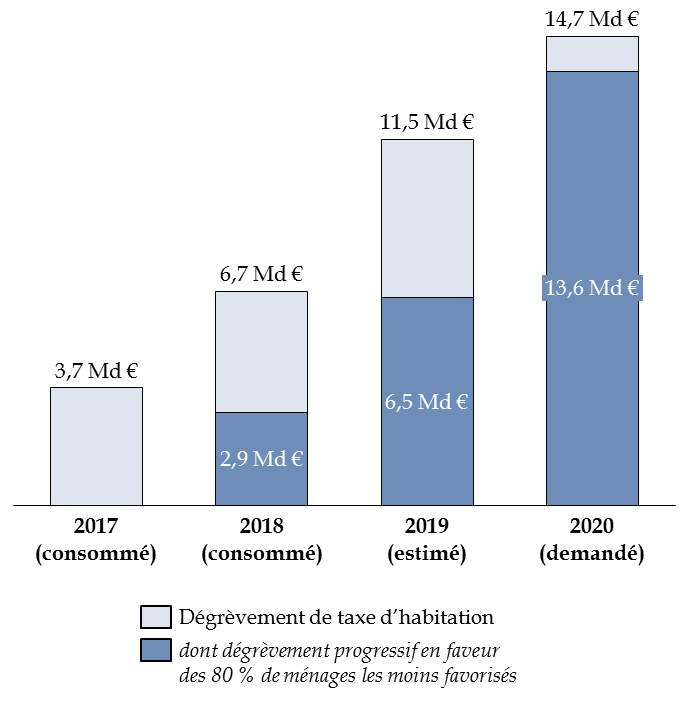

Depuis 2017, les crédits du programme 201 ont connu une hausse très importante de l'ordre de + 82 %.

Cette dynamique s'explique par le choix du législateur à l'occasion de la loi de finances initiale pour 2018 de prévoir un dégrèvement progressif de la taxe d'habitation sur les résidences principales au profit des 80 % de ménages les plus modestes.

Ainsi, en tenant compte des crédits demandés pour 2020, les dépenses liées au dégrèvement de taxe d'habitation auront été multipliées par 4 depuis 2017 .

Impact du dégrèvement progressif de taxe

d'habitation

prévu à l'article 5 de loi de finances pour

2018

sur les dépenses du programme 201

Source : commission des finances du Sénat à partir des documents budgétaires

Votre rapporteur spécial veut rappeler combien il considère peu judicieux le chemin qui a été pris concernant la réforme de la taxe d'habitation .

Avant elle, les critiques portées contre la taxe d'habitation relevaient de deux ordres.

D'une part, la taxe était assise sur des valeurs locatives cadastrales obsolètes ce qui générait de grandes inégalités entre les contribuables. Il aurait fallu avoir le courage de les réviser.

D'autre part, un grand nombre de personnes n'en étaient plus redevables du fait de l'application de plusieurs exonérations ou dégrèvements sous condition de ressources.

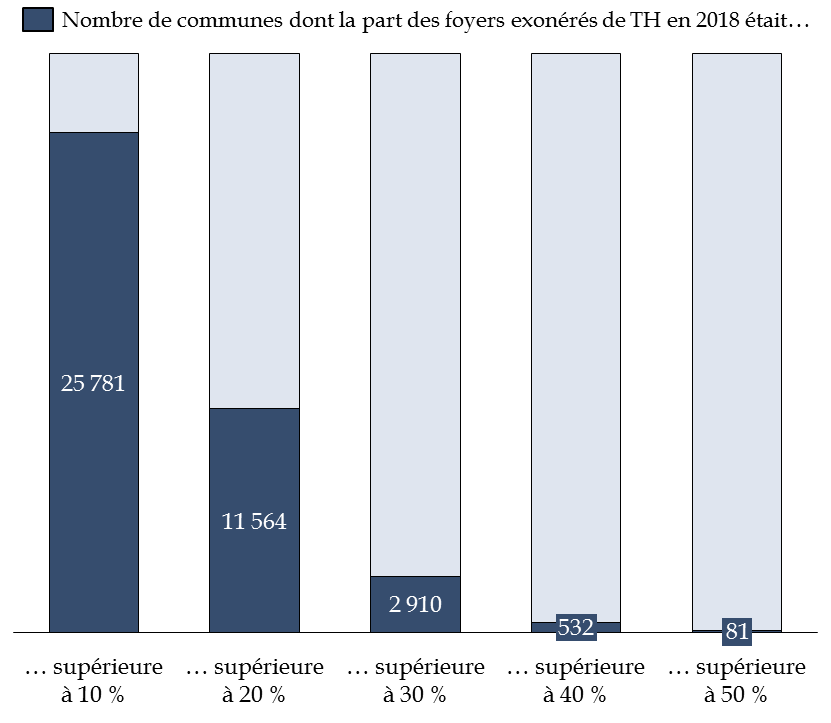

Ainsi, en 2018, près de 40 % des communes pour lesquelles les données fiscales sont disponibles comptaient au moins 20 % de foyers fiscaux exonérés de la taxe d'habitation.

Répartition des communes selon le poids

relatif

des ménages exonérés de taxe d'habitation en

2018

Source : commission des finances du Sénat à partir des données de la DGFiP

Cette réalité conduit votre rapporteur spécial à rappeler combien la réforme profitera d'abord aux plus aisés . En tenant compte de la généralisation de la mesure au profit des plus riches prévu par le projet de loi de finances pour 2020, c'est un cadeau fiscal de 7,8 milliards d'euros qui leur aura été accordé .

Répartition du gain fiscal entre le ménage

Source : commission des finances du Sénat à partir des données de la DGFiP

La réforme de la taxe d'habitation et de la fiscalité locale proposée par le Gouvernement n'est pas de nature à rassurer votre rapporteur spécial , bien au contraire.

|

La réforme de la taxe d'habitation et de la

fiscalité locale

Aux termes de l'article 5 du projet de loi de finances pour 2020, le Gouvernement souhaite réformer la taxe d'habitation et, plus largement, la fiscalité locale. Les dispositions proposées visent à : • élargir le dispositif à l'ensemble des ménages redevables de la taxe d'habitation sur les résidences principales entre 2021 et 2023 ce qui pourrait représenter, à cette date, un coût supplémentaire pour les finances publiques de l'ordre de 7,9 milliards d'euros ; • transformer, pour les impositions établies au titre de 2021, l'actuel dégrèvement en exonération de taxe d'habitation sur les résidences principales ; • réformer l'architecture de la fiscalité locale en substituant les recettes de taxe d'habitation sur les résidences principales, respectivement, d'une part de TVA pour les établissements de coopération intercommunale et du produit départemental de la taxe foncière sur les propriétés bâties pour les communes ; • nationaliser, d'ici à la suppression de la taxe d'habitation sur les résidences principales en 2023, le produit de cet impôt dès 2021. Source : commission des finances du Sénat |

En premier lieu, la réforme propose un transfert de la part départementale de la taxe foncière sur les propriétés bâties (TFPB) aux communes .

Or, votre rapporteur spécial estime que cette mesure conduira, par définition, à accroitre la part des recettes communales supportées par les propriétaires fonciers.

En conséquence, un nombre de plus en plus important d'habitants ne contribueront plus - même symboliquement - aux financements des services et investissements publics locaux qui les concernent.

En second lieu, la réforme compenserait les départements et les EPCI par l'attribution d'une fraction du produit de la taxe sur la valeur ajoutée (TVA).

Il y a, là encore, un mauvais geste fait aux classes populaires . En effet, la TVA demeure un impôt fondamentalement régressif .

Comme ont pu le montrer l'INSEE 28 ( * ) ou l'école d'économie de Paris 29 ( * ) , le taux d'effort 30 ( * ) face à la TVA des foyers situés dans le premier décile est plus important que celui des ménages du dernier décile.

Or, en supprimant la taxe d'habitation et en assurant « la compensation de sa compensation » par de la TVA, le Gouvernement ouvre une brèche .

Qu'adviendra-t-il lorsque les recettes de TVA de l'État - réduites par ce système - seront jugées insuffisantes ?

Qu'adviendra-t-il quand les départements ou les EPCI , bénéficiaires d'une ressource dont le produit croit moins rapidement que celui dont ils disposaient jusqu'alors, demanderont des recettes supplémentaires ?

Les taux de la TVA seront augmentés ou son assiette élargie .

Ainsi, les classes populaires - a qui ont prétend aujourd'hui faire un cadeau dont une partie substantielle ne bénéficieront pas - ont toutes les chances d'être amenées à devoir payer quand même.

Votre rapporteur spécial estime qu'il y a là une véritable injustice dont ce programme ne fait que retracer les implications budgétaires.

* 28 N. Ruiz et A. Trannoy, Le caractère régressif des taxes indirectes, 2008

* 29 Rapport de l'Institut des politiques publiques, Fiscalité et redistribution en France, 2012

* 30 Le taux d'effort correspond au rapport entre le montant total de la TVA payée par un ménage et son revenu réel.