B. - Mesures fiscales

ARTICLE 2 (Art. 196 B, 197 et 204 H du code général des impôts) - Indexation du barème et des grilles de taux du prélèvement à la source (PAS)

. Commentaire : le présent article la revalorisation des limites et des seuils du barème de l'impôt sur le revenu en fonction de l'inflation de 2018 par rapport à 2017, soit 1,6 %.

I. LE DROIT EXISTANT

A. LE BARÈME DE L'IMPÔT ET SON INDEXATION

L'impôt sur le revenu (IR) sous sa forme actuelle a été institué par la loi du 28 décembre 1959 2 ( * ) . Il est caractérisé par l'application d'un barème progressif au revenu net global imposable de chaque foyer fiscal. De huit à l'origine, le nombre des tranches d'imposition a atteint treize au début des années 1980 avec des taux compris entre 5 % et 65 %. Durant les années 1990 et 2000, le barème de l'IR a vu son nombre de tranches se réduire et son taux marginal supérieur d'imposition diminuer progressivement.

Le barème de l'IR a été substantiellement refondu par l'article 75 de la loi de finances pour 2006 3 ( * ) qui a réduit le nombre de tranches de sept à cinq, abaissé le taux marginal supérieur d'imposition et intégré au barème l'abattement de 20 % sur les revenus salariaux et assimilés.

L'article 6 de la loi de finances pour 2011 4 ( * ) a adapté de façon marginale le barème en majorant de 1 % le taux de la tranche supérieure d'imposition à 40 %, afin de contribuer au financement de la réforme des retraites.

Une nouvelle tranche d'imposition au taux de 45 % pour la fraction des revenus supérieure à 150 000 euros par part de quotient familial a été créée par l'article 2 de la loi de finances pour 2013 5 ( * ) .

La loi de finances pour 2015 6 ( * ) a ensuite procédé à une réforme du « bas du barème » de l'IR par la suppression de la tranche à 5,5 % s'appliquant à la fraction de revenus comprise entre 6 000 et 12 000 euros environ par part de quotient familial. Afin de neutraliser l'effet de cette suppression pour les contribuables des tranches suivantes, le seuil d'entrée dans la tranche à 14 % fut par ailleurs abaissé de 11 991 à 9 690 euros.

Évolution du nombre de tranches et des taux marginaux d'IR depuis 2005

|

2005 |

2006-2010 |

2011-2012 |

2013-2014 |

2015-2019 |

|

|

1 ère tranche |

0 |

0 |

0 |

0 |

0 |

|

2 ème tranche |

6,83 % |

5,5 % |

5,5 % |

5,5 % |

0 |

|

3 ème tranche |

19,14 % |

14 % |

14 % |

14 % |

14 % |

|

4 ème tranche |

28,26 % |

30 % |

30 % |

30 % |

30 % |

|

5 ème tranche |

37,38 % |

40 % |

41 % |

41 % |

41 % |

|

6 ème tranche |

42,62 % |

- |

- |

45 % |

45 % |

|

7 ème tranche |

48,09 % |

- |

- |

- |

- |

Source : commission des finances du Sénat (d'après les données des lois de finances initiales pour 2005 à 2018)

À l'exception du « gel » décidé pour 2012 et 2013, les seuils et les limites du barème de l'impôt sur le revenu ont été constamment indexés sur l'inflation 7 ( * ) depuis 1969. Cette indexation permet de maintenir le pouvoir d'achat des contribuables en ne prélevant pas davantage d'impôts en l'absence de progression réelle des traitements, salaires et revenus de remplacement. L'absence de revalorisation peut au contraire impliquer l'imposition d'une partie des revenus au titre d'une tranche supérieure et à un taux plus élevé. Dans ce cadre, les revalorisations intervenues chaque année, à partir de la loi de finances pour 2014, n'ont pas compensé les conséquences de la non-indexation du barème pour les revenus perçus en 2011 et 2012, années durant lesquelles l'indice des prix à la consommation a progressé respectivement de 2,1 % et 2 % 8 ( * ) .

Les bornes des tranches du barème de l'impôt ont été revalorisées de 0,8 % dans la loi de finances pour 2014 9 ( * ) , de 0,5 % en 2015 10 ( * ) , de 0,1 % en 2016 11 ( * ) et en 2017 12 ( * ) et de 1 % en 2018 13 ( * ) .

B. LES EFFETS DE LA DÉCOTE

Le mécanisme de la décote a été introduit en 1981 afin de retarder et lisser l'entrée dans le barème de l'impôt sur le revenu. Concrètement, le mécanisme de la décote consiste à réduire l'impôt brut, dans la limite de son montant, d'une somme égale à la différence entre un plafond et une fraction du montant de la cotisation d'impôt brut. Ainsi, plus le plafond de la décote est élevé, plus le nombre de contribuables bénéficiant d'une minoration ou d'une exonération d'impôt est important . De nombreuses modifications lui ont été apportées depuis sa généralisation à l'ensemble des contribuables en 1986. En 2013 et en 2014, le Gouvernement a choisi de procéder à une revalorisation exceptionnelle du montant du plafond de la décote respectivement de 9,3 % 14 ( * ) et de 5,8 % 15 ( * ) .

En 2015, pour accompagner la réforme du « bas de barème » qui a supprimé la tranche à 5,5 %, le Gouvernement a proposé de modifier le mode de calcul de la décote pour en amplifier les effets et pour le « conjugaliser » en relevant son plafond de manière plus importante pour les couples mariés ou pacsés que pour les contribuables imposés isolément. La formule de calcul retenue en 2015 impliquant des effets de seuil importants en raison d'une entrée brutale dans l'impôt, le dispositif a été modifié en 2016 16 ( * ) pour améliorer la progressivité du bas du barème et adoucir sa pente. Le montant de la décote est aujourd'hui égal à la différence entre son plafond - 1 177 euros pour les personnes seules et 1 939 euros pour les couples - et les trois quarts du montant de la cotisation d'impôt due.

Évolution de la formule de calcul de la décote

|

Impôt sur le revenu 2014 (revenus 2013) |

Impôt sur le revenu 2015 (revenus 2014) |

Impôt sur le revenu

|

|

|

Pour un contribuable célibataire, veuf ou divorcé |

I = IB - (508 euros - IB/2) |

I = IB - (1 135 euros - IB) |

I = IB - (1 177 euros - ¾ IB) |

|

Pour un couple soumis à imposition commune |

I = IB - (1 870 euros - IB) |

I = IB - (1 939 euros - ¾ IB) |

Note de lecture : I correspond au montant dû après application de la décote et IB au montant de la cotisation d'impôt brut avant décote.

Source : commission des finances du Sénat

C. LA RÉDUCTION D'IMPÔT SUR LE REVENU PROPORTIONNELLE ADOPTÉE EN LOI DE FINANCES POUR 2017

L'article 2 de la loi de finances pour 2017 17 ( * ) a modifié le 4 de l'article 197 du code général des impôts afin d'introduire une réduction d'impôt sur le revenu proportionnelle . Cette réduction d'impôt pérenne et proportionnelle s'impute sur le montant d'impôt calculé après application du barème, du plafonnement des effets du quotient familial et de la décote, mais avant prise en compte des réductions et crédits d'impôt de droit commun.

Elle concerne les foyers dont le revenu fiscal de références 18 ( * ) , est inférieur à 20 500 euros par part de quotient familial pour les personnes célibataires, veuves ou divorcées et à 41 000 euros pour les couples soumis à imposition commune. Ces limites sont majorées en fonction du nombre de demi-parts supplémentaires.

Afin d'éviter d'éventuels effets d'aubaine liés à ce mécanisme, le montant des revenus du foyer fiscal pris en compte pour l'application de ces seuils est majoré du montant des plus-values mobilières « pour lesquelles il est mis fin au report d'imposition dans les conditions prévues à l'article 150-0 D bis, dans sa rédaction en vigueur jusqu'au 31 décembre 2013 » 19 ( * ) .

Le taux de la réduction d'impôt est fixé à 20 % de l'impôt dû , après application de la décote, jusqu'à 18 500 euros de revenu fiscal de référence pour les personnes seules ou 37 000 euros pour les couples. Ces seuils sont majorés de 3 700 par demi-part de quotient familial supplémentaire. La réduction d'impôt est dégressive au-delà de ces seuils par un mécanisme de lissage.

Le dernier alinéa du 4 du même article 197 du code général des impôts prévoit que les seuils de revenu fiscal de référence déterminant l'éligibilité à la réduction d'impôt sont indexés sur l'inflation, à l'instar du barème de l'impôt sur le revenu.

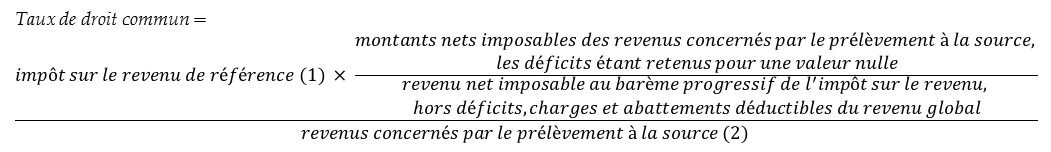

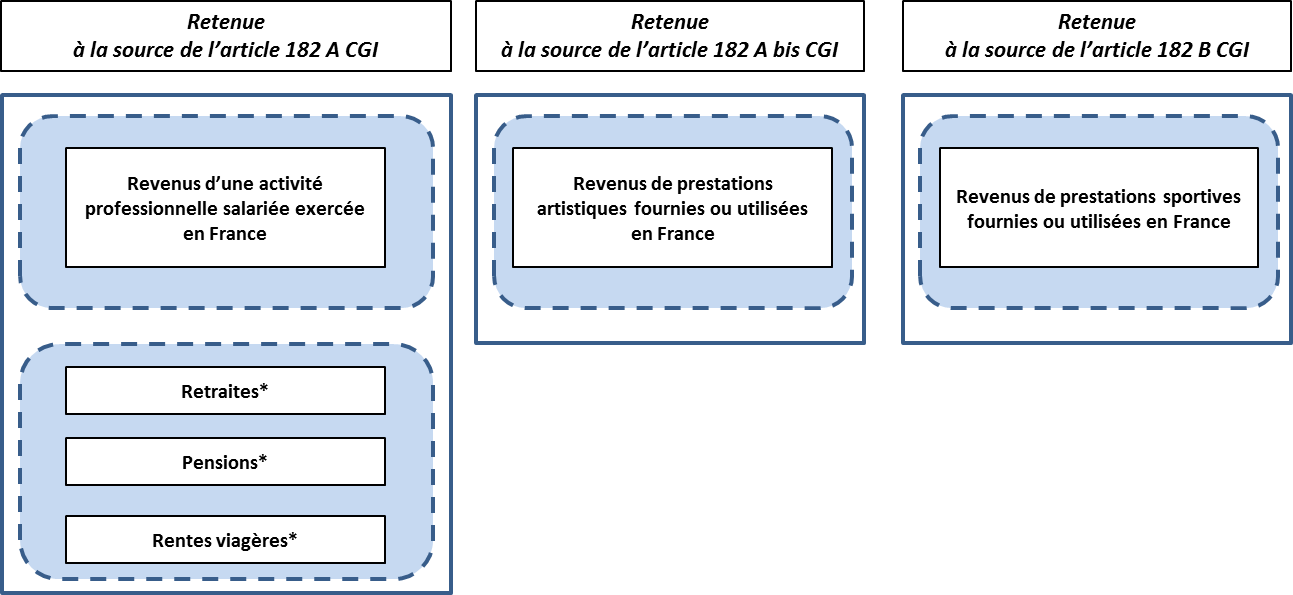

D. LES GRILLES DE TAUX PAR DÉFAUT APPLICABLES POUR LE PRÉLÈVEMENT À LA SOURCE

Le taux de la retenue à la source que devront appliquer les tiers collecteurs est calculé par l'administration fiscale selon les modalités définies à l'article 204 H du code général des impôts. Toutefois, lorsque le débiteur ne dispose pas d'un taux individualisé ou lorsque l'administration n'est pas en mesure de transmettre un taux actualisé de la situation fiscale du contribuable, il est fait application des grilles de taux dit « par défaut », prévues aux a à c du III de l'article 204 H du code général des impôts.

Trois grilles, respectivement applicables aux contribuables domiciliés en métropole (a du 1 du III), en Guadeloupe, à La Réunion et en Martinique (b du 1 du III), en Guyane et à Mayotte (c du 1 du III), précisent le taux applicable pour chaque tranche de base mensuelle de prélèvement.

II. LE DISPOSITIF PROPOSÉ

A. UNE REVALORISATION DE 1,6 % DES SEUILS DU BARÈME DE L'IR...

Le présent article prévoit l'indexation en fonction de l'inflation du barème de l'impôt sur le revenu défini au I de l'article 197 du code général des impôts et des autres limites et seuils applicables dans le cadre du calcul de cet impôt (alinéas 2 à 6).

Compte tenu de l'évolution de l'indice des prix hors tabac entre 2016 et 2017, cette revalorisation est de + 1,6 % pour l'impôt sur le revenu 2018. Ce taux correspond à l'évolution prévisionnelle de l'indice des prix hors tabac en 2018 par rapport à 2017, qui figure dans le Rapport économique, social et financier annexé au présent projet de loi de finances.

Indexation des limites des tranches du barème de l'impôt sur le revenu

(en euros)

|

Tranches du barème de l'IR |

Impôt sur le revenu 2016 (revenus 2015) |

Impôt sur le revenu 2017 (revenus 2016) |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2018 (revenus 2017) |

|

Pourcentage de l'indexation |

0,1 % |

0,1 % |

1 % |

1,6 % |

|

Tranche à 14 % |

de 9 700 à 26 791 |

de 9 710 à 26 818 |

de 9 807 à 27 086 |

de 9 964 à 27 519 |

|

Tranche à 30 % |

de 26 791 à 71 826 |

de 26 818 à 71 898 |

de 27 086 à 72 817 |

de 27 519 à 73 779 |

|

Tranche à 41 % |

de 71 826 à 152 108 |

de 71 898 à 152 260 |

de 72 817 à 153 783 |

de 73 779 à 156 244 |

|

Tranche à 45 % |

Plus de 152 108 |

Plus de 152 260 |

Plus de 153 783 |

Plus de 156 244 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

B. ... QUI ENTRAÎNE L'INDEXATION DE DIFFÉRENTES LIMITES ET SEUILS ASSOCIÉS AU CALCUL DE L'IMPÔT

1. Les seuils, plafonds et abattements évoluant en fonction de l'évolution du barème de l'IR

De nombreux dispositifs fiscaux ou non comportent des dispositions qui prévoient une évolution en fonction de la revalorisation du barème de l'impôt sur le revenu. Le tableau ci-après présente l'ensemble des dispositifs concernés. Seize d'entre eux concernent le calcul de l'impôt sur le revenu, et en particulier l'indexation des limites relatives au calcul de la réduction d'impôt pérenne prévue à l'article 2 de la loi de finances pour 2017 ( b du 4 du I de l'article 197 du code général des impôts).

Cinq dispositifs concernent par ailleurs la fiscalité directe locale et sept des domaines autres que fiscaux.

La revalorisation de 1,6 % appliquée aux seuils des tranches du barème de l'IR s'applique à l'ensemble de ces montants.

Liste des dispositifs dont les seuils, plafonds ou

abattements évoluent

en fonction de la revalorisation du

barème de l'IR

|

Dispositifs |

Référence |

|

Dans le domaine de l'impôt sur le revenu |

|

|

Seuils de chiffre d'affaires du régime micro-entreprise |

article 50-0 du CGI (1) |

|

Limite d'exonération des titres-restaurant |

article 81 du CGI (19°) |

|

Déduction forfaitaire des frais professionnels du revenu brut |

article 83 du CGI (3°) |

|

Seuil de recettes annuelles du régime de la déclaration contrôlée |

article 96 du CGI (I) |

|

Seuil de recettes annuelles du régime déclaratif spécial |

article 102 ter du CGI (1) |

|

Régime de l'auto-entrepreneur |

article 151-0 du CGI |

|

Modalités d'imputation des déficits agricoles |

article 156 du CGI (1° du I) |

|

Déductibilité du revenu global d'une somme représentative des avantages en nature des personnes âgées de plus de 75 ans vivant sous le toit du contribuable |

article 156

du CGI

|

|

Abattement forfaitaire sur le revenu en faveur des personnes modestes invalides ou âgées de plus de 65 ans |

article 157 bis du CGI |

|

Abattement applicable aux pensions et retraites |

article 158 du CGI ( a du 5) |

|

Évaluation forfaitaire minimale du revenu imposable d'après certains éléments du train de vie |

article 168 du CGI (1) |

|

Retenue à la source sur les traitements, salaires, pensions et rentes viagères de source française servis à des personnes qui ne sont pas fiscalement domiciliées en France |

article 182 A du CGI |

|

Réduction d'impôt en faveur des foyers modestes et moyens |

article 197 du CGI

|

|

Réduction d'impôt accordée au titre de certains dons faits par les particuliers |

article 200 du CGI (1 ter ) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en bénéfices industriels et commerciaux (BIC) |

article 302

septies

A

bis

|

|

Seuil d'exigibilité des acomptes provisionnels |

article 1664 du CGI (1) |

|

En matière de fiscalité directe locale |

|

|

Les plafonds de revenus, limites et abattements retenus pour l'application de ces dispositifs évoluent chaque année comme la limite supérieure de la première tranche du barème de l'IR |

articles 1414 A et 1417 du CGI |

|

Exonération de taxe d'habitation (TH) afférente à l'habitation principale des titulaires de AAH, des contribuables âgés de plus de 60 ans ainsi que les veufs et veuves, de ceux atteints d'une infirmité ou d'une invalidité |

article 1411 du CGI (I) |

|

Exonération de la taxe foncière sur les propriétés bâties (TFPB) en faveur des personnes âgées de plus de soixante-quinze ans, afférente à leur habitation principale |

article 1391 du CGI |

|

Dégrèvement d'office de 100 € de la TFPB afférente à l'habitation principale des redevables âgés de plus de 65 ans au 1 er janvier de l'année d'imposition |

article 1391 B du CGI |

|

Dégrèvement de la fraction de la cotisation de TFPB afférente à l'habitation principale supérieure à 50 % des revenus |

article 1391 B ter du CGI |

|

Plafonnement (contribuables ne relevant pas de l'article 1414) de la cotisation de TH pour la fraction de cotisation qui excède 3,44 % du RFR, diminué d'un abattement variable selon le nombre de parts de quotient familial |

article 1414 A du CGI (I) |

|

Autres domaines fiscaux |

|

|

Barème de la taxe sur les salaires (TS) |

article 231 du CGI (2 bis ) |

|

Seuil de chiffre d'affaires pour la franchise en base |

article 293 B du CGI |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en taxe sur la valeur ajoutée (TVA) |

article 302 septies A du CGI |

|

Exigibilité de la TS pour les associations |

article 1679 A du CGI |

Source : commission des finances du Sénat

2. L'indexation des seuils relatifs au quotient familial

Le 2° du B du I du présent article modifie l'article 197 du code général des impôts et procède à l'indexation du plafonnement de l'avantage en impôt résultant de l'application du quotient familial attribué au titre des enfants à charge principale ou exclusive. Pour les contribuables concernés par le plafonnement, cette mesure tend à diminuer l'avantage relatif résultant de l'application du quotient familial par rapport à l'impôt dû. Les montants correspondant au plafonnement de parts ou demi-parts supplémentaires accordées au titre de quatre situations particulières sont indexés dans les mêmes conditions.

Indexation des seuils relatifs au quotient familial

(en euros)

|

Objet de la limite ou du seuil |

Impôt sur le revenu 2017 (revenus 2016) |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2018 (revenus 2018) |

|

Plafonnement de chaque demi-part de quotient familial

|

1 512 |

1 527 |

1 551 |

|

Plafonnement de la part entière de quotient familial accordée au titre du premier enfant à charge des personnes vivant seules et élevant seules leurs enfants (article 197 du CGI) |

3 566 |

3 602 |

3 660 |

|

Plafonnement de la demi-part supplémentaire accordée aux personnes célibataires, divorcées ou veuves sans charge de famille et ayant élevé pendant au moins cinq ans un enfant âgé de plus de 25 ans imposé distinctement (article 197 du CGI) |

903 |

912 |

927 |

|

Réduction d'impôt accordée au titre de la demi-part supplémentaire accordée aux contribuables anciens combattants, invalides ou parents d'enfants majeurs âgés de moins de 26 ans et imposés distinctement (article 197 du CGI) |

1 508 |

1 523 |

1 547 |

|

Réduction d'impôt pour les contribuables veufs ayant des enfants à charge (article 197 du CGI) |

1 684 |

1 701 |

1 728 |

|

Montant de l'abattement accordé en cas de rattachement d'un enfant majeur âgé de moins de 21 ans (marié ou chargé de famille) ou de moins de 25 ans (poursuivant des études) (article 196 B du CGI) |

5 738 |

5 795 |

5 888 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

3. L'indexation de la décote

Comme indiqué supra , l'article 2 de la loi de finances pour 2015 a profondément modifié les modalités de calcul de la décote, notamment en introduisant des seuils de calcul de la décote différents pour les couples soumis à une imposition commune. L'article 2 de la loi de finances pour 2016 a ensuite modifié la formule de calcul pour améliorer la progressivité du dispositif, les modalités du calcul de la décote sont demeurées inchangées depuis.

Le 3° du B du I du présent article modifie le a du 4 du I de l'article 197 du code général des impôts en procédant à la revalorisation de 1,6 % des seuils de la décote parallèlement à l'indexation du barème de l'impôt sur le revenu. La formule de calcul n'étant pas modifiée, le montant de la décote serait égal à la différence entre le plafond de la décote - 1 196 euros pour les personnes seules et 1 970 euros pour les couples - et les trois quarts du montant de la cotisation d'impôt due.

Le 3° du B du I du présent article procède à l'indexation de la décote, en portant son montant à 1 196 euros pour les célibataires, divorcés ou veufs et à 1 970 euros pour les couples.

Par conséquent, pour les revenus réalisés ou perçus en 2018, la décote trouverait à s'appliquer tant que l'impôt issu du barème serait inférieur à 1 595 euros pour une personne célibataire, divorcée ou veuve et inférieur à 2 627 euros pour les contribuables soumis à une imposition commune.

4. L'indexation des seuils conditionnant le bénéfice de la réduction d'impôt sur le revenu proportionnelle

Aux termes du dernier alinéa du b du 4 du I de l'article 197 du CGI, les plafonds de revenus conditionnant le bénéfice de l'allégement de l'imposition sont révisés chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu. Par conséquent, si le présent article ne modifie pas les plafonds de revenus précités, ceux-ci sont automatiquement revalorisés, dans les mêmes proportions que le barème de l'IR, en application du 1° du B du I du présent article.

5. L'indexation et l'ajustement de la grille de taux applicable pour le prélèvement à la source

Le présent article procède à des ajustements des grilles (1° à 3° du C du I de l'article) de taux applicable pour le prélèvement à la source. Il en revalorise les montants, par application d'un coefficient égal à 1,02616 (II de l'article) et prévoit que les limites de chacune des tranches des grilles prévues aux a à c du 1 du III de l'article 204 H du CGI sont « révisées chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu applicable aux revenus de l'année précédente. Les montants obtenus sont arrondis, s'il y a lieu, à l'euro le plus proche. La fraction d'euro égale à 0,50 est comptée pour 1. »

Le présent article procède donc à des modifications des grilles en redéfinissant chacune des bornes des tranches . Ainsi, les premières tranches de chacune des grilles (0 %) s'appliquent dès lors que la base mensuelle de prélèvement est strictement inférieure à la valeur fixée. Par conséquent, la taxation commence à partir de la valeur fixée dans les premières tranches (i du 1 du C du I). Dans la même logique, les dernières tranches de chacune des grilles (taux maximum de 43 %) s'appliquent dès lors que la base mensuelle de prélèvement est « supérieure ou égale » à la valeur fixée (iii du 1 du C du I). De même, « le montant de la limite supérieure de chaque tranche est remplacé par le montant de la limite inférieure de la tranche qui lui succède » (3° du c du I). Ainsi, lorsque la base mensuelle est égale à la valeur pivot entre deux tranches, c'est le taux le plus élevé qui s'appliquera.

Les modifications apportées à ces grilles de taux par défaut seront applicables aux revenus perçus ou réalisés à compter du 1 er janvier 2019, date d'entrée en vigueur du prélèvement à la source (III). En revanche, compte tenu de la majoration « manuelle » des montants des grilles prévues au III du présent article, le principe d'une revalorisation annuelle des grilles dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu ne sera applicable qu'aux revenus perçus ou réalisés à compter du 1 er janvier 2020.

*

L'Assemblée nationale a adopté cet article sans modification.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

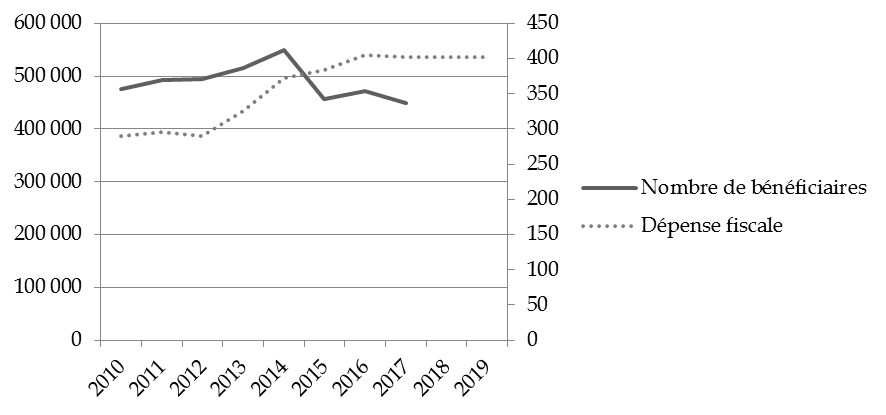

L'indexation des tranches du barème de l'impôt sur les revenus et des seuils associés a pour objectif de neutraliser les effets de l'inflation sur le niveau d'imposition des contribuables . L'absence de revalorisation du barème conduirait en effet à augmenter le montant d'impôt dû 20 ( * ) par les ménages dont les revenus ont progressé comme l'inflation, alors même que leur pouvoir d'achat réel ne s'est pas amélioré.

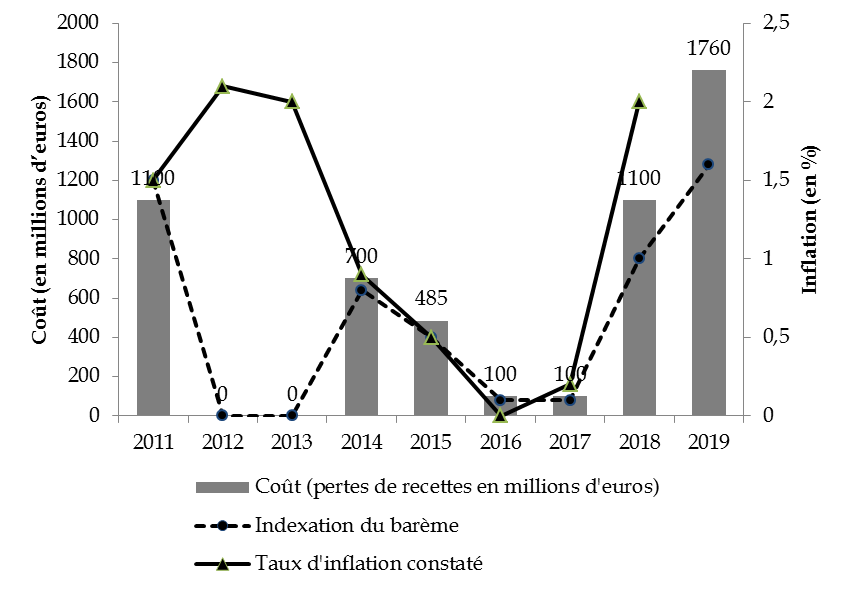

Évolution du coût de l'indexation du barème de l'impôt sur le revenu

Nota bene : l'indexation repose sur l'évaluation de l'indice des prix à la consommation hors tabac pour l'année au cours de laquelle les revenus sont perçus, soit les revenus de 2016 pour l'impôt sur le revenu 2017. Le taux d'inflation constaté correspond au taux d'inflation effectivement observé pour les revenus de l'année n-1.

Source : commission des finances du Sénat

Une absence de revalorisation conduirait ainsi à alourdir la pression fiscale sur l'ensemble des ménages de 1,76 milliard d'euros .

Par conséquent, votre rapporteur général approuve cette mesure, conforme au mécanisme classique d'évolution du barème de l'impôt sur le revenu .

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 bis (nouveau) (Art. 35 bis du code général des impôts) - Abrogation de l'exonération d'impôt pour les produits de la location d'une partie de la résidence principale ou d'une chambre d'hôte

. Commentaire : le présent article abroge l'exonération d'impôt dont bénéficient les propriétaires qui louent ou sous-louent en meublé une ou plusieurs pièces de leur habitation principale à un prix raisonnable ainsi que ceux qui mettent de façon habituelle à la disposition du public une ou plusieurs pièces de leur habitation principale avec un produit annuel n'excédant pas 760 euros.

I. LE DROIT EXISTANT

L'article 35 bis du code général des impôts prévoit une exonération d'impôt sur le revenu pour les produits réalisés par des propriétaires louant ou sous-louant, en meublé, une ou plusieurs pièces de leur habitation principale dès lors :

- que cette location meublée constitue la résidence principale du locataire ou, s'agissant d'un travailleur temporaire, sa résidence temporaire ;

- que le prix de la location demeure fixé dans des limites raisonnables .

Il prévoit également, pour les chambres d'hôtes, une exonération d'impôt sur le revenu sur le produit des locations pour les personnes qui « mettent de façon habituelle à la disposition du public une ou plusieurs pièces de leur habitation principale », lorsque ce produit n'excède pas 760 euros par an. Cette exonération n'est pas applicable si les revenus sont perçus dans le cadre d'une micro-entreprise, régie par l'article 50-0 du code général des impôts.

Deux plafonds de loyers sont publiés au début de chaque année, le premier s'appliquant en Île-de-France, avec un loyer annuel de 185 euros par mètre carré de surface habitable en 2018, et le second dans les autres régions, avec un loyer annuel de 136 euros par mètre carré.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

L'Assemblée nationale a créé cet article sur la proposition de M. François Jolivet, approuvée par la commission des finances, au motif que ce dispositif n'a pas rencontré un grand succès et n'est presque pas utilisé.

Le Gouvernement s'en est remis à la sagesse de l'Assemblée.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Le rapport rendu en juin 2011 par le comité d'évaluation des dépenses fiscales et des niches sociales attribue le score 1 à cette mesure, c'est-à-dire qu'elle est considérée comme « inefficiente ». Les données relatives à cette dépense fiscale ne semblent pas connues. Ainsi le coût de cette exonération est-il indiqué comme « non chiffrable » dans l'annexe « Voies et moyens » au présent projet de loi de finances.

Cette mesure remonte, à peu près sous sa forme actuelle, à la loi n° 83?1179 du 29 décembre 1983 de finances pour 1984. La limite d'exonération relative aux chambres d'hôtes, fixée à 5 000 francs par la loi de finances pour 1984, n'a pas été revalorisée depuis cette date, faisant seulement l'objet d'une conversion en euros.

Il semblerait que cette exonération soit très peu utilisée.

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 ter (nouveau) (Art. 80 duodecies du code général des impôts) - Poursuite de l'alignement du régime social et fiscal applicable aux mesures prises dans le cadre d'une rupture conventionnelle collective sur celui applicable aux mesures prises dans le cadre d'un plan de sauvegarde de l'emploi

. Commentaire : le présent article prévoit d'étendre aux mesures visant à faciliter l'accompagnement et le reclassement externe des salariés prises dans le cadre d'une rupture conventionnelle collective le régime fiscal et social applicable aux mêmes mesures prises dans le cadre d'un plan de sauvegarde de l'emploi .

I. LE DROIT EXISTANT

A. CRÉÉE PAR LES ORDONNANCES TRAVAIL DE 2017, LA RUPTURE CONVENTIONNELLE COLLECTIVE (RCC) CONSTITUE UNE ALTERNATIVE PLUS SOUPLE AU LICENCIEMENT ÉCONOMIQUE

Créé par l'article 10 de l'ordonnance n° 2017-1387 du 22 septembre 2017 relative à la prévisibilité et la sécurisation des relations de travail et codifié aux articles L. 1237-17 et suivants du code du travail, le dispositif de rupture conventionnelle collective (RCC) vise à faciliter les ruptures d'un commun accord en les excluant du régime juridique du licenciement économique .

L'article L. 1237-17 du code du travail prévoit ainsi qu'un accord collectif portant gestion prévisionnelle des emplois et des compétences ou rupture conventionnelle collective peut définir les conditions et modalités de la rupture d'un commun accord du contrat de travail qui lie l'employeur et le salarié .

Un accord collectif peut déterminer le contenu d'une rupture conventionnelle collective excluant tout licenciement pour atteindre les objectifs qui lui sont assignés en termes de suppression d'emplois 21 ( * ) . Sont définis dans le code du travail le contenu de l'accord portant rupture conventionnelle collective (article L. 1237-19-1), la rupture du contrat de travail d'un commun accord emporté par l'acceptation de l'employeur de la candidature du salarié (article L. 1237-19-2), les conditions de validation, de suivi et de contestation de l'accord (articles L. 1237-19-3 à L. 1237-19-8) et les obligations des entreprises en terme de mesures d'accompagnement dans certains bassins d'emploi (articles L. 1237-19-9 à L. 1237-19-14).

Les modalités de calcul des indemnités de rupture garanties au salarié , qui ne peuvent être inférieures aux indemnités légales dues en cas de licenciement, sont déterminées par l'accord portant rupture conventionnelle collective 22 ( * ) .

B. UN ALIGNEMENT DU RÉGIME SOCIAL ET FISCAL DE LA RCC SUR CELUI DU PLAN DE SAUVEGARDE DE L'EMPLOI PAR LA LOI DE FINANCES POUR 2018

Le plan de sauvegarde de l'emploi (PSE) est un dispositif qui prévoit diverses mesures dans le but d'éviter ou de limiter les licenciements pour motif économique dans l'entreprise. Le PSE est obligatoire dans les entreprises d'au moins 50 salariés lorsque le projet de licenciement concerne au moins 10 salariés sur une période de 30 jours 23 ( * ) . Le contenu du PSE doit être homologué (s'il s'agit d'un document unilatéral établi par l'employeur) ou validé (s'il s'agit d'un accord collectif) par la direction régionale des entreprises, de la concurrence, de la consommation, du travail et de l'emploi (DIRECCTE).

Le 2° du 1 de l'article 80 duodecies du code général des impôts prévoit que les indemnités de licenciement ou de départ volontaire versées dans le cadre d'un PSE 24 ( * ) ne constituent pas une rémunération soumise à l'impôt sur le revenu .

De même, les indemnités accordées par le juge dans les divers cas d'irrégularité ou de nullité de la procédure de licenciement 25 ( * ) ne sont pas soumises à l'impôt 26 ( * ) .

Par ailleurs, l'article L. 242-1 du code de la sécurité sociale exclut de l'assiette des cotisations de sécurité sociale , dans la limite d'un plafond fixé à deux fois la valeur du plafond annuel de la sécurité sociale, la part des indemnités versées à l'occasion de la rupture du contrat de travail qui n'est pas imposable en application de l'article 80 duodecies du code général des impôts .

En revanche, sont incluses dans l'assiette de la contribution sociale généralisée (CSG) toutes les indemnités versées à l'occasion de la rupture du contrat de travail pour la fraction qui excède le montant prévu par la convention collective de branche, l'accord professionnel ou interprofessionnel ou à défaut par la loi, ou, en l'absence de montant légal ou conventionnel pour ce motif, pour la fraction qui excède l'indemnité légale ou conventionnelle de licenciement 27 ( * ) . Toutefois, les indemnités d'un montant supérieur à 10 fois le plafond annuel sont assujetties dès le premier euro.

Or, si comme le rappelait notre collègue Alain Milon dans son rapport sur le projet de loi de ratification des ordonnances « Travail » 28 ( * ) , le régime juridique applicable à la RCC a été aligné sur celui du PSE, son régime fiscal relevait du droit commun prévu au 3° du I de l'article 80 duodecies précité, qui exclut de l'imposition la fraction des indemnités de licenciement qui n'excède pas :

- soit deux fois le montant de la rémunération annuelle brute perçue par le salarié au cours de l'année civile précédant la rupture de son contrat de travail, ou 50 % du montant de l'indemnité si ce seuil est supérieur, dans la limite de six fois la valeur du plafond annuel de la sécurité sociale en vigueur à la date du versement des indemnités ;

- soit le montant de l'indemnité de licenciement prévue par la convention collective de branche, par l'accord professionnel ou interprofessionnel ou, à défaut, par la loi .

En outre, le caractère imposable ou non des indemnités de rupture détermine leur prise en compte dans l'assiette des cotisations de sécurité sociale , dans la limite d'un plafond fixé à deux fois la valeur du plafond annuel de la sécurité sociale 29 ( * ) .

L'article 3 de la loi de finances pour 2018 30 ( * ) a donc également modifié l'article 80 duodecies précité afin de prévoir que les indemnités versées dans le cadre d'une RCC ne soient pas imposables , cette exonération fiscale entraînant leur non-assujettissement aux cotisations de sécurité sociale, dans la limite de deux fois le plafond annuel de la sécurité sociale.

Le coût de cette mesure est estimé à 350 millions d'euros en 2019 31 ( * ) .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article est issu d'un amendement de notre collègue députée Amélie de Montchalin et plusieurs de ses collègues, adopté par l'Assemblée nationale avec l'avis favorable de sa commission des finances et du Gouvernement .

Il vise à modifier l'article 80 duodecies du code général précité afin d'étendre aux « mesures visant à faciliter le reclassement externe des salariés sur des emplois équivalents, telles que des actions de formation, de validation des acquis de l'expérience ou de reconversion ou des actions de soutien à la création d'activités nouvelles ou à la reprise d'activités existantes par les salariés » le dispositif d'exonération fiscale et sociale jusqu'à présent applicable aux seules indemnités versées dans le cadre d'un PSE.

L'administration a ainsi indiqué à votre rapporteur général que deux indemnités étaient plus spécifiquement visées, à savoir les aides à la mobilité géographique et les aides à la création d'entreprise .

Selon les chiffres du Gouvernement, environ 900 personnes pourraient être concernées par le dispositif prévu par le présent article , dont 300 au titre du versement d'aides à la mobilité géographique et 600 au titre du versement d'aides à la création d'entreprises.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Ainsi qu'il l'a indiqué l'an dernier, votre rapporteur général considérait que l'alignement prévu par l'article 3 de la loi de finances pour 2018 précité s'inscrivait « en pleine cohérence avec le nécessaire assouplissement du droit du travail auquel procède l'ordonnance du 22 septembre 2017 relative à la prévisibilité et la sécurisation des relations de travail. Pour atteindre une pleine efficacité, il apparait indispensable que ces nouvelles formes de rupture du contrat de travail impliquant le salarié bénéficient d'un régime fiscal et social identique à celui en vigueur dans le cadre des plans de sauvegarde de l'emploi ».

Votre rapporteur général n'a pas pu obtenir le coût du dispositif prévu par le présent article au motif que celui-ci est difficilement chiffrable « en l'absence de précision sur les rémunérations des personnes ».

Il considère néanmoins que cette mesure, qui permet de finaliser l'alignement du régime de la rupture conventionnelle collective sur celui du plan de sauvegarde de l'emploi, va dans le bon sens . C'est pourquoi il vous propose d'adopter le présent article sans modification .

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 quater

(nouveau)

(Art. 80 duodecies du code général des

impôts)

Extension du régime fiscal et social applicable

à l'indemnité de rupture conventionnelle à celle

versée en cas de « cessation d'un commun accord de la relation

de travail » (CCART) au sein des chambres de commerce et

d'industrie

. Commentaire : le présent article vise à aligner le régime fiscal et social applicable à l'indemnité versée dans le cadre d'une cessation d'un commun accord de la relation de travail (CCART) au sein des chambres de commerce et d'industrie sur celui applicable à l'indemnité versée à l'occasion d'une rupture conventionnelle du contrat de travail.

I. LE DROIT EXISTANT

A. L'INDEMNITÉ VERSÉE DANS LE CADRE D'UNE RUPTURE CONVENTIONNELLE BÉNÉFICIE D'UN RÉGIME FISCAL ET SOCIAL IDENTIQUE À CELUI DES INDEMNITÉS DE LICENCIEMENT...

La rupture conventionnelle fait l'objet de la section 3 du chapitre VII du titre III du livre II de la première partie du code du travail et figure aux articles L. 1237-11 à L. 1237-16.

Elle permet à l'employeur et au salarié en contrat à durée indéterminée (CDI) de mettre un terme au contrat de travail de ce dernier d'un commun accord . Elle est, à ce titre, exclusive du licenciement ou de la démission et ne peut pas être imposée par l'une ou l'autre des parties (article L. 1237-11 du code du travail) .

La convention passée entre l'employeur et le salarié doit être homologuée par la direction régionale des entreprises, de la concurrence, de la consommation, du travail et de l'emploi (DIRECCTE).

Son contenu doit au minimum comprendre la date de rupture du contrat de travail et le montant de l'indemnité spécifique de rupture conventionnelle, dont le montant ne peut être inférieur à l'indemnité de licenciement 32 ( * ) .

Le régime fiscal applicable à l'indemnité de rupture conventionnelle est prévu au 6° du 1 de l'article 80 duodecies du code général des impôts .

Elle bénéficie d' une exonération d'impôt sur le revenu pour la fraction qui n'excède pas :

- soit deux fois le montant de la rémunération annuelle brute perçue par le salarié au cours de l'année civile précédant la rupture de son contrat de travail, ou la moitié du montant de l'indemnité si ce seuil est supérieur ;

- soit le montant de l'indemnité de licenciement prévue par la convention collective de branche, par l'accord professionnel ou, à défaut, par la loi .

Le régime social applicable à l'indemnité de rupture conventionnelle résulte quant à lui de l'article L. 242-1 du code de la sécurité sociale, qui exclut de l'assiette des cotisations de sécurité sociale , dans la limite d'un plafond fixé à deux fois la valeur du plafond annuel de la sécurité sociale, la part des indemnités versées à l'occasion de la rupture du contrat de travail qui n'est pas imposable en application de l'article 80 duodecies du code général des impôts .

B. ... QUI NE S'APPLIQUE CEPENDANT PAS AU DISPOSITIF VOISIN DE LA « CESSATION D'UN COMMUN ACCORD DE LA RELATION DE TRAVAIL » (CCART) AU SEIN DES CHAMBRES DE COMMERCE ET D'INDUSTRIE

« Afin de permettre aux agents titulaires souhaitant quitter le réseau des CCI en accord avec la CCI employeur de bénéficier de conditions de départ favorables et de doter de façon pérenne les CCI employeurs de dispositifs de départs sécurisés » 33 ( * ) , le réseau des chambres de commerce et d'industrie (CCI) a mis en place un dispositif identique à celui de la rupture conventionnelle, dont le bénéfice n'est ouvert qu'aux salariés du secteur privé .

Prévue à l'annexe à l'article 33 du statut du personnel administratif, la « cessation d'un commun accord de la relation de travail » (CCART) permet la rupture à l'amiable du lien entre l'agent et la CCI employeur .

Une convention doit être établie par l'agent et l'employeur puis homologuée par une commission spéciale 34 ( * ) chargée de « vérifier le bon déroulement de la procédure ainsi que la liberté de consentement des parties ».

Elle fixe la date envisagée de cessation de la relation de travail ainsi que le montant de l'indemnité spécifique de cessation de la relation de travail d'un commun accord (un douzième de la rémunération annuelle brute par année de service).

Saisi par CCI France d'une demande d'annulation d'une décision de l'ACOSS demandant aux URSSAF d'inclure l'indemnité de cessation d'un commun accord de la relation de travail dans l'assiette de cotisations sociales, le Conseil d'État a estimé, dans un arrêt du 13 juin 2018 35 ( * ) , que cette demande n'était pas fondée dès lors que l'indemnité ne figurait pas expressément à l'article 80 duodecies du code général des impôts .

Il résulte de cette décision que l'indemnité versée dans le cadre d'une CCART doit être soumise à l'impôt sur le revenu et incluse dans l'assiette de cotisations sociales dans les conditions de droit commun, selon le droit actuellement en vigueur.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article 2 quater est issu d'un amendement de notre collègue député Charles de Courson et plusieurs de ses collègues, adopté par l'Assemblée nationale avec une demande d'avis du Gouvernement de sa commission des finances et un avis favorable du Gouvernement .

Il vise à modifier l'article 80 duodecies du code général des impôts précité afin d'exonérer d'impôt sur le revenu l'indemnité de cessation d'un commun accord de la relation de travail , à l'instar de ce qui est prévu pour l'indemnité spécifique de rupture conventionnelle.

Cette disposition fait également entrer cette indemnité dans le champ de l'article L. 242-1 du code de la sécurité sociale précité, pour l'exclure de l'assiette de cotisations sociales , dans les conditions rappelées supra .

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

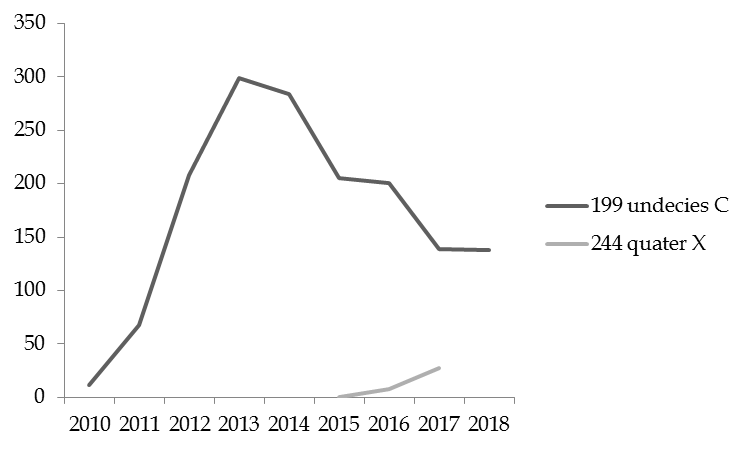

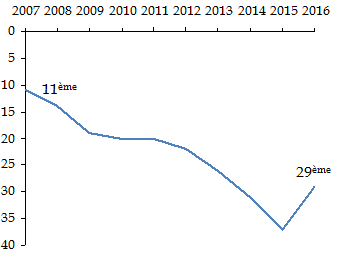

Les chambres de commerce et d'industrie font face depuis 2012 à une baisse importante de la taxe pour frais de chambre (TFC) qui leur est affectée . Le projet de loi de finances pour 2019 prévoit en effet une nouvelle baisse de 100 millions d'euros du plafond de la taxe affectée , qui devrait être poursuivie à ce rythme jusqu'en 2022 (soit une baisse de 400 millions d'euros d'ici la fin du quinquennat). Ces baisses viennent s'ajouter aux précédentes, dont 150 millions d'euros en 2018, aboutissant à une réduction totale de 53 % du montant de la TFC entre 2012 et 2019, soit 1,38 milliard d'euros en 2012 et 646 millions d'euros en 2019 .

Sans remettre en cause la nécessité pour les CCI de contribuer à l'effort de redressement des finances publiques et de baisse de la fiscalité pesant sur les entreprises, votre rapporteur général note que cette réduction de la ressource fiscale affectée aux CCI est d'une très grande ampleur, et qu'elle ne pourra pas se faire sans une profonde réforme de l'organisation et des missions menées par le réseau consulaire au profit des entreprises .

Le projet de loi relatif à la croissance et à la transformation des entreprises (PACTE) , actuellement en cours de discussion, prévoit une série de mesures pour accompagner les restructurations en cours : redéfinition du périmètre des missions des CCI pouvant être financées par la taxe affectée, prérogatives accrues de CCI France dans la répartition de la ressource fiscale et pour assurer l'homogénéité et la cohérence de l'offre de services, refonte du statut des collaborateurs des CCI, mutualisations accrues etc.

Il reste que ces restructurations devraient entraîner un grand nombre de suppressions de postes, estimé à 2 000 équivalents temps-plein (ETP), lesquels viendraient s'ajouter aux 5 000 ETP déjà supprimés depuis cinq ans. Les effectifs du réseau des CCI sont ainsi passés de 25 460 ETP en 2012 à 19 800 ETP en 2017 36 ( * ) . Pour mémoire, le coût de la suppression d'un poste est évalué à 100 000 euros minimum 37 ( * ) (allocation chômage comprise), soit au total environ 200 millions d'euros , cette charge accompagnant la diminution de la ressource fiscale.

Dans ce contexte, l'extension aux CCI du régime fiscal et social applicable à l'indemnité versée dans le cadre d'une rupture conventionnelle apparaît légitime et nécessaire .

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 quinquies

(nouveau)

(Art. 81 du code général des

impôts)

Exonération des primes versées par

l'État aux athlètes médaillés olympiques

. Commentaire : le présent article prévoit que les primes versées aux athlètes et à leurs entraîneurs à l'occasion de l'obtention d'une médaille aux Jeux olympiques ou paralympiques d'hiver de Pyeongchang en 2018 ne sont pas soumises à l'impôt sur le revenu.

I. LE DROIT EXISTANT

A. DES PRIMES OLYMPIQUES POUVANT ALLER JUSQU'À 50 000 EUROS

Aux Jeux olympiques de Pyeonchang, la France a remporté 5 médailles d'or, 4 médailles d'argent et 5 médailles de bronze. Aux Jeux paralympiques, elle a remporté 7 médailles d'or, 8 médailles d'argent et 5 médailles de bronze.

L'obtention d'une médaille d'or donne droit à une prime, versée par l'État, de 50 000 euros pour le sportif et de 25 000 euros pour l'entraîneur ; celle d'argent donne droit à une prime de 20 000 euros pour le sportif et 10 000 euros pour l'entraîneur ; enfin, celle de bronze donne droit à une prime de 13 000 euros pour le sportif et de 6 500 euros pour l'entraîneur.

Montant de la prime individuelle pour les médailles olympiques

(en euros)

|

Sportif |

Entraîneur |

|

|

Médaille d'or |

50 000 |

25 000 |

|

Médaille d'argent |

20 000 |

10 000 |

|

Médaille de bronze |

13 000 |

6 500 |

Source : direction des sports

En tenant compte des disciplines d'équipe (primes pour tous les sportifs de l'équipe et une seule prime pour l'entraîneur), la France a ainsi versé 1 961 500 euros en primes pour les Jeux olympiques et paralympiques de 2018 , dont 1,47 million d'euros pour les sportifs et 491 500 euros pour les entraîneurs.

B. DEUX MÉCANISMES DE LISSAGE DES PRIMES OLYMPIQUES

Les sportifs et leur encadrement bénéficiant d'une prime à l'occasion des jeux olympiques ou paralympiques ont le choix entre deux mécanismes pour en limiter l'impact , du point de vue de l'impôt sur le revenu 38 ( * ) .

Tout d'abord, ils peuvent opter pour le mécanisme de droit commun dit « du quotient », prévu par l'article 163-0 A du code général des impôts . Ce dispositif, utilisé notamment pour le traitement des indemnités de départ à la retraite, vise à éviter que des revenus exceptionnels ou différés ne soient soumis à une imposition excessive en raison de la progressivité du barème de l'impôt sur le revenu. Il consiste à calculer la différence entre la cotisation d'impôt due au titre du revenu net global « ordinaire » et celle due au titre du revenu net global « ordinaire » et d'une fraction du revenu exceptionnel ou différé, en multipliant ce résultat par un coefficient - égal à quatre pour les revenus exceptionnels 39 ( * ) . Cette somme est ensuite ajoutée à la cotisation d'impôt due sur le seul revenu net global « ordinaire ».

Par ailleurs, l'article 80 de la loi de finances pour 2016 a, à l'initiative de notre ancien collègue Didier Guillaume, créé un article 163-0 A ter au sein du code général des impôts, qui prévoit un système alternatif d'étalement sur quatre ans de la prime olympique . En vertu de ce mécanisme, la prime, par exemple de 50 000 euros, peut être divisée en quatre parts, soit 12 500 euros, qui s'ajouteront aux revenus annuels de l'année au titre de laquelle elle est perçue (2018) et des trois années suivantes. Ce mécanisme est pérenne.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article, adopté à l'initiative de notre collègue député Joël Giraud, rapporteur général la commission des finances de l'Assemblée nationale, et de plusieurs amendements identiques déposés par nos collègues députés Martial Saddier, Régis Juanico et Sarah El Haïry, avec un avis favorable du Gouvernement, a pour objet d' exonérer d'impôt sur le revenu les primes perçues par les sportifs et, le cas échéant, leurs guides, à l'occasion des Jeux olympiques et paralympiques de Pyeongchang en 2018 .

L'amendement initialement adopté par la commission des finances de l'Assemblée nationale, qui introduisait une exonération pérenne des primes versées aux médaillés olympiques et paralympiques ainsi qu'à leurs guides, a fait l'objet d'un sous-amendement en séance publique, déposé à titre personnel par la rapporteur général du budget Joël Giraud, restreignant l'exonération aux primes versées en 2018 à raison des médailles obtenues aux Jeux olympiques et paralympiques d'hiver de Pyeongchang.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

L'exonération des primes versées à raison des médailles olympiques et paralympiques fait l'objet de débats récurrents depuis 2010 .

En effet, jusqu'aux Jeux olympiques de Pékin en 2008, les primes étaient totalement exonérées d'impôt sur le revenu par un dispositif provisoire. Pour les Jeux de Vancouver en 2010, un dispositif spécifique d'étalement sur six ans a été prévu. Alors qu'aucun dispositif n'avait été prévu pour les Jeux de Londres et pour les Jeux de Sotchi, une exonération des primes versées aux médaillés des Jeux olympiques et paralympiques de Rio en 2016 a été inscrite dans la loi de finances pour 2017. L'exonération n'a, en revanche, jamais été prévue pour les entraîneurs des sportifs médaillés.

L'exonération appliquée aux primes versées aux médaillés des Jeux d'été de Rio en 2016 posait la question de l'équité entre Jeux d'hiver et Jeux d'été , relayée par voie de presse par le mouvement sportif.

Le dispositif initialement adopté par la commission des finances de l'Assemblée nationale visait à pérenniser l'exonération des primes . En séance publique, l'Assemblée nationale a finalement décidé, sur la proposition de notre collègue Joël Giraud, rapporteur général, s'exprimant « à titre personnel », de limiter ce dispositif aux primes versées en 2018 au titre des Jeux d'hiver de Pyeongchang. Seul le montant de 1,47 million d'euros versé aux sportifs est donc pris en compte.

Ce recentrage a été motivé par l'annonce de la ministre des sports d'une réflexion à venir pour actualiser le mécanisme des primes olympiques, dans une double perspective :

- d'une part, procéder à leur réévaluation , alors que leur montant est identique depuis 2008 ;

- d'autre part, envisager une individualisation du montant de la prime à partir de la situation de l'athlète médaillé, tenant compte en particulier de ses autres sources de revenus (droits d'image en particulier).

Sur cette base, les primes versées à raison des médailles obtenues à compter des Jeux de Tokyo en 2020 auront vocation à être fiscalisées.

Dans ce cadre, la portée du dispositif pérenne d'étalement de la prime, adopté par le Sénat en 2015 et inscrit à l'article 163-0 A ter du code général des impôts sera renforcée. D'après l'exposé des motifs de l'amendement de notre ancien collègue Didier Guillaume, ce mécanisme a pour objet de « tenir compte à la fois du caractère exceptionnel de ces primes, qui ne peuvent intervenir, au mieux, que tous les quatre ans sur la durée de la carrière de l'athlète, et de l'importance qui s'attache à la rétribution par l'État des services rendus par ces sportifs de haut niveau au rayonnement de la France » sans pour autant « revenir sur le principe de l'imposition de ces primes, qui s'inscrit dans une démarche de justice fiscale et de participation de tous au redressement des finances publiques ».

À ce stade, et au regard du faible coût pour les finances publiques du présent article, il n'y a pas de raison de s'opposer à son adoption .

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 sexies

(nouveau)

(Art. 83 du code général des

impôts)

Prise en compte du type de motorisation du véhicule

dans la détermination des frais réels déductibles au titre

de l'impôt sur le revenu

. Commentaire : le présent article prévoit la prise en compte du type de motorisation du véhicule dans la détermination du barème forfaitaire, pris par arrêté, visant à évaluer les frais de déplacements des bénéficiaires de traitements et salaires optant pour le régime des frais réels.

I. LE DROIT EXISTANT

1. Les frais professionnels peuvent faire l'objet d'une déductibilité forfaitaire de 10 % ou d'une déductibilité aux « frais réels » du montant brut des revenus

Le 3° de l'article 83 du CGI prévoit, pour déterminer le revenu imposable au titre de l'impôt sur le revenu, la déductibilité des frais inhérents à la fonction ou à l'emploi (plus connus sous le nom de « frais professionnels ») du montant brut des sommes perçues et des avantages accordés, lorsqu'ils ne sont pas couverts par des allocations spéciales .

La déduction forfaitaire de 10 % est régie par les alinéas 2 à 4 du 3° de l'article 83 du CGI. Elle est calculée forfaitairement en fonction du revenu brut, après défalcation des cotisations et contributions et limitée à 12 305 euros pour l'imposition des rémunérations perçues en 2017 ; chaque année, le plafond retenu pour l'imposition des revenus de l'année précédente est relevé dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu.

Le montant de la déduction forfaitaire pour frais professionnels ne peut être inférieur à 430 euros ou à 947 euros 40 ( * ) pour les personnes inscrites en tant que demandeurs d'emploi depuis plus d'un an, sans pouvoir excéder le montant brut des traitements et salaires, et s'applique distinctement à chaque membre du foyer fiscal .

Cette déduction vise à couvrir les frais professionnels que le contribuable engage dans l'exercice de ses fonctions . Il peut s'agir par exemple des frais de transport du domicile au lieu de travail , des frais supplémentaires de restauration sur le lieu de travail, ou encore des frais de documentation et de mise à jour des connaissances professionnelles.

Les contribuables ont la possibilité de renoncer à cette déduction forfaitaire et d'opter pour la déduction des « frais réels », s'ils estiment que la déduction forfaitaire de 10 % ne couvre pas leurs frais. Ce choix, réalisé tous les ans par chaque membre du foyer fiscal lors de la déclaration des revenus, est révocable. Le régime des frais réels, prévu aux trois derniers alinéas du 3° de l'article 83 du CGI, permet ainsi de déduire les frais professionnels pour leur montant réel.

Pour être déductibles, les dépenses doivent respecter quatre conditions principales. Elles doivent être :

- nécessitées par l'exercice de l'activité salariée ;

- effectuées dans le seul but d'acquérir ou de conserver ses revenus professionnels ;

- payées au cours de l'année de réalisation des revenus ;

- être justifiées 41 ( * ) .

Les frais de transport du domicile au lieu de travail, de restauration sur le lieu de travail, de déplacements professionnels, de formation, de locaux ou d'équipements professionnels sont les principaux frais déductibles.

2. Un barème forfaitaire permet d'évaluer les frais de déplacement relatifs à l'utilisation d'un véhicule par les bénéficiaires de traitements et salaires optant pour le régime des frais réels déductibles

Les frais exposés pour le trajet du domicile au lieu de travail sont déductibles, mais pour des kilométrages limités .

En effet, aux termes du septième alinéa du 3° de l'article 83 du CGI, les frais de déplacement de moins de quarante kilomètres entre le domicile et le lieu de travail sont admis , sur justificatifs, au titre des frais professionnels réels (soit 80 kilomètres aller-retour). Lorsque la distance est supérieure, la déduction admise porte sur les quarante premiers kilomètres .

Cependant, l'intégralité de la distance peut être prise en compte si cet éloignement est justifié par des circonstances particulières liées notamment à l'emploi occupé ou à des circonstances familiales ou sociales autres que des convenances personnelles (par exemple la difficulté à trouver un nouvel emploi à proximité du domicile, ou l'exercice d'une activité professionnelle par le conjoint à proximité du domicile commun).

Par ailleurs, le huitième alinéa du 3° de l'article 83 du CGI précise que lorsque les bénéficiaires de traitements et salaires optent pour le régime des frais réels, l'évaluation des frais de déplacement , autres que les frais de péage, de garage ou de parking et d'intérêts annuels afférents à l'achat à crédit du véhicule utilisé, peut s'effectuer sur le fondement d'un barème forfaitaire fixé par arrêté du ministre chargé du budget.

Ce barème est défini en fonction :

- de la puissance administrative du véhicule , retenue dans la limite maximale de sept chevaux ;

- de la distance annuelle parcourue .

Ce barème, codifié à l'article 6 B de l'annexe IV au code général des impôts, est décliné pour les automobiles, les motocyclettes et les cyclomoteurs.

Tarifs applicables aux automobiles

(en euros)

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

*d représente la distance parcourue en kilomètres.

Source : arrêté du 26 février 2015 fixant le barème forfaitaire permettant l'évaluation des frais de déplacement relatifs à l'utilisation d'un véhicule par les bénéficiaires de traitements et salaires optant pour le régime des frais réels déductibles. Ce barème est maintenu pour l'imposition des revenus de l'année 2017

Par exemple, pour 6 000 km parcourus à titre professionnel avec un véhicule de 5 CV, le contribuable peut faire état d'un montant de frais réels égal à : (6 000 km x 0,305) + 1 188 = 3 018 euros.

Le cas échéant, lorsque les bénéficiaires ne font pas application dudit barème , les frais réels déductibles, autres que les frais de péage, de garage ou de parking et d'intérêts annuels afférents à l'achat à crédit du véhicule utilisé, ne peuvent excéder le montant qui serait admis en déduction en application du barème précité , à distance parcourue identique, pour un véhicule de la puissance administrative maximale retenue par le barème .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article additionnel est issu du vote à l'Assemblée nationale de deux amendements identiques, à l'initiative de Laurianne Rossi, rapporteure pour avis de la commission du développement durable et de l'aménagement du territoire, et de Damien Pichereau et plusieurs de ses collègues du groupe La République en Marche (LREM). Il a reçu des avis favorables de la commission des finances et du Gouvernement.

Il modifie le huitième alinéa du 3° de l'article 83 du code général des impôts afin que le barème forfaitaire fixé par arrêté du ministre chargé du budget, qui prend en compte la puissance administrative du véhicule et la distance annuelle parcourue, puisse également tenir compte « du type de motorisation du véhicule ».

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Le présent article vise à faire en sorte que le barème kilométrique tienne compte du type de motorisation du véhicule .

Avec ce nouveau critère inscrit dans la loi, il conviendra encore que l'administration modifie son arrêté fixant le barême forfaitaire, qui ne l'a pas été depuis l'arrêté du 26 février 2015 du ministre des finances et des comptes publics et du secrétaire d'État chargé du budget.

Votre rapporteur général n'émet pas d'opposition à ce nouveau critère , mais souhaite formuler plusieurs observations .

En premier lieu, l'ajout de ce nouveau critère au barème kilométrique tendrait à avantager les contribuables possédant d'ores et déjà un véhicule électrique , dès lors qu'ils bénéficieraient d'une déduction des frais réels plus importante qu'auparavant grâce à ce critère. S'agissant de ces contribuables, l'intérêt de la mesure est somme toute limité. La baisse d'impôt sur le revenu résultant de ce barème plus favorable entraînerait aussi une perte de recettes pour l'État, sans pour autant que le dispositif permette une mise au rebut d'un véhicule polluant.

L'intérêt du nouveau critère pour le barème réside principalement dans l'incitation au changement de véhicule pour certains contribuables ayant opté pour la déduction aux frais réels. Ainsi, ce critère constituerait une incitation supplémentaire à la conversion d'un véhicule thermique (essence/diesel) pour un véhicule moins polluant (électrique, hybride), s'ajoutant aux dispositifs existant (prime à la conversion, bonus à l'achat d'un véhicule « propre »).

Néanmoins, lorsque les frais professionnels d'un contribuable font l'objet de la déductibilité forfaitaire de 10 %, il est peu probable que ce nouveau barème justifie à lui seul le choix de l'option d'une déduction aux frais réels (cette déduction peut couvrir par exemple, un forfait de transport en commun). Si tel était le cas, le dispositif proposé risquerait au contraire de provoquer un report d'un déplacement en transport en commun vers l'achat d'un véhicule, ce qui ne semble pas être l'objectif poursuivi par les auteurs du texte.

En tout état de cause, les coefficients qui seront retenus par l'arrêté s'agissant des types de motorisation des véhicules devront être suffisamment incitatifs pour que le dispositif soit utile. Autrement dit, un véhicule diesel à forte puissance devra ainsi profiter d'une déduction moindre qu'un véhicule hybride peu puissant.

Il y a lieu de préciser que ce dispositif ne favorisera pas la conversion de véhicules polluants que posséderaient des ménages non imposables . Puisqu'ils ne bénéficieront pas de l'avantage fiscal afférant, ne payant pas d'impôt sur le revenu, le barème ne les incitera pas à convertir leur véhicule. Pour les ménages non imposables, la prime à la conversion restera donc l'instrument fiscal le plus efficace pour favoriser la mise au rebut de véhicules polluants .

D'après les informations communiquées au rapporteur général, la direction de la législation fiscale n'est pas en mesure de chiffrer la perte de recettes pour l'État découlant du présent article.

Si la déduction aux frais réels au titre de l'impôt sur le revenu n'apparaît pas comme un instrument particulièrement adéquat pour favoriser la transition énergétique, à la différence éventuellement de la prime à la conversion ou du bonus à l'achat d'un véhicule propre, votre rapporteur général ne souhaite pas s'opposer à l'adoption du présent article.

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 septies

(nouveau)

Déduction de l'impôt sur le revenu du montant de

taxe foncière sur les propriétés bâties pour des

biens mis à disposition gracieusement d'une association d'accueil et de

logement des personnes défavorisées

. Commentaire : le présent article prévoit une déduction de l'impôt sur le revenu du montant de taxe foncière sur les propriétés bâties pour des biens mis à disposition gracieusement d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnue d'utilité publique.

I. LE DROIT EXISTANT

Le code civil prévoit la possibilité, pour un particulier, de mettre gracieusement son bien à disposition d'une tierce personne 42 ( * ) . Cette mise à disposition peut être réalisée au profit d'une association. L'article 10 de la loi du 1 er juillet 1901 relative au contrat d'association prévoit la possibilité pour ces associations, d'être reconnues d'utilité publique par décret en Conseil d'État. Cette procédure vise à garantir leur solidité et conditionne le bénéfice de certains avantages fiscaux, elles doivent donc à ce titre remplir diverses conditions 43 ( * ) .

La taxe foncière sur les propriétés bâties (TFPB) est due par les propriétaires ou usufruitiers de propriétés bâties, y compris dans le cas où une telle propriété serait mise gracieusement à disposition d'une association. Il existe certaines exonérations qui sont liées à la propriété ou à la personne propriétaire.

Aucun cas de déduction, réduction et crédit d'impôt dont le montant dépendrait de la taxe foncière sur les propriétés bâties payés par le propriétaire n'existe.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Adopté à l'Assemblée nationale à l'initiative de notre collègue Christophe Blanchet, le présent article a fait l'objet d'un avis défavorable du gouvernement et du rapporteur général.

Il prévoit que le montant de la taxe foncière d'un bien immobilier mis gracieusement à disposition d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique serait déductible de l'impôt sur le revenu du propriétaire dudit bien.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Les intentions des auteurs du dispositif proposé sont louables, avec 8 % du parc de logements en France considérés comme vacants 44 ( * ) et alors que le nombre de mal logés restera très élevé en France 45 ( * ) .

Certaines imprécisions devront toutefois être levées pour sa mise en oeuvre.

Pour ouvrir droit à une déduction d'impôt sur le revenu à hauteur du montant de la taxe foncière acquitté, le présent article requiert la mise à disposition gracieuse d'un bien immobilier au profit d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique. Une durée minimale pendant laquelle le bien aura dû être mis à disposition d'une association devrait probablement être fixée. De même, il conviendra de définir précisément le type d'associations visées (associations d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique) afin d'éviter de faire courir, pour les propriétaires, un risque de reprise de leur avantage fiscal.

Il s'agit bien là d'un mécanisme original, consistant à déduire d'un impôt le montant d'un autre prélèvement obligatoire acquitté. Lorsque le revenu fiscal de référence n'excède pas un certain montant fixé par l'article 1417-I du code général des impôts, le propriétaire est exonéré de taxe foncière. L'effet combiné des deux mécanismes pourrait donc entraîner un risque d'optimisation de la part des contribuables (déduction d'impôt conduisant à exonération).

Il est à noter que le dispositif proposé ne prévoit, en outre, aucun plafonnement.

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 octies

(nouveau)

(Art. 200 du code général des

impôts)

Réduction d'impôt sur le revenu au titre des

biens immobiliers mis à disposition des associations d'accueil et de

logement des personnes défavorisées ou de ressources modestes

reconnues d'utilité publique

. Commentaire : le présent article prévoit une réduction d'impôt sur le revenu de 66 % au titre des biens immobiliers mis à disposition d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique à titre gracieux.

I. LE DROIT EXISTANT

L'article 200 du code général des impôts prévoit que les versements effectués par des particuliers au profit de certains oeuvres ou organismes d'intérêt général ou reconnus d'utilité publique peuvent ouvrir droit à une réduction d'impôt sur le revenu égale à 66 % de leur montant retenu dans la limite de 20 % du revenu imposable, voire 75 % pour les versements effectués au profit d'organismes sans but lucratif qui procèdent à la fourniture gratuite de repas à des personnes en difficulté, qui contribuent à favoriser leur logement ou qui procèdent, à titre principal, à la fourniture gratuite des soins .

Cette réduction d'impôt sur le revenu s'applique, dans des conditions différentes, notamment aux dons effectués au profit :

- de fondations ou associations reconnues d'utilité publique ;

- d'oeuvres ou d'organismes d'intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel, ou concourant à la mise en valeur du patrimoine artistique, à la défense de l'environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises ;

- des établissements d'enseignement supérieur ou d'enseignement artistique publics ou privés, d'intérêt général, à but non lucratif et des établissements d'enseignement supérieur consulaire pour leurs activités de formation professionnelle initiale et continue ainsi que de recherche ;

- d'associations cultuelles et de bienfaisance, ainsi que des établissements publics des cultes reconnus d'Alsace-Moselle ;

- d'organismes publics ou privés dont la gestion est désintéressée et qui ont pour activité principale la présentation au public d'oeuvres dramatiques, lyriques, musicales, chorégraphiques, cinématographiques et de cirque ou l'organisation d'expositions d'art contemporain, à la condition que les versements soient affectés à cette activité ;

- d'associations d'intérêt général exerçant des actions concrètes en faveur du pluralisme de la presse, par la prise de participations minoritaires, l'octroi de subventions ou encore de prêts bonifiés à des entreprises de presse.

Pour l'application de l'article 200 du code général des impôts, l'assiette de la réduction d'impôt est constituée du montant du ou des versements au titre des dons, en espèces ou en nature, des cotisations, des abandons de revenus ou de produits ou des frais pour lesquels les bénévoles renoncent expressément à leur remboursement.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article a été adopté à l'Assemblée nationale à l'initiative de notre collègue Christophe Blanchet, avec l' avis défavorable de la commission et du Gouvernement .

Il prévoit une réduction d'impôt sur le revenu au titre des biens immobiliers mis à disposition d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique à titre gracieux. La somme considérée pour déterminer l'avantage fiscale correspondrait à la valeur locative du bien.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Comme pour l'article 2 septies , le dispositif proposé requiert, pour ouvrir droit à une déduction d'impôt sur le revenu à hauteur du montant de la valeur locative du bien la mise à disposition gracieuse d'un bien immobilier au profit d'une association d'accueil et de logement des personnes défavorisées ou de ressources modestes reconnues d'utilité publique. Il conviendra donc de caractériser précisément cette catégorie d'associations pour la mise en oeuvre de ce dispositif, au risque sinon de faire perdre leur avantage fiscal aux propriétaires.

Une durée minimale pendant laquelle le bien devra être mis à disposition d'une association pourrait également être prévue ; en cas contraire, une mise à disposition gracieuse extrêmement courte pourrait ouvrir droit à l'avantage fiscal.

La référence à la valeur locative du bien pourrait aussi être discutée.

Malgré ces potentielles carences techniques, votre rapporteur général estime que les intentions des auteurs du dispositif proposé sont louables, avec 8 % du parc de logements en France considérés comme vacants 46 ( * ) et alors que le nombre de mal logés restera très élevé en France 47 ( * ) . Le présent article envoie, en la matière, un signal, alors que le dispositif actuellement existant de l'abandon de revenus n'apparait pas nécessairement suffisant.

Décision de la commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 2 nonies

(nouveau)

(Art. 199 novovicies du code général des

impôts)

Extension de l'application du dispositif d'investissement

locatif « Pinel » dans les communes couvertes par un contrat de

redynamisation de site de défense

. Commentaire : le présent article étend le bénéfice de la réduction d'impôt en faveur de l'investissement locatif aux logements situés dans les communes dont le territoire a été couvert par un contrat de redynamisation de site de défense dans un délai de huit ans précédant l'investissement.

I. LE DROIT EXISTANT

L'article 199 novovicies du code général des impôts institue une réduction d'impôt , dite dispositif « Pinel », pour les contribuables qui acquièrent un logement neuf ou en l'état futur d'achèvement et s'engagent à le louer pendant une durée minimale de six ou neuf ans. Le dispositif visant à favoriser le logement intermédiaire, le loyer et les ressources du locataire ne doivent pas excéder un plafond fixé par décret . Le plafond de loyer peut être adapté à la baisse par le préfet de département, en fonction de la situation locale du marché locatif.

Instauré à l'origine par la loi de finances pour 2015 et faisant suite au dispositif « Duflot », le dispositif « Pinel » a été prorogé par la suite. L'article 68 de la loi de finances pour 2018 l'a ainsi reconduit pour une durée de quatre ans, soit jusqu'au 31 décembre 2021.

Le IV du même article a recentré le dispositif sur certaines zones : d'une part les zones dites « tendues », d'autre part les communes couvertes par un contrat de redynamisation de site de défense.

1. Un dispositif qui a vocation à s'appliquer à titre principal dans les zones tendues

Les zones « tendues » sont celles où un « déséquilibre important » entre l'offre et la demande de logements entraîne des difficultés d'accès au parc locatif existant. Les communes concernées sont déterminées par voie réglementaire.

Un arrêté du 1 er août 2014 48 ( * ) dresse la liste de ces communes, réparties dans cinq zones définies par l'article R. 304-1 du code de la construction et de l'habitation. Ces zones sont désignées, de la zone la plus tendue à la zone la moins tendue, par les lettres A bis , A, B1, B2 et C. La zone A bis est incluse dans la zone A, les zones B1 et B2 forment la zone B. Ce zonage, institué pour le dispositif « Robien » en 2003, a été plusieurs fois révisé par la suite.

En 2017 , le dispositif Pinel s'appliquait :

- dans les territoires marqués par un « déséquilibre important » au sens de l'article 199 novovicies du CGI, c'est-à-dire dans les zones A et B1 49 ( * ) ;

- dans les territoires marqués par un déséquilibre non considéré comme « important » entre l'offre et la demande de logements, c'est-à-dire dans la zone B2 50 ( * ) , pour des logements qui se trouvent dans des communes « caractérisées par des besoins particuliers en logement locatif », sur agrément du représentant de l'État dans la région après avis du comité régional de l'habitat ;

- dans les autres zones géographiques , pour les logements situés dans des communes « caractérisées par des besoins particuliers en logement locatif liés à une dynamique démographique ou économique particulière », sur agrément du représentant de l'État dans la région après avis conforme du comité régional de l'habitat et de l'hébergement.

La loi de finances pour 2018 a réalisé un recentrage du dispositif sur les zones tendues en supprimant les deux derniers cas d'application.

Le bénéfice du dispositif est donc réservé désormais aux zones A et B1 , sous réserve de l'exception liée aux zones de défense décrite infra .

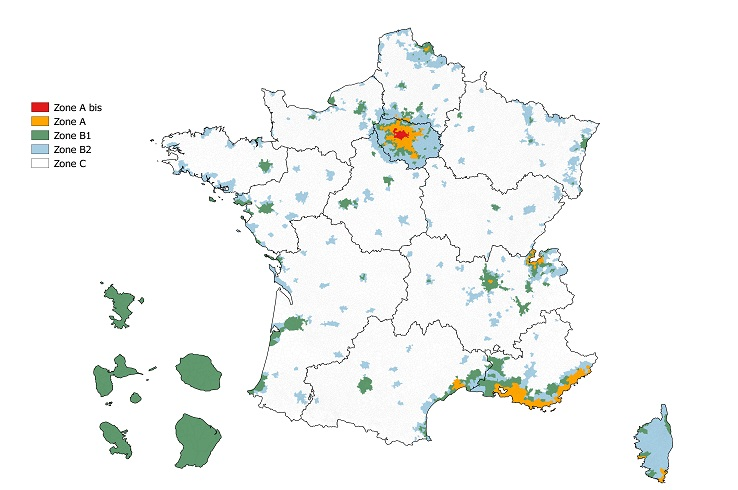

Carte du zonage A/B/C notamment applicable

pour le

dispositif « Pinel »

51

(

*

)

Source : Le zonage A, B, C : mode d'emploi , site Internet du ministère de la cohésion des territoires, mis à jour le 3 février 2017.

2. L'application dans les territoires couverts par un contrat de redynamisation de site de défense

Le dispositif s'applique également, indépendamment de la situation locale en termes d'offre et de demande, aux logements situés dans des communes dont le territoire est couvert par un contrat de redynamisation de site de défense .

|

Les contrats de redynamisation de site de défense (CRSD) Les lois de programmation militaire pour les périodes 2008-2013 et 2014-2019 ont conduit à une importante réorganisation de l'outil de défense s'accompagnant d'opérations de restructuration et de la fermeture de certains sites militaires. Le contrat de redynamisation de site de défense (CRSD) intervient dans le cas des sites concernés par une perte importante d'emplois et qui connaissent une grande fragilité économique et démographique. C'est un outil d'appui structuré d'une durée de quatre ans, reconductible pour une année supplémentaire au maximum. Élaboré en lien avec le commissariat général à l'égalité des territoires (CGET), le projet de contrat est soumis à validation du Premier ministre, puis signé par le préfet et les collectivités territoriales concernées. Il s'applique à un périmètre réduit autour du site de défense libéré. Huit CRSD restent actifs au 1 er janvier 2019 (Châteaudun, Châlons-en-Champagne, Creil, Dijon-Longvic, Drachenbronn, Luxeuil-les-Bains, Varennes-sur-Allier et Polynésie française), deux autres pouvant être prolongés, en attendant la possible mise en place d'un nouveau CRSD en 2021 à l'occasion de la fermeture de l'ancienne base aérienne de Châteaudun. Le plan d'accompagnement des territoires confrontés à la fermeture d'installations militaires, qui comprend les CRSD et les anciens plans locaux de redynamisation (PLR), est doté de 2,9 millions d'euros en autorisations d'engagement et 8,4 millions d'euros en crédits de paiement (mission « Cohésion des territoires »). Source : commission des finances, à partir du site du ministère des armées et du projet annuel de performances « Cohésion des territoires » |

Cette disposition a été ajoutée par l'Assemblée nationale lors de l'examen du projet de loi de finances pour 2018, sur la proposition de M. Joël Giraud, rapporteur général de la commission des finances, au motif que des sites de défense y ont été détruits et que des logements neufs doivent y être réalisés.

Le Sénat, sur la proposition de votre rapporteur général, a supprimé cette extension du dispositif « Pinel » aux zones couvertes par un contrat de redynamisation des sites de défense, considérant qu'on n'observe pas nécessairement, dans ces zones, des besoins de logement spécifiques qui justifient l'application du dispositif. L'Assemblée nationale a toutefois rétabli cette disposition lors de l'examen du projet de loi de finances en nouvelle lecture.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE