C. L'ATTÉNUATION DU SEUIL D'ASSUJETTISSEMENT DE LA CSG AU TAUX NORMAL SUR LES REVENUS DE REMPLACEMENT (ART. 11)

1. L'augmentation du taux de CSG sur les revenus de remplacement a eu un impact considérable sur le pouvoir d'achat des retraités

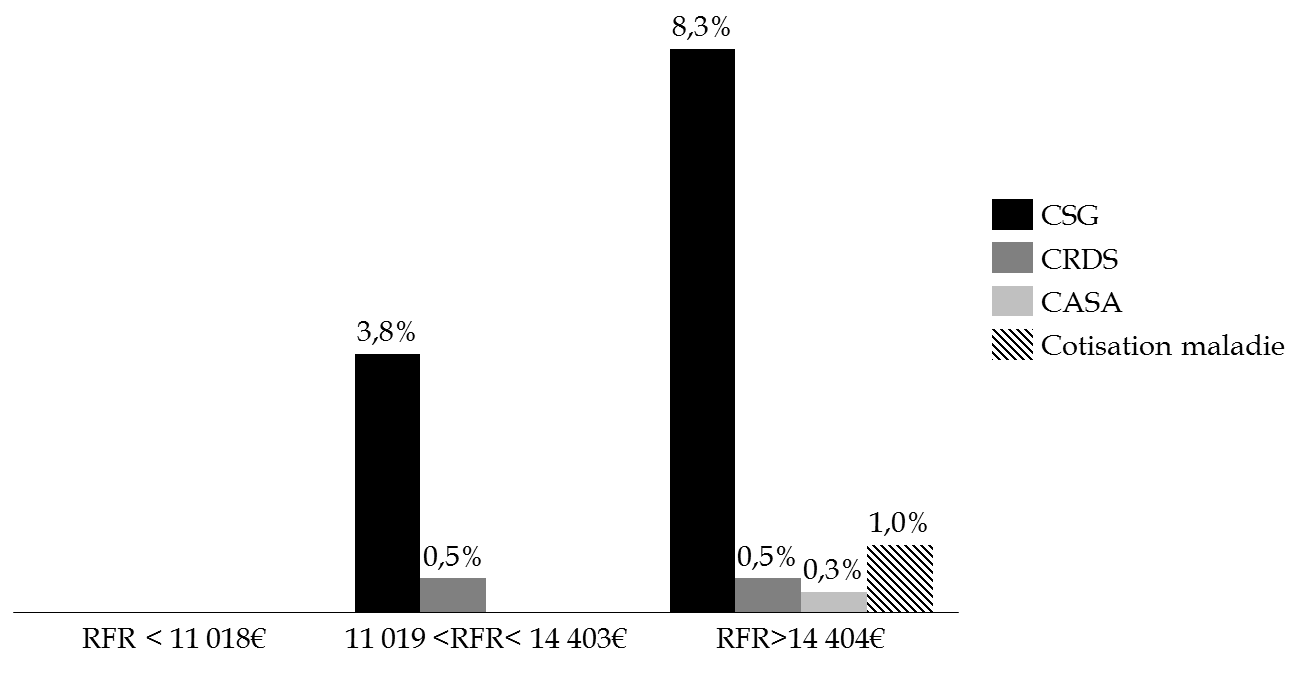

a) La CSG sur les revenus de remplacement, qui répond à une logique progressive, est déterminée par le revenu fiscal de référence

Les revenus de remplacement (pensions de retraite et d'invalidité) sont exclus de l'assiette des cotisations sociales définie à l'article L. 242-1 du code de la sécurité sociale. Des contributions sociales sont néanmoins dues sur ces pensions , mais leur taux est progressif , afin de tenir compte des ménages les plus modestes.

Ces contributions dépendent, depuis le 1 er janvier 2015, du revenu fiscal de référence (RFR), seul critère d'assujettissement aux contributions sociales. L'assujettissement à la CSG au taux plein était auparavant basé sur le montant d'impôt acquitté , mais ce critère a été abandonné dans la mesure où il engendrait des changements de taux d'une année sur l'autre pour près de 10 % des retraités.

La réforme de 2015 a, de surcroît, disjoint les seuils sociaux des seuils fiscaux : alors que le seuil d'assujettissement à la CSG était auparavant identique à celui déclenchant l'assujettissement à la taxe d'habitation, ces deux seuils sont désormais indépendants.

Ainsi, le RFR de l'année N-2 détermine entièrement le taux de CSG applicable sur les pensions . Sur la base du revenu fiscal de référence en 2016, le régime suivant est appliqué aux pensions de retraite pour une personne seule en métropole en 2018.

L'exonération de CSG 29 ( * ) s'applique :

- aux titulaires d'un avantage de vieillesse ou d'invalidité non contributif versé par un régime de base de sécurité sociale sous condition de ressources 30 ( * ) et financé par le FSV ou le Fonds spécial d'invalidité ;

- aux titulaires de pensions de retraite ou d'invalidité et d'allocations chômage dont le RFR de l'avant-dernière année n'excède pas 11 018 euros pour la première part de quotient familial, majoré de 2 942 euros pour chaque demi-part supplémentaire.

Le taux réduit de 3,8 % 31 ( * ) concerne les personnes dont le revenu fiscal de référence (RFR) est compris entre 11 019 euros pour la première part majorée de 2 942 euros pour chaque demi-part supplémentaire et 14 403 euros pour la première part majorée de 3 846 euros pour chaque demi-part supplémentaire.

Le taux normal de 8,3% (6,6% avant 2018) s'applique aux retraités dont le revenu fiscal de référence est supérieur à 14 404 euros pour la première part, majoré de 3 846 euros pour chaque demi-part supplémentaire.

Le revenu fiscal de référence conditionne également l'application d'autres contributions (CRDS, contribution additionnelle de solidarité pour l'autonomie (CASA), cotisation maladie assise sur les avantages de retraite complémentaire).

Seuils d'assujettissement aux différents taux de CSG

(en %)

Source : commission des finances du Sénat, à partir des données fournies dans l'évaluation préalable du présent article

Il importe de préciser que le revenu fiscal de référence peut être minoré, par exemple, pour les contribuables âgés de plus de 65 ans 32 ( * ) . Au total, comme l'illustre le tableau suivant, les retraités concernés par le taux normal de CSG sont ceux percevant un revenu mensuel supérieur :

- à 1 265 euros pour les pensionnés âgés de moins de 65 ans, et à 1 941 euros pour un couple ;

- à 1 368 euros pour les pensionnés âgés de plus de 65 ans, et à 1 941 euros pour un couple.

Revenus fiscaux de référence (RFR) et niveaux correspondant de pensions mensuelles nettes de prélèvements sociaux

(en euros)

|

RFR au-delà duquel le taux normal de CSG s'applique |

Niveau de pension mensuelle - 65 ans |

Niveau de pension mensuelle + 65 ans |

|

|

Célibataire (1 part) |

14 404 |

1 265 |

1 368 |

|

Couples (2 parts) |

22 096 |

1 941 |

1 941 |

Source : réponse au questionnaire budgétaire

b) La loi de financement pour 2018 a porté le taux normal de CSG sur les revenus de remplacement à 8,3%

Au terme de l'article 8 de la loi de financement pour 2018 , les taux de CSG applicables aux revenus d'activité, aux pensions d'invalidité et aux pensions de retraite assujetties au taux de 6,6%, aux revenus des jeux et aux revenus du capital ont été augmentés de 1,7 point .

|

L'augmentation du taux de CSG en 2018 L'article 8 du projet de loi de financement pour 2018 a modifié structurellement le financement de la sécurité sociale, en élargissant son mode de financement, qui reposait majoritairement sur les revenus du travail, via les cotisations sociales. En contrepartie d'une hausse de 1,7 point du taux de CSG, la mesure adoptée a supprimé les cotisations salariales d'assurance maladie et de chômage pour les salariés du secteur privé en deux temps, au cours de l'année 2018 : - d'une part, la totalité de la cotisation salariale d'assurance maladie a été supprimée au 1 er janvier 2018 (soit 0,75 %) et 1,45 des 2,40 points de contribution d'assurance chômage ont été supprimés ; - d'autre part, au 1 er octobre 2018, 0,95 % supplémentaires de la contribution salariale d'assurance chômage ont été supprimés ; Des mesures particulières de baisse de cotisations ont été prévues pour les indépendants, les micro-entrepreneurs, et les exploitants agricoles. Source : commission des finances du Sénat |

Les revenus de remplacement soumis au taux réduit de 3,8 %, de même que les revenus de remplacement exonérés de CSG ont été expressément exclus du champ de la réforme.

A l'inverse, les pensions de retraite versées à compter du 1 er janvier 2018, lorsqu'elles sont assujetties au taux plein de CSG, c'est-à-dire lorsque le revenu fiscal de référence est supérieur au seuil permettant l'assujettissement au taux réduit (14 404 euros pour une personne seule) ont vu le taux de CSG applicable augmenter pour atteindre 8,3 %.

Évolution des taux de CSG pour les revenus de remplacement

(en %)

|

Droit applicable jusqu'au 1er janvier 2018 |

Droit applicable depuis le 1er janvier 2019 |

|||||

|

CSG déductible |

CSG non déductible |

Total |

CSG déductible |

CSG non déductible |

Total |

|

|

Pensions de retraite et d'invalidité |

4,2 |

2,4 |

6,6 |

5,9 |

2,4 |

8,3 |

|

Autres revenus de remplacement (allocations chômage, indemnités journalières) |

3,8 |

2,4 |

6,2 |

3,8 |

2,4 |

6,2 |

|

Revenus de remplacement - taux réduit |

3,8 |

0 |

3,8 |

3,8 |

0 |

3,8 |

|

Revenus de remplacement - taux nuls |

0 |

0 |

0 |

0 |

0 |

0 |

Source : commission des finances du Sénat, à partir du rapport d'information sur l'application des mesures fiscales de l'Assemblée nationale (juillet 2018)

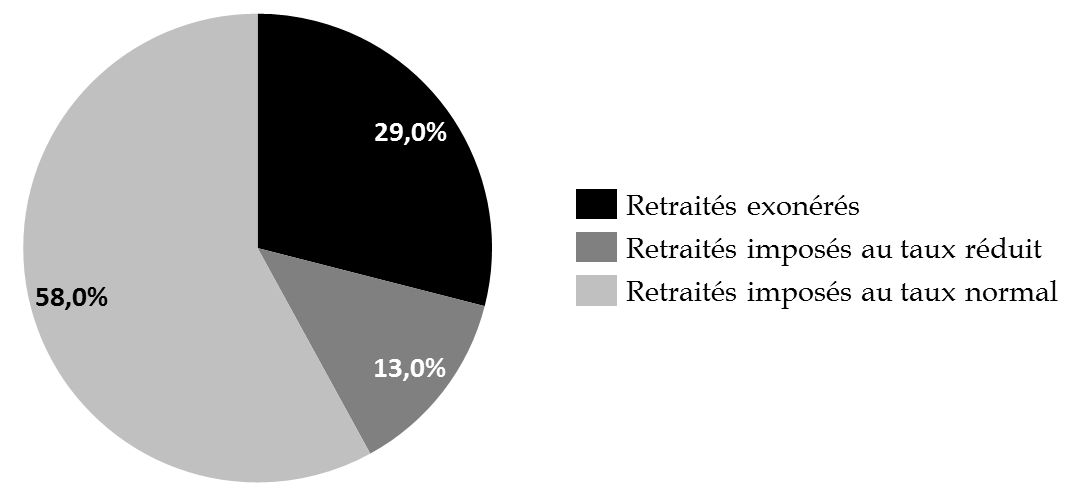

Ainsi, près de 7 millions de ménages, représentant un peu plus de 10 millions de retraités (soit 64 % des retraités 33 ( * ) ) seraient perdants en 2018 , du fait de la hausse du taux de CSG sur les revenus issus de leurs pensions. La hausse moyenne de CSG acquittée sur ces revenus serait de 50 euros par mois et la hausse médiane de 45 euros par mois, correspondant à des recettes de CSG de 4,5 milliards d'euros en 2018.

Pour une personne seule de moins de 65 ans, percevant une pension mensuelle de 1330 euros par mois, cette augmentation représente une perte de revenus de 24 euros par mois, soit 288 euros par an 34 ( * ) .

5,8 millions de foyers ne seraient quant à eux pas concernées par la hausse de la CSG, soit 36 % des retraités :

- 4 millions de foyers en raison de l'exonération de CSG ;

- 1,8 million de foyers car ils restent assujettis au taux réduit.

Répartition des foyers de retraités par taux de contribution à la CSG

(en %)

Source : commission des finances du Sénat, à partir des données de l'évaluation préalable

Certes, les retraités modestes, exonérés de CSG ou assujettis au taux réduit, ont été préservés dans la réforme proposée. Toutefois, comme le relevait votre rapporteur pour avis lors de l'étude du projet de loi de financement pour 2018 , l'effort demandé par le Gouvernement aux personnes retraitées percevant une pension de retraite de 1 330 euros mensuels pour une personne seule, que l'on peut difficilement qualifier de retraités « riches », parait injustifié.

L'objectif d'un travail plus rémunérateur ne saurait être atteint au prix d'une diminution du niveau de vie des retraités.

2. Cette perte de pouvoir d'achat n'a pas été compensée par le Gouvernement

a) Une absence de compensation discutable

Si toutes les catégories socioprofessionnelles ont été touchées par l'augmentation du taux de CSG, des mesures de compensation ont été prévues pour la plupart des salariés et des fonctionnaires , tandis qu'aucun mécanisme correctif n'a été envisagé pour les personnes retraitées.

Le Gouvernement a, dans un premier temps, avancé que la mesure d'allègement puis d'exonération de taxe d'habitation , prévue à l'article 3 du projet de loi de finances, constituait une compensation dont bénéficierait cette catégorie de population. Ainsi, Gérald Darmanin, ministre de l'Action et des Comptes publics, avançait en janvier 2018 que « l'augmentation de la CSG sera largement compensée en octobre par la baisse de la taxe d'habitation ».

|

Le dégrèvement de taxe d'habitation En application des articles 5 à 7 de la loi de finances pour 2018, les dégrèvements d'office sont prévus comme suit pour les foyers fiscaux dont le revenu fiscal de référence de l'année 2017 n'excède pas 27 000 euros pour une personne seule et 43 000 euros pour un couple. - 30% de dégrèvement de taxe d'habitation en 2018 ; - 65% de dégrèvement de taxe d'habitation en 2019 ; - 100% de dégrèvement de taxe d'habitation en 2020 ; Source : commission des finances du Sénat |

Dans son rapport sur la loi de financement pour 2018, votre rapporteur pour avis avait réfuté cet argument , pour deux raisons :

- d'une part, les salariés et fonctionnaires, qui ont bénéficié de mesures de compensation de la hausse de CSG, étaient également bénéficiaires de la baisse progressive de la taxe d'habitation : cette mesure, qui devait conduire à exonérer 80 % des ménages redevables de la taxe d'habitation, sans distinguer entre actifs et retraités , ne pouvait donc par elle-même être présentée comme une compensation ;

- d'autre part, selon les prévisions de la loi de financement pour 2018, seul un retraité sur dix aurait dû être intégralement compensé de la perte de pouvoir d'achat résultant de la hausse de CSG par une baisse de taxe d'habitation , celle-ci s'étalant sur trois ans, tandis que la hausse de la CSG s'est faite en une fois, au 1 er janvier 2018.

Ces éléments avaient conduit votre rapporteur pour avis à déposer un amendement au projet de loi de financement de la sécurité sociale pour 2018 visant à revenir sur l'augmentation du taux de CSG sur les revenus de remplacement. Cet amendement avait été adopté en séance publique.

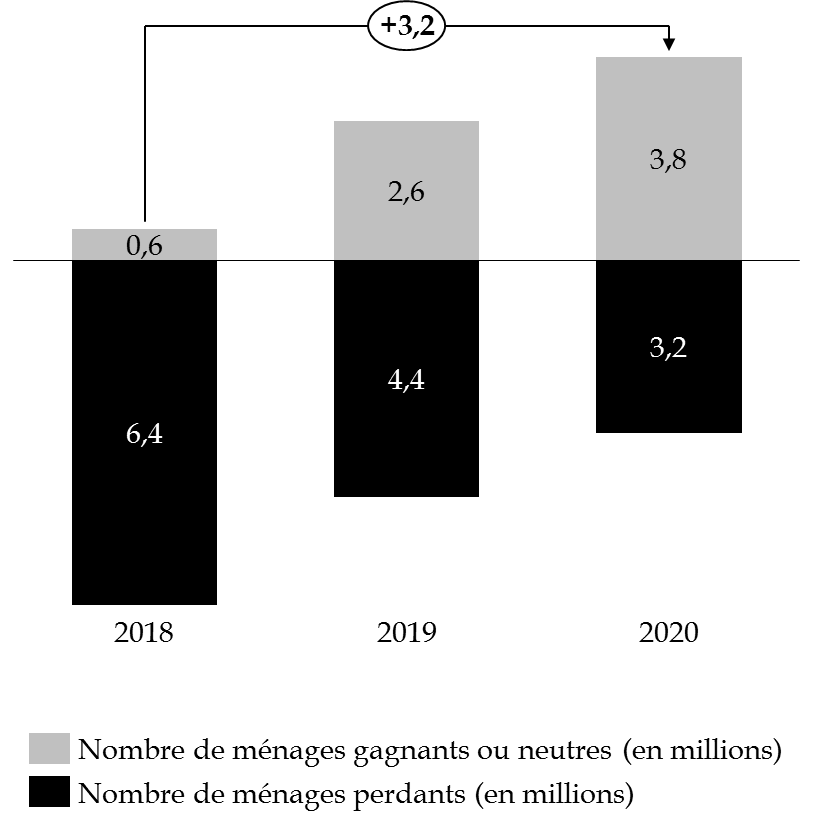

Ces inquiétudes s'avèrent aujourd'hui parfaitement fondées . Dans son rapport sur l'application et l'évaluation des dispositions fiscales 35 ( * ) de juillet 2018, le rapporteur général de la commission des finances de l'Assemblée nationales estime ainsi que sur les 7 millions de foyers qui s'acquittent de la CSG à taux plein, seuls 600 000 bénéficieront d'une compensation intégrale en 2018 36 ( * ) , résultant du dégrèvement de la taxe d'habitation.

Impact combiné de la hausse de CSG et du dégrèvement de taxe d'habitation

(en millions)

Source : commission des finances du Sénat, à partir du rapport d'information sur l'application des mesures fiscales de l'Assemblée nationale (juillet 2018)

Ainsi, les foyers « perdants » à la suite de la hausse de la CSG et du dégrèvement de la taxe d'habitation seraient au nombre de 6,4 millions en 2018 et 4,4 millions en 2019 , soit respectivement 91 % et 62 % des retraités assujettis au taux plein de CSG.

L'équilibre ne serait rétabli qu'à partir de 2020 , année de la disparition de la taxe d'habitation pour 80 % des Français. Néanmoins, à cette date, 3,2 millions de ménages comportant au moins une personne retraitée s'acquitteraient encore de la taxe d'habitation.

Pour ces ménages, la perte nette résultant de la hausse de la CSG sur les pensions serait conséquente , puisqu'elle atteindrait, en moyenne annuelle, 380 euros en 2018, 400 euros en 2019 et 500 euros en 2020. Étant donné que les pensions représentent entre 80 et 90 % du revenu disponible des retraités, le pouvoir d'achat des foyers concernés se verrait gravement amputé jusqu'à la suppression définitive de la taxe d'habitation.

b) Une perte de pouvoir d'achat particulièrement préjudiciable pour les personnes retraitées situées à la limite du seuil d'assujettissement

Le franchissement du seuil de revenu fiscal de référence déterminant l'assujettissement au taux normal de CSG sur les revenus de remplacement entraine une diminution conséquente du revenu net . Ainsi, une personne seule passant du taux réduit de 3,8 points au taux normal de 8,3 points, en raison d'une petite hausse de son revenu fiscal de référence, doit s'aquitter d'un surplus annuel de CSG de 816 euros. Avec le maintien du taux normal de CSG à 6,6 %, l'augmentation de CSG n'aurait été que de 508 euros.

Cet effet de seuil brutal est lié au critère retenu pour déterminer le seuil d'assujettissement à la CSG, à savoir celui du revenu fiscal de référence. A l'heure actuelle, le RFR ne tient pas compte des revenus ponctuels ; tout revenu entrant dans la composition du RFR d'une année N entraine un risque d'assujettissement au taux supérieur sur les pensions servies en N+2, quand bien même les revenus auraient diminué dans l'intervalle.

Ainsi des foyers percevant une petite retraite ont pu subir une hausse de CSG parce qu'ils bénéficient de revenus complémentaires qui augmentent leur revenu fiscal de référence au-delà du seuil d'assujettissement à la CSG à taux normal.

Conscient de ces difficultés, le Premier ministre a annoncé en mars dernier une mesure de compensation pour les retraités les plus modestes, laquelle concernait 100 000 personnes seulement .

3. La mesure de lissage proposée ne concerna que 3 % des retraités confrontés à une hausse du taux de CSG

a) Une condition de franchissement du seuil d'assujettissement à taux plein sur deux années consécutives

Le présent article prévoit de neutraliser les conséquences d'un franchissement ponctuel du seuil du fait d'une hausse du revenu fiscal de référence qui ne serait que temporaire .

Pour ce faire, le taux normal de CSG de 8,3 % ne s'appliquerait qu'aux retraités dont le RFR est au-dessus du seuil durant deux années consécutives . Concrètement, toute personne franchissant le seuil du revenu fiscal de référence n'en supporterait les conséquences qu'avec un effet différé d'un an, ce qui réduirait d'une année entière le niveau de ses prélèvements.

Cette mesure s'appliquerait aux retraités, aux bénéficiaires d'une pension d'invalidité ainsi qu'aux allocataires de l'assurance chômage qui franchissent le seuil à compter de 2019.

Ainsi, dans le cas de personnes exonérées de CSG ou redevables de la CSG au taux réduit en 2018, et dont le revenu fiscal de référence 2017 serait supérieur au seuil d'assujettissement au taux plein en 2019, le taux normal ne serait appliqué que si ce seuil est franchi pour la seconde fois consécutive (c'est-à-dire que le revenu fiscal de 2016 serait également supérieur au seuil d'assujettissement en 2019).

Le présent article viserait donc à introduire un second critère pour déclencher le taux normal de CSG en année N . Devraient être supérieurs au seuil d'assujettissement en année N le revenu de référence en année N-2 et le revenu de référence en année N-3.

Le coût de ce lissage serait de l'ordre de 350 millions d'euros , représentant 1,4 % des recettes de CSG sur les revenus de remplacement. L'article 19 du présent projet de loi précise par ailleurs que cette perte ne sera pas compensée par l'État.

b) Un impact réel mais circonscrit à 3% des retraités

Selon l'évaluation préalable, aucun foyer assujetti à la CSG au taux réduit en 2018 ne remplirait le double critère pour devenir redevable de la CSG au taux normal . Celui-ci ne s'appliquerait donc qu'en 2020, à condition que le montant du revenu fiscal de référence de 2018 reste supérieur au seuil d'assujettissement.

Cette mesure bénéficierait à près de 350 000 foyers, dont environ 130 000 jusqu'ici totalement exonérés, soit seulement 3 % des retraités touchés par la hausse de la CSG.

Les 97 % de retraités restants ne bénéficieraient donc d'aucune compensation en 2019. L'effort demandé aux retraités parait d'autant plus inadmissible qu'il intervient concomitamment au gel des pensions de retraites en 2018 découlant du décalage des revalorisations des pensions de retraite d'octobre à janvier 37 ( * ) , puis à la moindre revalorisation des pensions, à 0,3% en 2019 et 2022 38 ( * ) (voir infra ).

Dans ce contexte, votre rapporteur pour avis tient à rappeler que des mesures fiscales successives ont déjà précarisé la situation financière des retraités.

Votre rapporteur pour avis proposera donc un amendement visant à exonérer de CSG sur les revenus fonciers les retraités modestes.

* 29 Article L. 136-2 du code de la sécurité sociale.

* 30 Ces conditions de ressources sont celles qui sont applicables pour l'attribution de l'allocation de solidarité aux personnes âgées (ASPA), soit un montant de ressources inférieur à 9 609,20 euros par an pour une personne seule et 14 918,90 euros pour un ménage.

* 31 Article L. 136-8 du code de la sécurité sociale.

* 32 Ou remplissant l'une des conditions d'invalidité mentionnées à l'article 195 du code général des impôts.

* 33 Selon les données transmises par la DSS dans les questionnaires budgétaires

* 34 Rapport d'information sur l'application des mesures fiscales, Assemblée nationale, juillet 2018

* 35 Rapport d'information sur l'application des mesures fiscales, Assemblée nationale, juillet 2018.

* 36 Champ : ménages comportant au moins un retraité dont la pension est soumise au taux plein de CSG.

* 37 Article 41 de la loi de financement pour 2018

* 38 Article 44 du projet de loi de financement pour 2019