B. LA BARÉMISATION DES REVENUS DU CAPITAL ENTRE 2013 ET 2018 : UNE PARENTHÈSE FISCALE CONTESTÉE, AUX EFFETS BUDGÉTAIRES ET ÉCONOMIQUES À NUANCER

1. L'imposition au barème des revenus du capital a été contestée en raison de son caractère complexe, pouvant aboutir à des taux d'imposition marginaux jugés excessifs

Le virage de la « barémisation » de l'imposition des revenus du capital a été décrié en raison de la complexité de ses modalités de calcul . En effet, le taux d'imposition effective était alors variable selon le type de titres détenus, leur durée de détention, et l'ensemble du revenu imposable du redevable.

L'imposition des plus-values permet d'illustrer la complexité du système, avec des taux d'imposition pouvant varier fortement pour un même redevable selon la nature de l'entreprise et de la durée de détention.

Taux global d'imposition des plus-values mobilières selon la durée de détention (abattement de droit commun) à partir de 2013

(en %)

|

Détention inférieure à 2 ans |

Détention comprise entre 2 et 8 ans |

Détention supérieure à 8 ans |

|

|

Contribuable situé dans la tranche à 45 % de l'IR et redevable de la surtaxe* |

62 % |

39,5 % |

32,8 % |

|

Contribuable situé dans la tranche à 30 % de l'IR |

44 % |

29 % |

24,5 % |

* contribution exceptionnelle sur les hauts revenus de 4 %.

Source : commission des finances du Sénat

Taux global d'imposition des plus-values mobilières selon la durée de détention (abattement renforcé) à partir de 2013

(en %)

|

Détention inférieure à 1 an |

Détention comprise entre 1 et 4 ans |

Détention comprise entre 4 et 8 ans |

Détention supérieure à 8 ans |

|

|

Contribuable situé dans la tranche à 45 % de l'IR et redevable de la surtaxe* |

62 % |

39,5 % |

32,8 % |

23,8 % |

|

Contribuable situé dans la tranche à 30 % de l'IR |

44 % |

29 % |

24,5 % |

18,5 % |

* contribution exceptionnelle sur les hauts revenus de 4 %.

Source : commission des finances du Sénat

En combinant l'imposition au barème de l'impôt sur le revenu, l'impôt sur la fortune (ISF) et les prélèvements sociaux, la taxation des revenus du capital pouvait par ailleurs se traduire, jusqu'en 2018, par l'application de taux marginaux d'imposition excessifs .

Cumul de l'ISF, de l'imposition des revenus du capital selon le barème progressif de l'IR et des prélèvements sociaux en 2017 (pour un rendement net de 2,3 %, soit la moyenne de l'OAT à 10 ans entre 2008 et 2017)

(en %)

|

Valeur du patrimoine (en euros) |

Taux de l'ISF |

Taux d'imposition selon le taux marginal d'IR |

||

|

30 |

41 |

45 |

||

|

< 0,8 million |

0 |

33 |

45 |

48 |

|

De 0,8 à 1,3 million |

0,5 |

55 |

67 |

40 |

|

De 1,3 à 2,57 millions |

0,7 |

64 |

75 |

79 |

|

De 2,57 millions à 5 millions |

1 |

77 |

88 |

92 |

|

De 5 à 10 millions |

1,25 |

88 |

99 |

103 |

|

> 10 millions |

1,5 |

99 |

110 |

113 |

Source : Christian Pfister, « Fiscalité de l'épargne et choix de portefeuille des ménages français », document de travail de la Banque de France n° 699, novembre 2018 . p.7-8

2. D'un point de vue budgétaire, l'évaluation ex-post commandée par la commission des finances conclut que la « mise au barème » des dividendes s'est traduite par une perte de recettes

Ainsi que cela a été précédemment rappelé, les rapporteurs ont fait appel à l'Institut des politiques publiques (IPP) pour examiner les conséquences des évolutions récentes de la fiscalité des dividendes sur les comportements des ménages et des entreprises.

Il s'agit d'un élément indispensable pour apprécier le coût budgétaire des réformes , dès lors que les chiffrages initiaux sont toujours effectués par la direction de la législation fiscale en raisonnant « à comportement constant », sans tenir compte des changements de comportement des acteurs.

À titre d'exemple, si une hausse de la fiscalité des dividendes se traduit par une baisse de la distribution, le rendement budgétaire de la mesure sera plus faible qu'escompté.

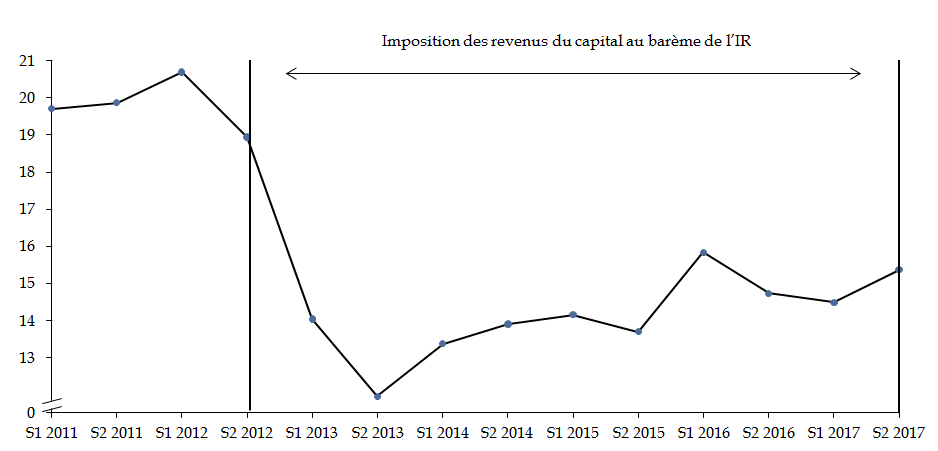

Le choix de restreindre le périmètre de l'évaluation aux dividendes s'explique ainsi au départ par le constat d'une forte corrélation entre l'évolution du niveau des dividendes perçus par les ménages et les évolutions de la fiscalité applicable à ces derniers.

En effet, l'introduction de l'imposition au barème des dividendes est marquée par une chute des dividendes reçus par les ménages, passant d'environ 39,6 milliards d'euros en 2012 à 26 milliards d'euros en 2013 .

Évolution du niveau semestriel des dividendes perçus par les ménages

(en milliards d'euros)

Source : évaluation réalisée par l'IPP à la demande de la commission des finances du Sénat, à partir des données de la comptabilité nationale, p.91

En revanche, les autres revenus du capital, tels que les plus-values ou intérêts, ne paraissent pas sensibles à ces évolutions de la fiscalité 121 ( * ) .

Le constat d'une simple corrélation est toutefois insuffisant pour en tirer des conclusions . La baisse du niveau des dividendes perçus par les ménages pourrait ainsi s'expliquer par d'autres facteurs que la fiscalité, tels que la conjoncture.

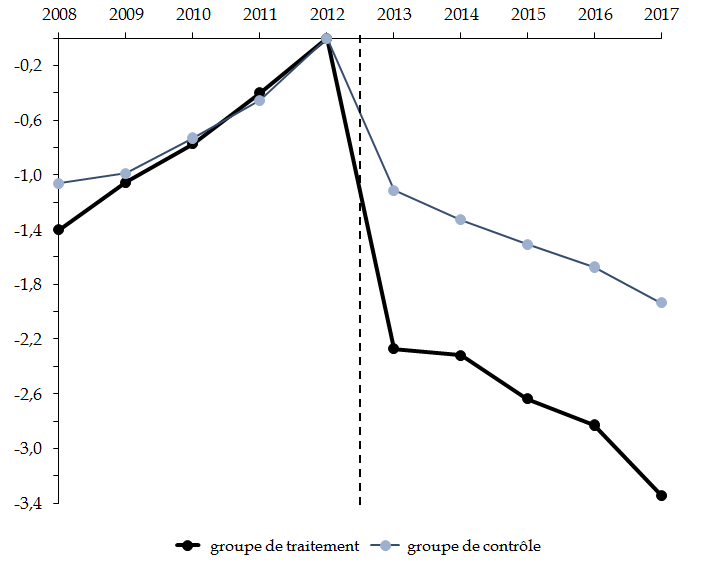

Seule la comparaison entre un « groupe de traitement » concerné par la réforme et un « groupe de contrôle » non concerné par la réforme mais présentant des caractéristiques similaires au groupe de traitement permet ainsi de conclure sur l'effet causal de la fiscalité sur l'évolution des dividendes. C'est précisément pour réaliser ce travail que les rapporteurs ont sollicité l'IPP.

Afin d'isoler l'effet causal de la réforme de 2013 sur le niveau de dividendes reçus par les ménages, l'étude réalisée par l'IPP définit dès lors deux échantillons :

- un groupe de traitement , composé des foyers fiscaux ayant perçu des dividendes en 2012 et pour lesquels ils ont opté pour le prélèvement forfaitaire libératoire (PFL) ;

- un groupe de contrôle , composé des foyers fiscaux ayant perçu des dividendes en 2012 et pour lesquels ils ont opté pour une imposition selon le barème progressif de l'impôt sur le revenu (pour ces derniers, la réforme ne se traduit donc pas par un durcissement de la fiscalité, dès lors qu'ils avaient déjà opté pour le barème progressif).

À l'issue de ce travail d'évaluation, il apparaît que si les dividendes reçus par les ménages ont baissé pour les deux groupes après la réforme, ceux qui ont été concernés par la « barémisation » ont connu une baisse nettement plus importante que ceux qui ne l'ont pas été, de l'ordre de 40 % 122 ( * ) .

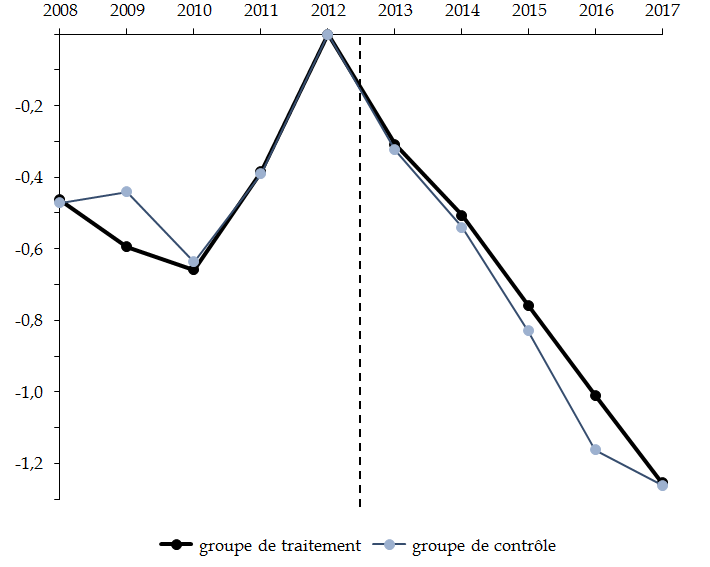

À l'inverse, les évolutions des autres revenus du capital suivent des trajectoires similaires entre les deux groupes.

Évolution des dividendes reçus entre le groupe de traitement et le groupe de contrôle

Note de lecture : le graphique représente l'évolution du logarithme moyen des dividendes entre les deux groupes.

Source : évaluation réalisée par l'IPP à la demande de la commission des finances du Sénat, p. 147

Évolution des revenus mobiliers hors dividendes

Note de lecture : le graphique représente l'évolution du logarithme moyen des revenus mobiliers hors dividendes entre les deux groupes.

Source : évaluation réalisée par l'IPP à la demande de la commission des finances du Sénat, p. 147

La mise au barème aurait donc bien eu un effet causal sur les dividendes perçus par les ménages mais pas sur les autres revenus du capital.

Un travail similaire a été effectué au niveau des entreprises .

Comme pour les ménages, l'étude définit deux échantillons d' entreprises , afin d'analyser l'effet causal de la « barémisation » sur leur politique de distribution des dividendes :

- un groupe de traitement , composé d'entreprises possédées intégralement par des personnes physiques en 2011 ;

- un groupe de contrôle , composé d'entreprises dont le capital est détenu pour l'essentiel par des personnes morales. Le choix de ce groupe de contrôle se justifie par le fait que la réforme n'a pas modifié la fiscalité applicable aux dividendes perçus par les personnes morales.

L'étude révèle, qu'entre 2012 et 2013, la part des entreprises versant des dividendes chute fortement au sein du groupe de traitement, et demeure relativement stable au sein du groupe de contrôle, ce qui atteste d'un effet causal de la « barémisation » sur la politique de distribution de dividendes . Pour les entreprises concernées par la réforme, la probabilité de distribuer des dividendes baisse d'environ 7 points de pourcentage 123 ( * ) . Le montant des dividendes versés rapportés aux capitaux propres chute d'environ 1,6 centime (par euro de capitaux propres) au sein du groupe de traitement.

En outre, l'évaluation souligne que l'évolution des comportements de distribution de dividendes, très hétérogène, est essentiellement portée par les entreprises non cotées détenues par des personnes physiques - ces entreprises étant les plus susceptibles d'être directement affectées par les modifications de la fiscalité de leurs actionnaires.

Ces résultats attestent d'une forte réaction de la politique de distribution de dividendes à l'évolution de la fiscalité . À la suite d'une hausse des taux marginaux d'imposition, l'assiette fiscale - les dividendes déclarés - s'est contractée de façon importante.

Du point de vue des finances publiques, cette évaluation emporte deux conséquences majeures .

Premièrement, en matière d'évaluation des politiques publiques, le chiffrage ex-ante du rendement budgétaire d'une réforme de la fiscalité des dividendes doit tenir compte des changements de comportement des agents , les chiffrages « à comportement constant » conduisant à sous-estimer ou à surestimer le coût des réformes.

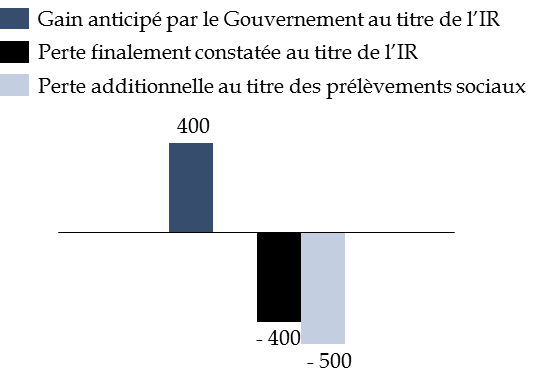

Deuxièmement, la forte élasticité des dividendes à la fiscalité contribue à expliquer l'incidence budgétaire paradoxale de la réforme de 2013 pour les finances publiques . En effet, l'augmentation des taux marginaux d'imposition en 2013 aurait dû logiquement conduire à une hausse des recettes fiscales. Ainsi, lors de l'examen du projet de loi de finances pour 2013, le Gouvernement estimait que la « barémisation » entraînerait, à terme, un surplus de recettes d'impôt sur les revenus de l'ordre de 400 millions d'euros par an , pour les dividendes et les intérêts 124 ( * ) .

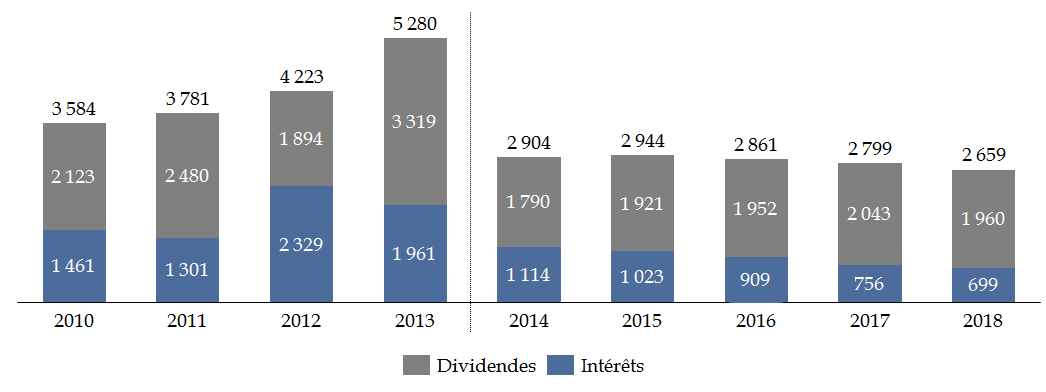

Or, d'après les réponses du Gouvernement au questionnaire des rapporteurs, le rendement fiscal de l'impôt sur le revenu appliqué aux dividendes et aux intérêts a chuté après l'entrée en vigueur de la réforme.

Rendement fiscal de l'IR au titre des dividendes et des intérêts

(en millions d'euros)

Note de lecture : les recettes fiscales sont présentées par année d'imposition, ce qui entraîne un décalage d'un an dans l'appréciation de la réforme de 2013.

Source : commission des finances du Sénat, à partir des réponses au questionnaire

Toutefois, cette baisse des recettes de l'impôt sur le revenu ne permettait pas de conclure que la « barémisation » de 2013 a entraîné une perte sèche pour les finances publiques, puisque le rendement de l'impôt est influencé par d'autres déterminants, tels que la conjoncture. L'évaluation de l'IPP permet pour la première fois de surmonter cette difficulté en mesurant l'effet propre de la mise au barème des dividendes sur la politique de distribution et, in fine , les finances publiques.

Impact de la « mise au barème » des dividendes et des produits de placement à revenu fixe pour les finances publiques

(en millions d'euros)

Note de lecture : l'évolution du produit net des prélèvements sociaux n'avait pas fait l'objet d'une évaluation au préalable.

Source : commission des finances du Sénat (d'après : Laurent Bach, Antoine Bozio, Brice Fabre, Arthur Guillouzouic, Claire Leroy et Clément Malgouyres, « Quelles leçons tirer des réformes de la fiscalité des revenus du capital ? », Note IPP n° 46, octobre 2019)

L'évaluation de l'IPP conclut ainsi que l'impact budgétaire de la « mise au barème » des dividendes et des produits de placement est négatif , alors que le Gouvernement estimait initialement que cette réforme fiscale rapporterait 400 millions d'euros au titre de l'impôt sur le revenu.

3. D'un point de vue économique, l'évaluation ex-post commandée par la commission des finances du Sénat laisse à penser que la « barémisation » n'aurait pas eu d'effet sur les décisions d'investissement des entreprises concernées et aurait renforcé les fonds propres de celles-ci...

Au-delà de l'effet de la réforme pour les finances publiques, l'évaluation conduite par l'IPP a par ailleurs permis d' apporter un éclairage sur les effets économiques de celle-ci .

En effet, la littérature économique est divisée quant au lien causal entre la fiscalité des revenus du capital et l'investissement.

Selon la théorie classique, les entreprises choisissent de financer leurs décisions d'investissement en émettant de nouvelles actions 125 ( * ) , et c'est pourquoi une baisse de la fiscalité au niveau de l'épargnant-actionnaire, en réduisant le coût du capital pour l'entreprise, devrait provoquer une hausse de l'investissement.

Toutefois, cette approche a été régulièrement contestée, en supposant notamment que l'investissement était financé par l'autofinancement . Selon la situation financière de l'entreprise, une hausse de la fiscalité des dividendes pourrait rester sans effet sur l'investissement, voire même provoquer une hausse de ce dernier. En effet, la diminution ou la report de la distribution de dividendes augmente les capacités d'autofinancement de l'entreprise. Comme le relève l'étude de l'IPP, cette approche n'est pas incompatible avec l'approche classique, dans la mesure où les entreprises en phase de développement se rapprocheraient de la vision classique du financement de l'investissement, alors que les plus matures se tourneraient davantage vers l'autofinancement 126 ( * ) .

En conservant les groupes de contrôles précédemment définis, l'évaluation de l'IPP s'est attachée à examiner les effets du changement de fiscalité appliquée aux dividendes sur les décisions d'investissement des entreprises . Étant donné les déterminants de l'investissement précédemment exposés, l'étude analyse en premier lieu l'évolution des dettes financières et de l'émission de fonds propres des groupes de traitement et de contrôle.

Si l'étude ne trouve pas d'effet significatif sur l'évolution des dettes financières , elle met néanmoins en évidence une augmentation significative des fonds propres pour les entreprises appartenant au groupe de traitement, qui s'explique à la fois par la baisse de la distribution de dividendes et l'émission de nouvelles actions. Une telle évolution n'étant pas observée dans le groupe de contrôle, l 'étude de l'IPP conclut ainsi qu'il s'agit bien là d'un effet causal de l'évolution de la fiscalité, qui a entrainé une hausse des capitaux propres des entreprises concernées, et donc de leurs marges de manoeuvre en termes d'autofinancement .

S'il est aisé de comprendre que la chute de la distribution de dividendes, causée par la fiscalité, se soit traduite par une augmentation de l'autofinancement, l'émission de nouvelles actions, dont l'effet positif sur les fonds propres est de même ampleur, paraît plus surprenante.

L'étude avance l'hypothèse selon laquelle elle résulterait d'un arbitrage de certains actionnaires souhaitant tirer un avantage du différentiel de taxation entre les revenus du capital distribués - l'impôt sur le revenu - et les bénéfices de l'entreprise - l'impôt sur les sociétés . Comme l'indique l'IPP, « ces résultats indiquent que certains actionnaires subissant la hausse du taux d'imposition sur les dividendes, ou anticipant des hausses de fiscalité sur le revenu ou le patrimoine, ont pu vouloir soustraire une part de leurs placements financiers de la base de l'IR. Ils les ont ainsi soumis au régime plus favorable de l'IS, en attendant la mise en place d'une taxation des dividendes plus avantageuse ou en espérant profiter, lors de la revente de l'entreprise, d'une taxation des plus-values plus favorable » 127 ( * ) .

En revanche, en comparant l'évolution de l'investissement des entreprises des deux groupes, l'étude ne met en évidence aucun effet négatif de la réforme de 2013 , tendant ainsi à infirmer l'approche classique du financement de l'investissement.

Elle ne met pas non plus en évidence d'effet positif sur l'investissement , contrairement à ce qu'aurait pu laisser espérer l'augmentation des fonds propres consécutive à la réforme. Sur ce point, les résultats divergent d'une autre évaluation sur données françaises ayant récemment étudié l'effet causal du durcissement de la fiscalité des dividendes liée à une autre réforme 128 ( * ) .

Cependant, l'augmentation des fonds propres a pu se traduire par une hausse des dépenses en matière de recherche et développement. Ces dernières n'étant pas comptabilisées comme de l'investissement mais comme une charge, elles n'apparaissent pas dans la décomposition comptable effectuée par l'étude.

En tout état de cause, ces résultats tendent à affaiblir le lien causal entre la fiscalité des revenus du capital et les décisions d'investissement des entreprises . En ce sens, ils s'inscrivent en conformité avec les résultats d'études antérieures précédemment décrites , menées notamment aux États-Unis, et qui ont également conclu à l'absence d'effet de la fiscalité du capital sur l'investissement 129 ( * ) .

4. ... mais elle a toutefois eu un effet négatif sur le résultat net des entreprises, dont les causes restent à identifier

Dans son évaluation de l'effet de la réforme sur la situation des entreprises, l'étude réalisée par l'IPP s'intéresse également à l' évolution de leur résultat net .

En comparant les déclarations fiscales des entreprises du groupe de traitement et du groupe de contrôle, l'étude de l'IPP observe une baisse du résultat net des entreprises du groupe de traitement , de l'ordre de 2 centimes par euro de capitaux propres en 2011 130 ( * ) .

Or, cette baisse du résultat net ne peut être expliquée par une hausse des dépenses discrétionnaires, incluant notamment la rémunération des dirigeants, puisque celles-ci restent stables après l'entrée en vigueur de la « barémisation ». Ceci signifie donc que la réforme de 2013 n'aurait pas donné lieu à un déplacement des revenus du capital vers les revenus du travail .

Toutefois, l'absence de mise en évidence d'un tel phénomène était prévisible dans la mesure où le différentiel de taxation entre dividendes et salaires est resté très modéré (voir infra ).

Dès lors, l'étude de l'IPP avance deux autres hypothèses permettant d'expliquer la baisse du résultat net des entreprises concernées par la réforme.

Premièrement, elle pourrait résulter d'une hausse des consommations intermédiaires , telles que les frais professionnels des dirigeants, qui ne sont pas comptabilisés comme salaires. Cependant, les données mobilisées par l'étude ne permettent pas d'identifier les différentes composantes de ces dépenses.

Deuxièmement, elle pourrait résulter d'une hausse des investissements intangibles comptabilisés comme des charges, telles que des dépenses de publicité, de formation ou de recherche et développement , ce qui, dans ce dernier cas, aurait un impact positif sur l'investissement, ainsi que cela a été précédemment rappelé.

Si des travaux supplémentaires devront être engagés pour trancher entre ces deux hypothèses, la mise en évidence d'un effet négatif sur le résultat net présente un intérêt du point de vue de l'évaluation du coût de la réforme .

À l'issue de l'évaluation, il apparaît ainsi que la hausse de la fiscalité entraînée par la « barémisation » s'est traduite, d'une part, par une érosion de l'assiette de l'impôt sur le revenu via la contraction de la distribution de dividendes, et d'autre part, par une érosion , de moindre ampleur, de l'assiette de l'impôt sur les sociétés , via la baisse du résultat net.

5. Si l'impact causal de la « barémisation » sur l'exil fiscal ne peut être mesuré, un faisceau d'indices suggère une dégradation de l'attractivité fiscale de la France parallèlement à son instauration

Il a été précédemment souligné que le choix du Gouvernement d'opter pour la « barémisation » des revenus du capital entre 2013 et 2018 a fait figure d' exception dans le paysage fiscal européen .

Si les auditions menées par les rapporteurs ont permis de relayer des témoignages de contribuables dont l'expatriation fiscale a été motivée par la hausse de la fiscalité sur les revenus du patrimoine, il est aujourd'hui difficile d'évaluer avec précision le lien causal entre cette dernière et le nombre de départs de contribuables hors de France , ainsi que cela a été précédemment rappelé.

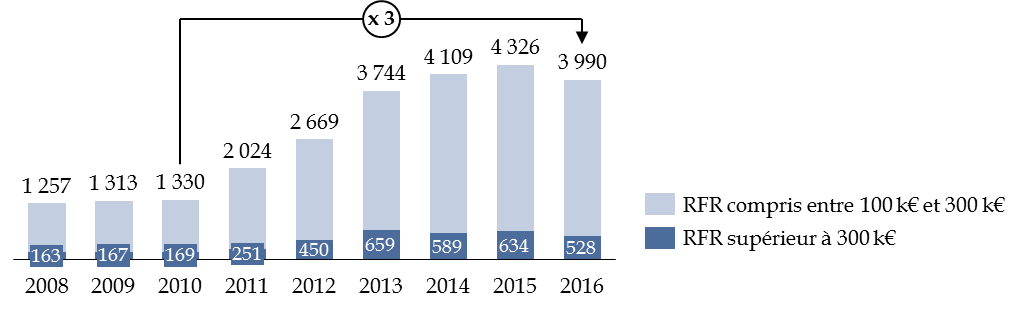

Toutefois, la multiplication par trois entre 2010 et 2016 du nombre de départs de contribuables dont le revenu fiscal de référence est supérieur à 100 000 euros est significative et concomitante à la parenthèse de la « barémisation ».

Évolution du nombre de départs de

redevables de l'impôt sur le revenu

dont le revenu fiscal de

référence est supérieur à 100 000 euros

Source : commission des finances du Sénat (d'après le rapport relatif aux contribuables quittant le territoire national)

* 121 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 93.

* 122 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 149.

* 123 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 161.

* 124 Évaluation préalable de l'article 5 du projet de loi de finances pour 2013, p. 39.

* 125 James Poterba, Lawrence Henry Summers, « The Economic Effects of Dividend Taxation », Recent Advances in Corporate Finance, 1985.

* 126 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p.31.

* 127 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 172.

* 128 Charles Boissel, Adrien Matray, « Higher dividend taxes, no problem ! Evidence from taxing entrepreneurs in France », juillet 2019.

* 129 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 73.

* 130 Évaluation d'impact de la fiscalité des dividendes réalisée par l'Institut des politiques publiques (IPP) à la demande de la commission des finances du Sénat, p. 167.