III. ACTE III : VERS LA PRISE DE CONTRÔLE D'ALSTOM PAR SIEMENS

A. APRÈS LA CESSION DE LA BRANCHE « ÉNERGIE », UN FORT DYNAMISME COMMERCIAL, MAIS DES MOTIFS D'INQUIÉTUDE À MOYEN TERME

1. Une situation financière assainie grâce au produit de la cession de la branche « Power »

La cession des activités « Énergie », conjuguée à l'investissement du groupe Alstom dans les alliances Grid, Renewable et Nucléaire, ainsi que l'acquisition de l'activité signalisation de GE, a généré au final pour Alstom un encaissement net de 9,0 Md€ , incluant le remboursement de la variation de trésorerie des entités « Power » et « Grid »cédées entre le 1 er avril 2014 et le 2 novembre 2015 41 ( * ) . L'investissement d'Alstom dans les trois coentreprises se monte à 2,4 Md€, tandis que l'acquisition de GE Signalling est consentie pour un prix de 0,7 Md€ 42 ( * ) .

Plus du tiers de cet encaissement a été reversé aux actionnaires du groupe à la suite d'une offre publique de rachat d'actions lancée fin 2015. Son montant atteint 3,2 Md€ 43 ( * ) . Bouygues a participé à l'opération de manière à maintenir sa part dans le capital au terme du rachat.

Le groupe a utilisé également le produit de la cession de sa branche « Power » pour se désendetter . Alstom, qui avait massivement émis des emprunts obligataires au début des années 2010, cesse de recourir à ce moyen de financement à partir de 2015 et rembourse les emprunts contractés, soit à échéance, soit par anticipation, à hauteur de 2,328 Md€ en deux ans. Au-delà de la seule dette obligataire, Alstom divise sa dette financière totale par 2,5 et ramène sa position débitrice nette à une situation proche de l'équilibre.

Évolution de l'endettement d'Alstom après

la cession de la division « Power »

|

Au 31 mars, en Md€ |

2015 |

2016 |

2017 |

|

En-cours obligataire |

3,838 |

1,970 |

1,519 |

|

Dette financière totale |

5,186 |

2,504 |

2,039 |

|

Trésorerie nette/Dette nette |

-3,143 |

-0,203 |

-0,208 |

Source : documents de référence d'Alstom.

Cette situation financière est d'autant plus satisfaisante qu'Alstom possède des participations d'une valeur garantie de 2,4 Md€ dans ses co-entreprises avec GE. Aux termes d'une des clauses de liquidité de l'accord entre Alstom et GE, GE s'est en effet engagé à acquérir toutes les actions détenues par Alstom dans ces co-entreprises à la demande d'Alstom, en septembre 2018 ou en septembre 2019, à un prix calculé selon une formule liée aux résultats, étant précisé que ce prix ne peut être inférieur au prix d'acquisition par Alstom des actions des co-entreprises majoré de 3 % par an depuis la date de réalisation de la cession des activités « Énergies » à GE. Il s'agit d'une clause très favorable pour Alstom puisque, indépendamment des performances commerciales et financières de ses coentreprises avec GE, Alstom est certain de retrouver sa mise initiale . Alstom n'ayant aucun intérêt industriel ou financier à conserver ces participations, il est vraisemblable que le groupe s'en désengagera à brève échéance, ce qui pose la question du sens de la création de ces trois alliances.

2. Un acteur majeur de l'industrie ferroviaire porté par un marché dynamique

Recentré sur la seule activité ferroviaire, Alstom est un acteur majeur de l'industrie ferroviaire, employant 32 000 personnes dans le monde (dont 20 700 en Europe, y compris, 8 500 en France), sur 105 sites répartis dans 60 pays, et présentant un chiffre d'affaires de 7,3 Md€ . Alstom France, sa filiale française, en est le principal acteur en France.

|

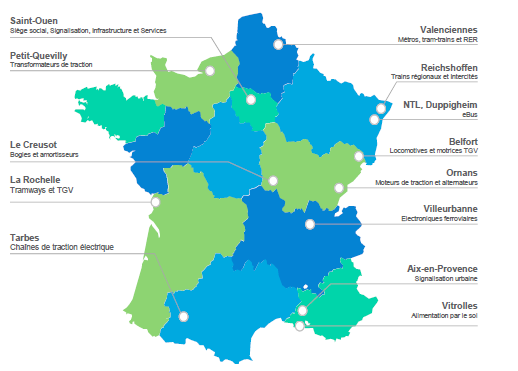

Alstom France, acteur majeur de l'industrie ferroviaire française Alstom France, filiale française du groupe Alstom, réalise des ventes annuelles de 2,3 Md€ (pour un chiffre d'affaires global du groupe de 7,3 Md€), dont 1,4 Md€ en France et 900 M€ à l'export. Alstom compte 8 500 employés en France, dont 4 000 ingénieurs (sur un total de 32 800 collaborateurs dans le monde). À titre de comparaison, Siemens Mobility compte 12 000 salariés en Allemagne et en Autriche. L'effet d'entraînement d'Alstom France sur les autres acteurs de l'industrie ferroviaire française est également considérable, puisque 75 % des achats des sites français d'Alstom sont réalisés en France. Alstom France achète ainsi 1,1 Md€ de biens et de services par an à ses 4 500 fournisseurs français, ce qui correspond à 27 000 emplois indirects. Spécialiste mondialement reconnu des matériels roulants, le groupe est également un acteur incontournable de la signalisation ferroviaire : avec quelque 1 500 experts de ce domaine dans ses rangs, il en est le premier employeur français. À noter toutefois que Siemens Mobility réalise un chiffre d'affaires deux fois plus important dans ce domaine, ce qui constitue une faiblesse pour Alstom dans la mesure où la marge réalisée sur les matériels roulants est de 5 % là où celle de la signalisation ferroviaire est de l'ordre de 7 %. Enfin, Alstom France possède aussi des activités très dynamiques dans les secteurs des systèmes ainsi que des infrastructures et services ferroviaires. Outre son siège social, situé à Saint-Ouen , Alstom possède douze sites de production sur le sol français situés au Petit-Quevilly, au Creusot, à La Rochelle, à Tarbes, à Valenciennes, à Reichshoffen, à Duppigheim, à Belfort, à Ornans, à Villeurbanne, à Aix-en-Provence et à Vitrolles. Chacun de ces sites se consacre exclusivement à une ou deux activités. Ainsi, le site de Petit-Quevilly est dédié aux transformateurs de traction là où celui d'Aix-en-Provence est spécialisé dans la signalisation urbaine. Cette organisation permet d'éviter l'existence de doublons et explique l'absence de concurrence entre sites, conçus comme complémentaires. Les ventes à l'export représentent 40 % de l'activité de ces différents sites de production. |

|

Alstom réalise en France 80 % de ses dépenses de R&D. Parmi ses grands programmes d'innovation, on peut notamment citer le système SRS de recharge statique par le sol pour les tramways et les bus électriques, qui permet de se passer de caténaire, ou bien encore les bus Aptis à planchers bas 100 % électriques. Alstom France s'insère également dans les écosystèmes locaux d'innovation en tant que membre de pôles de compétitivité et en concluant des partenariats avec des grandes écoles et des universités. |

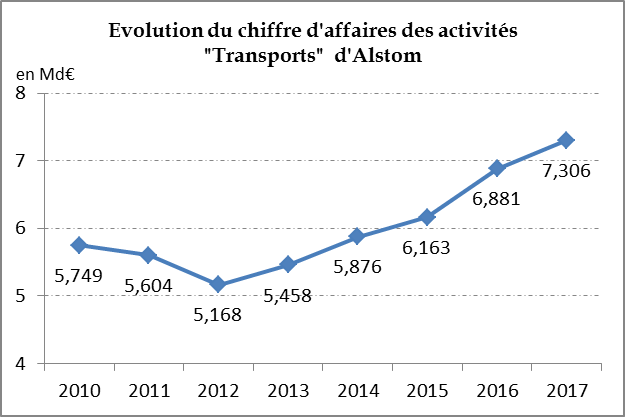

Alstom bénéficie d'un marché dynamique . Ses ventes dans le domaine de l'équipement ferroviaire, après une baisse conjoncturelle au plus fort de la crise, ont repris leur croissance dès 2012 à un rythme soutenu 44 ( * ) .

Source : documents de référence d'Alstom

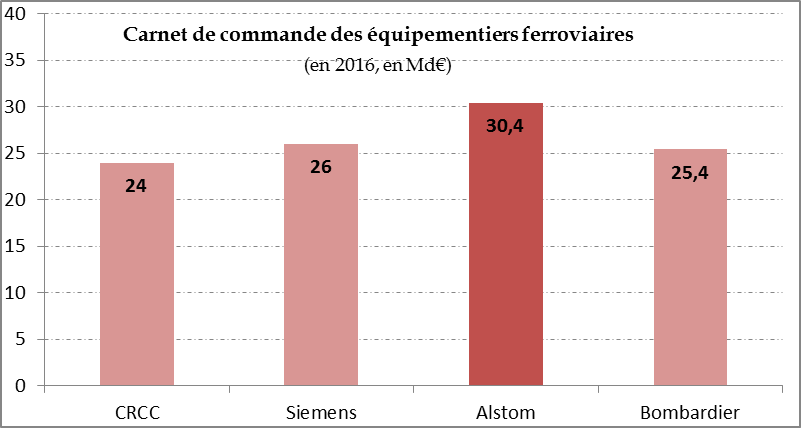

Par ailleurs, signe rassurant pour l'avenir de l'entreprise, les prises de commandes d'Alstom se maintiennent à un niveau élevé depuis 2015 (plus de 10 Md€ par an), de sorte qu'à l'heure actuelle, Alstom est l'équipementier ferroviaire mondial qui dispose du carnet de commande le plus étoffé .

Source : documents de référence d'Alstom et Usine nouvelle, 2017.

La bonne santé commerciale d'Alstom s'appuie sur un marché mondial de l'équipement ferroviaire qui représente actuellement environ 110 Md€ et connaît une croissance de 3,2 % par an 45 ( * ) . Toutes les zones géographiques bénéficient d'une croissance soutenue, en particulier le marché européen, qui représente à lui seul la moitié du marché mondial et qui progresse au rythme de 3 % par an.

Les facteurs de l'essor du marché ferroviaire mondial sont structurels . Le principal d'entre eux est la tendance à l'urbanisation, qui rend nécessaire la création de solutions de transport ferroviaire urbaines et inter-cités. La définition, par un nombre croissant d'États, d'objectifs environnementaux et la hausse tendancielle du poids des dépenses publiques dans les pays émergents tendent également à favoriser le développement des transports collectifs.

Concernant la dynamique par produits , tous les segments de marché sont en croissance, hormis le fret. Si les ventes annuelles de matériel roulant constituent le principal segment de marché (39 Md€ par an), les activités de fournitures d'infrastructures (pose de voies, électrification) et de services au sens large, y compris signalisation, constituent cependant la part majoritaire des débouchés.

Alstom se révèle pleinement en mesure de tirer parti de la croissance du marché mondial parce que le groupe est un acteur global, présent dans toutes les zones géographiques et sur tous les segments du marché :

- sur un plan géographique, l'Europe représente environ 60 % des marchés d'Alstom, le reste se partageant en parts sensiblement égales entre l'Amérique du Nord, l'Amérique du Sud, l'Asie et l'Afrique-Moyen Orient. Environ 20 % de l'activité est à destination de la France ;

- sur un plan sectoriel, Alstom réalise encore un peu plus de la moitié de son activité dans les matériels roulants 46 ( * ) , du tramway jusqu'au TGV, mais est très présent dans les activités de services comme la signalisation, la maintenance et les systèmes (électrification, pose de voies...).

|

Source : réalisé à partir des données figurant dans le document de référence 2016/2017 d'Alstom. |

3. Mais des évolutions qui conduisent à douter d'un avenir autonome d'Alstom à moyen terme

a) La question de la taille critique sur un marché mondial qui se consolide

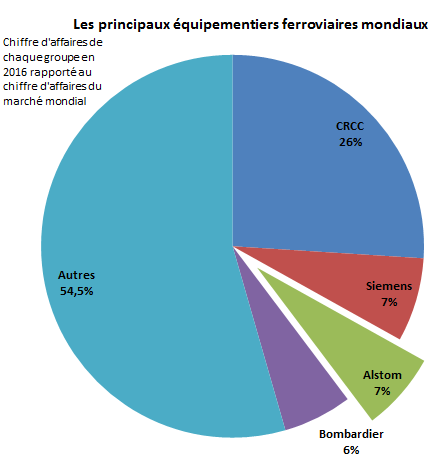

Malgré son dynamisme commercial, avec un chiffre d'affaires de 7,3 Md€, Alstom représente seulement 7 % du marché mondial et doit faire face à des concurrents puissants . Parmi eux, on trouve bien sûr les grands équipementiers ferroviaires des pays occidentaux (à l'instar de Siemens et Bombardier, qui ont une taille comparable à Alstom), mais aussi des acteurs qui ont très récemment acquis une taille mondiale. Le marché a en effet été bouleversé, au cours des dernières années, par la montée en puissance du japonais Hitachi (devenu un acteur global à la suite de son rachat d'Ansaldo Breda et Ansaldo STS en 2015) et surtout par la naissance du fabricant de trains chinois CRRC, issu de la fusion de CNR et CSR.

En moins de quatre ans, CRRC a décroché près de 20 Md€ de commandes à l'export , remportant notamment les contrats de matériel roulant pour les métros de Boston, Chicago, Philadelphie, Los Angeles, Montréal et Melbourne. La menace devenait donc pressante et massive.

On peut noter que les discussions en vue de la création de ce géant chinois du ferroviaire avaient commencé en octobre 2014 et que leur rapprochement a été finalisé en juin 2015, c'est-à-dire avant même la transformation d'Alstom en pure player du ferroviaire. Cette consolidation du marché mondial du ferroviaire conduisait donc à envisager comme absolument prioritaire une alliance entre Alstom et un autre grand industriel (Siemens ou Bombardier) dès 2015 . La question n'était pas de savoir si le marché allait poursuivre sa consolidation, mais quelles entreprises allaient se rapprocher et dans quelles conditions, le principal risque étant pour Alstom d'être marginalisé en cas de rapprochement entre les activités « Transports » de Bombardier et de Siemens.

Source : Usine nouvelle

b) Une rentabilité en retrait par rapport aux principaux concurrents

La rentabilité d'Alstom est plus faible que celle de ses concurrents , avec un taux de marge opérationnel légèrement inférieur à 6 % sur l'exercice 2016-2017 pour Alstom, contre 8,5 % pour Bombardier Transport et plus de 9 % pour Siemens Mobility.

Or, cette rentabilité relativement basse au regard du benchmark du secteur contraint, à moyen terme, les capacités de développements du groupe. D'une part, elle limite sa capacité à autofinancer ses investissements. D'autre part, elle réduit l'attractivité du titre pour les investisseurs et les prêteurs et limite ainsi la capacité du groupe à recourir aux capitaux externes. Il s'agit donc d'un goulet financier qui ne présente aucun danger immédiat pour l'entreprise, qui réduit néanmoins ses marges de manoeuvre et d'investissement dans la durée. Il y a dès lors un véritable enjeu pour le groupe à améliorer son taux de marge opérationnelle. Avant l'annonce de la fusion avec Siemens Mobility, Alstom visait d'ailleurs un objectif de 7 % à l'horizon 2020.

c) L'enjeu du développement des activités de signalisation

Le développement des activités de signalisation constitue en premier lieu une condition de l'amélioration de la rentabilité. En effet, c'est l'activité qui génère le taux de marge le plus élevé dans l'industrie du ferroviaire, avec une rentabilité à « deux chiffres ». Cela tient au fait qu'elle exige des compétences pointues dans les domaines de la mécanique, de l'électrique, de l'électronique et de l'informatique. La concurrence des groupes émergents y est donc, pour l'instant, moins intense que sur les autres segments du marché, ce qui permet aux leaders technologiques occidentaux de maintenir des prix et des marges élevés.

Par ailleurs, une offre de signalisation est un élément aujourd'hui indispensable de toute offre globale des industriels du ferroviaire . En effet, les acheteurs de systèmes de transports exigent de plus en plus de leurs fournisseurs des solutions permettant d'optimiser l'utilisation des infrastructures et des matériels roulants - ce qui implique l'utilisation des technologies digitales à l'échelle du train, du réseau ferroviaire et dans les connexions intermodales.

Devenu un pure player du ferroviaire fin 2015, Alstom a donc fait du développement de son activité « signalisation » une priorité stratégique. À cette date, le champ des possibles s'est cependant déjà fortement réduit pour le constructeur français, car le marché mondial de la signalisation est en voie de consolidation très rapide . Siemens a racheté Invensys (ex-Westinghouse et ex-Dimetronic) en 2013 et Hitachi Ansaldo STS en 2015, deux leaders mondiaux de la signalisation ferroviaire. Bombardier n'étant pas en pointe dans ce domaine, deux alliances restaient donc envisageables pour consolider la place d'Alstom sur le segment de marché de la signalisation : soit acquérir la branche signalisation ferroviaire de Thales, soit opérer un rapprochement avec le numéro un mondial, Siemens Mobility.

Alstom semble avoir d'abord privilégié l'option Thales. De façon réitérée, avant l'annonce du rapprochement entre Alstom et Siemens Mobility à l'automne 2017, le marché a en effet bruissé de rumeurs concernant une alliance entre les deux groupes français dans le domaine de la signalisation ferroviaire. Avec un chiffre d'affaires de 1,6 Md€ en 2016, la branche « Transport terrestre » de Thales représente 11 % de l'activité du groupe, aux côtés de l'aérospatial et des activités de défense et de sécurité. Réunies, l'activité « Signalisation » de Thales et celle d'Alstom auraient donc représenté un chiffre d'affaires d'environ 3 Md€, soit 20 % du marché mondial - une part proche de celle de Siemens, qui capte environ 25 à 30 % du marché depuis son rachat d'Invensys.

Toutefois, en octobre 2016, Patrice Caine, le PDG de Thales a fait part une première fois de son refus d'opérer un tel rapprochement. Une seconde fois en avril 2017, le PDG de Dassault Aviation (premier actionnaire de Thales) a répété qu'il n'était pas du tout favorable à une co-entreprise entre Thales et Alstom dans le ferroviaire. Plutôt que d'être intégré à un équipementier ferroviaire généraliste, Thales a choisi de rester sur son coeur de métier, le software, et d'apporter des solutions digitales à des équipementiers plus généralistes. C'est le sens du partenariat stratégique non exclusif conclu en septembre 2016 entre Thales et CRRC.

Prenant acte, au printemps 2017 , du refus de Thales de s'allier avec lui, Alstom n'avait dès lors guère d'autre alternative que de donner la priorité à un rapprochement avec Siemens . D'ailleurs, fort logiquement, l'abandon de l'option « Thales » par Alstom correspond à la période où Alstom a entamé des discussions avec Siemens.

On peut se demander pourquoi l'État français qui exerçait à cette époque les prérogatives d'actionnaire à la fois de Thales et d'Alstom, n'a pu - ou pas souhaité - promouvoir le rapprochement des branches « signalisation » des deux entreprises françaises . Il semble qu'un débat ait eu lieu en interne, au sein des services de l'État. De source journalistique 47 ( * ) , Martin Vial, directeur de l'agence des participations de l'État, et Pascal Faure, responsable de la direction générale des entreprises, auraient défendu, sans succès, auprès de leur ministre de tutelle le projet d'apporter à Alstom la signalisation de Thales.

* 41 Selon le document de référence 2015/2016 d'Alstom.

* 42 Sur une base sans dette et sans trésorerie, avec une possibilité d'ajustement pour tenir compte du niveau effectif du besoin en fonds de roulement et de la dette nette à la date de réalisation de l'acquisition.

* 43 Ce qui correspond à 91,5 millions d'actions au prix de 35 € par action, soit une prime de 28 € par titre.

* 44 Le taux de croissance annuel moyen du chiffre d'affaires est supérieur à 7% entre 2012 et 2017.

* 45 Source : étude de marché UNIFE 2016, citée par le document de référence 2016/2017 d'Alstom.

* 46 La part de l'activité réalisée dans le matériel roulant est plus importante en France (supérieure à 80 %) du fait que la SNCF et la RATP produisent elles-mêmes les différents services nécessaires à l'exploitation et à la maintenance du matériel livré. À l'export en revanche, Alstom est souvent amené à livrer des projets de transport clé-en-main, qui incluent de nombreux services autour du matériel lui-même.

* 47 Le Monde économie, article du 25 octobre 2016.