- L'ESSENTIEL

- AVANT-PROPOS

- PREMIÈRE PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS D'ÉTAT

- I. LES DERNIÈRES ESTIMATIONS À DATE

LAISSENT APPARAÎTRE DES NIVEAUX DE REMBOURSEMENTS ET

DÉGRÈVEMENTS POUR 2024 BIEN SUPÉRIEURS AUX

CRÉDITS VOTÉS EN LFI ET LÉGÈREMENT

SUPÉRIEURS À CEUX PROPOSÉS POUR 2025

- II. BEAUCOUP A ÉTÉ FAIT POUR LUTTER

CONTRE LA FRAUDE À LA TAXE SUR LA VALEUR AJOUTÉE (TVA), MAIS LE

DÉFI RESTE DE TAILLE

- A. LA TVA MAINTIENT LE DYNAMISME AFFICHÉ

DEPUIS PLUS DE DIX ANS ET SES REMBOURSEMENTS REPRÉSENTENT PLUS DE

LA MOITIÉ DES RESTITUTIONS DE LA MISSION

- B. CE DYNAMISME DOIT INTERROGER SUR LA PART DES

REMBOURSEMENTS LIÉS À LA FRAUDE

- C. LA FRANCE A PRIS CONSCIENCE DE L'AMPLEUR DU

PHÉNOMÈNE ET A MULTIPLIÉ LES MESURES DEPUIS QUELQUES

ANNÉES POUR LE JUGULER

- D. DES POINTS D'ALERTE ET DES PISTES DE

PROGRÈS DEMEURENT DANS LA LUTTE CONTRE LA FRAUDE

- E. LA TVA DOIT ÊTRE GÉRÉE AU

MIEUX POUR FINANCER LES COLLECTIVITÉS

- A. LA TVA MAINTIENT LE DYNAMISME AFFICHÉ

DEPUIS PLUS DE DIX ANS ET SES REMBOURSEMENTS REPRÉSENTENT PLUS DE

LA MOITIÉ DES RESTITUTIONS DE LA MISSION

- III. L'EXIGENCE D'UNE ATTENTION RENFORCÉE

SUR LES CRÉDITS D'IMPÔTS CONNAISSANT UNE HAUSSE

PARTICULIÈREMENT DYNAMIQUE

- A. LES REMBOURSEMENTS DES CRÉDITS ET

RÉDUCTIONS D'IMPÔT SUR LE REVENU (IR) SONT RELATIVEMENT DYNAMIQUES

ET MÉRITENT D'ÊTRE QUESTIONNÉS

- 1. Les remboursements et dégrèvements

liés à l'IR progressent encore sous l'effet de la montée

en charge du crédit d'impôt contemporain

- 2. L'avance directe, une nouveauté à

compter de 2022 dont la montée en charge est en deçà

des attentes...

- 3. ... mais reste substantielle, et mérite

d'être interrogée

- 1. Les remboursements et dégrèvements

liés à l'IR progressent encore sous l'effet de la montée

en charge du crédit d'impôt contemporain

- B. LE COÛT CROISSANT DU CRÉDIT

D'IMPÔT EN FAVEUR DE LA RECHERCHE POUR DES EFFETS TOUJOURS PLUS

INCERTAINS

- A. LES REMBOURSEMENTS DES CRÉDITS ET

RÉDUCTIONS D'IMPÔT SUR LE REVENU (IR) SONT RELATIVEMENT DYNAMIQUES

ET MÉRITENT D'ÊTRE QUESTIONNÉS

- IV. APRÈS UNE ANNÉE 2024

MARQUÉE PAR D'IMPORTANTES RÉVISIONS À LA HAUSSE, LES

DÉGRÈVEMENTS LIÉS À LA GESTION DES PRODUITS DE

L'ÉTAT SONT PRÉVUS À LA BAISSE EN 2025

- A. UNE BAISSE NOTABLE DES CRÉDITS

PRÉVUS POUR LES CONTENTIEUX DE SÉRIE EST PRÉVUE EN

2025

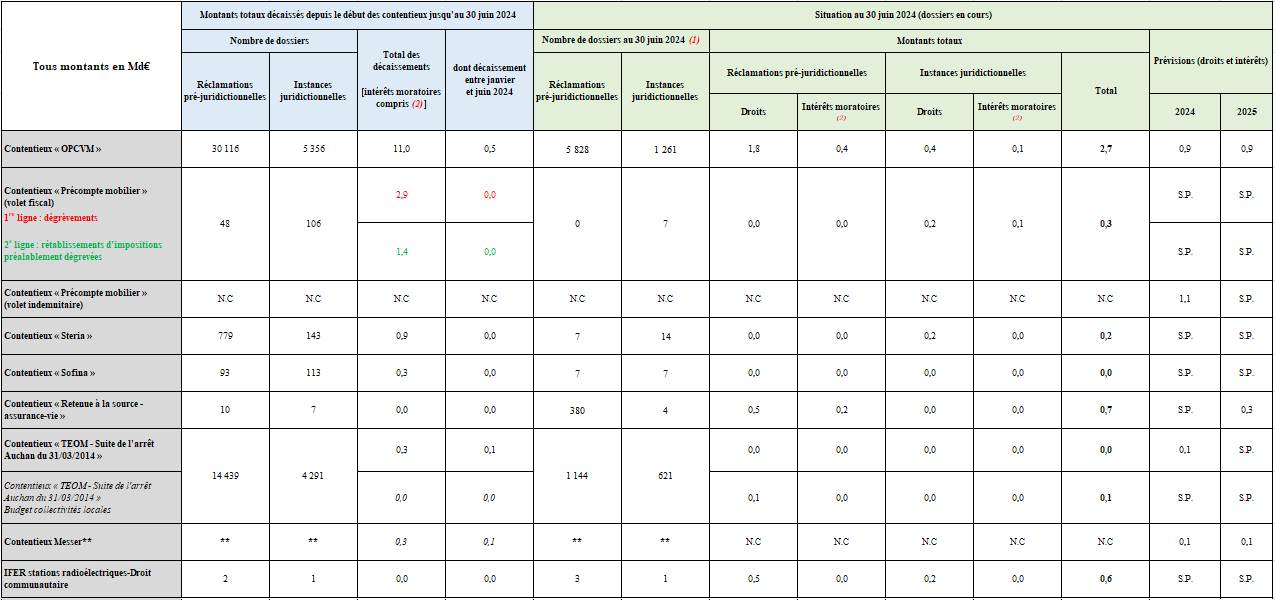

- 1. Une baisse anticipée qui interroge alors

que des révisions à la hausse de ces crédits sont

fréquentes

- 2. Les principaux contentieux de

série

- 3. Les difficiles prévisions en

matière de contentieux de série

- 4. La nécessité de s'interroger sur

les règles européennes applicables en matière de

fiscalité des entreprises

- 1. Une baisse anticipée qui interroge alors

que des révisions à la hausse de ces crédits sont

fréquentes

- B. MALGRÉ LA TENDANCE HAUSSIÈRE

OBSERVÉE, LES CRÉDITS RETENUS POUR LES ADMISSIONS EN NON-VALEUR

ET LES AUTRES REMBOURSEMENTS ET DÉGRÈVEMENTS SONT REVUS À

LA BAISSE POUR 2025

- A. UNE BAISSE NOTABLE DES CRÉDITS

PRÉVUS POUR LES CONTENTIEUX DE SÉRIE EST PRÉVUE EN

2025

- I. LES DERNIÈRES ESTIMATIONS À DATE

LAISSENT APPARAÎTRE DES NIVEAUX DE REMBOURSEMENTS ET

DÉGRÈVEMENTS POUR 2024 BIEN SUPÉRIEURS AUX

CRÉDITS VOTÉS EN LFI ET LÉGÈREMENT

SUPÉRIEURS À CEUX PROPOSÉS POUR 2025

- DEUXIÈME PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS LOCAUX

- I. PRÉSENTATION DES DÉPENSES

PRÉVUES AU PROJET DE LOI DE FINANCES POUR 2025

- II. UNE STABILISATION DES

DÉGRÈVEMENTS D'IMPÔTS LOCAUX ÉCONOMIQUES

- A. UNE ACTION QUI ÉVOLUE AVEC LE NIVEAU DE

LA CONTRIBUTION ÉCONOMIQUE TERRITORIALE

- B. L'ISSUE D'UNE BAISSE CONTINUE DES

CRÉDITS QUI S'EXPLIQUE PAR LES EFFETS DE LA RÉFORME DES

IMPÔTS DE PRODUCTION ET LA PERTE D'AUTONOMIE FISCALE DES

COLLECTIVITÉS TERRITORIALES

- 1. L'impact du premier volet de la réforme

des impôts de production en 2021 et 2022

- 2. Le PLF 2025 prévoit un report de la

suppression de la CVAE à 2029 et une dégradation de la

compensation accordée aux collectivités

- 3. L'impact prévisible de la perte

d'autonomie financière des collectivités territoriales

- 1. L'impact du premier volet de la réforme

des impôts de production en 2021 et 2022

- A. UNE ACTION QUI ÉVOLUE AVEC LE NIVEAU DE

LA CONTRIBUTION ÉCONOMIQUE TERRITORIALE

- III. UNE STABILISATION DES REMBOURSEMENTS ET

DÉGRÈVEMENTS DE TAXES FONCIÈRES EN L'ABSENCE DE CHANGEMENT

DE LA RÈGLEMENTATION FISCALE

- IV. DES DÉGRÈVEMENTS D'IMPÔTS

CONCERNANT DÉSORMAIS LES SEULES TAXES D'HABITATION SUR LES

RÉSIDENCES SECONDAIRES ET SUR LES LOGEMENT VACANTS QUI DEVRAIENT

RETROUVER LEUR RYTHME DE CROISIÈRE

- V. DES ADMISSIONS EN NON VALEUR

PARTICULIÈREMENT STABLES

- I. PRÉSENTATION DES DÉPENSES

PRÉVUES AU PROJET DE LOI DE FINANCES POUR 2025

- EXAMEN PAR L'ASSEMBLÉE NATIONALE

- EXAMEN EN COMMISSION

- LISTE DES PERSONNES ENTENDUES

- LA LOI EN CONSTRUCTION

|

N° 144 SÉNAT SESSION ORDINAIRE DE 2024-2025 |

|

Enregistré à la Présidence du Sénat le 21 novembre 2024 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances, considéré comme rejeté par l'Assemblée nationale, pour 2025, |

|

Par M. Jean-François HUSSON, Rapporteur général, Sénateur LES MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES (seconde partie de la loi de

finances) REMBOURSEMENTS ET

DÉGRÈVEMENTS |

|

Rapporteur spécial : M. Pascal SAVOLDELLI |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Michel Canévet, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; Mmes Marie-Carole Ciuntu, Frédérique Espagnac, MM. Marc Laménie, Hervé Maurey, secrétaires ; MM. Pierre Barros, Arnaud Bazin, Grégory Blanc, Mmes Florence Blatrix Contat, Isabelle Briquet, MM. Vincent Capo-Canellas, Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Stéphane Fouassin, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Jean-Marie Mizzon, Claude Nougein, Jean-Baptiste Olivier, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean-Pierre Vogel. |

|

Voir les numéros : Assemblée nationale (17ème législ.) : 324, 459, 462, 468, 471, 472, 486, 524, 527, 540 et T.A. 8 Sénat : 143 et 144 à 150 (2024-2025) |

L'ESSENTIEL

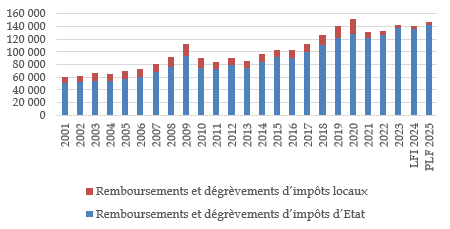

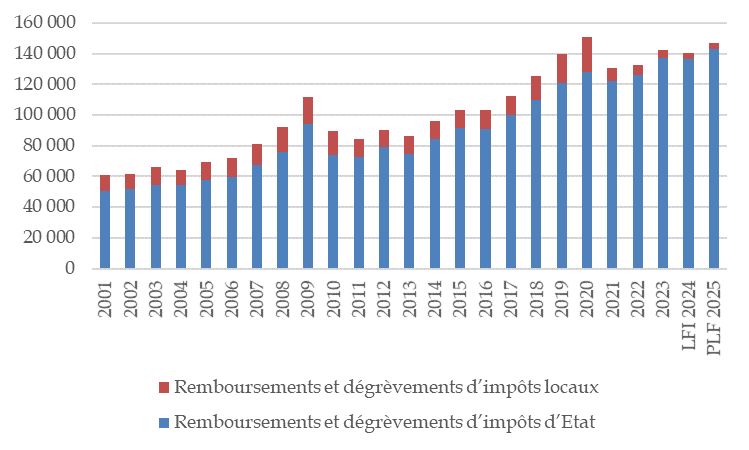

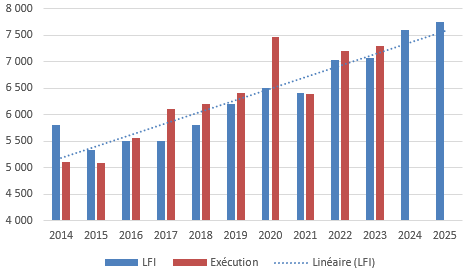

En PLF 2025, les crédits évalués de la mission « Remboursements et dégrèvements » s'élèvent à 147,1 milliards d'euros, en hausse de 4,7 % par rapport à la loi de finances pour 2024, mais en baisse de 2,2 % par rapport à la dernière estimation à date pour l'année 2024. Depuis 2001, les crédits de la mission ont enregistré une hausse de 142 % avec une tendance inverse entre les crédits du programme 200 (impôts d'État) qui progressent de 182 % et les crédits du programme 201 (impôts locaux) qui reculent de 56 % du fait de la suppression progressive de la taxe d'habitation sur les résidences principales et des réformes successives des impôts de production.

Évolution des remboursements et dégrèvements (exécution) depuis 25 ans

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

I. POUR LES « REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPOTS D'ÉTAT », UNE ANNÉE 2025 PRÉVUE EN LÉGÈRE BAISSE PAR RAPPORT À DES CRÉDITS FORTEMENT REVUS À LA HAUSSE AU COURS DE L'ANNÉE 2024

Alors que la loi de finances pour 2024 prévoyait un niveau de crédits en baisse par rapport à l'année 2023, les dernières estimations à date font apparaître des niveaux de consommation des crédits bien supérieurs et qui reflètent pour l'essentiel des sous-estimations initiales des montants des remboursements et restitutions associées à la mécanique de l'impôt.

Malgré le constat de cette sous-estimation en 2024, les crédits proposés pour 2025 sont inférieurs aux dernières estimations à date.

Remboursements et dégrèvements d'impôts d'État (2023-2024)

(en millions d'euros)

|

Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

11 - Remboursements et restitutions liés à la mécanique de l'impôt |

105 201 |

103 358 |

110 523 |

110 182 |

|

12 - Remboursements et dégrèvements liés à des politiques publiques |

18 128 |

17 804 |

18 487 |

18 821 |

|

13 - Remboursements et dégrèvements liés à la gestion des produits de l'État |

13 995 |

15 027 |

16 300 |

13 739 |

|

Total des remboursements et dégrèvements d'impôts d'État |

137 324 |

136 189 |

145 310 |

142 742 |

Source : commission des finances du Sénat, d'après les documents budgétaires

A. BEAUCOUP A ÉTÉ FAIT POUR LUTTER CONTRE LA FRAUDE À LA TAXE SUR LA VALEUR AJOUTÉE (TVA), MAIS LE DÉFI RESTE DE TAILLE

Les remboursements et restitutions liés à la mécanique de l'impôt dépendent grandement des fluctuations des restitutions de TVA. En PLF 2025, elles sont estimées à 80,3 milliards d'euros soit une légère augmentation de 1,2 % par rapport au montant figurant en loi de finances initiale pour 2024 (79,3 milliards d'euros), et de 3,5 % par rapport à la dernière estimation à date (77,6 milliards d'euros). Ces hausses s'inscrivent dans une tendance plus longue : de 2014 (exécution) à 2025 (prévisions PLF), la progression des remboursements de TVA s'élève à 68,6 %, représentant 32,7 milliards d'euros.

Ce niveau élevé des remboursements nécessite une vigilance accrue sur les risques de montages frauduleux. Les dernières estimations placent l'ampleur de la fraude à la TVA autour de 10 milliards d'euros. La typologie de fraudes observées fait ressortir, pour une large part, des transactions internationales, souvent intracommunautaires, réalisées par des sociétés écrans.

Aussi, dans ce contexte, l'administration fiscale a enrichi, au cours des dernières années, ses outils de lutte contre la fraude. Cette lutte est suivie d'effet puisque l'écart entre la TVA attendue et la TVA perçue, tel qu'estimé par la Commission européenne, a baissé de manière significative entre 2020 (14 milliards d'euros) et 2021 (9,6 milliards d'euros).

Le rapporteur spécial salue ces avancées et invite le Gouvernement à les poursuivre, alors que l'administration doit faire face à de nouveaux défis comme la sous-évaluation massive de la valeur en douane dans le e-commerce. La sécurisation de la ressource TVA devient d'autant plus cruciale dans un contexte où elle est de plus en plus partagée, en participant largement au financement des collectivités.

Les rappels faisant suite à des demandes indues de remboursement de TVA se sont élevés à plus de 3 milliards d'euros en 2023. Ce chiffre est en constante augmentation depuis 2019.

B. UNE MÉCANIQUE DE L'IMPÔT PARTICULIÈREMENT IMPRÉVISIBLE

En matière d'impôt sur les sociétés, les crédits se sont élevés à 11 milliards d'euros en loi de finances pour 2024, bien en deçà des 17 milliards d'euros exécutés en 2023 (- 36 %) : ce niveau de remboursements s'est avéré bien inférieur aux dernières estimations à date (18,5 milliards d'euros). L'administration fiscale, jugeant l'année 2024 exceptionnelle et s'appuyant sur les valeurs historiques, prévoit une baisse des remboursements anticipés en 2025 (15,5 milliards d'euros). Si une telle approche statistique peut s'entendre, elle n'est pas sans risque de sous-estimation des crédits inscrits en projet de loi de finance pour 2025.

Des sous-estimations significatives sont aussi observées en matière d'impôt sur le revenu (IR). Les crédits inscrits en loi de finances initiale pour 2024 (11,9 milliards d'euros) étaient inférieurs à ceux exécutés en 2023 (12,4 milliards d'euros). Et de nouveau, les restitutions effectuées ont dû être révisées à la hausse de manière non-négligeable à 13,2 milliards d'euros, soit une hausse de 1,4 milliard d'euros par rapport à la loi de finances initiale (+ 12 %). L'administration indique avoir surestimé les hypothèses de croissance des revenus et prévoit des crédits stables pour 2025 à 13,2 milliards d'euros. Le rapporteur spécial accordera donc une attention particulière au niveau de remboursement effectif, pour s'assurer de la sincérité des prévisions soumises au Parlement. Il appelle aussi l'administration à être plus transparent sur les hypothèses prises pour construire son projet de loi de finances.

C. LA HAUSSE DYNAMIQUE DES REMBOURSEMENTS DE CERTAINS CRÉDITS D'IMPÔTS APPELLE UNE ATTENTION RENFORCÉE SUR CES DISPOSITIFS

Si les remboursements associés à la mécanique de l'impôt constituent l'essentiel en volume des remboursements et dégrèvements d'impôts d'État, la part associée à des politiques publiques renvoie à des choix politiques et est tout sauf négligeable, avec des crédits prévus à 18,8 milliards d'euros, soit un peu plus de 13 % de l'ensemble des crédits de la mission, en hausse de 5,7 % par rapport à la loi de finances initiale pour 2024.

La progression est marquée dans le cas de l'IR, avec une hausse de 719 millions d'euros (+ 7,4 %) entre la LFI 2024 et le PLF 2025. Le rapporteur spécial estime qu'il est nécessaire d'interroger les fondements et les effets de cette progression, alimentée par une augmentation des versements dans le cadre du « crédit d'impôt contemporain services aux particuliers », qui vient réduire chaque année un peu plus la trésorerie de l'État.

S'appuyant sur les travaux récents de la Cour des comptes et du Conseil des prélèvements obligatoires, le rapporteur spécial s'interroge sur le périmètre d'un dispositif coûteux et peu contrôlable, occasionnant le remboursement de dépenses non-contraintes. Le risque de travail dissimulé ne peut motiver à lui seul le maintien d'une dépense fiscale si conséquente pour les finances publiques. Il convient donc de mettre en débat la nature des dépenses, le taux de prise en charge et le profil socio-économiques des bénéficiaires.

S'agissant des remboursements d'impôt sur les sociétés, ils progressent de 6,6 milliards d'euros en 2024 à 6,7 milliards d'euros en PLF 2025, une hausse limitée dont le niveau peut être interrogé au vu du dynamisme passé du crédit d'impôt pour la recherche (CIR). Malgré ce dynamisme, les dernières évaluations sur le CIR trouvaient un effet limité en termes d'impact sur l'effort supplémentaire de recherche des entreprises.

Il apparait nécessaire au rapporteur spécial d'engager une réforme du CIR qui viserait a minima à établir une véritable différenciation par type d'entreprise et par secteur d'activité. Le CIR ne peut être une baisse d'impôt comme les autres sans effet de levier manifestes sur des investissements additionnels suscités par le dispositif.

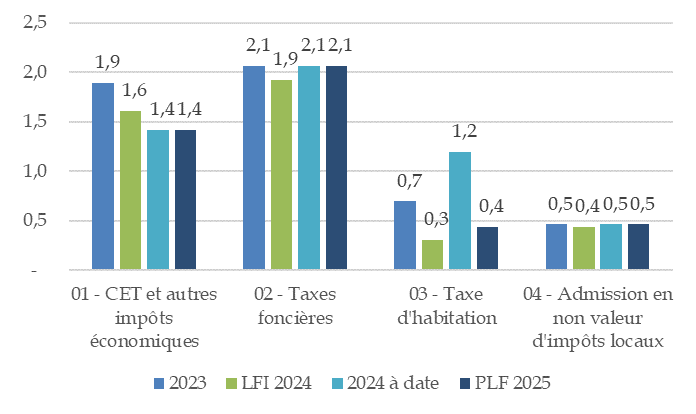

II. LA FIN DE LA BAISSE DES DÉPENSES DU PROGRAMME « REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔTS LOCAUX »

En PLF 2025, les crédits évalués au titre du programme 201 s'élèvent à 4,4 milliards d'euros, en légère hausse par rapport à la LFI 2023 (4,3 milliards d'euros). Cette diminution met un terme à la tendance à la baisse entamée depuis 2021 en raison de la suppression de la taxe d'habitation, de la réforme des impôts de production et de la suppression de la CVAE sur une période désormais étalée entre 2024 et 2029.

A. LES DÉGRÈVEMENTS D'IMPÔTS LOCAUX ÉCONOMIQUES SE MAINTIENNENT

Après le premier volet de la réforme des impôts de production intervenu en loi de finances 2021 et correspondant, notamment à la suppression de la part de CVAE affectée aux régions, la loi de finances pour 2023 a prévu la suppression totale de la CVAE sur deux ans (2023 et 2024), puis jusqu'à 2027 en PLF 2024. Le PLF 2025 revient de nouveau sur ce calendrier et repousse sa trajectoire de suppression jusqu'en 2029.

Avec l'interruption de ces réformes, les crédits évalués au titre de l'action « Contribution économique territoriale et autres impôts économiques » s'établissent à 1,4 milliard d'euros en PLF 2025, soit le niveau constaté dans les dernières estimations à date pour l'année 2024.

Si la suppression de la CVAE a été compensée à l'euro près par une fraction de TVA, le rapporteur spécial ne peut toutefois que constater que le gouvernement est revenu sur ses engagements, en proposant dans le PLF 2025 une stabilisation en valeur au titre de 2025 des fractions de TVA affectées aux collectivités locales : sur les gains d'1,5 milliard d'euros annoncés, ce gel représente un manque à gagner de l'ordre de 635 millions d'euros.

Après avoir émis plusieurs alertes à ce sujet, il constate avec ce PLF que les risques d'une perte d'autonomie sont tout sauf théoriques et que les collectivités sont à la merci de transferts de fiscalité accordés par le gouvernement.

B. UNE STABILISATION DES REMBOURSEMENTS ET DÉGRÈVEMENTS DE TAXES FONCIÈRES ET TAXES D'HABITATION

En l'absence de nouvelles mesures législatives susceptibles d'avoir un impact significatif sur le niveau des dépenses, la prévision de remboursements et dégrèvements de taxes foncières en PLF 2025 est relativement stable : elle s'établit à 2,1 milliards d'euros soit une hausse de 144 millions d'euros par rapport à la LFI 2024. Cependant, le rapporteur spécial souligne que depuis 2018, les remboursements et dégrèvements relatifs à ces taxes ont augmenté de plus de 78 %, la taxe foncière étant devenu par défaut le principal levier fiscal des communes.

Par ailleurs, le niveau de crédits prévu au titre des remboursements et dégrèvements de taxe d'habitation correspond désormais aux seules réclamations contentieuses et gracieuses résiduelles, ainsi qu'à celles relatives à la taxe d'habitation sur les résidences secondaires et à la taxe sur les logements vacants.

Prévus initialement à 311 millions d'euros pour l'année 2024, les dernières estimations les placent à 1,2 milliards d'euros du fait de difficultés importantes occasionnées par l'utilisation de la nouvelle déclaration de biens immobiliers, obligatoire depuis 2023, pour établir la taxe sur les logements vacants. Passée cette première année difficile, la situation doit progressivement rentrer dans l'ordre et des crédits de 441 millions d'euros sont prévus en PLF 2025.

Réunie le mardi 5 novembre 2024, sous la présidence de M. Claude Raynal, président, la commission des finances a décidé de proposer au Sénat l'adoption, sans modification, des crédits de la mission.

Réunie à nouveau le jeudi 21 novembre 2024, sous la présidence de M. Claude Raynal, président, la commission a confirmé définitivement ses votes émis sur toutes les missions, tous les budgets annexes, tous les comptes spéciaux et les articles rattachés aux missions, ainsi que les amendements qu'elle a adoptés, à l'exception des votes émis pour les missions « Culture », « Direction de l'action du Gouvernement », « Enseignement scolaire », « Médias, livre et industries culturelles », « Audiovisuel public », « Recherche et enseignement supérieur », ainsi que des comptes spéciaux qui s'y rattachent.

Au 10 octobre 2024, date limite, en application de l'article 49 de la LOLF, pour le retour des réponses du Gouvernement aux questionnaires budgétaires concernant la présente loi de finances, 100 % des réponses portant sur la mission « Remboursements et dégrèvements » étaient parvenues au rapporteur spécial.

AVANT-PROPOS

La mission « Remboursements et dégrèvements » retrace les dépenses budgétaires résultant mécaniquement de l'application des dispositions fiscales prévoyant des dégrèvements d'impôts - c'est-à-dire la prise en charge par l'État de l'impôt dû par un contribuable -, des remboursements, des restitutions de crédits d'impôt ou des compensations prévues par des conventions fiscales internationales. Le caractère mécanique de ces dépenses implique que les crédits de la présente mission soient évaluatifs ; en d'autres termes, ils ne constituent pas un plafond, contrairement à ceux des autres missions budgétaires1(*), et les dépenses correspondantes peuvent s `imputer au-delà des crédits ouverts.

La mission est composée de deux programmes : le programme 200, consacré aux remboursements et dégrèvements d'impôts d'État, et le programme 201, consacré aux mêmes opérations pour les impôts directs locaux.

Importance des programmes et actions de la mission dans le PLF 2025

(en millions d'euros et en pourcentage)

|

Programme |

Action |

2025 |

% |

|

|

200 |

11 |

Remboursements et restitutions liés à la mécanique de l'impôt |

110 182 |

74,9 % |

|

12 |

Remboursements et dégrèvements liés à des politiques publiques |

18 821 |

12,8 % |

|

|

13 |

Remboursements et dégrèvements liés à la gestion des produits de l'État |

13 739 |

9,3 % |

|

|

Total 200 - Remboursements et dégrèvements d'impôts d'État |

142 742 |

97,0 % |

||

|

201 |

01 |

Contribution économique territoriale et autres impôts économiques |

1 422 |

1,0 % |

|

02 |

Taxes foncières |

2 069 |

1,4 % |

|

|

03 |

Taxe d'habitation |

441 |

0,3 % |

|

|

04 |

Admission en non-valeur d'impôts locaux |

467 |

0,3 % |

|

|

Total 201 - Remboursements et dégrèvements d'impôts locaux |

4 399 |

3,0 % |

||

|

Total général |

147 141 |

|||

Source : commission des finances du Sénat, d'après les documents budgétaires

Sur le plan strictement financier, la mission concerne presqu'exclusivement les impôts d'État et porte très majoritairement sur leur dimension mécanique. Le programme 200 concentre donc les enjeux financiers de la mission (97 % des crédits). Au sein de ce programme, l'action 11 : « Remboursements et restitutions liés à la mécanique de l'impôt » représente à elle seule près des trois quarts des crédits de la mission.

Évolution des remboursements et dégrèvements (exécution) depuis 25 ans

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Depuis 2001, les crédits de la mission ont enregistré une hausse de 142 % avec une tendance inverse entre les crédits du programme 200 qui augmentent de 182 % et les crédits du programme 201 qui enregistrent une baisse de 56 % du fait de la suppression progressive de la taxe d'habitation sur les résidences principales et des réformes successives des impôts de production. Après une rechute à la suite de la crise sanitaire, les crédits ont repris leur mouvement à la hausse. Au total, les remboursements et dégrèvements devraient encore une fois représenter un peu moins de 30% des recettes fiscales brutes en 2025.

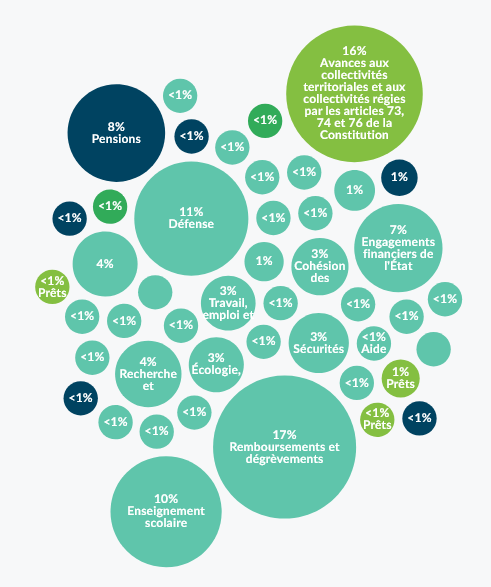

Le rapporteur spécial constate que le volume de crédits inscrits, comparé aux autres missions, permet de considérer que les réformes fiscales coûtent davantage que certaines missions publiques y compris régaliennes. Même si plusieurs disparitions d'impôts alimentent une baisse des crédits de la mission, il peut être constaté que certaines pertes de recettes coûtent plus que des dépenses budgétaires stricto sensu.

Poids de la mission « Remboursements et dégrèvements » dans le PLF 2025

Source : direction du budget

La hausse tendancielle observée se poursuit dans le projet de loi de finances pour 2025 : 147,1 milliards d'euros sont demandés au titre de la présente mission, soit une hausse de près de 7 milliards d'euros par rapport à la loi de finances pour 2020 (+ 4,7 %). Le détail de cette hausse s'inscrit aussi dans plusieurs tendances de long terme : la hausse porte presqu'exclusivement sur les impôts d'État (à 98 %) et plus particulièrement sur la mécanique de ces impôts (102 % de la hausse2(*)). La hausse des remboursements d'impôts sur les sociétés concentre la majeure partie de la progression observée entre 2024 et 2025 (+ 4,1 milliards d'euros, soit + 36 %), complétée par la hausse des remboursements d'impôts sur le revenu (+ 1,4 milliards d'euros, soit + 21 %) : dans les deux cas, il s'agit de corriger des prévisions fortement sous-estimées par la loi de finances précédente et une sous-estimation des trop perçus. Les remboursements de TVA sont aussi en hausse (+ 989 millions d'euros, soit + 15 %), portés par une hausse des demandes des remboursements de crédits qu'il convient toujours d'interroger.

La hausse continue des crédits de la mission ne peut qu'appeler à la vigilance. En effet, les politiques fiscales visées grèvent les ressources de l'État et entravent ses possibilités d'action sans être toujours pleinement justifiées. D'autant que si une grande partie des hausses observées est mécanique, une hausse de plus d'un milliard d'euros est observée en 2025 pour les remboursements et dégrèvements liés à des politiques publiques (+ 5,7 %). Le montant très important que représentent les remboursements et dégrèvements rendrait nécessaire une revue régulière et détaillée de leur pertinence.

Enfin, les impôts locaux ne sont pas épargnés par la hausse des remboursements et dégrèvements (+ 108 millions d'euros, + 3 %), avec une légère remontée des remboursements des taxes foncières et taxes d'habitation.

PREMIÈRE PARTIE

REMBOURSEMENTS ET

DÉGRÈVEMENTS

D'IMPÔTS D'ÉTAT

Le programme 200 « Remboursements et dégrèvements d'impôts d'État » retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt d'État, ou encore de compensations prévues par des conventions fiscales internationales. De surcroit, il enregistre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes ou aux remises de débets.

Il se compose de trois actions :

- l'action 11 « Remboursements et restitutions liés à la mécanique de l'impôt » regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit essentiellement des excédents de versements d'impôt sur les sociétés et des remboursements de crédits de TVA ;

- l'action 12 « Remboursements et dégrèvements liés aux politiques publiques » regroupe les dépenses relevant des politiques publiques. Les plus importantes en volume sont celles correspondant aux crédits d'impôt sur le revenu et aux crédits d'impôt sur les sociétés ;

- l'action 13 « Remboursements et dégrèvements liés à la gestion des produits de l'État » retrace notamment les dégrèvements et annulations prononcés après le calcul de l'impôt sur le revenu, afin de rétablir la réalité de l'impôt dû par les contribuables, sur initiative de l'administration ou à la suite de réclamations des contribuables, les dégrèvements au titre de l'impôt sur les sociétés (IS), les dégrèvements recensés au titre des autres impôts directs (les droits dégrevés dans le cadre des contentieux précompte et OPCVM y sont notamment comptabilisés), les dégrèvements liés à la TVA ainsi que les admissions en non-valeur.

I. LES DERNIÈRES ESTIMATIONS À DATE LAISSENT APPARAÎTRE DES NIVEAUX DE REMBOURSEMENTS ET DÉGRÈVEMENTS POUR 2024 BIEN SUPÉRIEURS AUX CRÉDITS VOTÉS EN LFI ET LÉGÈREMENT SUPÉRIEURS À CEUX PROPOSÉS POUR 2025

A. UNE ANNÉE 2024 QUI DÉPASSE LE NIVEAU DE 2019 ET S'APPROCHE DU RECORD DE L'ANNÉE 2020

Remboursements et dégrèvements d'impôts d'État (2023-2024)

(en millions d'euros)

|

Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

11 - Remboursements et restitutions liés à la mécanique de l'impôt |

105 201 |

103 358 |

110 523 |

110 182 |

|

12 - Remboursements et dégrèvements liés à des politiques publiques |

18 128 |

17 804 |

18 487 |

18 821 |

|

13 - Remboursements et dégrèvements liés à la gestion des produits de l'État |

13 995 |

15 027 |

16 300 |

13 739 |

|

Total des remboursements et dégrèvements d'impôts d'État |

137 324 |

136 189 |

145 310 |

142 742 |

Source : commission des finances du Sénat, d'après les documents budgétaires

Alors que la loi de finances prévoyait un niveau de crédit en baisse par rapport à l'année 2023, les dernières estimations à date font apparaître des niveaux de consommation des crédits bien supérieurs, qui reflètent pour l'essentiel des sous-estimations des remboursements et restitutions associées à la mécanique de l'impôt.

Malgré le constat de cette sous-estimation en 2024, les crédits proposés pour 2025 sont inférieurs aux dernières estimations à date. Les différentes sous-actions expliquant les variations observées sont analysées ci-après.

B. UNE MÉCANIQUE DE L'IMPÔT PARTICULIÈREMENT IMPRÉVISIBLE

Remboursements et restitutions liés à la mécanique de l'impôt (2023-2024)

(en millions d'euros)

|

Sous Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

|

01 |

Impôts sur les sociétés |

17 878 |

11 382 |

18 500 |

15 521 |

|

02 |

Taxe sur la valeur ajoutée |

74 017 |

79 327 |

77 600 |

80 315 |

|

03 |

Plafonnement des impositions directes |

0 |

0 |

0 |

0 |

|

04 |

Autres remboursements et dégrèvements liés à la mécanique de l'impôt |

394 |

200 |

600 |

523 |

|

05 |

Impôt sur le revenu |

12 423 |

11 949 |

13 323 |

13 323 |

|

06 |

Restitutions de prélèvement de solidarité |

489 |

500 |

500 |

500 |

|

Total 11 - Remboursements et restitutions liés à la mécanique de l'impôt |

105 201 |

103 358 |

110 523 |

110 182 |

|

Source : commission des finances du Sénat, d'après les documents budgétaires

1. Des remboursements d'impôts sur les sociétés (IS) fortement sous-estimés en loi de finances initiale pour 2024

Le poste le plus volatil est celui des remboursements d'impôts sur les sociétés. Toute entreprise soumise à l'impôt sur les sociétés doit verser des acomptes trimestriels. Le montant total des acomptes doit en théorie égaler l'impôt sur les sociétés dû au titre du dernier exercice clos. Lorsque la liquidation de l'impôt sur les sociétés fait apparaître que les acomptes versés sont supérieurs à l'impôt dû, l'excédent est restitué. Les situations d'excédent apparaissent fréquemment, notamment par la consommation de crédits d'impôt ou en période de diminution des résultats fiscaux.

Alors que le niveau de remboursements dépassait les 17 milliards d'euros en 2023, un niveau de crédits de 11 milliards d'euros a été retenu en loi de finances pour 2024 (- 36 %). Ce niveau de remboursements s'est avéré bien inférieur aux dernières estimations à date, qui les placent à 18,5 milliards d'euros. L'administration fiscale, qui reconnaît « une faible évolution agrégée des bénéfices fiscaux », explique cette sous-estimation par une « forte dispersion » de ces résultats, ce qui induit à son niveau d'importants remboursements d'excédents d'acomptes.

Pour 2025, l'hypothèse de dispersion des bénéfices taxables est ramenée à sa moyenne historique, ce qui permet une baisse des remboursements anticipés. Si une telle approche statistique peut s'entendre, elle n'est pas sans risque de sous-estimation des crédits inscrits en projet de loi de finances initiale.

Au vu de la sous-estimation criante des remboursements d'IS en loi de finances pour 2024 et du volume significatif des crédits concernés, le rapporteur spécial appelle l'administration fiscale à mener les travaux nécessaires pour comprendre les niveaux observés de dispersion des bénéfices taxables. Il appartiendra notamment de déterminer dans le cadre de cette étude si l'existence de bases taxables particulièrement faibles et sous-estimées peut être le fruit de stratégies d'optimisation fiscale des entreprises concernées.

2. Des sous-estimations significatives sont aussi observées en matière d'impôt sur le revenu (IR)

Les restitutions en matière d'IR concernent essentiellement les excédents de prélèvement à la source. De nouveau, les crédits inscrits en loi de finances initiale pour 2024 (11,9 milliards d'euros) étaient inférieurs à ceux exécutés en 2023 (12,4 milliards d'euros). Et de nouveau, les restitutions effectuées ont dû être révisées à la hausse de manière non-négligeable à 13,2 milliards d'euros, soit une hausse de 1,4 milliard d'euros (+ 12 %).

L'administration fiscale explique cette sous-estimation par le fait que l'indexation sur l'inflation du barème de l'IR a entraîné une hausse des seuils d'imposition plus rapide que la croissance des revenus imposables, diminuant par là-même l'impôt dû, suscitant ainsi des trop perçus de prélèvement à la source à restituer.

Au cas présent, les effets de l'indexation de l'inflation sur le barème ne sont pas les plus difficiles à modéliser et l'erreur vient d'une surestimation des hypothèses de croissance des revenus.

Le niveau de remboursements retenu pour 2025 ne progresse pas par rapport au niveau de 2024. Le rapporteur spécial accordera donc une attention particulière au niveau de remboursement effectif, pour s'assurer de la sincérité des prévisions soumises au Parlement.

De manière générale, les crédits de la mission « Remboursements et dégrèvements » étant évaluatifs, et l'exercice de prévision étant par nature incertain, compte tenu des révisions parfois importantes des crédits opérés en cours d'année, le rapporteur spécial appelle l'administration à mieux communiquer sur les hypothèses prises pour construire son projet de loi de finances, afin que le Parlement puisse pleinement exercer sa mission de contrôle.

Circonstance aggravante, ce constat n'est pas nouveau. À titre d'exemple, partant d'un constat d'une sous-estimation de même ampleur des crédits votés, le rapporteur spécial appelait déjà à une fiabilisation des données prévisionnelles du programme lors de l'examen de la loi de finances pour 2021. Un travail de fiabilisation et de transparence apparaît donc indispensable pour assurer la sincérité et la crédibilité des crédits inscrits en projet de loi de finances.

II. BEAUCOUP A ÉTÉ FAIT POUR LUTTER CONTRE LA FRAUDE À LA TAXE SUR LA VALEUR AJOUTÉE (TVA), MAIS LE DÉFI RESTE DE TAILLE

A. LA TVA MAINTIENT LE DYNAMISME AFFICHÉ DEPUIS PLUS DE DIX ANS ET SES REMBOURSEMENTS REPRÉSENTENT PLUS DE LA MOITIÉ DES RESTITUTIONS DE LA MISSION

Les entreprises sont redevables de la TVA au titre de la TVA qu'elles facturent auprès de leurs clients. Elles peuvent ensuite déduire des montants à payer celui de la TVA qu'elles supportent sur les achats nécessaires à leur activité. La TVA à reverser est ainsi calculée par différence entre la TVA collectée sur les opérations imposables (ventes, prestations de services, etc.) et celle déductible sur leurs achats, charges et immobilisations. Lorsque la TVA à déduire est supérieure à celle perçue, l'entreprise bénéficie d'un crédit de TVA.

L'utilisation du crédit de TVA est laissée à l'appréciation des entreprises qui peuvent opter pour :

- l'imputation : il s'agit de reporter un crédit de TVA sur les périodes d'imposition suivantes. Le crédit est alors imputé dès que possible sur un solde de TVA à reverser, constaté sur les déclarations déposées ultérieurement ;

- le remboursement : dans ce cas, la demande doit être formulée lors du dépôt d'une déclaration mentionnant le crédit.

En PLF 2025, les restitutions de TVA sont estimées à 80,3 milliards d'euros soit une augmentation légère de 1,2 % par rapport au montant figurant en loi de finances initiale pour 2024 (79,3 milliards d'euros), et de 3,5 % par rapport à la dernière estimation à date pour 2024 (77,6 milliards d'euros). Même revue à la baisse, la dernière estimation à date représentait une hausse substantielle par rapport au niveau observé en 2023 (74,0 milliards d'euros). Cette augmentation résulte de deux effets combinés : une évolution dynamique des demandes de remboursement de crédits de TVA (prévue à + 4,0 % pour 2024) et le rattrapage des retards de traitement apparus en fin d'année 2023. La hausse observée et anticipée s'inscrit dans une tendance plus longue : de 2014 (exécution) à 2025 (prévisions PLF), la progression des remboursements de TVA s'élève à 68,6 %, représentant 32,7 milliards d'euros.

Si l'évolution des demandes de remboursements de TVA varie en fonction d'agrégats économiques (niveau d'investissement des entreprises ou niveau de consommation intermédiaire...) mais également de facteurs d'ordre comportemental poussant les entreprises à s'orienter vers le remboursement plutôt que vers le report du crédit de TVA, la hausse continue constatée depuis 2014 interroge cependant.

En effet, entre 2014 et 2023, les remboursements de TVA effectués ont évolué à un rythme supérieur à celui de la valeur ajoutée créée elle-même (55,5 % contre 31,6 %). Cependant, ils ont augmenté moins rapidement que la TVA collectée sur la même période (60,5 %), notamment en raison de facteurs comportementaux poussant les entreprises à avoir recours, en fonction du contexte économique, au remboursement plutôt qu'au report de crédit, ou inversement. L'arbitrage entre report du crédit ou demande de remboursement reflète des considérations de besoins de trésorerie et des coûts transactionnels générés par les demandes de remboursement (alors que la reconduction de crédits est tacite).

B. CE DYNAMISME DOIT INTERROGER SUR LA PART DES REMBOURSEMENTS LIÉS À LA FRAUDE

1. Les dernières estimations placent l'ampleur de la fraude à la TVA autour de 10 milliards d'euros

Les restitutions de TVA participent de la mécanique classique de fonctionnement de cette imposition. Cependant, le niveau élevé des remboursements ainsi que la hausse continue, dans des proportions plus élevées que l'évolution de la valeur ajoutée elle-même, impose une vigilance accrue sur les risques de montages frauduleux.

En effet, la fraude à la TVA constitue chaque année une perte de recettes particulièrement importante pour les finances de l'État mais dont l'estimation reste délicate.

Par définition, le coût de la fraude à la TVA ne peut être mesuré avec précision. Ses estimations varient fortement. En 2022, l'INSEE estimait le coût total de la TVA non-recouvrée entre 20 et 25 milliards d'euros pour l'année 2012. Plus récemment, en septembre 2024, la DGFIP, en collaboration avec l'INSEE, a continué et approfondi ces travaux3(*) et placé le coût de la sous-déclaration de la TVA entre 6 et 10 milliards d'euros, tout en reconnaissant que ce coût est un minorant du coût de la fraude, qui ne prend pas en compte les entreprises qui ne déclarent pas de TVA. Afin notamment de poursuivre la fiabilisation de ce chiffrage, le département d'études et de statistiques fiscales de la DGFiP (DESF) consacre depuis septembre 2024 trois équivalents temps plein à l'évaluation de la fraude fiscale.

Si le rapporteur spécial se félicite que les dernières estimations amènent à réduire la part estimée de la fraude à la TVA, il note néanmoins que son ampleur se chiffre en milliards et demeure substantielle.

2. Une typologie de fraudes qui s'appuie pour une large part sur des transactions internationales, souvent intracommunautaires, réalisées par des sociétés écrans

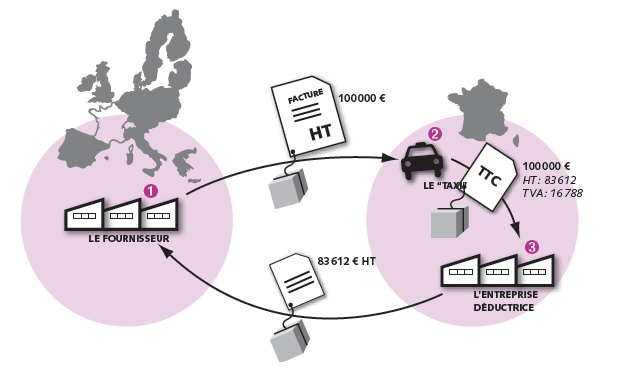

Les fraudes à la TVA les plus communément rencontrées sont les suivantes :

- le carrousel TVA.

Les fraudes dites « carrousel » impliquent des transactions financières transfrontalières entre différentes sociétés et consistent à faire déduire par un acheteur final la TVA facturée mais non reversée par une société dite « taxi ».

Schéma de carrousel TVA

Source : DGFIP

Les montages auxquels ont recours les fraudeurs se sont peu à peu complexifiés avec une multiplication de sociétés écrans dont la durée de vie est parfois très courte. Les modèles les plus communs visent à dissimuler des recettes encaissées ou à les effacer de la comptabilité tandis que d'autres consistent à minorer le coût de certaines ventes à distance4(*) ou à faire appel à des schémas plus complexes, comme la fraude au « régime 42 » 5(*) ou l'usage abusif du régime de la marge6(*).

- le commerce électronique.

Le développement du commerce en ligne a vu se multiplier les vendeurs utilisant les services des marketplaces qui ne respectent pas les règles de TVA applicables aux ventes à distance intracommunautaires (« VAD »).

- les certificats d'économie d'énergie.

Depuis la loi n° 2005-781 du 13 juillet 2005 de programme fixant les orientations de la politique énergétique (loi POPE) portant la création des certificats d'économies d'énergie, prorogée par la loi n° 2010-788 du 12 juillet 2010 portant engagement national pour l'environnement, les grandes entreprises du secteur de l'énergie, les entreprises pétrolières et de la grande distribution vendant du carburant, considérées polluantes, ont une obligation de financer des actions d'économies d'énergie. En contrepartie, elles obtiennent des certificats d'économies d'énergie (C2E).

En 2018, l'attention de la DGFiP a été appelée sur des situations de fraude potentielle à la TVA dans la chaîne des multiples intervenants du dispositif (travaux fictifs, surfacturations, défaillance déclarative, transferts injustifiés de fonds vers l'étranger, possibles carrousels TVA, déduction indue de TVA). La Cour des comptes dénonçait récemment un dispositif discrédité par les fraudes et des taux de non-conformités élevés, dont le dispositif de contrôle doit impérativement être revu7(*).

- la TVA à l'importation.

Si l'autoliquidation de la TVA à l'importation à compter de janvier 2022 n'accroit pas en elle-même le risque de fraude, elle peut contribuer à la réalisation de fraudes à l'opérateur défaillant ou d'escroqueries par le biais de remboursements indus de crédits de TVA, notamment au moyen d'une minoration de valeur déclarée à l'import ou des achats conduisant à diminuer artificiellement le chiffre d'affaires (fraude domestique classique).

- le négoce de véhicules d'occasion.

En matière de fraude aux véhicules d'occasion, la tendance observée depuis 2016 se confirme avec la multiplication des mandataires transparents qui s'accompagne de l'achat direct du véhicule par des clients particuliers qui se substituent aux mandataires dans les démarches administratives, comme par exemple l'obtention des quitus. Ce modus operandi vise à masquer le véritable rôle des mandataires, moins facilement identifiables. Il permet également de contrer le dispositif législatif obligeant les assujettis à indiquer l'origine des véhicules qu'ils acquièrent. Par ailleurs, l'intervention de structures éphémères réalisant des acquisitions intracommunautaires (AIC) pour des montants élevés sur une courte période persiste, tout comme l'utilisation de faux documents (factures, documents d'autorisation d'achat en franchise ou de dispense de quitus).

- la fraude à la TVA en réseau.

La nature évolutive de la fraude à la TVA oblige l'administration fiscale à rester vigilante afin de détecter les nouveaux schémas qui peuvent ne pas se limiter au seul domaine fiscal.

Ainsi, le phénomène de « fusion » de la fraude à la TVA avec d'autres délits ou infractions, constatée depuis plusieurs années, reste d'actualité. Cela consiste notamment à développer des circuits de revente de produits ayant fait l'objet d'acquisitions intracommunautaires (AIC) afin d'alimenter des activités, en particulier le BTP, qui en tirent profit pour ne pas déclarer les rémunérations de leurs personnels.

C. LA FRANCE A PRIS CONSCIENCE DE L'AMPLEUR DU PHÉNOMÈNE ET A MULTIPLIÉ LES MESURES DEPUIS QUELQUES ANNÉES POUR LE JUGULER

1. L'arsenal législatif s'est progressivement renforcé pour lutter contre la fraude à la TVA

Le rapporteur spécial note que les outils pour lutter contre la fraude se sont considérablement enrichis au cours des dernières années.

Depuis la loi de lutte contre la fraude de 20188(*), il existe une obligation pour les commerçants d'utiliser des caisses certifiées par un organisme accrédité ou par une attestation individuelle fournie par le distributeur du logiciel de caisse9(*). D'autre part, sur l'initiative notamment du Sénat, des obligations fiscales ont été créées pour les plateformes internet en renforçant notamment leur responsabilité.

Par ailleurs, la DGFiP est engagée dans une démarche préventive visant à suspendre le numéro de TVA intracommunautaire (TVAI) de sociétés frauduleuses, en application de l'article 23 du règlement communautaire n° 904/2010 du 7 octobre 2010. Les sociétés identifiées présentant des niveaux de risque majeur font ainsi l'objet de demandes de suspension de leur numéro de TVAI. Il s'agit le plus souvent de sociétés défaillantes ou cessées (opérateurs « éphémères »), susceptibles de réaliser des opérations frauduleuses. Ces suspensions de numéros de TVAI ont ainsi fortement augmenté ces dernières années.

De surcroit, le développement de méthodes d'analyse de données mettant en oeuvre des techniques statistiques ou d'apprentissage automatique devrait faciliter la lutte contre les fraudes à la TVA. Les « alertes » provenant de travaux de datamining ou d'informations transmises par les services ont permis de mieux identifier les entreprises présentant des risques en matière de remboursements de crédits de TVA, qui sont, dès lors, automatiquement soumises à un examen approfondi (circuit long) en cas de dépôt d'une demande de remboursement.

En 2023, la compétence des officiers fiscaux judiciaires (OFJ) du service d'enquête judiciaire des finances (SEJF) a été étendue aux escroqueries liées à la TVA, ainsi qu'aux infractions connexes. Cette extension reprend la recommandation n°6 de la mission d'information de la commission des finances du Sénat visant à lutter contre la fraude et l'évasion fiscale10(*).

Dans le cadre du plan de lutte contre toutes les fraudes aux finances publiques, ce service a été transformé Office national anti-fraude aux finances publiques (ONAF), aux compétences élargies à toutes les infractions portant atteinte aux finances publiques, qu'elles se rapportent aux recettes, aux dépenses et aux fonds ou aux avoirs publics, y compris les infractions portant atteinte aux intérêts financiers de l'Union européenne. Pour endosser ces nouvelles missions, le gouvernement a annoncé un doublement, d'ici 2025, du nombre d'officiers fiscaux judiciaires et la création d'un statut d'agent d'enquête judiciaire afin d'épauler les officiers douaniers et fiscaux judiciaires.

Le rapporteur spécial attend toutefois que ces annonces de renforcement se concrétisent. Alors qu'au 31 mai 2022, sur un total de 314 agents, le SEJF comptait 43 agents de la DGFiP, dont 40 disposant de la qualification d'OFJ, la douane communique désormais sur un effectif de 266 enquêteurs habilités dont 25 OFJ, effectif repris encore récemment par la Cour des comptes11(*).

La lutte contre la fraude à la TVA ne faiblit pas et deux nouveaux dispositifs ont été introduits par la loi de finances pour 2024. En premier lieu, depuis le 1er janvier 2024, un « dropshipper »12(*) peut être redevable de la taxe due à l'importation mais également sur la vente à distance des biens importés lorsque le prix de vente du bien facturé à l'acquéreur final est supérieur au prix d'acquisition du bien par ce dernier auprès du fournisseur établi hors Union européenne. En second lieu, elle a prolongé l'expérimentation de l'exploitation des données sur les sites internet pour deux années supplémentaires, et en a étendu le champ d'application.

Par ailleurs, la loi de finances a instauré une procédure de « mise en conformité fiscale » pour renforcer la lutte contre la fraude à la TVA dans le cas de prestations de services dans le secteur des services électroniques à des consommateurs français sans recourir à un opérateur de plateforme en ligne. La démarche de mise en conformité fiscale est assortie d'un mécanisme d'injonction au déréférencement, avec la possibilité d'appliquer une sanction pécuniaire.

2. Des contrôles plus nombreux, au rendement en hausse, et une baisse estimée de la fraude à la TVA

Ces nouveaux dispositifs se sont accompagnés de contrôles renforcés. Si le nombre de contrôles fiscaux externes (« contrôles sur place ») en matière de TBA est resté stable à un peu plus de 14 000 contrôles réalisés entre 2021 et 2023, le nombre de contrôles sur pièces (« contrôles de bureau ») a lui fortement cru, d'un peu moins de 100 000 en 2021 à un peu plus de 115 000 en 2023. Et les résultats sont au rendez-vous : les rappels de TVA se sont ainsi élevés à plus de 5,2 milliards d'euros en 2023 (dont 2,1 milliards d'euros de TVA mise en recouvrement et 3,1 milliards de rejets de demandes de remboursements de crédits de TVA), en hausse significative par rapport à 2021, où les rappels totaux s'élevaient à 3,7 milliards d'euros (dont 1,6 milliard d'euros de TVA mise en recouvrement et 2,1 milliards de rejets de demandes de remboursements de crédits de TVA)

Ces contrôles renforcés se sont déroulés dans un contexte où la fraude à la TVA estimée connait en France un recul significatif. La dernière étude de la commission européenne, publiée en décembre 2023, sur l'écart entre la TVA attendue et la TVA perçue (« VAT Gap ») évalue cet écart TVA à 9,6 milliards d'euros pour la France pour l'année 2021, ce qui représente un pourcentage de 4,9 % des recettes de TVA, en diminution significative par rapport à l'étude précédente sur l'année 2020 (écart évalué à 14 milliards d'euros soit 8 % du produit de TVA). Cet « écart TVA » reste, de surcroit, inférieur à la moyenne européenne (5,3 %). Pour mémoire, les résultats de l'année 2020 marquaient déjà un progrès par rapport à l'année 2019 (écart évalué à 16,4 milliards d'euros soit 8,6 % du produit de TVA).

D. DES POINTS D'ALERTE ET DES PISTES DE PROGRÈS DEMEURENT DANS LA LUTTE CONTRE LA FRAUDE

L'étude de la typologie des principaux cas de fraude à la TVA fait ressortir l'importance de la fraude sur la TVA à l'occasion de transactions internationales. Dans le contexte du développement du e-commerce, la sous-évaluation de la valeur en douane, qui constitue la base d'imposition à la TVA à l'importation (TVA-I), soulève des difficultés particulières pour les agents de la DGDDI lors de leurs contrôles des flux de marchandises aux frontières. Ils sont souvent confrontés à des schémas de fraude difficiles à détecter, visant à minorer la valeur en douane des produits importés, pour échapper au paiement des droits de douanes et de la TVA-I.

La sous-évaluation de la valeur en douane

dans le e-commerce :

une fraude aggravée par le recours à

des intermédiaires basés en Chine

Les agents de la Douane sont régulièrement confrontés au schéma de fraude suivant :

- à la réception de la commande, les e-commerçants vendeurs mandatent des intermédiaires en Chine pour effectuer le groupage des colis et leur facturation ;

- ces « consolidateurs » en Chine procèdent ensuite à des manipulations de données des factures afin de faire passer ces colis pour des envois de faible valeur, en dessous des seuils de taxation et pour amoindrir le paiement de TVA à l'importation (TVA-I) dû ;

- l'acheminement des colis est ensuite réalisé par des logisticiens ou leurs représentants.

En raison de l'extrême fragmentation des envois et de la multitude de particuliers destinataires finaux, la reconstitution de la valeur réelle est difficile, voire impossible, empêchant ainsi de matérialiser la fausse déclaration de valeur en douane

Source : commission des finances, d'après les réponses au questionnaire du rapporteur

Les services de la direction générale des douanes et droits indirects (DGDDI), en collaboration avec le parquet européen, multiplient les enquêtes. Le Parquet européen mène en effet des enquêtes transfrontières sur des fraudes concernant des fonds de l'UE d'un montant supérieur à 10 000 euros ou sur des cas de fraude transfrontière à la TVA entraînant un préjudice supérieur à 10 millions d'euros. Dernièrement, en avril 2024, à la suite d'un signalement de la DGDDI, le parquet européen a effectué des perquisitions et arrêté quatre suspects en France, dans le cadre d'une enquête sur une fraude présumée à la TVA d'environ 60 millions d'euros, procédant à des saisies à hauteur de plus de 12,5 millions d'euros en France, au Luxembourg, aux Pays-Bas et au Royaume-Uni.

À l'occasion de la mission d'information menée en octobre 2022 sur la lutte contre la fraude et l'évasion fiscale précitée, la commission des finances du Sénat plaidait pour une collecte plus efficace de la TVA aux frontières de l'Union européenne, notant que les agents des Douanes ne disposent pas des informations leurs permettant de détecter efficacement ce type de fraude, plus particulièrement pour les envois de valeur inférieur à 150 euros.

Or, depuis le 1er janvier 2022, la procédure de l'autoliquidation a été généralisée à l'ensemble des assujettis redevables de la TVA à l'importation, avec un transfert de la compétence relative au recouvrement de la TVA aux frontières de la DGDDI vers la DGFIP.

Ce transfert de compétence justifie aujourd'hui une coopération accrue entre la DGFiP et la DGGDI. En effet, la Douane demeure impliquée dans le contrôle des flux de marchandises et donc compétente pour constater la base imposable des biens importés13(*).

Le rapporteur spécial alerte sur la nécessité de maintenir les moyens suffisants pour que la DGDDI puisse continuer d'exercer cette mission cruciale, toute économie en la matière étant assurément contreproductive au vu des montants de fraude en jeu. Il prend acte du redéploiement de 100 ETP sur le contrôle douanier du e-commerce d'ici 2025, conformément à la feuille de route sur la « lutte contre toutes les fraudes aux finances publiques » publiée en mai 2023 et au contrat d'objectifs et de moyens de la douane. Il s'inquiète toutefois que ces redéploiements se fassent à effectifs constant, et de ce fait au détriment des autres missions de douane. Le risque est ainsi de nuire inexorablement à la qualité du service qu'elle rend au public.

Enfin, sur un plan prometteur, le rapporteur spécial appelle à respecter le calendrier de la généralisation de la facture électronique en France. Ce dispositif a été introduit avec succès en Italie par un décret du 3 avril 2013. Longtemps le mauvais élève en matière de lutte contre la fraude à la TVA, l'Italie a vu son écart de TVA, tel qu'estimé par la Commission européenne, passer de 26,9 % en 2015 à 21,3 % en 2019. Dans la dernière étude publiée par la Commission en 2023, l'Italie affiche la plus forte baisse de l'UE, avec un écart désormais estimé à 10,8 %.

En France, depuis 2020, toutes les entreprises doivent éditer des factures numériques afin d'adresser leurs demandes de paiement, via Chorus pro, pour des contrats conclus avec l'État, les collectivités territoriales et les établissements publics. L'ordonnance n° 2021-1190 du 15 septembre 2021 prévoyait, à son article 3, d'étendre progressivement cette obligation pour les factures émises entre les assujettis à la TVA en France à partir du 1er juillet 2024. L'article 91 de la loi de finances pour 2024 fixe un nouveau calendrier, l'obligation d'émettre des factures étant fixée à partir du 1er septembre 2026 pour les grandes entreprises et les entreprises de taille intermédiaire et du 1er septembre 2027 pour les petites et moyennes entreprises et les micro-entreprises.

Au vu des enjeux exposés, le rapporteur spécial appelle à respecter ce nouveau calendrier et estime qu'il s'agira d'une avancée pour sécuriser les déclarations mais également pour simplifier les démarches administratives des personnes assujetties.

E. LA TVA DOIT ÊTRE GÉRÉE AU MIEUX POUR FINANCER LES COLLECTIVITÉS

À la suite des différentes réformes de la fiscalité locale relatives à la suppression de la taxe d'habitation sur les résidences principales et à la baisse des impôts de production (cf. infra partie II), les collectivités locales bénéficient désormais de fractions de TVA, pour un montant total de près de 52,5 milliards d'euros en 2023, et estimé à 54,9 milliards d'euros en 2024, afin d'assurer leur financement.

C'est le cas notamment :

- des régions qui ont perçu, en 2023, 5,2 milliards d'euros de TVA en substitution de leur ancienne DGF (depuis 2018) et 11 milliards d'euros de TVA en compensation de la suppression de la part régionale de la CVAE (depuis 2021) ;

- du fonds de sauvegarde des départements, Mayotte, des collectivités de Guyane, Martinique, corse et de la métropole de Lyon pour soutenir les territoires les plus fragiles : la fraction de TVA oscille chaque année entre 250 millions d'euros et 300 millions d'euros et est estimée à 288 millions d'euros en PLF 2025 ;

- des départements (17,0 milliards d'euros), des EPCI (9,2 milliards d'euros) et de la Ville de Paris (1,3 milliard d'euros) dans le cadre de la réforme supprimant la taxe d'habitation ;

- des départements (4,3 milliards d'euros) et du bloc communal (6,2 milliards d'euros) afin de compenser la suppression des parts communales et départementales de la CVAE.

Ce partage de la TVA entre budget de l'État et collectivités dont le taux de dépendance à cet impôt augmente, rend indispensable une gestion optimisée de sa collecte et nécessite de poursuivre le développement des moyens alloués à la lutte contre la fraude à la TVA.

Pour mémoire, les rappels faisant suite à des demandes indues de remboursement de TVA se sont élevés à plus de 3 milliards d'euros en 2023. Ce chiffre est en constante augmentation depuis 2019.

III. L'EXIGENCE D'UNE ATTENTION RENFORCÉE SUR LES CRÉDITS D'IMPÔTS CONNAISSANT UNE HAUSSE PARTICULIÈREMENT DYNAMIQUE

Remboursements et dégrèvements liés à des politiques publiques

(en millions d'euros)

|

Sous Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

|

02 |

Impôt sur le revenu |

2 098 |

2 103 |

2 252 |

2 252 |

|

03 |

Impôt sur les sociétés |

7 149 |

6 338 |

6 600 |

6 702 |

|

04 |

Taxe intérieure de consommation sur les produits énergétiques |

1 912 |

1 990 |

2 100 |

1 562 |

|

05 |

Taxe intérieure de consommation sur le gaz naturel |

35 |

15 |

35 |

35 |

|

08 |

Acomptes de crédits et de réductions d'impôts sur le revenu |

5 613 |

5 370 |

5 800 |

5 729 |

|

09 |

Taxe intérieure sur la consommation finale d'électricité |

474 |

100 |

100 |

150 |

|

10 |

Crédit d'impôt contemporain - Services aux particuliers |

846 |

1 888 |

1 600 |

2 390 |

|

Total 12 - Remboursements et dégrèvements liés à des politiques publiques |

18 128 |

17 804 |

18 487 |

18 821 |

|

Source : commission des finances du Sénat, d'après les documents budgétaires

Si les remboursements associés à la mécanique de l'impôt constituent l'essentiel en volume des remboursements et dégrèvements d'impôts d'État, la part associée à des politiques publiques renvoie à des choix du gouvernement et est tout sauf négligeable, avec des crédits prévus à 18,8 milliards d'euros, soit un peu plus de 13 % de l'ensemble des crédits de la mission, en hausse de 5,7 % par rapport à la loi de finances initiale pour 2024. Toutefois, comme, pour les crédits associés à la mécanique de l'impôt, les crédits associés à des politiques publiques ont été sous-estimés en loi de finances : par rapport à la dernière estimation à date pour 2024, la hausse des crédits attendus pour 2025 de remboursements et dégrèvements liés à des politiques publiques n'est plus que de 1,8 %.

L'impôt sur le revenu est le premier impôt touché par ces dispositifs, avec 55 % des crédits de l'action 12 qui lui sont consacrés soit directement (12 % des crédits), soit, surtout, à travers les acomptes de crédits et réductions d'impôts (30 % des crédits), soit enfin à travers le crédit d'impôt contemporain versé pour les services aux particuliers (13 % des crédits).

Les crédits versés au titre de l'impôt sur les sociétés sont l'autre versement d'ampleur significative de cette action, avec 36 % des crédits versés en 2025.

A. LES REMBOURSEMENTS DES CRÉDITS ET RÉDUCTIONS D'IMPÔT SUR LE REVENU (IR) SONT RELATIVEMENT DYNAMIQUES ET MÉRITENT D'ÊTRE QUESTIONNÉS

1. Les remboursements et dégrèvements liés à l'IR progressent encore sous l'effet de la montée en charge du crédit d'impôt contemporain

Remboursements et dégrèvements liés à des politiques publiques - part IR

(en millions d'euros)

|

Sous Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

|

02 |

Impôt sur le revenu |

2 098 |

2 103 |

2 252 |

2 252 |

|

08 |

Acomptes de crédits et de réductions d'impôts sur le revenu |

5 613 |

5 370 |

5 800 |

5 729 |

|

10 |

Crédit d'impôt contemporain - Services aux particuliers |

846 |

1 888 |

1 600 |

2 390 |

|

Total 12 - Remboursements et dégrèvements liés à l'impôt sur les revenus |

8 557 |

9 361 |

9 652 |

10 371 |

|

Source : commission des finances du Sénat, d'après les documents budgétaires

Les acomptes de crédits et réductions d'impôts sur le revenu représentent la majorité des remboursements et dégrèvements liés à l'IR. La sous-action dédiée (200-12-08) comptabilise l'acompte de 60 % versé en janvier au titre de certains crédits et réductions d'impôts. Cette avance, prévue à l'article 1665 bis du CGI, concerne les dispositifs suivants : crédit d'impôt pour l'emploi d'un salarié à domicile, crédit d'impôt pour la garde d'enfants de moins de 6 ans, crédit d'impôt pour les cotisations syndicales, réduction d'impôt pour les dons aux associations, réduction d'impôts pour frais d'hébergement en Ehpad, réductions d'impôt pour l'investissement locatif. Si le montant de ces crédits est relativement stable dans le temps, ils ont néanmoins aussi été concernés par la sous-estimation générale des crédits en LFI 2024, les crédits estimés à date pour 2024 étant supérieurs de près de 500 millions d'euros. La baisse estimée des crédits pour 2025 est expliquée par la montée en charge du dispositif d'avance immédiate du crédit d'impôt lié à l'emploi d'un salarié à domicile, lequel est budgétairement enregistré sur la sous-action 200-12-10.

La sous-action 200-12-10 comptabilise les dépenses d'avances immédiates du crédit d'impôt sur le revenu lié à l'emploi d'un salarié à domicile. Ce dispositif permet aux particuliers de bénéficier immédiatement de l'avantage fiscal. D'un montant initialement plus faible, il connaît une progression dynamique depuis 2023 qui mérite une attention particulière (cf. infra).

Enfin, la sous-action 12.02 retrace la part restituée de tous les crédits d'impôt sur le revenu telle que calculée au solde. Elle inclut, entre autres, le crédit d'impôt lié à l'emploi d'un salarié à domicile et le crédit d'impôt pour frais de garde de jeunes enfants. Elle exclut la part qui peut, en fonction des dispositifs, être versée sous formes d'acomptes (sous-action 12-08) ou d'avances immédiates (sous-action 12-10), puis est reprise pour la liquidation du solde. Ses crédits dépassent légèrement les 2 milliards d'euros par an. Ils ont été revus à la hausse en 2024 et 2025 en raison de l'augmentation anticipée des montants du crédit d'impôt lié à l'emploi d'un salarié à domicile.

2. L'avance directe, une nouveauté à compter de 2022 dont la montée en charge est en deçà des attentes...

Depuis janvier 2022, les particuliers employeurs peuvent bénéficier d'un nouveau service d'avance immédiate de crédit d'impôt s'ils ont recours à l'emploi direct d'un salarié à domicile.

L'avance immédiate pour les services à la personne (hors garde d'enfants) permet ainsi de déduire automatiquement, chaque mois, le crédit d'impôt des dépenses effectuées pour l'emploi d'un salarié à domicile.

Depuis avril 2022, cette option est accessible aux particuliers employeurs faisant appel à un prestataire (société, association) du secteur du service à la personne. Après une expérimentation dans les départements du Nord et de Paris, ce service est désormais étendu à l'ensemble du territoire.

La généralisation de la contemporanéisation du crédit d'impôt pour l'emploi d'un salarié à domicile a été évaluée à 1,1 milliard d'euros en LFI 2022 puis à 2,5 milliards en LFI 2023. L'exécution est cependant très nettement inférieure à ces montants (255 millions d'euros en 2022 et 846 millions en 2023).

Partant de ce constat répété, la LFI 2024 prévoyait des crédits à hauteur de 1,9 milliard d'euros pour tenir compte du niveau d'exécution inférieur aux prévisions initiales et d'une montée en charge moins rapide qu'attendue : celle-ci s'est avérée encore inférieure à ces projections, avec de dernières estimations à date s'élevant à 1,6 milliard d'euros pour 2024. Les projections pour 2025 restent malgré tout très dynamiques, avec des crédits inscrits à hauteur de 2,4 milliards d'euros, soit une hausse de près de 800 millions d'euros (+ 49 %).

3. ... mais reste substantielle, et mérite d'être interrogée

Par opposition aux remboursements et restitutions liées à la mécanique de l'impôt, l'État a plus de prise sur la définition de ces mécanismes incitatifs de nature fiscale. Or, comme exposé précédemment, leur progression est tout sauf négligeable dans le cas de l'IR entre la LFI 2024 et le PLF 2025, avec une hausse de 719 millions d'euros (+ 7,4 %).

Le rapporteur estime qu'il est nécessaire d'interroger les fondements et les effets de cette hausse, alimentée par une augmentation des versements dans le « cadre du crédit d'impôt contemporain services aux particuliers » qui vient détériorer chaque année un peu plus la trésorerie de l'État et qui, d'après les informations communiquées par l'administration fiscale, correspond pour près de 60 % à des dépenses d'entretien de la maison, de travaux ménagers ou de petits travaux de jardinage.

En premier lieu, la Cour des comptes14(*) constate que le crédit d'impôt au titre de l'emploi d'un salarié à domicile ne répond pas aux objectifs qui lui sont assignés. En particulier, son taux, combiné à d'autres soutiens publics, aboutit à rendre le travail déclaré substantiellement moins coûteux (9,35 euros de l'heure) que le travail dissimulé (estimé à 11,38 euros de l'heure). En d'autres termes, un crédit d'impôt au taux de 40 % (au lieu de 50 %) suffirait à remplir l'objectif de décourager le travail non déclaré.

Plus spécifiquement, c'est la logique même d'un crédit d'impôt contemporain sur les services à la personne qui peut être interrogée. C'est ce que fait le Conseil des prélèvements obligatoires (CPO)15(*), qui note en particulier que « le choix de recourir à un crédit d'impôt avec avance immédiate revient à rapprocher la dépense fiscale d'une logique de dépense budgétaire, sans présenter les mêmes avantages en termes de contrôle. »

Partant de ces multiples constats, le rapporteur spécial s'interroge sur le périmètre d'un dispositif aussi coûteux et peu contrôlable. Par ailleurs, pour certains contribuables ce crédit d'impôt peut générer un effet d'aubaine, en sollicitant le remboursement de dépenses non-contraintes. Le risque de travail dissimulé ne peut motiver à elle seule le maintien d'une dépense fiscale si conséquente pour les finances publiques. Il convient donc de mettre en débat la nature des dépenses, le taux de prise en charge et le profil socio-économiques des bénéficiaires.

B. LE COÛT CROISSANT DU CRÉDIT D'IMPÔT EN FAVEUR DE LA RECHERCHE POUR DES EFFETS TOUJOURS PLUS INCERTAINS

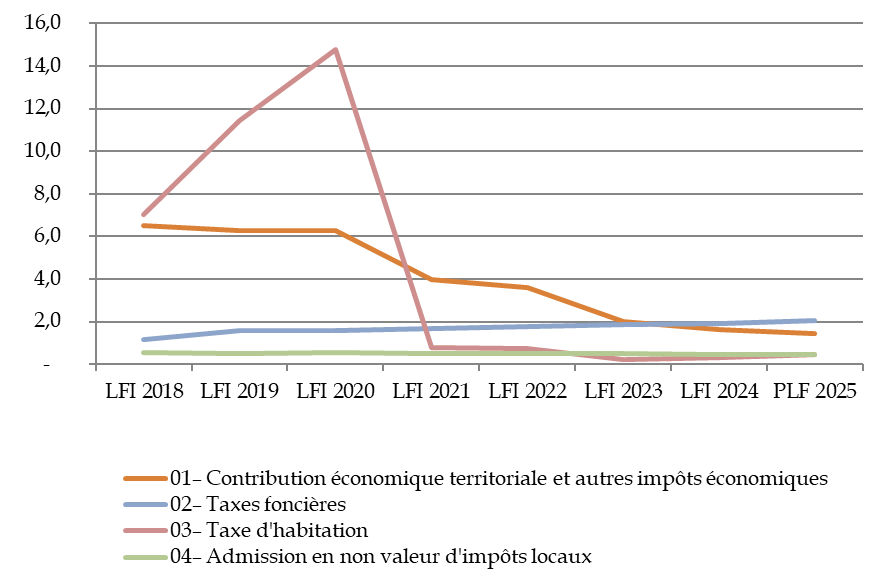

1. Le coût du crédit d'impôt en faveur de la recherche (CIR) progresse de façon dynamique

La sous-action 200-12-03 regroupe les restitutions au titre des crédits d'impôt dont bénéficient les entreprises soumises à l'impôt sur les sociétés, principalement les remboursements de créances du crédit d'impôt en faveur de la recherche (CIR), avec une part résiduelle de dépenses au titre du crédit d'impôt en faveur de la compétitivité et de l'emploi (CICE).

Selon les dernières estimations à date, ces dépenses s'établiraient à 6,6 milliards d'euros en 2024 en légère baisse par rapport à 2023 (7,1 milliards d'euros) : cette évolution masque des évolutions contradictoires, l'extinction du CICE16(*) (0,1 milliard d'euros en 2024 contre 1,1 milliard d'euros en 2023) venant plus que compenser une hausse des dépenses de CIR (de 6 milliards à 6,5 milliards). Avec l'extinction du CICE, une hausse de 100 millions d'euros est anticipée pour l'année 2025 (+ 1,5 %), dont le niveau peut être interrogé au vu du dynamisme passé du CIR.

Le coût du crédit d'impôt recherche (CIR), en dépit de variations conjoncturelles, est en forte hausse depuis la réforme de 2008 (cf. infra). Alors qu'en 2009, il s'établissait à 4,5 milliards d'euros pour un peu plus de 14 000 dossiers, il devrait représenter, en 2025, 7,7 milliards d'euros pour près de 15 500 entreprises.

Le rapporteur spécial s'étonne de la baisse confirmée du nombre d'entreprises bénéficiaires, passé de 21 695 en 2023 à 15 693 en 2024 et désormais 15 507 en 2025 (données des PLF 2023 à 2025 - voies et moyens tome 2).

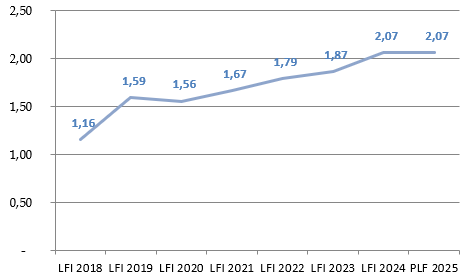

En 2023, l'exécution s'est établie à 7,3 milliards d'euros. Comme l'illustre le graphique ci-dessous, l'augmentation du coût du dispositif (crédits prévus en LFI) est de 34 % entre 2014 et 2025.

Évolution du coût du crédit d'impôt pour la recherche depuis 2014

(en millions d'euros)

La courbe « linéaire » marque la tendance des crédits votés en LFI.

Source : commission des finances du Sénat, d'après les réponses au questionnaire du rapporteur spécial

Cette tendance haussière continue malgré la suppression par la loi de finances pour 2021 du doublement des dépenses sous-traitées à des organismes publics17(*) en matière de CIR à compter du 1er janvier 2022.

En remplacement de cette règle, la loi de finances pour 2022 crée un nouveau crédit d'impôt en faveur de la recherche collaborative, codifié à l'article 244 quater B bis du CGI. Ce crédit d'impôt s'applique aux dépenses facturées par des organismes de recherche et de diffusion des connaissances (ORDC) dans le cadre d'un contrat de collaboration conclu entre le 1er janvier 2022 et le 31 décembre 2025. Ces dépenses sont retenues dans la limite globale de 6 millions d'euros par an et le taux du crédit d'impôt est de 40 % (ou 50 % pour les PME). En 2024, ce crédit d'impôt est estimé à 146 millions d'euros, stable par rapport à 2023.

À cet égard, il est important de souligner que les entreprises ne peuvent pas, au titre des mêmes dépenses, bénéficier à la fois du crédit d'impôt en faveur de la recherche collaborative et du CIR.

Les remboursements au titre du crédit d'impôt recherche

En application de l'article 199 ter B du code général des impôts, les entreprises imputent leurs créances de CIR sur leur impôt sur les sociétés de l'année N + 1.

Si, après prise en compte de cette créance, elles sont toujours déficitaires, elles pourront mobiliser à nouveau cette créance pour payer leur impôt en année N + 2 et N + 3, sans donner lieu à une restitution de la part de l'administration fiscale. Le reliquat de créance qui n'aura pas été utilisé en N+ 4 pourra ainsi donner lieu à une restitution.

Plusieurs types d'entreprises peuvent demander le remboursement immédiat des dépenses éligibles au CIR :

- les petites et moyennes entreprises au sens du droit européen18(*) ;

- les entreprises nouvelles durant les cinq années suivant leur création ;

- les entreprises ayant fait l'objet d'une procédure de conciliation ou de sauvegarde, d'un redressement ou d'une liquidation judiciaire ;

- les jeunes entreprises innovantes.

Source : article 199 ter B du code général des impôts

2. Un dispositif couteux qui doit être mieux ciblé et plus efficace

Créé en 1983, le CIR avait initialement pour objet d'apporter un soutien proportionnel à la croissance de la recherche et développement des entreprises. Depuis la réforme de 2004, le montant du CIR est calculé proportionnellement à celui de l'ensemble des dépenses de recherche et développement éligibles engagées et non plus sur la base des dépenses nouvelles réalisées par les entreprises.

La principale réforme du CIR a été portée par la loi de finances initiale pour 2008 et a consisté à porter le crédit d'impôt à 30 % des dépenses de recherche et développement en deçà de 100 millions d'euros et à 5 % au-delà. Entre 2007 et 2008, l'effort financier en faveur de la recherche privée est ainsi passé de 1,7 milliard d'euros à 4,1 milliards d'euros. Le taux était, de surcroit, doublé lorsque la recherche était confiée par l'entreprise à un organisme public de recherche ou qu'elle correspondait à l'embauche d'un jeune docteur19(*).

Le bénéfice du CIR est aujourd'hui particulièrement concentré sur les grandes entreprises. En particulier, les cinquante premières entreprises bénéficiaires du CIR concentrent à elles seules près de 45 % du bénéfice du dispositif, tandis que les 200 premières entreprises représentent près des deux tiers du coût total. La concentration des montants du CIR s'explique par le volume de dépenses de R&D engagé par certaines entreprises. Aussi, 28 groupes déclarent le tiers des dépenses de R&D et bénéficient de 27 % de créances de CIR. Les petites et moyennes entreprises (PME), représentent 80 % des bénéficiaires mais seulement 27 % des montants de CIR.

Or d'après les différentes études passées en revue par la Cnepi, l'effet d'additionnalité du CIR sur les PME se situerait entre 0,90 et 1,5 euro de dépenses de recherche et développement par euro de CIR dépensé, soit une dépense de R&D des entreprises qui n'augmenterait qu'à due concurrence du bénéfice que celles-ci tirent du dispositif. La question de l'efficience de l'argent public mis dans cette politique doit donc être posée.

Autrement dit, l'effet du CIR sur l'effort supplémentaire de recherche fourni par les entreprises se limite à un réinvestissement égal au bénéfice du dispositif. L'indicateur 2.2 du programme 172 « Recherche scientifique et technologies pluridisciplinaires » arrive d'ailleurs à la même conclusion puisque la réalisation 2023 (égale à la cible), comme celle des années précédentes, atteint le ratio de 1 concernant les dépenses de recherche et développement privées supplémentaires par euro de CIR. Comme chaque année, la cible pour les années suivantes est indiquée comme devant être supérieure à 1. Cet indicateur affiche aussi un indice de rotation en baisse en 2023 (18,9 %) par rapport à 2022 (19,5 %), sous la cible affichée de 20 %, montrant une stabilité des bénéficiaires de ce crédit d'impôt.

Enfin, le CIR est un crédit d'impôt particulièrement difficile à contrôler qui nécessite une coordination entre les services de la DGFIP et ceux du ministère de l'enseignement supérieur et de la recherche. Il est, par ailleurs, générateur de nombreux contentieux relatifs au caractère éligible ou non des dépenses d'innovation.

Il apparait donc nécessaire au rapporteur spécial, d'engager une réforme du CIR qui viserait a minima à établir une véritable différenciation par type d'entreprise et par secteur d'activité. Le CIR ne peut être une baisse d'impôt comme les autres sans effet de levier manifestes sur des investissements additionnels suscités par le dispositif.

Cette réforme parait d'autant plus nécessaire que l'une des justifications du CIR était, notamment le taux nominal de l'impôt sur les sociétés, considéré pour certains comme particulièrement élevé. Or, depuis plusieurs années les entreprises bénéficient de la trajectoire de baisse de l'impôt sur les sociétés décidée par le Gouvernement et votée en 2019 par le Parlement. Le taux normal d'imposition est ainsi passé de 33,3 % en 2018 à 25 % en 2022. Cette baisse de l'impôt sur les sociétés a, par ailleurs, été accompagnée par celle des impôts dits « de production » (cf. infra).

IV. APRÈS UNE ANNÉE 2024 MARQUÉE PAR D'IMPORTANTES RÉVISIONS À LA HAUSSE, LES DÉGRÈVEMENTS LIÉS À LA GESTION DES PRODUITS DE L'ÉTAT SONT PRÉVUS À LA BAISSE EN 2025

Remboursements et dégrèvements liés à la gestion des produits de l'État

(en millions d'euros)

|

Sous Action |

2023 |

LFI 2024 |

2024 à date |

PLF 2025 |

|

|

01 |

Impôts sur le revenu - Dégrèvements et restitution de sommes indûment perçues |

2 390 |

2 300 |

2 600 |

2 600 |

|

02 |

Impôts sur les sociétés - Dégrèvements et restitution de sommes indûment perçues |

860 |

1 524 |

1 300 |

1 300 |

|

03 |

Autres impôts directs et taxes assimilées - Dégrèvements et restitution de sommes indûment perçues |

2 136 |

2 983 |

3 600 |

2 018 |

|

04 |

Taxe sur la valeur ajoutée - Dégrèvements et restitution de sommes indûment perçues |

3 596 |

4 126 |

3 300 |

3 363 |

|

05 |

Enregistrement, timbre, autres contributions et taxes indirectes - Dégrèvements et restitution de sommes indûment perçues |

653 |

680 |

700 |

700 |

|

06 |

Autres remboursements et dégrèvements liés à la gestion des produits de l'État |

1 388 |

716 |

1 200 |

900 |

|

07 |

Autres remboursements et dégrèvements liés à la gestion des produits de l'État - Admissions en non valeur - Créances liées aux impôts |

2 249 |

1 968 |

3 000 |

2 271 |

|

08 |

Autres remboursements et dégrèvements liés à la gestion des produits de l'État - Dations en paiement, intérêts moratoires, remises de débets |

606 |

630 |

500 |