- L'ESSENTIEL

- PREMIÈRE PARTIE

LA MISSION « ENGAGEMENTS FINANCIERS DE L'ÉTAT »

- I. EN DÉPIT DE LA RÉCENTE INFLEXION DE

LA POLITIQUE MONÉTAIRE DE LA BANQUE CENTRALE EUROPÉENNE, LA

CHARGE DE LA DETTE DE L'ÉTAT CONTINUE DE S'ALOURDIR FORTEMENT

- A. LES TAUX D'INTÉRÊT DES TITRES DE

DETTE FRANÇAISE DEMEURENT À UN NIVEAU ÉLEVÉ,

NOTAMMENT SOUS L'EFFET D'UN CREUSEMENT DE LA PRIME DE RISQUE PAR RAPPORT

À L'ALLEMAGNE

- 1. Plus que par l'incertitude politique née

de la dissolution, le creusement de l'écart de taux par rapport à

l'Allemagne s'explique par la dégradation successive des

prévisions de déficit du précédent Gouvernement

pour 2023 et pour 2024

- 2. En dépit de l'assouplissement de la

politique monétaire depuis juin 2024, les taux

d'intérêt sur les titres de dette française devraient

demeurer dans les prochaines années nettement au-dessus

de 3 %

- 1. Plus que par l'incertitude politique née

de la dissolution, le creusement de l'écart de taux par rapport à

l'Allemagne s'explique par la dégradation successive des

prévisions de déficit du précédent Gouvernement

pour 2023 et pour 2024

- B. EN L'ABSENCE DE REDRESSEMENT APPUYÉ DES

FINANCES PUBLIQUES, LA TRAJECTOIRE DE LA CHARGE DE LA DETTE DE L'ÉTAT

EST APPELÉE À DOUBLER ENTRE 2024 ET 2029, POUR

REPRÉSENTER 2,7 % DU PIB ET LE PREMIER POSTE DE DÉPENSES DU

BUDGET

- 1. Un programme de financement record en 2025,

qui atteint la barre historique des 300 milliards d'euros, alors que

la dette de l'État dépasse

déjà 2 600 milliards d'euros

- 2. Une charge de la dette en voie de devenir,

à politique inchangée, le premier poste de dépenses du

budget de l'État

- 3. Une croissance notable de la part des

créanciers non-résidents depuis 2022, qui pourrait

représenter une vulnérabilité pour le refinancement de la

dette de l'État

- 1. Un programme de financement record en 2025,

qui atteint la barre historique des 300 milliards d'euros, alors que

la dette de l'État dépasse

déjà 2 600 milliards d'euros

- C. LE MAINTIEN DU

PROGRAMME 369 « AMORTISSEMENT DE LA DETTE DE L'ÉTAT

LIÉE À LA COVID-19 » NE RÉPOND À AUCUNE

JUSTIFICATION RÉELLE, DE MÊME QUE L'ISOLEMENT DE LA CHARGE DE LA

DETTE DE SNCF RÉSEAU REPRISE PAR L'ÉTAT AU SEIN DU

PROGRAMME 355

- 1. Le programme 369 ne présente

aucun fondement économique ou budgétaire

- 2. Si l'existence d'un programme spécifique

pour la charge de la dette de SNCF Réseau reprise par l'État peut

éventuellement davantage se justifier, la présentation

transparente de la charge totale de la dette de l'État impose

également la suppression du programme 355

- 1. Le programme 369 ne présente

aucun fondement économique ou budgétaire

- A. LES TAUX D'INTÉRÊT DES TITRES DE

DETTE FRANÇAISE DEMEURENT À UN NIVEAU ÉLEVÉ,

NOTAMMENT SOUS L'EFFET D'UN CREUSEMENT DE LA PRIME DE RISQUE PAR RAPPORT

À L'ALLEMAGNE

- II. ALORS QUE LES APPELS EN GARANTIE DE

L'ÉTAT DEVRAIENT ENREGISTRER UNE BAISSE NOTABLE DE PRÈS

D'UN MILLIARD D'EUROS, LES AUTRES PROGRAMMES DE LA MISSION

PRÉSENTENT DES ÉVOLUTIONS BUDGÉTAIRES PEU

SIGNIFICATIVES

- I. EN DÉPIT DE LA RÉCENTE INFLEXION DE

LA POLITIQUE MONÉTAIRE DE LA BANQUE CENTRALE EUROPÉENNE, LA

CHARGE DE LA DETTE DE L'ÉTAT CONTINUE DE S'ALOURDIR FORTEMENT

- DEUXIÈME PARTIE

LES COMPTES SPÉCIAUX

- I. LE COMPTE DE CONCOURS FINANCIERS

« PRÊTS ET AVANCES À DIVERS SERVICES DE L'ÉTAT

OU ORGANISMES GÉRANT DES SERVICES PUBLICS » : UN

EXCÉDENT QUI DEVRAIT SE CONFIRMER EN 2025

- A. UN PÉRIMÈTRE QUI POURSUIT SA

RATIONALISATION EN 2025, AVEC LA SUPPRESSION DU

PROGRAMME 829 RELATIF AU VOLET TRANSPORTS DU PLAN MARSEILLE EN

GRAND

- B. UN NOUVEL EXCÉDENT EN 2025,

PORTÉ PAR DES RECETTES EN PROGRESSION ET LA DIMINUTION DES

DÉPENSES AU TITRE DU PROGRAMME 824 « PRÊTS ET

AVANCES À DES SERVICES DE L'ÉTAT »

- A. UN PÉRIMÈTRE QUI POURSUIT SA

RATIONALISATION EN 2025, AVEC LA SUPPRESSION DU

PROGRAMME 829 RELATIF AU VOLET TRANSPORTS DU PLAN MARSEILLE EN

GRAND

- II. DANS LA CONTINUITÉ DES ANNÉES

PRÉCÉDENTES, LE COMPTE DE CONCOURS FINANCIERS

« ACCORDS MONÉTAIRES INTERNATIONAUX » N'EST PAS

DOTÉ DE CRÉDITS

- I. LE COMPTE DE CONCOURS FINANCIERS

« PRÊTS ET AVANCES À DIVERS SERVICES DE L'ÉTAT

OU ORGANISMES GÉRANT DES SERVICES PUBLICS » : UN

EXCÉDENT QUI DEVRAIT SE CONFIRMER EN 2025

- EXAMEN PAR L'ASSEMBLÉE NATIONALE

- EXAMEN EN COMMISSION

- LISTE DES PERSONNES ENTENDUES

- LA LOI EN CONSTRUCTION

|

N° 144 SÉNAT SESSION ORDINAIRE DE 2024-2025 |

|

Enregistré à la Présidence du Sénat le 21 novembre 2024 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances, considéré comme rejeté par l'Assemblée nationale, pour 2025, |

|

Par M. Jean-François HUSSON, Rapporteur général, Sénateur LES MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES (seconde partie de la loi de

finances) ENGAGEMENTS FINANCIERS DE L'ÉTAT COMPTE DE CONCOURS FINANCIERS : ACCORDS

MONÉTAIRES INTERNATIONAUX |

|

Rapporteur spécial : M. Albéric de MONTGOLFIER |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Michel Canévet, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; Mmes Marie-Carole Ciuntu, Frédérique Espagnac, MM. Marc Laménie, Hervé Maurey, secrétaires ; MM. Pierre Barros, Arnaud Bazin, Grégory Blanc, Mmes Florence Blatrix Contat, Isabelle Briquet, MM. Vincent Capo-Canellas, Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Stéphane Fouassin, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Jean-Marie Mizzon, Claude Nougein, Jean-Baptiste Olivier, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean-Pierre Vogel. |

|

Voir les numéros : Assemblée nationale (17ème législ.) : 324, 459, 462, 468, 471, 472, 486, 524, 527, 540 et T.A. 8 Sénat : 143 et 144 à 150 (2024-2025) |

L'ESSENTIEL

Les crédits de la mission « Engagements financiers de l'État », qui constitue depuis 2024 le deuxième poste de dépenses du budget de l'État après la mission « Enseignement scolaire » (en crédits de paiement, hors CAS Pensions et Remboursements et dégrèvements), s'élèvent en PLF 2025 à 56,004 milliards d'euros en autorisations d'engagement (AE) et 61,338 milliards d'euros en crédits de paiement (CP).

Ces crédits enregistrent ainsi une augmentation de 520 millions d'euros (+ 0,86 %) en CP, atteignant un niveau record, principalement sous l'effet de l'alourdissement de la charge de la dette de l'État, dans un contexte d'endettement public historique (3 228 milliards d'euros, dont 2 600 milliards d'euros pour la dette de l'État) et de hausse de la prime de risque par rapport à l'Allemagne.

I. EN DÉPIT DE LA RÉCENTE INFLEXION DE LA POLITIQUE MONÉTAIRE DE LA BANQUE CENTRALE EUROPÉENNE, LA CHARGE DE LA DETTE DE L'ÉTAT CONTINUE DE S'ALOURDIR FORTEMENT

A. LES TAUX D'INTÉRÊT DES TITRES DE DETTE FRANÇAISE DEMEURENT À UN NIVEAU ÉLEVÉ, NOTAMMENT SOUS L'EFFET D'UN CREUSEMENT DE LA PRIME DE RISQUE PAR RAPPORT À L'ALLEMAGNE

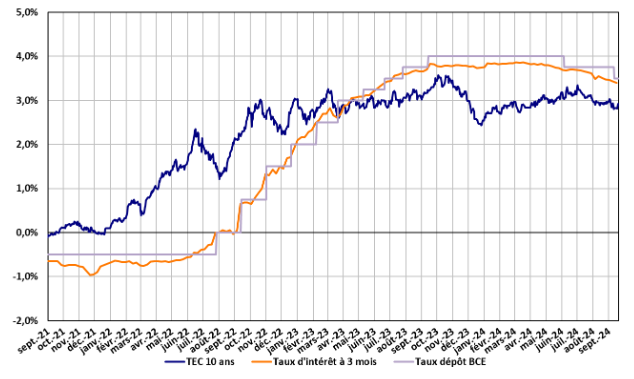

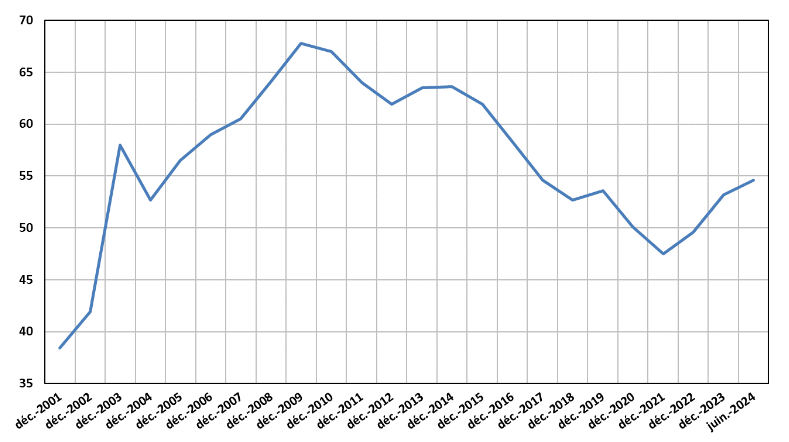

L'évolution du taux de rendement à 10 ans de la France depuis le début de l'année 2024 a suivi « une trajectoire singulière », enregistrant une forte hausse (+ 28 points de base au 20 septembre par rapport au début de l'année), à plus de 3 %, sous la conjugaison de deux facteurs :

- d'une part, le report des anticipations de baisses de taux de la Banque centrale européenne (BCE) jusqu'en mars ;

- d'autre part, et surtout, la hausse de la prime de risque, mesurée par l'écart de taux (« spread ») par rapport à la dette allemande.

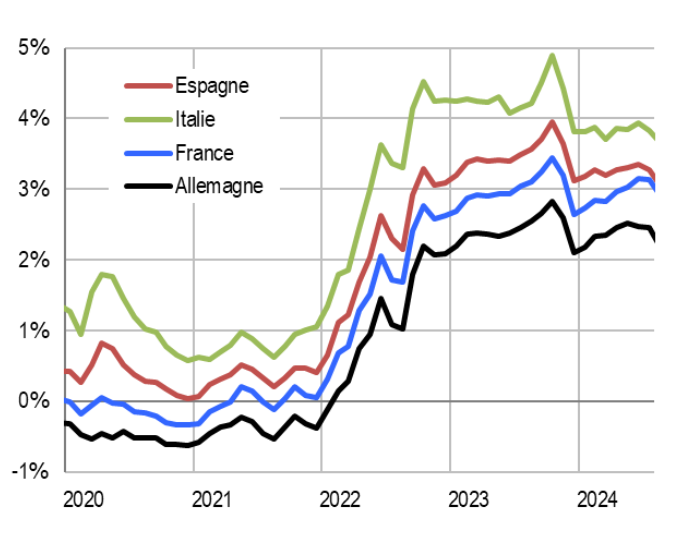

La hausse de la prime de risque singularise fortement la France, en comparaison du net resserrement observé pour les spreads des pays de la zone euro qualifiés de « périphériques » (Italie, Espagne, Portugal, Grèce, notamment), avec un creusement de l'ordre d'une vingtaine de points de base pour le taux à 10 ans depuis le début de l'année 2024. Aujourd'hui, le spread de la France par rapport à l'Allemagne se situe autour de 75 points de base.

Le creusement de l'écart de taux par rapport à l'Allemagne s'explique principalement par la dégradation successive des prévisions de déficit du précédent Gouvernement pour 2023 et 2024.

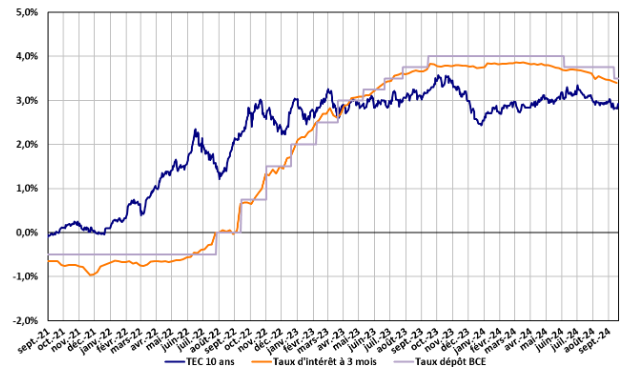

En dépit de l'assouplissement de la politique monétaire de la Banque centrale européenne (BCE) depuis juin 2024, avec trois baisses successives de 25 points de base du taux de la facilité de dépôt, désormais à 3,25 %, les taux d'intérêt sur les titres de dette française devraient demeurer dans les prochaines années nettement au-dessus de 3 %. La prévision de charge de la dette de l'État s'appuie sur le scénario de taux d'intérêt suivant :

- les taux d'intérêt à 3 mois s'établiraient à 3,25 % fin 2024, puis 3,00 % dès la mi-2025 et se stabiliseraient à ce niveau ;

- les taux d'intérêt à 10 ans s'établiraient à 3,30 % fin 2024, puis 3,60 % fin 2025 et 3,70 % fin 2026 et se stabiliseraient à ce niveau.

Taux d'emprunt à 3 mois et à

10 ans de la France

et taux de rémunération des

dépôts par la BCE

(en pourcentage)

Note : données à début octobre 2024 (n'incluant pas la dernière baisse de taux directeurs de la BCE du 17 octobre 2024). L'indice quotidien TEC 10 ans (taux de l'échéance constante à 10 ans) représente le taux de rendement actuariel d'une OAT fictive d'échéance exactement égale à 10 ans. Le taux BTF 3 mois désigne le taux d'intérêt portant sur les bons du Trésor à taux fixe et à intérêt précompté d'une maturité de 3 mois. Le taux de dépôt BCE correspond au taux de la facilité de dépôt de la Banque centrale européenne.

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

Si la trajectoire des taux directeurs est désormais favorable à l'allègement de la charge de la dette, l'aléa principal concerne le spread de crédit de la France. Comme le souligne la Banque de France, « en cas de tension sur la dette française (dégradation de la qualité de crédit ou de la perception du marché sur celle-ci), l'écartement du spread pourrait contribuer à pousser les taux de refinancement à la hausse ».

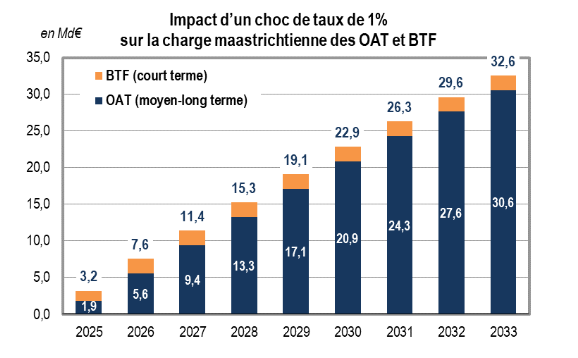

Selon les estimations de l'Agence France Trésor, l'effet d'un choc de taux pérenne de + 1 point (+ 100 points de base) par rapport au scénario de référence, sur l'ensemble de la courbe de taux, entraînerait une hausse de la charge de la dette de 3,2 milliards d'euros à 1 an, 19,1 milliards d'euros à 5 ans et 32,6 milliards d'euros à 9 ans.

De fait, le principal déterminant des taux sur la dette de la France est aujourd'hui l'instabilité politique. À ce titre, selon les termes de l'économiste Éric Monnet, auditionné par le rapporteur spécial, les annonces de dérapage du déficit public, telles qu'elles se sont succédées depuis le début de l'année 2024, constituent pour les marchés « le pire » des scénarios. Dans le contexte actuel, la France est préservée par le niveau relativement faible de la détention de la dette par des non-résidents et par la protection de la BCE. Cependant, le rapporteur spécial rappelle que la garantie de la BCE n'est pas absolue et est conditionnée au respect des règles budgétaires européennes.

Impact d'un choc de taux d'intérêt

sur la charge de la dette à moyen terme

(en comptabilité

maastrichtienne)

(en milliards d'euros)

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

B. EN L'ABSENCE DE REDRESSEMENT APPUYÉ DES FINANCES PUBLIQUES, LA CHARGE DE LA DETTE DE L'ÉTAT EST APPELÉE À DOUBLER D'ICI 2029, POUR REPRÉSENTER 2,7 % DU PIB ET LE PREMIER POSTE DE DÉPENSES DU BUDGET

Pour 2025, le besoin de financement de l'État devrait s'élever à 313,2 milliards d'euros. S'il présente une légère amélioration par rapport au niveau révisé de 2024 et à l'exécution 2023 (respectivement 319,4 milliards d'euros et 314,6 milliards d'euros), ce montant demeure particulièrement élevé et nettement supérieur à la prévision de la loi de finances initiale pour 2024 (297,2 milliards d'euros).

Dans ce contexte, le programme d'émissions de titres à moyen et long terme, nettes des rachats, devrait atteindre la barre record des 300 milliards d'euros, après 270 milliards d'euros en 2023 et 285 milliards d'euros en 2024.

À fin septembre 2024, l'encours de la dette négociable de l'État s'élevait déjà à 2 602 milliards d'euros. Quant à la dette publique (toutes administrations publiques confondues), celle-ci s'établissait à 3 228 milliards d'euros à la fin du deuxième trimestre 2024, soit 112,0 % du PIB, en augmentation de 127 milliards d'euros sur les six premiers mois de l'année.

En comptabilité budgétaire, la charge de la dette de l'État devrait croître de + 5,26 % en 2025, à 53,5 milliards d'euros, contre 50,9 milliards d'euros en loi de finances initiale pour 2024. En comptabilité générale, elle devrait s'élever à 54,5 milliards d'euros en 2025, soit une augmentation marquée de près de 9 milliards d'euros par rapport à 2024, représentant + 18,78 %.

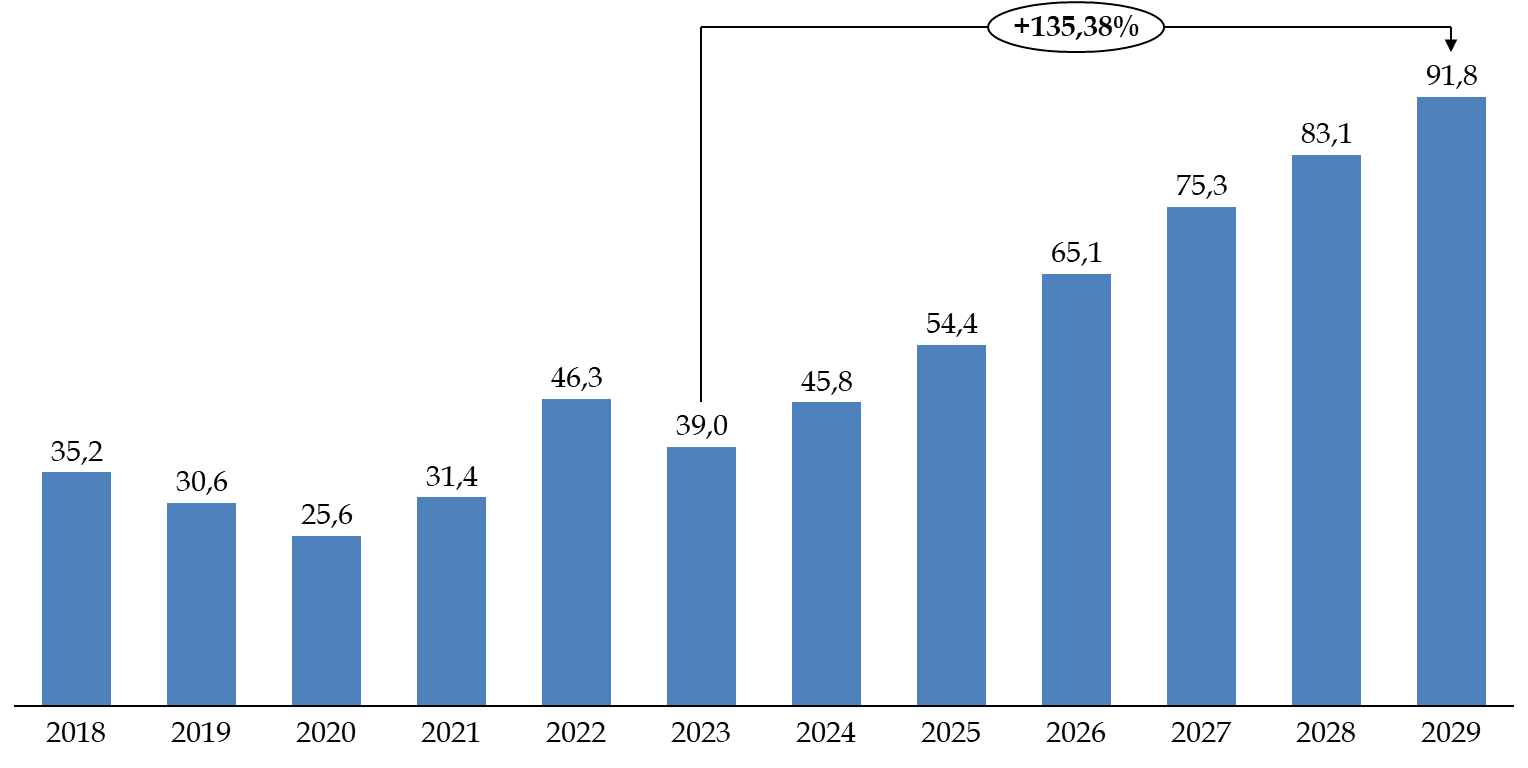

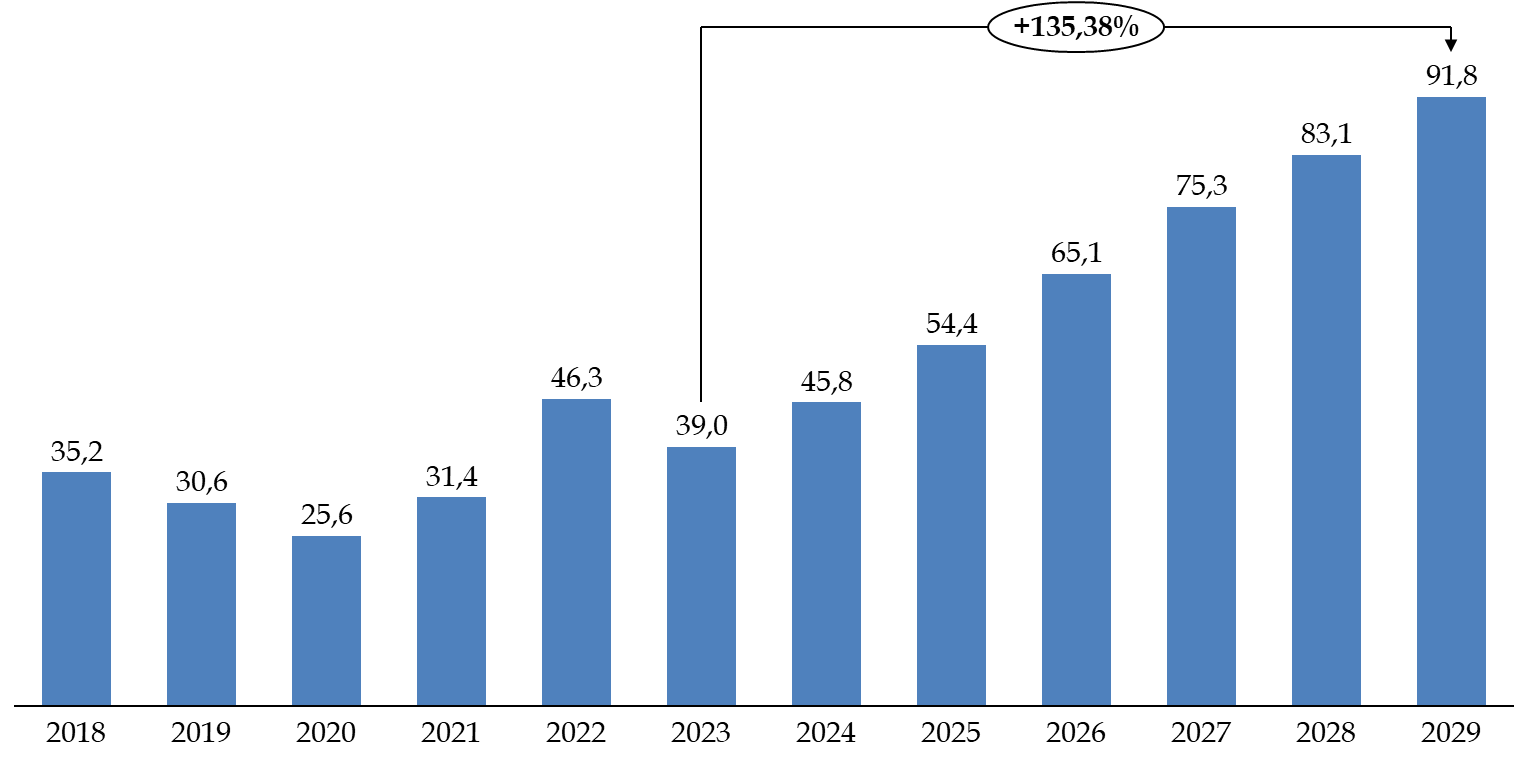

Comme l'avait déjà souligné le rapporteur spécial dans son rapport de contrôle, la charge de la dette de l'État pourrait à l'horizon 2030, à politique inchangée, approcher la barre des 100 milliards d'euros.

Ainsi, la charge de la dette de l'État pourrait dépasser 75 milliards d'euros en 2027. Elle pourrait même atteindre 92 milliards d'euros en 2029, soit une multiplication par 2,4 par rapport à son niveau en 2023 et même par 3,6 par rapport à 2020.

Évolution de la charge de la dette de

l'État entre 2018 et 2029

(en comptabilité

générale)

(en milliards d'euros)

Note : les données indiquées pour les années 2025 à 2029 sont des prévisions.

Source : commission des finances, d'après le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025 et les réponses de l'Agence France Trésor au questionnaire du rapporteur spécial

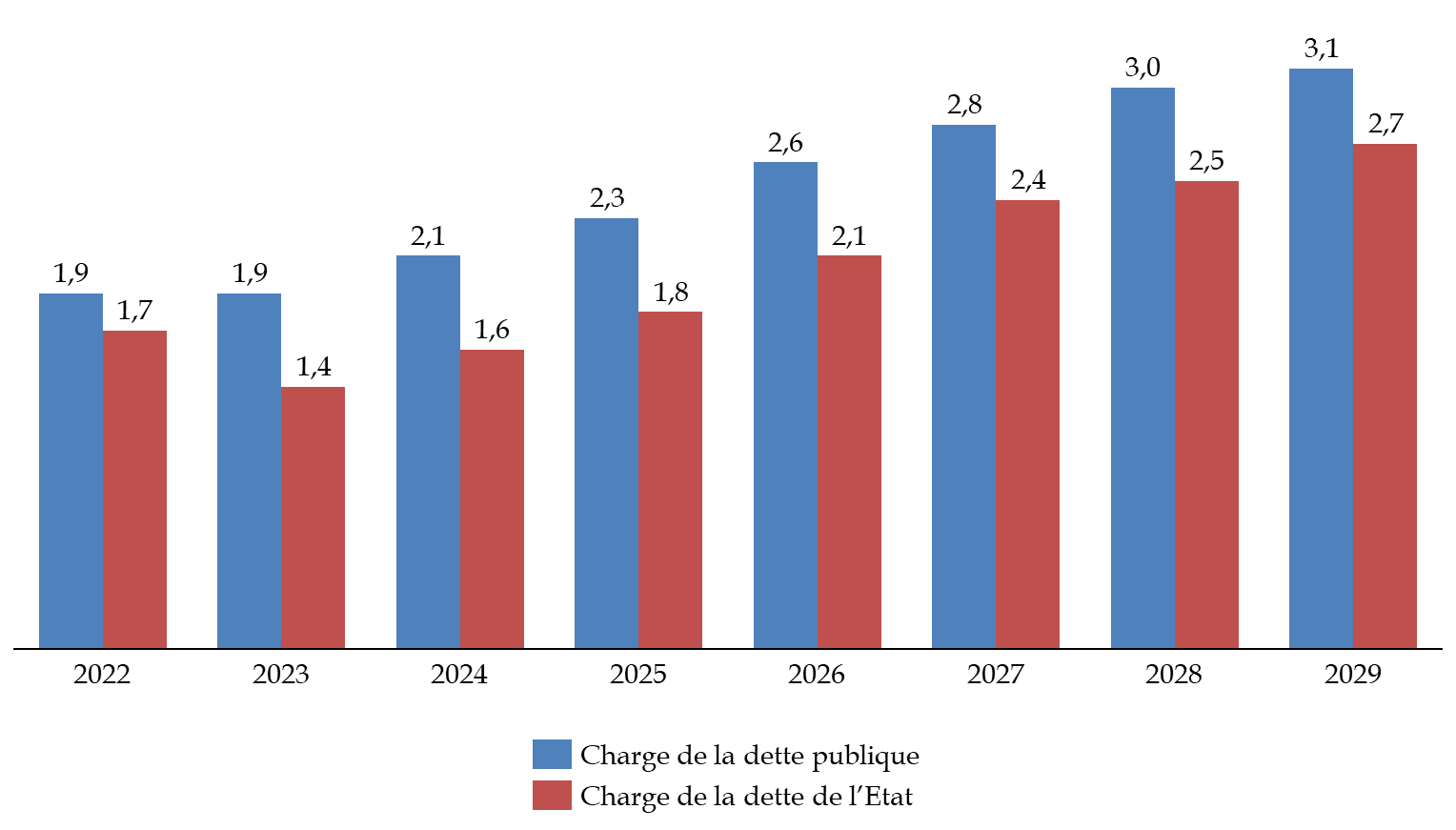

D'ici la fin de la décennie, la charge de la dette de l'État pourrait ainsi représenter 2,7 % du PIB, contre 1,4 % en 2023. La charge de la dette de l'ensemble des administrations publiques atteindrait 3,1 % du PIB, contre 1,9 % en 2023.

Évolution de la charge de la dette publique

et de la dette de l'État

en proportion du PIB entre 2022 et

2029

(en points de PIB)

Note : les données indiquées pour les années 2025 à 2029 sont des prévisions.

Source : commission des finances, d'après le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

C. LE MAINTIEN DU PROGRAMME 369 « AMORTISSEMENT DE LA DETTE DE L'ÉTAT LIÉE À LA COVID-19 » NE RÉPOND À AUCUNE JUSTIFICATION RÉELLE, DE MÊME QUE L'ISOLEMENT DE LA CHARGE DE LA DETTE DE SNCF RÉSEAU REPRISE PAR L'ÉTAT

Le programme 369 vise à retracer l'amortissement du surcroît de la dette de l'État en 2020 et en 2021 liée à la crise sanitaire, 70 milliards d'euros ayant déjà été repris au titre des années 2020 et 2021 pour la sphère sociale par le biais de la Caisse d'amortissement de la dette sociale (Cades). 165 milliards d'euros ont ainsi été ouverts en 2022 en autorisations d'engagement sur ce programme. Pour 2025, 5,2 milliards d'euros en crédits de paiement seraient ouverts pour financer ce programme (contre 6,5 milliards d'euros en 2024 et 6,6 milliards d'euros en 2023).

Or, aucun argument économique ou budgétaire n'est de nature à justifier l'isolement de la « dette covid », les recettes fiscales supplémentaires pouvant tout aussi bien servir à réduire le déficit budgétaire courant. La création (et le maintien) de ce programme est avant tout et seulement une opération de communication, dénuée de tout effet budgétaire. En conséquence, le rapporteur spécial propose à la commission des finances, comme lors de l'examen des PLF 2023 et 2024, de supprimer les crédits du programme 369.

De même, si l'existence d'un programme spécifique pour la charge de la dette de SNCF Réseau reprise par l'État peut éventuellement davantage se justifier, la présentation transparente de la charge totale de la dette de l'État imposerait également son intégration au sein du programme 117 relatif à la charge de la dette de l'État.

La réforme du système ferroviaire décidée en 2018 s'était accompagnée de la décision de l'État de reprendre 35 milliards d'euros de dette de SNCF Réseau. Les charges d'intérêt résultant de cette reprise de dette sont inscrites dans le programme 355 « Charge de la dette de SNCF Réseau reprise par l'État » et devraient représenter 692 millions d'euros (AE = CP) en 2025 (contre 807 millions d'euros en 2024).

De fait, on peut regretter que le Gouvernement n'ait pas retenu l'option consistant à inclure directement la charge de la dette de SNCF Réseau reprise par l'État dans le programme 117. Cette mesure présenterait l'avantage d'une plus grande clarté, en ce qu'elle représenterait plus fidèlement l'ensemble des crédits affectés à la charge de la dette.

II. ALORS QUE LES APPELS EN GARANTIE DE L'ÉTAT DEVRAIENT ENREGISTRER UNE BAISSE NOTABLE DE PRÈS D'UN MILLIARD D'EUROS, LES AUTRES PROGRAMMES DE LA MISSION PRÉSENTENT DES ÉVOLUTIONS BUDGÉTAIRES PEU SIGNIFICATIVES

A. UNE DIMINUTION CONTINUE DES APPELS EN GARANTIE DE L'ÉTAT DEPUIS 2022

Le programme 114 « Appels en garantie de l'État » retrace l'ensemble des dépenses budgétaires qui découlent de la mise en jeu des garanties octroyées par l'État à des tiers.

Les crédits inscrits sur ce programme dans le projet de loi de finances pour 2025, à hauteur de 985 millions d'euros, affichent une baisse de moitié (- 917 millions d'euros) par rapport à la loi de finance initiale pour 2024, qui s'établissait à 1,9 milliard d'euros. Cette diminution porte principalement sur les prêts garantis par l'État (PGE).

Cette trajectoire est continue depuis la loi de finance initiale pour 2022 (avec - 918 milliards d'euros en loi de finances initiale pour 2023 puis - 680 millions d'euros en loi de finances initiale pour 2024) et repose sur des hypothèses de risques de défaillance des bénéficiaires et des décaissements réalisés sur les PGE.

Selon les éléments communiqués par la direction générale du Trésor au rapporteur spécial, au 15 octobre, le réalisé 2024 du programme 114 s'élève à 1,5 milliard d'euros, essentiellement constitués des indemnisations relatives au dispositif de PGE. Alors que la prévision d'appels en garantie au titre des PGE avait été établie à 1,44 milliard d'euros en loi de finances initiale pour 2024, 1,36 milliard d'euros ont été consommés à cette même date.

Suivant les dernières estimations de la direction générale du Trésor, il resterait 1,2 milliard d'euros de pertes sur les PGE qui se matérialiseraient au-delà de l'année 2024 et dont un peu moins de la moitié serait indemnisé sur l'année 2025 (571 millions d'euros en PLF 2025).

B. EN DÉPIT DE L'ALÉA ENTOURANT L'ESTIMATION DE LA SINISTRALITÉ, LE RISQUE FINANCIER PORTÉ AU TITRE DES PRÊTS GARANTIS PAR L'ÉTAT DEVRAIT RESTER MODÉRÉ

Au 15 octobre 2024, le montant cumulé des appels en garantie au titre des PGE décaissés est de 4,5 milliards d'euros, soit un taux de sinistralité de 3,0 %. Ce montant est inférieur à ce qui était prévu dans les prévisions de la direction générale du Trésor.

Le taux de sinistralité de l'ensemble du dispositif des PGE a été évalué à 4,11 % lors du dernier exercice de prévision avec la Banque de France, en cohérence avec d'autres estimations comme celle du Conseil d'analyse économique. Au total, ce taux de sinistralité représente 6 milliards d'euros de pertes brutes, dont 1,2 milliard d'euros restant à se matérialiser à fin 2024. Le capital restant dû devrait s'établir autour de 30 % à fin décembre 2024. Les secteurs les plus touchés seraient la construction, l'immobilier, l'hébergement-restauration, l'information et la communication, l'industrie manufacturière.

Afin de faciliter le remboursement des PGE et plus particulièrement les demandes de restructuration, un accord de place a été conclu en 2022 et renouvelé en janvier 2024. Par ailleurs, le Comité interministériel de restructuration industrielle (CIRI) a conçu une doctrine pour assurer une restructuration équitable des PGE et éviter que l'effort porté par eux (et donc par l'État au titre de sa garantie) ne soit disproportionné par rapport aux efforts des autres parties prenantes.

III. LE COMPTE DE CONCOURS FINANCIERS « PRÊTS ET AVANCES À DIVERS SERVICES DE L'ÉTAT OU ORGANISMES GÉRANT DES SERVICES PUBLICS » : UN EXCÉDENT QUI DEVRAIT SE CONFIRMER EN 2025

Le projet de loi de finances pour 2025 prévoit la suppression d'un programme du compte de concours financiers, le programme 829, relatif aux « Prêts destinés au financement des infrastructures de transports collectifs du quotidien de la métropole d'Aix-Marseille-Provence ». Créé en 2022, ce programme réunissait les prêts et avances, correspondant à la contribution de l'État au financement du volet « transports » du plan « Marseille en Grand ». Aucun prêt n'a été effectué, de même qu'aucun versement d'avance, alors que le président de la République a annoncé à l'été 2023 le doublement du montant du volet subvention du plan.

Comme en 2024, le compte de concours financiers devrait dégager un excédent conséquent. Ainsi, alors que cet excédent s'élevait à 286,0 millions d'euros en loi de finances initiale pour 2024, celui-ci devrait quasiment doubler en 2025, à 552,1 millions d'euros.

Réunie le 14 novembre 2024, sous la présidence de M. Pascal Savoldelli, vice-président, la commission a décidé de proposer au Sénat d'adopter les crédits de la mission « Engagements financiers de l'État » tels que modifiés par un amendement minorant de 5,2 milliards d'euros (CP) les crédits dédiés à l'amortissement de la dette de l'État liée à la covid-19, cette action représentant aux yeux du rapporteur spécial un artifice budgétaire. Elle a proposé d'adopter, sans modification, les crédits des comptes de concours financiers « Accords monétaires internationaux » et « Prêts et avances à divers services de l'État ou organismes gérant des services publics ».

Réunie à nouveau le jeudi 21 novembre 2024, sous la présidence de M. Claude Raynal, président, la commission a confirmé définitivement ses votes émis sur toutes les missions, tous les budgets annexes, tous les comptes spéciaux et les articles rattachés aux missions, ainsi que les amendements qu'elle a adoptés, à l'exception des votes émis pour les missions « Culture », « Direction de l'action du Gouvernement », « Enseignement scolaire », « Médias, livre et industries culturelles », « Audiovisuel public », « Recherche et enseignement supérieur », ainsi que des comptes spéciaux qui s'y rattachent.

Au 10 octobre, date limite prévue par la loi organique relative aux lois de finances pour l'envoi des réponses au questionnaire budgétaire, le rapporteur spécial avait reçu 100 % des réponses pour la mission « Engagements financiers de l'État », et pour le compte de concours financiers « Prêts et avances à divers services de l'État ou organismes gérant des services publics ».

PREMIÈRE PARTIE

LA MISSION « ENGAGEMENTS

FINANCIERS DE L'ÉTAT »

Deuxième mission pour les crédits de paiement1(*), la mission « Engagements financiers de l'État » se compose de huit programmes.

Six programmes sont dotés de crédits dans le PLF pour 2025 :

- le programme 117 « Charge de la dette et trésorerie de l'État », dont 98 % des crédits sont alloués au paiement des intérêts de la dette. Ce programme doit permettre de répondre à deux objectifs : garantir la solvabilité de l'État en lui permettant d'honorer ses engagements financiers dans les conditions les moins onéreuses et les plus sûres possibles ; s'assurer que le compte de l'État à la Banque de France, « le compte unique du Trésor », est créditeur à la fin de chaque journée2(*) ;

- le programme 114 « Appels en garantie de l'État », qui retrace les crédits destinés à couvrir les appels des garanties octroyées par l'État. L'État garantit principalement des dettes émises par des tiers, soit pour leur permettre de bénéficier de conditions de financement plus favorables, soit pour les garantir sur un engagement qu'ils ont pris pour le compte de l'État. Le programme retrace en particulier les crédits engagés dans le cadre de la provision sur les prêts garantis par l'État (PGE) ;

- le programme 145 « Épargne », qui est destiné à soutenir le secteur du logement et de l'accession à la propriété. Il se distingue toutefois par le poids des 26 dépenses fiscales qui lui sont rattachées, dont le coût est près de 98 fois supérieur aux crédits ouverts sur ce programme ;

- le programme 344 « Fonds de soutien relatif aux prêts et contrats financiers structurés à risque », qui vise à soutenir les collectivités territoriales ayant souscrit aux prêts structurés à risque ou « prêts toxiques ». Créé par l'article 92 de la loi de finances pour 20143(*), il intervient de trois manières : en apportant une aide au remboursement anticipé des emprunts4(*), en prenant en charge une partie des intérêts dus sur les échéances dégradées (15 % des collectivités territoriales aidées) et en apportant une aide à la gestion de l'encours ;

- le programme 369 « Amortissement de la dette de l'État liée à la covid- 19 », qui porte les crédits affectés à la Caisse de la dette publique pour rembourser une somme équivalente au montant de la dette de l'État liée à la covid- 19, évaluée en 2022 par le Gouvernement à 165 milliards d'euros ;

- le programme 355 « Charge de la dette de SNCF Réseau reprise par l'État », qui porte les charges d'intérêt résultant de la reprise de dette de SNCF Réseau par l'État à hauteur de 25 milliards d'euros en 2020 et 10 milliards d'euros en 2022, à la suite de la réforme du système ferroviaire décidée en 2018. Ce programme permet de suivre la charge induite par cette dette sur le budget de l'État.

Comme en 2024, deux programmes ne sont pas dotés de crédits pour l'année 2025 :

- le programme 336 « Dotation du mécanisme européen de stabilité » a constitué le support de la contribution française au capital du Mécanisme européen de stabilité (MES), versée en cinq tranches entre 2012 et 2014. Par ailleurs, entre 2017 et 2022, la France a procédé à la rétrocession au MES des intérêts payés sur ses dépôts placés auprès de la Banque de France. L'évolution à partir de l'été 2022 du taux de facilité de dépôt de la Banque centrale européenne (BCE), qui devrait rester durablement positif, a mis fin à ce dispositif ;

- le programme 338 « Augmentation de capital de la Banque européenne d'investissement », qui est le support budgétaire de la participation de la France à l'augmentation du capital de la Banque européenne d'investissement.

Ces deux derniers programmes n'appelleront donc pas de commentaire particulier de la part du rapporteur spécial.

Dans le cadre du présent projet de loi de finances (PLF), les crédits demandés connaissent une augmentation notable, à des niveaux records aussi bien en autorisations d'engagement (AE) qu'en crédits de paiement (CP) :

- 56,0 milliards d'euros en AE, soit une croissance de + 3,41 % par rapport à la loi de finances initiale (LFI) pour 2024 (+ 1,8 milliard d'euros) ;

- 61,3 milliards d'euros en CP, soit une hausse de + 0,86 % par rapport à la LFI 2024 (+ 520 millions d'euros).

Cette évolution s'explique principalement par l'augmentation de la charge de la dette de l'État, à 53,5 milliards d'euros (en AE et en CP), soit une progression de + 5,26 % (+ 2,7 milliards d'euros).

I. EN DÉPIT DE LA RÉCENTE INFLEXION DE LA POLITIQUE MONÉTAIRE DE LA BANQUE CENTRALE EUROPÉENNE, LA CHARGE DE LA DETTE DE L'ÉTAT CONTINUE DE S'ALOURDIR FORTEMENT

A. LES TAUX D'INTÉRÊT DES TITRES DE DETTE FRANÇAISE DEMEURENT À UN NIVEAU ÉLEVÉ, NOTAMMENT SOUS L'EFFET D'UN CREUSEMENT DE LA PRIME DE RISQUE PAR RAPPORT À L'ALLEMAGNE

1. Plus que par l'incertitude politique née de la dissolution, le creusement de l'écart de taux par rapport à l'Allemagne s'explique par la dégradation successive des prévisions de déficit du précédent Gouvernement pour 2023 et pour 2024

Comme le souligne le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025, l'évolution du taux de rendement à 10 ans de la France depuis le début de l'année 2024 a suivi « une trajectoire singulière », enregistrant une forte hausse (+ 28 points de base au 20 septembre par rapport au début de l'année), sous la conjugaison de deux facteurs :

- d'une part, le report des anticipations de baisses de taux de la Banque centrale européenne (BCE) jusqu'en mars ;

- d'autre part, et surtout, la hausse de la prime de risque.

Le report des anticipations de baisse de taux de

la BCE

au premier semestre 2024

L'année 2024 s'est ouverte dans un contexte d'anticipations de baisses de taux de la BCE rapides et répétées sur toute l'année 2024 en raison (i) de perspectives de croissance dégradées (en particulier en Allemagne) et (ii) de l'amorce du processus désinflationniste qui devait ramener l'inflation au niveau de la cible de la BCE dans le courant de l'année 2024.

Au début du mois de janvier 2024, les anticipations implicites de baisses de taux de la BCE intégraient ainsi 6 baisses de taux directeurs (de 25 points de base) selon les anticipations de marché sur l'année 2024. Dans les faits, la croissance économique s'est montrée plus résiliente qu'attendu en zone euro au cours du premier semestre 2024 et le processus désinflationniste a ralenti, en raison, notamment, de la persistance de l'inflation dans le secteur des services, de sorte que les anticipations de baisses de taux de la BCE ont diminué.

Ce report des anticipations de baisses de taux a pesé sur les taux de rendement obligataire des pays de la zone euro, notamment ceux des pays dits « coeurs », qui ont progressé entre le 1er janvier et la fin du mois d'août (+ 12 points de base en Allemagne, + 13 points de base aux Pays-Bas et en Belgique, + 11 points de base en Autriche).

Source : commission des finances, d'après le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

La hausse de la prime de risque sur la dette de la France, mesurée par l'écart de taux (« spread ») par rapport à la dette allemande, s'est réalisée en trois étapes5(*) :

- le premier mouvement d'écartement de taux a eu lieu à la fin du 1er trimestre et s'explique par la publication de chiffres de déficit et de dette de 2023 plus dégradés qu'attendu et par la présentation de prévisions de finances publiques révisant à la hausse la trajectoire de déficit et de dette par rapport à la précédente trajectoire pluriannuelle ;

- un deuxième mouvement d'écartement de taux a eu lieu à partir du mois de juin, dans un contexte d'incertitude suite aux élections législatives anticipées ;

- dans un troisième temps, la dégradation du déficit 2024 a contribué à peser sur le spread.

Ainsi, l'évolution de la prime de risque singularise fortement la France, avec un creusement de l'ordre d'une vingtaine de points de base pour le taux à 10 ans depuis le début de l'année 2024. Aujourd'hui, le spread de la France par rapport à l'Allemagne se situe autour de 75 points de base.

À l'inverse, les pays qualifiés de périphérique (Italie, Espagne, Portugal, Grèce, notamment) ont connu un net resserrement de leurs spreads de taux à 10 ans vis-à-vis de l'Allemagne : entre le 1er janvier et la fin du mois d'août, l'écart de taux Italie-Allemagne a diminué de - 25 points de base, l'écart de taux Espagne-Allemagne de - 17 points de base, l'écart de taux Portugal-Allemagne de - 18 points de base et l'écart de taux Grèce-Allemagne de - 5 points de base. De fait, le resserrement des spreads de ces pays peut s'expliquer par les efforts de maîtrise de leurs comptes publics dans la période récente, par contraste avec la situation française.

Taux d'intérêt souverains

à 10 ans de l'Allemagne, de la France,

de l'Espagne et de

l'Italie

(en pourcentage)

Source : Projet annuel de performances « Engagements financiers de l'État » annexé au projet de loi de finances pour 2025

De fait, les conséquences des dégradations répétées de la trajectoire de déficit et de dette sur la confiance des investisseurs ont été accentuées par l'incertitude politique créée par la dissolution de l'Assemblée nationale le 9 juin 2024. Cette incertitude n'a pas permis à la France de bénéficier réellement de la baisse des taux à la suite de l'assouplissement de la politique monétaire de la BCE le 6 juin, avec un premier abaissement du taux de la facilité de dépôt de 4,00 % à 3,75 %.

Sur l'ensemble de la période du 3 juin au 15 juillet 2024, le taux à 10 ans de la France s'est inscrit en légère baisse de 3,08 % à 3,06 %. Si la variation du taux de rendement souverain a été quasi-nulle sur la période, la volatilité a été importante et peut se résumer en trois mouvements principaux6(*) :

- le lundi 10 juin, le taux de rendement souverain français a augmenté de + 13 points de base, à la suite du résultat des élections européennes et de l'annonce des élections législatives anticipées consécutives à la dissolution de l'Assemblée nationale, qui ont ouvert, aux yeux des investisseurs, une période d'incertitude politique et budgétaire ;

- ensuite, dans la période qui a précédé le premier tour des élections législatives anticipées, le taux à 10 ans français a évolué de façon quasi-parallèle au taux à 10 ans allemand ;

- enfin, le taux de rendement souverain à 10 ans français a diminué après les résultats du premier tour du scrutin le 1er juillet.

Par ailleurs, à partir du 2 juillet, des publications de données macroéconomiques allant dans le sens d'un ralentissement de l'économie américaine (inscriptions au chômage en hausse, indice manufacturier ISM en baisse, hausse du taux de chômage) et d'une baisse des taux de la Réserve fédérale (Fed) ont conduit à une diminution des taux d'intérêt de long terme toutes géographies confondues.

Au total, l'écart de rendement de l'obligation souveraine à 10 ans de la France par rapport à l'Allemagne a augmenté de + 13 points de base entre le 3 juin et le 15 juillet 2024, passant de 52 points de base à 65 points de base.

Comme l'évolution du taux de rendement à 10 ans de la France, l'écartement du spread par rapport à l'Allemagne peut se décomposer en trois périodes7(*) :

- entre le 9 juin et le 14 juin, l'écart de rendement souverain à 10 ans entre la France et l'Allemagne a augmenté de + 28 points de base en raison de la hausse perçue du risque politique et budgétaire français. Comme le précise l'Agence France Trésor, cette hausse importante résulte d'un « effet ciseau » entre, d'une part, la hausse du taux de rendement français et, d'autre part, le rôle de valeur refuge de l'Allemagne qui a profité de la hausse de la prime de risque pour attirer des investisseurs, ce qui a eu pour effet une baisse du taux de rendement allemand ;

- entre le 14 juin et le 1er juillet, l'écart des rendements s'est stabilisé dans une fourchette haute comprise entre 72 et 80 points de base dans l'attente du résultat du scrutin législatif français ;

- enfin, à partir du 1er juillet, les résultats du premier tour du scrutin ont conduit à une diminution de la prime de risque et à un resserrement de l'écart de rendement souverain entre la France et l'Allemagne. Cette baisse de la prime de risque s'est poursuivie à l'issue du second tour du scrutin législatif, avant un nouvel écart bref lors de la séance du 9 juillet, puis une stabilisation du spread à une vingtaine de points de base au-dessus de son niveau du 3 juin, autour de 75 points de base.

Différence de taux d'intérêt

à 10 ans de la France

avec l'Allemagne, l'Espagne et

l'Italie

(en points de base)

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

2. En dépit de l'assouplissement de la politique monétaire depuis juin 2024, les taux d'intérêt sur les titres de dette française devraient demeurer dans les prochaines années nettement au-dessus de 3 %

La prévision de charge de la dette de l'État dans le cadre du PLF 2025 s'appuie sur le scénario de taux d'intérêt suivant :

- les taux d'intérêt à 3 mois s'établiraient à 3,25 % fin 2024 puis 3,00 % dès la mi-2025 et se stabiliseraient à ce niveau.

- les taux d'intérêt à 10 ans s'établiraient à 3,30 % fin 2024, puis 3,60 % fin 2025 et 3,70 % fin 2026 et se stabiliseraient à ce niveau.

Cette évolution en sens inverse des taux d'intérêt à court terme et à long terme s'explique par l'inflexion récente de la politique monétaire de la BCE et par le rythme progressif de refinancement de la dette de l'État, en fonction de la maturité moyenne des titres.

De fait, la politique monétaire de la BCE a connu plusieurs changements d'orientation dans la période récente.

Dans un premier temps, en réponse à la crise inflationniste, la BCE avait décidé un relèvement marqué de ses taux directeurs à partir de juillet 2022, le taux de la facilité de dépôt augmentant de - 0,5 % à 4,00 % en septembre 2023.

Alors que l'inflation a enregistré un reflux important en 2023 et en 2024, la BCE a amorcé un nouveau mouvement de baisse de ses taux directeurs en juin dernier. Cette première baisse, de 25 points de base, a été suivie de deux baisses en septembre et en octobre, également de 25 points de base chacune, le taux de la facilité de dépôt diminuant à 3,25 %8(*).

Taux d'emprunt à 3 mois et à

10 ans de la France

et taux de rémunération des

dépôts par la BCE

(en pourcentage)

Note : données à début octobre 2024 (n'incluant pas la dernière baisse de taux directeurs de la BCE du 17 octobre 2024). L'indice quotidien TEC 10 ans (taux de l'échéance constante à 10 ans) représente le taux de rendement actuariel d'une OAT fictive d'échéance exactement égale à 10 ans. Le taux BTF 3 mois désigne le taux d'intérêt portant sur les bons du Trésor à taux fixe et à intérêt précompté d'une maturité de 3 mois. Le taux de dépôt BCE correspond au taux de la facilité de dépôt de la Banque centrale européenne.

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

Comme le note l'Agence France Trésor9(*), l'inflexion récente de la politique monétaire de la BCE se traduit par la baisse des taux d'intérêt de court terme. Le scénario de taux d'intérêt intègre une baisse supplémentaire des taux directeurs de le BCE d'ici mi-2025, de tel sorte que le taux d'intérêt à 3 mois se stabiliserait à 3,00 %.

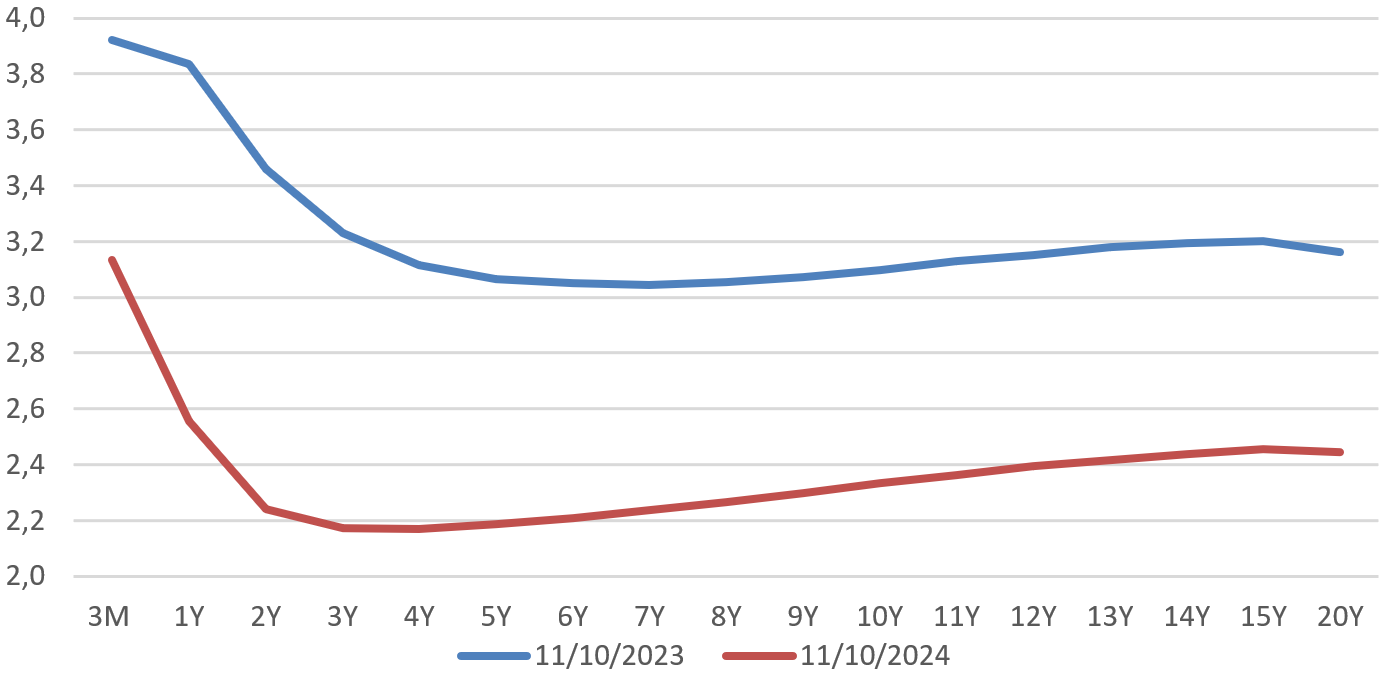

Ces prévisions sont cohérentes avec les anticipations des acteurs financiers telles qu'elles ressortent de la courbe des taux. En effet, les investisseurs anticipent que les taux directeurs de la BCE vont continuer à baisser à court terme, ce qui explique la forte baisse des taux souverains sur le segment court de la courbe des taux (entre 1 mois et 2 ans). La courbe retrouve ensuite sa forme habituelle, croissante à mesure de l'allongement de la maturité, sur les maturités plus longues (entre 2 ans et 10 ans).

Évolution de la courbe des taux de la zone euro tirés des swaps OIS

(en pourcentage)

Note : Un swap OIS (« overnight indexed swap ») est un contrat d'échange de taux dont la jambe variable est indexée sur le taux interbancaire à un jour. La courbe en bleu représente la courbe des taux au 11 octobre 2023. La courbe en rouge correspond à la courbe des taux au 11 octobre 2024. Sur l'axe des abscisses, le libellé « 3M » correspond à 3 mois. Les graduations assorties de la lettre « Y » correspondent à un nombre d'années.

Source : réponses de la Banque de France au questionnaire du rapporteur spécial

Comme le relève la Banque de France, les taux à toutes les maturités sont aujourd'hui en dessous des niveaux observés il y a un an, reflétant les baisses des taux directeurs réalisées et attendues par les marchés.

Ainsi, si la trajectoire des taux directeurs est désormais favorable à l'allègement de la charge de la dette, « l'aléa principal concern[e] le spread de crédit de la France (...) En cas de tension sur la dette française (dégradation de la qualité de crédit ou de la perception du marché sur celle-ci), l'écartement du spread pourrait contribuer à pousser les taux de refinancement à la hausse »10(*).

Selon les estimations de l'Agence France Trésor, l'effet d'un choc de taux pérenne de + 1 point (+ 100 points de base) par rapport au scénario de référence, sur l'ensemble de la courbe de taux, entraînerait une hausse de la charge de la dette de 3,2 milliards d'euros à 1 an, 19,1 milliards d'euros à 5 ans et 32,6 milliards d'euros à 9 ans.

Impact d'un choc de taux d'intérêt

sur la charge de la dette à moyen terme

(en comptabilité

maastrichtienne)

(en milliards d'euros)

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

Comme le souligne la Banque de France, « symétriquement, de bonnes nouvelles sur le déficit budgétaire viendraient rassurer les investisseurs » et influer à la baisse sur la prime de risque et donc sur le taux des titres de dette française.

Cette analyse est partagée par Éric Monnet, professeur à l'École d'économie de Paris, auditionné par le rapporteur spécial. Pour M. Monnet, la pente descendante de la courbe des taux sur le segment court, qui se traduit par un taux à 1 an égal au taux à 5 ans, indique que les marchés anticipent, d'une part, une récession à court terme et, d'autre part, une réaction de la banque centrale à travers une baisse de ses taux directeurs. Ainsi, la poursuite de l'assouplissement de la politique monétaire devrait représenter « une bonne nouvelle » pour la charge de la dette, après deux ans de taux élevés entre 2022 et 2024.

Cependant, comme le souligne M. Monnet, le principal déterminant des taux sur la dette de la France est aujourd'hui l'instabilité politique. À ce titre, pour les marchés, les annonces de dérapage du déficit public constituent « le pire » des scénarios. Pourtant, alors que l'on pouvait attendre un impact plus fort sur le spread à la suite de ces annonces, celui-ci est demeuré à un niveau encore relativement modéré.

Selon M. Monnet, la France est, dans le contexte actuel, préservée par le niveau relativement faible de la détention de la dette par des non-résidents (alors que la part importante de détention par des non-résidents constitue un problème pour les États émergents) et par la protection de la BCE. Sur ce dernier point néanmoins, le rapporteur spécial rappelle que la garantie de la BCE n'est pas absolue et est conditionnée au respect des règles budgétaires européennes11(*).

Les critères d'éligibilité

aux programmes OMT et TPI

de la Banque centrale

européenne

Le programme OMT (« Outright Monetary Transactions »)

L'éligibilité au programme OMT est conditionnée à la mise en oeuvre d'un programme approprié du Mécanisme européen de stabilité (MES). Ce programme peut prendre la forme d'un programme d'ajustement macroéconomique complet du MES ou d'un programme de précaution (ligne de crédit à conditions renforcées), à condition d'inclure la possibilité d'achats sur le marché primaire par le MES.

Le programme OMT est conduit tant qu'il demeure cohérent avec l'orientation de la politique monétaire et que les conditionnalités sont bien respectées.

Le programme TPI (« Transmission Protection Instrument »)

L'éligibilité au programme TPI est soumise à quatre critères d'éligibilité cumulatifs :

- le respect du cadre budgétaire de l'Union européenne : l'État concerné ne doit pas faire l'objet d'une procédure concernant les déficits excessifs ou ne doit pas être considéré comme n'ayant pas engagé d'action effective en réponse à une recommandation du Conseil au titre de l'article 126, paragraphe 7, du traité sur le fonctionnement de l'Union européenne (TFUE) ;

- l'absence de déséquilibres macroéconomiques graves : l'État ne doit pas faire l'objet d'une procédure concernant les déséquilibres excessifs ou ne doit pas être considéré comme n'ayant pas engagé l'action corrective recommandée en réponse à une recommandation du Conseil au titre de l'article 121, paragraphe 4 du TFUE ;

- la soutenabilité des finances publiques : pour s'assurer que la trajectoire de la dette publique est soutenable, le Conseil des gouverneurs de la BCE prend en compte, lorsqu'elles sont disponibles, les analyses de soutenabilité de la dette réalisée par la Commission européenne, le MES, le FMI et d'autres institutions, ainsi que l'analyse interne de la BCE ;

- des politiques macroéconomiques saines et soutenables : l'État doit respecter les engagements présentés dans les plans de relance et de résilience au titre de la Facilité pour la reprise et la résilience et les recommandations de la Commission européenne spécifiques à chaque pays dans le domaine budgétaire dans le cadre du Semestre européen.

Sources : Banque de France, BCE

Dans la même logique, l'instabilité politique, en ce qu'elle influe non seulement sur les décisions de finances publiques mais également plus largement sur la confiance des acteurs économiques, est considérée de près par les agences de notation dans le cadre de leur appréciation de la qualité de la signature française. Ainsi, selon les représentants de Standard & Poor's, auditionnés par le rapporteur spécial, la question principale en vue du prochain examen de notation de la dette française prévu le 29 novembre est la suivante : « est-ce que l'économie française résistera à la consolidation budgétaire et à l'incertitude politique, ainsi qu'à la fragmentation des taux souverains ? »12(*)

B. EN L'ABSENCE DE REDRESSEMENT APPUYÉ DES FINANCES PUBLIQUES, LA TRAJECTOIRE DE LA CHARGE DE LA DETTE DE L'ÉTAT EST APPELÉE À DOUBLER ENTRE 2024 ET 2029, POUR REPRÉSENTER 2,7 % DU PIB ET LE PREMIER POSTE DE DÉPENSES DU BUDGET

1. Un programme de financement record en 2025, qui atteint la barre historique des 300 milliards d'euros, alors que la dette de l'État dépasse déjà 2 600 milliards d'euros

Pour 2025, le besoin de financement de l'État devrait s'élever à 313,2 milliards d'euros. S'il présente une légère amélioration par rapport au niveau révisé de 2024 et à l'exécution 2023 (respectivement 319,4 milliards d'euros et 314,6 milliards d'euros), ce montant demeure particulièrement élevé et nettement supérieur à la prévision de la loi de finances initiale pour 2024 (297,2 milliards d'euros).

Ce besoin de financement considérable résulte de deux éléments principaux :

- d'une part, l'amortissement (c'est-à-dire le remboursement) de titres d'État à moyen et long terme, qui devrait atteindre le niveau record de 174,8 milliards d'euros (contre 155,1 milliards d'euros en révisé 2024 et 149,6 milliards d'euros en exécution 2023) ;

- d'autre part, le déficit budgétaire, qui devrait s'élever à 142,1 milliards d'euros, avec une nette progression par rapport au révisé 2024 et à l'exécution 2023 (respectivement 166,6 milliards d'euros et 173,0 milliards d'euros).

Dans ce contexte, le programme d'émissions de titres à moyen et long terme, nettes des rachats, devrait atteindre la barre record des 300 milliards d'euros, après 270 milliards d'euros en 2023 et 285 milliards d'euros en 2024.

À fin septembre 2024, l'encours de la dette négociable de l'État s'élevait déjà à 2 602 milliards d'euros13(*). Quant à la dette publique (toutes administrations publiques confondues), celle-ci s'établissait à 3 228 milliards d'euros à la fin du deuxième trimestre 2024, soit 112,0 % du PIB, en augmentation de 127 milliards d'euros sur les six premiers mois de l'année14(*).

Évolution du besoin et des ressources de

financement de l'État

entre 2023 et 2025

(en milliards d'euros)

|

Exécution 2023 |

2024 LFI |

2024 révisé |

2025 PLF |

|

|

Besoin de financement |

314,6 |

297,2 |

319,4 |

313,2 |

|

Amortissement de titres d'État à moyen et long terme |

149,6 |

155,3 |

155,1 |

174,8 |

|

Valeur nominale |

144,5 |

151,1 |

151,1 |

172,7 |

|

Suppléments d'indexation dus |

5,1 |

4,2 |

4,0 |

2,1 |

|

Amortissement des autres dettes (dettes reprises, etc.) |

3,0 |

2,7 |

2,7 |

1,1 |

|

Déficit budgétaire |

173,0 |

146,9 |

166,6 |

142,1 |

|

Autres besoins de trésorerie |

- 11,0 |

- 7,7 |

- 5,0 |

- 4,8 |

|

Ressources de financement |

314,6 |

297,2 |

319,4 |

313,2 |

|

Émissions de titres à moyen et long terme, nettes des rachats |

270,0 |

285,0 |

285,0 |

300,0 |

|

Ressources affectées à la Caisse de la dette publique et consacrées au désendettement |

6,6 |

6,5 |

6,5 |

5,2 |

|

Variation de l'encours de titres à court terme |

20,8 |

5,2 |

35,3 |

5,0 |

|

Variation des dépôts des correspondants |

- 11,5 |

0,0 |

0,0 |

0,0 |

|

Variation des disponibilités du Trésor à la Banque de France et des placements de trésorerie de l'État |

47,6 |

0,0 |

0,0 |

0,0 |

|

Autres ressources de trésorerie |

- 11,8 |

0,5 |

- 7,4 |

3,0 |

Source : Projet annuel de performances « Engagements financiers de l'État » annexé au projet de loi de finances pour 2025

2. Une charge de la dette en voie de devenir, à politique inchangée, le premier poste de dépenses du budget de l'État

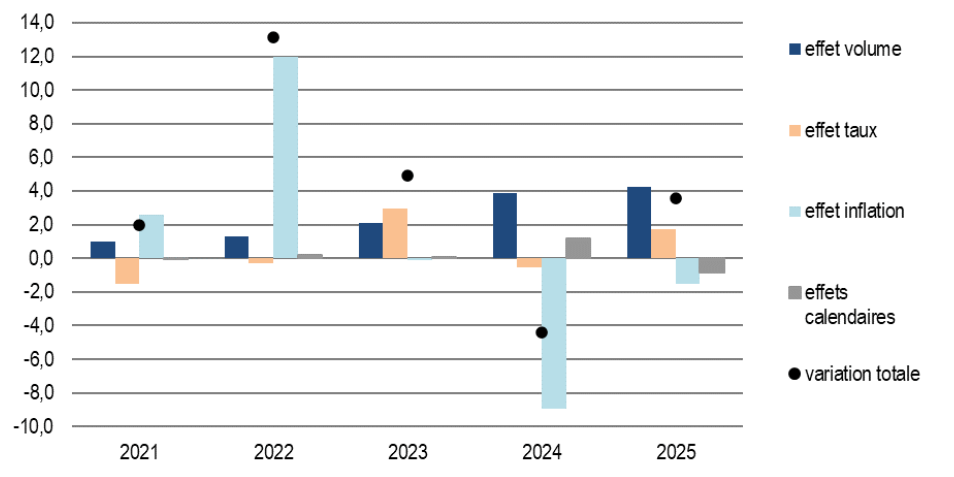

En comptabilité budgétaire, la charge de la dette de l'État devrait croître de + 5,26 % en 2025, à 53,5 milliards d'euros, contre 50,9 milliards d'euros en loi de finances initiale pour 2024, soit une augmentation de 2,6 milliards d'euros.

Par rapport au révisé 2024, la charge de la dette augmenterait de 3,6 milliards d'euros (+ 7,21 %), en lien avec :

- un effet volume de + 4,3 milliards d'euros ;

- un effet taux de + 1,7 milliard d'euros, résultant de la hausse des taux de long terme (+ 2,3 milliards d'euros), partiellement compensée par un effet taux négatif sur la dette de court terme (- 0,6 milliard d'euros) ;

- un effet inflation négatif de - 1,5 milliard d'euros correspondant au reflux attendu de l'inflation ;

- la variation de la charge due aux effets calendaires sur les opérations de l'année, pour - 0,9 milliard d'euros.

Décomposition de l'évolution de la

charge budgétaire

de la dette négociable de l'État

entre 2021 et 2025

(en milliards d'euros)

Source : Projet annuel de performances « Engagements financiers de l'État » annexé au projet de loi de finances pour 2025

En comptabilité générale, la charge de la dette de l'État devrait s'élever à 54,5 milliards d'euros en 2025, soit une augmentation marquée de près de 9 milliards d'euros par rapport à 2024, représentant + 18,78 %.

Comme l'avait déjà souligné le rapport de contrôle publié en juillet dernier15(*), la charge de la dette de l'État pourrait à terme, à politique inchangée, approcher la barre des 100 milliards d'euros.

Ainsi, selon le rapport sur la dette des administrations publiques annexé au projet de loi de finances, la charge de la dette de l'État pourrait dépasser 75 milliards d'euros en 202716(*).

D'après les éléments complémentaires communiqués par l'Agence France Trésor, cette charge d'intérêt pourrait même atteindre 92 milliards d'euros en 2029, soit une multiplication par 2,4 par rapport à son niveau en 2023 (39,0 milliards d'euros) et même une multiplication par 3,6 par rapport à 2020 (25,6 milliards d'euros)17(*), lorsque les taux à 10 ans étaient négatifs.

Évolution de la charge de la dette de

l'État entre 2018 et 2029

(en comptabilité

générale)

(en milliards d'euros)

Note : les données indiquées pour les années 2025 à 2029 sont des prévisions.

Source : commission des finances, d'après le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025 et les réponses de l'Agence France Trésor au questionnaire du rapporteur spécial

D'ici la fin de la décennie, la charge de la dette de l'État pourrait ainsi représenter 2,7 % du PIB, contre 1,4 % en 2023. Quant à la charge de la dette de l'ensemble des administrations publiques, celle-ci atteindrait 3,1 % du PIB, contre 1,9 % en 2023.

Évolution de la charge de la dette publique

et de la dette de l'État

en proportion du PIB entre 2022 et

2029

(en points de PIB)

Note : les données indiquées pour les années 2025 à 2029 sont des prévisions.

Source : commission des finances, d'après le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

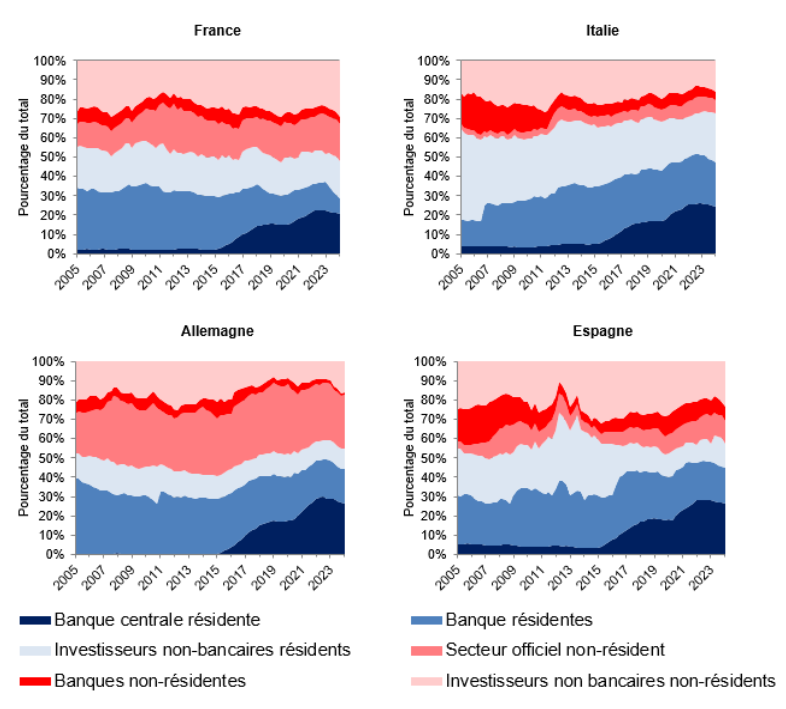

3. Une croissance notable de la part des créanciers non-résidents depuis 2022, qui pourrait représenter une vulnérabilité pour le refinancement de la dette de l'État

Selon les éléments mis en avant dans le rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025, trois enseignements majeurs ressortent des données relatives à la détention de la dette :

- d'une part, la typologie d'investisseurs dans la dette française est stable et n'évolue que progressivement dans le temps ;

- d'autre part, les investisseurs de la zone euro sont prédominants, représentant quasiment trois quarts de l'ensemble de la dette publique française ;

- enfin, ce sont les flux d'achats de titres de dette publique par l'Eurosystème, instrument de la politique monétaire de la BCE, qui ont été à l'origine de la modification de la structure des investisseurs depuis 201518(*).

Selon les données de la Banque de France, au deuxième trimestre 2024, la détention de la dette négociable de l'État se décomposait entre :

- 54,6 % pour les investisseurs non-résidents en France (incluant les investisseurs des autres pays de la zone euro, pour environ la moitié de cette proportion) ;

- 19,4 % pour les compagnies d'assurance, les établissements de crédit et les organismes de placement collectif en valeurs mobilières (OPCVM) français ;

- 26,0 % pour les autres investisseurs résidents (notamment la BCE à travers la Banque de France).

Détention des titres de la dette

négociable de l'État

par groupe de porteurs au

2ème trimestre 2024

(structure en pourcentage exprimée en valeur de marché)

Source : Agence France Trésor, d'après la Banque de France

En considérant les titres de l'ensemble de la dette publique française, le Fonds monétaire international (FMI) aboutit à des estimations comparables :

- 52 % pour les investisseurs non-résidents en France (incluant les investisseurs des autres pays de la zone euro, pour environ la moitié de cette proportion) ;

- 20,6 % pour la banque centrale ;

- 19,5 % pour le secteur privé résident hors banques commerciales ;

- 8,0 % pour les banques commerciales résidentes.

De fait, la dette publique française est particulièrement ouverte aux investisseurs internationaux. Tous titres confondus, la part des investisseurs non-résidents dans la dette des grands émetteurs de la zone euro s'élève ainsi à 28 % pour l'Italie, 43 % pour l'Espagne et 45 % pour l'Allemagne.

D'après le rapport sur la dette des administrations publiques, la diversification de la répartition de la dette publique française, et sa stabilité dans le temps, constituent « un atout pour la France car elles permettent de diminuer le risque de refinancement et de minimiser les taux d'intérêt, via une concurrence accrue entre les investisseurs ».

Néanmoins, la demande des investisseurs internationaux peut être plus volatile et sensible à tout changement conjoncturel ou de perception du risque sur le rendement escompté.

En conséquence, la participation des acteurs étrangers sur les marchés obligataires souverains apporte aussi des « défis aux gouvernements, qui doivent être gérés d'une manière à optimiser les gains et à réduire les coûts associés à la sensibilité de leur demande aux différents facteurs » (niveau du taux de rendement, stabilité du taux de change, liquidité de la dette sur le marché secondaire, note souveraine).

Dans ce contexte, l'émetteur souverain a intérêt à constituer « une base d'investisseurs diversifiée afin de contrebalancer le risque intrinsèquement lié à chaque type d'investisseur, ce qui est le cas en France »19(*).

Évolution de la répartition de la

dette publique de certains pays européens

par groupe de

porteurs

(en pourcentage du total)

Note : données arrêtées au 4ème trimestre 2023.

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025, d'après le Fonds monétaire international, Sovereign Debt Investor Base for Advanced Economies

Part des investisseurs non-résidents dans la dette négociable de l'État

(en pourcentage)

Note : données arrêtées au 2ème trimestre 2024.

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025, d'après la Banque de France

Selon l'économiste Éric Monnet, auditionné par le rapporteur spécial, deux éléments peuvent être particulièrement relevés s'agissant de la typologie des détenteurs de la dette publique :

- d'une part, l'impact macroéconomique (c'est-à-dire sur la richesse nationale) de la charge de la dette dépend de l'identité des détenteurs de la dette : dans le cas d'une dette majoritairement détenue par des investisseurs non-résidents, la charge des intérêts de la dette se traduit par un appauvrissement de l'économie domestique20(*) ;

- d'autre part, une grande partie de la dette française est détenue par la BCE (environ 25 % aujourd'hui) : à ce titre, à travers la Banque de France, 5 milliards d'euros par an ont été reversés dans les caisses de l'État sur les 10 dernières années (pour une charge d'intérêt moyenne de l'ordre de 40 milliards d'euros). Or, depuis 2024, les banques centrales ne réalisent plus de profits, du fait de la hausse des taux d'intérêt qui rémunèrent les dépôts des banques à la banque centrale. Dans le contexte de la diminution des taux d'intérêt, la question de nouveaux reversements de la banque centrale au profit de l'État pourrait se poser, ce qui viendrait amoindrir le poids de la charge d'intérêt.

Les sources des données sur la typologie des investisseurs

Les titres de dette de l'État sont des titres de créance négociables qui s'échangent librement sur les marchés financiers. Si l'État n'est donc pas en mesure de connaître à tout instant les investisseurs dans sa dette, il peut néanmoins s'appuyer sur deux enquêtes récurrentes, une première menée par la Banque de France et une seconde par le Fonds Monétaire International, pour obtenir des renseignements sur la typologie des investisseurs.

L'enquête de la Banque de France s'appuie sur PROTIDE, une collecte trimestrielle de données déclaratives des teneurs de comptes conservateurs. Cette collecte « vise à mesurer la détention par les agents économiques », résidents ou non-résidents, « des titres inscrits en compte chez les établissements déclarants », émis par des résidents ou non-résidents. La collecte PROTIDE est en valeur de marché. Si le champ de cette collecte dépasse celui de la seule dette négociable de l'État, la Banque de France transmet à l'Agence France Trésor les taux de détention par les résidents de la dette négociable de l'État (globale et par instruments) ainsi que la décomposition des positions résidentes par catégorie d'acteurs : assurances, établissements de crédit, OPCVM et autres.

L'intérêt de ce jeu de données est qu'il porte sur la dette de l'État seule et qu'il est actualisé trimestriellement. Il ne permet cependant aucune ventilation par zone géographique principale, encore moins par pays.

L'enquête trimestrielle du FMI, publiée deux fois par an, s'appuie sur la « Sovereign Debt Investor Base for Advanced Economies ». Cette base de données fournit des estimations sur les types d'investisseurs de la dette des administrations publiques de 24 économies avancées. Le champ de cette enquête conduit à publier des données plus larges que celles transmises par la Banque de France à l'AFT. Notamment, les crédits bancaires sont cumulés aux titres obligataires et le champ inclut tous les autres sous-secteurs des administrations publiques (collectivités locales, administrations de sécurité sociale). Toutes les données sont soit en valeur nominale, soit corrigées des variations de valorisation, le cas échéant, afin d'éliminer les réévaluations de prix. Tous les avoirs intra-gouvernementaux sont déduits. La base d'investisseurs est regroupée en six catégories : banque centrale nationale, banques nationales, non-banques nationales, secteur officiel étranger, banques étrangères et non-banques étrangères.

L'intérêt de ce jeu de données est qu'il permet une ventilation par zone géographique des investisseurs. Néanmoins, cumulant tous les émetteurs publics français, il ne permet pas d'en tirer une statistique pour le seul État. À noter enfin que les investisseurs sont ainsi ventilés selon leur zone d'implantation géographique, et que ce ne sont donc pas les « États » ou les « fonds souverains » de cette zone qui détiennent nécessairement la dette française, mais n'importe quel investisseur qui y est implanté.

Source : Rapport sur la dette des administrations publiques annexé au projet de loi de finances pour 2025

C. LE MAINTIEN DU PROGRAMME 369 « AMORTISSEMENT DE LA DETTE DE L'ÉTAT LIÉE À LA COVID-19 » NE RÉPOND À AUCUNE JUSTIFICATION RÉELLE, DE MÊME QUE L'ISOLEMENT DE LA CHARGE DE LA DETTE DE SNCF RÉSEAU REPRISE PAR L'ÉTAT AU SEIN DU PROGRAMME 355

1. Le programme 369 ne présente aucun fondement économique ou budgétaire

Le programme 369 vise à retracer l'amortissement du surcroît de la dette de l'État en 2020 et en 2021 liée à la crise sanitaire, 70 milliards d'euros ayant déjà été repris au titre des années 2020 et 2021 pour la sphère sociale par le biais de la Caisse d'amortissement de la dette sociale (Cades)21(*). 165 milliards d'euros ont ainsi été ouverts en 2022 en autorisations d'engagement sur ce programme et 1,9 milliard d'euros en crédits de paiement.

Pour 2025, 5,2 milliards d'euros en crédits de paiement seraient ouverts pour financer ce programme (contre 6,5 milliards d'euros en 2024 et 6,6 milliards d'euros en 2023).

Pour rappel, les crédits de paiement inscrits sur le programme 369 correspondent à une part, par défaut fixée à 5,9 %, de la hausse des recettes fiscales due à la croissance par rapport à celles de 2020 (256 milliards d'euros). Plus précisément, le calcul de la dotation correspond à 5,9 % de la hausse spontanée de recettes fiscales nettes, pondéré par le rapport entre la croissance prévue en PLF et la croissance prévue par la trajectoire prévisionnelle de croissance de référence établie en 202122(*), et élevé à la puissance 1 / nombre d'année depuis 2022. La dotation est nulle en cas de croissance négative. L'objectif initial du programme était d'amortir la « dette covid » d'ici 2042.

Interrogée par les services de la commission des finances, l'Agence France Trésor a précisé que le risque d'une croissance du PIB durablement inférieure à la trajectoire prévisionnelle n'était pas exclu et que cela participait à la « pédagogie du programme » : en cas de croissance du PIB durablement atone, la « dette covid » pèserait plus longtemps sur les finances publiques. Cependant, ce risque serait pour le moment maîtrisé : la croissance nominale du PIB ayant été plus dynamique en sortie de crise covid que prévue initialement, l'amortissement de la dette covid est aujourd'hui en avance par rapport à la prévision de 2021.

Les crédits du programme sont affectés à la Caisse de la dette publique (CDP), via une dotation au programme 732 du compte d'affectation spéciale « Participations financières de l'État »23(*), les montants étant ensuite re-transférés de la CDP vers l'Agence France Trésor (compte de commerce 903 « Gestion de la dette et de la trésorerie de l'État ») afin de financer l'amortissement des titres de dette arrivant à échéance.

Or, aucun argument économique ou budgétaire n'est de nature à justifier l'isolement de la « dette covid », les recettes fiscales supplémentaires pouvant tout aussi bien servir à réduire le déficit budgétaire courant. La création (et le maintien) de ce programme est avant tout et seulement une opération de communication, dénuée de tout effet budgétaire.

À cet égard, il convient de souligner que les crédits ainsi ouverts sur le programme 369 ne financent pas d'hypothétiques titres émis pour la « dette covid », l'Agence France Trésor n'ayant pas émis de souches « spéciales covid » en 2020 et en 2021 qu'elle pourrait ensuite retracer : elle a simplement exécuté le programme de financement de la France, dont les émissions servent à la fois à financer le déficit (dont une part n'était pas liée à l'épidémie) et à refinancer les titres arrivés à échéance.

En conséquence, le rapporteur spécial propose à la commission des finances, comme lors de l'examen des PLF 2023 et 2024, de supprimer les crédits du programme 369.

2. Si l'existence d'un programme spécifique pour la charge de la dette de SNCF Réseau reprise par l'État peut éventuellement davantage se justifier, la présentation transparente de la charge totale de la dette de l'État impose également la suppression du programme 355

La réforme du système ferroviaire décidée en 2018 s'était accompagnée de la décision de l'État de reprendre 35 milliards d'euros de dette de SNCF Réseau. Cette reprise a été mise en oeuvre en deux temps : 25 milliards d'euros en loi de finances pour 2020, et 10 milliards d'euros en loi de finances pour 2022.

Les charges d'intérêt résultant de cette reprise de dette sont inscrites dans le programme 355 « Charge de la dette de SNCF Réseau reprise par l'État » et devraient représenter 692 millions d'euros (AE = CP) en 2025 (contre 807 millions d'euros en 2024).

Précédemment rattaché à la mission « Écologie », le programme 355 avait été transféré à la mission « Engagements financiers de l'État » par la loi de finances initiale pour 2024. Si ce transfert a constitué une avancée, en regroupant sur une même mission (« Engagements financiers de l'État ») tous les programmes ayant trait aux charges de la dette ainsi qu'à son amortissement (programme 117, programme 355, programme 369), cette solution n'est pas totalement satisfaisante.

De fait, on peut regretter que le Gouvernement n'ait pas retenu l'option consistant à inclure directement la charge de la dette de SNCF Réseau reprise par l'État dans le programme 117. Cette mesure présenterait l'avantage d'une plus grande clarté, en ce qu'elle représenterait plus fidèlement l'ensemble des crédits affectés à la charge de la dette.

II. ALORS QUE LES APPELS EN GARANTIE DE L'ÉTAT DEVRAIENT ENREGISTRER UNE BAISSE NOTABLE DE PRÈS D'UN MILLIARD D'EUROS, LES AUTRES PROGRAMMES DE LA MISSION PRÉSENTENT DES ÉVOLUTIONS BUDGÉTAIRES PEU SIGNIFICATIVES

A. UNE DIMINUTION CONTINUE DES APPELS EN GARANTIE DE L'ÉTAT DEPUIS 2022

Le programme 114 « Appels en garantie de l'État » retrace l'ensemble des dépenses budgétaires qui découlent de la mise en jeu des garanties octroyées par l'État à des tiers.

Les crédits inscrits sur ce programme dans le projet de loi de finances pour 2025, à hauteur de 985 millions d'euros, affichent une baisse de moitié (- 917 millions d'euros) par rapport à la loi de finance initiale pour 2024, qui s'établissait à 1,9 milliard d'euros. Cette diminution porte principalement sur les prêts garantis par l'État (PGE).

Cette trajectoire est continue depuis la loi de finance initiale pour 2022 (avec - 918 milliard d'euros en loi de finances initiale pour 2023 puis - 680 millions d'euros en loi de finances initiale pour 2024) et repose sur des hypothèses de risques de défaillance des bénéficiaires et des décaissements réalisés sur les PGE.

Selon les éléments communiqués par la direction générale du Trésor au rapporteur spécial24(*), au 15 octobre, le réalisé 2024 du programme 114 s'élève à 1,5 milliard d'euros, essentiellement constitués des indemnisations relatives au dispositif de PGE. Alors que la prévision d'appels en garantie au titre des PGE avait été établie à 1,44 milliard d'euros en loi de finances initiale pour 2024, 1,36 milliard d'euros ont été consommés à cette même date.

Suivant les dernières estimations de la direction générale du Trésor, il resterait 1,2 milliard d'euros de pertes sur les PGE qui se matérialiseraient au-delà de l'année 2024 et dont un peu moins de la moitié serait indemnisé sur l'année 2025 (571 millions d'euros en PLF 2025).

B. EN DÉPIT DE L'ALÉA ENTOURANT L'ESTIMATION DE LA SINISTRALITÉ, LE RISQUE FINANCIER PORTÉ AU TITRE DES PRÊTS GARANTIS PAR L'ÉTAT DEVRAIT RESTER MODÉRÉ

1. Une sinistralité du dispositif des PGE estimée à 4,1 %

Au 15 octobre 2024, le montant cumulé des appels en garantie au titre des PGE décaissés est de 4,5 milliards d'euros, soit un taux de sinistralité de 3,0 %. Ce montant est inférieur à ce qui était prévu dans les prévisions de la direction générale du Trésor.

Le taux de sinistralité de l'ensemble du dispositif des PGE a été évalué à 4,11 % lors du dernier exercice de prévision avec la Banque de France, en cohérence avec d'autres estimations comme celle du Conseil d'analyse économique (CAE)25(*). Au total, ce taux de sinistralité représente 6 milliards d'euros de pertes brutes, dont 1,2 milliard d'euros restant à se matérialiser à fin 2024 (incluant 571 millions d'euros en 2025). Le capital restant dû devrait s'établir autour de 30 % à fin décembre 2024, pour un total de PGE octroyés de 145,1 milliards d'euros à fin mai 2024.

D'après les prévisions de la direction générale du Trésor, les secteurs les plus touchés seraient :

- la construction (taux de pertes de 7,59 % pour 930 millions d'euros) ;

- les activités immobilières (6,29 % pour 140 millions d'euros) ;

- l'hébergement et la restauration (5,62 % pour 610 millions d'euros) ;

- l'information et la communication (5,26 % pour 260 millions d'euros) ;

- l'industrie manufacturière (4,87 % pour 900 millions d'euros).

Selon les dernières données disponibles, à fin juillet 2024, les taux de pertes de ces secteurs sont respectivement de :

- 6,93 % (850 millions d'euros) pour la construction ;

- 5,05 % (110 millions d'euros) pour les activités immobilières ;

- 4,05 % (440 millions d'euros) pour l'hébergement et la restauration ;

- 3,87 % (190 millions d'euros) pour l'information et la communication ;

- 3,66 % (670 millions d'euros) pour l'industrie manufacturière.

Selon les éléments communiqués par Bpifrance26(*), les dix secteurs les plus touchés sur la base des indemnisations versées au titre de la garantie des PGE sont les suivants :

Secteurs les plus touchés en termes d'indemnisations versées

|

Secteur |

Part en pourcentage |

|

Restauration traditionnelle |

16,20 % |

|

Travaux courants de maçonnerie |

16,09 % |

|

Ingénierie, études techniques |

13,65 % |

|

Industries alimentaires |

8,50 % |

|

Construction de maisons individuelles |

8,15 % |

|

Programmation informatique |

7,85 % |

|

Travaux de menuiserie bois et PVC |

7,62 % |

|

Peinture et vitrerie |

7,56 % |

|

Conseil pour les affaires et autres conseils de gestion |

7,41 % |

|

Commerce de voitures et véhicules automobiles légers |

6,97 % |

Source : contribution écrite de Bpifrance en réponse au questionnaire du rapporteur spécial

Sur ces 10 secteurs, le secteur de la restauration et les secteurs liés au bâtiment sont les secteurs qui ont enregistré la sinistralité la plus importante. Selon Bpifrance, « sauf choc majeur spécifique sur un autre secteur d'activité, (...) ces secteurs resteront les secteurs sur lesquels les taux de pertes associés seront les plus importants ».

2. Une situation de trésorerie des entreprises qui s'est dégradée en 2023, avec un effet de rattrapage sur les défaillances

D'après la dernière enquête de conjoncture de Bpifrance, publiée en juillet 2024, les PME sont moins inquiètes pour leur trésorerie que lors de la précédente enquête effectuée en novembre 2023, bien qu'elles ne s'attendent pas à une amélioration au prochain semestre.

Le solde d'opinion27(*) des dirigeants de PME quant à l'évolution de leur trésorerie future se hisse ainsi à - 8 % (après - 12 %), bien qu'il reste inférieur à la moyenne de long terme de - 5 %. Par secteur, ce solde d'opinion est globalement stable sur 1 an dans l'industrie, le tourisme et les services. Il se dégrade en revanche de 6 à 10 points dans le commerce et la construction et s'améliore dans les transports.

Suivant cette même enquête, les craintes de non-remboursements des PGE restent stables, s'établissant à 4 % des TPE-PME en ayant contracté un ou plusieurs.

Selon la dernière analyse de la Banque de France28(*), la trésorerie des entreprises s'est dégradée en 2023 mais reste à un niveau supérieur à l'avant-Covid en nombre de jours de chiffre d'affaires. Elle est ainsi passée de 88 jours de chiffre d'affaires en 2021 à 69 en 2023 pour les TPE, et de 68 à 55 pour les PME. La trésorerie médiane des TPE a augmenté de + 33 % entre 2019 et 2023 (+ 17 jours de chiffres d'affaires) tandis que celle des PME a augmenté de + 34 % (+ 14 jours).

Cependant, cette situation est à nuancer au regard des remontées de terrain qui font état d'une dégradation29(*). Celles-ci émergent d'une situation très hétérogène pour les entreprises, avec une intensité supérieure à l'après 2008. Concernant la trésorerie, l'hétérogénéité, mesurée par l'écart entre le 3ème et le 1er quartile de la distribution des entreprises, a augmenté de plus de 40 % en 2020 par rapport à l'année précédente, a atteint un pic en 2021 pour diminuer ensuite et revenir, en 2023, environ 20 % au-dessus du niveau de 2018.

Évolution de l'écart entre le

3ème et le 1er quartiles

de

différents indicateurs financiers entre 2018 et 2023

(base 100 en 2018)

Note : les indicateurs VA et CA correspondent au taux de variation de la valeur ajoutée et du chiffre d'affaires. La marge d'EBE désigne la marge d'excédent brut d'exploitation rapportée au chiffre d'affaires. Le levier représente le ratio entre la dette brute et les fonds propres. La trésorerie recouvre les disponibilités et les valeurs mobilières de placement. Les variables sont filtrées d'effets fixes taille, secteur, temps et appartenance à un groupe.

Source : Agnès Bénassy-Quéré, Benjamin Bureau, Banque de France, billet de blog n° 360, « Hétérogénéité des situations financières des entreprises : la « bosse » Covid », juillet 2024

Concernant les défaillances d'entreprises, la direction générale du Trésor relève que la dynamique observée de défaillances est plus importante qu'escomptée en 2024, notamment du fait d'un effet de rattrapage. Les défaillances d'entreprises ont dépassé les niveaux observés en 2019 (51 100 en décembre 2019) ainsi que ceux de la moyenne 2012-2019 (58 900) et même 2009-2015 (61 610), avec un niveau de 63 741 en cumulé sur 12 mois en septembre 2024. Cette dynamique de défaillances est hétérogène : si les microentreprises restent en-dessous de la moyenne 2012-2019, les défaillances des PME et ETI sont plus importantes, matérialisant un rattrapage des faibles niveaux de 2020.

Selon la direction générale du Trésor, cette dynamique des défaillances supérieure aux hypothèses utilisées pour estimer les pertes « pourrait matérialiser des pertes supérieures à ce qui était attendue budgétairement »30(*).

Comme le souligne Bpifrance, la principale problématique pour les entreprises est la charge de remboursement que peut représenter des échéances trop importantes, car celles-ci ont pu emprunter jusqu'à 25 % de leur chiffre d'affaires de 2019 avec un remboursement étalé sur une période assez courte (5 ans ou 4 ans si l'entreprise opte pour une année supplémentaire de différé durant la phase d'amortissement). Dans ce cadre, tous les outils existants permettant d'agir pour étaler la charge d'endettement global des entreprises rencontrant des difficultés passagères de remboursement devront être mise en oeuvre.

3. Des solutions pour assurer la restructuration ordonnée et équitable des PGE

Afin de faciliter le remboursement des PGE et plus particulièrement les demandes de restructuration (essentiellement par un étalement du remboursement), la direction générale du Trésor a soutenu la conclusion d'un accord de place en 2022, renouvelé en janvier 2024.

Les solutions mises en oeuvre par la direction

générale du Trésor

pour atténuer la

matérialisation des risques portés par les PGE

Dans le cadre des PGE, aucun remboursement n'est exigé la première année et, dans le cas où l'entreprise en fait la demande à sa banque, seuls les intérêts sont payés la deuxième année. L'entreprise pouvait choisir d'amortir le prêt sur une durée maximale de cinq ans à l'issue de la première année, pour une durée totale du prêt de six ans maximum.

Face aux difficultés de certaines entreprises, un accord de place a été conclu en vue de faciliter le remboursement des PGE en 2022 permettant aux TPE et PME de faire une demande de rééchelonnement de PGE avant le 31 décembre 2023. Cet accord de place a par la suite été renouvelé en janvier 2024 pour permettre aux TPE et PME de le faire jusqu'au 31 décembre 2026.

L'accord de place précise les conditions dans lesquelles la Médiation du crédit aux entreprises intervient pour des demandes de restructuration de PGE. Cet accord :