- L'ESSENTIEL

- I. ALORS QUE LES CONSÉQUENCES DE LA CRISE

SANITAIRE SEMBLENT DERRIÈRE NOUS, UN VECTEUR BUDGÉTAIRE TOUJOURS

SOUS PERFUSION DU BUDGET GÉNÉRAL

- A. UN FINANCEMENT ILLISIBLE DE L'ÉTAT

ACTIONNAIRE

- B. D'IMPORTANTES OPÉRATIONS INTERVENUES EN

2023

- 1. Des dépenses qui restent dynamiques en

2023

- 2. Des dividendes d'un niveau supérieur

à avant la crise

- 3. La nationalisation d'EDF, une étape

importante mais qui n'apporte pas de réponse directe aux besoins massifs

de financement de l'entreprise

- 4. La mise en service de la centrale

nucléaire d'Olkiluoto met un terme aux rachats de titres,

prévus lors de la restructuration d'Areva

- 5. Alors qu'il connait des finances très

dégradées par la crise, le groupe Air-France KLM a

bénéficié d'un rebond de ses activités

- 1. Des dépenses qui restent dynamiques en

2023

- C. EN 2024, UNE PRÉVISION DE DÉPENSES

MOINDRE MAIS QUI RESTE ÉLEVÉE, TOUJOURS FINANCÉE PAR LE

BUDGET GÉNÉRAL

- A. UN FINANCEMENT ILLISIBLE DE L'ÉTAT

ACTIONNAIRE

- II. L'ABSENCE DE STRATÉGIE DE L'ÉTAT

ACTIONNAIRE DEVIENT PRÉOCCUPANTE

- I. ALORS QUE LES CONSÉQUENCES DE LA CRISE

SANITAIRE SEMBLENT DERRIÈRE NOUS, UN VECTEUR BUDGÉTAIRE TOUJOURS

SOUS PERFUSION DU BUDGET GÉNÉRAL

- LES MODIFICATIONS CONSIDÉRÉES COMME

ADOPTÉES

PAR L'ASSEMBLÉE NATIONALE EN APPLICATION DE L'ARTICLE 49, ALINÉA 3 DE LA CONSTITUTION

- EXAMEN EN COMMISSION

- LISTE DES PERSONNES ENTENDUES

- LA LOI EN CONSTRUCTION

|

N° 128 SÉNAT SESSION ORDINAIRE DE 2023-2024 |

|

Enregistré à la Présidence du Sénat le 23 novembre 2023 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances, considéré comme adopté par l'Assemblée nationale en application de l'article 49, alinéa 3, de la Constitution, pour 2024, |

|

Par M. Jean-François HUSSON, Rapporteur général, Sénateur LES MOYENS DES POLITIQUES PUBLIQUES ET DISPOSITIONS SPÉCIALES (seconde partie de la loi de

finances) COMPTE D'AFFECTATION SPÉCIALE : PARTICIPATIONS FINANCIÈRES DE L'ÉTAT |

|

Rapporteur spécial : M. Claude RAYNAL |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mmes Marie-Claire Carrère-Gée, Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Teva Rohfritsch, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel. |

|

Voir les numéros : Assemblée nationale (16ème législ.) : 1680, 1715, 1719, 1723, 1745, 1778, 1781, 1805, 1808, 1820 et T.A. 178 Sénat : 127 et 128 à 134 (2023-2024) |

L'ESSENTIEL

I. ALORS QUE LES CONSÉQUENCES DE LA CRISE SANITAIRE SEMBLENT DERRIÈRE NOUS, UN VECTEUR BUDGÉTAIRE TOUJOURS SOUS PERFUSION DU BUDGET GÉNÉRAL

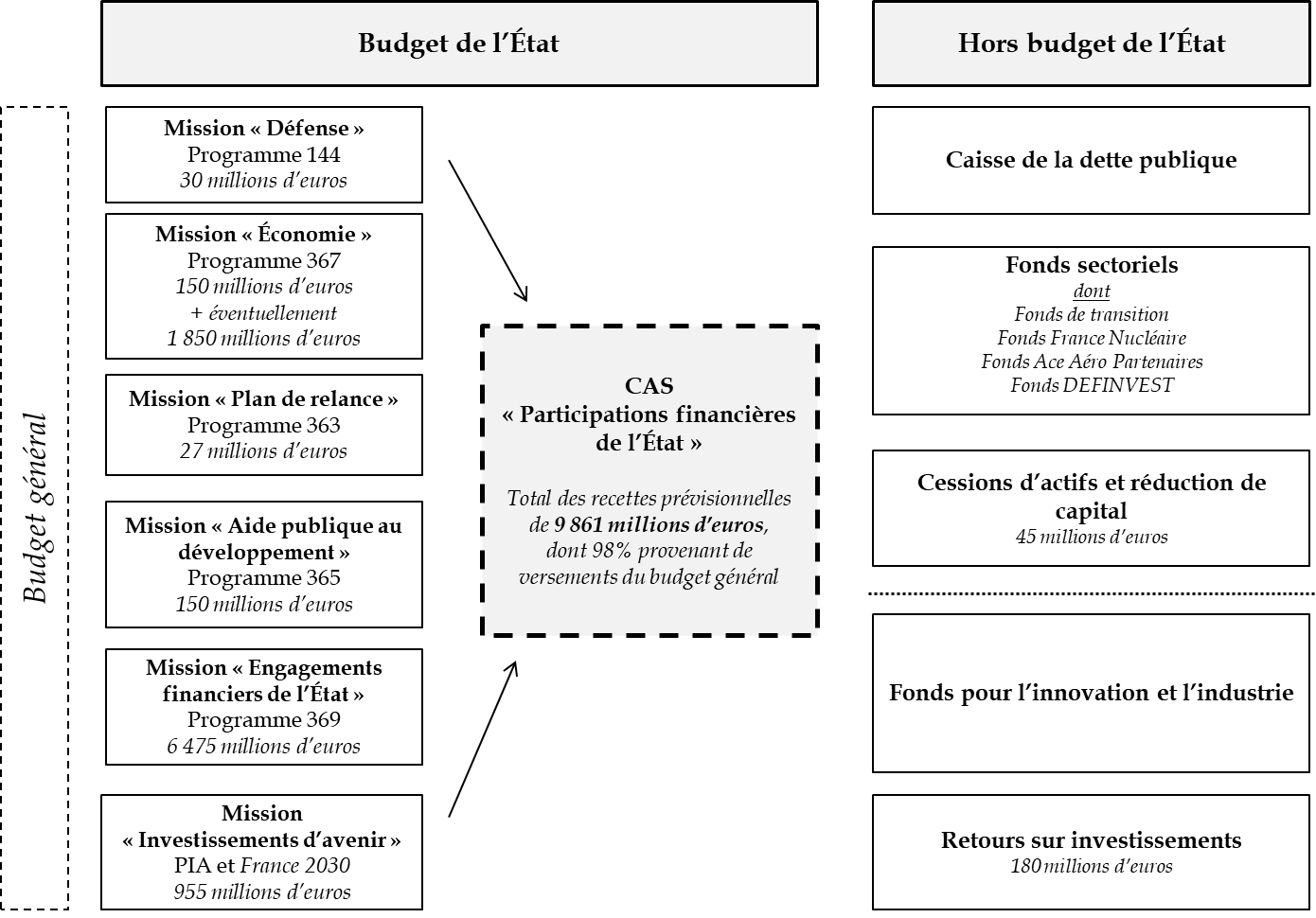

Comme depuis le début de la crise sanitaire, d'importantes dépenses sont prévues sur le compte en 2024, puisque les crédits prévisionnels s'élèvent à 9,9 milliards d'euros. 98 % des recettes prévisionnelles du compte proviennent de versements du budget général.

La difficulté tient au fait que ces versements visent désormais à financer des dépenses usuelles du compte, non liées aux conséquences directes de la crise sanitaire. Ces opérations n'en demeurent pas moins nécessaires pour financer des opérations en capital de l'État.

Les recettes du compte « Participations financières de l'État »

Source : commission des finances du Sénat

Cette situation doit néanmoins être critiquée au moins à deux égards :

- d'un strict point de vue budgétaire, elle pose la question de la justification même du compte d'affectation spéciale, véhicule dont la loi organique relative aux lois de finances indique qu'il a pour objet de retracer « des opérations budgétaires financées au moyen de recettes particulières qui sont, par nature, en relation directe avec les dépenses concernées »1(*) ;

- plus largement, elle limite la capacité du Parlement à disposer d'une vue globale et cohérente des crédits consacrés aux participations financières de l'État et à en évaluer l'efficacité.

En ce sens, la contribution au désendettement de l'État portée par le compte se révèle factice : elle ne résulte pas de l'affectation du produit d'une cession d'actifs, mais bien plutôt de l'ouverture de crédits sur le budget général, venant elle-même accroître le déficit budgétaire.

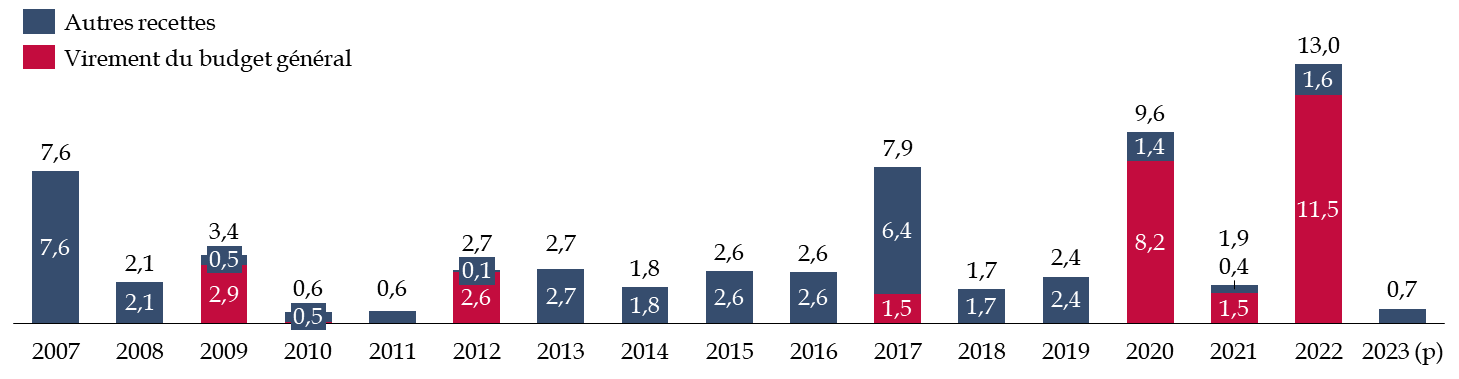

En revanche, il convient de noter que le fonctionnement actuel du compte a pour avantage que les dividendes perçus sur le portefeuille de l'APE abondent le budget général, participant ainsi à la réduction du déficit. Aussi, l'exercice 2023 devrait être marqué par le retour de dividendes en numéraire, au niveau le plus élevé depuis 2017.

Évolution des dividendes versés depuis 2017

(en milliards d'euros)

Source : commission des finances du Sénat (d'après les documents budgétaires)

II. L'OFFRE PUBLIQUE D'ACHAT SIMPLIFIÉE SUR EDF, UNE OPÉRATION STRUCTURANTE POUR LE COMPTE D'AFFECTATION SPÉCIALE

Depuis le début de la crise sanitaire, d'importants moyens ont été consacrés au soutien des entreprises du portefeuille. Sur l'enveloppe initiale de 20 milliards d'euros ouverte en avril 2020, près de 8,7 milliards d'euros ont ainsi été mobilisés. Après la crise sanitaire, un programme budgétaire ad hoc a été ouvert sur la mission Économie, le programme 367, « Financement des opérations patrimoniales envisagées 2024 sur le compte d'affectation spéciale « Participations financières de l'État » ».

C'est sur ce vecteur qu'ont été votés les crédits demandés par le Gouvernement pour la nationalisation de l'entreprise Électricité de France, à savoir 12,7 milliards d'euros, à l'été 20222(*). Depuis lors, aucun crédit n'a été ouvert sur ce programme, qui devrait, encore en 2024, bénéficier de reports de crédits. Le rapporteur spécial déplore que les crédits ne fassent pas l'objet d'une autorisation annuelle et que la pratique des reports permette, de façon récurrente, de contourner le Parlement. L'offre publique d'achat simplifiée portant sur les actifs de l'entreprise EDF a été menée avec succès, permettant à l'État de se rendre détenteur de 100 % du capital de l'entreprise.

Cette prise de contrôle d'EDF laisse néanmoins totalement ouverte la question du financement de ses investissements, alors que la construction de nouveaux EPR, le grand carénage, et les besoins de la transition énergétique devraient représenter entre 20 et 25 milliards d'euros par an pour l'entreprise.

Les raisons du recours à une offre publique

d'achat simplifiée

et la proposition de loi visant à la

nationalisation d'EDF

D'après le directeur des participations de l'État, le choix d'une offre publique d'achat simplifié répond à une préoccupation d'efficacité du Gouvernement, alors qu'une loi de nationalisation aurait pu engendrer des délais d'examen de nature à retarder l'opération. De plus, la procédure a été présentée comme plus simple à mettre en oeuvre, permettant également de limiter les incertitudes juridiques qui auraient pu accompagner une nationalisation. Depuis lors, une proposition de loi de notre collègue député M. Philippe Brun3(*) visant à la nationalisation de l'entreprise a été examinée par les deux chambres. Néanmoins, elle n'a pas fait l'objet d'une adoption conforme avant que n'aboutisse la procédure d'OPA simplifiée.

La proposition de loi, dans sa version initiale, prévoyait à son article 1 de nationaliser l'entreprise électricité de France et, à son article 2, de transformer l'entreprise en « groupe public unifié », en liant les activités de l'entreprise, dont les actions devaient devenir incessibles : elles concernent aussi bien « la production, le transport, la distribution, l'importation [...] l'exportation d'électricité, le développement, la construction, l'exploitation et la maintenance des sources d'énergie hydraulique, nucléaire, renouvelable et thermique [que] la prestation de services énergétiques ». Son domaine avait été élargi, en commission des finances de l'Assemblée nationale, à l'extension des tarifs réglementés de vente d'électricité (TRVe - art. 3 I).

Lors de sa lecture au Sénat, le texte de la proposition a été modifié pour garantir une détention publique de l'entreprise au niveau législatif, et pour supprimer le plafond de 36 kilovoltampères pour le bénéfice des TRVe pour les très petites entreprises (TPE).

En nouvelle lecture à l'Assemblée nationale, le texte a de nouveau été modifié pour réintégrer la liste des activités devant relever de l'entreprise, pour prévoir de façon obligatoire l'ouverture du capital de l'entreprise aux salariés, et l'extension des TRVe aux entreprises employant moins « de 250 personnes et [qui] ont un chiffre d'affaires annuel n'excédant pas 50 millions d'euros ou un total de bilan n'excédant pas 43 millions d'euros ainsi qu'aux collectivités et aux établissements publics de coopération intercommunale de moins de 50 000 habitants » et aux « organismes d'habitations à loyer modéré mentionnés à l'article L. 411-2 du code de la construction et de l'habitation »

Source : commission des finances du Sénat

III. L'ABSENCE DE STRATÉGIE DE L'ÉTAT ACTIONNAIRE DEVIENT PRÉOCCUPANTE

A. LA DOCTRINE DE 2017 A LARGEMENT ÉTÉ REMISE EN CAUSE

Alors que le recentrage du portefeuille de l'APE, décidé en 2017, devait accentuer le rôle des cessions de participations dans le désendettement de l'État et le financement des besoins de croissance des autres entreprises du portefeuille, la crise sanitaire a conduit à modifier radicalement l'approche de l'APE. Cette inflexion est salutaire : elle admet en effet explicitement le recours à l'intervention en capital comme outil de politique économique. Un tel choix correspond à la conviction profonde du rapporteur spécial, qui pense que l'État doit intervenir comme stratège dans l'économie, et ne doit pas chercher à procéder à tout prix à des cessions qui n'améliorent en rien la dette de l'État.

B. VERS UN RETOUR À LA STRATÉGIE DE 2014 ?

Alors que la feuille de route de l'APE pour les cinq prochaines années n'a pas encore été définie, les principaux éléments de réflexion retenus à ce stade ne sont pas sans rappeler les principes de la stratégie de 2014, définie lors du quinquennat de François Hollande :

- le soutien auprès d'entreprises durement touchées par la crise, ce qui inclut en particulier le secteur des transports - aérien et ferroviaire ;

- le soutien à la souveraineté économique et à la réindustrialisation du pays, ce qui peut justifier une action de l'APE pour trouver un actionnariat français et durable de fleurons de notre économie ;

- l'accompagnement des transitions environnementales ;

- l'accompagnement face aux ruptures technologiques et numériques.

En tout état de cause, il apparaît nécessaire de mieux coordonner les interventions entre les différents détenteurs publics que sont l'APE, la Caisse des dépôts et consignations et Bpifrance. En effet, comme le relève la Cour des comptes dans son rapport de février dernier, il conviendrait « de mieux articuler les modes d'interventions des actionnaires publics et de coordonner leurs stratégies actionnariales, comme le recommandait déjà la Cour dans son rapport public thématique de janvier 2017 sur l'État actionnaire. »4(*) Alors que la répartition entre acteurs rend le suivi des crédits publics toujours plus complexe, il semble nécessaire de limiter les interventions conjointes entre entités publiques.

IV. LE REMBOURSEMENT DE LA DETTE COVID, UN EFFET D'AFFICHAGE DONT PERSONNE N'EST DUPE

Depuis 2022, le compte sert de véhicule budgétaire pour le projet du Gouvernement d'amortir la dette de l'État liée à la crise sanitaire. Estimé à 165 milliards d'euros par le Gouvernement, ce surcroît de dette doit faire l'objet d'un amortissement séparé sur une durée de vingt ans, à savoir jusqu'en 2042. Pour cela, il a été créé un nouveau programme 369 au sein de la mission « Engagements financiers de l'État », sur lequel un montant inédit de 165 milliards d'euros est ouvert en autorisations d'engagement, complété de 1,88 milliard d'euros en crédits de paiement. Ces crédits sont ensuite versés sur le programme 732 du compte spécial pour abonder la Caisse de la dette publique. Sans qu'il soit nécessaire de revenir sur les modalités même du calcul de la « dette Covid » de l'État ou des conditions de son amortissement sur vingt ans, ce projet doit être dénoncé pour ce qu'il est : un pur artifice comptable, destiné à un affichage politique.

Ces crédits ne conduiront nullement à désendetter l'État, contrairement à la logique du programme 732. En effet, les versements à la Caisse de la dette publique n'auront pas pour origine une cession d'actifs, mais bien l'ouverture de crédits budgétaires, venant eux-mêmes alimenter le déficit budgétaire. En conséquence et de façon cohérente avec la position de la commission des finances depuis la mise en place de cette tuyauterie budgétaire, la commission a adopté un amendement n° II-6 (FINC.1) visant à annuler les crédits de paiement ouverts à cet effet sur le compte.

Réunie le mercredi 8 novembre 2023, sous la présidence de M. Thierry Cozic, vice-président, la commission des finances a décidé de proposer au Sénat d'adopter les crédits du compte d'affectation spéciale « Participations financières de l'État » ainsi modifiés.

Réunie à nouveau le jeudi 23 novembre 2023, sous la présidence de M. Claude Raynal, président, la commission a confirmé sa décision.

Au 10 octobre 2023, date limite, en application de l'article 49 de la LOLF, pour le retour des réponses du Gouvernement aux questionnaires budgétaires concernant le présent projet de loi de finances, 91 % des réponses portant sur le compte d'affectation spéciale « Participations financières de l'État » étaient parvenues au rapporteur spécial.

I. ALORS QUE LES CONSÉQUENCES DE LA CRISE SANITAIRE SEMBLENT DERRIÈRE NOUS, UN VECTEUR BUDGÉTAIRE TOUJOURS SOUS PERFUSION DU BUDGET GÉNÉRAL

A. UN FINANCEMENT ILLISIBLE DE L'ÉTAT ACTIONNAIRE

1. Un vecteur budgétaire ad hoc pour les opérations en capital de l'État

Le compte d'affectation spéciale (CAS) « Participations financières de l'État » constitue le support budgétaire des opérations conduites par l'État en tant qu'actionnaire, via l'Agence des participations de l'État (APE).

Son périmètre excède toutefois le champ de l'APE, puisqu'il constitue également le vecteur budgétaire d'opérations en capital non liées à l'État actionnaire.

Ses caractéristiques sont les suivantes :

- en recettes, il retrace à titre principal les produits des cessions de participations conduites par l'État actionnaire ainsi que des versements du budget général ;

- en dépenses, il a pour objet de financer de nouvelles prises de participations5(*) et de contribuer au désendettement de l'État6(*).

Il se compose de deux programmes :

- le programme 731 « Opérations en capital intéressant les participations financières de l'État » porte les dépenses liées aux participations financières de l'État ;

- le programme 732 « Désendettement de l'État et d'établissements publics de l'État » retrace les versements à la Caisse de la dette publique ou au désendettement d'établissements publics.

Ces dépenses budgétaires n'entrent pas dans le champ de la comptabilité nationale puisqu'elles entraînent la constitution d'un actif ou réduisent le passif de l'État. S'agissant des opérations en capital, la dépense peut être imputée en comptabilité nationale s'il est considéré qu'elle n'aurait pas pu être effectuée par « un investisseur avisé »7(*).

Pour des raisons de confidentialité et d'opportunité, le Gouvernement refuse de s'engager sur un montant de cessions pour l'année à venir.

Le compte spécial présente donc une particularité : la programmation proposée en loi de finances initiale, tant pour les recettes que pour les dépenses, est fixée de façon conventionnelle.

2. Le compte reste placé sous perfusion du budget général

Depuis 2020, deux considérations préalables doivent être prises en compte pour appréhender la mécanique budgétaire de l'État actionnaire :

- le vecteur spécifique prévu à cet effet intègre des opérations hors périmètre de l'État actionnaire ;

- le compte ne regroupe pas l'ensemble des moyens budgétaires votés par le Parlement à cette fin.

En effet, le compte retrace tout d'abord d'autres formes d'interventions en capital de l'État, à l'instar des opérations en fonds propres des programmes d'investissement d'avenir. Il s'agit là d'une logique budgétaire, qui n'en contribue pas moins à rendre peu lisible au plan budgétaire l'activité de l'État actionnaire.

L'effort de distinction mené depuis le projet de loi de finances pour 2021 dans la présentation des documents budgétaires entre les opérations relevant du périmètre de l'État actionnaire et celles en dehors de ce périmètre va dans le bon sens. Il répond à une demande ancienne du Parlement et de la Cour des comptes.

Force est malheureusement de constater que cet effort intervient toutefois dans un contexte d'éclatement des ressources budgétaires consacrées à l'État actionnaire, qui survit très largement au contexte de crise sanitaire.

En effet, dès le début de la crise sanitaire, une enveloppe exceptionnelle de 20 milliards d'euros avait été ouverte par la deuxième loi de finances rectificative pour 20208(*) sur le programme 358 de la mission « Plan d'urgence face à la crise sanitaire ». Dès l'origine, il a été décidé que le compte ne bénéficierait des versements depuis ce programme qu'au gré des besoins effectivement constatés. Bien que portant atteinte à l'unité des moyens d'action de l'État actionnaire, ce choix correspondait à une situation exceptionnelle.

La loi du 19 juillet 2021 de finances rectificative pour 20219(*) a créé le programme 367 « Financement des opérations patrimoniales envisagées en 2021 et en 2022 sur le compte d'affectation spéciale « Participations financières de l'État » ». Ce nouveau programme a alors bénéficié d'une ouverture de crédits de 2 milliards d'euros afin de financer des « opérations ne [relevant] pas par nature du soutien à des entreprises stratégiques fragilisées du fait des conséquences économiques de la crise sanitaire »10(*).

Autrement dit, l'objectif est bien de couvrir des interventions usuelles de l'État actionnaire par un versement du budget général, dans la mesure où « en l'absence d'abondement en recettes du [compte], une impasse de trésorerie aurait pu survenir »11(*).

En loi de finances initiale pour 2022, 748 millions d'euros de crédits ont été votés pour ce programme, tandis que la loi de finances de finances rectificative du 16 août 202212(*) a ouvert 12,7 milliards d'euros, visant à financer, à titre principal, la nationalisation de l'entreprise Électricité de France (EDF).

Depuis lors, plus aucun crédit n'a été ouvert sur le programme 367 et aucune demande de crédit n'est prévue pour 2024. Le financement des opérations patrimoniales de l'État n'est ainsi garanti que par le biais de reports successifs des crédits ouverts mi- 2022.

Il n'est guère satisfaisant que le Parlement ne soit pas saisi annuellement des crédits dédiés aux opérations patrimoniales du CAS. Des opérations qui auraient lieu en décembre 2024 pourraient ainsi être financés par des crédits votés par le Parlement près de deux ans et demi avant l'opération. Un tel procédé n'est conforme ni à la lettre ni à l'esprit de la loi organique relative aux lois de finances.

De plus, la dépendance aux recettes budgétaires est une conséquence naturelle du recentrage du portefeuille de l'État : en concentrant davantage les participations publiques, l'APE n'a aujourd'hui plus les marges nécessaires pour réaliser des cessions et permettre au portefeuille de respirer.

M. Victorin Lurel, ancien rapporteur spécial du CAS, avait alerté dès 2017 sur les risques que comportait le recentrage des participations de l'État, en affirmant que ces orientations « [risquaient] de se traduire par une rigidité accrue du compte d'affectation spéciale », en soulignant : « la capacité de réaction de l'État à d'éventuelles difficultés, s'en trouverait obérée. En recentrant le portefeuille de l'État sur un noyau dur de participations, [...] les titres entrant dans la respiration du portefeuille deviendraient marginaux. De fait, c'est ainsi l'équilibre même du fonctionnement du compte qui serait en partie remis en cause. À défaut de pouvoir rapidement céder une partie de son portefeuille, seul un versement du budget général pourrait permettre à l'État d'apporter son concours à un groupe. À rebours de toute vision stratégique et patrimoniale, ainsi que du rôle de « maître des horloges » de l'État, la préservation de compétences sur le territoire national serait alors soumise aux contingences budgétaires »13(*).

Le graphique ci-après illustre la dépendance inédite du compte aux versements du budget général pour financer des dépenses relevant du périmètre de l'État actionnaire, intégrant l'abondement certes exceptionnel lié à la nationalisation d'EDF.

Part des virements du budget général

dans les recettes du compte

sur le périmètre de l'État

actionnaire

(en milliard d'euros)

NB : * les recettes de virements du budget général pour 2022 incluent le montant l'OPA visant à nationaliser EDF.

Source : commission des finances du Sénat, à partir des données transmises par l'APE

En 2023, aucun versement du budget général ne devrait intervenir. De plus, les 728 millions d'euros apparaissant en recettes du CAS pour 2023 correspondent en réalité à une opération de « conversion » des titres super-subordonnés souscrits par AirFrance, afin de libérer l'entreprise de certaines contraintes opérationnelles (cf. infra).

Cette situation doit être critiquée au moins à deux égards :

- d'un strict point de vue budgétaire, elle pose la question de la justification même du compte d'affectation spéciale, véhicule dont la loi organique relative aux lois de finances indique qu'il a pour objet de retracer « des opérations budgétaires financées au moyen de recettes particulières qui sont, par nature, en relation directe avec les dépenses concernées »14(*) ;

- plus largement, elle limite la capacité du Parlement à disposer d'une vue globale et cohérente sur les crédits consacrés aux participations financières de l'État et à en évaluer l'efficacité. Cette limite est d'autant plus problématique lorsque les crédits budgétaires ne sont pas ouverts sur une base annuelle mais font l'objet de reports successifs.

Pour 2024, ces constats devraient également s'appliquer alors que le compte bénéficiera de près de 10 milliards d'euros issus de différents programmes budgétaires.

Par sa complexité, le schéma ci-après entend « éclairer » sur l'illisibilité de la programmation proposée du compte pour 2024 : 98 % de ses recettes prévisionnelles proviennent, à différents titres, de versements du budget général, au moyen desquels l'État opère un versement à la Caisse de la dette publique et intervient en capital dans divers fonds sectoriels ainsi qu'au titre des programmes d'investissement d'avenir. Les moyens prévus pour 2024 sont en partie issus de crédits reportés des années précédentes (cf. supra pour la mission Économie) ou de crédits ouverts par le présent projet de loi de finances.

Synthèse des recettes prévisionnelles du compte en 2024

Source : commission des finances du Sénat, d'après les documents budgétaires

L'article 3 de la loi organique relative aux lois de finances intègre les dividendes aux ressources budgétaires de l'État, tandis que l'article 19 précise que « l'affectation d'une recette à un compte spécial ne peut résulter que d'une disposition de loi de finances ». L'article 48 de la loi du 30 décembre 2005 de finances pour 200615(*) précise les recettes du CAS, qui sont les produits de cession et les remboursements de créances. Ainsi, les dividendes du CAS sont reversés au budget général et n'apparaissent pas comme des recettes du compte.

B. D'IMPORTANTES OPÉRATIONS INTERVENUES EN 2023

1. Des dépenses qui restent dynamiques en 2023

À la fin septembre, le solde du compte s'établit à près de 4,5 milliards d'euros, soit un montant très faible par rapport aux niveaux habituellement constatés.

Ce solde résulte de la conjugaison de trois éléments :

- le report du solde arrêté à la fin 2022, à hauteur de 6,74 milliards d'euros ;

- les dépenses effectuées depuis le compte, pour un montant de 15,2 milliards d'euros, essentiellement la poursuite de la nationalisation d'EDF, à hauteur de 5,2 milliards d'euros (cf. infra) et de la dotation à la caisse de la dette publique, pour 6,6 milliards d'euros, et les dépenses France 2030, à hauteur de 1,5 milliard d'euros ;

- les recettes enregistrées sur le compte, pour un montant de 12,9 milliards d'euros, constituées à près de 65 % de versements depuis le budget général.

Le tableau ci-après détaille l'exécution du compte depuis le 1er janvier 2023.

Exécution du compte d'affectation

spéciale

du 1er janvier 2023 au

30 septembre 2023

(en millions d'euros)

|

Solde au 31 décembre 2022 |

+ 6 740 |

|

|

Dépenses totales |

- 15 156 |

|

|

Détail |

Dotation à la caisse de la dette publique |

- 6 586 |

|

OPAS sur les actions et OCÉANEs d'EDF |

- 5 201 |

|

|

France 2030, aides à l'innovation |

- 1 500 |

|

|

Souscription de titres

super-subordonnés |

- 728 |

|

|

Libération de l'augmentation en capital de LFB |

- 270 |

|

|

Dotation en capital de l'Agence française de développement |

- 150 |

|

|

Autres dépenses |

- 721 |

|

|

Recettes totales |

+ 12 900 |

|

|

Détail |

Abondement du budget général en provenance du programme 369 pour dotation à la caisse de la dette publique |

+ 6 586 |

|

Reprise de la dotation en numéraire du fonds pour l'innovation et l'industrie |

+ 3 500 |

|

|

Abondement du budget général (PIA 4 et France 2030) |

+ 1 690 |

|

|

Cession de titres émis par Air France KLM |

+ 728 |

|

|

Abondement du budget général en provenance du programme 365 pour la dotation en capital de l'Agence française de développement |

+ 150 |

|

|

Retours PIA |

+ 82 |

|

|

Autres recettes |

+ 163 |

|

|

Solde prévisionnel au 30 septembre 2023 |

+ 4 484 |

|

Source : commission des finances du Sénat, à partir des données transmises par l'APE

2. Des dividendes d'un niveau supérieur à avant la crise

La situation économique et les engagements pris par les entreprises du portefeuille en 202016(*) se sont traduits par une chute des dividendes perçus par l'État au cours des dernières années au titre de son portefeuille de participations.

Après avoir atteint 331 millions d'euros en 2020, en recul de 80 % par rapport à 2019, les dividendes ont été de 2,09 milliards d'euros en 2021, dont près de la moitié en titres.

En 2023, les dividendes devraient atteindre 2,3 milliards d'euros. Alors que la nationalisation d'EDF conduit à ne plus recevoir aucun dividende en titre de la part de l'entreprise à partir de cette année, le montant des dividendes est en réalité bien supérieur aux précédents exercices une fois prise en compte cette évolution de périmètre. Les dividendes en numéraire sont même les plus élevés perçus par l'État depuis 2015. les principaux contributeurs en numéraire sont Engie (808 millions d'euros), BpiFrance (260 millions d'euros), Orange (249 millions d'euros), Thalès (162 millions d'euros) et Naval Group (105 millions d'euros).

Évolution des dividendes versés depuis 2017

(en milliards d'euros)

NB : montant prévisionnel pour

2023.

Source : commission des finances du Sénat (d'après les documents budgétaires)

3. La nationalisation d'EDF, une étape importante mais qui n'apporte pas de réponse directe aux besoins massifs de financement de l'entreprise

a) L'offre publique d'achat est désormais achevée

Le 6 juillet 2022, lors de la déclaration de politique générale de la Première ministre, celle-ci a annoncé l'intention de l'État de détenir 100 % du capital d'EDF. Le gouvernement a déposé le 4 octobre 2022 une offre publique d'achat visant à acquérir les actions et obligations convertibles en actions nouvelles ou existantes (Oceane) d'EDF.

D'après la note d'information accompagnant l'offre, celle-ci « s'inscrit dans un contexte d'urgence climatique et alors que la situation géopolitique impose des décisions fortes pour assurer l'indépendance et la souveraineté énergétique de la France, dont celle de pouvoir planifier et investir sur le très long terme les moyens de production, de transport et de distribution d'électricité. »17(*)

Le prix a été fixé à 12,00 euros par action18(*) (elle avait été introduite à 32 euros en 2005) et à 15,64 euros pour les OCEANE19(*). Alors que la participation de l'État dans EDF s'élevait à 83,69 %20(*) (pour 89,13 % des droits de vote), les actionnaires institutionnels et individuels représentaient 14,75 % du capital, et l'actionnariat salarié 1,54 %.

Les raisons du recours à une offre publique

d'achat simplifiée

et la proposition de loi visant à la

nationalisation d'EDF

D'après le directeur des participations de l'État, ce choix d'une offre publique d'achat simplifié répond à une préoccupation d'efficacité du Gouvernement, alors qu'une loi de nationalisation aurait pu engendrer des délais d'examen de nature à retarder l'opération. De plus, la procédure a été présentée comme plus simple à mettre en oeuvre, permettant également de limiter les incertitudes juridiques qui auraient pu accompagner une nationalisation.

Depuis lors, une proposition de loi de notre collègue député M. Philippe Brun21(*) visant à la nationalisation de l'entreprise a été examinée par les deux chambres. Néanmoins, elle n'a pas fait l'objet d'une adoption conforme avant que n'aboutisse la procédure d'OPA simplifiée.

La proposition de loi, dans sa version initiale, prévoyait à son article 1 de nationaliser l'entreprise électricité de France et, à son article 2, de transformer l'entreprise en « groupe public unifié », en lisant les activités de l'entreprise, dont les actions devraient devenir incessibles : elles concernent aussi bien « la production, le transport, la distribution, l'importation [...] l'exportation d'électricité, le développement, la construction, l'exploitation et la maintenance des sources d'énergie hydraulique, nucléaire, renouvelable et thermique [que] la prestation de services énergétiques ». Son domaine avait été élargi, en commission des finances de l'Assemblée nationale, à l'extension des tarifs réglementés de vente d'électricité (TRVe - art. 3 bis).

Lors de sa lecture au Sénat, le texte de la proposition a été modifié pour garantir une détention publique de l'entreprise au niveau législatif, et pour supprimer le plafond de 36 kilovoltampères pour le bénéfice des TRVe pour les très petites entreprises (TPE).

En nouvelle lecture à l'Assemblée nationale, le texte a de nouveau été modifié pour réintégrer la liste des activités devant relever de l'entreprise, pour prévoir de façon obligatoire l'ouverture du capital de l'entreprise aux salariés, et l'extension des TRVE aux entreprises employant moins « de 250 personnes et [qui] ont un chiffre d'affaires annuel n'excédant pas 50 millions d'euros ou un total de bilan n'excédant pas 43 millions d'euros ainsi qu'aux collectivités et aux établissements publics de coopération intercommunale de moins de 50 000 habitants » et aux « organismes d'habitations à loyer modéré mentionnés à l'article L. 411-2 du code de la construction et de l'habitation »

L'OPA simplifiée a pu être mené à son terme et le retrait obligatoire est intervenu cet été, de sorte que l'État est désormais l'unique actionnaire de l'entreprise.

b) La situation financière de l'entreprise EDF reste néanmoins très préoccupante

Cette évolution dans la détention d'EDF laisse entièrement ouverte la question de la situation financière du groupe. En effet, la dette d'EDF pourrait atteindre 65 milliards d'euros d'ici à la fin de l'année. Cette situation résulte de plusieurs facteurs :

- la baisse de la production imputable à l'arrêt de réacteurs, à hauteur de 29 milliards d'euros en 202222(*) ;

- la hausse du volume d'Arenh23(*) de 20 TWh imposée par le Gouvernement, dont le coût direct a été estimé à 8,34 milliards d'euros par EDF ;

- la sécheresse qui a également induit une baisse de la production hydro-électrique, dont le coût a été estimé à 1,4 milliard d'euros.

L'accès régulé à l'électricité nucléaire historique (Arenh)

Mis en place par la loi portant nouvelle organisation du marché de l'électricité (NOME) et codifié à l'article L336-2 du code de l'énergie, l'Arenh consiste à permettre, « dans la limite d'un plafond global, à tout fournisseur alimentant des consommateurs sur le territoire national d'obtenir une certaine quantité d'électricité de base, à un prix régulé reflétant la réalité des coûts complets du parc de production nucléaire historique. »24(*)

En effet, lors de la libéralisation du marché de l'électricité, dans la mesure où EDF bénéficiait du parc nucléaire historique, il était nécessaire d'organiser et de réguler l'accès à l'électricité de ses nouveaux concurrents.

Ainsi, alors que le prix de l'Arenh était fixé à 42 €/MWh, pour un volume global maximal de 100 TWh/an25(*), le Gouvernement a porté le volume d'Arenh à 120 TWh pour 2022 et le prix à 46,2 euros/MWh. La loi dite « pouvoir d'achat » a abaissé le plafond de l'Arenh défini par la loi de 150 à 120 TWh/ an, et rehaussé le prix minimal à 49,5 euros/MWh.

Source : commission des finances du Sénat

Alors que la dette d'EDF devrait atteindre des niveaux sans précédent, l'entreprise devra faire face à de nombreux défis et fournir des efforts d'investissements de l'ordre de 20 à 25 milliards d'euros par an pour financer :

- le programme de construction de 6 EPR2 annoncé par le Président de la République à Belfort le 10 février 2022, éventuellement complétés par 8 EPR2 supplémentaires. Ce programme pourrait représenter un coût annuel de l'ordre de 4 milliards d'euros ;

- la poursuite du programme de « Grand Carénage », devant permettre « d'assurer une exploitation des centrales performante et rentable au-delà de quarante ans tout en continuant d'améliorer la sûreté »26(*). Le coût de ces opérations peut être évalué de 4 à 7 milliards d'euros par an ;

- les investissements dans les énergies renouvelables, afin de répondre aux engagements de neutralité carbone à horizon 2050 de l'entreprise, ainsi que les investissements dans le réseau par Enedis pour assurer le raccordement des nouveaux sites de production d'électricité.

Ainsi, si la nationalisation constitue une étape indispensable, en particulier pour améliorer la notation de l'entreprise sur les marchés, elle ne permet que très partiellement de répondre à l'ensemble des défis qui attendent EDF dans les mois à venir.

Alors que des négociations sont encore en cours au niveau européen sur le marché d'électricité et que le financement du Grand Carénage constitue un enjeu stratégique pour l'entreprise, il conviendra d'être particulièrement attentif à ce que les règles européennes garantissent le financement de la rénovation du parc nucléaire français.

4. La mise en service de la centrale nucléaire d'Olkiluoto met un terme aux rachats de titres, prévus lors de la restructuration d'Areva

L'exercice 2023 est le premier exercice ne donnant pas lieu au rachat de titres Orano à la fiducie Natixis par l'APE, dans le sillage de la réorganisation de la filière nucléaire française initiée en 2015 et conduite entre 2016 et 2017. Dans ce cadre, une séparation des activités amont et aval avait été décidée, conduisant à distinguer trois entités :

- Framatome, cédé par Areva à EDF ;

- Orano, la nouvelle entité créée et recentrée sur le cycle du combustible nucléaire ;

- Areva SA, structure de défaisance chargée de gérer la mise en service de la centrale nucléaire d'Olkiluoto 3 en Finlande.

Areva SA avait été dotée de 40 % du capital d'Orano, permettant de garantir le financement de la centrale finlandaise. Les cessions à l'État actionnaire sont intervenues par tranche, répondant à l'avancement des travaux de construction de la centrale. Cette dernière ayant désormais été livrée avec 13 ans de retard, ces opérations sont terminées sur le CAS.

5. Alors qu'il connait des finances très dégradées par la crise, le groupe Air-France KLM a bénéficié d'un rebond de ses activités

Du fait de la crise sanitaire, le groupe Air-France KLM a affiché une perte nette de 7 milliards d'euros en 2020, puis de 3,9 milliards d'euros en 2021. L'État est intervenu à trois titres :

- en tant qu'actionnaire en octroyant une avance en compte courant d'actionnaire à hauteur de trois milliards d'euros. Cette avance a été convertie, en avril 2021, en obligations perpétuelles convertibles ;

- via les PGE en octroyant une garantie de prêts bancaires à hauteur de 90 % pour un montant de quatre milliards d'euros ;

- en permettant des reports de cotisations sociales sur les salaires des employés de l'entreprise (de l'ordre d'un milliard d'euros).

Une première intervention en capital de l'État est intervenue le 12 avril 2021, à hauteur de 593 millions d'euros, participant à une augmentation de 1,04 milliard d'euros.

Une deuxième augmentation de capital est intervenue en juin 2022, permettant l'entrée à son capital de l'armateur CMA-CGM, l'État a souscrit à cette augmentation en procédant à la conversion de 645 millions d'euros d'obligations perpétuelles convertibles complétées par un apport de 68 141 euros.

Au cours de l'exercice 2023, une opération est intervenue en plusieurs temps entre le 17 mars et le 19 avril, consistant dans le remboursement des titres super-subordonnés souscrits et la souscription de nouveaux titres équivalents, pour 730 millions d'euros. Cette opération a permis de lever l'intégralité des contraintes opérationnelles du groupe, notamment en matière de versement de dividendes et a été autorisée par une décision de la Commission européenne du 16 février 2023.

C. EN 2024, UNE PRÉVISION DE DÉPENSES MOINDRE MAIS QUI RESTE ÉLEVÉE, TOUJOURS FINANCÉE PAR LE BUDGET GÉNÉRAL

1. Des opérations qui seront très largement financées par des versements du budget général

L'équilibre proposé du compte fait état d'un niveau de dépenses élevé attendu en 2024, dans le prolongement de l'activité constatée depuis le début de la crise sanitaire.

Le tableau ci-après présente l'évolution de l'équilibre du compte de la prévision initiale pour 2023 à la prévision pour 2024.

Évolution de l'équilibre du compte

prévu

par le projet de loi de finances pour 2024

(en millions d'euros)

|

LFI 2023 |

PLF 2024 |

|||

|

Programme |

Recettes |

Crédits |

Recettes |

Crédits |

|

731 - Opérations en capital intéressant les participations financières de l'État |

- |

10 531 |

- |

3 387 |

|

732 - Désendettement de l'État et d'établissements publics de l'État |

- |

6 586 |

- |

6 474 |

|

Total au niveau du compte |

17 117 |

17 117 |

9 862 |

9 862 |

|

Solde prévisionnel |

0 |

0 |

||

NB : d'après le projet de loi de finances rectificatif examine en conseil des ministres le 31 octobre 2023, les recettes du CAS devraient être amputées de 2 milliards d'euros par rapport à la prévision initiale, de sorte que le CAS devrait être en déficit d'ici à la fin de l'exercice.

Source : commission des finances du

Sénat, à partir des documents budgétaires

Trois éléments marquants peuvent en guider la lecture :

- parmi les 3,39 milliards d'euros de dépenses d'opérations en capital portées par le programme 731, seuls 1,56 milliard d'euros sont détaillés, les autres opérations restant confidentielles « afin de ne pas porter préjudice aux intérêts patrimoniaux de l'État »27(*) ;

- la contribution au désendettement de l'État, portée par le programme 732, devrait rester stable, autour de 6,5 milliards d'euros ;

- une part très nette des ressources du compte (98 %) seront issues de versements du budget général, y compris pour financer la contribution au désendettement de l'État.

Les recettes de cession devraient représenter, en 2024, 45 millions d'euros au titre d'une opération de cession qui reste confidentielle.

2. Depuis 2022, le retour factice de la contribution au désendettement de l'État

Avant 2022, le compte n'a porté directement aucune contribution au désendettement de l'État à l'occasion de cessions. Si cette orientation procède d'un choix judicieux pour préserver les capacités d'action de l'État actionnaire en temps de crise, elle n'en reste pas moins problématique du point de vue juridique.

En effet, l'article 7 de la loi organique relative aux lois de finances du 1er août 200128(*) prévoit qu'une « mission comprend un ensemble de programmes concourant à une politique publique définie ». Un compte d'affectation spéciale étant assimilable à une mission, il ne peut contenir un seul programme, ainsi que l'a rappelé le Conseil constitutionnel précisément à propos de ce compte29(*). Comme l'a souligné la Cour des comptes en 2020, « l'abandon de fait de l'objectif de désendettement pose la question du caractère mono-programme de la mission budgétaire qui ne pourra pas demeurer en l'état »30(*).

La réactivation à partir de 2022 du programme 732 « désendettement de l'État et d'établissements publics de l'État », marque donc une rupture par rapport à la tendance observée au cours des dernières années, ce qu'illustre le graphique ci-après.

Il s'agit, en réalité, d'un tour de « passe-passe » budgétaire, comme le rapporteur spécial le précisera dans la suite de son rapport.

Évolution de la contribution au

désendettement de l'État

du compte depuis sa

création

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des documents budgétaires

II. L'ABSENCE DE STRATÉGIE DE L'ÉTAT ACTIONNAIRE DEVIENT PRÉOCCUPANTE

A. L'ÉTAT ACTIONNAIRE RECAPITALISÉ PAR LE CONTRIBUABLE

1. La logique de financement par le contribuable a prévalu pendant la crise sanitaire

Depuis 2020, l'État actionnaire est venu en soutien des entreprises du portefeuille, tout en se tenant prêt à intervenir pour aider d'autres entreprises jugées stratégiques, mais au bilan très dégradé.

Sur les 20 milliards d'euros mis à disposition par le Parlement dès avril 2020, ce sont environ 8,7 milliards d'euros qui ont, à ce jour, été consommés, dont 8,2 milliards d'euros dès 2020. Les opérations ont concerné trois entreprises, faisant partie du portefeuille avant la crise, à savoir :

- la SNCF, qui a fait l'objet d'une augmentation de capital souscrite intégralement par l'État le 15 décembre 2020, pour un montant de 4,05 milliards d'euros ;

- Air-France-KLM, qui a d'abord bénéficié dès 2020 d'une avance d'actionnaire de 3 milliards d'euros, ensuite convertie en dette subordonnée, puis d'une souscription par l'État à l'augmentation de capital à hauteur de 593,2 millions d'euros au printemps 2021 et la conversion de 645 millions d'euros d'obligations en actions en juin dernier ;

- EDF, dont l'État a souscrit en septembre 2020 à l'émission d'OCEANE31(*) pour un montant de 1,03 milliard d'euros - sans, d'ailleurs, que le lien avec la crise sanitaire ne soit réellement avéré, et qui a maintenu sa participation dans le groupe le 7 avril 2022 en investissant 2,65 milliards d'euros en fonds propres32(*).

Néanmoins, au-delà de l'exemple d'EDF qui a fait l'objet d'une nationalisation, certaines valeurs restent durablement affectées, à l'instar d'Aéroports de Paris, mais aussi de Renault et Orange. Pour ces deux dernières, les raisons de leur recul excèdent largement la crise sanitaire et doivent être recherchées dans des difficultés structurelles qu'elles n'ont, avec leur principal actionnaire, toujours pas surmontées.

Les difficultés par le groupe Renault du fait de son implantation en Russie, devraient néanmoins pouvoir être surmontées dans les mois à venir, du fait de la transformation engagée par son nouveau directeur général, Luca de Meo et son président, Jean-Dominique Senard. La première phase de la « renaulution », à savoir la « Révolution », dont l'objectif est de « redevenir compétitifs en réduisant les coûts et en générant du profit », semble en effet porter ses premiers fruits.

Par ailleurs, des crédits ont été débloqués sur le programme 367 de la mission « Économie », permettant de financer des opérations patrimoniales sans lien direct avec les mesures d'urgence et de relance. C'est notamment par ce vecteur qu'a été financée la nationalisation d'EDF.

2. L'Agence des participations de l'État, un gestionnaire d'actifs recapitalisé par le budget général

L'analyse des performances du portefeuille géré par l'APE doit tenir compte des très importants moyens budgétaires débloqués pour recapitaliser le compte.

En outre, cette situation soulève la question de la stratégie de sortie, à savoir la façon dont l'APE procèdera au retour progressif de l'État actionnaire à ses niveaux de participation d'avant-crise, ce qui correspond à une exigence du cadre temporaire des aides d'État.

Deux interrogations se posent, concernant :

- d'une part, l'horizon et les conditions financières dans lesquelles cette sortie pourra progressivement être mise en oeuvre ;

- d'autre part, l'utilisation qui sera faite des crédits qui seront versés sur le compte dans le cadre de ce retrait.

Plus largement, ces observations confortent le rapporteur spécial dans sa conviction de l'inadéquation du cadre budgétaire de l'État actionnaire avec les exigences d'une réelle gestion des actifs financiers de l'État.

3. Le risque d'un rendez-vous manqué de la transition du portefeuille ?

L'APE a mis en avant l'effet de la crise sanitaire pour accélérer, au sein des entreprises du portefeuille, d'indispensables mutations en faveur de la compétitivité et de la transition écologique.

Cette évolution est à appréhender conjointement avec la démarche engagée par l'APE en faveur de la responsabilité sociale, sociétale et environnementale (RSSE) des entreprises du portefeuille. À cet effet, la Charte dédiée a été actualisée début 202133(*) autour des quatre axes suivants :

- « intégrer pleinement les enjeux RSE dans la stratégie des entreprises ;

- « s'assurer de la transition vers une économie bas-carbone ;

- « agir en employeur responsable ;

- « générer un impact sociétal positif »34(*).

Tout en approuvant cette initiative, le rapporteur spécial se doit de rappeler qu'à la différence d'autres actionnaires, l'Agence des participations de l'État ne peut pas modifier la structure de son portefeuille pour assurer son verdissement. Là où des fonds privés peuvent réorienter leur portefeuille vers des entreprises ayant une moindre empreinte carbone, l'État actionnaire se doit d'accompagner le verdissement des activités des entreprises dans lesquelles il détient une participation.

D'après les réponses du directeur général de l'APE, auditionné par le rapporteur spécial, 100 % des entreprises cotées dans lesquelles l'agence détient des participations se sont dotées d'objectifs de réduction des gaz à effets de serre.

B. L'URGENCE DE DÉFINIR, ENFIN, UNE NOUVELLE DOCTRINE D'INTERVENTION DE L'ÉTAT ACTIONNAIRE

1. La doctrine de 2017 a largement été remise en cause

Alors que le recentrage du portefeuille de l'APE, décidé dans le cadre de la doctrine de l'État actionnaire définie en 2017, devait accentuer le rôle des cessions de participations dans le désendettement de l'État et le financement des besoins de croissance des autres entreprises du portefeuille, la crise sanitaire a conduit à modifier radicalement l'approche de l'APE. La Cour des comptes estime d'ailleurs sur ce point que « le contexte nouveau rend en partie obsolète la doctrine des actionnaires publics, en particulier celle de l'APE. »35(*)

Deux évolutions principales sont à relever :

- premièrement, l'interruption du programme de cessions et de « respiration » du portefeuille engagé depuis 2017 ;

- deuxièmement, le recours aux interventions en capital comme outil de soutien à l'économie.

Cette inflexion de la doctrine d'intervention de l'APE est salutaire : elle admet explicitement le recours à l'intervention en capital comme outil de politique économique. Un tel choix correspond à la conviction selon laquelle le rôle principal de l'État actionnaire doit d'abord être d'agir en stratège et de définir des priorités claires pour son intervention économique.

Sous couvert d'une respiration du portefeuille et d'un objectif de financement de l'innovation dite « de rupture », la doctrine de 2017 a rapidement démontré ses limites. Alors que le recours aux cessions de participations pour contribuer au désendettement de l'État et financer les besoins de croissance des autres entreprises du portefeuille étaient au coeur de cette doctrine, force est de constater que la pratique de l'État a actionnaire a été bien différente au cours des six dernières années.

2. Vers un retour à la stratégie de 2014 ?

Déjà, lors de l'examen du projet de loi de finances pour 2022, le précédent Commissaire aux participations de l'État, Martin Vial, avait indiqué travailler à la redéfinition d'une doctrine d'intervention de l'Agence.

Alors que la feuille de route de l'APE pour les cinq prochaines années n'a pas encore été définie, les principaux éléments de réflexion retenus à ce stade ne sont pas sans rappeler les principes retenus dans la stratégie de 201436(*), définie lors du quinquennat de François Hollande :

- le soutien auprès d'entreprises durement touchées par la crise, ce qui inclut en particulier le secteur des transports - aérien et ferroviaire ;

- le soutien à la souveraineté économique et à la réindustrialisation du pays, ce qui peut justifier une action de l'APE pour trouver un actionnariat français et durable de fleurons de notre économie ;

- l'accompagnement des transitions environnementales ;

- l'accompagnement face aux ruptures technologiques et numériques.

En tout état de cause, il apparaît nécessaire de mieux coordonner les interventions entre les différents détenteurs publics que sont l'APE, la Caisse des dépôts et Consignations et Bpifrance. En effet, comme le relève la Cour des comptes dans son rapport de février 2022, il conviendrait « de mieux articuler les modes d'interventions des actionnaires publics et de coordonner leurs stratégies actionnariales, comme le recommandait déjà la Cour dans son rapport public thématique de janvier 2017 sur l'État actionnaire. »37(*)

Alors que la répartition entre acteurs rend le suivi des crédits publics toujours plus complexe pour les parlementaires, il semble nécessaire de limiter les interventions conjointes entre entités publiques.

Outre la situation spécifique d'Orange, dont la détention est partagée entre Bpifrance et l'APE, les fonds de soutien sectoriels (Fonds avenir automobile par exemple) sont parfois l'occasion d'une intervention conjointe de l'APE et de Bpifrance que le rapporteur spécial ne peut que déplorer. Une clarification dans la répartition des rôles serait bienvenue.

Si la présence de différents intervenants est compréhensible, elle doit se trouver justifiée par des conditions d'intervention distinctes.

C. LE REMBOURSEMENT DE LA DETTE COVID, UN EFFET D'AFFICHAGE DONT PERSONNE N'EST DUPE

Depuis 2022, le compte sert de véhicule budgétaire pour le projet du Gouvernement d'amortir la dette de l'État liée à la crise sanitaire.

Estimé à 165 milliards d'euros par le Gouvernement, ce surcroît de dette doit faire l'objet d'un amortissement séparé sur une durée de vingt ans, à savoir jusqu'en 2042. Pour cela, il a été créé un nouveau programme 369 au sein de la mission « Engagements financiers de l'État », sur lequel un montant inédit de 165 milliards d'euros est ouvert en autorisations d'engagement la première année. Ces crédits sont ensuite versés sur le programme 732 du compte spécial pour abonder la Caisse de la dette publique.

Sans qu'il soit nécessaire de revenir sur les modalités mêmes du calcul de la « dette Covid » de l'État ou des conditions de son amortissement sur vingt ans, ce projet doit être dénoncé pour ce qu'il est : un artifice comptable qui ne remplit en rien l'objectif qui lui est assigné, à savoir « rembourser la dette ».

En effet, les versements à la Caisse de la dette publique n'auront pas pour origine une cession d'actifs, mais bien l'ouverture de crédits budgétaires, venant eux-mêmes alimenter le déficit budgétaire.

C'est sans nul doute le Gouvernement qui a le mieux résumé l'objectif de ce projet, en affirmant que ce programme répond à « un double objectif d'isolement comptable de la dette issue de la crise sanitaire en 2020 et 2021 et d'affichage d'une trajectoire de traitement de cette dette sur 20 ans, entre 2022 et 2042 »38(*).

En conséquence et de façon cohérente avec la position de la commission des finances depuis la mise en place de cette tuyauterie budgétaire, la commission a adopté un amendement n° II-6 (FINC.1) visant à annuler les crédits de paiement ouverts à cet effet sur le compte.

LES MODIFICATIONS CONSIDÉRÉES COMME

ADOPTÉES

PAR L'ASSEMBLÉE NATIONALE EN APPLICATION

DE L'ARTICLE 49, ALINÉA 3 DE LA CONSTITUTION

Dans le texte sur lequel il a engagé sa responsabilité en application de l'article 49, alinéa 3 de la Constitution, le Gouvernement n'a retenu aucun amendement relatif aux crédits du compte d'affectation spéciale « Participations financières de l'État ».

EXAMEN EN COMMISSION

Réunie le mercredi 8 novembre 2023, sous la présidence de M. Thierry Cozic, vice-président, la commission a examiné le rapport de M. Claude Raynal, rapporteur spécial, sur le compte d'affectation spéciale « Participations financières de l'État ».

M. Thierry Cozic, président. - Mes chers collègues, nous examinons, cet après-midi, le rapport consacré au compte d'affectation spéciale « Participations financières de l'État » (CAS PFE).

M. Claude Raynal, rapporteur spécial du compte d'affectation spéciale « Participations financières de l'État ». - Je souhaiterais développer trois idées principales, en commençant par une analyse de la situation du compte, puis en effectuant un retour sur la situation du portefeuille de l'État actionnaire et, enfin, en présentant une projection sur les priorités que l'État actionnaire devrait se fixer pour les exercices à venir.

Marqué depuis 2020 du sceau des conséquences économiques de la crise sanitaire, le compte subit désormais les contrecoups du contexte international, tant pour ses dépenses, avec d'importants moyens mobilisés pour aider les entreprises du portefeuille, que pour ses recettes, du fait de l'interruption des cessions d'actifs. Il a ainsi fallu recourir à des versements du budget général pour l'alimenter.

Cette logique se poursuit en 2024, dans la mesure où les recettes du budget général représenteront environ 98 % des recettes du compte. Sur près de 10 milliards d'euros de recettes envisagées, les recettes de cession du compte, soit les recettes « normales » - si tant est que ce terme ait encore un sens - s'élèveront à 45 millions d'euros, soit 0,5 % pour une opération qui reste, à ce stade, confidentielle.

La confidentialité limite d'ailleurs très largement l'analyse prévisionnelle des crédits : à ce jour, sur 1,9 milliard d'euros dédiés aux opérations relevant du périmètre de l'État actionnaire, 97,4 % des crédits envisagés à ce titre ne peuvent être détaillés, au motif que « le caractère de ces opérations reste confidentiel, afin de ne pas porter préjudice aux intérêts patrimoniaux de l'État ». Si nous pouvons comprendre l'argument de la confidentialité des opérations, il limite très nettement la capacité d'appréciation du Parlement sur le compte pour l'année à venir.

Par ailleurs, l'inscription de 6,5 milliards d'euros au titre de la contribution au désendettement de l'État s'avère une mesure d'affichage budgétaire, dont personne n'est dupe : la contribution au désendettement vient, en réalité, nourrir d'autant le déficit prévu pour l'an prochain.

J'en arrive à la situation du portefeuille de l'État actionnaire, caractérisé par son dynamisme depuis la fin de la crise sanitaire. Le commissaire aux participations de l'État a indiqué publiquement que le portefeuille avait ainsi augmenté de 27,4 % entre le 31 décembre 2021 et le 30 juin 2023, alors que le CAC 40 avait progressé de 3,5 % sur la même période.

Les dates de référence sont cependant savamment choisies : cette différence illustre principalement une moindre reprise du portefeuille de l'État actionnaire à la fin décembre 2021, à la différence du CAC 40, qui, lui, a connu un pic de valorisation à cette période. Sur une échelle plus courte, entre juin 2022 et juin 2023, le portefeuille coté a dégagé un rendement actionnarial de 31,5 %, soit un niveau légèrement supérieur à celui du CAC 40, qui s'est élevé à 28,9 % sur la même période.

Concernant EDF, la nationalisation a été menée à son terme, aboutissant au retrait de la cote le 8 juin dernier. L'opération, d'un montant de 9,7 milliards d'euros, laisse néanmoins entièrement ouverte la question de la situation financière du groupe, dont la dette avoisine 65 milliards d'euros et dont les besoins d'investissements sont évalués entre 20 milliards d'euros et 25 milliards d'euros par an.

Par ailleurs, je tiens à évoquer une opération concernant les titres super-subordonnés souscrits par l'Agence des participations de l'État (APE) au profit d'Air France-KLM : l'entreprise a remboursé les titres et en a souscrit de nouveaux, pour un montant d'environ 700 millions d'euros. Cette opération, autorisée par la Commission européenne, a permis de lever un certain nombre de contraintes opérationnelles qui pesaient sur le groupe.

J'en viens, enfin, au rôle que pourrait jouer l'État actionnaire à l'avenir et aux défis auxquels il sera confronté. Je considère, à l'instar de mon prédécesseur Victorin Lurel, que la formalisation d'une nouvelle doctrine d'intervention par l'APE est indispensable. En effet, alors que la doctrine de 2017 est depuis longtemps dépassée, ce travail ne saurait être de nouveau reporté.

Certes, des éléments de doctrine épars apparaissent dans le rapport annuel de l'APE, mais il importe désormais qu'ils soient présentés de façon cohérente et hiérarchisée. Dans le rapport annuel, le commissaire aux participations de l'État dresse ainsi un inventaire à la Prévert des priorités de l'Agence : « responsabilité sociale et environnementale, transition énergétique, innovation, disruption, réindustralisation verte, résilience, achat responsable et local », etc. Si ces objectifs peuvent tous paraître légitimes, il est temps que l'APE et le Gouvernement clarifient la feuille de route de l'État actionnaire.

Les participations financières de l'État doivent aujourd'hui être mobilisées comme un outil de politique économique à part entière. Je considère que l'État doit être clair et déterminé pour faire face, notamment, aux défis des transitions écologique et numérique.

Avant de conclure mon propos, je souhaite revenir rapidement sur le vote, en commission des finances de l'Assemblée nationale, d'un amendement visant à nationaliser temporairement certains actifs stratégiques de l'entreprise Atos, en particulier ceux qui sont liés aux supercalculateurs et à la cybersécurité, même s'il n'est pas retenu après l'utilisation du troisième alinéa de l'article 49 de la Constitution.

Je considère que le maintien, dans le giron français, d'activités contribuant à notre souveraineté doit être défendu, et que la réorganisation comme le rachat d'une partie de l'entreprise méritent la plus grande attention. Je propose donc que nous suivions tout particulièrement ce sujet dans la perspective de la séance publique, afin d'en tirer les conséquences si une intervention en capital publique s'avérait nécessaire pour défendre notre souveraineté.

Enfin, concernant le programme 732 dédié au désendettement de l'État, nous n'avons que trop dénoncé, dans notre commission, un pur effet d'affichage. Par ailleurs, le remboursement qui apparaît sur le CAS PFE creuse le déficit. Je propose, en cohérence avec l'amendement qui sera ensuite présenté par notre collègue Albéric de Montgolfier sur la mission « Engagements financiers de l'État », de supprimer ces crédits.

Sous cette dernière réserve, je vous propose d'adopter les crédits du compte d'affectation spéciale « Participations financières de l'État ».

M. Jean-François Husson, rapporteur général. - Le rapport dresse le constat, déjà évoqué à l'occasion de l'examen d'autres missions, d'une absence de priorités clairement établies. L'État ne définit pas sa stratégie en tant qu'État actionnaire, ce qui n'est pas satisfaisant. De la même manière, je m'inscris dans les pas du rapporteur au sujet de la « dette covid ».

Concernant l'entreprise Atos, le ministre délégué chargé du numérique ne m'a pas semblé très à l'aise lorsqu'il a été interrogé en séance sur le sujet. Soyons particulièrement attentifs et prudents quant au devenir de cette entreprise à caractère stratégique.

M. Albéric de Montgolfier. - Je soutiens l'amendement du rapporteur spécial, qui converge avec le mien pour relever le caractère artificiel du programme 732.

Par ailleurs, pensez-vous que l'État peut être un bon actionnaire dès lors qu'il cherche à atteindre des objectifs contradictoires ? Il peut, en effet, demander à une entreprise telle qu'EDF de dégager un maximum de dividendes, tout en limitant en même temps, pour des raisons sociales, le prix de l'énergie.

N'existe-t-il donc pas un problème de doctrine par rapport à l'actionnaire d'une entreprise privée, qui cherche en premier lieu à la développer et éventuellement à percevoir des dividendes ? Dépourvu d'une véritable doctrine, l'État cherche à la fois à atteindre des objectifs d'intérêt général et des objectifs plus politiques, l'entreprise publique jouant le rôle de variable d'ajustement.

M. Grégory Blanc. - Comment l'État actionnaire peut-il bâtir une doctrine s'agissant des entreprises impliquées dans la transition environnementale ? Surtout, de quelle manière ces entreprises peuvent-elles s'inscrire dans une trajectoire de développement des filières économiques ?

Certes, des outils ont été déployés afin d'accompagner les conversions des structures existantes, notamment dans le cadre de la transition vers une industrie verte, mais il faudrait aussi et surtout accompagner les entreprises en vue de leur permettre de devenir des géants dans leurs secteurs respectifs. Cet enjeu de politique économique renvoie à la problématique de l'adéquation entre une stratégie de gouvernance - au travers des participations prises dans certaines firmes - et la politique de développement de véritables filières.

M. Claude Raynal, rapporteur spécial. - Le premier problème du CAS PFE est qu'il ne fonctionne pas comme un compte d'affectation spéciale. Dans le cadre du CAS PFE, l'État est censé vendre des participations - dont la valorisation est censée, en dehors des périodes de crise, croître avec le temps - et utiliser le produit de ces ventes pour racheter des parts dans d'autres entreprises, en adéquation avec des politiques données. Or nous nous sommes éloignés de ce principe, dans la mesure où le CAS PFE ne procède à aucune vente, à l'exception d'une cession aussi modeste que confidentielle, qui devrait dégager un produit de 45 millions d'euros.

Dans le même temps, le rachat intégral d'EDF fait écho à l'interrogation de M. Blanc, puisqu'il lui est à la fois demandé de développer de nouveau la filière nucléaire et de devenir un acteur majeur dans le secteur des énergies renouvelables. Si cette opération vise à refaire d'EDF un outil d'intérêt national, elle est réalisée non pas par le biais des recettes du CAS, mais au moyen d'un abondement des crédits de ce dernier par l'État.

L'État ne s'arrête d'ailleurs pas en chemin en affichant une politique de remboursements de la dette covid par l'intermédiaire du CAS : il recourt ainsi à un artifice peu glorieux, d'où la présentation d'un amendement que je vous invite à reprendre, puisqu'il avait été adopté dans des termes identiques l'année dernière.

J'en viens à la question, très ouverte, de la capacité de l'État à être un bon actionnaire : peut-il l'être ? Doit-il l'être ? S'il venait à investir dans des entreprises aussi stables et rentables que Total ou LVMH, il en retirerait à l'évidence des bénéfices, mais son rôle consiste davantage, me semble-t-il, à soutenir des projets comportant une part de risque, dont les activités appuyant la transition énergétique ou présentant un caractère stratégique. Sous cette réserve, rien ne s'oppose à ce que l'État joue un rôle d'actionnaire.

Il n'en reste pas moins qu'un manque de clarté persiste quant à la cohérence des actions de l'APE, de Bpifrance et de la Caisse des dépôts et consignations, elle-même actionnaire dans un certain nombre d'entreprises. S'il nous est répété, chaque année, que ces trois structures discutent entre elles sous l'égide du ministre de l'économie, la répartition des compétences et des priorités entre ces acteurs reste peu lisible, malgré l'apport de quelques clarifications au sujet de Bpifrance.

Cette impression d'une absence de doctrine s'illustre par l'utilisation de l'APE comme un outil d'intervention de confort, manié plutôt en fonction des politiques du moment qu'en application d'une véritable stratégie. Le rachat d'EDF constitue un cas à part, la participation à 100 % lui permettant de bénéficier de la garantie de l'État et donc de taux d'emprunt moins élevés.

L'État pourrait, en théorie, être un bon actionnaire, mais il est aujourd'hui dépourvu des moyens qui lui permettraient de l'être, dans la mesure où toutes les opérations sont effectuées par le biais de son budget, et non de la vente de participations.

En contrepoint, un élément positif mérite d'être signalé : après une période morose, le portefeuille de l'État renoue avec le dynamisme et permet d'abonder le budget général d'environ 2,2 milliards d'euros, même si, de l'autre côté, 9,7 milliards d'euros ont été mobilisés pour le rachat d'EDF.

En conclusion, la doctrine de l'État mériterait d'être clarifiée afin d'élaborer une véritable stratégie qui prendrait le pas sur des décisions par à-coups.

M. Claude Raynal, rapporteur spécial. - L'amendement n° II-6 (FINC.1) vise à annuler 6,5 milliards d'euros de crédits de paiement du programme 732 « Désendettement de l'État et d'établissements publics de l'État » du CAS PFE, qui sont affectés à la Caisse de la dette publique. Il s'agit avant tout de montrer que nous ne sommes pas dupes du procédé consistant à faire apparaître un remboursement de la dette covid et tout en créant une autre dette pour l'État.

L'amendement n° II-6 (FINC.1) a été adopté.

La commission a décidé de proposer au Sénat d'adopter les crédits du compte d'affectation spéciale « Participations financières de l'État », sous réserve de l'adoption de son amendement.

*

* *

Réunie à nouveau le jeudi 23 novembre 2023, sous la présidence de M. Claude Raynal, président, la commission a confirmé sa décision.

LISTE DES PERSONNES ENTENDUES

Agence des participations de l'État

- M. Alexis ZAJDENWEBER, directeur général, commissaire aux Participations de l'État ;

- M. Gustave GAUQUELIN, secrétaire général ;

- Mme Bénédicte METON, secrétaire générale adjointe ;

- M. Antonin VALLS, adjoint à la cheffe de cabinet.

Électricité de France

- M. Xavier GIRRE, directeur financier ;

- M. Hervé METEYER, directeur de cabinet ;

- M. Bertrand LE THIEC, directeur des affaires publiques.

LA LOI EN CONSTRUCTION

Pour naviguer dans les rédactions successives du texte, le tableau synoptique de la loi en construction est disponible sur le site du Sénat à l'adresse suivante :

https://www.senat.fr/dossier-legislatif/pjlf2024.html

* 1 Article 21 de la loi organique n° 2001-692 du 1er août 2001 relative aux lois de finances.

* 2 Loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022.

* 3 Proposition de loi visant à la nationalisation du groupe Électricité de France, n° 671, déposée le mardi 27 décembre 2022, M. Philippe Brun.

* 4 Cour des comptes, La gestion des participations financières de l'État durant la crise sanitaire, février 2022.

* 5 Ces opérations relèvent alors du programme 731 « Opérations en capital intéressant les participations financières de l'État ».

* 6 Ces opérations relèvent alors du programme 732 « Désendettement de l'État et d'établissements publics de l'État ».

* 7 Eurostat examine les opérations de recapitalisation d'entreprises publiques selon le principe général suivant : « l'apport de capitaux doit être traité en opération non financière toutes les fois qu'il s'agit d'une opération sans contrepartie », c'est à dire lorsque « l'administration ne reçoit pas en échange un actif financier de même valeur » - source Eurostat, « Apports de capitaux par les administrations publiques dans des entreprises publiques », 21 août 2003.

* 8 Loi n° 2020-473 du 25 avril 2020 de finances rectificative pour 2020.

* 9 Loi n°2021-953 du 19 juillet 2021 de finances rectificative pour 2021.

* 10 Réponse de l'Agence des participations de l'État au questionnaire budgétaire.

* 11 Ibid.

* 12 Loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022.

* 13 Voir l'annexe n° 21 au tome III du rapport général sur le projet de loi de finances pour 2018, Victorin Lurel, au nom de la commission des finances du Sénat, 23 novembre 2017, p. 41.

* 14 Article 21 de la loi organique n° 2001-692 du 1er août 2001 relative aux lois de finances.

* 15 Article 48 de la loi n° 2005-1719 du 30 décembre 2005 de finances pour 2006.

* 16 À l'exception de trois entreprises - la Française des jeux, Orange et Thalès - les entreprises du portefeuille coté de l'État actionnaire ont renoncé au versement de dividendes en 2020.

* 17 Projet de note d'information établi par l'État français, soumis à l'Autorité des marchés financiers dans le cadre de l'OPA sur EDF.

* 18 Ce qui, pour un total de 633 120 350 actions représenterait un total de 7,59 milliards d'euros.

* 19 Ce qui, pour 131 747 484 Oceane représenterait 2,04 milliards d'euros.

* 20 Répartis entre l'Agence des participations de l'État (74,92 % du capital) et l'EPIC Bpifrance (8,77 % du capital).

* 21 Proposition de loi visant à la nationalisation du groupe Électricité de France, n° 671, déposée le mardi 27 décembre 2022, M. Philippe Brun.

* 22 Soit un montant très supérieur à ce qui avait été estimé en mai dernier, à 18,5 milliards d'euros. Cependant, cette évaluation demeure fragile du fait de la forte volatilité des prix de l'énergie.

* 23 Accès régulé à l'énergie nucléaire historique.

* 24 Rapport Rapport n° 643 (2009-2010) de M. Ladislas PONIATOWSKI, fait au nom de la commission de l'économie, déposé le 7 juillet 2010, sur le projet de loi portant nouvelle organisation du marché de l'électricité.

* 25 Le plafond défini par la loi de l'Arenh étant alors de 150 TWh/an.

* 26 Interview de Christophe Varé, Responsable du Programme Durée de fonctionnement.

* 27 Projet annuel de performance du compte d'affectation spéciale « Participations financières de l'État » pour 2024.

* 28 Loi organique n° 2001-692 du 1er août 2001 relative aux lois de finances.

* 29 La création du programme 732 « Désendettement de l'État et d'établissements publics de l'État » en 2007 résulte de la décision du Conseil constitutionnel n° 2005-530 DC du 29 décembre 2005 relative à la loi de finances pour 2006, ayant confirmé l'impossibilité pour un compte d'affectation spéciale de conserver une structure mono-programme.

* 30 Cour des comptes, Note d'analyse de l'exécution budgétaire 2019 du compte d'affectation spéciale « Participations financières de l'État », p. 46.

* 31 Obligations à option de conversion et/ou d'échange en actions nouvelles ou existantes.

* 32 Voir le rapport n° 743 (2020-2021) de M. Victorin Lurel sur le projet de loi de règlement du budget et d'approbation des comptes de l'année 2020, fait au nom de la commission des finances, 7 juillet 2021.

* 33 Voir la Charte de l'État actionnaire en matière de RSSE, édition 2021.

* 34 Voir le Rapport d'activité de l'APE 2020-2021, page 24.

* 35 Cour des comptes, La gestion des participations financières de l'État durant la crise sanitaire, février 2022.

* 36 La stratégie de 2014 s'articulait autour des objectifs suivants :

- la souveraineté, pour contrôler les entreprises intervenant dans des secteurs stratégiques et sensibles ;

- les infrastructures et opérateurs de service public, afin de s'assurer de l'existence « d'opérateurs résilients pour pourvoir aux besoins fondamentaux du pays » ;

- l'accompagnement de secteurs et filières stratégiques pour la croissance économique nationale ;

- le sauvetage, lorsque la disparition d'une entreprise présenterait un risque systémique avéré.

* 37 Cour des comptes, La gestion des participations financières de l'État durant la crise sanitaire, février 2022.

* 38 Projet annuel de performances de la mission « Engagements financiers de l'État » pour 2022, p. 132.