Rapport n° 738 (2012-2013) de M. Alain ANZIANI et Mme Virginie KLÈS , fait au nom de la commission des lois, déposé le 10 juillet 2013

Disponible au format PDF (2,1 Moctets)

Tableau comparatif au format PDF (852 Koctets)

-

LES CONCLUSIONS DE LA COMMISSION DES LOIS

-

EXPOSÉ GÉNÉRAL

-

I. DÉLINQUANCE ÉCONOMIQUE ET FRAUDE

FISCALE : UNE DÉLINQUANCE MONDIALISÉE ET

SOPHISTIQUÉE, ENCORE INSUFFISAMMENT DÉTECTÉE ET

RÉPRIMÉE

-

A. LA LUTTE CONTRE LA CORRUPTION ET LES ATTEINTES

À LA PROBITÉ : UN ENJEU DÉMOCRATIQUE ET

FINANCIER

-

B. UNE PRISE DE CONSCIENCE RÉCENTE DE LA

NÉCESSITÉ DE MIEUX LUTTER CONTRE LA FRAUDE FISCALE

-

A. LA LUTTE CONTRE LA CORRUPTION ET LES ATTEINTES

À LA PROBITÉ : UN ENJEU DÉMOCRATIQUE ET

FINANCIER

-

II. UNE RÉFORME AMBITIEUSE, INSCRITE DANS UN

MOUVEMENT GLOBAL EN FAVEUR D'UNE MEILLEURE TRANSPARENCE DE LA VIE PUBLIQUE ET

ÉCONOMIQUE

-

A. UN CADRE NATIONAL ET INTERNATIONAL

PROPICE

-

B. UNE RÉFORME DÉDIÉE AU

RENFORCEMENT DES MOYENS DE LA JUSTICE DANS LE DOMAINE DE LA LUTTE CONTRE LA

FRAUDE ET LA DÉLINQUANCE ÉCONOMIQUE ET FINANCIÈRE

-

C. UN PROJET DE LOI SIGNIFICATIVEMENT

COMPLÉTÉ PAR L'ASSEMBLÉE NATIONALE

-

1. Des dispositions visant à faciliter la

détection des faits et l'exercice des poursuites

-

2. Un accroissement significatif des sanctions en

cas de fraude fiscale ou d'atteintes à la probité

-

3. Un élargissement des prérogatives

de l'administration fiscale et douanière

-

4. Un renforcement du dialogue entre

l'administration fiscale et l'autorité judiciaire

-

1. Des dispositions visant à faciliter la

détection des faits et l'exercice des poursuites

-

A. UN CADRE NATIONAL ET INTERNATIONAL

PROPICE

-

III. LA POSITION DE VOTRE COMMISSION : UNE

CONSOLIDATION DU TEXTE ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

-

A. RENFORCER LA COMPLÉMENTARITÉ DE

L'ADMINISTRATION ET DE LA JUSTICE EN MATIÈRE DE LUTTE CONTRE LA FRAUDE

FISCALE

-

B. INSCRIRE LE PROCUREUR DE LA RÉPUBLIQUE

FINANCIER DANS LE PAYSAGE JUDICIAIRE FRANÇAIS ET MIEUX

SPÉCIALISER LES JUGES DE LA DÉLINQUANCE ÉCONOMIQUE ET

FINANCIÈRE

-

C. SÉCURISER PLUSIEURS DISPOSITIONS DU

PROJET DE LOI

-

D. RENFORCER LES POUVOIRS DE L'ADMINISTRATION

FISCALE POUR LUTTER CONTRE LA FRAUDE

-

A. RENFORCER LA COMPLÉMENTARITÉ DE

L'ADMINISTRATION ET DE LA JUSTICE EN MATIÈRE DE LUTTE CONTRE LA FRAUDE

FISCALE

-

I. DÉLINQUANCE ÉCONOMIQUE ET FRAUDE

FISCALE : UNE DÉLINQUANCE MONDIALISÉE ET

SOPHISTIQUÉE, ENCORE INSUFFISAMMENT DÉTECTÉE ET

RÉPRIMÉE

-

EXAMEN DES ARTICLES

-

PROJET DE LOI RELATIF À LA LUTTE CONTRE LA

FRAUDE FISCALE ET LA GRANDE DÉLINQUANCE ÉCONOMIQUE ET

FINANCIÈRE

-

TITRE IER

DISPOSITIONS RENFORÇANT LA POURSUITE

ET LA RÉPRESSION DES INFRACTIONS

EN MATIÈRE DE DÉLINQUANCE ÉCONOMIQUE,

FINANCIÈRE ET FISCALE

-

CHAPITRE IER

ATTEINTES À LA PROBITÉ

-

Article 1er

(art. 2-22 [nouveau] du code de procédure pénale)

Possibilité reconnue aux associations de lutte contre les atteintes à la probité de se constituer partie civile devant les juridictions pénales

-

Article 1er bis

(art. 131-38 du code pénal)

Augmentation du montant de l'amende encourue

par les personnes morales

-

Article 1er ter A

(art. 132-12, 132-13 et 132-14 du code pénal)

Montant de l'amende encourue par les personnes morales

en cas de récidive

-

Article 1er ter

(art. 324-6-1, 432-11-1, 433-2-1, 434-9-2, 435-6-1

et 435-11-1 [nouveaux] du code pénal)

Extension du mécanisme d'exemption ou de réduction de peine applicable aux « repentis » aux faits de blanchiment, de corruption

et de trafic d'influence

-

Article 1er quater

(art. 432-10, 432-12, 433-2, 434-9-1, 435-2, 435-4, 435-8, 435-10, 445-1,

445-2, 432-11, 433-1, 434-9, 435-1, 435-3, 435-7, 435-9, 432-12

et 432-14 du code pénal)

Augmentation du quantum des amendes encourues

en cas d'atteinte à la probité

-

Article 1er

-

CHAPITRE II

BLANCHIMENT ET FRAUDE FISCALE

-

Article 2

(art. 28-2 du code de procédure pénale)

Champ de compétence des officiers fiscaux judiciaires

-

Article 2 bis

(art. 324-1 du code pénal)

Extension de la définition du blanchiment

-

Article 2 ter (nouveau)

(art. 1741 du code général des impôts ; art. L. 227-1 [nouveau]

du livre des procédures fiscales)

Atténuation du monopole exercé par l'administration en matière de mise en mouvement de l'action publique pour des faits de fraude fiscale

-

Article 3

(art. 1741 du code général des impôts ;

art. L. 228 du livre des procédures fiscales)

Renforcement de la lutte contre la fraude fiscale complexe

-

Article 3 bis A

(art. 286 ter du code général des impôts)

Dispositif de prévention contre les « carrousels » de TVA

-

Article 3 bis B

(art. 1649 AB du code général des impôts)

Institution d'un registre public des trusts

-

Article 3 bis C

(art. 1736 du code général des impôts)

Alourdissement des pénalités applicables en cas de non-respect des obligations de trusts par leur administrateur

-

Article 3 bis D

(art. 1741 A du code général des impôts)

Composition de la commission des infractions fiscales

-

Article 3 bis E

(art. L. 47 A du livre des procédures fiscales)

Autorisation donnée aux agents des services fiscaux de copier des fichiers informatiques dont ils sont amenés à constater l'existence lors de la procédure de contrôle inopiné

-

Article 3 bis F

(art. L. 247, L. 247-0 A [nouveau] et L. 251 A [nouveau]

du livre des procédures fiscales)

Définition des conditions dans lesquelles

l'administration fiscale peut transiger

-

Article 3 bis

(art. L. 228 B [nouveau] du livre des procédures fiscales)

Rapport annuel de la commission des infractions fiscales

-

Article 3 ter

(art. L. 82 C et L. 101 du livre des procédures fiscales)

Amélioration du dialogue entre l'administration fiscale

et l'autorité judiciaire

-

Article 3 quater

(art. 460 du code des douanes)

Composition du comité du contentieux fiscal, douanier et des changes

-

Article 3 quinquies

(art. 1649 A bis et 1736 du code général des impôts)

Augmentation des sanctions en cas de non-respect par les établissements bancaires de leurs obligations de déclaration concernant les comptes répertoriés dans FICOBA

-

Article 2

-

CHAPITRE III

SAISIE ET CONFISCATION DES AVOIRS CRIMINELS

-

Article 4

(art. 324-9 du code pénal)

Possibilité de confisquer le patrimoine d'une personne morale

en cas de condamnation pour blanchiment

-

Article 5

(art. L. 160-9 [nouveau] du code des assurances,

art. L. 223-29 [nouveau] du code de la mutualité

et art. L. 932-23-2 [nouveau] du code de la sécurité sociale)

Confiscation pénale des sommes figurant sur des contrats d'assurance-vie

-

Article 6

(art. 131-21 du code pénal)

Confiscation en valeur des biens dont le condamné a la libre disposition

-

Article 6 bis

Gestion par l'Agence de gestion et de recouvrement des avoirs saisis et confisqués (AGRASC) de l'ensemble des sommes saisies dans le cadre d'affaires pénales en cours

-

Article 7

(art. 706-148, 706-150, 706-153, 706-158

et 706-154 du code de procédure pénale)

Conditions d'accès au dossier pénal en cas de recours

contre une mesure de saisie

-

Article 8

(art. 434-41 du code pénal)

Conditions d'exécution des décisions de confiscation des immeubles

-

Article 9

(art. 694-10 et 694-12 du code de procédure pénale)

Simplification de l'entraide pénale internationale

en matière de saisie des avoirs

-

Article 4

-

CHAPITRE IV

AUTRES DISPOSITIONS RENFORÇANT L'EFFICACITÉ

DES MOYENS DE LUTTE CONTRE LA DÉLINQUANCE ÉCONOMIQUE ET FINANCIÈRE

-

Article 9 bis

(art. 1844-5 du code civil)

Allongement du délai de contestation

de la transmission universelle de patrimoine

-

Article 9 ter

(art. 241-3 et 242-6 du code de commerce)

Circonstance aggravante applicable au délit d'abus de biens sociaux

-

Article 9 quater

(art. 8 du code de procédure pénale)

Report du point de départ du délai de prescription pour les infractions dissimulées

-

Article 9 quinquies

(art. L. 28-1 du code de procédure pénale)

Ajout de l'association de malfaiteurs à la liste des infractions

que le service national de la douane judiciaire

peut rechercher et constater

-

Article 9 sexies

(art. 230-20 et 230-25 du code de procédure pénale)

Possibilité pour le service national de la douane judiciaire de recourir

aux logiciels de rapprochement judiciaire

-

Article 9 septies A (nouveau)

(art. 180-1 du code de procédure pénale)

Possibilité de reprendre l'instruction après un refus consécutif à une CRPC

-

Article 9 septies B (nouveau)

(art. 569 du code général des impôts)

Dispositif de lutte contre la contrefaçon en matière de tabacs

-

Article 9 bis

-

TITRE IER BIS

DES LANCEURS D'ALERTE

-

Article 9 septies

(art. L. 1132-3-3 [nouveau] du code du travail ; art. 6 ter A [nouveau] de la loi n°83-634 du 13 juillet 1983 portant droits et obligations des fonctionnaires)

Protection des « lanceurs d'alerte »

-

Article 9 octies

(art. 40-5 [nouveau] du code de procédure pénale)

Mise en relation du « lanceur d'alerte » avec le SCPC

-

Article 9 septies

-

TITRE II

DISPOSITIONS RELATIVES AUX PROCÉDURES

FISCALES ET DOUANIÈRES

-

Article 10

(art. L. 10 du livre des procédures fiscales)

Possibilité pour l'administration fiscale d'exploiter les informations

qu'elle reçoit dans le cadre de ses procédures,

y compris lorsqu'elles sont d'origine illicite

-

Article 10 bis

(art. L. 16 B et L. 38 du livre des procédures fiscales)

Possibilité pour l'administration fiscale de procéder

à une visite domiciliaire sur le fondement de preuves illicites

-

Article 10 ter

(art. 67 du code des douanes)

Possibilité pour l'administration douanière d'exploiter

des preuves illicites dans le cadre de ses procédures

-

Article 10 quater

(art. 64 du code des douanes)

Possibilité pour l'administration douanière de procéder

à une visite domiciliaire sur le fondement de preuves illicites

-

Article 10 quinquies

(art. 561-2, 561-3, 561-17 et 561-36 du code monétaire et financier)

Assujettissement des caisses de règlement pécuniaire des avocats

à la déclaration de soupçon

-

Article 11

(art. L. 263-0 A [nouveau] et L. 273 A du livre des procédures fiscales,

art. L. 1617-5 du code général des collectivités territoriales, art.128 de la loi

n° 2004-1485 du 30 décembre 2004, art. L. 132-14 du code des assurances,

art. L. 223-15 du code de la mutualité)

Possibilité pour l'administration fiscale d'opérer des saisies simplifiées

en vue du recouvrement des créances publiques

sur les sommes rachetables d'un contrat d'assurance-vie

-

Article 11 bis A

(art. L. 526-1 du code de commerce)

Exception à la possibilité pour un entrepreneur de rendre insaisissable

ses droits sur l'immeuble où est fixée sa résidence principale ainsi que

sur tout bien foncier bâti ou non bâti non affecté à son usage professionnel

-

Article 11 bis B

(art. 53 du code des douanes)

Possibilité pour les agents des douanes de se faire assister

par des personnes qualifiées

-

Article 11 bis C

(art. 1734 du code des impôts, art. L. 13 F [nouveau] du livre des procédures fiscales)

Sanction du refus de fournir la copie d'un document à l'administration fiscale dans le cadre d'une procédure de contrôle

-

Article 11 bis D

(art. L. 13 AA du livre des procédures fiscales)

Création d'une obligation de transmission de documentation sur les prix de transfert

-

Article 11 bis E

(art. L. 229 du livre des procédures fiscales)

Dépôt de plainte connexes auprès d'un même parquet

-

Article 11 bis F

(art. L. 274 du livre des procédures fiscales)

Délai de prescription de l'action en recouvrement

-

Article 11 bis

(art. 64 du code des douanes, art. L 38 du livre des procédures fiscales)

Saisie d'un support informatique par l'administration des douanes

-

Article 11 ter

(art. L. 52 et L. 68 du livre des procédures fiscales)

Exclusion du bénéfice de certains délais des personnes

se livrant à une activité occulte

-

Article 11 quater

(art. L 57 A du livre des procédures fiscales)

Exclusion du bénéfice de l'encadrement du délai de réponse de l'administration aux observations du contribuable

-

Article 11 quinquies

(art. L. 84 D et L. 84 D [nouveaux] du livre des procédures fiscales)

Transmission d'informations à l'administration fiscale par l'Autorité de contrôle prudentiel et l'Autorité des marchés financiers

-

Article 11 sexies

(art. L. 230 du livre des procédures fiscales)

Allongement du délai de prescription en matière de fraude fiscale

-

Article 11 septies

(art. L 152-1 du code monétaire et financier)

Déclaration à l'administration douanière des transferts d'or, de jetons, plaques et tickets de casinos et de cartes prépayées

-

Article 11 octies A(nouveau)

(art. L 152-4 du code monétaire et financier)

Retenue de documents en cas de manquement à l'obligation de déclaration de mouvements transfrontaliers de capitaux

-

Article 11 octies

(art. L 152-6 du code monétaire et financier)

Correction d'une erreur de référence dans le code monétaire et financier

-

Article 11 nonies

(art. 238-0 du code général des impôts)

Possibilité d'inscrire sur la liste des États non coopératifs ceux qui refusent de s'engager dans une coopération par échange automatique de données avec la France

-

Article 11 decies (nouveau)

(art. L. 10-0 A du livre des procédures fiscales)

Examen des relevés de compte de contribuable ayant omis de déclarer des comptes bancaires à l'étranger

-

Article 11 undecies (nouveau)

(art. L. 188 A du livre des procédures fiscales)

Allongement des délais de reprise

-

Article 11 duodecies (nouveau)

(art. 1728, 1731 bis et 1840 du code général des impôts)

Sanction du défaut de production de la déclaration d'impôt de solidarité sur la fortune en cas d'actifs dissimulés à l'étranger

-

Article 11 terdecies (nouveau)

(art. 1763 et 1763 A [nouveau] du code général des impôts)

Accroissement des sanctions en matière de manquement

aux obligations déclaratives

-

Article 10

-

TITRE III

DISPOSITIONS RELATIVES AUX JURIDICTIONS SPÉCIALISÉES EN MATIÈRE ÉCONOMIQUE ET FINANCIÈRE

-

CHAPITRE IER

DISPOSITIONS MODIFIANT LE LIVRE IV

DU CODE DE PROCÉDURE PÉNALE

-

Article 12

(Chapitre Ier du titre XIII du livre IV [nouveau] du code de procédure pénale)

Création dans le code de procédure pénale d'un chapitre

relatif aux compétences des juridictions spécialisées

en matière économique et financière

-

Article 13

(Article 704 du code de procédure pénale)

Suppression des juridictions régionales spécialisées - Redéfinition

et élargissement de la compétence des juridictions interrégionales

spécialisées en matière économique et financière

-

Article 14

(art. 704-1, 705, 705-1, 705-2 et 706-1-1 du code de procédure pénale)

Modifications de coordination avec la suppression des juridictions régionales spécialisées et la création du procureur

de la République financier

-

Article 15

(Chapitre Ier du titre XIII du livre IV [nouveau], art. 705, 705-1, 705-2, 705-3 et 705-4 [nouveaux] du code de procédure pénale)

Création et définition des compétences

du procureur de la République financier

-

Article 16

(Chapitre Ier du titre XIII du livre IV [nouveau], art. 706-1, 706-1-3 et 706-1-2, art. 706-1-1 et 706-1-2 [nouveaux] du code de procédure pénale)

Possibilité pour le procureur de la République financier de bénéficier

de l'appui d'assistants spécialisés - Application, en matière de corruption

et de fraude fiscale en bande organisée ou aggravée, de certaines

des règles applicables à la criminalité organisée

-

Article 17

(art. 693, 706-2 et 706-42 du code de procédure pénale ; art. 5 de la loi du 17 décembre 1926)

Coordinations

-

Article 18

(art. 1er de l'ordonnance n° 2004-823 du 19 août 2004)

Application territoriale du chapitre Ier du titre III du projet de loi

-

Article 12

-

CHAPITRE II

DISPOSITIONS MODIFIANT LE CODE

DE L'ORGANISATION JUDICIAIRE

-

CHAPITRE III

DISPOSITIONS TRANSITOIRES ET DE COORDINATION

-

Article 20

Disposition transitoire relative aux affaires instruites et jugées par les juridictions régionales spécialisées

-

Article 20 bis

(art. L. 621-15-1 et L. 621-17-3 du code monétaire et financier)

Coordination des compétences du procureur de la République financier en matière de délits boursiers avec les compétences de l'autorité des marchés financiers

-

Article 20

-

TITRE IV

DISPOSITIONS FINALES

-

PROJET DE LOI ORGANIQUE RELATIF AU

PROCUREUR

DE LA REPUBLIQUE FINANCIER

-

Article 1er

(art. 38-2 de l'ordonnance n° 58-1270 du 22 décembre 1958 portant loi organique relative au statut de la magistrature)

Application au procureur de la République financier de la limitation à sept ans de la durée d'exercice des fonctions applicable aux procureurs de la République

-

Article 2

(art. 28-3 de l'ordonnance n° 58-1270 du 22 décembre 1958 portant loi organique relative au statut de la magistrature)

Spécialisation des magistrats financiers

-

Article 1er

-

COMPTE RENDU DES AUDITIONS EN

COMMISSION

(mercredi 26 juin 2013)

-

Compte rendu de l'audition de M. Jacques

Beaume,

président de la conférence des procureurs généraux, procureur général près la cour d'appel de Lyon, de M. Philippe Lemaire, procureur général près la cour d'appel d'Amiens, et de M. Bernard Legras,

procureur général près la cour d'appel de Montpellier

-

Compte rendu de l'audition de M. François

Molins,

procureur de la République de Paris, M. Jacques Carrère,

procureur de la République adjoint,

et M. Michel Maes, vice-procureur,

chef de la section des affaires financières

au Tribunal de grande instance de Paris

-

Compte rendu de l'audition de M. Jacques

Beaume,

-

COMPTE RENDU DE L'AUDITION

DE M. BERNARD CAZENEUVE,

MINISTRE DÉLÉGUÉ AU BUDGET

(mercredi 26 juin 2013)

-

COMPTE RENDU DE L'AUDITION

DE MME CHRISTIANE TAUBIRA,

GARDE DES SCEAUX, MINISTRE DE LA JUSTICE

(mardi 2 juillet 2013)

-

EXAMEN EN COMMISSION

(mercredi 10 juillet 2013)

-

ANNEXE

LISTE DES PERSONNES ENTENDUES

PAR LA COMMISSION

N° 738

SÉNAT

SESSION ORDINAIRE DE 2012-2013

Enregistré à la Présidence du Sénat le 10 juillet 2013

RAPPORT

FAIT

au nom de la commission des lois constitutionnelles, de législation, du suffrage universel, du Règlement et d'administration générale (1) sur le projet de loi , ADOPTÉ PAR L'ASSEMBLÉE NATIONALE APRÈS ENGAGEMENT DE LA PROCÉDURE ACCÉLÉRÉE ,

relatif à la lutte contre la fraude fiscale et la grande délinquance économique et financière et sur le projet de loi organique, ADOPTÉ PAR L'ASSEMBLÉE NATIONALE APRÈS ENGAGEMENT DE LA PROCÉDURE ACCÉLÉRÉE , relatif au procureur de la République financier,

Par M. Alain ANZIANI et Mme Virginie KLÈS,

Sénateurs

(1) Cette commission est composée de : M. Jean-Pierre Sueur , président ; MM. Jean-Pierre Michel, Patrice Gélard, Mme Catherine Tasca, M. Bernard Saugey, Mme Esther Benbassa, MM. François Pillet, Yves Détraigne, Mme Éliane Assassi,

M. Nicolas Alfonsi, Mlle Sophie Joissains , vice-présidents ; Mme Nicole Bonnefoy, MM. Christian Cointat, Christophe-André Frassa, Mme Virginie Klès , secrétaires ; MM. Alain Anziani, Philippe Bas, Christophe Béchu, François-Noël Buffet, Gérard Collomb, Pierre-Yves Collombat, Jean-Patrick Courtois, Mme Cécile Cukierman, MM. Michel Delebarre, Félix Desplan, Christian Favier, Louis-Constant Fleming, René Garrec, Gaëtan Gorce, Mme Jacqueline Gourault, MM. Jean-Jacques Hyest, Philippe Kaltenbach, Jean-René Lecerf, Jean-Yves Leconte, Antoine Lefèvre, Mme Hélène Lipietz, MM. Roger Madec, Jean Louis Masson, Michel Mercier, Jacques Mézard, Thani Mohamed Soilihi, Hugues Portelli, André Reichardt, Alain Richard, Simon Sutour, Mme Catherine Troendle, MM. René Vandierendonck, Jean-Pierre Vial, François Zocchetto .

Voir le(s) numéro(s) :

Assemblée nationale (14 ème législ.) : 1011, 1019, 1125, 1130, 1131 et T.A. 163 et 164

Sénat : 690, 691, 730, 739 et 741 (2012-2013)

LES CONCLUSIONS DE LA COMMISSION DES LOIS

Après avoir entendu M. Bernard Cazeneuve, ministre délégué au budget, le 26 juin 2013, et Mme Christiane Taubira, ministre de la justice, garde des sceaux, le 2 juillet 2013, la commission des lois, réunie le mercredi 10 juillet 2013, sous la présidence de M. Jean-Pierre Sueur, président, a procédé à l'examen du rapport de M. Alain Anziani sur le projet de loi n° 690 (2012-2013) relatif à la lutte contre la fraude fiscale et la grande délinquance économique et financière et du rapport de Mme Virginie Klès sur le projet de loi organique n° 691 (2012-2013) relatif à l'institution d'un procureur de la République financier, adoptés par l'Assemblée nationale, et a établi les textes présentés par la commission sur ce projet de loi et ce projet de loi organique.

La commission des lois a adopté trente-neuf amendements dont dix-huit de ses rapporteurs.

Elle a inséré un nouvel article 2 ter tendant à élargir les capacités d'intervention de l'autorité judiciaire en matière de fraude fiscale. À l'heure actuelle, la justice ne peut être saisie de faits de fraude fiscale que sur plainte préalable de l'administration fiscale. L'amendement adopté par la commission des lois vise à atténuer ce mécanisme, en permettant à l'autorité judiciaire de poursuivre des faits de fraude fiscale sans plainte préalable de l'administration , d'une part, lorsque ces faits sont révélés au cours d'une enquête ou d'une instruction portant sur d'autres faits, et, d'autre part, en présence de fraudes fiscales complexes, commises notamment au moyen de montages juridiques sophistiqués ou de comptes bancaires ouverts dans des paradis fiscaux. Concomitamment, elle a ouvert la possibilité pour l'administration de recourir à la transaction pénale pour de tels faits, sous le contrôle du ministère public.

Elle a également inséré un nouvel article 9 septies B visant à mieux lutter contre la contrefaçon en matière de tabacs.

Elle a encadré le champ des dispositions permettant d'indexer la peine d'amende encourue par les personnes morales sur leur chiffre d'affaires ( article 1 er bis ).

S'agissant des obligations pesant sur les avocats, elle a adopté plusieurs amendements tendant à améliorer les dispositions assujettissant les caisses de règlement pécuniaire des avocats à l'obligation de « déclaration de soupçon » ( article 10 quinquies ). Elle a également accru la protection des avocats en matière de perquisition fiscale ( articles 10 bis et 10 quater ).

Elle a approuvé les dispositions réformant les juridictions spécialisées en matière économique et financière et instaurant un procureur de la République financier. Elle a adopté un amendement conférant une autorité prépondérante au procureur général près la cour d'appel de Paris pour régler les conflits de compétence en la matière ( article 15 ).

La commission des lois a par ailleurs supprimé plusieurs dispositions adoptées par les députés, concernant la prescription ( articles 9 quater et 11 sexies ) et la définition du délit de blanchiment ( article 2 bis ). Elle a également mieux encadré les dispositions votées par l'Assemblée nationale concernant la protection des « lanceurs d'alerte », considérant que cette protection ne devait s'appliquer qu'aux personnes ayant signalé un crime ou un délit aux autorités administratives ou judiciaires ( article 9 septies ).

Enfin, elle a adopté dix amendements présentés par M. François Marc , rapporteur général de la commission des finances, rapporteur pour avis du projet de loi, destinés pour l'essentiel à renforcer l'efficacité de l'action de l'administration fiscale et douanière en matière de lutte contre les fraudes ( articles 3 bis A, 3 bis D, 11 bis B, 11 bis , 11 quinquies , 11 octies A [nouveau], 11 decies [nouveau], 11 undecies [nouveau], 11 duodecies [nouveau] et 11 terdecies [nouveau] ).

Votre commission a adopté le projet de loi et le projet de loi organique ainsi modifiés.

EXPOSÉ GÉNÉRAL

Mesdames, Messieurs,

L'abolition des privilèges et l'inscription du principe d'égalité au frontispice des bâtiments publics constituent l'un des héritages les plus précieux de la Révolution française.

L'article 13 de la déclaration des droits de l'homme et du citoyen du 26 août 1789 dispose que « pour l'entretien de la force publique, et pour les dépenses d'administration, une contribution commune est indispensable. Elle doit être également répartie entre tous les Citoyens, en raison de leurs facultés ». À l'heure où les difficultés économiques imposent des efforts particuliers à l'ensemble de nos concitoyens, il est plus que jamais intolérable que certains prétendent pouvoir s'exonérer de leurs obligations et contribuent à saper les fondements du contrat social républicain.

Destinés à renforcer la lutte contre la fraude fiscale et la grande délinquance économique et financière, les présents projet de loi organique et projet de loi ordinaire constituent l'un des éléments d'une réforme globale engagée par le Gouvernement pour moraliser la vie politique et économique et remettre le principe d'égalité au coeur de l'action publique .

Initialement composé de 12 articles relatifs, pour l'essentiel, au renforcement du dispositif pénal de lutte contre la fraude fiscale et la délinquance économique et financière 1 ( * ) , le projet de loi ordinaire a été substantiellement complété par une lettre rectificative du Premier ministre en date du 7 mai 2013, qui a ajouté d'importantes dispositions portant sur la réorganisation des juridictions et la création d'un procureur de la République financier. Au total, 21 articles , complétés par un projet de loi organique d'un article unique, ont été soumis à l'examen des députés selon la procédure accélérée .

L'Assemblée nationale a profondément enrichi le dispositif proposé par le Gouvernement : ainsi le texte adopté par les députés le 25 juin dernier comporte 63 articles , soit 42 de plus que le projet de loi initial, et marque un renforcement significatif des prérogatives des administrations fiscale et douanière, notamment en matière de lutte contre la fraude fiscale.

Quant au projet de loi organique, les députés l'ont complété par un second article visant à assurer une meilleure spécialisation des magistrats financiers.

Portant sur le renforcement des outils de lutte contre la délinquance économique et financière, le projet de loi ordinaire et le projet de loi organique ont été envoyés pour examen au fond à votre commission des lois. La commission des finances a toutefois également souhaité se saisir pour avis du projet de loi ordinaire et a confié à notre collègue François Marc, rapporteur général, le soin de porter ses observations.

I. DÉLINQUANCE ÉCONOMIQUE ET FRAUDE FISCALE : UNE DÉLINQUANCE MONDIALISÉE ET SOPHISTIQUÉE, ENCORE INSUFFISAMMENT DÉTECTÉE ET RÉPRIMÉE

A. LA LUTTE CONTRE LA CORRUPTION ET LES ATTEINTES À LA PROBITÉ : UN ENJEU DÉMOCRATIQUE ET FINANCIER

1. Une délinquance insidieuse

Par définition occulte, insidieuse, adoptant des formes plus ou moins sophistiquées, mêlant souvent financements légaux et fonds d'origine illicite, la délinquance économique et financière est particulièrement délicate à mesurer. Or les « pots-de-vin », les commissions et les paiements illicites versés par des particuliers, des entreprises ou des groupes criminels organisés ne nuisent pas seulement au bon fonctionnement de l'économie, ils constituent également un dévoiement inacceptable des règles applicables dans un État de droit et portent atteinte à la confiance que les citoyens accordent à leurs institutions.

Selon une évaluation de la Commission européenne, le coût de la corruption en Europe pourrait atteindre 1 % du PIB de l'Union européenne , soit 120 milliards d'euros par an.

Faute d'évaluations pouvant être réalisées sur des bases solides, il est possible de mesurer l'ampleur de ce phénomène à partir d'enquêtes réalisées auprès de différents acteurs économiques sur la façon dont il est perçu. « L'indice de perception de la corruption », établi chaque année par l'ONG Transparency International, apporte des enseignements précieux. Or, de ce point de vue, notre pays est loin d'être exemplaire : selon l'évaluation réalisée par cette ONG en 2012, la France se situerait au 22 ème rang mondial et au 9 ème rang européen des États perçus comme les moins corrompus . La France serait ainsi moins bien notée que le Danemark, la Finlande, la Suède, les Pays-Bas, l'Allemagne, la Belgique ou encore le Royaume-Uni.

Le nombre de condamnations prononcées chaque année par les tribunaux français pour des faits d'atteintes à la probité est faible, sans qu'il soit possible d'en tirer des conclusions sûres quant à l'ampleur d'un phénomène que la justice appréhende peut-être encore difficilement.

|

Nombre de condamnations |

Prise illégale d'intérêts |

Détournement de fonds publics |

Favoritisme |

Trafic d'influence |

Corruption |

|

2007 |

38 |

71 |

38 |

40 |

105 |

|

2008 |

42 |

83 |

27 |

17 |

131 |

|

2009 |

46 |

80 |

26 |

27 |

120 |

|

2010 |

33 |

59 |

33 |

15 |

115 |

|

2011 |

49 |

60 |

33 |

19 |

159 |

Source : ministère de la justice

2. La nécessité de dispositifs particuliers de détection et de répression

La délinquance économique et financière repose sur des caractéristiques qui la distinguent d'autres formes de délinquance ou de criminalité :

- d'une part, utilisant tous les ressorts de l'économie et de l'ingénierie financière, elle revêt intrinsèquement une dimension internationale. Un certain nombre d'instruments internationaux ont de ce fait été adoptés dans le cadre de l'ONU (convention de Merida de 2003) et d'autres organisations internationales, notamment l'OCDE, afin d'améliorer la lutte contre ce phénomène et la coopération entre les États. Deux conventions ont notamment été adoptées en 1999 dans le cadre de l'Europe et un comité de suivi - le GRECO - a été mis en place afin de développer l'évaluation entre États membres ;

- d'autre part, sur le plan de l'analyse criminologique, la corruption est une délinquance par essence occulte, qui repose sur la règle du secret (on parle de « pacte de corruption »), mais également sur le sentiment d'une certaine respectabilité sociale. M. Charles Duchaine, vice-président chargé de l'instruction à la JIRS de Marseille, a ainsi évoqué le souci de « notabilisation » des délinquants économiques et financiers. Ces caractéristiques mettent en évidence la question des mécanismes de détection de cette « délinquance en col blanc » et la nécessité d'une approche pluridisciplinaire du sujet.

Le dispositif français de lutte contre les atteintes à la probité repose sur trois piliers :

1°) un dispositif pénal dissuasif , tant du point du vue du champ des incriminations prévues par le code pénal que des peines encourues. Outre la corruption et le trafic d'influence (« passifs » ou « actifs »), le droit pénal réprime les « atteintes à la probité » sous de nombreuses formes, par les délits de prise illégale d'intérêt, de concussion, de blanchiment, d'abus de biens sociaux ou encore de détournement de fonds publics, par exemple. Les peines encourues peuvent atteindre dix ans d'emprisonnement et 150 000 euros d'amende lorsque les faits impliquent des personnes publiques, voire des peines criminelles pour certaines formes de corruption de magistrats. La poursuite de ces faits s'appuie sur une jurisprudence bien établie de la Cour de cassation permettant de repousser le point de départ du délai de prescription lorsque l'infraction est occulte ou dissimulée ;

2°) des juridictions et des services d'enquête spécialisés . Les faits de corruption sont souvent difficiles à mettre à jour, notamment lorsque les faits sont dissimulés par des montages juridiques et des mouvements financiers complexes, et nécessitent le recours à des magistrats et des enquêteurs expérimentés, le cas échéant assistés d'experts susceptibles de les aider dans leurs analyses.

Le dispositif juridictionnel français en matière de lutte contre la délinquance économique et financière se caractérise par une certaine complexité. Une série de réformes a ainsi abouti à la superposition suivante :

- les juridictions ordinaires (tribunaux de grande instance) restent compétentes en matière économique et financière malgré la spécialisation de certaines d'entre elles ;

- les juridictions régionales spécialisés (JRS), également appelés « pôles économiques et financiers », crées en 1975, au nombre de une ou deux par cour d'appel , constituent un premier niveau de spécialisation. L'article 704 du code de procédure pénale prévoit que ces tribunaux de grande instance sont compétents lorsque les affaires présentent une « grande complexité ». En 1998, quatre de ces pôles ont été renforcés : Bastia, Lyon, Marseille et Paris. Toutefois, seuls les pôles de Bastia, de Nanterre et, en raison de la présence de nombreux sièges d'entreprises publiques et privées en Île-de-France, le TGI de Paris, disposent de moyens humains et matériels propres, avec des assistants spécialisés. En conséquence, la plupart des personnes entendues par votre rapporteur ont regretté l'incapacité des autres pôles à apporter une réelle valeur ajoutée en matière de lutte contre la délinquance économique et financière. Ces pôles sont en outre fortement concurrencés par les autres juridictions spécialisées ;

- la loi du 9 mars 2004 a créé huit juridictions interrégionales spécialisées (JIRS) , qui consistent en général dans le renforcement de certaines JRS désormais dotées d'une compétence couvrant le ressort de plusieurs cours d'appel. Elles sont compétentes à la fois en matière de criminalité organisée et en matière économique et financière. Dans ces derniers domaines, elles peuvent être chargées des affaires d'une « très grande complexité », critère parfois difficile à distinguer de celui de la « grande complexité ». Les JIRS ont fait la preuve de leur efficacité mais elles interviennent davantage en matière de criminalité organisée (87 % de leurs affaires) qu'en matière de délinquance économique et financière (20 %). Les JIRS ont, comme les JRS, une compétence concurrente à celle des TGI ordinaires ;

- la loi du 5 mars 2007 renforçant l'équilibre de la procédure pénale a créé les pôles de l'instruction permettant la saisine de plusieurs magistrats instructeurs « lorsque la gravité ou la complexité de l'affaire le justifie » ou en matière de crime (article 83-1 du code de procédure pénale). Leur ressort territorial est intermédiaire entre celui de la juridiction ordinaire et celui du pôle économique et financier. Dans les faits, ces pôles sont souvent chargés des affaires économiques et financières .

Ces juridictions peuvent, en outre, faire appel à des assistants spécialisés.

Les assistants spécialisés en matière économique et financière

Les assistants spécialisés sont des personnels ayant acquis des compétences en matière économique et financière au cours de leur parcours professionnel. Ce sont d'une part des fonctionnaires, d'autre part des personnes qui n'appartiennent pas à la fonction publique et peuvent être recrutées en tant qu'agents contractuels.

Les missions dévolues aux assistants spécialisés, définies au deuxième alinéa de l'article 706 du code de procédure pénale, consistent initialement à assister le juge spécialisé dans le déroulement de la procédure sans toutefois être autorisés à accomplir des actes par eux-mêmes. Ils peuvent donc assister aux auditions, aux interrogatoires et aux perquisitions, sans être autorisés à délivrer des mandats ou des commissions rogatoires, ni à procéder à des interrogatoires ou à des auditions ou encore à signer des réquisitions.

Les assistants spécialisés ne jouent donc pas un rôle d'experts ni d'enquêteurs, non plus qu'ils ne disposent d'un pouvoir juridictionnel et ne peuvent se substituer aux magistrats auprès desquels ils sont affectés. Ils fournissent essentiellement un travail d'analyse en amont de la procédure afin de donner aux magistrats les moyens d'appréhender tous les aspects d'un dossier et d'améliorer la qualité des enquêtes . À cet égard, le deuxième alinéa de l'article 706 du code de procédure pénale ouvre aux assistants spécialisés la possibilité d'accéder au dossier de la procédure pour l'exécution des tâches qui leur sont confiées.

La loi du 9 mars 2004 portant adaptation de la justice aux évolutions de la criminalité a renforcé le statut des assistants spécialisés .

Afin de consacrer leur double rôle d'assistance des magistrats et des services d'enquête et d'aide à la décision, l'article 706 du code de procédure pénale, tel que modifié par cette loi, dresse désormais une liste indicative énumérant les tâches les plus courantes susceptibles de leur être confiées à chaque stade de l'enquête :

- assister tous les acteurs de la procédure : magistrats (juge d'instruction, magistrat du parquet dans l'exercice de l'action publique) et officiers de police judiciaire agissant sur délégation des magistrats ; la possibilité pour le procureur général de leur demander d'assister le ministère public devant la juridiction d'appel est également prévue ;

- fournir une aide à la décision à travers la production de documents de synthèse ou d'analyse remis aux magistrats et versés au dossier ;

- désormais, procéder à certaines réquisitions judiciaires correspondant à des tâches matérielles de recueil d'informations et de documents, telles que la mise à disposition par les opérateurs de télécommunications des informations contenues dans les systèmes informatiques ou les traitements de données nominatives, ou encore la mise à disposition par toute personne, tout établissement, tout organisme privé ou public ou toute administration publique de documents de tous ordres intéressant l'enquête (il s'agit des réquisitions de documents et de données informatiques que les officiers de police judiciaire peuvent effectuer en vertu des articles 60-1 et 60-2, 77-1-1 et 77-1-2 et 99-3 et 99-4 du code de procédure pénale).

À titre d'exemple, l'étude d'impact mentionne les tâches suivantes pouvant être prises en charge par un assistant spécialisé en matière de finances publiques :

- apporter aux magistrats des éléments techniques de nature fiscale, à tout stade de la procédure : examen des plaintes pour fraude fiscale, rédaction des notes d'expertise et citations directes ; analyse des retours d'enquêtes confiées aux services de police spécialisés, rédaction de notes proposant les suites à donner aux dossiers et de documents de synthèse contenant le plus souvent des propositions d'investigations complémentaires ; élaboration de schémas et tableaux de synthèse (flux financiers) ;

- assister les magistrats et officiers de police judiciaire agissant sur délégation de ces magistrats lors des interrogatoires, confrontations et auditions, et lors des perquisitions afin de conseiller utilement le magistrat ou l'OPJ sur la saisie des pièces utiles ;

- assurer le rôle d'interface entre l'administration fiscale et le Parquet, coordonner et diriger les liaisons entre les différents services fiscaux d'où proviennent les plaintes pour fraude fiscale et le Parquet, entretenir un lien constant et étroit avec les différentes structures de l'administration fiscale, telle que la direction nationale des enquêtes fiscales (DNEF) ;

- assurer auprès des magistrats un rôle d'information sur l'état de la jurisprudence fiscale, tant sur le plan administratif que pénal.

Au premier janvier 2013, l'effectif des assistants spécialisés en matière économique et financière (JIRS et pôles confondus) est toutefois constitué de seulement 21 personnels.

Enfin, la loi n° 2007-1598 du 13 novembre 2007 relative à la lutte contre la corruption a permis aux services enquêteurs de recourir aux techniques spéciales d'enquête pour rechercher certains faits d'atteinte à la probité : surveillance, interceptions de télécommunications, captation de données informatiques, sonorisation et prise d'images, infiltration et mesures conservatoires sur les biens de la personne concernée.

Plusieurs services d'enquête spécialisés dans ce type de délinquance ont par ailleurs été mis en place :

* au niveau de la police nationale, les juridictions peuvent s'appuyer notamment sur la direction nationale d'investigations financières et fiscales (DNIFF) de la direction centrale de la police judiciaire du ministère de l'intérieur, composée de la brigade de la répression financière, de la brigade centrale de lutte contre la corruption et de la brigade nationale de répression de la délinquance fiscale, ainsi que, à Paris, sur la brigade financière de la préfecture de police.

Au niveau local, chaque direction interrégionale de police judiciaire comprend une unité spécialisée dans les affaires économiques et financières ;

* de son côté, la gendarmerie nationale dispose également d'enquêteurs spécialisés en matière économique et financière.

3°) des services spécialisés dans la prévention et la détection des faits de corruption ont été progressivement mis en place.

Depuis 1993, un service spécialisé - le service central de prévention de la corruption (SCPC) - est placé auprès du ministre de la justice. Il est doté de trois missions : centraliser l'ensemble des informations nécessaires à la détection et à la prévention des faits de corruption, assister les autorités judiciaires saisies d'affaires de ce type et rendre des avis sur les mesures susceptibles d'être prises pour prévenir les actes de corruption.

Au plan de la détection, le service TRACFIN, placé sous l'autorité du ministre de l'économie, joue un rôle essentiel en recevant et traitant les « déclarations de soupçon » portant sur l'origine de flux financiers émises par les établissements financiers et diverses autres professions non financières.

Enfin, ce dispositif est complété par diverses réglementations destinées à prévenir la corruption, notamment en matière de financement de la vie politique, d'accès à la commande publique ou d'obligations de transparence imposées aux entreprises.

3. Des insuffisances persistantes

Si le dispositif français de lutte contre la délinquance économique et financière est, pour l'essentiel, conforme à l'ensemble des engagements internationaux que la France a souscrits, sa mise en oeuvre continue à soulever un certain nombre de critiques.

Ainsi le groupe de travail de l'organisation de coopération et de développement économiques (OCDE) a récemment pointé les insuffisances françaises en matière de lutte contre la corruption transnationale . Dans un rapport remis en octobre 2012 2 ( * ) , l'OCDE relève le faible nombre de condamnations prononcées pour des faits de corruption d'agents publics étrangers (cinq condamnations en 12 ans), la faible réactivité des autorités dans des affaires impliquant des entreprises françaises pour des faits avérés ou présumés de corruption à l'étranger, le niveau peu dissuasif des sanctions encourues ainsi que l'absence de confiscation des profits tirés de la corruption.

Saluant toutefois l'adoption d'un certain nombre de mesures

- notamment la mise en place d'une agence spécialisée

chargée d'épauler les juridictions dans les procédures de

saisie et de confiscation des profits tirés de la délinquance

crapuleuse

3

(

*

)

,

l'introduction dans la loi en 2007 d'une protection du salarié qui

dénonce des faits de corruption ainsi que les réformes

engagées pour garantir une plus grande indépendance au

parquet -, le rapport formule un certain nombre de préconisations

destinées à renforcer l'application du droit pénal en

matière de corruption.

Les magistrats rencontrés par votre rapporteur dans le cadre de la préparation du présent rapport ont également souligné les difficultés rencontrées par les juridictions et les services d'enquête.

Comme l'a indiqué M. Jacques Beaume, procureur général près la cour d'appel de Lyon et président de la conférence des procureurs généraux, la prise en compte par le droit pénal de faits commis grâce à la mondialisation et aux flux financiers est encore insuffisante. M. Robert Gelli, procureur de la République de Nanterre et président de la conférence nationale des procureurs de la République, a également mis en évidence les insuffisances du droit pénal actuel face à une délinquance économique de plus en plus sophistiquée, recourant par exemple à de faux ordres de virement vers l'étranger ou le piratage de téléphones ou de systèmes informatiques.

Or, face à de telles évolutions, les juridictions pâtissent d'un certain tarissement des sources d'information , dû notamment à un désengagement des administrations financières sur le terrain, aux insuffisances du contrôle de légalité dans les préfectures 4 ( * ) et, surtout, au nombre très limité de signalements effectués sur le fondement de l'article 40 du code de procédure pénale par les agents publics 5 ( * ) .

M. Bernard Legras, procureur général près la cour d'appel de Montpellier, tout comme les magistrats de la JIRS de Marseille, ont par ailleurs souligné la nécessité d'adopter une approche intégrée de phénomènes (grand banditisme, terrorisme, délinquance économique et financière, etc.) qui ont pendant longtemps été considérés comme cloisonnés. Or l'expérience montre qu'en ces matières, les réseaux s'interpénètrent, les flux financiers mêlent des revenus d'origines diverses et les auteurs passent aisément d'une forme de délinquance à une autre en fonction des circonstances. M. Jacques Dallest, procureur de la République de Marseille, a insisté sur l'interpénétration des milieux criminels et la proximité existant entre trafiquants et « délinquants en col blanc », notamment à travers le blanchiment. Face à ce constat, il est nécessaire de décloisonner les services d'enquête et de renforcer les synergies entre la police judiciaire et les diverses administrations.

Plus fondamentalement, l'ensemble des magistrats entendus par votre rapporteur ont attiré l'attention sur la diminution importante et continue des moyens affectés à la répression de cette délinquance :

- au niveau des services d'enquête, la gendarmerie nationale s'est largement désengagée de ce type d'investigations, tandis que les directions interrégionales de la police judiciaire sont surchargées, au point de mettre souvent plusieurs mois, voire plusieurs années, pour exécuter une commission rogatoire ;

- au niveau des juridictions, la délinquance économique et financière a fait l'objet d'importantes diminutions d'effectifs, tandis que, pendant plusieurs années, des instructions étaient données pour limiter les ouvertures d'informations judiciaires.

D'après les représentants de l'Union syndicale des magistrats (USM), le pôle financier du TGI de Paris a ainsi vu ses effectifs passer de 13 à 8 juges d'instruction, de 12 à 7 magistrats du parquet et de 7 à 4 assistants spécialisés, entre 2007 et 2012. À Nanterre, le pôle financier serait, de même, passé de 7 juges d'instruction en 2007 à 3 en 2012.

M. Charles Duchaine, vice-président chargé de l'instruction à la JIRS de Marseille, a également attiré l'attention sur le nombre insuffisant de magistrats spécialisés sur ces questions.

B. UNE PRISE DE CONSCIENCE RÉCENTE DE LA NÉCESSITÉ DE MIEUX LUTTER CONTRE LA FRAUDE FISCALE

1. Une fraude fiscale massive, favorisée par l'existence de « paradis fiscaux » et par une coopération insuffisante entre les États

Pendant très longtemps, la fraude fiscale a été considérée comme une question découlant du seul pouvoir souverain de chaque État de prélever l'impôt sur ses citoyens et sur les entreprises implantées sur son territoire. Si des progrès récents ont été accomplis (voir infra ), la coopération administrative et judiciaire en matière de fraude fiscale entre les États a longtemps été déficiente - la nature fiscale de l'infraction constituant parfois un motif de refus de l'entraide pour les États requis. En droit communautaire, la question fiscale demeure l'une des rares matières où l'unanimité des États membres demeure exigée. De fait, les États sont longtemps restés impuissants face à l'émergence, favorisée par les progrès de l'ingénierie financière et la libéralisation des échanges de capitaux, de territoires promettant l'opacité financière à leurs clients.

La crise bancaire de la fin des années 2000, à laquelle a succédé la crise dite « des dettes souveraines » en Europe, a constitué l'élément déclencheur d'une prise de conscience générale quant à la nécessité d'en finir avec les phénomènes d'évasion fiscale favorisés par ces « paradis fiscaux » 6 ( * ) . De fait, les efforts demandés à l'ensemble de nos concitoyens ne sauraient s'accommoder d'une quelconque indulgence à l'égard des fraudeurs - parmi lesquels figurent de grandes fortunes, ce qui ne peut qu'accroître légitimement le sentiment d'injustice que font naître de tels comportements.

Ce sentiment est d'autant plus justifié qu'un certain nombre d'évaluations récentes ont mis en évidence l'ampleur - sans doute trop longtemps sous-estimée - du phénomène de la fraude fiscale. Si le Conseil des prélèvements obligatoires, dans une étude de mars 2007, l'évaluait à un montant situé entre 29 et 40 milliards d'euros (soit près de 2 % du PIB), le syndicat national Solidaires finances publiques a pour sa part considéré qu'il approchait plus certainement les 60 à 80 milliards d'euros par an - soit un montant comparable au budget consacré à l'enseignement scolaire dans le budget de l'État en 2013.

M. Algirdas emeta, commissaire européen chargé de la fiscalité, estimait quant à lui récemment que la fraude fiscale atteignait environ 1 000 milliards d'euros au sein de l'Union européenne .

Les ressorts et visages de la fraude fiscale - particulièrement lorsqu'elle revêt une dimension internationale - ont été longuement analysés par la commission d'enquête du Sénat sur l'évasion fiscale dans un rapport remis en juillet 2012 7 ( * ) . Dans ce dernier, notre collègue Éric Bocquet présente les canaux empruntés par la fraude fiscale aujourd'hui : dissimulation d'avoirs dans les établissements financiers de pays ne coopérant pas - ou peu - avec les autorités françaises, placement d'actifs dans des « trusts », notamment utilisés dans le domaine des oeuvres d'art, transferts fictifs de domiciles fiscaux à l'étranger, recours à des prête-noms ou des sociétés écran, etc., auxquels on peut ajouter également les fraudes à la TVA ou les manipulations des prix de transfert par les entreprises.

La fraude à la TVA

(extrait du

rapport de la commission d'enquête du Sénat sur l'évasion

des capitaux et des actifs hors de France et ses incidences fiscales, juillet

2012, pp. 154-158)

« La TVA représente de loin la première recette fiscale de l'État : son produit constitue 48 % des recettes nettes de l'État en 2011 [...].

« La Cour des comptes estime que la fraude à la TVA est passée entre 2000 et 2006 de 5,2 à environ 10 milliards d'euros et s'est stabilisée depuis à ce niveau, qui représente aujourd'hui entre le quart et le tiers de la fraude fiscale totale [...].

« Il s'agit incontestablement d'une fraude très diverse dans ses caractéristiques, de la plus fruste (activités occultes de type marché noir, fausses factures, fausses déclarations) à la plus complexe (à dimension internationale, ou dématérialisée).

« Instituée en 1954, la TVA est un impôt sur la consommation, directement proportionnel au prix des biens et services. C'est en théorie un impôt relativement simple et son mode de perception fractionné à chaque étape de la création de valeur ajoutée le rend neutre pour les entreprises: les opérateurs économiques vendent et achètent des biens taxés à l'impôt ; ils collectent pour le compte de l'État la TVA facturée à leurs clients mais en déduisent la TVA que leurs fournisseurs leur ont facturée. L'assujetti liquide lui-même la TVA : si la TVA collectée est supérieure à la TVA déductible, il paye une TVA nette ; sinon, un crédit de TVA apparaît qui peut être imputé sur les déclarations fiscales ultérieures ou être remboursé par l'État.

« Le mécanisme de collecte repose donc en grande partie sur les entreprises qui déclarent leur chiffre d'affaires et calculent le montant de TVA à acquitter [...].

« L'intégration commerciale croissante favorise aussi les opportunités de fraude. Ainsi, au sein du marché unique européen, une fraude « carrousel » s'est développée à partir du régime dit « 42 » de franchise de TVA sur les importations de marchandises immédiatement suivies de réexpédition vers un autre État membre : des sociétés établies dans différents États membres, et souvent créées à cette fin, réalisent entre elles des opérations permettant de détourner la TVA. Ainsi, une entreprise A (par exemple en France) acquiert un bien auprès d'une entreprise B établie dans un autre État membre (vente qui est exonérée de TVA, puisqu'elle constitue une livraison intracommunautaire), puis le revend (en facturant la TVA) à une entreprise C en France. L'entreprise A collecte ainsi la TVA mais ne la reverse pas à l'État, ni à son fournisseur (puisque la vente était exonérée). L'entreprise C, pour sa part, demande le remboursement de la TVA qu'elle a acquittée (ou la déduit) et peut ensuite revendre les marchandises à l'entreprise B (ou à toute autre entreprise située dans un autre État membre) en exonération de TVA, ce qui permet d'enclencher un second tour de fraude (d'où l'expression de « carrousel »).

« Avant que les administrations fiscales des différents pays se soient aperçues de la supercherie, les sociétés fraudeuses disparaissent et les trop-perçus de TVA sont détournés par les véritables commanditaires de la fraude, qui se cachent derrière les gérants fictifs de ces sociétés-boîtes aux lettres. En matière de carrousels de TVA, la Cour des comptes indique d'ailleurs que les redressements demeurent faibles et, en tout état de cause, ne donnent lieu à quasiment aucun recouvrement comptable pour le budget de l'État.

« Ce système de « carrousel » appliqué à des transactions dématérialisées est particulièrement difficile à déjouer pour les administrations : c'est ainsi que la fraude aux quotas de CO 2 (qui sont des droits d'émission de dioxyde de carbone acquis ou cédés par les entreprises européennes selon qu'elles dépassent ou non leur plafond d'émissions) a pu faire perdre 1,6 milliard d'euros au Trésor français en quelques mois (de l'automne 2008 à l'instruction fiscale de juin 2009 permettant d'exonérer de TVA les quotas de CO 2 ). Des sociétés, coquilles quasi vides créées pour l'occasion, ont acheté hors taxes, conformément aux règles communautaires, des quotas de CO2 dans un État membre, les ont revendus en France en facturant la TVA à 19,6 % sans la reverser à l'administration fiscale et ont relancé ce circuit en réinvestissant le produit de la fraude. Les montants détournés ont ensuite été transférés vers des États ou territoires non coopératifs... L'affaire a pu durer plusieurs mois du fait que la direction des grandes entreprises, rattachée à la direction générale des finances publiques, continuait à rembourser de la TVA, n'étant pas informée des anomalies détectées par les directions de contrôle [...].

« Selon l'analyse de la Cour des Comptes, la fraude sur les véhicules d'occasion en provenance des pays de l'UE, très répandue, illustre également les insuffisances du dialogue entre les services gestionnaires et de contrôle. Cette fraude repose sur l'usage abusif du régime dérogatoire de TVA sur la marge prévu pour s'appliquer aux biens d'occasion achetés auprès d'un non redevable (personne non assujettie ou assujettie mais n'ayant pu déduire la taxe afférente à l'achat du bien dans la mesure où la livraison du bien est exonérée) : le fraudeur revend un véhicule d'occasion acheté dans un autre État membre en prétendant que cette vente est passible d'une TVA sur la marge (donc sur la différence entre le prix de vente et celui d'achat) alors que la TVA devrait normalement frapper le montant total de la vente. Cette perte fiscale pour le Trésor assure au revendeur un avantage-prix, puisqu'il peut ainsi vendre le véhicule TTC moins cher que ses concurrents. Ce type de fraude peut être détecté par l'analyse formelle des documents que l'acquéreur doit fournir à l'administration fiscale pour l'immatriculation en France du véhicule : l'acquéreur doit notamment produire la facture d'achat et obtenir un quitus fiscal auprès du service des impôts des entreprises (SIE). Or les SIE n'alertent pas toujours les services de contrôle d'une possible fraude, que la Cour des comptes juge pourtant susceptible d'être déjouée ».

2. Une administration dotée d'importantes prérogatives

Pour l'essentiel, l'établissement de l'impôt s'appuie sur les déclarations effectuées par les contribuables eux-mêmes. Le contrôle de l'impôt vise à s'assurer que ces derniers se sont régulièrement acquittés de leurs obligations et, en cas d'erreur, omission ou irrégularité, l'administration fiscale applique des intérêts de retard, le cas échéant assortis d'une majoration et de pénalités dont le montant varie notamment en fonction des circonstances (prise en compte ou non de la « bonne foi » du contribuable) et de la nature de l'impôt.

Afin de lui permettre de réaliser ses opérations de contrôle, l'administration dispose d'un certain nombre de prérogatives, parmi lesquelles la possibilité d'effectuer des contrôles sur pièces et des contrôles sur place , ainsi que l'obligation de se voir communiquer un certain nombre d'informations de la part de tiers (entreprises, administrations, etc.) par le biais du droit de communication . Les agents de l'administration fiscale peuvent également intervenir de manière inopinée dans un certain nombre de locaux sur le fondement du droit d'enquête , procéder à des saisies conservatoires dans le cadre de la procédure de flagrance fiscale ou, sous le contrôle de l'autorité judicaire, procéder à des visites domiciliaires .

D'après les informations rendues publiques par la DGFIP, les contrôles fiscaux ont représenté dans leur ensemble un total de 18,1 milliards d'euros de droits et de pénalités en 2012 (soit une progression de 10 % par rapport à 2011).

Près de 16 200 de ces contrôles ont sanctionné les manquements les plus graves pour un montant de 6,14 milliards d'euros (dont 2,48 milliards au titre des pénalités).

L'article L. 247 du livre des procédures fiscales autorise également l'administration fiscale à transiger avec le contribuable - la transaction se traduisant alors par une atténuation des amendes fiscales ou des majorations d'impôts lorsque ces pénalités ne sont pas définitives. En revanche, l'impôt lui-même est exclu du champ de la transaction.

En dépit de ses demandes, votre rapporteur regrette de n'avoir pu obtenir de quelconque précision quant au nombre et aux montants des transactions conclues par l'administration fiscale . Tout au plus lui a-t-il été indiqué que ces procédures représentaient environ 4 % des dossiers donnant lieu à un contrôle sur place de l'administration, de façon relativement stable au cours des cinq dernières années.

Les pratiques de l'administration des douanes sont, à cet égard, plus transparentes, l'article 350 du code des douanes soumettant la plupart des transactions conclues par cette administration à l'avis du comité du contentieux fiscal, douanier et des changes ou à celui du procureur de la République.

La direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF), également rattachée au ministère de l'économie et des finances, dispose elle aussi de larges possibilités de transaction pénale, sous le contrôle du parquet (articles L. 141-2 du code de la consommation et L. 310-6-1 et L. 470-4-1 du code de commerce). En 2012, 285 dossiers dans le domaine de la régulation et de la concurrence ont ainsi été réglés par cette administration sous forme de transaction, pour un montant de près de 2 millions d'euros.

L'action des douanes en matière de délinquance économique et financière

Le rôle de d'administration des douanes (direction générale des douanes et des droits indirects) en matière de délinquance économique et financière peut être appréhendé à travers l'action de ses deux services spécialisés en matière d'enquêtes :

- la direction nationale du renseignement et des enquêtes douanières (DNRED), dont la quatrième division constitue un corps d'enquête au sein de la direction des enquêtes douanières, a pour mission de rechercher les fraudes financières, parmi lesquelles le blanchiment. Cette division d'enquêteurs spécialisés traite environ 100 à 200 enquêtes par an ;

- le service national de la douane judiciaire (SNDJ), créé par la loi du 23 juin 1999 intervient, quant à lui, dans le cadre d'enquêtes judiciaires sous le contrôle du parquet. Les 200 officiers de douane judiciaire agents exerçant ces prérogatives de police judiciaire doivent y être spécialement habilités par le procureur général près la cour d'appel du lieu où ils exercent leurs fonctions. Environ 80 enquêtes annuelles portent sur des affaires de blanchiment de droit commun (infractions qui peuvent être liées au trafic de stupéfiants) et environ 70 enquêtes portent principalement sur des escroqueries à la TVA. Ce service est ainsi compétent, en application de l'article 28-1 du code de procédure pénale, pour rechercher et constater :

- les infractions prévues par le code des douanes (contrebande, blanchiment, etc.) ;

- les infractions en matière de contributions indirectes, d'escroquerie sur la taxe sur la valeur ajoutée et de vols de biens culturels ;

- les infractions relatives à la protection des intérêts financiers de l'Union européenne ;

- les infractions en matière de trafic d'armes ;

- les infractions de blanchiment prévues par les articles 324-1 à 324-9 du code pénal ;

- les infractions prévues au code de la propriété intellectuelle ;

- les infractions prévues par la loi n° 2010-476 du 12 mai 2010 relative à l'ouverture à la concurrence et à la régulation du secteur des jeux d'argent et de hasard en ligne.

À titre d'exemple, ce service est récemment intervenu, sous le contrôle du parquet, dans l'affaire dite « HSBC ». Il a également eu à connaître des affaires d'escroquerie à la TVA sur le marché des droits au CO2.

Par ailleurs, les douaniers peuvent être mis sur la piste de faits de fraude fiscale dans le cadre de leurs missions de contrôle des obligations de déclarations des transferts d'argent. Le système de surveillance des flux physiques de capitaux, qui donne lieu à des constats en manquement à l'obligation déclarative, s'appuie sur un volet européen basé sur le règlement (CE) n°1889/2005 du 26 octobre 2005 et sur un volet national en vertu de l'article L.152-1 du code monétaire et financier et de l'article 464 du code des douanes en ce qui concerne les transferts intracommunautaires d'argent liquide.

Or, si les agents des douanes ne recherchent pas directement la fraude fiscale des particuliers, le manquement à une obligation déclarative peut recouvrir une infraction sous-jacente de fraude fiscale ou de blanchiment lié à un trafic de stupéfiants ou à un autre trafic illicite. La découverte d'une somme non déclarée peut ainsi conduire à l'envoi d'un « bulletin de transmission d'information » à la direction générale des finances publiques, qui pourra enquêter sur une éventuelle fraude fiscale.

Le contrôle des transactions économiques permet par ailleurs aux douanes d'exercer une action sur la fiscalité liée à ces transactions. Ainsi, la valorisation des importations et des exportations, directement constatée par les douanes, est liée à la question des prix de transfert au sein des groupes. Des enquêtes sont ainsi menées lorsqu'est constatée une divergence entre des prix de transfert et des valeurs en douane, ou lorsque les valeurs en douane prétendent se fonder sur des prix de transfert paraissant anormaux.

Les douanes jouent également un rôle important en matière de contrôle de la TVA sur les échanges intra et extracommunautaires et sont amenées à constater des fraudes de grande ampleur dans ce domaine (notamment sur le modèle du carrousel de TVA qui permet à des malfaiteurs de percevoir indûment des remboursements de TVA à la suite d'opérations de vente entre des entreprises fictives).

Enfin, il convient de rappeler que les douanes peuvent transiger avec l'auteur de l'infraction en vertu de l'article 350 du code des douanes.

Enfin, le contentieux de l'impôt relève de la juridiction administrative.

3. Une intervention subsidiaire du juge pénal

Lorsqu'elle est commise de façon intentionnelle, la fraude fiscale est un délit pénal, puni de cinq ans d'emprisonnement et - depuis mars 2012 8 ( * ) - de 500 000 euros d'amende, indépendamment des sanctions fiscales applicables.

Le délit de fraude fiscale est défini par l'article 1741 du code général des impôts comme le fait, par toute personne, de se soustraire ou de tenter de se soustraire frauduleusement à l'établissement ou au paiement total ou partiel des impôts, soit en omettant volontairement de faire sa déclaration dans les délais prescrits, soit en dissimulant volontairement une part des sommes sujettes à l'impôt, soit en organisant son insolvabilité ou en faisant obstacle par d'autres manoeuvres au recouvrement de l'impôt, soit, enfin, en agissant de toute autre manière frauduleuse.

Deux circonstances aggravantes sont prévues :

- d'une part, lorsque les faits ont été réalisés ou facilités au moyen soit d'achats ou de ventes sans facture, soit de factures ne se rapportant pas à des opérations réelles, ou qu'ils ont eu pour objet d'obtenir de l'État des remboursements injustifiés, la peine d'amende est portée à 750 000 euros ;

- d'autre part, lorsque les faits impliquent le recours à un « paradis fiscal », les peines sont portées à sept ans d'emprisonnement et un million d'euros d'amende.

a) Un délit soumis à un régime dérogatoire en matière de poursuites

Le délit de fraude fiscale est soumis à un régime particulier de poursuites : de façon dérogatoire au droit commun qui confie au ministère public l'exercice de l'action publique et le pouvoir d'apprécier l'opportunité des poursuites, les articles 1741 du code général des impôts (dernier alinéa) et L. 228 du livre des procédures fiscales subordonnent tout engagement de poursuites pénales en matière de fraude fiscale à une plainte préalable de l'administration .

Si le ministre chargé du budget souhaite engager des poursuites pénales, il doit saisir préalablement la commission des infractions fiscales (CIF) . Cette dernière examine l'opportunité des poursuites et donne un avis qui lie l'administration. Dans les faits, la CIF donne une autorisation dans environ 90 % des affaires qui lui sont soumises.

Seul ce nombre infime d'affaires - environ un millier par an - est alors porté à la connaissance de l'autorité judiciaire.

En matière de fraude fiscale, l'autorité judiciaire se trouve ainsi dépossédée du pouvoir d'enquêter ou d'instruire en matière de fraude fiscale, y compris si cette dernière est révélée au cours d'une procédure engagée pour d'autres faits.

|

Poursuites pénales |

2009 |

2010 |

2011 |

2012 |

|

Propositions de poursuites à la Commission des infractions fiscales |

1 005 |

1 043 |

1 046 |

1 081 |

|

Plaintes pour fraude fiscale |

939 |

981 |

966 |

987 |

|

- dont défaut de déclaration et exercice d'activités occultes |

275 |

330 |

285 |

|

|

- dont constatation de dissimulations |

448 |

435 |

429 |

|

|

- dont réalisation d'opérations fictives |

107 |

105 |

81 |

|

|

- dont autres procédés de fraude |

109 |

111 |

171 |

Source : ministère de la justice

Du fait de ce mode de saisine dérogatoire, le taux de réponse pénale est très élevé : 97 % des affaires donnent lieu à l'engagement de poursuites pénales ou, pour quelques affaires, à un classement après réussite d'une procédure alternative.

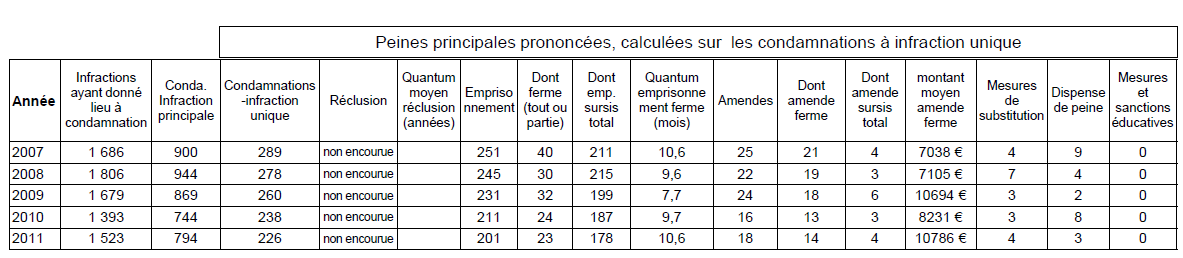

Les données extraites du casier judiciaire montrent que des peines d'emprisonnement - le plus souvent avec sursis - sont prononcées, accompagnées parfois d'une amende pénale.

Source : casier judiciaire national

Observations : les chiffres issus des statistiques du ministère de la justice diffèrent légèrement de ceux du ministère des finances, car une infraction de fraude fiscale peut être poursuivie juridiquement sous plusieurs qualifications pénales, et en particulier sous la qualification d'escroquerie.

b) Des évolutions récentes en faveur d'une plus grande complémentarité

Ce dispositif - communément surnommé « verrou de Bercy » - a connu récemment deux amodiations significatives :

- dans un important arrêt Talmon du 20 février 2008 , la chambre criminelle de la Cour de cassation a jugé que le délit de blanchiment constituait une infraction « générale, distincte et autonome » du délit de fraude fiscale et n'était, de ce fait, pas soumis aux dispositions spéciales du livre des procédures fiscales. En d'autres termes, la chambre criminelle a autorisé les juridictions à engager des poursuites pour des faits de blanchiment de fraude fiscale sans être tenues par une plainte préalable de l'administration ;

- la loi de finances rectificative pour 2009 n°2009-1674 du 30 décembre 2009 a créé la procédure d'enquête judiciaire fiscale et a permis d'habiliter à la qualité d'officier de police judiciaire des agents des services fiscaux afin de leur permettre, sous le contrôle de l'autorité judiciaire, de réaliser des enquêtes tendant à la poursuite et à la répression de faits constitutifs de fraude fiscale.

Cette nouvelle procédure donne à l'administration fiscale la possibilité de saisir la justice, non plus uniquement de faits avérés de fraude fiscale, mais de l'existence de « présomptions caractérisées » de l'existence d'une infraction fiscale « pour laquelle existe un risque de dépérissement de preuves ». Dans ce cas, le dépôt de plainte est examiné par la CIF sans que le contribuable soit avisé de sa saisine ni informé de son avis. La confidentialité de la procédure préserve l'efficacité de l'enquête.

Parallèlement, la création d'une « police fiscale », composée à parité de policiers et d'agents des services fiscaux spécialement habilités à la qualité d'officiers de police judiciaire, a constitué une avancée importante dans la détection et la poursuite de faits particulièrement complexes et opaques de fraude. Créée par décret du 4 novembre 2010, la brigade nationale de répression de la délinquance fiscale (BNRDF) est rattachée au ministère de l'intérieur et installée au sein de la division nationale d'investigations financières et fiscales de la direction centrale de la police judiciaire. Composée de 9 officiers de police judiciaire (OPJ) et de 13 agents des finances publiques ayant acquis la qualité d'officiers fiscaux judiciaires (OFJ), elle est dirigée par un commissaire de police assisté d'un administrateur des finances publiques adjoint.

D'après les informations communiquées par le ministère chargé du budget, les premiers résultats obtenus grâce à cette nouvelle procédure sont prometteurs. À la fin du mois de mai 2013, la CIF avait ainsi autorisé le dépôt de 140 plaintes pour fraude fiscale sur ce fondement, portant sur des patrimoines ou des avoirs dissimulés à l'étranger évalués à plus de 800 millions d'euros.

La mise en place d'investigations dans ce cadre a permis à la DGFIP d'avoir connaissance de faits qu'elle ignorait : révélation de trusts, montages de défiscalisation abusive avec la mise en place de sociétés offshore interposées, existence de comptes à l'étranger (et pas uniquement dans des paradis fiscaux) et dissimulation de plus-values, de revenus, de donations et/ou de patrimoines conséquents pour plusieurs millions d'euros.

Dans le cadre de cette procédure, des saisies patrimoniales de nature pénale ont été réalisées (contrats d'assurance vie, biens immobiliers, véhicules de luxe, etc.), pour un montant de 26 millions d'euros à ce jour.

c) Un monopole contesté

En dépit de ces avancées, le monopole exercé par le ministère chargé du budget sur la mise en mouvement de l'action publique en matière de fraude fiscale fait l'objet de contestations répétées.

Sur le plan des principes, d'abord, il s'agit d'un dispositif dérogatoire au droit commun qui confie au ministère public l'exercice de l'action publique et l'appréciation de l'opportunité des poursuites : de ce point de vue, laisser à l'administration un pouvoir d'appréciation quant à l'exercice de poursuites judiciaires ne peut qu'inviter à s'interroger sur la compatibilité de ce système avec le principe de la séparation des pouvoirs .

Celui-ci apparaît également comme un obstacle à la transparence de l'action de l'administration fiscale, qui peut se voir soupçonnée de traiter de façon inégale les contribuables, proposant à certains une transaction, sans aucun contrôle extérieur, et la refusant à d'autres.

Les magistrats entendus par votre rapporteur ont observé que les affaires de fraude fiscale portées à la connaissance de la justice par l'administration étaient loin de représenter les affaires les plus complexes ou les plus significatives pour les finances publiques .

Dans un rapport de février 2010, la Cour des comptes aboutissait au même constat : « les plaintes pour fraude fiscale déposées par l'administration auprès des juridictions pénales sont passées de 860 en 2000 à 992 en 2008. Cependant, cette progression résulte entièrement de l'augmentation des plaintes visant des entrepreneurs du bâtiment (319 en 2008 contre 112 en 2000), qui représentent près du tiers des plaintes en 2008. Une part très élevée de ces plaintes concerne des maçons originaires d'un même pays méditerranéen dont la surreprésentation peut avoir deux causes : ils mettent en oeuvre des schémas de fraude simples et, de fait, ils se défendent peu.

« La part du bâtiment dans les plaintes résulte certes en partie de l'importance de l'économie souterraine dans ce secteur, mais la sous-déclaration est aussi très forte dans des secteurs comme l'agriculture (4 plaintes en 2008) ou les hôtels, cafés et restaurants (47). [...].

L'accent mis ces dernières années sur les contrôles à finalité budgétaire ou répressive est allé un peu trop loin, au détriment de la finalité dissuasive et de l'égalité devant l'impôt . En effet, certains secteurs d'activité, certaines catégories de contribuables, certains dispositifs dérogatoires et certains impôts sont moins contrôlés que d'autres, parce que c'est plus difficile et moins immédiatement rentable en termes budgétaire ou répressif. Ce mode de pilotage peut conduire à sanctionner non pas les comportements les plus répréhensibles mais les plus faciles à appréhender. En outre, si le contrôle est durablement moins dissuasif, son rendement budgétaire peut aussi baisser à terme » 9 ( * ) .

Au-delà de la seule question de la répression de la fraude fiscale, ce « verrou de Bercy » constitue également un handicap indéniable pour les juridictions, en les privant d'informations précieuses concernant des faits pouvant aller au-delà de la fraude. En effet, comme l'ont par exemple relevé les magistrats de la JIRS de Marseille, des faits que l'administration analyse comme relevant de la seule fraude fiscale peuvent en réalité révéler un certain nombre d'infractions plus graves, comme l'existence de systèmes de corruption, de faits constitutifs d'abus de biens sociaux ou encore d'opérations de blanchiment de capitaux d'origine criminelle, par exemple.

Comme l'a observé M. Charles Duchaine, vice-président chargé de l'instruction à la JIRS de Marseille, les « canaux » utilisés pour les transferts de fonds d'un pays à un autre et les schémas mis en place dans les pays destinataires de ces flux pour assurer la dissimulation de l'origine ou de la propriété des fonds sont pourtant souvent les mêmes pour la fraude fiscale que pour les autres flux provenant d'infractions diverses. C'est sur cette ambiguïté que jouent les « paradis fiscaux » qui, en réalité, offrent refuge tout autant à l'évasion fiscale qu'aux capitaux issus de la criminalité.